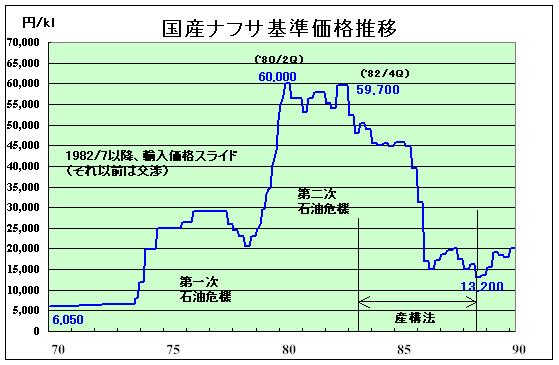

国産ナフサ基準価格は1985年4Qに39,400円/klであったのが、1986年1Qには31,300円、2Qには16,900円、3Qには15,100円に下がった。

ブログ 化学業界の話題 knakのデータベースから 目次

これは下記のブログを月ごとにまとめたものです。

最新分は http://blog.knak.jp

1983年5月24日「特定産業構造改善臨時措置法(産構法)」が、1988年6月30日を期限とする時限立法として施行された。

本年は産構法が施行されて30周年となる。本ブログでは、30年前をシリーズで振り返った。

2013/3/28 産構法30年(1) 第二次石油危機 2013/3/29 産構法30年(2) 産構法成立 2013/3/30 産構法30年(3) エチレン構造改善 2013/4/1 産構法30年(4) ポリオレフィン構造改善 2013/4/1 産構法30年(5) 塩ビ及びその他の構造改善

産構法は1988年6月までの5年間の時限立法であったが、1986年に原油価格が急落した。

国産ナフサ基準価格は1985年4Qに39,400円/klであったのが、1986年1Qには31,300円、2Qには16,900円、3Qには15,100円に下がった。

これとともに景気は回復し、石化製品の需要も急増した。

塩ビの場合、1984-86年に142-143万トンであった内需は、87年161万トン、88年178万トン、89年188万トンと増大した。

塩ビ業界の赤字も83年、84年、85年と順次減少し、86年には5.6億円の黒字に、88年には100億円の利益となった。

通産省は業界の経営状況が安定し今後環境の激変がない限り構造不況に陥ることはないとの判断から、1987年9月16日にエチレンについて産構法の特定産業指定を取り消し、同時にポリオレフィンと塩ビ樹脂製造業の指示カルテルも取り消した。

1988年6月30日、産構法は期限切れとなった。

産構法後期に各社の業績は回復したが、ナフサ価格下落による需要の増大に負うところが大きい。

産構法で抜本的な構造改革をしたのではなく、小規模多数メーカーの存在という状況には変わりがなく、一時的なカルテルによる時間稼ぎという意味が強い。

このため、需要が再度減少した場合は再度、昔の繰り返しとなることが懸念された。しかし、産構法が終了した後、再度カルテルに戻ることは認められない。このため、今後とも産構法の精神を維持しようとして、2つの対応が取られた。

①「デクレア方式」(事前報告制度)

産構法終了により今後は設備カルテルは認められなくなったが、新増設の乱立をおさえるため、新増設に当たっては事前に通産省に報告し公表する制度がつくられた。

具体的には

・3万トン/年以上の新増設は着工の6ヵ月前、

・3万トン/年以上の設備を改造する場合は着工の3ヵ月前、

・休止設備を再開する場合は稼働開始の3ヵ月前

に通産省に報告して公表することとなった。

実際には通産省が業界の意向を尊重し、業界の反対の強いものについては増設の「事前報告」を受け付けないという例もあった。

②共販制度の維持

公取委は産構法の終了をもって共販会社も解散すべきだと強く主張した。

米国の市場開放要請の中に共販制度を参入障害とする指摘があったことも、これを後押しした。

しかし業界では共販制度が価格競争を防ぐ重要な手段であると考え、継続を強く主張した。

設立のきっかけが産構法であったとしても(塩ビ共販はそれ以前)、商法上誕生した株式会社であり、生産・流通・販売の合理化のためにも必要とした。

最終的に公取委は、他の共販メンバーとの提携をしないこと、生産・流通・販売の合理化の進展状況を毎年報告することを条件に存続を認めた。

公取委は各共販の毎年の状況報告について厳しく追及した。

この時期、設備の増強に当たっては単独では大規模設備の増設は難しいことから共同生産方式が取られたが、上記の制約により、共販メンバー同士の合弁による共同生産が行われた。

更に共販会社単位での合理化策であることを示すために、合弁生産会社に共販会社が一部出資するという形態を取った。

最終的には、発展的に解消した第一塩ビ販売とダイヤポリマーを除き、公取委が禁止した「他の共販メンバーとの提携」で、共販会社は解散した。

| 塩ビ | 第一塩ビ販売 | 1995/6 | 呉羽化学離脱、他3社が事業統合し、新第一塩ビとして発展的解消(95/7/1営業開始) |

| 共同塩ビ販売 | 1995/12 | 東ソー(共同塩ビ)と三井東圧・電気化学(日本塩ビ)が大洋塩ビ設立発表 (96/1/1設立、96/4/1営業開始) |

|

| 日本塩ビ販売 | |||

| 中央塩ビ販売 | 1996/7 | 96/4 三菱化学(中央塩ビ)と東亜合成(日本塩ビ)の提携発表 | |

| ポリ オレフィン |

ダイヤポリマー | 1994/9 | 94/10 三菱油化と三菱化成が合併、三菱化学誕生 |

| エースポリマー | 1995/6 | 昭和電工(エース)と日石化学(三井日石)が日本ポリオレフィン設立(95/10営業開始) 三井石化(三井日石)と宇部興産(ユニオン)がグランドポリマー設立(95/10営業開始) |

|

| 三井日石ポリマー | 1995/9 | ||

| ユニオンポリマー |

ーーー

景気の回復により供給不測に陥り、業界では早くも増産に乗り出した。

まず、産構法で休止した設備の再稼動を行った。

通産省は1987年9月16日にエチレンについて産構法の特定産業指定を取り消したが、1988年に入り、各社が相次いで休止設備の再稼動に乗り出した。

出光石油化学: 3月中に49,120トンを再開、6-7月に合わせて 50,960トンの設備の稼動 三菱油化: 2月に25,500トン、3月に22,900トンの設備を再稼動 丸善石油化学: 3月中に 22,000トンを再稼動 新大協和石油化学: 4月に24,200トンを稼動し、7月にはさらに29,940トンの再開 大阪石油化学: 5、6月に合わせて6万トンの再稼動 山陽エチレン: 7月にも20,700トンを再稼動 昭和電工: 年産22万トン設備のうち12万5千トン分を8月から再開 この結果、産構法の指定解除後、再開する設備の合計能力は年間45万1120トンとなった。

LDPEでも休止設備の再稼動が行われた。

旭化成: 水島製造所の年産7,300トンの設備を再稼動 東ソー: 四日市工場の年産23,500トンの設備を再稼動 宇部興産: 千葉工場の同24,000トンを再開 日本ユニカー: 川崎工場で同8千トン規模で設備を再稼動 昭和電工: 大分工場で同1万8千トンの設備を再稼動

塩ビ業界では通産省の指導もあって産構法終了後も重合槽を増やさないという業界の暗黙の了解であった。

しかし1988年に極端な品不足に陥ったため、信越化学は「通産省の要請」という形で、業界で唯一の休止設備(重合槽127m3:8万トン)を稼動させた。

次いで新規増設の検討が相次いだ。

エチレン 三菱油化・鹿島2期 326千トン 京葉エチレン 600千トン 丸善石化。後に住友化学、三井石油化学が参加 (宇部エチレン) (500千トン) 実現せず LLDPE 千葉ポリエチレ) 80千トン 住友化学/東ソー 宇部興産 50千トン PP 千葉ポリプロ 60千トン 住友化学/宇部興産/トクヤマ/共販会社 宇部ポリプロ 80千トン 宇部興産/住友化学/トクヤマ/共販会社 四日市ポリプロ 65千トン 東ソー/チッソ/共販会社 浮島ポリプロ 80千トン 日石化学/三井東圧/三井石化/共販会社 ディー・ピー・ピー 80千トン

50千トン三菱油化/三菱化成 旭化成 64千トン PVC 第一塩ビ製造 80千トン 住友化学/日本ゼオン/呉羽化学/サンアロー/共販会社 PS 日本ポリスチレン 30千トン

70千トン昭和電工/住友化学 SM 三井東圧 240千トン 宇部立地

これらが完成する頃には、バブルが弾け、需要は再び減少し、各社の損益は悪化した。

その後、一時的には中国バブルで息を吹き返したかに見えたが、中国バブルが弾けた現在、日本の石化は30年前の産構法以前と同じ状況にある。 老朽小規模プラントはスクラップされ、最新プラントに置き換わっているが、欧米や中東、中国のプラントと比較すると小規模である。

今更、再度の産構法はあり得ず、産構法の時のような石油価格下落等による需要の回復は考えられない。

2013/5/2 2013年3月期決算 - クラレ、積水化学、トクヤマ

クラレはポバール製品、積水化学は住宅と世界シェアNo.1の高付加価値製品が数多くある高機能プラスチックが好調で、2014年3月期に経常最高益を見込む。

トクヤマは一時は高収益を誇り、増設中の多結晶シリコンが供給過剰で利益が急減、多額の減損損失を計上した。

クラレ

売価差その他で前年比で若干の減益となったが、ポバール製品等が好調で高水準の利益を継続し、増配した。

|

単位:億円 (配当:円) |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

一部セグメントを変更 樹脂 →(改称) ビニルアセテート(ポバール製品群、エバール) 化学品 →(分割) イソプレン(イソプレンケミカル、セプトン、ジェネスタ) 機能材料(メタクル、メディカル、クラリーノ)

営業損益対比(億円)

2012/3 2013/3 増減 2014/3予 ビニルアセテート 499 489 -10 540 (化学品) 91 -33 ー イソプレン 39 75 機能材料 19 30 繊維 11 18 7 20 トレーディング 35 34 -2 35 その他 57 40 -17 40 全社 -145 -146 -1 -140 合計 547 492 -55 600

同社のポバール、エバール事業については下記参照。

2012/5/7 クラレの2012年3月決算と樹脂事業概況

ーーー

積水化学

住宅、高機能プラスチックが好調で増収増益となり、来年度も更に大幅増益を予想。

配当は来年度で4年連続の増配となる。

|

単位:億円 (配当:円) |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

住宅の損益が急上昇、全社利益の半分以上を占める。

高機能プラスチックも好調。

営業損益対比(億円)

2012/3 2013/3 増減 2014/3予 住宅 311 363 52 400 環境・ライフライン 30 18 -12 70 高機能プラスチックス 206 232 27 300 その他 -2 -7 -5 -15 全社 2 -10 -12 -15 合計 546 596 50 740 高機能プラスチックス部門には、

車両材料(AT)の高機能中間膜、自動車内装用架橋発泡ポリオレフィン、

電子材料(IT)の液晶用スペーサー、導電性微粒子、

メディカル(MD)分野のコレステロール検査薬など

世界シェアNo.1の高付加価値製品が数多くある。

ーーー

トクヤマ

多結晶シリコンの販売数量減、販売価格下落等により減益となった。

特別損失に多結晶シリコンとその併産品の乾式シリカ設備の減損損失や棚卸資産評価損を計上し、当期損益は大幅赤字となった。

|

単位:億円 (配当:円) |

|||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||

2009年3月期までは、「特殊品」のみ表示。現在のシリコンと特殊品のほか、他の製品も含まれているが、大勢には影響しない。

一時は300億円もあった営業損益が、前期は100億円になり、それが今期はゼロとなった。

他方、セメントは国内需要の回復に伴う数量増、販売価格是正、合理化によるコストダウンで増益となった。

営業損益対比(億円)

2012/3 2013/3 増減

2014/3予 化学品 19 4 -15 35 無機、有機、VCM、PVC、PO

特殊品 102 3 -99 25 シリコン、特殊品

セメント 29 53 24 45 ライフアメニティ

(機能部材)17 29 12 45 フィルム、樹脂サッシ、医療診断システム、歯科器材、

ガスセンサ、イオン交換樹脂膜その他 20 26 6 35 全社 -51 -49 2 -45 合計 137 68 -69 140 2014年3月期より、機能部材セグメントをライフアメティティセグメントに改称。

2014年3月期より、各セグメントへの費用負担方法を変更(2013年3月期も変更後の数値とした)

特別損失には減損損失273億円を計上した。

山口県周南市の多結晶シリコンと併産品の乾式シリカプラントの固定資産を回収可能価額まで減額し、266億円の損失を計上。

合わせて、愛媛、山口、北海道、宮崎の遊休土地の簿価を回収可能まで減額し、6億円の損失を計上した。このほか、特別損失の「その他」として38億円を計上しているが、2月27日の発表では多結晶シリコン用原材料について棚卸資産評価損を約20億円計上するとしており、これが含まれていると思われる。

トクヤマのシリコン事業の概況と現状については

2013/3/6 太陽電池素材事業、苦境に

2014年3月期については、シリコン関連は依然として販売数量減、操業度減でのマイナスがあるが、設備と原材料を評価減しているため、減価償却費と原料費が減り、増益が見込まれるとしている。

同社では、多結晶シリコンは当面供給能力過剰の状態が続き、コスト競争力が生き残りのカギになるとみている。

中長期的には需要拡大と競争力のないメーカーの生産停止等で、需給ギャップは徐々に縮小し、2015年頃には需要と主要メーカー供給能力はバランスすると予測している。

4月28日の香港証券取引所への届出によると、シノペック冠德、中国海運集団、商船三井(Mitsui O.S.K. Lines)の3社出資の合弁会社が滬東中華造船(Hudong-Zhonghua)と中国造船に6隻のLNG船を発注した。

シノペックが49%、中国海運が51%出資でChina Energy Shipping Investment を設立、同社が80%、商船三井が20%出資で6つの合弁会社を設立した。6隻のLNG船それぞれの輸送業務を行う。

商船三井は現在、69隻のLNG船を保有しており、約2割の世界シェアを持つ。

中国側は商船三井のLNG船輸送のノウハウを必要としたとみられる。

建造費合計は15.1億ドルで、その20%は出資金、80%が中国EXIM銀行、中国工商銀行、中国銀行、三井住友銀行、三菱東京UFJ銀行、みずほ銀行の日中6行のシンジケートローンでまかなう。

2016年4月から2017年11月までに順次引き渡される。

2016年から20年間、年760万トン(中国輸入量の約5割、世界需要の3%)のLNGをオーストラリアから運ぶ。

輸送するLNGはシノペックも出資するAustralia Pacific LNG Project のもの。

Australia Pacific LNG ProjectはオーストラリアのQueenslandでコールシームガス(Coal seam gas:CSG) を採掘、パイプラインで輸送し、Gladstone沖のCurtis IslandのLNG施設でLNGを生産するもの。2系列で合計年間900万トンのLNGを生産する。

ConocoPhillipsが37.5%、豪州のLNG業者のOrigin が37.5%、シノペックが25%を出資している。

ConocoPhillips は2006年以降、Darwin でLNG施設を所有・運営している。

(チモール海共同石油開発海域のBayu-Undan油・ガス田)OriginはQueensland では30年間活動しており、CSG分野では15年の経験を持つ。

CSGは、Coalbed methane、炭層ガス、炭層メタンなどとも呼ばれ、石炭層を覆っているメタンガス。

石炭層は地下200~1,000mの地層に存在する。

石炭層にメタンが付着しており、炭層の亀裂(Cleats)は水で満たされている。ポンプで水を汲み上げることで水圧が減り、メタンガスが石炭から分離して水とともに汲み上げられる。

水とガスは分離され、ガスはパイプラインでGladstone沖のCurtis IslandのLNG施設でLNGにされる。

北朝鮮は3月に始まった米韓合同軍事演習に猛反発して武力挑発の脅しをかけるとともに、4月8日に開城工業団地の稼働中断を一方的に発表、北側従業員5万3000人を撤収させた。

韓国の報道機関が「開城は北朝鮮の数少ない外貨獲得源であり、潰すことはないだろう」としたことに北朝鮮は反発、17日の声明で、「団地での北朝鮮側の労働者の賃金は基本的な生活費にもならないが南の企業の利益は計り知れない」と、韓国側が一方的に利益を得ていると主張した。

団地には韓国側関係者約200人が設備管理などのため残留しており、韓国側企業は食料や医薬品などを届けるため団地への訪問を申請したが、北朝鮮は4月17日要請を拒否した。

その後、韓国企業側は順次帰国、電力・通信施設の関係者や管理委職員ら50人が残り、施設の運転・保守や北朝鮮側との折衝にあたった。

韓国は4月25日、北朝鮮に実務協議を提案した。26日午前中の回答を迫り、「なければ重大措置をとる」とした。

これに対し、北朝鮮は、「残っている人員の生命が心配なら全員撤収させればよい。さらに事態を悪化させるなら、わが方が先に最終的かつ決定的な重大措置を講じざるを得ない」とし、対話を拒否した。

4月30日、開城工業団地に残っていた50人のうち43人が韓国へ帰還した。

韓国政府は29日中に全員を撤収させようとしたが、協議が終わらず、韓国側運営機関の5人と通信会社の職員2人の7人が残った。

北朝鮮側は、労働者の賃金や税金の支払いを求めた。北朝鮮側が要求している賃金は約720万ドルで、このほか法人税や通信料を要求している。

これに対し、韓国側は製品や原材料の搬出を求めた。

韓国側関係者7人は5月3日午後7時過ぎ、韓国に帰還した。これと前後して、北朝鮮側が要求していた北朝鮮労働者の賃金などの未払い金を積んだ現金輸送車が北朝鮮側に向かった。

北朝鮮側は韓国側が求めてきた製品の搬出については認めなかった。

進出企業が設置した生産設備や韓国側が投資した社会基盤などの取り扱いをめぐる話し合いがついておらず、韓国側では「没収される恐れがある」(進出企業関係者)と懸念する声が出ている。

開城工業団地を清算した場合、被害金額は韓国政府の試算で1兆ウォン(約900億円)にのぼるとされる。

南北経済協力保険に加入していれば最大70億ウォンが補償されるが、123社の韓国企業のうち27社は加入していないという。

朴大統領は、「出資企業と労働者が路頭に迷わないように政府が支援をする」と表明。また、「世界の誰が北朝鮮に投資しようとするだろうか」と非難した。

北朝鮮側としては、一時的に従業員を撤収させたのが誤算で、韓国の報道機関に本音を読まれ、引っ込みがつかなくなり、大事な外貨収入源を失うこととなった。

付記

開城工業団地は9月16日に再稼働した。北朝鮮の一方的な立入制限から166日ぶり(北朝鮮側労働者の全面撤収で工団の機械が止まってから160日ぶり)。

統一部当局者は同日、「午前に工場の点検を終え、午後から123社の開城工団入居企業のうち90社が試運転・再稼働に入った」と明らかにした。9月10日から開城で始まった同工団の南北共同委員会で11日朝に双方が合意に達した。

中断に伴う韓国からの進出企業への被害補償については今年の税金の免除で対処し、中断期間の北朝鮮労働者の賃金に関しては引き続き、双方が協議する。

ーーーーーーー

開城工業団地は2000年8月、金正日総書記と鄭夢憲・現代グループ会長との合意で、北側が土地と労働力を、南側が技術と資本を提供して、開城に一大工業団地を作ることが決まった。

2003年8月に南北当局者間で投資保障、二重課税防止、清算決済、商社紛争合意書の4項目に関する経済協力合意書を交わした。

2007/9/8 北朝鮮開城工業団地に中国企業進出 2009/6/13 北朝鮮、開城工業団地の土地賃貸料や労務費の大幅引き上げを要求

2013年時点で、進出した韓国企業の投資総額は5,568億ウォン (482億円) で、生産額は月4,000万ドル。

これとは別に韓国側の公的企業が、造成や社会基盤整備に5.5兆ウォン (4,770億円) から6兆ウォン (5,200億円) 投資している。

一方、北朝鮮側は労働者約5万3千人分の賃金として1年間に8,700万ドルの外貨収入を得ており、北朝鮮にとってはドル箱事業である。

朝鮮日報によると、開城工業団地を北朝鮮が独自に稼働させるのは困難である。

開城で使用される電力は百パーセント韓国の発電所から送られている。

京畿道坡州のムンサン変電所から送られた電気を韓国側が建設した開城平和変電所(10万キロワット級)が受け取り、これを各工場に送電している。

電力不足の北朝鮮には開城に送る電力の余力はなく、送電設備もない。電力供給がストップすれば、工業用水を確保するための浄配水場も稼働がストップする。

機械など工場の設備を修理する能力も低く、修理に必要な部品の確保にも限界がある。

なお、韓国の対北朝鮮経済協力のもう一つの柱であった金剛山観光事業は、2008年の韓国人旅行者射殺事件以来、中断されている。

経営危機に陥っていたEastman Kodakは2012年1月19日、ニューヨークの連邦地裁に米連邦破産法 Chapter 11(民事再生法)を申請したと発表した。米国以外の事業は対象外。米国でも事業は継続する。

負債総額は6,751百万ドル。つなぎ資金(debtor-in-possession credit)としてCitigroupから18か月期限で950百万ドルの融資を受けた。

同社では、Chapter 11申請は、米国内外における手元流動性の強化、非戦略的知的財産の収益化、過去の経緯にかかわる債務の整理、最も価値のある事業分野への集中を目的とするとしている。

2012/1/23 Eastman Kodak、米連邦破産法11条申請

ーーー

ブラザー工業は本年4月15日、Eastman Kodak が所有するDocument

Imaging事業買収のための資産譲渡契約を締結したと発表した。

Document Imaging事業は、ハイエンドのドキュメントスキャナー、スキャナー用ソフトウェア、テクニカルサービスなどの事業をグローバルに展開している。

破産裁判所による承認を得て、破産裁判所管轄下で公開入札が実施され、最終的な買収者が決まるが、ブラザーの場合、負債67百万ドルを含め210百万米ドルでの買収となる。

ブラザーは2012年7月、企業向けスキャナー事業に本格参入し、無線LANでネットワーク上のクラウドサービスと連携できる製品などをそろえた。同社ではスキャナー事業の成長の余地は大きいとみている。

しかし、Eastman Kodakは4月29日、消費者向けの写真フィルムや店頭の現像機を扱うPersonalized

Imaging事業とスキャナーの販売や書類を電子的に整理するソフトを扱うDocument

Imaging事業の2事業を650百万ドルで売却すると発表した。

売却先は、Kodakの最大の債権者である英国の退職年金ファンドのU.K.

Kodak Pension Planで、主に英国に在住するKodakの退職者や現従業員を対象にした年金を運営しており、加入者は約1万5000人。

同ファンドは2事業の対価として650百万ドルを支払うとともに、Kodakに対する約28億ドルの支払い要求を放棄する。

請求権放棄分はファンドの赤字となる。

今後10年から15年、2事業からの収益で補填していくこととなる。

破産裁判所の承認を経て売却が完了するが、非中核事業の売却と負債の削減により、Kodakは米連邦破産法の管理下からの脱却に大きく前進 する。

Kodakは高速印刷機や商業印刷など法人向けのCommercial Imaging 事業に経営資源を集中させる。

KodakはDocument Imaging事業はブラザー工業に売却することで合意していたが、2事業まとめた売却案を優先し、ブラザーとの合意は撤回する。

ブラザー工業では、「残念だが、英ファンドが提示した2事業買収という条件を上回る提案は難しい」としている。

東京電力は4月30日、2013年3月期決算を発表した。

2014年3月期の業績見通しを「未定」とした。経営再建計画で黒字転換を掲げていたが、柏崎刈羽原発の再稼働の見通しが立たず、業績見通しを示せなかった。

3期連続の経常赤字となれば銀行から新規融資を受けるのも難しくなり、経営再建計画の見直しは必至となる。

|

単位:百万円、配当 円 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2011/3の法人税等には、繰延税金資産取り崩しを含む。(2010年12月末時点で約4800億円) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

単独決算で見ると、経常損益は前年度比で306億円の増益となっている。

電気料収入増 6214億円 (うち、電力料金値上げ 3730億円、燃料費調整制度の影響 1600億円) 燃料費増 -5016億円 (原発代替 -3090億円、円安 -1230億円、価格差 -1530億円) 購入電力料増 -844億円 人件費減 210億円 償却費減 523億円 バックエンド費用減 332億円 (使用済み燃料再処理、放射性廃棄物処分費引当減) 修繕費増 -701億円 (火力発電所、配電設備など)

| 株主資本 単位:百万円 |

| 2011/3月末 | 2012/3月末 | 2013/3月末 |

増減 |

||

| 資本金 | 900,975 | 900,975 | 1,400,975 | 500,000 | |

| 資本剰余金 | 243,653 | 243,653 | 743,621 | 500,000 -32 |

|

| 利益剰余金 | 前期末残高 | 1,831,487 | 494,054 | -287,497 | -781,551 |

| 配当支出 | -81,002 | 0 | 0 | 0 | |

| 当期純損益 | -1,247,348 | -781,641 | -685,292 | 96,349 | |

| その他 | 5 | 90 | 16 | -74 | |

| 当期末残高 | 494,054 | -287,497 | -972,773 | -685,276 | |

| 純資産合計 | 1,602,478 | 812,476 | 1,137,812 | 325,336 | |

東京電力は2012年5月21日、2種類の優先株を合計19億4000万株、金額換算で1兆円を発行すると発表した。

債務超過リスクや資金繰り面でのリスクを回避し、事業の継続性を確実なものにするとともに、公募債市場への復帰等自律的な資金調達力の早期回復を図るためにも、資本を増強し、財務基盤を強化する。

政府の原子力損害賠償支援機構が全株引き受け、7月25日までに全額を払い込む。

これにより、東電の経営は実質公的管理下に置かれることになる。2012/5/25 東京電力、1兆円の優先株発行、公的管理下に

| 特別損益内訳 単位:百万円 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

賠償補償:

通常の原子力損害の場合の賠償に対しては、民間の損害保険会社による保険である責任保険により、賠償措置額(発電用原子炉の場合は通常1200億円)まで保険金が支払われる。

地震、噴火、津波の自然災害による原子力損害等の場合は政府補償により、賠償措置額まで補償金が支払われるが、今回は適用されない。

ーーー

全国の電力会社では北陸電力と原発を持たない沖縄電力以外の8社で経常損益と当期損益が赤字となった。

電力会社 経常損益 当期損益 当期 前期 増減 当期 前期 増減 北海道 -1,281 -96 -1,185 -1,328 -720 -607 東北 -932 -1,765 832 -1,037 -2,319 1,282 東京 -3,269 -4,004 735 -6,853 -7,816 963 中部 -435 -678 243 -321 -921 600 北陸 17 10 7 1 -53 54 関西 -3,532 -2,655 -877 -2,434 -2,423 -12 中国 -288 298 -586 -220 25 -244 四国 -570 -19 -551 -429 -94 -335 九洲 -3,312 -2,135 -1,176 -3,324 -1,663 -1,660 沖縄 63 103 -40 43 70 -26

イタリアの中道左派、民主党のエンリコ・レッタ前副書記長は4月27日、ベルルスコーニ前首相率いる中道右派の政党、自由国民などと大連立による政権樹立で合意し、ナポリターノ大統領に閣僚名簿を提出、大統領は承認した。

イタリアでは議会が解散した昨年12月以降、約4カ月にわたりモンティ前首相が選挙管理内閣の首相を続けていた。

イタリア下院は29日、上院は30日にレッタ新内閣を信任し、

新政権は正式に発足した。

レッタ氏は29日の下院での所信表明で、「財政規律は重要」としながらも、イタリア経済は10年以上に及ぶ景気低迷から脱却できておらず依然深刻な状況にあるとし、「財政再建だけではイタリアは死んでしまう。成長政策をこれ以上先延ばしにすることはできない」と言明

、EUが進める緊縮路線一辺倒の流れから成長・雇用促進に軸足を移す考えを示した。

同氏は広範な不動産税改革を行う方針を示し、7月に予定されていた付加価値税の引き上げも先送りすることを望むと述べた。

福祉制度の強化や、若者や失業者を雇用する企業への給与税減税、女性の労働参加促進など、一連の改革に意欲を示した。

その後の記者会見ではメルケル首相に一定の配慮を示し、「危機克服のため、ドイツと高度な協調関係を築きたい」と連携の重要性を強調し、「財政健全化も確固とした我々の義務だ」と述べた。

メルケル首相もこれに応じ、成長と緊縮は相反するものではない、雇用創出が欧州の最優先事項となると述べた。

ーーー

多額の財政赤字を抱えるスペイン政府は、EUに対し、来年までに財政赤字をGDPの3%以内に抑えると約束し、付加価値税の増税や公務員の給与削減など財政再建を進めてきた。

しかし、財政緊縮策が景気の悪化を招き、本年の経済成長率はマイナス1.3%と大幅に悪化する見通しとなり 、財政赤字はGDPの6.3%になると予想され、来年までの目標達成はほぼ不可能となった。

このため、財政再建の達成時期をこれまでより2年遅らせて、2016年にすることを決めた。

欧州委員会はこれを理解できるとの立場を示したが、正式決定は5月29日となる。

IMFも緊縮路線を緩めるスペインの方針を歓迎している。

ーーー

各国が財政再建策に取り組んでいるが、スペインやギリシャでは4人に1人が失業しており、南欧を中心に不満が噴出している。

ユーロ圏の中核諸国の基本的な成長展望に関する長期的な強い不安感から、PIIGSだけでなく、FISH(フランス、イタリア、スペイン、オランダ)が問題になっている。

これら4国はユーロ高と不況に悩んでおり、ドイツの独り勝ちとなっている。

2013/3/5 ユーロ圏の不安、PIIGS からFISHに拡大

EUの欧州委員会は5月3日、実質経済成長率見通しを発表した。2013年、14年とも、2月の予測から下方修正した。

2013年 2014年 EU -0.1 1.4 ユーロ圏 -0.4 1.2 ドイツ 0.4 1.8 英国 0.6 1.7 フランス -0.1 1.1 イタリア -1.3 0.7 スペイン -1.5 0.9

EUのバローゾ欧州委員長は4月22日の講演で「緊縮策は限界に達しており、政治や社会を支える対策が必要だ」との見解を示した。

レーン副委員長(経済・通貨担当)はこれまでの改革などで「財政再建のぺ一スを緩めることができる」とする。

ラカルドIMF専務理事は英国に関して「緊縮のぺースを調整する時期にさしかかった可能性がある」と指摘、ルー米財務長官も「財政余力のある国は、経済成長のけん引役である消費を刺激すべきだ」と緊縮策の緩和を訴えた。

一方、ドイツはこれら発言に反発、メルケル首相は「緊縮策には邪悪な響きがあ り、私は予算の均衡と呼ぶ」と規律重視を貫く。

欧州中銀は5月2日、政策金利を0.75%から過去最低の0.5%に引き下げた。ドラギ総裁は「金融緩和を必要な限り続ける」と述べた。

特に雇用悪化が目立つ南欧での企業向け融資拡大を促す。

ドイツは債務国支援の条件に「倹約」を押し付け、「ドイツによるヨーロッパ」という上下構造が出来ているとの見方が現れている。

ウルリッヒ・ベックの「ユーロ消滅? ドイツ化するヨーロッパへの警告」(岩波書店) は、債務国の予算決定に介入して主権を奪い、ユーロ圏から切り離すことでEUや欧州の分断へと踏み出しかねないドイツ主導の権力地図に警鐘を鳴らし、危機を克服しながら欧州の連帯と統合を強化する方策を提起する。

「ドイツによるヨーロッパ」という上下構造ではなく、本来は、EU参加国の間には公平原則、均衡原則(大国・小国、強国と他の)、和解原則(責任転嫁や蔑みでなく)、搾取防止原則が必要であると説く。

イタリアのジャーナリストのエウジェニオ・スカルファリの発言を紹介している。

「ドイツがユーロを挫折するような政策をとるなら、欧州の挫折はドイツの責任。 第一次、第二次の両大戦とホロコーストに続く第四の罪になる」

経産省は4月30日、「世界の石油化学製品の今後の需給動向」(対象期間2004~2017年)を発表した。

主要製品の状況及びそのうちの日本と中国の状況は以下の通り。

| エチレン系製品合計 |

|

|

|

|

|

|

| ーーー |

| エチレン需給 |

|

|

|

|

| ーーー |

|

|

|

|

|

|

| 付記 中国についてはLDPEの生産が能力を上回るという状況になっている。 これについて、当方からの質問に対しMETIは以下の通り述べている。

|

| ーーー |

|

|

|

|

|

|

| ーーー |

|

|

|

|

|

|

| ーーー |

|

|

|

|

|

|

| ーーー |

|

|

|

|

|

|

| ーーー |

|

|

|

|

|

|

| ーーー |

|

|

|

|

2013/5/10 BP、アゼルバイジャン産ガスの欧州向け輸送ルート検討

BPは5月2日、同社主導のShah Deniz コンソーシアムがアゼルバイジャンのカスピ海沖のShah Deniz ガス田第2期のガスの欧州向け輸送ルートについて、2つのパイプライン会社からの正式提案の検討を開始したと発表した。

Shah Deniz ガス田第2期は世界最大級の天然ガス開発計画で、新設する4,000kmの南部ガス回廊(Southern Gas Corridor)を経由して欧州に送り、欧州のエネルギー安全保障に貢献する。

Shah Deniz コンソーシアムのメンバーは以下の通り。

|

Shah Deniz ガス田第1期は年産90億立方メートルだが、現在、第2期(年産160億立方メートル)の設計(FEED)段階にある。

2010年6月、トルコとアゼルバイジャンがこの天然ガスの供給をトルコが受けることで覚書に署名した。

トルコが60億立方メートルを購入するのに加え、残り100億立方メートルを欧州など他国へ再輸出する権利を持つ。

本年3月末に2つのコンソーシアム、Nabucco Gas Pipeline International

&Trans Adriatic Pipeline (TAP) から提案を受けた。この提案は現在は正式提案となっており、Shah Deniz

コンソーシアムは南部ガス回廊のルートを2013年6月末に最終決定する。

トルコへの輸出開始は2018年、欧州へは2019年を予定している。

現在、欧州の15社以上の需要家から年300億立方メートル以上のオファーを受けており、今後販売先を決定する。

パイプラインルートついては、Shah Deniz コンソーシアムの基本構想は以下の通り。

Azerbaijan とGeorgiaをつなぐSouth Caucasus Pipeline (SCP) に56インチのパイプラインを増設する。

2)Trans Anatolian Pipeline (TANAP)

トルコ国内はトルコ政府とアゼルバイジャン政府の交渉で新しくTrans Anatolian Pipeline (TANAP) 運営会社が設立された。

BPはこれを強く支持しており、TANAPに12%出資することを決めた。トルコからは新設の2つのパイプラインで欧州に送り、既存のパイプラインに接続する。

付記

TANAPの開通式典が2018年6月12日、トルコ北西部のエスキシェヒルで開催された。シャフ・デニズ・ガス田からジョージア・トルコ国境までの区間(970キロ)は2018年5月29日に開通済みで、今回アナトリア半島を横切ってトルコ・ギリシャ国境に至る区間(1,850キロ)の一部(1,300キロ)が開通した。

3)Nabucco Gas Pipeline

Nabucco Gas Pipeline の建設計画は2002年に始まり、2009年7月13日には、トルコ、ルーマニア、ブルガリア、ハンガリー、オーストリアの5カ国間で合意書に署名がなされた。

この5カ国にドイツを加えた6カ国のコンソーシアムであるNabucco Gas Pipeline Internationalが開発事業者である。下記6社が各々16.67%の株式を保有する。

OMV オーストラリア FGSZ ハンガリーMOLの100%子会社 Transgaz ルーマニア Bulgarian Energy ブルガリア Botas トルコ RWE ドイツ なお、Shah Deniz コンソーシアムがNabucco 採用を決めた場合、Shah Deniz コンソーシアムのメンバーのBP、SOCAR、Statoil、Totalの4社がNabuccoに合計で50%迄出資するオプションが与えられている。

南部ガスライン計画にはEUがバックアップするNabucco計画とロシアのSouth Stream計画が争っていた。

Nabucco 2010/9/22 カスピ海の天然ガス、黒海経由で輸出へ South Stream 2011/3/30 BASFがロシアの South Stream 天然ガスパイプライン計画に参加 Nabucco計画は当初、トルコ東端から欧州までつなぐ計画であった。

現在はTrans Anatolian Pipelineができるのを勘案し、トルコとブルガリアの国境を起点とするNabucco West を検討している。

4)Trans Adriatic Pipeline (TAP)

ギリシャからアルバニアを経由、アドリア海を渡ってイタリアに通じる全長800kmのパイプライン計画。

Trans Adriatic Pipeline (TAP) AG の株主は以下の通り。

EGL(Axpo子会社) 42.5% スイス Statoil 42.5% ノルウェー E.ON Ruhrgas 15% ドイツ なお、Shah Deniz コンソーシアムがTAP 採用を決めた場合、Shah Deniz コンソーシアムのメンバーのBP、SOCAR、Statoil、Totalの4社がTAPに合計で50%迄出資するオプションが与えられている。

付記

2020年11月15日にTAP(Trans Adriatic Pipeline)が供用開始された。

アゼルバイジャンからイタリアまで総延長 3,420km の天然ガスパイプラインの 3区間中の最終区間(878km)で、アゼルバイジャンのシャフ・デニズ・ガス田から欧州のガスパイプライン網までが繋がり、同国産天然ガスが欧州に供給されることとなった。パイプラインのガス輸送能力は年間 160 億㎥、うち60 億㎥がトルコ向け、100 億㎥が欧州向けとされ、将来欧州へ 200 億㎥まで拡張可能な設計となってる。

2013/5/11 TDK、中国に希土類磁石の製造合弁会社設立

TDKは4月26日、中国・広東省梅州市の梅州高新技術産業園区に希土類磁石の製造合弁会社を設立することを決めたと発表した。

同社は、自動車向けをはじめ、IT 機器などの各種エレクトロニクス機器、産業用機器向けに各種磁石を製造している。

特に、自動車、家電等、省エネ、環境対応が重要視されることに伴って「希土類磁石」の需要が世界的に急増すると見込まれる。

資源的にも限られている希土類材料の、より一層の安定供給を確保するため、中国に磁石製造の合弁会社を設立する。

社名 : 広東東電化広晟稀土高新材料有限公司 出資 : TDK 59% 広晟有色金属 37% 希土類、タングステン製品の製造、販売 東海貿易 4%

エコカーなどのモーターには、高性能なネオジム磁石が使われている。

ネオジム磁石は日立金属元社員が発明した。

佐川眞人氏:大同特殊鋼顧問

ネオジム磁石のアイデアを見出し研究中の1982年に富士通を退社、住友特殊金属(現、日立金属)に移籍し1982年5月ネオジム磁石を作り上げた。

同磁石の世界需要は年1万~1万3000トンで、日立金属、TDK、信越化学工業の3社でシェアを独占している。

現在は3社とも日本だけで生産している。

付記

日立金属は2015年2月9日、中国の磁石メーカー 北京中科三環高技術股份有限公司と、中国でのネオジム磁石の製造・販売の合弁会社の設立に向けて基本合意書を締結したと発表した。

日立金属が過半とすることで検討を進めており、中国市場において、ネオジム磁石における原材料調達から製造、販売までの一貫生産体制を担う位置づけとなる。

生産能力につきましては、生産開始当初年間2,000 トンを考えており、市場の成長に合わせ増強を行う。

中国・磁石メーカーと合弁会社設立に向けて基本合意書を締結

ネオジム磁石は高温になると磁力が落ちる弱点があり、ジスプロジウム(Dy)を添加する必要がある。

ジスプロは中国でしか産出せず、高価である。

また、ネオジム磁石の基本特許は

2014年7月に期限切れを迎える。

ジスプロシウムの価格高騰と特許期限切れのダブルパンチにより、このままではネオジム磁石の国際競争力を失うことは必至である。

TDKは、中国がレアアースの輸出制限を始めたため、中国での磁石製造に踏み切ったが、以下の経緯がある。

ーーー

2012年4月に、日本経済新聞はTDKと昭和電工が中国で高性能磁石の合弁事業を検討していると報道した。

第1段階として昭和電工が計画する中国で3カ所目のレアアース合金工場の建設運営にTDKと現地の資源会社を加えて、5月にJVを設立する。

昭和電工は磁石の原料のレアアース合金を製造している。

2002年12月、中国のレアアースメーカーとのJVの包頭昭和稀土高科新材料有限公司を設立した。

社名 : 包頭昭和稀土高科新材料有限公司 所在地 : 内蒙古自治区包頭稀土高新技術産業開発区 出資比率 : 昭和電工 60% 東海貿易 5% 内蒙古包鋼稀土高科技股イ分有限公司 30% 中国冶金進出口総公司 5% 能力 : 年産1,000トン 2006年8月、中国のレアアースメーカーとのJVで贛州昭日稀土新材料有限公司を設立した。

社名 : 贛州昭日稀土新材料有限公司 所在地 : 江西省贛州経済技術開発区 出資比率 : 昭和電工 80% 東海貿易 10% 贛州虔東実業集団有限公司 5% 贛県紅金稀土有限公司 5% 能力 : 年産2,000トン(2007/9)⇒3,000トン(2011/7) 後者の増設完了で、秩父事業所(5,000トン)を合わせ、年産9,000トン体制を確立した。

同社では、今後の需要動向を睨み、年産10,000トン体制の構築を検討するとしていた。

第二段階はTDKの主導で高性能磁石の新工場をレアアース合金工場に併設し、原料から製品までの一貫生産体制を作る。

総投資額は100~200億円で、具体的な内容は年末までに詰めるとしていた。

ーーー

しかし、経済産業省が2012年8月1日に輸出貿易管理令を改正し(7月13日閣議決定)、高性能磁石とその製造装置、関連部品を規制対象に加え

た。

輸出企業は磁石がミサイルなど大量破壊兵器に利用されないことを証明する必要がある。

外国為替及び外国貿易法の第48条は、

国際的な平和及び安全の維持を妨げることとなると認められるものとして政令で定める特定の地域を仕向地とする特定の種類の貨物の輸出をしようとする者は、政令で定めるところにより、経済産業大臣の許可を受けなければならない。

としている。今回、輸出貿易管理令別表第一の16(1)に、「焼結磁石等」を加えた。

なお、核兵器等の開発等のために用いられない場合は、許可が不要となる。

同省では、「国際的な合意を踏まえた安全保障上の見直しで、貿易制限が目的ではない」と説明する。

しかし、この時点での「焼結磁石等」の追加は、中国での合弁を止めさせるのが狙いである。

日本企業の動きに神経をとがらせ、中国企業との合弁は中国の「思うつぼ」であるとして、中国進出を思いとどまるよう、各社を説得したとされる。

それとともに、2012年3月13日に米国・EUとともに中国によるレアアースの輸出制限についてWTOに提訴した。

提訴対象にはレアアースのほか、タングステンとモリブデンも含まれる。しかし、各社の動きが止まらないため、輸出貿易管理令に踏み切った。

磁石メーカーは、許可が得られない場合、「仮に装置を現地調達して工場をつくったとしても、顧客の開拓や設備の保守ができず操業できない」としている。

この結果、TDKと昭和電工は計画を断念した。

日立金属も別途検討していた計画を断念した。

輸出貿易管理令の改正に中国側は反発を強めているとされ、日本企業から中国への磁石半製品等の輸出が事実上のストップをうけていると報じられた。

ーーー

昭和電工の市川社長は2012年12月に開催した事業説明会で、レアアース合金事業のビジネスモデルを大きく見直す方針を示した。

中国磁石合弁工場は建設の見通しが立たず、日本向け輸出もままならないため、「2013年以降は中国で生産した合金は現地で販売したい」と語った。

日本経済新聞は、昭和電工のレアアース合金を使って高性能磁石を生産してきたTDKが、昭和電工に「それは裏切り行為だ」と食ってかかったと報じている。

これらの経緯を経て、TDKは今回、昭和電工とのJVではなく、独自での中国進出となる。

なお、同社は日中両国政府から合弁会社の設立、運営に必要な許認可が得られなければ「今回の合弁会社を解散する場合もある」としている。

これに対する経産省の対応が注目される。

ーーー

なお、高性能ネオジムは日立金属、信越化学、TDKの3社がシェアを独占しているが、この磁石の原料となる高品位のレアアース合金も、昭和電工、信越化学、三徳、中電レアアース の4 社が世界生産を独占している。

昭和電工は上記の通り、中国の2工場と秩父事業所(5,000トン)を合わせ、年産9,000トン体制を確立した。

ーーー

信越化学は合金と高性能磁石を武生工場で一貫生産している。

同社は2012年3月、中国福建省にレア・アースマグネットの中間原料であるマグネット用合金を製造する新会社、「信越(長汀)科技有限公司」を信越化学100%により設立した。投資額は15億円、生産能力は年産3,000トン。

生産する全量を日本に持ち込み、ハイブリッド車向けに需要が急増する高性能磁石の原料にする予定。

ーーー

三徳は早くも1948年にレア・アース分野に乗り出し、現在、原料から高純度化合物、各種合金まで一貫生産するレア・アース総合メーカーとして世界をリードする存在に成長した。

製造品目は、ネオジム磁石合金、サマリウム磁石合金、水素吸蔵合金、負極コイル、マグネシウム・リチウム合金、その他。

内蒙古・包頭市稀土高新技術産業開発区に包頭三徳電池材料、江西省ガン州市香港工業園に五鉱三徳ガン州希土材料有限公司を持っている。

2011年4月に米国アリゾナ州の子会社 Santoku America, Incを現金1750万ドルでMolycorpに売却した。

ーーー

中電レアアースは中央電気工業の100%子会社。

1990年に住友金属工業が米国のMolycorpとのJVで、住金モリコープを設立、Molycorpの日本のソールエージェントとなり、同社製品の輸入販売を開始した。

1992年に和歌山事業所を建設し、希土類磁石合金の製造、販売を開始した。

2007年に日立金属、アドバンスト マテリアル ジャパン及び中国の有研稀土新材料(66%)との合弁で、北京郊外にレアアース合金製造販売の廊坊関西磁性材料を設立。

2009年にはミクニ総業、エムアプリ他と合弁で(72%出資)、ハノイ近郊に Vietnam Rare Earth を設立した。

ベトナムでは、レアアース磁石製造工程で発生するスクラップから得た酸化物を電解してメタルとしている。

2009年12月に中央電気工業の100%子会社となり、中電レアアースに社名変更した。

同社は本年3月1日、Molycorpと磁石合金用レアアース酸化物の調達及び磁石合金用レアアースメタル委託製造に関する合意書に調印した。

Molycorpの酸化物をベトナムでレアアースメタルに加工する。一部はMolycorpからの受託となる。

最新分は http://blog.knak.jp