2006-5-1

�u���O�@���w�ƊE�̘b��@knak�̃f�[�^�x�[�X����

�@�@�@�@�@�ڎ�

����͉��L�̃u���O�������Ƃɂ܂Ƃ߂����̂ł��B

�ŐV�����@http://blog.knak.jp

2015/11/16 �@Ineos�AExxonMobile/Shell�̃X�R�b�g�����h�̃G�`�����H��ɕẴV�F�[���K�X����̃G�^���������@

Ineos��11��9���AExxonMobil

Chemical / Shell Chemical �Ƃ̊ԂŁA�č��̃V�F�[���K�X����̃G�^�����AIneos�̃X�R�b�g�����h��Grangemouth�H�ꂩ��ExxonMobil�̃G�`�����H��ɋ�������_�����������B

Fife Ethylene Plant �̓X�R�b�g�����h��Mossmorran

��ExxonMobil�̍H��ɂ���A�k�C�̐Ζ��E�K�X�c�����NGL�������ɃG�`�����N�Y83���g���Y���Ă���B

Shell �͐��i��50%�̈��挠�������Ă���B

1986�N�ɊJ���������̂ŁA�k�C��NGL�������Ƃ���ŏ��̃v�����g�ł���B�i���B��4����Ȃ��V�R�K�X�����̃X�`�[���N���b�J�[��1��j

Ineos��2012�N9���A���B�̃G�`���������p�ɃG�^����A�����邽�߁AMarcellus

shale���J������Ɨ��n�Ζ��E�K�X�Ǝ҂�Range Resources�Ƃ̊ԂŁA2015�N����G�^�����w������_�����������B

Ineos�́ASunoco �q��Ђ�Sunoco Logistics

Partners�Ƃ̊ԂŁA�G�^�����y���V���o�j�A�BHouston���瓯�BMarcus

Hook�܂ŗA�����邽�߁A�p�C�v���C���A���_��ƃ^�[�~�i���T�[�r�X�_�����������B

Ineos��2014�N2��3���A�č���CONSOL Energy�Ƃ̊Ԃ�Marcellus Shale�̃G�^���̍w���_�����������Ɣ��\�����B

�G�^����Sunoco Logistics����Mariner East pipeline �ʼn^��AMarcus Hook����D�ς݂����B

2012/10/2 �@

Ineos�A�ẴV�F�[���K�X����̃G�^�������B�̃G�`���������p�ɗA��

Ineos��4��5�疜�p�|���h�𓊂��āAGrangemouth�H��ɐV�����G�^���A���^�[�~�i�������݂����B

����AExxonMobil ��Shell �́AIneos ���č�����A����Grangemouth�̗A���^�[�~�i���ɗ��g�������G�^���̈ꕔ��Fife Ethylene Plant

�Ɏ����B

�k�C����̌�����⊮���čH��̃t���ғ����ێ�����ƂƂ��ɁA�G�`�����H��̃R�X�g�����͂����߁A�����I�ɏn���J���҂̌ٗp���ێ�����B

ExxonMobil ��Shell�ł́A����̌_���Ineos�̐V�����C���t�������p���ĕč��̋����͂���G�^�����g�p�ł��A���v�Ƃ̒����I�ȃj�[�Y�������Ƃ��ł���Ƃ��Ă���B

2015/11/16 �o�����Y�Ə��a�V�F���A�o�c�����Ɋւ����{���ӏ������@

�o�����Y�Ə��a�V�F����11��12���A�Γ��̐��_�Ɋ�Â����Ђ̌o�c�����Ɋւ����{���ӏ�����������Ɣ��\�����B

�o�����Y��7��30���A���a�V�F���Ζ��̊��� 33.24%

��Shell����擾���銔�����n�_�����������Ɣ��\�����B

�o���Ə��a�V�F���͂��̊������n��O��Ɍo�c�����Ɍ��������c��i�߂Ă������A�������������B

2015/8/3�@�o�����Y�Ə��a�V�F���Ζ��A�o�c�����Ŋ�{�����@

���̌�A���𑱂��A����A���Ђ̌o�c�����Ɋւ����{���ӏ�������������̂ŁA�Γ��̐��_���������Ă���B

������Ђ̍����Ζ��������Ƌy�ѐΖ����w���Ƃ̊�{�헪�Ƃ��āA�ȉ��������Ă���B

| �@ |

���Ђ��������ŗ��킷��ƊE No.1

�̎��v�͂������[�f�B���O�J���p�j�[���\�z���A�����Ζ������̔����Ƃ�����I�ȃL���b�V���t���[�ݏo���r�W�l�X�ɂ���B |

| �A |

�����̍\���I�Ȍ������������Ȃ����A���Ђ������Y�̓��p����ϋɓI�ɐi�߂�ƂƂ��ɁA�������Y�̗L�����p�ɂȂ��鑼�ЂƂ̃A���C�A���X��ϋɓI�ɐi�߂�B |

| �B |

�����Ζ������̔����Ƃɂ����Ď��Ƃ̋����D�ʐ�������̈�ɂ����Ă͋K���̌������������s���B |

| �C |

�n�����X�E�̔��X�Ƃ̑��ݐM���W���x�[�X�Ƃ�������̉��l���d�����A����X�E�̔��X�𒆐S�Ƃ����T�v���C�`�F�[�����X�ɋ�������B |

| �D |

�����������������钆�ŋ����͂̂��鐻�����̃|�e���V�������������B�v���t�B�b�g�}�b�N�X�̊ϓ_����t���L�V�u���Ȏ����������\�ȑ̐����\�z����B |

| �E |

�����D�ʐ�������Ζ����w���Ƃ̊g���ڎw���B |

�����̊T�v�͈ȉ��̒ʂ�B

(1) �o�c�����̕��� �F �����ɂ�邱�Ƃ���{���j�Ƃ���B

(2) �o�c�����̓��� �F 2016�N10������2017�N4����ړr�ɖ{������Ђ������邱�Ƃ�ڎw���B

�t�L

2016�N6��17�����\�A����ϐR���̒x�ꂩ��A2017�N4��1���i�\��j�Ƃ���B

���a�V�F�������̏���́A������2016�N���������A2016�N9�����i�\��j�Ƃ���B

�t�L

2016�N9��7�����\�A����ϐR���̒x�ꂩ��A���a�V�F�������̏���́A2016�N10���`11���i�\��j�Ƃ���B

�o�c�����̃X�P�f���[���́A2017�N4��1���i�\��j�̂܂܁B

(3) ������Ђ̏��� �F ����

(4) �������̍\�� �F ��\������y�ыƖ����s������́A���ʂ͗��Ђ��瓯�������҂��w���B

(5) ������Ђ̃u�����h �F �����Ԃ́A���Ђ̊����̃u�����h�p

(6) �V�i�W�[���� �F ����5�N�ڂɑ��z500���~���x�i�N�ԁj

�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�����E���Y�v��̍œK���A�����œK���A�̔��E�Ԑڕ���̌��������ɂ��

���Ђł́A�������̓����͍l���Ă��Ȃ��B�C��I�C���t���[�̍œK����}��B

�u���Ђ����������̔z�u�́A�����琼�܂ł���A�o�����X���ǂ��B�ǂ����̐�������߂�Ƃ��̃o�����X�������B���݂̑̐����ێ����邽�߁A�A�o���܂߂čl���Ă��������v

�������ɂ��ẮA�u���Ђ����킹������7000�J�������A8�����i���c�łȂ��j����X��̔��X���B���炷�A���炳�Ȃ����A�ڋq�ɗ����������Ă��炤���Ƃ�A�t�����l�̂���T�[�r�X�̕��ɒ��͂������v�Ƃ��Ă���B

�@

�g�b�p�[�����\�́i��bbl/d�j

| �@ |

�g�b�p�[�����\�� |

| �@���� |

���x���@ |

���� |

| �@ |

���a�l���s�� |

�l���s |

205 |

255 |

255 |

|

������ |

�R�� |

120 |

120 |

120 |

|

������ |

���l |

70 |

70 |

70 |

|

���a�V�F�� |

� |

120 |

0 |

�[ |

| ���a�V�F�����v |

515 |

445 |

445 |

|

�o�����Y |

�k�C�� |

140 |

160 |

160 |

|

��t |

220 |

220 |

200 |

|

���m |

160 |

175 |

175 |

|

���R |

120 |

0 |

�[ |

|

�o�����Y ���v |

640 |

555 |

535 |

�@ |

|

�[�[�[

�Ȃ��A11��16���t���̓��{�o�ϐV���́AJX�z�[���f�B���O�X�i�g�c�j�����R�[�l�����Ζ��ƌo�c�����Ɍ��������ɓ������ƕ��B

��������Γ��{�̐Ζ�������Ђ͎���3�Б̐��ƂȂ�B

2015/11/17�@�l�����ASDR�̍\���ʉ݂�

���ےʉ݊���iIMF�j��11��13���A�O�ݕs���Ɋׂ������������x��������ʈ����o�����iSDR�j�̍\���ʉ݂ɒ����̐l�����̗̍p���Ó��Ƃ��錩�����܂Ƃ߂��B

11��30����IMF������Ő������肷��B

�]�����@�̌����70%�̎^���Ō��܂邽�߁A�č��i17.67%)�Ɠ��{�i6.56%)

�������Ă��ʂ�B

SDR�̕]���̌����̕ύX�⌻�s�̌����̓K�p�̔��{�I�ȕύX�ɂ�85%�̎^�����K�v�B

IMF��2010�N�ɁA�V�����̏o���䗦�������グ�A������ւ̓o�p�𑝂₷�uIMF���v�v�ɍ��ӂ������A85%�̎^�����K�v�ŁA�č��c��^�����Ȃ����߁A���{�ł��Ȃ��B

SDR�́A��������IMF�ւ̏o���䗦�ɉ����Ċe���Ɋ���U���Ă���A���Z��@�ȂǂŊO�ݕs���Ɋׂ����ꍇ�ASDR�ƈ��������Ƀh����~�ȂǍ\���ʉ݂ƌ����ł���B

�\���ʉ݂�5�N�Ɉ�x�A���������������錈�܂�ŁA���N���������̔N�ɂ������Ă���B

�\���ʉ݂ɍ̗p��������́A�u���ƃT�[�r�X�̗A�o�z�v�Ɓu�ʉ݂����R�Ɏ���ł��邩�ǂ����v−−�̂Q�_�ŁA2010�N�̌��������ɂ́A�����͂��ł����ƃT�[�r�X�̗A�o�z�̊�͖������Ă������A����̎��R�x���s���Ƃ���A�̗p��������ꂽ�B

�����͍��N�ɓ����āASDR�����ڎw�����j�������Ɏ����A�l�����̎���������Ɍ������ʉ݁E���Z�s����v�����{�����B

IMF�����ǂ�7���ɁA�u�^�p��̉ۑ肪����v�Ƃ̕����܂Ƃ߂���A�������l����������]�����s������ɏ]���ĕϓ�������ȂLj�i�̉��v��������ƂŁA����̔��f�ɂȂ������B

�����l����s�i������s�j��11��14���A�u�l������SDR����́A���s�̍��ےʉݑ̐������P���A�����Ɛ��E�ɂƂ��ɗ��v�������炷�v�Ƃ̐����\���A������ł̐�������Ɍ����Ċe���̎x�������߂��B

�[�[�[

SDR�iSpecial

Drawing Rights�j��IMF

���u���g���E�E�b�Y�̌Œ�ב֑��ꐧ���x���邽�߂ɁA1969�N�ɑn�݂������ۏ������Y�ŁA�������̎��R���p�\�ʉ݂ɑ���u���ݓI�Ȑ������v�Ƃ�����B

SDR�́AIMF�ւ̋��o�����z�ɔ�Ⴕ�āA�������֔z�������B����ɂ���ĉ������́A�R�X�g�̂�����Ȃ��������Y�邱�Ƃ��ł���B

�z���͂���܂�4��

�E1970�N�`1972�N�@�@���v93��SDR

�E1979�N�`1981�N�@�@�@�@121��SDR

�E2009�N8��29���@�@�@�@1,612��SDR

�EIMF����̑�4�������i2009�N8��10�������j215��SDR

���v�@�@�@�@�@�@�@�@�@2,041��SDR

��4��������215��SDR�͈�x����̓��ʔz���ŁA1981�N�ȍ~��IMF�ɉ�������5����1�ȏ�̉��������ASDR�z������x���Ă��Ȃ��Ƃ�����������̂ŁA�S���������A������SDR���x�ɎQ���ł���悤�ɂ�����́B

�O�݂��s������������́A�ۗL����SDR�ƈ��������ɁA���̉���������O�݂�Z�ʂ��Ă��炦��B

���������ۗL����SDR���z�����������ꍇ�́A���ߕ��ɑ��ė��q���x�����邪�A�t�ɕۗL����SDR���z������������ꍇ�́A�s�����ɑ��ċ������x�������ƂɂȂ�B

���̋����́ASDR�o�X�P�b�g�̍\���ʉݍ��E�n��̒Z�����Z�s��ɂ������\�I�ȒZ���ؓ������̉��d���ς���ɖ��T���肳���B

1981�N�ɕ]����������������A���ƃT�[�r�X�̗A�o�z�����5�ʈȓ���IMF�������ʉ݂�5�N�ԌŒ�̔䗦�ʼn��d���ς��ĕ]����������ƂȂ�A�ȍ~5�N���Ɍ��������s����悤�ɂȂ����B

���[�����ł���܂ł́A�ăh���E�ƃ}���N�E���t�����E���{�~�E �p�|���h����\������Ă����B

���݁ASDR�̒ʉ݃o�X�P�b�g�́A�ăh���E���[���E���{�~�E

�p�|���h����\���������B

SDR�̉��l�́A0.66 �ăh�� + 0.423 Euro + 12.1���{�~ + 0.111 �p�|���h�ƂȂ��Ă���B

�{�N���������N�ƂȂ��Ă���A�l����������邱�ƂƂȂ�B

SDR�̕ăh���ł̉��l�́A�����A�����h���s��̐��߂̈ב֑�������

IMF�̃E�F�u�T�C�g�Ɍf�ڂ����B

|

2011-2015 |

November 13, 2015 |

�@ |

�Q�l

2006-2010 |

|

�\���ʉ� |

�䗦 |

���[�g |

�ăh�����Z |

�\���ʉ� |

�䗦 |

|

0.660 �ăh�� |

41.9% |

1.00 |

0.660000 |

0.632 �ăh�� |

44% |

|

0.423 Euro

|

37.4% |

1.079 |

0.456417 |

0.410 Euro

|

34% |

|

12.1���{�~ |

9.4% |

122.58 |

0.098711 |

18.4���{�~ |

11% |

|

0.1110 �p�|���h

|

11.3% |

1.5221 |

0.168953 |

0.0903 �p�|���h

|

11% |

|

1 SDR = |

1.384081 |

�@ |

�@ |

�[�[�[

IMF��8��4�����\��������L�Ғc�ɑ���R�����g�ŁA�l�����Ɍ��������ʉ݂Ƃ��Ă̒n�ʂ�^����ɂ́A�������ב��x�̎��R����i�߂�K�v������Ɨ����Ɏw�E�����B

�����͐l�����̎��R���Ɍ������X�̎{���ł������A���̉��l�͎s��Ō��肳��Ă��炸�A���ۏ����ʉ݂ƌ��Ȃ�����ł͑啝�Ȏ��R�����K�v�ɂȂ�Əq�ׂ��B

�l�����̍��ۓI�ȗ��p���������Ȃ�̒��x�ɒB���Ă��邱�Ƃ��A����L�͂Ȏw�W�Ŗ��炩�ɂȂ��Ă��邪�A�ăh�����͂��߂Ƃ���4��SDR�\���ʉ݂͑����āA�u���R�Ɏg�p�\�v�Ƃ�����ɂ����Č������u��ʂɁv�ʒu�Â����Ă���Əq�ׂ��B

�@

�����l����s�i������s�j��8��11���A�l���������̊�ƂȂ�h���̈בփ��[�g�́u��l�v�̎Z�o���@��ύX����Ɣ��\�����B

�l����s�͎s��Ŏ�������l�����̐�������l�̏㉺2���ȓ��ɐ������Ă���B

����܂ł͊�l�͋�s���疈�������בփ��[�g�����Ƃɐl����s�����߂Ă������A�s��̎������[�g�Ƃ̍����傫�������B

8��11������́A��l���s��̑O���I�l�Ȃǂ��Q�l�Ɍ��߁A�s��̎����f���₷������B

����ɔ����l����s��8��11���̊�l��O�������2���艺�����B

2015/8/11�@�����A�l����/�ăh������̊�l�̎Z�o���@��ύX�A�l�����Q���艺���@�@�@

����܂ł́A�l����s�̐ݒ肷���l�́A�O���̏I�l�ɂ͖��W�ɁA�قړ����������ێ����Ă����B

8��11���Ɋ�l��O����1�h����6.1162������6.2298���ɉ����đO���I�l��6.2097���ɋߕt���A�����͍X��6.3306���A�X�ɂ��̗�����6.4010���܂ʼn����A����ȍ~�͂قڑO���I�l�Ɠ��������Őݒ肵�Ă���B

��ʓI�ɂ́A�A�o���i�̂��߂̐l�����̐艺�����Ɣᔻ���ꂽ���A�������͂����ے肵�Ă���B���ʓI�ɂ́A��l�̈��������͊�l�������ɍ��킷���̂ł���AIMF�̎w���ɑΉ��������̂ł������悤���B

IMF��8��12���A�l�����̊�l�Z�o�ύX�ɂ��āA���}���ׂ��[�u���ƕ\�������B

�u�ב֑���̏_��g��́A�o�ςɂ����錈��I�������s��ɗ^���悤�Ɠw�͂��A���E�̋��Z�s��ւ̓��������������Ă��钆���ɂƂ��ďd�v���v�ƕ]�����A�u������2��3�N�ȓ��ɁA�����I�ȕϓ����ꐧ�Ɉڍs���邱�Ƃ��\�ŁA�����ڎw���ׂ����v�Ƃ̌������������B

2015/11/18�@���ȁA��t�ƏH�c�̐ΒY�Η͌v������F����

���Ȃ�11��13���A���d�͂Ȃǂ���t���s���s�ƏH�c�s�Ōv�悵�Ă���2���̐ΒY�Η͔��d���̌��݂ɂ��āu���i�K�ł͐��F�ł��Ȃ��v�Ƃ�����e���]���i�A�Z�X�����g�j�̈ӌ����o�ώY�ƏȂɒ�o�����Ɣ��\�����B

�{�N�ɓ���A���v5���ƂȂ����B

2015/8/20

�����A�����d�͂̐ΒY�Η͌v�� ���F����

���e���]���@�y�ѓd�C���Ɩ@�́A�o��11.25��kw�ȏ�̉Η͔��d���̐ݒu���͕ύX�̍H����Ώێ��ƂƂ��Ă���A�����́A��o���ꂽ�v��i�K���z�����ɂ��Čo�Y������̏Ɖ�ɑ��Ĉӌ����������Ƃ��ł���Ƃ���Ă���A���̎葱���ɉ������́B

���Ƃ��A���̖ڕW�E�v���Ɛ�������邽�߂ɂ́A�d�͋ƊE�S�̂œ�_���Y�f�r�o�팸�Ɏ��g�ގ������̂���g�g���K�v�s���ł���

�B

���{��7��17���A�n�����g�������i�{�����J���A��_���Y�f�iCO2�j�Ȃlj������ʃK�X�̔r�o�ʂ��u2030�N�܂ł�2013�N��26%�팸�v�Ƃ���ڕW�𐳎����肵���B

2015/7/18�@�������ʃK�X

2030�N��2013�N�� 26%���@

���{�͖ڕW�̌����ɂ�����A2030�N���_�̍Đ��\�G�l���M�[�䗦��22〜24���A������20〜22���ƌ��߁A2013�N��Ŕr�o�ʂ�21.9���팸�ł���Ƃ����B����ɑ�փt�����ލ팸�Ȃǂ�1.5�����A�X�ѐ����Ȃǂɂ��CO2�z����2.6������悹���A�v26���팸��ڎw���B

�������A�d�C���ƘA����Ȃ��d�͋ƊE��2015�N7���Ɍ��\�����u�d�C���Ƃɂ������Y�f�Љ���s�v��v�ł́A2030�N�x�̔̔��d�͗�1kWh�������CO2�r�o�ʂ�2013�N�x���35%���炷�Ƃ��邪�A�u�Q���e�Ђ͂��ꂼ��̎��ƌ`�Ԃɉ��������g�݂����W����v�Ƃ��������ŁA��̓I�ȁu���s�v��v�͂Ȃ��B

�u�������̂���g�g�v�ł͂Ȃ��A�P�Ȃ�ڕW�ɉ߂����A�����̎��Ƃɂ��ẮA�u���{�̖��āv�y�уG�l���M�[�~�b�N�X�̒B���Ɏx����y�ڂ����˂Ȃ��B

���̂��߁A���Ȃ͍�����A�{���Ƃ̌v����e�ɂ��āA���̓�_���Y�f�r�o�팸�̖ڕW�E�v��Ƃ̐������f�ł����A���i�K�ɂ����Đ��F���邱�Ƃ͂ł��Ȃ����߁A���}�ɋ�̓I�Ȏd�g�݂�[���Â��蓙���K�v�s���ł���Ƃ����B

�ΒY�Η͂́A�ŐV�^�ł����Ă�CO2�r�o�ʂ��V�R�K�X�Η͂�2�{�ȏ�Ƃ���A���Ċe���͎�����A�V�݂�s�\�ɂ���K����������B

���{����ʂ̐ΒY�Η͔��d�̑�����i�߂�A���g����ɋt�s����Ƃ��āA���ۓI�Ȕᔻ�ɂ����͕̂K���ł���B

���Ȃ��Ƃ��A�i1�j�ΒY�Η͂�CO2�r�o�ʂ��ǂ����炷���i2�jCO2�r�o���ڕW�ʂ�Ɏ��܂�Ȃ��ꍇ�ǂ��Ή����邩−−�m�ɂ��Ȃ�����A���Ȃ͐��F�ł��Ȃ��B

�ې�������́u�ΒY�Η͔��d��CO2�r�o�팸�͋ɂ߂ďd�v���v�Əq�ׁA���}�Ɏ������̂������܂Ƃ߂�悤�d�͋ƊE�ɋ��߂��B

�@

�t�L

���K�X���A�ۍg�Ƌ����Ō������Ă�����錧�ł̐ΒY�Η͔��d���̐V�v���f�O�������Ƃ�12��20���A���������B

�������Ă����̂́A��錧�̎����n������n�Ƃ���o��10���L�����b�g���̐ΒY�Η͔��d���ŁA2016�N4���̓d�͎��R����̘̔H�g����������A2017�N�ɂ����d���n�߂�v�悾�����B

��s���s������d���J���̈�ƈʒu�t���Ă������A����A���d�͂̌����ĉғ����i�ނȂǂ���A�̎Z���������Ȃ�Ɣ��f�����B

�@

�@

�[�[�[

������A�o�ώY�ƏȂ�11��17���A���������G�l���M�[������̐��ψ���ŁA�d�͊e�Ђ̉Η͔��d�ɐ�߂�ΒY�Η͂̔䗦�����5���i�d�͗ʃx�[�X�j�ɗ}����Ă𐳎��Ɏ������B�N���ɂ��ȃG�l���M�[�@�̍�����ς��A2016�N�x�ȍ~�A�d�͉�ЂɎw�W�̒B�������߂�B

�V�݂���ꍇ�����ݕ��y���Ă��钆�ōŐV�s�N���X�̍������Ȑݔ��̂ݔF�߁A�V���ݔ��̔p�~��ғ��x�~�����߂�B

�����ݔ��ł́A�x���`�}�[�N���x�����p���A���d�����ɉ����Ď��Ǝ҂�]������w�W���A���̊�������A���P�̓w�͂������Ȃ����ƎҖ������\����B

�o�Y�Ȃɂ��ƁA�����_�ł͑��d��10�Ђ̑唼���B���ł��Ă��Ȃ��Ƃ����B

�[�[�[

���Ȃ��u���i�K�ł͐��F�ł��Ȃ��v�Ƃ̈ӌ����o�����Č��͉��L�̒ʂ�ŁA�S�āA���X�ՊE���ΒY�Η��ł���B

���X�ՊE�����d���͒������E�������i���C���x593���ȏ�A���C����24.1Mpa�ȏ�j�̏��C�Ń^�[�r�����쓮�����A���d���������シ��ƂƂ��ɁA�R������ʁECO2�r�o�ʂ�ጸ����B

| �ӌ��� |

���n |

���Ǝ� |

�ΒY�Η͌v�� |

���l |

| 6��12�� |

�R�����F���s

�����̎R

�i�F�����Y���L�n�j |

�R���F���p���[ |

120��kw�i60��kw ��2��j |

�^�]�J�n�F2020�N��O�� |

�d���J�� 45��

���K�X 45��

�F�����Y 10�� |

|

8��14�� |

���m���m���S���L�� |

�����d�� |

5���@�@107��kW |

�����E�d���R�Ă�1���@�͒�~�ς�

��2���@�`4���@�i�e37.5��kw�j��2015�N�ɒ�~�A�S�@��P��

�^�]�J�n�F2021�N�x |

|

8��28�� |

��t�����P�Y�s

�o�����Y���Y��ɗא� |

��t���P�Y�G�i�W�[ |

200��kW�i100��kW�~2��j |

�^�]�J�n�F2020�N�㔼�� |

�o�����Y�@33.3%

��B�d�́@33.3%

�����K�X 33.3% |

| 11��13�� |

��t���s���s

���R�[�l��������t�H��\�� |

�s���Η͔��d |

100��kW �@ |

�^�]�J�n�F2024�N |

���R�[�l�������@50%

�֓d�G�l���M�[�\�����[�V���� 50% |

| 11��13�� |

�H�c���H�c�s |

�H�c�`���d�� |

130��kW�i65��kW�~2��j |

�^�]�J�n�F

�@1���@�@2024/3

�@2���@�@2024/6�@ |

�ۍg

�֓d�G�l���M�[�\�����[�V���� |

�[�[�[

�ΒY�Η͔��d���̗A�o�Ɋւ��ẮA���ۋK���̋������哱�������č��ƁA�A�o�𐄐i���������{���Η����Ă��邪�A���ė����{���ꕔ�K���̓����ō��ӂ������Ƃ����������B

���������ΒY�Η̗͂A�o���ɐ��{�n���Z�@�ւ�ʂ��čs�����I�Z���ɂ��āA���d�����������������ʃK�X�r�o����r�I���Ȃ��u���X�ՊE���v�Z�p��p����ꍇ�͔F�߂����A�������Ⴂ�Z�p��p�����ꍇ�͌����Ƃ��Ďx�����֎~����B

�p����11��16���ɊJ������OECD�̍�ƕ���ɋ�����Ă��A�����e���ɋ������Ăт���������ōŏI�������Ă���B

�t�L

OECD��ƕ����11��17���A���L�������A���I���Z�@�ւ���̗Z���𐧌����邱�Ƃō��ӂ����B

�@�@�@�@�u���X�ՊE���v�Z�p�A�A�Ꮚ�����Ɠ��������Ɍ���A�o��50��kw�ȉ��́u���ՊE���v��30��kw�����́u���ՊE���v

�Đ����̍����������������Ɍ�����Ƃ���ł́A�ΒY�v���W�F�N�g�S�̂�85���ɓ�����Č��ō���A���Z�x�����ł�����B

���ӂɂ��ƁA�Z�������͂S�N��ɍĂь��i������錩�ʂ��B

���ۋ��͋�s�iJBIC�j��2003�`2014�N�x�Ɏ����x�������ΒY�Η̗͂A�o�Č��i�v��i�K���܂ށj23���̂����A���X�ՊE���͂킸��1���ɂƂǂ܂�B

���{�Ɗ؍���OECD�����o�[�����A�����̓����o�[�łȂ��̂ŁA����ɔ����Ȃ��̂����B

�@2015/11/19 �W�F�l���b�N���i����Mylan�A�A�C�������h������Perrigo

��TOB�Ɏ��s�@

�W�F�l���b�N���i����Mylan N.V. �̓A�C�������h������ Perrigo

Company plc �ɔ������Ă��A���ۂ���āA�G�ΓITOB���s���Ă������A11��13���̒��ߐ莞�ɑS�̖̂�40%�������傪�Ȃ��������߁ATOB�͐��������A���̊���ɕԋp���ꂽ�B

Mylan ��4��8���A�A�C�������h�������Perrigo �ɔ������Ă����Ɣ��\�����B

4��6����Perrigo�ɑ������Ɗ��������łP��������205�h���ł̔������������B

��đO�̏I�l��25��������̂ŁA�������z��300���h���߂��ɂ̂ڂ錩�ʂ��B

���Ăő�O��⌒�N�H�i����|����Perrigo�̔�����ʂ��Č㔭��ȊO�ɂ����Ƃ𑽊p�����A�ڋq��Ղ��L����l���B

Mylan�ł́A���j�[�N�Ŕ�ނ̂Ȃ����p�������O���[�o���Ȉ��ƊE�̃��[�_�[�ɂȂ�Ƃ��A�u���Ђ̑g�ݍ��킹�͒Z���I�ɂ��A�܂������I�ɂ����l�̑n���ɂȂ���v�Əq��

���B��O��A���N�H�i�����i�Q�ɉ����A���E�̎�v�s��Ŏ��Ɗ�Ղ��g�傷��Ƃ��Ă���B

Perrigo �͒�Ă��u��������v�Ɣ��\�����B���Ђ�2014�N�x�[�X�̍��v���㍂�͂��悻153���h���ɒB����B

2015/4/16

�W�F�l���b�N���i����Mylan�A�A�C�������h������ɔ������

���̌�A4��21����Perrigo�͓��Ђ̎����������v��Mylan�̔�����Ă����ۂ����Ɣ��\�����B

Mylan �̒�Ă�Perrigo�̉��l�Ƃ��̏����̐������ʂ����u�������ߏ��]���v���Ă���Ƃ��Ă���B

Mylan�͓G�ΓI�����ɓ��ݐ����B

�悸�A4��29���ɔ������i�������グ���B

����

75�h����2.3����Mylan���Ƃ������̂ŁA�����x�[�X��232.23�h���ƂȂ�B�i�]���� 205�h���j

6����Mylan�̍ő�̊����Mylan�� 14.5%������Abbott

Laboratories�������Ɏ^�����锭�\���s�����B

Mylan�͓����ATOB��Perrigo�́u�S������80%�ȏ�v�Ƃ��Ă������A8��13���Ɂu50%�ȏ�v�Ɉ����������B

9��14���� Perrigo�̑S����ΏۂƂ���TOB���J�n�����BTOB�ɉ�����Perrigo����́A1��������A����75�h����Mylan��

2.3�������B

�S������50%�ȏ�̉����TOB�͐�������B

Mylan�͕��s����EU�ƕč��̓Ƌ֓��ǂɔ����̏��F�����߂Ă������A6��29����EU���珳�F�����B11��3���ɂ͕č�FTC����A����̐��i�̕����������ɏ��F�����B

�������ATOB�ɉ����������40%�Ɏ~�܂�ATOB�͎��s�����B

�[�[�[

Perrigo�̎����������v��Mylan�̔�����Ă����ۂ����Ɣ��\����4��21���A�C�X���G���̌㔭���i���[�J�[��Teva

Pharmaceuticals��Mylan�ɑ������Ɗ����ɂ��400���h���ł̔�����Ă��s�������Ƃ𖾂炩�ɂ����BMylan�̑S������1��������82�h���ŁA�����������A������Teva

�̊����Ŕ���������́B

Mylan��4��27���ATeva�̔����Ă����ۂ����BMylan�̊�Ɖ��l���u�啝�ɉߏ��]�����Ă���v�Ƃ��Ă���B

Mylan�̉��Teva�Ɉ��Ă����ȂŁA�u1��������̉��i��100�h����啝�ɏ���v�Ƃ����u�o���_�v�łȂ���A���c���s�����Ƃ͌������Ȃ��ƌ��������B

2015/4/24�@�C�X���G����Teva

Pharmaceuticals�A���Ƃ�Mylan�ɔ�������@

Teva Pharmaceutical Industries��7��27���A�Ĉ����Allergan

plc ����㔭�Ƃ����邱�ƂōŏI���ӂ����Ɣ��\�����B

Teva��Allergan ��

�㔭�Ɣ����ŁAMylan�Ɏd�|���Ă���������Ă͓P���B

2015/7/29

�㔭��ő���Teva�A��

������ Allergan����㔭�Ɣ���

�@

�@2015/11/19�@�C�^���A�́u�����N���[���v�A�����ŋU�u�����h�i�����Ǝ҂ɏ��i�@�@�@�@

�C�^���A�̍����W���P�b�g���[�J�[�� Moncler �i�t�����X���ˁj��11��16���A�U�u�����h�i���E�̔����Ă��钆���̋Ǝ҂ɏ��i�����Ɣ��\�����B

2013�N�ɓ��Ђ̃��S���U�������_�E���W���P�b�g���̔�����Ă���̂��m�F�����B

|

| �@�@���̃_�E���W���P�b�g�Ɠ��Ђ̏��W |

�̔����Ă����͖̂k��������卡��������i�iNuoyakate

Gourmet�j�ŁA�����O�ŋU�̏��W�o�^��h���C���o�^���s�����Ƃ��\�肵�Ă����B

Moncler ��2014�N12���ɁA���Ѓu�����h�̃��S���_�E����̔������Ƃ��đO���i11���j�ɐV�݂��ꂽ����̒m�I���Y�@�@�ɒ�i�����B

����A�m�I���Y�@�@��300���l�����i��5800���~�j�̑��Q�����𖽂����B

Moncler �́A�u�V���x�̂��Ƃɍő�̔������F�߂�ꂽ����I�Ȕ����v�Əq�ׁA�������ǂ̋U�u�����h�i�ɑ���p�������P���ꂽ���Ƃ��w�E���Ă���B

�@

2015/11/20 �@���w��Ђ�9�����Ԍ��Z�@

���w��Ђ�9�����Ԍ��Z�̔��\���قڏo�������B

�������i�̉����ŁA�Ζ����w���i�Ȃǂ̃R�X�g���啝�ɉ�����A�قƂ�ǂ̉�ЂőO����ő啝�ȑ��v�ƂȂ����B

�e�Ђ̎��сi���㍂�A�c�Ƒ��v�A�o�푹�v�A�������v�A�z���̐��ځA�Z�O�����g�ʔ��㍂�A�c�Ƒ��v���ځj�͉��L���Q�ƁB

http://www.knak.jp/kessan/

�c�Ƒ��v�ł́A�O�H�P�~�J���A�Z�F���w�A�O�䉻�w�A���\�[�A��l�Ȃǂ��A�O����ő啝���ƂȂ��Ă���B

��������Ζ����w���啝���v�ƂȂ��Ă���B

��l�̏ꍇ�́A�u�d�q�ޗ��E�����Z�O�����g�v���O���̐Ԏ�����啝�����ɓ]�����Ă��邪�A���S�̓|���J�[�{�l�[�g�����i�\�����P�v���܂ށj�ł���B

�[�[�[

�c�Ƒ��v�ƌo�푹�v�ł́A�@�O�H�P�~�J���A�A�M�z���w�A�D�Z�F���w�̏��ɂȂ��Ă��邪�A�������v�ł͇@�M�z���w�A�A�Z�F���w�A�B�O�H�P�~�J���ƂȂ��Ă���B

����́A�A���Ώۉ�Ђ̓��e�̈Ⴂ�ɂ��Ƃ��낪�傫���B

| �i�S���~�j |

�c�Ɨ��v |

�����@���v |

�o�푹�v |

�ň��O |

�ŋ� |

�� |

�������嗘�v |

�������v |

| �O�H�P�~�J�� |

136,351 |

5,966 |

135,192 |

134,460 |

-46,051 |

88,409 |

-29,315 |

59,094 |

| �M�z���w |

109,816 |

- |

113,020 |

113,020 |

-35,304 |

77,716 |

-1,082 |

76,633 |

| �Z�F���w |

74,244 |

28,558 |

100,395 |

105,028 |

-27,095 |

77,933 |

-17,037 |

60,896 |

�M�z���w�ƁA�O�H�E�Z�F�Ƃ̈Ⴂ�͏������嗘�v�ł���B

�M�z���w�̎��v����Shintech

��M�z�����̃O���[�v�͐M�z���w100%�̂��߁A�A�����v���S�ē��Ђ̓������v�ƂȂ�B

����ɑ��A�O�H�P�~�J���̏ꍇ�A�c�ӎO�H����i�������v

29,148�S���~�j�ւ̏o���䗦��56.34%�A��z���_�i��13,303�S���~�j��50.56% �Ȃǂ̂��߁A�A���q��Ђ̑��̊���̎������傫���B

�Z�F���w�����l�ŁA����{�Z�F����i�������v 13,214�S���~�j�ւ̏o���䗦��50.22%�ł���B

�Ȃ��A�Z�F���w�̏ꍇ�APetroRabigh

�ȂǁA�����@���v���傫���A�c�Ɨ��v�̏��Ȃ������Ă���B

2015/11/21 �O�H�����Ɛ��c���H�A�|���g�K���̕��̎��m�㕗�͔��d���ƂɎQ��

�@

�O�H�����Ɛ��c���H���݂�11��17���AEDP

Renewables�AEngie�ARepsol ��3�ЂƂƂ��ɁAWindplus

�Ђ�ݗ����A�|���g�K���̕��̎��m�㕗�͔��d���Ƃɏo���Q�悷��Ɣ��\�����B

�O�H�����Ɛ��c���H�͂��ꂼ��20�����o������B

EDP Renewables

�̓|���g�K���d�͉�Ђ���v����Ƃ���Đ��\�G�l���M�[�ɓ����������q��ЂŁA���E�L���̕��͔��d���ƎҁB���E12�J���Ŏ��Ƃ�W�J����B

Engie �̓t�����X�K�X���ЁiGDF�j�ƃX�G�Y�̍����ɂ��a���������E��1�ʂ�IPP���Ǝ҂ŁA�d�C�E�K�X���ƁA�K�X�g���[�f�B���O�A�K�X�A���A���d���Ɠ���W�J����B

Repsol �̓X�y�C���̐Ζ��E�K�X��ЂŁA�����E�V�R�K�X�E�Ζ��������̊J���ɏ]������B

�v��T�v�͉��L�̒ʂ�B

| �����掖�Ɖ�� |

Windplus |

| ���Ɩ��� |

WindFloat Atlantic

Project |

| ���ƊT�v |

Viana do Castelo�s�̉���20km�̑吼�m���3�`4��

���v25MW�̕��̎��m�㕗�͔��d�ݔ���ݒu�B |

| ���d�e�� |

25MW |

|

�ݒu�\��n |

Viana do Castelo�s�̉���20km

|

| �����Ɣ� |

��160���~ |

|

���Ɖ^�]�J�n |

2018�N��\�� |

|

�̗p�Z�p |

���̋Z�p

�hWindFloat�h�́A�č��̗m�㕗�̓G�l���M�[�s��ւ̋Z�p�E�T�[�r�X�v���o�C�_�[��Principle

Power Inc ���J�������������^�isemi-submersible�j���̎���b�\���ɂ��Z�p�B

����Vestas���^�[�r��V80�i���d�e��2MW�j�𓋍ڂ������؋@�iWindFloat 1�j��Póvoa de

Varzim�s�̉����ʼnғ�����B

�i�^�p�J�n����4�N�Ԃ�16GWh�d������I�ɉғ��j

���������B�m�㕗�͔��d�͊C��ɐݔ����Œ肷��u�������v���嗬�����A�[�C�ł����p�ł��镂�̎��̏��Ɖ^�]��Statoil�̉p���̖k�C�ł̕��͔��d(2.3MW)

�Ɏ����Q���ځB

�i���{�ł́A���茧�ܓ��s�̊������ƕ�������t�����ɂ���B�j

WindFloat 3 �ł�30�� 150MW��ڎw���Ă���B |

�O�H�����́A���݃I�����_�ɂ����钅�����m�㕗�͔��d���Ƃ�A�C�M���X�E�h�C�c�ł̊C�ꑗ�d���Ƃ���|���Ă���B

�O�H������2013�N1���A�I�����_���c�̑����G�l���M�[���Ɖ�Ђł���Eneco

�Ɖ��B�̗m�㕗�͔��d���ƕ���Ő헪�I��g���s�����ƂƂ��AEneco���I�����_�����Ɍ��ݗ\��� Luchterduinen

�m�㕗�͔��d���̎�����50�����擾���A���݁E�^�]���A���Ћ����ōs�����Ƃɍ��ӂ����B

��������������A���B�ōĐ��\�G�l���M�[���܂߂����d���Ƃ�ϋɓI�Ɋg�債�A���݃O���[�o���x�[�X�ŕۗL���锭�d���Y��500��kW��2020�N�܂ł�750��kW�֊g�傷�邱�Ƃ�ڎw���B

�@

2015/11/23�@����A����ŃR�A�R�ACPI�w���Ȃnj��\�ց@

�����11��20���A�u����ҕ����R�A�w�W�̃p�t�H�[�}���X�ɂ����v�Ƃ������|�[�g�\�������A���_�Ƃ��Ĉȉ��̒ʂ�q�ׂĂ���B

�킪���ŗ��p����Ă���R�A�w�W�̃p�t�H�[�}���X�ɂ��āA���͊��Ԃ�ʂ������萫�ɒ��ڂ��Č��������B

���̌��ʂ�����ƁA�u�������N�H�i�v�A�u�������ϒl�v�i���i�ϓ��̑傫���㉺�P�O���̕i�ڂ������ĎZ�o�j�̃p�t�H�[�}���X�������č������Ƃ��m�F���ꂽ���A�����ɁA�������i�̑啝�ȕϓ��̉e�������ꎞ�I�Ȃ��̂ł���\���������Ƃ͂����A�����A�u�������N�H�i�v�̃p�t�H�[�}���X���ቺ���Ă��邱�Ƃ��m�F���ꂽ�B

�i�u�������N�H�i�v�̑O�N��͒��߂Ń}�C�i�X0.1���܂ʼn������Ă��邪�A�ϓ��̑傫���������i�̕����ɑ��邩�����I�ȉe���x�����܂��Ă���A�����̊���\���������Ȃ��Ȃ��Ă���\��������Ƃ������́j

�����̊��I�m�ɔ��f���A�ΊO�I�Ȑ������s���Ă��������ł́A�w�W�Ƃ��Ă̒蒅�x�̍��������܂���ƁA���������u�������N�H�i�v�𒆐S�I�Ȏw�W�Ƃ����A�u�������ϒl�v�A�u�������N�E�G�l���M�[�v�ȂǕ��L���w�W�����p���Ă����K�v������B

����͋��Z�o�ό����7�����ɏ���ҕ����w���̐V�w�W�u�������N�E�G�l���M�[�v�̃O���t���f�ڂ����B�V��ɍ��E����A�ϓ����傫�����N�H���ƁA��N�ȗ��̌������̉e�����傫���G�l���M�[�����������́B�ȍ~�A�����O���t���f�ڂ��Ă���B

2015/7/20�@����̐V��������ҕ����w��

����A������u����R�A�R�A�v�i�V���ł̒ʏ́j�Ƃ��āA�����Ȃ�CPI���\���ɓ����ɔ��\����B

���̂ق��A�u�㏸�i�ڐ��Ɖ����i�ڐ��̔䗦�v�A���i�ϓ��̑傫���㉺�P�O���̕i�ڂ������ĎZ�o����u�������ϒl�v�����\����B

�eCPI�̓��e�ƁA�ŋ߂̎��т͉��L�̒ʂ�B

|

���� |

�R�A |

�@�R�A�R�A |

���̑��S��

�i��ނ��܂ށj |

����R�A�R�A�w�W

�����i�������N�H�i�E�G�l���M�[�j |

|

�@�@���̑��H�i�i��ނ������j |

�H�i�i��ނ������j |

| �@�@�K�\�����@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@�@ |

�G�l���M�[ |

�G�l���M�[ |

| �@�@�d�C�E�s�s�K�X�E�v���p���K�X�E�����@ |

|

���N�H�i(�V��ɍ��E����A�ϓ����傫��) |

���N�H�i |

���N�H�i |

�@

| �@ |

�����i�O�N������ % �j |

|

2015/7 |

2015/8 |

2015/9 |

|

���� |

0.2 |

0.2 |

0.0 |

|

���N�H�i���������� �i�R�A�j |

0.0 |

-0.1 |

-0.1 |

|

���N�H�i�y�уG�l���M�[�����������i����R�A�R�A�j |

1.0 |

1.1 |

1.2 |

|

�H���y�уG�l���M�[�����������i�R�A�R�A�j |

0.6 |

0.8 |

0.9 |

�@

|

|

9���̑O�N����݂�ƁA�u�������N�H�i�v�͑O���Ɠ����|0.1���ƂȂ����B����A�u�������N�H�i�E�G�l���M�[�v�̑O�N����݂�ƁA1�`2�����{�g���ɍĂѐL�т����܂��Ă��Ă���A9���́{1.2���ƁA��N2���̒��߃s�[�N�i�{0.9���j�m�ɏ����Ă���B |

���Z�o�ό��� 2015�N11��

|

�[�[�[

�u�������N�H�i�v�i�R�A�j�ł͒l������̑傫���G�l���M�[���܂܂��B�u�����H���E�G�l���M�[�v�i�R�A�R�A�j�ł͗A�����i�]�łŒl�オ��̑傫���H�i������Ȃ��B

���̂��߁A�l������̑傫���G�l���M�[�������A�A�����i�]�łŒl�オ��̑傫���H�i�i���N�H�i�������j���܂߂悤�Ƃ������́B

�������A�~���ɂ��A�����i�̓]�łɂ��H�i�̒l�オ��ɂ��ẮA���̌�̈בփ��[�g�͈��肵�Ă��邽�߁A��U�]�ł���Ɖ��i�͂���ȏ�͏オ��Ȃ��B���̂��ߗ��N�ȍ~���O�N��ł̕ϓ��͏��Ȃ��B

����̊��҂���X�Ȃ����ҕ����㏸�͂Ȃ��A����R�A�R�A�����~�ɓ]����\��������B

�@

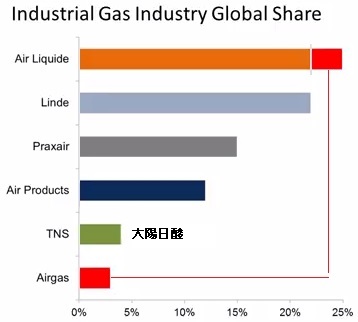

2015/11/24 �Y�ƃK�X���E����Air Liquid�A�ē��Ƃ�Airgas

��

�Y�ƃK�X���E�����t�����X��Air Liquid ��11��17���A�ē��Ƃ�Airgas

�����邱�Ƃō��ӂ����Ɣ��\�����B

���߂P�J���Ԃ̊�����50.6����悹�����P��������143�h���ł̔����ŁA�����܂߂�134���h���ƂȂ�B

Air Liquid �̓h�C�c��Linde �Ɛ��E�V�F�A��ʂ̍��������������Ă��邪�A���E�ő�̎Y�ƃK�X�s��ł���č��n�Ղ�Airgas���P���Ɏ���

�ALinde��˂������B

�t�L

2016�N5��13���AFTC

�͈ꕔ�ݔ��̔��p�������ɂ�������F�����B

������AAir Liquide��5��23����Airgas ���������������B

��z���_��6��24���A�q���Matheson Tri-Gas, Inc.

�ɂ�闼�Ђ̎��Y�̍w���_������\�����B

�������Y�̓��e�͉��L�̒ʂ�B�c��2���Air Liquide�����p�������B

| �@ |

Air Liquide |

Airgas |

|

�Z�p���[�g�K�X���Ɓi�����A�������̌v 18 ��j |

12�ӏ� |

4�ӏ� |

|

���_�����f���Ɓi�����A�����Ɋe�P�ӏ��j |

2�ӏ� |

�@ |

|

�t���Y�_�K�X�v�����g |

�h���C�A�C�X�v�����g��

�i�^�Ђƌ����j |

2�� |

�@ |

|

�h���C�A�C�X�v�����g�� |

2�� |

�@ |

|

�P�� |

2�� |

�@ |

|

�p�b�P�[�W�K�X���Ɓi�A���X�J�B�ɂ���c�Ə��j |

�@ |

3�ӏ� |

�t�L�@2016�N9��9���@���������B

Air Liquide �͎c��2����܂߂������p�z��270

�S���h���ƌ�����ł���B

�[�[�[

Air Liquid

��80�J���ɋ��_���\���A�S�|�A����A�����Ԃ̐��f�X�^���h�ȂǕ��L���ƊE�ɃK�X����Ă���B�č��ł�140�]��̎Y�ƃK�X�v�����g���\���Ă���B

Airgas ���k�Ă����v�̂قƂ�ǂ��߁A�H�i�̑N�x��ۂ��ߕ�̂Ȃ��ɕ�������K�X��A�֘A�T�[�r�X�ɋ����B�_�f�A���f�A�A���S���ȂǑ�C�K�X�̐��Y�ł����B

������S��Air Liquid�ƁA�����z�������S�� Airgas �̃��j�[�N�ȓ����ƂȂ�A�č��s�������B�@

�@

Air Liqid �͉��B�E������A�W�A�Ŏ�ʂ����A����̔����ŁA�čő���Praxair���ĕč��ł���ʂɗ��B

�Z�O�����g�ʂł��A����Y�Ɨp�A�����Y�Ɨp�A�G���N�g���j�N�X�ł��������ʂɗ��B

�n��ʔ���\�����o�����X�̎�ꂽ���̂ƂȂ�B

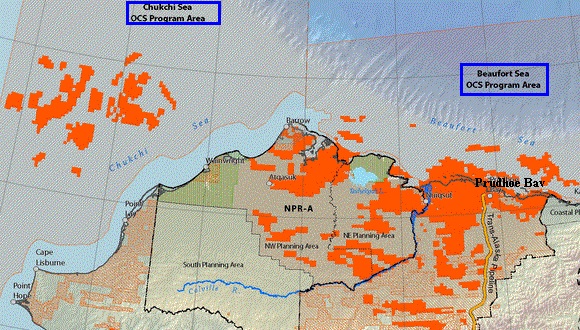

2015/11/25 Statoil�A�A���X�J�B����

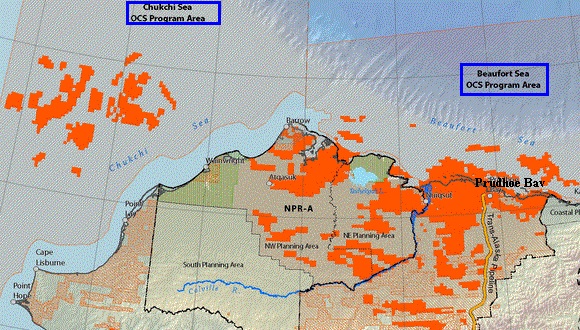

Chukchi Sea�̖��K�X�T������P�ށ@�@�@

Statoil ��11��17���A�A���X�J�B������Chukchi

Sea�ł̒T�������Ђ̃O���[�o���ȃ|�[�g�t�H���I�̒��ŁA���͂⋣���͂͂Ȃ��Ƃ��A�P�ނ���Ɣ��\�����B

Statoil

���^�c����16���ƁAConocoPhillips���^�c���AStatoil

��25%�̌��v������50��悩��̓P�ނƂȂ�B������2008�N�Ƀ��[�X�����擾���A2020�N�Ɋ�����������́B

�����9���ɓ������R��Shell���P�ނ����̂ɑ������́B

Shell ��Statoil

���o�ϐ����Ȃ��Ƃ��ēP�ނ������߁A���̊e�Ђ��P�ނ����߂�\���������B

�[�[�[

����܂�US Geological

Survey���s���������ł́A�A���X�J���̊C����c�́A�S���E�̃K�X�̖��̌@�c��30���A�Ζ��Ɋւ��Ă�13�����ʂ����Ƃ̒������ʂ������Ă����B

2008�N2���AChukchi Sea �̒T�z���C�Z���X�̓��D���s���AShell

�͑��z21���h����275�̍z����擾�����B

���Ђ́A1990�N�㏉���Ɏ��@���Ė����ʂ����Ă������̂́A�o�ϐ��Ɍ�����Ȃ��Ƃ��ēP�ނ��Ă����B

Shell��Beaufort Sea�ɂ��z������B

Shell ��Chukchi Sea ��Burger

J ���c���܂ޖk�Ɍ��ł̐V���c�T���̂��߂Ɋ���70���h�����̋���𓊎����Ă����B

Shell

��9��28���A�L�]�Ȗ��c�w�̔����Ɏ���Ȃ��������Ƃ𗝗R��Chukchi Sea�ōs���Ă���Burger J

���c�̒T���������~�������Ƃ\�����B

�uBurger J

���c�̍̌@�����̌��ʁA�Ζ��ƃK�X�c�̔����Ɏ��������A������@��𑱂��Ă��\���Ȗ����ʂ������c�̔����Ɏ���\���ȕۏ邱�Ƃ͂ł��Ȃ����Ƃ��������v�Ƃ��Ă���B

�T���̌��ʂ̂ق��A���R�X�g�ƕĐ��{�̊��K����P�ނ̗��R�ɂ��Ă���B

�k�C�ł̐Ζ��@��ɔ�������c�̂͂�������}�����B

�[�[�[

Chukchi Sea�ł̊e�Ђ̍z��͉��L�̒ʂ�B

|

|

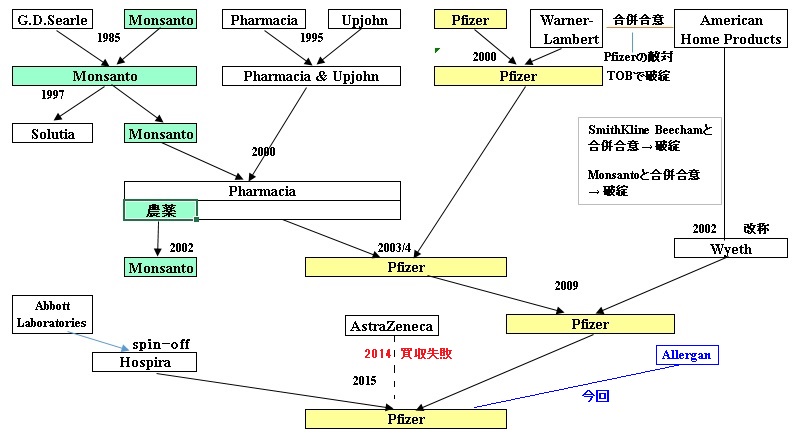

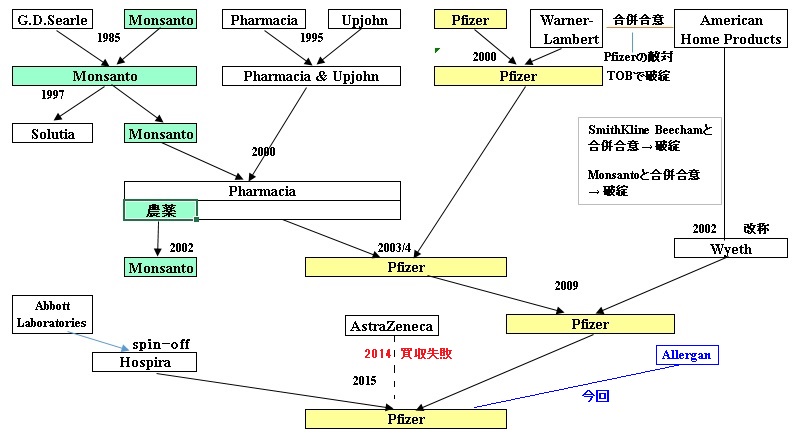

2015/11/26 Pfizer�A�A�C�������h��Allergan���@

Pfizer�ƃA�C�������h�ɋ��_��u�����Ƃ�Allergan�̗���������11��23���A�����v�ŗ��Ђ̍��������F�����B

�������������ō�������B

Allergan�����1�������蓝����Ђ�11.3�����APfizer�����1�������蓝����Ђ�1�������B

�����I�ɁAPfizer�ɂ��1600���h���ł�Allergan

�����ƂȂ�B

�`���I�ɂ́APfizer�̎��Ƃ�Allergan�̎��Ƃ�

Allergan plc �ɓ�������A�A�C�������h�@�ł̊�ƂƂȂ邪�A�Ж����gPfizer plc�h �ɉ��̂��ANew

York Stock Exchange�ɏ�ꂷ��B

������̖{����New York�ɒu���B

�@

Allergan plc

��10��29���APfizer���玖�Ɠ����̒�Ă��A�F�D�I�ɗ\���I�����s���Ă���Ƃ�����F�߂Ă���B

2015/11/12

Pfizer�AAllergan �Ɠ��������@

�[�[�[

Allergan�ɂ��Ă͏�L���Q�ƁB

�@

Pfizer�͂���܂ŁAM&A�Ő����𑱂��Ă����B

2000�N2����Warner

Lambert �������B

Pfizer �� Warner-Lambert

��1996�N���獂�����ǎ��Ö�

Lipitor

�J����

partnership ��g�݁APfizer

�͔̔�����L���Ă������A1999�N11����Warner

Lambert ��American

Home Products �Ƃ̗F�D�I�Γ������\�����B

���̐����Ԍ�APfize��Lipitor

�̔̔������������Ƃ������AWarner

Lambert�̓G�ΓI�����\�����B

2007/10/11�@�����ǁ@�u����@����O���v

Pfizer

��Warner-Lambert ���z����A2003�N4���ɂ�Pharmacia

���z���������A���E�̈�[�J�[�̃g�b�v�ƂȂ����B

�L�͂ȐV�����Ђ��Ɣ������Ď��v���グ���@��

Pfizer Model �ƌĂ��B

Pfizer

��2009�N1���APfizer���ȑO��Warner-Lambert �Ƃ̓�����j�~����Wyeth

(���� American Home Products) ��680���h���Ŕ�������Ɣ��\�����B

2009/1/27�@Pfizer�AWyeth

��

Pfizer ��2015�N2���A���Ƃ̕�

Hospira, Inc.��170���h���Ŕ�������_�����������Ɣ��\�����B

2015/2/11

Pfizer�A������ Hospira, Inc. ��

�@

�@

������̊�Ƃ�Pfizer�̔x�����ۃ��N�`��Prevnar

(Wyeth���J��)

�AAllergan�̂����蒍�ˍ� Botox

�Ƃ������x�X�g�Z���[���i��i���A�A���c�n�C�}�[�a�A����A��a���烊�E�}�`���߉��܂ŕ��L���a�C�ɑΉ������i��N�`�������A�ƊE�ő�̌����J������ւ鋐�吻���ЂƂȂ�B

Pfizer�̔��㍂�́A���s�g�[���̓�����ȂǂŌ����A2014�N�ɂ�Novartis�Ƀg�b�v��D��ꂽ���AAllergan�̔����ɂ��A�Ăуg�b�v�����Ԃ��B

2014�N�����E�̏����㍂�i���h���AEvaluatePharma

�����j

| �@ |

Pfizer + Allergan |

556 |

|

1 |

Novartis |

461 |

|

2 |

Pfizer |

445 |

|

3 |

Roche |

401 |

|

4 |

Merck & Co |

366 |

|

5 |

Sanofi |

382 |

|

6 |

J & J |

307 |

|

7 |

GSK |

303 |

|

8 |

Astrazeneca |

257 |

|

9 |

Gilead

Science |

245 |

|

10 |

AbbVie |

199 |

|

11 |

Amgen |

193 |

|

12 |

Teva Pharma |

175 |

|

13 |

Eli Lilly |

163 |

|

14 |

Bayer |

163 |

|

15 |

Novo Nordisk |

158 |

|

16 |

Boehringer-Ingelheim |

134 |

|

17 |

���c��i�H��

|

130 |

|

18 |

BMS |

120 |

|

19 |

Allergan�i�� Actavis�j |

111 |

|

�ȏ�@���v�@ |

4,713 |

|

���̑��e�Ѝ��v |

2,717 |

|

���v |

7,430 |

�[�[�[

���̔����͉ߋ��ő�́ginversion�h�i�[�ŋ��_�̒�ŗ����ւ̈ړ]�j�v�ƂȂ�B

�č��͘A�M�@�l�ŗ���35%�����A�A�C�������h��12.5%�ƒႭ�A�`���I�ɂ́APfizer�̎��Ƃ�Allergan�̎���

�� Allergan plc

�ɓ������A�A�C�������h�@�ł̊�ƂƂȂ邱�ƂŁA�N�ԂŖ�20���h���̐ߐŌ��ʂ�����ƌ����Ă���B

���E��ʂ�Novartis

���{�Ђ�u���X�C�X�̃o�[�[���͖@�l�ŗ���20%���ł���B

Pfizer��2014�N1����AstraZeneca�ɔ�����Ă��s�����B

Pfizer�̌o�c�����́A���̔����ړI�̈���u���ʓI�ȑd�ŕ��S���\�z����v���ƂƂ����B������͉p���ɑ����̗��v�𗯕ہE�ړ]���A�č��̍����ł��������Ƃ��������B

�������AAstraZeneca�͂��̒�Ă����ہA2014�N5����Pfizer�͔����f�O�\�����B

2014/5/12

Pfizer �� AstraZeneca�ɔ������

�d�ʼn���������ẮA�e�����Ή�����������Ă���A����̓����b�g���Ȃ��Ȃ�\��������B

���B�ψ����10��21���AStarbucks���I�����_���{����AFiat Finance and

Trade�����N�Z���u���O���{����A���ꂼ��EU�ł͈�@�ƂȂ�D���Ő����Ă����Ɣ��f���A�X�ɁA�A�C�������h�ɂ���

Apple�A���N�Z���u���N�ɂ��� Amazon�ւ̐ŗD���Ȃǂł�����������i�߂Ă���B

�f20��10��8���A�y���[�̎�s���}�ō������E������s���ى�c���J���A�^�b�N�X�w�C�u���i�d�ʼn��n�j�Ȃǂ��g���������Њ�Ƃ̐œ����h���V���ȃ��[�����̑������B

2015/10/27�@���B�ψ���AStarbucks��Fiat�̐ŗD������@�ƔF��A�lj����ł��w��

�č����Ȃ�11��19���A�č���Ƃ��ߐł�ړI�ɔ[�Œn�����O�Ɉړ]���ɂ������邽�߂̐V���ȋK���\�����B

���̋K���ɂ͕č���Ƃ��O�����ƕ����V���ȊO���e��ЂɈړ]����̂𐧌����鍀�ڂ�����A2014�N9��22���ȍ~�ɃC���o�[�W�����������������S��Ƃ̏����̎���ɓK�p�����B���̂��߁A���ɃC���o�[�W�������I�����㔭����i���[�J�[��Mylan�ɂƂ��Ė��ƂȂ�\��������B

2014/7/21�@

Mylan��Abbott�̃W�F�l���b�N���Ƃ̈ꕔ���A�{�Јړ]���ړI�̈��

�����̕č��̐Ŗ@�ł́A��Ƃ͊O����Ƃƍ������Ȃ�����č��̐Ő��x��Ƃ�Ȃ����A�V�K���͂��̕���������ɂĂ����ꂷ��B

���s�̖@���ł́A������̉�Ђɑ���č���Ƃ̊���ۗ̕L����80�������ł���A�C���o�[�W�������F�߂��Ă���B

�������A�A�C�������h��Ƃ�Allergan

��Pfizer������`���Ƃ鍡��̃C���o�[�W�����́A����̋K���̑ΏۊO�ƂȂ�\���������B

�哝�̌��̃N�����g���O���������́A�u�č��̔[�Ŏ҂��n�R�����������iholding the

bag�j�v�Ƃ���Pfizer�������ᔻ�����B

�u�哝�̂ɂȂ�A�č��ł̐����A�C�m�x�[�V�����A�ٗp�ɕ�Ő��������s���B�����̐Ŋ�Ղ�j��Inversion

�̌��d�Ȏ����܂��x�炷�킯�ɂ͂����Ȃ��v�Əq�ׂ��B

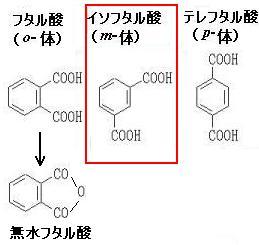

2015/11/27 �X�y�C����Cepsa�APTA /PET���Ƃ���P��

�X�y�C���̃G�l���M�[��� Cepsa ��11��12���A�^�C��Indorama

Ventures ��PTA /PIA/PET���Ƃp���邱�Ƃɍ��ӂ����B�@

�X�y�C���암San Roque��Guadarranque

Plant �̔\�͂́APTA 480��g��/PIA

220��g��/PET

175��g���ƂȂ��Ă���APIA�͉��B�ŗB��̃v�����g�B

PIA�i�����x�C�\�t�^���_

�j��PET�̌����Ƃ��Ďg����ق��A�y�C���g�Ȃǂ̐��Y�ɂ��g����B

���^�L�V�������_�����Đ��Y�i�I���\�L�V���������Ńt�^���_�A�p���L�V���������Ńe���t�^���_�ƂȂ�j

���݁A�A�W�A�ł͎��̊e�Ђ��C�\�t�^���_�����Ă���B

�P�j�؍��@KP Chemical�i�U�R�j�@200��g��

KP Chemical

�̓��b�e�O���[�v�̌Γ�Ή��̎q��Ђł��������A2012�N12���ɌΓ�Ή��ƍ������ALotte Chemical �ƂȂ����B

�Q�j��p�@���W����

(Tuntex Petrochemical) 10��g��

Tuntex����p�Ή������iTasco

Chemical�j�̎q��ЂƂȂ����B

�R�j�����@�k�����R�Ή��@36��g��

�S�j�V���K�|�[���@Perstorp 70��g��

�����X�C�X�̈����

Lonza �����݂������A���ɐ�O���邽��2007�N��Perstop�ɔ��p�����B

�T�j�O�H�K�X���w�@�@������70��g���i������120��g���A��~�������R��100��g���ƍ��킹220��g���j

2012/3/22�@�O�H�K�X���w�A�����x�C�\�t�^���_���Ƃ̍\�����v�œ��ʑ����@

�@

�[�[�[

Cepsa�͌��݁A�A�u�_�r���c�̓������IPIC

��100%�q��ЁB

IPIC�͓����ACEPSA��25%�o�����Ă������A

2009�N��47.1% �ɂ܂ő��₵�A2009�N8����Total ����48.83% ���A�ŏI�I��100%�����������B

�{�N3���ɃJ�i�_��Montreal�ɂ���N�Y60���g����PTA�H���Indorama�ɔ��p���Ă���B�i6��1���ɔ��p�����j

����̔��p�ŁACepsa ��40�N�ȏ㑱���Ă����|���G�X�e�����Ƃ���P�ނ���B

Indorama�p��ɑI�̂́A���̕���̃��[���h���[�_�[�ɔ��p���A�H��̏]�ƈ��̘J�����������������Ȃ����߂Ƃ��Ă���B

Cepsa�͍���Ƃ�����PTA /PIA/PET�H��Ɍ�����R�����������A�T�[�r�X�_��Ɋ�Â��A�����e�i���X��Ƃ��������B

Cepsa

�͍���A�t�F�m�[��/�A�Z�g����LAB/LABSA�Ȃǂ̎��ƂɏW������B

Cepsa��LAB�̐��E�̃��[�_�[�ŁA50���g���ȏ�̔\�͂������A���E�̋�����13%���߂Ă���B

Cepsa��2015�N3���ɃJ�i�_��PTA�H���Indorama�ɔ��p�������A���N7���ɂ́A�J�i�_��Bécancour��LAB�H��iCepsa

51%�AInvestissement Québec 49%�A�\�͔N�Y12���g��) ��Investissement Québec�̎��������ACepsa

100% �Ƃ��Ă���B

| Puente Mayorga

Plant (San Roque, Spain) |

22���g�� |

�@ |

| Plant Becáncour

(Quebec, Canada) |

12���g�� |

�@ |

| Camaçari Plant

(Salvador de Bahía, Brazil ) |

22���g�� |

72%�o���@ |

LABSA�̓��j�A�A���L���x���[���X���t�H���_

�B

�[�[�[

�X�y�C����Palos de la Frontera Plant

�ł́A�t�F�m�[�� 60���g��/�L������

80���g��/�A�Z�g��

37���g���Y������B

�����ł͏�C�ŁA�t�F�m�[�� 25���g��/�L������

36���g��/�A�Z�g��

15���g���̍H������݂��Ă��邪�A2014�N4���ɏZ�F������25%���o�������B

�[�[�[

Indorama Group ��1974�N��Mohan

Lal Lohia �iML

Lohia�j�ɂ��C���h�Őݗ�����A�C���h�A�C���h�l�V�A�A�^�C�Ȃǂ�PTA�APET�A�|���G�X�e���Ȃǂ̎��Ƃ��g�債���B

ML Lohia

�͎��Ƃ�3�l�̑��q�ɕ��������B���jOP

Lohia�̓C���h�A���j

SP Lohia �̓C���h�l�V�A�A�O�j

Aloke Lohia (APL)

�̓^�C���p�����B�����悤�Ȏ��Ƃ��s���Ă��邪�A���ꂼ�ꂪ�Ɨ����Ď��Ƃ��s���Ă���B�@

Indorama Ventures�͎O�j

Aloke Lohia �������p������Ёi���̌�AAloke������������A���j���A����͈ȉ��̒ʂ�B�i�P�ʁF��g���j

| �@ |

�@ |

PTA |

PET |

�@ |

| �^�C |

Rayong |

770 |

90 |

�@ |

| Map Ta Phut |

600 |

�@ |

�@ |

| Nakhon Pathom |

�@ |

�@ |

2008�NTuntex�� |

| Lopburi |

�@ |

180 |

�@ |

|

�^�C���v |

�@1,370 |

�@�@270 |

�@ |

| �p�� |

Workington |

�@ |

168 |

2008�NEastman���甃�� |

| �I�����_ |

Rotterdam |

350

(+250) |

400 |

| ���g�A�j�A |

Klaipeda |

�@ |

274 |

2006�NOrion Global

PET�ݗ� |

| �C�^���A |

Ottana |

�@ |

161 |

Ottana

Energia �Ƃ�50/50JV

2010�N7���AEquipolymers�iDow/PIC�j���甃�� |

| �|�[�����h |

Wloclawek |

�@ |

227 |

�@ |

|

���B���v |

350 |

1,230 |

�@ |

| USA |

Asheboro |

�@ |

252 |

2003�NStarPet�����i����116��g���j |

| Decatur |

�@ |

432 |

AlphaPet�@2009�N�ғ� |

| Spartanburg |

�@ |

387 |

�� Hoechst |

| �J�i�_ |

Montréal |

600 |

�@ |

Cepsa���甃�� |

| ���L�V�R |

Querétaro |

�@ |

454 |

2011 Invista ���甃�� |

|

�k��v |

600 |

1,525 |

�@ |

| ���� |

�L�� |

�@ |

522 |

�@ |

| �C���h�l�V�A |

Tangerang |

�@ |

88 |

2011 SK Chemicals ���甃�� |

| West Java |

500 |

�@ |

Indorama Petrochemicals

43%�ۗL |

| �@ |

102 |

Indorama Polypet

Indonesia |

| �i�C�W�F���A |

�@ |

�@ |

84 |

�@ |

| �g���R |

Corlu |

�@ |

252 |

�@ |

|

���̑� |

500 |

1,048 |

�@ |

| �����v |

2,820 |

4,073 |

�@ |

2015/11/28 ��`�q�g�݊����T�P�A�ĂŔF��

�@�@

�ĐH�i���i�ǁiFDA�j��11��19���A�����������Ȃ�悤��`�q��g�݊�����Atlantic

Salmon��H�p�ɗ{�B���̔����邱�Ƃ�F�߂��Ɣ��\�����B

�ă}�T�`���[�Z�b�c�B�̐V����� AquaBounty

Technologies���J�������uAquAdvantage Salmon�v�ŁAAtlantic

Salmon�̗��ɁAChinook Salmon �i�L���O�T�[���� or �}�X�m�X�P�j�̐�����`�q��Ocean

Pout�i�Q���Q�j�Ƃ����E�i�M�Ɏ������́gpromoter"��g�ݍ��킹����`�q�������B

�ʏ��Atlantic Salmon�͐����z��������1�N�̂��������Ԃ����o���Ȃ����AChinook

Salmon�̐����z�������������AOcean Pout�̈�`�q���z�������̃X�C�b�`��"on"

�ɂ��邱�ƂŁA�����z��������N���o��������B

�ʏ��3�N�̗{�B���Ԃ��ɏk�߂�

�B����1�N���̎��_�ł̒ʏ�̃T�P�Ƃ̔�r�͉��L�̒ʂ�ŁA�G�T�̗ʂ�25���J�b�g�ł��{�B�̌������オ��Ƃ����B

�č��ł͏����Atlantic Salmon��95%�ȏ��A�����Ă���B

��`�q��g�݊������������H�i�Ƃ��ĔF���ꂽ�̂͏��߂āB

FDA�́A���Ђ����o���ꂽ�f�[�^����������������ʁA�H�i�Ƃ��Ēʏ�̃T�P�Ɛ������ς�炸�A���S�����m�F�ł����Ɣ��\

�����B

�����������Ƃ������Ђ̎咣���m�F������ŁA��`�q��g�݊����Ă��Ȃ��T�P�Ƃ̊Ԃɐ����w�I�ȈႢ�͂Ȃ��ƔF�肵���B

���̂��߈�`�q�g�݊����̃��x���\���͋`���t�����Ȃ��B

�{�B�{�݂����܂��ē����Ă��A��{�I�ɕs�D�ɂȂ邽�߁A���R�E�ŔɐB����\���͋ɂ߂ď��Ȃ��B

�ʏ��Ƃ̌�z������邽���A�{�B�̓J�i�_�ƃp�i�}�ɂ���Q�J���̎{�݂ł̂������B

AquaBounty �ł͔̔��J�n�̎����͖��肾���A�����̗��ʌo�H�ɂ��Č������Ă���B�A

����A�{�B�Ǝ҂����҂Ȃǂ���́A��`�q�g�݊����T�P�̏��F�ɋ��������鐺���オ���Ă����B

�\�����`���t�����Ă��Ȃ����Ƃɑ��Ă��u�H�i�̐������@�ɂ��Ēm�����҂̊�{�I�������Ȃ�������ɂ��ꂽ�v�Ƒi���Ă���B

�ꕔ�ł́uFrankenFish�v�Ƃ��Ă�Ă���B

AquaBounty��1991�N�̐ݗ��ŁAMassachusetts�B��Maynard

��Prince Edward Island��Fortune �Ɏ����������B

��`�q�g�Z�p������ł̕��z���{�B�V�X�e���irecirculating

aquaculture systems�FRAS) �̑g�ݍ��킹���T�P�̗{�B�ɍœK�Ƃ̐M�O�ł���Ă����Ƃ����B

�@

2015/11/30�@�����E������������]��c�i16�{1�j�@ east-europe

��4���E������������]��c�i16�{1�j��11��24�A25���̗����A�]�h�ȑh�B�s�ŊJ�Â���A�����������ƒ�����16�J���̎�]���o�Ȃ����B

�����ɂ�铯��c�̊J�Â͍����߂āB

���ƕ���2012�N4��26���A�����V�����Œ�����16�J����]�Ƃ̏��́u�����E������������]��k�v�ɏo�Ȃ����B

�������́A�O���[�o�����̋}���Ȑi�W�A���E���Z��@�Ɖ��B�����̂����炵��������������O�ɁA�����ƒ����������͈�w�̊W�ٖ̋����Ƌ��͂̐[���������]��ł���v�Ǝw�E���A�����Ƃƒ����������̊W���i�̌����Ƃ��Ď���4�_������B

| �i�P�j |

���ݑ��d�ƑΓ��ȕt���������������A�݂��̏d��Ȍ��O�ɔz�����A�����I���ݐM����[������B |

| �i�Q�j |

�o�ρE�f�Օ���̎������͂̋����ɗ͂�����B��Ƙg�g�݂ƌ𗬂̃v���b�g�t�H�[�������A�����̑ł��o������A�̏d�v�ȑ[�u���\���Ɋ��p���āA�Z���Ԃŋ�̓I���ʂ���悤�ɂ���B |

| �i�R�j |

�l�I�E�����𗬂���������B�헪�I�ϓ_����N�E���f�B�A�𗬂������d������B |

| �i�S�j |

�����E���B�W�̔��W�ɋ��ɐV���Ȋ��͂𒍂��B |

������16�J���͉��L�̒ʂ�B

�A���o�j�A�A�{�X�j�A�E�w���c�F�S�r�i�A�u���K���A�A�N���A�`�A�A�`�F�R�A

�G�X�g�j�A�A�n���K���[�A���g�r�A�A���g�A�j�A�A�}�P�h�j�A�A

�����e�l�O���A�|�[�����h�A���[�}�j�A�A�Z���r�A�A�X���o�L�A�A�X���x�j�A

����̑h�B�ł̉�c�ɂ́A�I�[�X�g���A�ƃM���V�������߂ăI�u�U�[�o�[���Ƃ��ĎQ�������B�C�^���A�������̉�������]���Ă���B

�����l����w���ۊW�w���̉��`桅�����͈ȉ��̒ʂ�q�ׂĂ���B

����̒����E������������]��c���w1�x���g�A1���[�h�x�i�u�V���N���[�h�o�σx���g�v�Ɓu21���I�̊C�̃V���N���[�h�v�v��j�Ƃ����傫�Ȋ��̉��Ŏ~�߂�K�v������B

�����͍ő�̔��W�r�㍑�ł���A�������͉��B�̐V�������W������n��ł���A���҂̋��͂ɂ͑傫�ȏ�����������B

�w1�x���g�A1���[�h�x�͒����ƒ����������ٖ��Ɍ��т��A�����ƒ������̔��W�ɑ傫�Ȍ���ԂƔ��W�̐��ݗ͂����B

�l������͈ȉ��̒ʂ�q�ׂĂ���B

�u1�x���g�A1���[�h�v��60�J���]��̉��������̂����A�����E����������4����1���߁A���E�̐V���s��̏d�v�Ȓn��ƂȂ��Ă���B

�u1�x���g�A1���[�h�v�̌��݂́A���������̊�Ƃ̓����̓���f�Ղ̓����L���邾���łȂ��A�����ƒ����������Ƃ̕����̓��ƗF��̓����L������̂Ƃ��Ȃ�B

�u16�{1���́v�́A������ASEAN�ɂ��u10�{1���́v�ɑ����A��������Ă��Ď��������V���ȋ��̓��J�j�Y���Ƃ��Đ��������߂���B

����̉�c�́A�u�V���Ȍ����́v�u�V���ȃv���b�g�t�H�[���v�u�V���ȃG���W���v��p�ӂ�����̂Ƃ��Ȃ����B

�@�u�V���Ȍ����́v

���ۓd�q������ւ̋��͕���̊g���u�o�[�`����

16�{1�Z�p�ړ]�Z���^�[�v�ݗ��̏���E�x���Ȃǂł̋��͂́A�V���Ȑ������Ƃ��āu16�{1���́v�̉��l�����߂Ă���B

�@�u�V���ȃv���b�g�t�H�[���v

�u16�{1���́v�́A�����ɂ�钆���������ւ̓����̑��i�Ƃ��������̂˂炢���A���Z���͂ł̑o�����I�Ȑi�W�������炵�A�����E�������������Z��ЂȂǂ̐V���ȗZ���v���b�g�t�H�[���̍\�z���i��ł���B

�@�u�V���ȃG���W���v

���ݘA�g�E���ݐڑ���n�����͂́A�u16�{1���́v�̐V���ȃG���W���ƂȂ��Ă���B

�ߔN�J�ʂ����u�h�����v�i�h�B�E���B���E���B�j���ۗ�Ԃ́A�����E���B���ۓS���R���e�i��Ԍ��݂�����Ɉ���O�i�����A�u16�{1�v�̕������͘A������ʃC���t�����͘A����Ȃǂ̌`�����㉟�����Ă���B

�|�[�����h�̃E�b�`�s���l��Ȑ��s�s�Ɏ�������݂��A���s�ƃ|�[�����h�����狦�͋�����������ȂǁA�n���O���̊v�V���i�݁A�n�����͂̐����͍��܂��Ă���B

�����̒n���ƒ����������͌��݁A�Ȋw�I�ō����I�ȕ��Ƒ̌n���`�����Ă���B

�Ⴆ�u���K���A�́u16�{1���́v�̔_�Ƌ������A�n���K���[�͊ό��������A�Z���r�A�̓C���t���������ƂȂ�ȂǁA�u16�{1���́v�̊��͂�����ɍ��߂Ă���B

�����E�����������̒n����]��c��n���ȁE�B�m���A����Ȃǂɂ��n�����͂̃��J�j�Y���́A�u16�{1���́v�̐V���ȃG���W���ƂȂ��Ă���B

�@

������������11��25���A��4���E������������]��c�ɏo�Ȃ���������������]�Ƌ��ɁA�h�B�k�w�����C�����w�܂�100�L���A20���]��A�����̍����S���ɏ�Ԃ����B

�������́u�����͌�ʃC���t������ŗD�ꂽ�����\�́A��i�I�Z�p�������A�R�X�g�p�t�H�[�}���X�ɗD��A���ۓI�����͂����B����͒��N�̌o�ϔ��W�A�Z�p�i���A�������x���A���ƌ��ݐl�ވ琬�ȂǑ����ʂ̗v�f���~�ς������ʂ��B���݁A�������͒����������ƘA�g���ċ��͂��A��ʃC���t���Ȃǂ̕���Ő����\�͋��͂�W�J���A�����S���ƓS���̐v�A���݂ɂ����ăJ�X�^�}�C�Y�����ĂƐ��i����A�e���̍H�Ɖ��ƒn�擝���v���Z�X���菕�����邱�Ƃ�]��ł���v�Əq�ׂ��B

�܂��u�����E�������������͈͂ꗼ�̗�Ԃ̂悤�Ȃ��̂ł���A�ŏ��̎n������3�N�Ԃŏ��X�ɉ������A���łɍ������[���ɓ����Ă���B�����Ȃ����łȂ��A���K�ň��S���B�����̋��͉͂����ł��邾���łȂ��A�݂��̃j�[�Y�Ɖ��K�x���\���ɍl�����A����ɐ��E�̔��W�A�ɉh�A���a�A����𑣐i����ϋɓI�ȃp���[�ł�����v�Ƌ��������B

�@

����

�ŐV�����@http://blog.knak.jp

�@

�@

�@