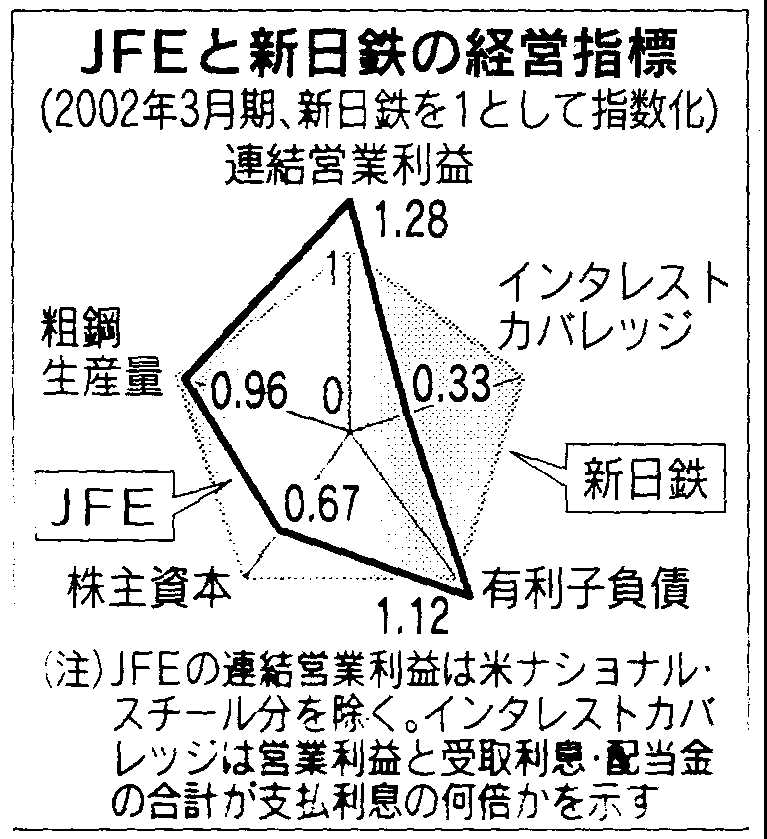

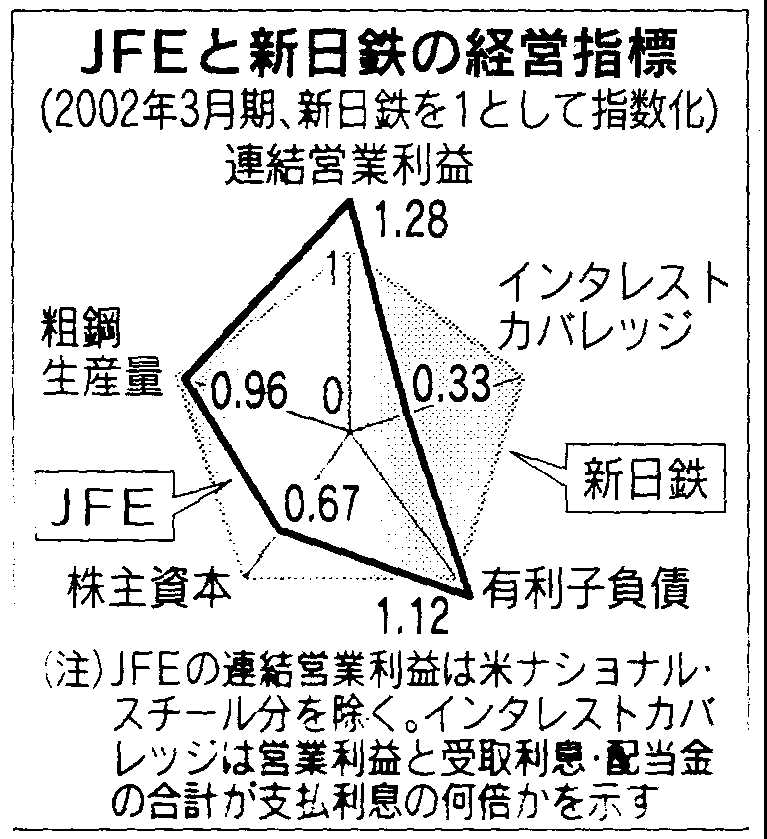

もっとも、財務内容では新日鉄に見劣りする。前期末の連結株主資本は6055億円で新日鉄の3分の2にとどまる。統合に備えて不採算事業から撤退したものの、前期末で622億円の連結欠損金が残った。3年かけて解消する計画で、うち4割近くを今期に処理する方針だ。

株主資本に対する有利子負債の倍率も今期末予想で3倍強と、2倍前後の新日鉄とは差が際立つ。ちなみに韓国のポスコは0.6倍、「(新日鉄との)差を埋めるには5年はかかる」と江本寛治会長も認める。

日本経済新聞 2002/11/2

会社研究 JFE 迅速な合理化がカギ 総合カでも新日鉄射程へ

川崎製鉄とNKKが9月下旬に設立した共同持ち株会社、JFEホールディングスが生産設備の集約を急いでいる。粗鋼生産量など規模では最大手の新日本製鉄に迫る位置につけた。連結欠損金を抱え財務面では見劣りするものの、迅速な合理化で先行できれば、総合力でも新日鉄を射程にとらえられよう。

■合理化計画を上方修正へ

「当社株は新日鉄株よりお買い得」。経営統合に先立つ7月。川鉄の宮崎徹夫副社長やNKKの山崎敏邦専務は、統合後の設備集約計画を説明するため欧米の大手運用機関60社を訪ねた。

訪問先の大半は、新日鉄株を保有する年金基金や投資信託。合理化をテコに期間収益力で優位に立てる点を強調し、新日鉄株からの乗り換えを促すのが狙いだった。強烈なライバル心の表れだ。

たしかに、2003年3月期の連結経常利益は830億円と新日鉄の750億円を上回りそう。資材調達や物流の共同化で200億円をねん出するのがモノをいう。

年内にも発表する中期経営計画では、2005年3月期末までのコスト削減目標を上積みする方針だ。すでに800億円の統合効果を公約済み。これを1千億円以上に引き上げる可能性がある。

実際、各製鉄所では追加的に廃棄する設備を選ぶ作業が進んでいる。生産量の7割を占める鋼板の加工ライン数も絞り込むことになりそうだ。

モルガン・スタンレー証券の長井亨マネージングディレクターは「両社の製鉄所は場所が近く、設備集約による合理化効果やその後の量産効果が出やすい。計画は十分に達成可能だろう」とみる。廃棄を決めた高炉は2基とも川鉄のもの。NKKと1基ずつとしなかったことからも、「新会社が競争力向上を重視するとのメッセージが伝わってくる」(長井氏)。競争力を優先した聖域なきコスト削減は年金にも及ぶ。今年4月から1998年春以降の退職者にさかのぼって年金を削減した。来年4月に川鉄とNKKを部門別に解体し鉄鋼、エンジニアリングなど事業別子会社に再編する。今の従業員の年金額は各子会社の業績で差がつく仕組みにする。

JFEホールディングスが見込む統合効果 (2006年3月期、億円)

年間効果額 2003年3月期

の実現額管理・間接部門を中心とした要員効率化や経費削減 300 一 規模拡大や仕様統合による調達コスト削減 200 40 量産効果や設備集約、重複投資の回避による設備費の低減 200 100 研究開発の効率化、技術交流 100 60 合計 800 200

■劣る財務内容

もっとも、財務内容では新日鉄に見劣りする。前期末の連結株主資本は6055億円で新日鉄の3分の2にとどまる。統合に備えて不採算事業から撤退したものの、前期末で622億円の連結欠損金が残った。3年かけて解消する計画で、うち4割近くを今期に処理する方針だ。

株主資本に対する有利子負債の倍率も今期末予想で3倍強と、2倍前後の新日鉄とは差が際立つ。ちなみに韓国のポスコは0.6倍、「(新日鉄との)差を埋めるには5年はかかる」と江本寛治会長も認める。

■自動車向け値上げが焦点

最大需要家の自動車メーカーとの鋼材値上げ交渉が難航しているのも頭痛の種だ。早期の値上げが実現しなければ、製鉄事業の採算改善は遠のく。同種の鋼材でも日産自動車向けはNKK、トヨタ自動車向けでは川鉄の方が価格は高い。「統合後は高い方に合わせる」(下垣内洋一社長)方針だが、自動車メーカー側はすんなり受け入れそうもない。

しかも日産、トヨタ向けシェアはともに新日鉄を下回っているとみられる。新日鉄の発言力の方が依然として大きい。この差を埋めるのが合理化による競争力向上だ。

そこで、計画通り800億円の統合効果を実現できれば、鋼材1トン当たり3千円分の競争力が高まる計算で、新日鉄からシェアを奪う大きな武器になろう。素早く合理化効果を実現することが、鉄鋼2強時代を迎える必要条件になる。

2002/11/4 日本経済新聞

JFEグループ 合併促進4000人減 統合効果、5割増1200億円

NKKと川崎製鉄が9月に経営統合して発足したJFEグループは、統合に伴う2005年度までの合理化効果を計画より約5割多い約1200億円に引き上げる。休止対象とする鋼材生産設備を予定を4ライン程度上回る10ライン以上とするほか、グループ企業では商社などの合併を加速、従業員を約4千人減らす。

JFEはこれまで、統合による2005年度末までの合理化効果を、設備集約や本体の管理・間接部門の効率化を中心に約800億円と想定。設備は鋼板メッキ処理やパイプ・形鋼に加工する下工程の35ラインのうち6、7ラインを休止する予定だった。新たに需要低迷が続く建材向けの形鋼ラインなど最低4ライン程度を休止対象に追加、集約による量産効果や投資の抑制を狙う。

グルーブ企業は事業が重複する会社を原則、2004年4月までに合併させる。これまでに合併を決めたのはドラム缶、建材、化学の3分野だが、新たに川鉄商事(東証一部上場)とエヌケーケートレーディング、建築用鋼板メーカーの川鉄鋼板(ジャスダック上場)とエヌケーケー鋼板、厚鋼板加工の東京シヤリング(東証二部上場)と川鉄鋼材工業も対象にする。これにより本体を除くグループ企業全体の従業員の約16%にあたる約4千人を削減する。

工場などの統廃合も合わせ、400億円程度の合理化の上積みを目指す。統合とは直接関係のない歩留まり改善や補修、事務費削減によるコスト圧縮は2003−05年度で760億円にのぼる見込み。2005年度までの全体のコスト削減は約2千億円に達する。JFEグループと新日本製鉄の主要経営指標

2003年3月期予想 JFE 新日鉄 連緒売上高(億円) 24,200 26,600 連結経常利益(億円) 830 750 連結有利子負債(億円) 20,500 19,000 売上高原価率(%) 85.8 87 コスト削減(億円) 555 800 従業員数(人) 57,004 50,463 (注)売上高原価率は2002年3月期連結、コスト削減額は同単体の実績。

従業員数は今年3月末の連結べ一ス

JFE どこまで強いか

一体運営を徹底 短期間で統合効果

鋼材需給のひっ迫や価格上昇で好業績が続く鉄鋼業界。中でも旧NKKと旧川崎製鉄の経営統合で誕生したJFEグループは統合後の生産再編が奏功、収益力でライバルの新日本製鉄に大きく差を付けた。企業研究「どこまで強いか」の新シリーズでは、統合から2年を経て拡大戦略に転じるJFEを取り上げる。

グループの中核、JFEスチールの西日本製鉄所。旧NKKの拠点である福山地区(広島県)と旧川鉄の倉敷地区(岡山県)で構成する同製鉄所では、自動車の外板などに使う亜鉛めっき鋼板の生産量がこの2年で20%も増えた。増産投資はない。2地区の一体運営を徹底した成果だ。

計4本あるラインのうち3本は福山、1本が倉敷にある。統合で生産規模が拡大し、ラインも増えたことに対応、より効率的な生産体制に組み替えた。福山では1本を外板1品種の専用にして生産性を高めた。

互いの優れた点も取り入れた。福山では、倉敷のやり方をまねて定期修理などによる設備休止期間を短縮。倉敷で高強度の厚鋼板を造るための急速冷却設備を導入する際には、実績のある福山の技術を採用した。

高炉から一貫生産する製鉄所は、規模や最終的に生産する鋼材の品種こそ違うが全体には似通っており、一体運営しやすい。しかも西日本の福山と倉敷、東日本の千葉(千葉県)と川崎(神奈川県)は地理的に近く

「もともと幹部同士が顔なじみだった」うえ、統合までの1年半の準備期間中に技術交流を進めた。

さらに東西の製鉄所では主要製品ごとにいる部長を2地区間で入れ替える念の入れよう。半年ごとに作る生産計画は両部長がそろって報告。西日本製鉄所長で専務執行役員の山中栄輔は「それぞれのエゴを捨て、全体で最良になる方策しか選べなくなった」と話す。

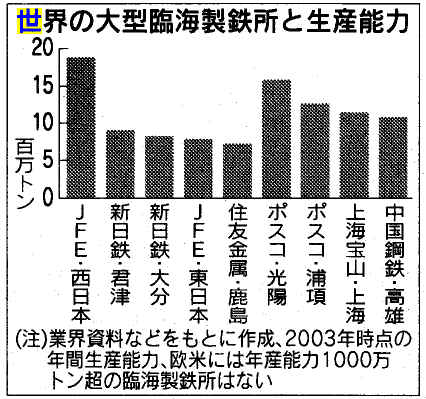

西日本製鉄所の粗鋼生産量は年約1900万トン。1カ所で世界最大の韓国ポスコの光陽製鉄所(約1600万トン)を上回る。生産品種の違いからコスト競争力は劣るが、山中は「一体運営をさらに深めればポスコに追いつける」と自信を深める。

今年度の連結営業利益は4200億円と統合した02年度の2.9倍になる見通し。中でも鉄鋼部門の売上高経常利益率は17.5%と、新日鉄を6ポイント上回る。設備休止による稼働率向上や製鉄所の一体運営の効果で、05年度までの1干億円のコスト削減計画を1年前倒しで達成する。

営業面でも統合効果は予想以上だ。業界の過当競争が終息し、新日鉄とJFEの二強体制に移行。

JFEの価格交渉力も増し、需要家ごとのシェアは拡大、取引価格も上がった。

今では最大顧客の自動車メーカーから新型車に使う鋼板などの開発で頻繁に声がかかる。スチール研究所所長の影近博は「研究分野が広がり、幅広い要求に応えられるようになった」と説明。より設計に近い段階から自動車メーカーとの結びつきを強める考え。

西日本製鉄所の倉敷地区で今夏、厚さの違う鋼板を溶接して1枚に仕上げる新タイプの鋼板の製造設備が稼働した。場所によって鋼板の厚さを変え、自動車のドアパネルなどを軽量化する。欧米に続き日本の自動車メーカーでも採用が広がる見通し。提携先の独企業から導入した設備の生産能力は年200万枚.で、いつでも商業生産に移れる。統合を機に名実ともに鉄鋼ナンバーワンの座を狙うJFEは、供給する鋼材でも一段の進化を目指す。

下垣内洋一社長に聞く

高炉増強、アジアで存在感

経営統合により国内製造業でトップクラスの高収益企業に変身したJFEグループ。中国市場の成長などをにらみ、どんな成長戦略を描くのか。持ち株会社であるJFEホールディングスの下垣内洋一社長に聞いた。

ー 今年度の連結経常利益は4千億円と全製造業でも十指に入る。経営統合がここまで順調に進むと予想していたか。

「統合を決断した2001年春に鉄鋼業界は需要減、価格下落にあえいでいた。ここまでうまくいくとは思ってもみなかった。統合という戦略が事業環境の改善にぴったりはまった結果だ」

「2年前の統合時に作った03−05年度の経営計画での最終目標は連結経常利益2500億円。3年で2.5倍に増やすのは難しいと思っていた。1年前倒しで達成できたのは、統合に伴う合理化作業を予想以上の速度で進めたからだ」

ー 統合効果を最大限に発揮できた理由は。

「人的融和の仕掛けをうまく作れたことが大きい。生産現場では、製鉄所間で部長級以上をすべて入れ替え、相手の工場に出身会社のノウハウを導入して技術改良を進めた。営業現揚では、統合で取引量が増え価格も上がるなど社員が成功体験を持ち始めている。業績が上がれば賞与も増える。自社のプレゼンスを上げる外向きの力が働いているから内部のいざこざは起きない」

ー 次の一手は。

「現経営計画の最大の課題は有利子負債の削減だった。06年度にスタートする次期計画では成長戦略を描きたい。その前提として今年度末でまだ1兆5千億円残る負債を株主資本とバランスする(1兆円前後の)水準にまで減らしたうえで、どの程度の資金が使えるのかを見極める」

ー 中国で製鉄所建設の調査に入った。

「世界の鉄鋼市場で存在感を示すには上位5社に入る必要がある。今は粗鋼生産で4位だが、海外勢も増産に動いている。足元のアジアで需要が増えるのに、何もしないという戦略はあり得ない。選択肢は他にもある。国内拠点のうち東日本製鉄所(川崎、千葉)の規模拡大を含む競争力強化も課題だ」

ー エンジニアリング部門は収益力が低い。

「過当競争が続く環境土木など官需への依存度を低め、土台を民需に移して稼ぐことを考えなければならない。ただアジアなど海外ではこれから社会資本整備の需要が出てくる。蓄積した技術やノウハウを生かせる」

ー 業界の盟主である新日本製鉄に利益で大きく差を付けた。

「高価格の輸出品の比率が新日鉄より高いなど事業環境に恵まれている面はある。ただ製鉄所が分散する新日鉄に比べ、東西二製鉄所を効率運営する当社のコスト競争力が高いのは明らかだ」