2023年1月1日、統合新会社「レゾナック」が誕生

― 持株会社化、社名変更決定のお知らせ ―

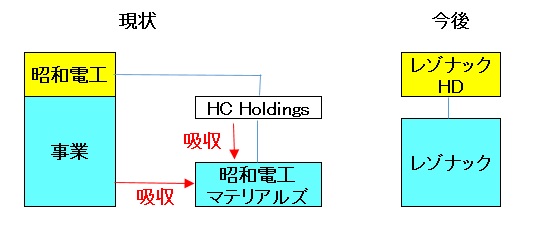

昭和電工および昭和電工マテリアルズは、2023年1月1日に統合し、新会社「レゾナック」が誕生します。本日開催した臨時株主総会において、2023年1月1日をもって持株会社体制へ移行することが決まり、両社は持ち株会社の「株式会社レゾナック・ホールディングス」と、事業会社の「株式会社レゾナック」に移行することが承認されました。

当社グループは、統合新会社の誕生を「第2の創業」と位置づけ、世界トップクラスの機能性化学メーカーを目指してさらなる変革を進めます。

統合新会社「レゾナック」について

昭和電工は2020年に旧・日立化成(現・昭和電工マテリアルズ)を買収し子会社としてから、両社統合の準備を進めてきました。22年1月には経営体制を一本化しました。今回の統合で、新会社の売上高は約1兆3,000億円(2021年決算ベース)となり、うち半導体・電子材料分野の売り上げが約4,000億円を占めます。なかでも、半導体の微細化に限界が見えるなか新たに注目が集まる「後工程」分野において、圧倒的なグローバルトップ企業の誕生となります。

昭和電工は石油化学事業、黒鉛電極事業、機能性材料事業など、安定的に収益を稼げる事業を有しています。

一方、昭和電工マテリアルズは半導体材料事業や自動車材料事業など成長の期待される事業に強みを持っています。

両社の統合により、安定事業で得た収益を成長事業へ集中投資することが実現し、さらなる成長を目指します。

セグメント概況(2021年12月期を組換え) 昭和電工報告書2022

統合シナジーについて

今回の統合は事業領域の拡張だけでなく、川中に位置する昭和電工と、市場に近い川下に位置する昭和電工マテリアルズの統合という特徴があります。これにより、顧客に近い製品を扱う昭和電工マテリアルズが拾い上げた「市場の声」を、昭和電工の素材にまでさかのぼって開発につなげることができるようになりました。また、昭和電工の強みとする計算科学を生かしたDXの推進、両社の特許をあわせることで拡充する知財戦略など、今後さらにシナジーを発揮してイノベーションをおこし、市場に新たな価値を創出します。

統合新会社の目指す姿

統合会社で特に注力するのは、半導体・電子材料事業です。2021年度の売上高3,918億円と大きな規模と高い収益性を持っており、事業規模でも他の半導体材料メーカーを大きく引き離しています。高純度ガスやCMPスラリー、銅張積層板、感光性フィルムなど、半導体材料の多くで世界トップクラスのシェアを有している他、グリーン半導体として注目される次世代パワー半導体用のSiCエピタキシャルウエハーも高い成長を続けています。今後も半導体・電子材料事業への投資を着実に実施し、市場の成長を上回る高い成長を実現して全社の成長をけん引します。

統合新会社レゾナックは、売上高1兆円以上の規模を維持しつつ、EBITDAマージン20%以上を確保し、世界トップクラスの機能性化学メーカーとなることを目指しています。

新社名について

1.新社名

持株会社となる昭和電工および事業会社となる昭和電工マテリアルズの商号は、それぞれ以下のとおりです。

現 昭和電工株式会社(持株会社)→ 株式会社レゾナック・ホールディングス(Resonac Holdings Corporation)

現 昭和電工マテリアルズ株式会社(事業会社)→ 株式会社レゾナック(Resonac Corporation)

2.新社名に込めた想いとロゴ・スローガン

統合新会社レゾナックは「化学の力で社会を変える」をパーパスに掲げています。しかし、さまざまな社会課題を解決するための技術革新には、パートナーとの幅広い共創が欠かせません。レゾナックは「共創型化学会社」として、共創を通じて持続的な成長と企業価値の向上を目指しています。

新社名の「RESONAC」は、英語の「RESONATE:共鳴する・響き渡る」と、CHEMISTRYの「C」を組み合せることから生まれました。当社グループの持つ幅広く自在な先端材料テクノロジーと、パートナーの持つさまざまな技術力と発想が強くつながり大きな「共鳴」を起こし、その響きが広がることでさらに新しいパートナーと出会い、社会を変える大きな動きを創り出していきたいという強い想いを込めています。

ーーーーーーーーーーーー

2019/12/25 昭和電工、日立化成にTOB

日立化成は2020年6月19日に上場廃止となった。(1970年に上場)

昭和電工は6月23日、連結子会社化した日立化成の社名を2020年10月1日付で「昭和電工マテリアルズ」(Showa Denko Materials Co., Ltd.)に商号変更すると発表した。

昭和電工は2022年3月9日、2023年1月をめどに、同社とグループ会社の昭和電工マテリアルズを統合した持ち株会社制への移行について検討と準備を開始すると発表した。

また、持ち株会社制移行後の新社名として、持ち株会社を「株式会社レゾナック・ホールディングス」、事業会社を「株式会社レゾナック」とすることも決めた。

2024 年7 月23 日 レゾナック・ホールディングス

石油化学事業に関する子会社(分割準備会社) 設立に関するお知らせ

当社は、 2024 年 2 月 14 日に公表いたしました「石油化学事業のパーシャル・スピンオフ検討開始」(下に添付)に関し、本日開催の取締役会において、2024 年 8 月 1 日に分割準備会社として当社子会社の株式会社レゾナック100%出資の子会社(当社孫会社)「クラサスケミカル株式会社」を設立することを決議いたしましたので、お知らせいたします。

(1)新社名 クラサスケミカル株式会社 英語表記:Crasus Chemical Inc.

(2)新社名に込めた想い

Cras(明日/ラテン語)と Sustainable(持続可能な)、さらに暮らしと Sustain(支える)のダブルミーニングによる造語です。

人々の暮らしに欠かすことができない石油化学産業で、カーボンニュートラルと循環型社会の構築をリードし、サステナブルな社会の実現に貢献する、という想いを込めています。

1.検討の背景と目的

2024 年 2 月 14

日付「石油化学事業のパーシャル・スピンオフ検討開始に関するお知らせ」で公表しましたとおり、当社における石油化学事業は、当社連結売上高の約

20%を占める主要事業の一つであり、「安定収益事業」と位置付けております。同事業は日本の社会インフラとしての役割を果たす公共的な側面があり、将来に亘って同事業の持続的・安定的な運営を行う必要があります。そのため、本スピンオフにより、独立した上場会社として石油化学のグリーン・トランスフォーメーション実現のための取り組みを加速させることで、更なる利益の成長と競争力を強化することが必要です。

同目的の実現のため、分割準備会社「クラサスケミカル株式会社」を設立し、当社ならびに株式会社レゾナックの石油化学事業の承継にむけ、準備を開始します。

2.移行方式

当社及び株式会社レゾナックを吸収分割会社とし、「クラサスケミカル株式会社」を吸収分割承継会社とする吸収分割方式を予定しております。(以下「本吸収分割」)。なお当社及び株式会社レゾナックにおいて、本吸収分割は、会社法第

784 条第 2 項の規定に基づく簡易吸収分割に該当するため、当社及び株式会社レゾナックの株主総会の決議による承認を得ずに行う予定です。

3.今後の日程 (予定)

分割準備会社の設立 2024 年 8 月 1 日

本吸収分割に関する取締役会決議 2024 年 10 月(予定)

吸収分割契約締結 2024 年10 月(予定)

本吸収分割の効力発生日 2025 年1 月1 日(予定)

5.今後の見通し

本吸収分割により事業を承継する分割準備会社は、当社の完全孫会社であるため、連結業績に与える影響は軽微と考えております。

また、本吸収分割に関する詳細等については、今後決定次第お知らせいたします。

設立孫会社のパーシャル・スピンオフについても、2~3 年後の実行を念頭に置き、詳細内容の検討を進めております。

下記の通り、レゾナックから、石油化学事業を新会社クラサスケミカルとして会社分割後、レゾナックが新会社の株式の一部(20%未満)を保有し、残りの株式を現物配当(金銭以外の財産による配当)により株主に分配する。

当該検討の中には、新会社の株式を上場する市場、日本や米国をはじめとする各国における税制適格要件の充足可能性等が含まれ、本スピンオフの実行は、証券取引所その他の関係当局、ステークホルダーの承認や認定、許認可等の取得を前提としています。

本件に関して新たに開示の必要性が生じた場合には、速やかにお知らせいたします。

ーーー

2024年2月14日

石油化学事業のパーシャル・スピンオフ検討開始に関するお知らせ

当社は、連結子会社である株式会社レゾナックの石油化学事業の持続的成長に向けた有力な選択肢の一つとして、パーシャル・スピンオフ(*1)(以下「本スピンオフ」)について検討を開始しましたのでお知らせいたします。

1. 検討の背景

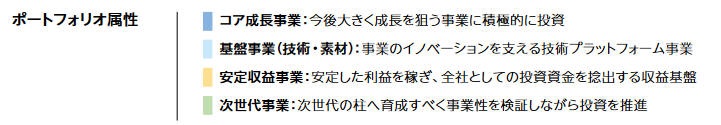

当社は、2020 年 12 月 10 日に発表した「統合新会社の長期ビジョン(2021~2030)」で示した通り、世界トップクラスの機能性化学メーカーとして、持続可能なグローバル社会の発展に貢献することを目指しております。当社はその実現に向けて、継続的に事業ポートフォリオの見直しを行い、半導体・電子材料事業に経営資源を集中することで、成長を促進して参りました。

当社における石油化学事業は、当社連結売上高の約 20%を占める主要事業の一つであり、「安定収益事業」と位置付けております。同事業は日本の社会インフラとしての役割を果たす公共的な側面があり、将来に亘って同事業の持続的・安定的な運営を行う必要があります。そのため、本スピンオフにより、独立した上場会社として石油化学のグリーン・トランスフォーメーションを実現可能とする取り組みを加速し、更なる成長と競争力の強化を目指すことと致しました。

(*1) 当社及び株式会社レゾナックから、石油化学事業を新会社として会社分割後、当社が新会社の株式の一部(20%未満)を保有し、残りの株式を現物配当(金銭以外の財産による配当)により当社株主の皆様に分配する方法です。新会社の株式は現物配当と同時に、東京証券取引所に上場することを想定しています。

2. 当社グループ石油化学事業の概要(2023 年 12 月末時点概算値)

売上高 3,163 億円

営業利益 87 億円

主要な取扱い製品 オレフィン、有機化学品(酢酸ビニルモノマー・酢酸エチル・アリルアルコール等)

事業所 大分コンビナート

関係会社 国内 8 社

ーーー

2024 年 10 月 22 日 レゾナック・ホールディングス

石油化学事業のパーシャル・スピンオフに向けたグループ組織再編(簡易吸収分割及び現物配当) に関するお知らせ

当社は、2024 年 2 月 14

日に公表いたしました「石油化学事業のパーシャル・スピンオフ検討開始」ならびに、2024 年 7 月 23 日に公表いたしました「石油化学事業に関する子会社(分割準備会社)

設立に関するお知らせ」に関し、本日開催の取締役会において、当社、株式会社レゾナック及びクラサスケミカルを当事者とするグループ組織再編を実施することを決議いたしましたので、下記のとおりお知らせいたします。

記

1. 本組織再編の概要

2025 年 1 月 1 日付けで、レゾナックの完全子会社であるクラサスケミカルに当社及びレゾナックから石油化学事業の吸収分割を行うとともに、同日付けで、レゾナックが有するクラサスケミカルを当社へ現物配当いたします。

昭光通商に丸紅子会社がTOB、親会社の昭和電工は一部応募

昭和通商は3月4日、丸紅傘下のアイ・シグマファンドが保有するSKTホールディングスが同社のTOB(株式公開買い付け)を実施すると発表した。

TOB価格は1株につき796円(3月4日終値は720円)、期間は3月5日から4月15日まで。

現在、43.79%を保有する親会社の昭和電工はそのうちの29%程度のついてTOBに応じる。(売却額 25億円)売却後の出資比率は14.97%となる。

予定する株式全てを取得した場合の買い付け総額は約75億円で、SKTの持ち株比率は85%に高まる。昭光通商株は上場廃止となる。

アイ・シグマ・キャピタル㈱ ↓ 管理・運営

アイ・シグマ事業支援ファンド3号投資事業有限責任組合 SKTホールディングス㈱

↓

|

付記 2021/4/16

昭和電工は4月16日、同社が保有する子会社昭光通商の普通株式のうち、3,160,306株について、SKTホールディングスへの譲渡手続きを15日付で終了したと発表した。

譲渡価格は25億1,560万3,576円(1株当たり796円)だった。

SKTホールディングス 0%→55.49%

昭和電工 43.79%→14.90%

2019/11/26 日経

昭電工に日立化成売却へ 日立が優先交渉権付与

日立製作所は11月25日、グループの中核子会社である化学大手、日立化成の売却を巡り、総合化学メーカーの昭和電工に買収の優先交渉権を与えることを決めた。

日立製作所はグループの「御三家」(日立化成工業、日立金属、日立電線)と呼ばれた日立化成を売却。

半導体やリチウムイオン電池の材料などを幅広く手がけ、2019年3月期の売上高は6810億円。かつては日立金属や旧日立電線(現在の日立金属)とともに「日立御三家」と呼ばれた。

日立製作所は「選択と集中」を旗印に、成長分野と位置づけるエネルギーなどのインフラやIoT(モノのインターネット)事業に経営資源を集中させる方針で、日立化成との相乗効果は生み出しにくいと判断したもようだ。

ものづくりからデジタル関連事業を中核とする企業への移行を急ぐ。

日立化成は2013年1月1日に日立化成工業から改称

日立電線は2013年7月1日に日立金属に吸収合併された。

実現すれば国内の化学業界では久々の大型再編となる。

日立化成は東証1部上場会社で、日立製作所が51%の株式を保有。日立製作所は5月以降、日立化成を通じて買収を希望する企業を入札方式で国内外から募っていた。

日立化成株を約51%保有する日立製作所は、今春から売却先の選定に向けて複数の事業会社や投資ファンドと接触

日立化成は25日の取締役会で昭和電工に優先交渉権を与えることを決め日立製作所も同意した。

買収はTOB(株式公開買い付け)方式で実施する見通し。昭和電工は日立製作所の保有分に加え、残りの49%も含めた日立化成の全株式を買い付けることも視野に入れる。日立化成株の25日の終値は3465円で、時価総額は7219億円。全株買い付けとなれば現在の株価にプレミアムを乗せ、買収額は9000億円規模になる可能性がある。

日立化成は半導体の封止材料やリチウムイオン電池の負極材などで世界でも高いシェアを持つ。

ただ日立製作所は自社が今後注力する、あらゆるモノがネットにつながる「IoT」事業との相乗効果が薄いことなどから、日立化成の売却を決断した。

日立製作所は現在約800社のグループ会社を数年問で500社程度まで整理・統合する方針を掲げている。10月末には子会社の日立オートモティブシステムズとホンダ系自動車部品3社の統合を発表した。2009年に22社あった上場子会社は日立化成を含め、すでに4社に減った。

今年3月までに電動工具の日立工機や半導体製造装置の日立国際電気、カーナビゲーションのクラリオンといった子会社を売却。

■日立の主な事業構造改革

中核(インフラ・IoT)分野

・ビッグデータ分析ソフト開発の米ペンタホを買収(2015年)

・鉄道車両の伊アンサルドブレダと鉄道信号のアンサルドSTSを買収(15年)

・ホンダと電動車両の基幹部品のモーターで提携し、茨城県に開発・生産の共同出資会社を設立(17年)

・空気圧縮機の米サルエアーを買収(17年度中)

非中核分野

日立物流 2016/5/19 59.01%→30.01% 株式の29%をSGホールディングスへ譲渡 日立キャピタル 2016/10 60.61%→33.40% 株式の23.01%を三菱UFJフィナンシャル、4.20%を三菱UFJリースに譲渡 日立国際電気 2017/1 4割超→ゼロ グループで保有する4割超をKKRに売却(配当金を合わせ752億円で)

KKRはTOBを実施、傘下のHKホールディングスの完全子会社とし、2018年に工機ホールディングスと改称。KKRは半導体製造装置事業を分離、2018/6にKokusai Electricを設立

2019/7 これをApplied Materialsに22億ドルで売却日立工機

(電動工具)2017

40.25%→ゼロ

KKRに売却(KKRがTOB)

日立アーバンインベストメントも 10.90%→ゼロクラリオン 2018/10 6割超→ゼロ 仏自動車部品大手フォルシアに譲渡、売却価額は899億円 日立オートモティブ

システムズ2019/10 ホンダのケーヒン、ショーワ、日信工業と統合

日立製作所が66.6%、ホンダが33.4%は06年の22社から現在の日立化成と日立金属、日立建機、日立ハイテクノロジーズの4社まで減った。今後の再編は、日立製

日立製作所及び株式会社日立アーバンインベストメントは、両社がそれぞれ約40.25%と約10.90%保有

・のを投資ファンドのコールバーグ・クラビス・ロバーツ(KKR)に売却(17年)

・半導体製造装置のをKKRに売却(17年)

日立製作所は2018/10/26日、カーエレクトロニクスの老舗で子会社のクラリオンを売却すると発表した。6割超を保有する全株式をなる見通し。

日立製作所は2017年1月13日、同社子会社で東証1部上場の日立工機の全保有株式を米投資ファンドのコールバーグ・クラビス・ロバーツ(KKR)に売却すると正式に発表した。KKRへの売却額は配当金を合わせて752億円になる。日立はグループで、日立工機の発行済み株式の4割超を保有する。売却によりインフラやIT(情報技術)など中核事業に集中する

17年に米投資ファンドのコールバーグ・クラビス・ロバーツ(KKR)傘下のHKホールディングスの完全子会社となり、日立グループを離脱した。

2018年に「日立工機」から社名変更した「工機ホールディングス(HD)」は設立70年を超える大手電動工具メーカー。

日立国際電気

日立製作所(6501.T)は2017/4/26日、連結子会社の日立国際電気を投資ファンドのコールバーグ・クラビス・アンド・ロバーツ(KKR)率いる日米ファンド連合に売却すると発表した。KKRが公開買い付け(TOB)を実施。日立国際は半導体製造装置事業を分離した後、KKRが継承する。

KKRは、TOBなどで日立国際をいったん完全子会社化する。買い付け価格は1株2503円で、KKRによると取得金額は約2570億円。日立は売却に伴い2018年3月期個別決算で600億円の特別利益を計上する予定だ。

日立は日立国際電気の自社株買いに応じ、保有する株式(議決権ベースで51.67%)全てを907億円で売却。一方、KKRは株式公開買い付け(TOB)で日立以外が保有する株式を取得することで、日立国際電気を完全子会社化する。

KOKUSAI ELECTRICは、もともと日立国際電気として日立ハイテクとともに日立グループの半導体製造装置メーカーとしてグループ内で競っていた。しかし、日立製作所が集中と選択を進める中、非中核事業として2017年末に米プライベートエクイティファンドのKohlberg Kravis Roberts(KKR)に売却され日立グループを離れることとなった。さらに、KKRは日立国際電気の中で半導体製造装置や成膜プロセス技術を担っていた旧国際電気の資産をまとめて別組織(KOKUSAI ELECTRIC)として2018年6月に再編していた。そんなKOKUSAI ELECTRICについてKKRは、半導体装置事業の一部あるいはすべての事業を中国大手企業と中国政府系ファンドへ売却し利益を得ようとしているとの検討を進めていることが2019年2月3日付けの英Financial Timesが報じている。ただし、米国および日本政府の反対で、このような中国勢への売却は実現しそうにないと業界関係者は見ている。

半導体製造装置大手のApplied Materials(AMAT)は2019/7月1日(米国時間)、半導体製造装置メーカーであるKOKUSAI ELECTRICの全発行済株式を、投資会社KKRから22億ドルの現金買付けにて買い取ることで合意したと発表した。

KOKUSAIは、前身の日立国際電気を投資会社KKRが2017年に株式公開買い付け(TOB)を行った結果、2018年6月に誕生した半導体製造装置専業メーカー。縦型拡散・CVD装置分野で強みを有しており、近年はメモリバブルを背景に業績を伸ばしていた

日立製作所は2018/10/26日、カーエレクトロニクスの老舗で子会社のクラリオンを売却すると発表した。6割超を保有する全株式を仏自動車部品大手フォルシアに譲渡する。売却価額は899億円となる見通し。

一方で昇降機事業では台湾企業を買収し、中国などアジア事業を強化する。事業ごとに強化策とスリム化を使い分け、収益力を高める。

昇降機事業では台湾の永大機電工業を買収する。すでに日立グループは11.7%の株式を保有しているが、19年に実施を見込むTOBで全株を取得する。買収額は約780億円となる見通し。10月には自動車部品を手がける日立オートモティブシステムズと、ホンダ系の自動車部品メーカー3社との経営統合も発表している。

今後は同じく「御三家」の一角とされた日立金属など他の上場子会社についても、自社のデジタル事業との相乗効果を見極めながら、売却などを検討する。

今回の日立化成の入札では当初、三井化学などの総合化学メーカーや米投資ファンドなどが名乗りを上げたが、買収額などで折り合わなかった。

2次入札で高値をつけた昭和電工が最終候補となったもようだ。

昭和電工はサーバーなどに使うハードディスクや製鉄用の黒鉛電極で世界トップシェアを持つ。

半導体や電池分野を中心に高い競争力を持つ日立化成を取り込み、成長につなげる狙いがある。買収が実現すれば、昭和電工の売上高は単純合算で約1兆7000億円となり、同業の三井化学や信越化学工業を抜く。

国内化学業界では2000年に三井化学と住友化学工業(現住友化学)が経営統合の方針を決めたが2003年に白紙撤回した。その後、2010年に三菱ケミカルホールディングスが同じ三菱系の三菱レイヨンを買収したが、大型再編が進んでいない。

日立製作所、本田技研工業(ホンダ)、日立オートモティブシステムズ、ケーヒン、ショーワ、日信工業の6社は2019/10月30日、日立オートモティブシステムズ、ケーヒン、ショーワ、日信工業の4社の経営統合に関する基本契約を締結した。

CASE分野においてグローバルで競争力のあるソリューションの開発・提供を強化することが目的。経営統合は以下の流れを予定している。

(1)本田技研工業がケーヒン、ショーワ、日信工業の普通株式を対象として公開買付け。

(2)本田技研工業がケーヒン、ショーワ、日信工業を完全子会社化。

(3)日立オートモティブシステムズが、日立オートモティブシステムズを存続会社とし、ケーヒン、ショーワ、日信工業を消滅会社とする吸収合併を実施する。

なお経営統合は、各社が事業を展開する各国において、企業結合に関する届出許可など、関係当局の許認可が得られることなどが前提条件だ。統合後の新会社の持ち分比率は、ホンダ以外の自動車メーカーへ広く拡販するため日立製作所が66.6%、ホンダが33.4%となる。新会社の仮称は日立オートモティブシステムズだが、「日立」の名前が入る可能性が高いという。

日立オートモティブシステムズ CEOのブリス・コッホ氏は「新会社はグローバルなメガサプライヤーとなる。電動パワートレイン、シャシーと自動運転やADASにおいて、規模の力と4社の人材を効率的に活用する」と自信を見せた。

IFRS方式

| 売上高 | 営業損益 |

税引前 損益 |

株主帰属 損益 |

配当 |

||

| 中間 | 期末 | |||||

| 14/3 | 4,887 | 366 | 395 | 291 | 18 | 18 |

| 15/3 | 5,267 | 292 | 347 | 226 | 18 | 18 |

| 16/3 | 5,465 | 530 | 537 | 385 | 25 | 25 |

| 17/3 | 5,541 | 532 | 544 | 402 | 25 | 30 |

| 18/3 | 6,692 | 462 | 489 | 363 | 30 | 30 |

| 19/3 | 6,810 | 364 | 405 | 287 | 30 | 30 |

|

20/3予 |

6,400 | 300 | 325 | 220 | 30 | 未定 |

| 機能材料 | 電子材料 | 半導体用材料 |

| ディスプレイ・タッチパネル関連材料 | ||

| 太陽電池用材料 | ||

| 機能性フィルム | ||

| 食品包装用ラップ | ||

| 無機材料 | カーボン製品・セラミックス | |

| 先端部品・システム | 樹脂材料 | 樹脂材料 |

| 接着剤・テープ | ||

| 電気絶縁材料 | ||

| 配線板材料 | 基板材料 | |

| プロセス材料 | ||

| その他機能材料 | LEDリフレクター用白色モールド樹脂 | |

| レジンコーテッドサンド |

売上高 (億円)

| 16/3 | 17/3 | 18/3 | 19/3 | 20/3 | |

| 機能材料 | 2,698 | 2,730 | 2,971 | 2,487 | 2,290 |

| 先端部品・システム | 2,767 | 2,812 | 3,722 | 4,323 | 4,110 |

| 合計 | 5,465 | 5,541 | 6,692 | 6,810 | 6,400 |

営業損益 (億円)

| 16/3 | 17/3 | 18/3 | 19/3 | 20/3 | |

| 機能材料 | 386 | 442 | 468 | 340 | 255 |

| 先端部品・システム | 144 | 88 | -6 | 24 | 45 |

| (全社) | 1 | 1 | |||

| 合計 | 530 | 532 | 462 | 364 | 300 |