日本経済新聞 2002/10/31

デフレ対策決定 不良債権2004年度に半減 官民で再生機構

政府・与党は30日、経済財政諮問会議の了承を経て、総合デフレ対策を決定した。銀行の不良債権処理の加速に向けて貸出債権の査定方法の強化を打ち出し、自己資本が不足する銀行に必要に応じて預金保険法に基づいて公的資金を注入することを明記した。再生可能な企業の受け皿となる「産業再生機構」(仮称)を官民出資で創設し、産業の再編や事業の早期再生を促すことも盛り込んだ。日銀も同日、追加の金融緩和を決定し、政府・日銀一体でデフレの克服を急ぐ。

総合デフレ対策は不良債権処理の加速と借り手企業の再生を一体で進めるとともに、雇用・中小企業対策の安全網を整備し、不良債権処理に伴うデフレ圧力を緩和するのが狙い。不良債権処理など金融安定化策は「金融再生プログラム」として詳細を別紙にまとめた。

安全網強化を巡って「今後の税収動向を踏まえ、引き続き必要な措置について検討」と明記し、間接的な表現ながら財政措置を追加する方向を示した。政府は景気の悪化に伴う税収減を補う目的も兼ねて、2002年度補正予算案を来年1月召集の通常国会に提出し、早期成立を図る方針だ。

政府は一連の対策を実施するため、11月をメドに「作業工程表」を作成する。2004年度に大手銀行の不良債権比率を現状の半分程度に低下させることを目指す。

不良債権処理の加速策では、焦点となっていた税効果会計(税金の将来の還付を見込んで自己資本を積み増す会計処理)の見直しに関して「速やかに検討する」と実施時期を明示せず、事実上先送りした。与党や銀行界の強い反発に配慮したためで、これによって大手銀行に直ちに公的資金を注入する可能性は小さくなり、処理が迅速に進むかどうかは不透明だ。

銀行の資産査定の厳格化では、将来の収益などを勘案した厳しい引き当て基準(ディスカウント・キャッシュ・フロー)を導入。銀行が積む引当金額が大幅に膨らむ見通しで、その結果、資本不足に陥った場合は迅速に公的資金を投入する方針を明記した。大手銀行への特別検査の再実施も盛り込んだ。

銀行が不良債権処理を進めやすくするための税制上の措置として、欠損金が出た場合に過去に納めた税金の払い戻しを受けて穴埋めする繰り戻し還付制度の凍結を解除したり、無税償却の弾力化など、関連税制の見直しを検討することも盛り込んだ。銀行の債権管理に関して正常債権の「新勘定」と不良債権の「旧勘定」に分け、不良債権を銀行本体から切り離す手法の導入も検討する。

総合デフレ対策のポイント

不良債権の処理と過剰債務問題の解消を急ぐ

△金融システムの強化

・銀行の資産査定を一段と厳しく

→経営支援先は個別引き当てを念頭に米国型新ルール

→主要銀行の不良債権比率を2004年度末までに半減

→特別検査を年度内に再実施

・自己資本比率を実態に近づける

→無税償却など不良債権処理の税制見直し

→税効果会計の厳格化は「速やかに検討」

・金融危機の発生を防ぐ

→危機の懸念あれば金融庁が日銀に特別融資を要請

→必要なら現行預金保険法で迅速に公的資金注入

→機動的な公的資金注入へ新法も含めた新制度を検討

・経営難の金融機関は政府・日銀が「特別支援」

→検査官の役員会出席などで当局の監視強化、経営責任も追及

→新旧勘定の分離で不良債権の切リ離しも

△産業・企業の再生

・再生可能な企業を早く立て直す

→新受け皿の産業再生機構が債権買い取り

→設備廃棄や組織再編への税軽減を拡大

資金繰り悪化や失業増に備える

△安全網の強化

・企業整理に備えて雇用対策を充実する

→離職者の採用企業に助成金を支給

→中高年を受け入れる会社の創業を支援

・中小企業の資金調達を支援する

→信用保証制度を拡充して公的な融資枠を確保

・「補正予算」含め財政措置

→安全網の強化と税収不足に対応

経済の潜在成長力を引き出す

△税制の改革

→企業の研究開発や設備投資で税優遇を拡大

→生前贈与を促す相続税・贈与税の見直し

△規制の改革

→構造改革特区をできるだけ早く実現して先行例を示す |

不良債権処理

「税効果」が先送り 無税償却など詰め残す

銀行の「貸し出しへの査定の強化」と「自已資本の評価の厳格化」--。竹中経財・金融相は当初はこの2つをテコに、一気に大手銀行に公的資金を投入するシナリオを描いていた。

■「二段階」宙に

竹中原案のスケジュールでは、2003年3月期に米国方式の引き当てで資産査定を強化、2004年3月期に税効果会計の見直しで自己資本を厳しく評価する「2段階作戦」だった。だが、銀行界の強い抵抗で第2段階の税効果見直しが宙に浮き、竹中案は修正を迫られた。

税効果会計の見直しについて、対策では「速やかに検討する」と実施時期を明示しなかった。当初案は不良債権処理の過程で納めすぎた税金の還付を自己資本として積み増す「繰り延べ税金資産」について資本金など中核的な自己資本の1割までに制限するとしていたが、対策ではこの上限は消えた。

繰り延べ税金資産は大手銀の中核的自己資本の約4割の約8兆円に達する。「1割案」を適用すれば大手銀の自己資本比率は国際基準の8%を割り込み、資本不足になる。銀行側は与党も巻き込み必死に抵抗、結論先送りに持ち込んだ。

銀行界が同時に求めていた不良債権償却をめぐる税制の変更も継続協議になった。焦点は、無税償却の弾力化、繰り戻し還付制度の凍結解除、欠損金の繰越控除期間の延長の3つだ。

金融界は、不良債権処理で損金を確定する無税償却が米国のように弾力的に認められないため、有税償却が多くなり、それが繰り延べ税金資産の増加につながっていると主張している。

■査定、米方式で

金融庁は銀行が自己査定で「破たん懸念先」以下に分類した不良債権をすべて無税対象にするよう求めているが、財務省はすでに「無税償却の弾力化は実施済み」と基準緩和には慎重だ。

過去の納税分を還付する繰り戻し還付制度は財政難を理由に1992年度から凍結している。金融庁は繰り戻し還付の復活と欠損金の繰越控除の期間(現在は5年問)延長を要望している。過去に払った税金が戻ってくれば、銀行は不良債権処理の原資に充てられる。ただ、銀行はここ数年は赤字決算で法人税を納めていないため、短期間の繰り戻しでは多額の還付は受けられないとの見方もある。

当面の銀行経営に最も影響が大きいのが、2003年3月期に実施する資産査定の厳格化だ。金融庁は検査を通じ、銀行が貸し倒れに備えて積む引当金の積み増しを促す。

その手法として、今回の対策では、米国で使われている「ディスカウント・キヤッシュ・フロー」(DCF=割引現在価値)方式の採用を打ち出した。貸出先の将来の収益見込みから逆算して債権価値を判定する仕組みだ。日本の銀行の多くは過去の倒産確率などから機械的に引当金をはじく方式を使っている。

対策では、金融支援をしている要管理債権に新しい引き当て方式を取り入れるよう求めている。同債権は大手行で約12兆円に達しており、新方式の採用で引当金は最大で2倍になり、大手行の引当金が合計数兆円膨らむとの見方もある。

さらに、現在は銀行ごとにばらつきのある大口融資先への債権評価も、最も厳しい評価をしている銀行の判断にそろえるよう求める。過剰債務企業の再建計画の実現の可能性を厳しく検証し、不動産担保の評価も再検討するなど、従来以上に厳格な債権評価を銀行に迫る方針だ。 銀行は税効果会計の見直しを実施すると、銀行が自己資本比率の維持のために資産圧縮に動き、貸し渋りが深刻になると主張していた。税効果の見直しが先送りになったため、急激な資産圧縮は当面ないとみられる。だが、銀行は将来の税効果会計見直しに備え計画的に資産圧縮は継続するとみられ、中小企業などの資金繰りの厳しさは続きそうだ。

公的資金 早期投入遠のく 経営責任の追及後退

対策には経営が悪化した大手銀行に、政府が積極的にかかわる「特別支援」の枠組みが盛り込まれた。竹中氏の原案では、大手銀行が年内に公的資金の投入を申請することを想定していたが、税効果会計見直しの先送りでそのシナリオも変更になる可能性が出てきた。

伊藤達也内閣府副大臣は「特別支援」の判定条件として①経営困難に陥り対応が必要②経営者の判断で公的資金の注入を申請③国が買った優先株を普通株に転換した割合が一定率を超えるーーことを挙げた。対策では特別支援金融機関は、不良債権を「再生勘定」に分離する「新旧分離」策をとることも明記した。

特別支援を受ける銀行の経営者には「責任の明確化を厳しく求める」としている。ただ、経営責任の追及は、原案に比べ後退した。原案では、年内に公的資金を注入する場合は、代表取締役が自発的に辞めれば、原則として経営責任を追及しないが、来年以降は代表取締役の更迭や退職金の支払い拒否を指導するといった厳しい措置が並んでいた。この措置には銀行が強く反発していた。

公的資金の早期注入に追い込むという印象は弱まったが、過去に公的資金で買った大手銀の優先株を普通株に転換して、経営関与を強める方針は崩していない。普通株転換による「実質国有化」で、新旧分離などの大胆な処理に動く選択肢は残している。

公的資金の活用では、危機のおそれを政府が認める、現行法での資本注入を明記している。同時に、新たな公的資金投入の制度の検討も盛り込んだ。竹中金融相も「さらに法的な枠組みが必要かどうかを正面から議論していく」と新法制定に含みを持たせている。現行法での公的資金枠は最大15兆円にとどまっており、さらに大規模な投入には新法も必要になる。

産業再生

選別基準の透明性課題、新機構、存続期間明示せず

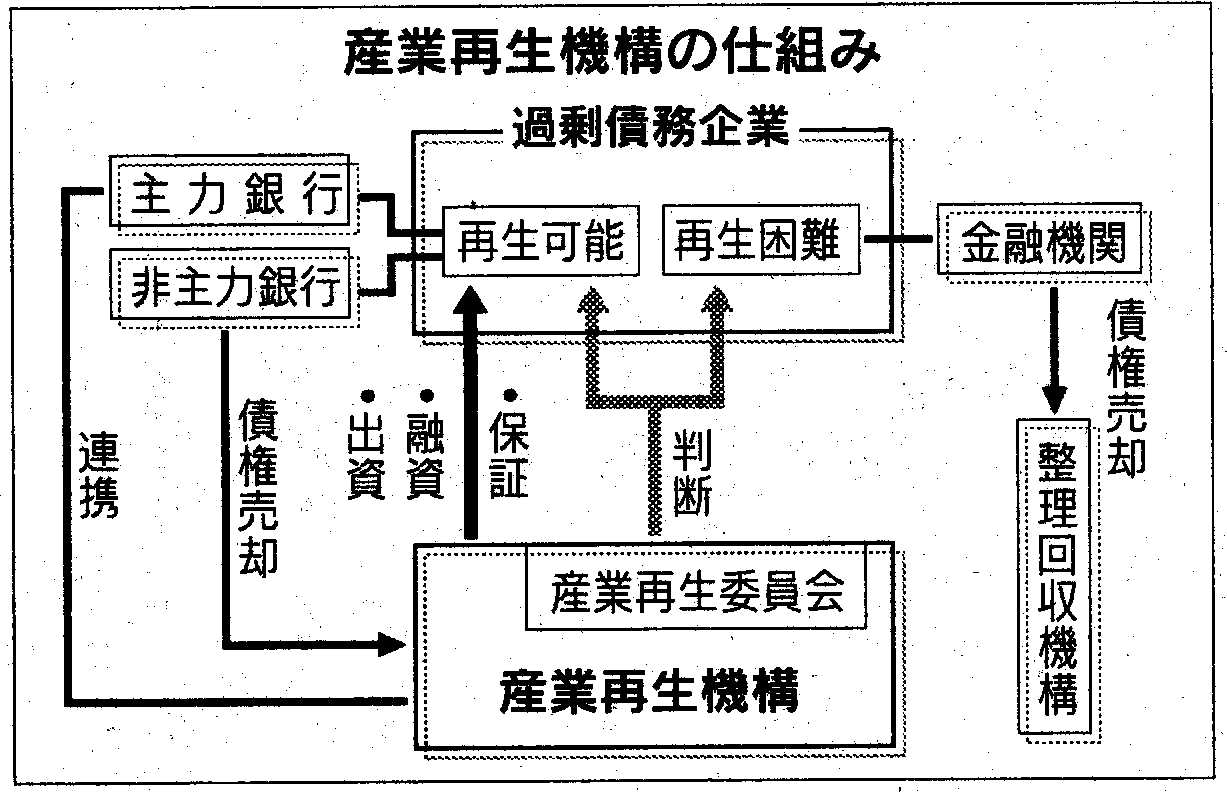

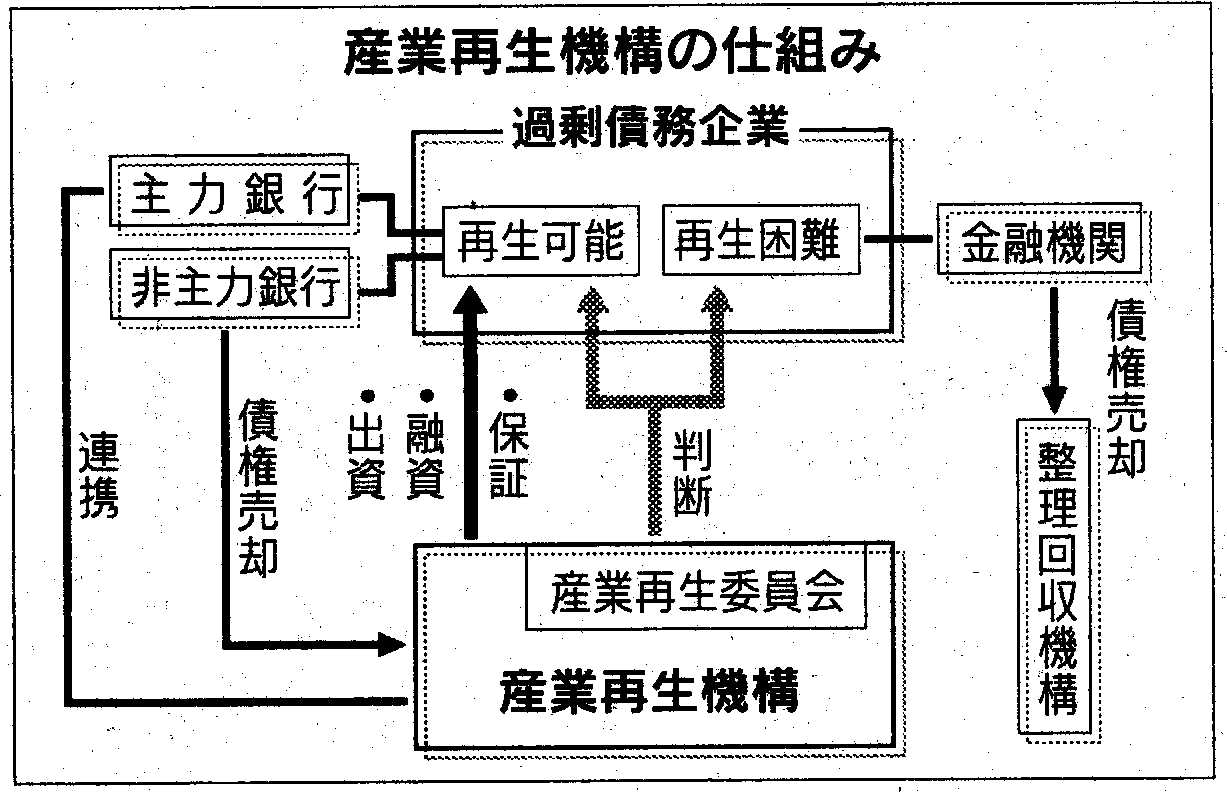

不良債権処理と両輸で進める産業再生策の目玉として、対策には「産業再生機構」の創設を盛り込んだ。過剰な債務を抱えて経営不振に陥っているゼネコンや流通、不動産などの企業を想定、官民が協力しながら、集中的に企業再生をすることをねらっている。ただ、再生するかしないかの企業の線引きや再生の仕組みなど課題も残している。

再生機構の詳細は11月中にまとめる予定だが、政府(預金保険機構)と銀行や民間企業が半分ずつ出資して、来年春をめどに設立する方針。当初は存続期間を5年間とする方向だったが、企業再建や再編を見極める必要があるとの判断から、今回は期間の明記は避けたもようだ。

再生機構のなかに有識者による「産業再生委員会」を設け、この委員会が企業を選別する。経営不振企業のうち、再建が可能な企業だけを選び、その企業向け債権を銀行から時価で買い取る。企業再建を円滑に進めるために、再生機構には融資、出資、保証など「銀行」と同じような多様な業務ができるようにする。

再生機構が経営不振企業向け債権を買い取るのは主力銀行(メーンバンク)以外の銀行から。再生機構は主力銀行と並ぶ大口債権者になり、主力銀行と連携して再建を支援する。主力銀行の持つ企業の情報や営業支援のノウハウを活用することもねらっている。

一方、不振企業の債権者が主力行と再生機構だけになると、これまで銀行間の利害衝突でまとまりにくかった再建や系列を超えた再編も進めやすくなるという利点もある。

しかし銀行には不良債権が一部残る形となり、銀行の健全化、金融システムの安定化が遅れる問題もある。不振企業の再建計画が、主力銀行の体力を勘案して甘くなる可能性も否定できない。

再生機構は「企業再建に向けた最も現実的な策だ」(大手銀行幹部)と評価する声もある一方、実効性を疑問視する見方もある。

最大の難問は、再建できる企業と再建できない企業をどのように線引きするかだ。政府案では、再生機構が債権を買い取るのは「主力銀行と企業の間で再建計画が合意されつつあるなど、再生機構が再生可能と判断する企業」としか決まっていない。

産業再生委は企業の再建計画の内容を吟味するが「不振企業の株主からの訴訟を恐れて再建の見通しが甘くなるのではないか」という指摘もある。機構をうまく機能させるには、選別基準や透明性、再生委の人選も焦点になる。

また、同機構を使った産業再編には、建設、流通など不振企業を管轄する経済産業省や国土交通省の後押しも必要になる。

需要創出はカ不足補正、最小限の可能性も

今回の対策では不良債権処理に伴うデフレ圧力を緩和する需要創出策は力不足だ。政府は来年1月の通常国会に今年度の補正予算案を提出する方向だが、その内容は雇用・中小企業の安全網や税収不足穴埋めにとどまる見込み。社会保障負担増など景気下押し圧力は今後強まるとみられ、不良債権処理を後押しする対策の検討が必要になりそうだ。

小泉純一郎首相は30日夜、補正予算案の編成について「税収動向を見ながら、これから総合的な経済情勢を見て判断する」と述べ、11月中旬にも明らかになる今年度の税収動向を見極めたうえで最終判断する考えを示した。

塩川正十郎財務相も同日「(将来的に財源が)不足するものは遅滞なく処理する」と述べた。財務省内でも「景気低迷による税収不足を穴埋めする補正は避付られない」との見方が大勢になっている。

問題は補正予算の規模。公約の新規国債発行の「30兆円枠」の突破は避けられないが、突破額を抑えるために、予算規模も最小限になる可能性がある。

30日の経済財政諮問会議でも民間議員は「補正予算を含めた細心の経済運営」を求めた。同時に国内総生産(GDP)の1%程度(=5兆円)の需要創出が必要との考えを示した。雇用保険料の引き上げなどの杜会保障負担の増加、公共投資の削減で、来年度の経済成長が1.2%程度下押しされる恐れがあり、景気が失速すると、肝心の不良債権処理も進めにくくなるどの懸念もある。民間議員は安全網の拡充に加え、先行減税の規模拡大や都市再生型の公共投資を求めていく方針だ。

厚生労働省の試算では、不良債権処理の加速で65万人の離職者が発生する。雇用を吸収しながら新たな需要を高めるには、新産業を育成するための大胆な規制緩和なども欠かせない。