isologue

http://www.tez.com/blog/index.html

September 21, 2004

丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂峌杊俵仌俙丂倀俥俰摑崌庤扵傝

弡姧彜帠朄柋偺嵟怴崋偵丄曎岇巑丒僯儏乕儓乕僋廈曎岇巑偺庤捤桾擵巵偑丄乽M&A宊栺偵偍偗傞撈愯尃晅梌偲偦偺尷奅亅暷崙敾椺偐傜傒偨UFJ僌儖乕僾摑崌岎徛嵎巭壖張暘寛掕偺栤戣揰乿偲偄偆榑暥傪彂偐傟偰偄傑偡丅

偙傟丄旕忢偵偍傕偟傠偄丄偱偡丅

榑暥偺拞恎傪偐偄偮傑傫偱怽偟忋偘傑偡偲丄嵟崅嵸傑偱憟傢傟偨UFJ偲廧桭怣戸偺崌暪岎徛偺婎杮崌堄彂偵偮偄偰偼丄抧嵸偐傜嵟崅嵸傑偱丄婎杮揑偵宊栺朄揑専摙偟偐峴偭偰偍傜偢丄乽僐乕億儗乕僩僈僶僫儞僗乿偺娤揰偑慡偔寚擛偟偰偄傞丄偲偄偆偙偲丅

乽崌暪偺婎杮崌堄彂偑丄側傫偱僐乕億儗乕僩僈僶僫儞僗偲娭學偁傞偺丠乿偲偄偆姶偠偑偡傞偐傕抦傟傑偣傫偑丄偦偙偑廳梫側偲偙傠丅徻嵶偼埲壓偺捠傝丅

Omnicare v. NCS Healthcare偺敾椺

榑暥偱庤捤曎岇巑偑徯夘偟偰偄傞偺偼丄暷崙偺乽NCS僿儖僗働傾幮乿偲乽僕僃僱僔僗丒僿儖僗丒償僃儞僠儍乕僘幮乿偑崌暪岎徛傪偟偰偄偨偲偙傠丄屻偐傜乽僆儉僯働傾幮乿偑傛傝岲忦審側崌暪忦審傪採埬偟偨偵傕娭傢傜偢NCS幮偑庢傝崌傢側偐偭偨偲偟偰丄僆儉僯働傾幮偑NCS幮傪乽姅庡偵嵟崅偺壙抣傪幚尰偡傞僾儘僙僗傪嵦傜側偄偙偲偼慞娗拲堄媊柋堘斀偱偁傞側偳偲偟偰廤抍慽徸傪採慽偟偨乿敾椺丅

乮偙偺敾椺丄摉慠傑偭偨偔摨偠偱偼側偄傕偺偺丄UFJ偑廧桭怣戸偺摑崌傪傗傔偰MTFG偵忔傝姺偊偨働乕僗丄傑偨偼UFJ偲MTFG偺摑崌偵嶰堜廧桭G偑妱傝崬傫偱偔傞恾幃偵嬃偔傎偳傛偔摉偰偼傑傝傑偡偺偱丄恎傪忔傝弌偟偰偟傑偆傢偗偱偡偑丒丒丒丅乯

偝偰丄偙偺僨儔僂僄傾廈偺嵸敾偺寢壥偱偡偑丄乽尨怰僨儔僂僄傾廈峵暯朄嵸敾強偼丄庢掲栶偺怣擟媊柋堘斀傪擣傔偢丄尨崘傜偺慽偊傪戅偗偨偑丄峊慽怰偱偁傞僨儔僂僄傾廈嵟崅嵸偼丄2002擭12寧10擔丄嶰懳擇偲偄偆嬐嵎偱丄NCS庢掲栶偺怣擟媊柋堘斀傪擣傔丄崌暪偺嵎偟巭傔壖張暘傪擣傔傞傛偆巜帵偟偰尨怰偵嵎偟栠偟乿偲偄偆偙偲偵側傝傑偟偨丅

偱偼丄NCS庢掲栶偺敾抐偼偳偙偑怣擟媊柋堘斀偩偭偨偺偱偟傚偆偐丅

僨儔僂僄傾廈嵟崅嵸偺儘僕僢僋偼埲壓偺捠傝偱偡丅

傑偢丄NCS偲僕僃僱僔僗偺宊栺偼偐側傝乭僈僠僈僠乭偱丄懠偐傜攦廂採埬偑偁偭偰傕丄偦偪傜偵忔傝姺偊傞偙偲偼帠幚忋晄壜擻側傕偺偱偟偨丅乮UFJ偲廧桭怣戸娫偺傛偆側丅乯

懠偺攦廂採埬傪専摙偟側偄偙偲偑攧傝庤婇嬈偺庢掲栶偺慞娗拲堄媊柋丒拤幚媊柋堘斀偲側傞傛偆側応崌偵偼撈愯岎徛尃偺椺奜偲偡傞忦崁(fiduciary

out忦崁)傕擖偭偰偄側偐偭偨丄偲偺偙偲丅

嵟崅嵸偼偦偺堄尒彂偺拞偱丄乽僕僃僱僔僗偲偺崌暪傪曐岇偡傞儘僢僋傾僢僾偺庤棫偰偼丄偄傢備傞乽杊塹嶔乿(defensive

measures)偲偟偰丄揋懳揑攦廂偵懳偡傞杊塹嶔偲摨條偵丄捠忢偺宱塩敾抐尨懃傛傝尩奿側丄儐僲僇儖敾寛偺嵦梡偡傞乽摿暿側惛嵏乿(special

scrutiny)偺懳徾偲側傞偲偝傟偨丅乿偲乽儐僲僇儖婎弨乿傪嵦梡偡傞昁梫偑偁傞偙偲傪弎傋偰偄傑偡丅

儐僲僇儖婎弨偲偼

儐僲僇儖婎弨偲偼丄乽婇嬈攦廂杊塹愴棯乿乮彜帠朄柋乯偵傛傞偲丄Unocal

Corp.偲偄偆夛幮偑丄揋懳揑攦廂幰偐傜偼帺屓姅幃傪攦偄庢傜側偄偲偄偆忦審偱帺屓姅幃攦偄晅偗傪峴偭偰慽偊傜傟偨儐僲僇儖帠審偱僨儔僂僄傾廈嵸敾強偵傛偭偰帵偝傟偨婎弨偺偙偲丅

忋弎偺庤捤曎岇巑偺榑暥偱偼埲壓偺傛偆側愢柧偑峴傢傟偰偄傑偡丅

偙偺儐僲僇儖婎弨偲偼丄揋懳揑攦廂偵懳偡傞杊塹嶔偵偮偄偰丄庢掲栶偑宱塩敾抐偺尨懃偵傛傞曐岇傪庴偗傞偨傔偵偼丄偄傢備傞擇抜奒怰嵏偵傛傝丄傑偢丄庢掲栶懁偱夛幮偺曽恓傗岠棪惈偵懳偡傞嫼埿(threat)偑懚嵼偡傞偲怣偠傞崌棟揑崻嫆傪棫徹偟側偗傟偽側傜偢丄偝傜偵丄戞擇抜奒偲偟偰丄摉奩杊塹嶔偑庢掲栶夛偑崌棟揑偵擣幆偟偨嫼埿偲偺娭學偱崌棟揑偵娭楢偡傞斖埻偵偲偳傑傞偙偲乮乽嬒峵乿(proportionality)偺梫審偺尨懃乯傪棫徹偟側偗傟偽側傜側偄丄偲偄偆傕偺偱偁傞丅

嵟崅嵸偼丄儐僲僇儖婎弨偵偄偆乽嬒峵乿梫審傪枮偨偡偨傔偵偼丄NCS庢掲栶夛偼栤戣偲側傞崌暪曐岇嶔偑乽攔彍揑乿(preclusive)側偄偟乽梷埑揑乿(coercive)偱側偄偙偲傪棫徹偟側偗傟偽側傜偢丄偐偮丄偦偺忋偱丄偦偺傛偆側懳墳偑擣幆偝傟偨乽嫼埿乿偵懳偡傞乽崌棟揑斖埻偺懳墳乿偱偁偭偨偙偲傪棫徹偟側偗傟偽側傜側偄偲偙傠丄偦傕偦傕杮審偵偍偗傞庢堷曐岇嶔偼攔彍揑偐偮梷埑揑偱偁傞偲敾帵偟偨丅

傑偨丄嵟崅嵸偼丄偙偺傛偆側乭僈僠僈僠偺乭崌暪偺崌堄偼丄乽僆儉僯働傾偑傛傝桳棙側採埬傪偟偰偒偨帪揰偱庢掲栶夛偑彮悢姅庡偵懳偡傞庴戸幰愑擟傪壥偨偡偙偲偑姰慡偵朩偘傜傟偰偍傝丄偦偺偙偲偐傜傕杮審杊塹嶔偼柍岠偱偁傝丄朄揑峉懇椡偑側偄(unenforceable)丄偲偟偨丅乿偲偺偙偲丅

擔杮偺崅嵸偑乽朄揑峉懇椡偑側偄乿偲偟偨偺偲摨偠寢榑偺傛偆偱偡偑丄慡偔暿偺棟桼偱乽朄揑峉懇椡偑側偄乿偲偟偰偄傞偲偙傠偑億僀儞僩偐偲巚偄傑偡丅

UFJ偺婎杮崌堄掲寢偺乽払恖乿搙

曬摴偱偼UFJ偲廧桭怣戸偺婎杮崌堄彂偼2擭娫懠幮偲偺岎徛嬛巭傪偆偨偭偰偄偨偲偺偙偲偱偡偺偱丄偦傟偑杮摉偩偲偡傞偲丄乮壖偵偙偺僨儔僂僄傾廈偺婎弨偵摉偰偼傔傞偲乯偐側傝乽攔彍揑乿偱乽梷埑揑乿偱偁傝丄姅庡偺棙塿傪嬌戝壔偡傞怣擟媊柋傪壥偨偟偰偄側偐偭偨偨傔柍岠偱偁傞丄偲偄偆偙偲偵側傞偐偲巚偄傑偡丅

乽偱傕宊栺偼偟偨傫偩偐傜丄偳傫側宊栺偱偁偭偰傕偦偺栺懇傪攋偭偰偄偄偺偐丠乿偲偄偆偙偲偵偼側傞傢偗偱偡偑丄偙偺揰偵偮偄偰傕丄庤捤曎岇巑偼丄

偨偲偊偽丄崌暪宊栺偺傛偆偵丄姅庡憤夛偺摿暿寛媍偵傛傞彸擣偑朄揑偵梫媮偝傟偰偄傞宊栺偵偍偄偰丄戙昞庢掲栶側偄偟庢掲栶夛儗儀儖偱丄姅庡憤夛偺彸擣寛媍偑摼傜傟側偄傑傑崌暪傪峴偆巪崌堄偟偰傕丄偦偺傛偆側忦崁偼彜朄偵堘斀偟丄柍岠偱偁傠偆丅摨條偵丄姅庡憤夛偺彸擣寛媍偑摼傜傟側偄応崌偵偼丄1,000壄墌偺堘栺嬥傪巟暐偆偲偐丄帰屻侾侽擭娫懠幮偲偺崌暪傗崌暪岎徛丒摑崌岎徛傪峴偭偰偼側傜側偄偲偄偭偨姅庡憤夛偺帺桼側戻斲偺寛掕尃傪懝側偆傛偆側儁僫儖僥傿忦崁揑婯掕傕丄偍偦傜偔偼丄崌暪偵偮偄偰姅庡憤夛摿暿寛媍偵傛傞彸擣傪梫審偲偟偰媮傔偰偄傞彜朄偺庯巪偵斀偡傞傕偺偲偟偰柍岠偲偝傟傞偱偁傠偆丅

偲弎傋丄擔杮朄偺壓偱傕丄偙偆偟偨姅庡偺棙塿傪挊偟偔懝側偆崌堄偑柍岠偱偁傞壜擻惈偵偮偄偰帵嵈偟偰偄傑偡丅

堦曽丄愭廡偺MTFG偵傛傞UFJ嬧峴傊偺桪愭姅幃偵傛傞弌帒偼丄曬摴摍偱偼乽偙傟偱嶰堜廧桭偼懪偮庤側偟乿側偳偲彂偐傟偰偄傑偡偑丄俁妱乮2100壄墌乯憹偱偁傟偽UFJ嬧峴偵傛傞攦庢尃傪擣傔傞偲偄偆忦崁偑擖偭偰偍傝丄嶰堜廧桭偑TOB傪偐偗偰攦廂偡傞偙偲偵偮偄偰乮岠棪偼埆壔偝偣傞傕偺偺乯丄姰慡偵乽攔彍揑乿傑偨偼乽梷埑揑乿偱偼側偄乽價儈儑乕乿側忦審偵偟偰偄傞偲偙傠偑億僀儞僩偐偲巚偄傑偡丅

偙偺MTFG偺弌帒偺忦審傗乽偙傟偼攦廂懳峈嶔偲偐堘栺嬥偱偼側偄乿偲偄偆庯巪偺敪尵傪偟偰偄傞偙偲側偳傪峫偊傞偲丄忋婰偺傛偆側暷崙偱偺敾椺摍傕尋媶偟偨忋偱偺僶儔儞僗姶妎偱愝掕偝傟偰偄傞婥攝偑偟傑偡丅

乽寢峔僗僉偑偁傞乿偲尒偣偐偗偰丄傛傝弉払偟偨幰偑尒傞偲乽傓傓丄偙傗偮丒丒丒偱偒傞丒丒丒乿偲偄偆僆乕儔傪姶偠庢傞偲偄偆乽嫄恖偺惎乿揑側棤撉傒偺悽奅丄偱偟傚偆偐丅堦尒傏乕偭偲偟偨嵍栧朙嶌偺栚偺墱傪偺偧偒崬傓偲丄嵍栧朙嶌偑懱挿50m偺嫄戝僋僕儔偵曄恎丄傒偨偄側丅

嫲傜偔丄乮傕偟偐偟偨傜忋婰偱偛徯夘偟偨彜帠朄柋偺嶨帍傗彂愋傪幏昅偟偨惣懞偲偒傢朄棩帠柋強偺僠乕儉杮恖偐丄傑偨偼丄乯偙偆偟偨暷崙偺敾椺摍傪傛偔尋媶偟偰偄傞曎岇巑偺曽偑乮MTFG懁?偺乯傾僪僶僀僓乕偵晅偄偰偄傞偺偱偼側偄偐偲巚偄傑偡丅

UFJ偲廧桭怣戸偺婎杮崌堄宊栺偺撪梕傪抦偭偨偲偒偵偼丄乽UFJ偼丄偦傫側俀擭娫懠幮偲岎徛嬛巭亄儁僫儖僥傿(breakup

fee)忦崁傕掕傔側偄傛偆側忦審偱婎杮崌堄偟偰偟傑偆側傫偰丄偳偆偄偆朄棩姶妎傪偟偰傞傫偩傠偆丠乿偲巚偭偨傕傫偱偟偨偑丄偙偆偄偆暷崙偱偺敾椺偺朄棟傪峫椂偟偰柍岠偱偁傞壜擻惈傪尒墇偟偨忋偱丄偦偆偄偆忦審偱乮傗傓傪摼偢乯婎杮崌堄偟偰柧擔偵妶楬傪尒偄偩偦偆偲偟偨丄偲偄偆偺偩偭偨傜丄乽寗偩傜偗偵尒偣偐偗偨悓対乿偺傛偆側丒丒丒幚偼朄棩偺払恖偩偭偨丄偲偄偆偙偲側偺偐傕丅

乽偦傫側傢偗丄側偄側偄両乿偲偄偆僣僢僐儈偑暦偙偊偰偒偦偆偱偡偑丄廧桭怣戸偲偺摑崌岎徛偵偁偨偭偰偼乽偦傟側傝偺乿曎岇巑偵憡択偟偨偺偱偟傚偆偐傜丄忋婰偺傛偆側暷崙偺敾椺偺摦岦偼抦偭偰偄偨偲偟偰傕偍偐偟偔偼側偄偲偼巚偄傑偡丅

偨偩丄乮UFJ偝傫摍偺朄柋晹栧偼傛偔懚偠忋偘傑偣傫偑乯丄僕儍僗僩堦斒榑偲偟偰丄擔杮偺朄柋晹栧偼乽宊栺朄揑側娤揰偐傜偺専摙乿傪峴偆巇帠偑戝敿偱丄乽姅庡偺尃棙曐岇乿偲偐乽僐乕億儗乕僩僈僶僫儞僗乿偲偄偭偨娤揰偐傜偺専摙傪偡傞姶妎偼偁傑傝側偄偺偱偼側偄偐偲傕巚傢傟傑偡偺偱丄僀儞僴僂僗偺朄柋晹栧傪拞怱偵専摙傪偟偨傝偟偨偣偄偱丄扨偵偦偆偄偭偨帇揰偑敳偗棊偪偰偄偨偩偗側偺偐傕抦傟傑偣傫丅

乮偱偼傑偨丅乯

嶲峫丗Overview of the Delaware Court System

http://courts.state.de.us/Courts/

乽Court of Chancery乿仺峵暯朄嵸敾強

乽equity乿仺峵暯朄乮wikipedia僄僋僀僥傿嶲徠乯

擔杮宱嵪怴暦丂2004/10/10

峌杊俵仌俙丂倀俥俰摑崌庤扵傝丂乽朄偺嬻敀乿攇棎惗傓

丂乽倀俥俰儂乕儖僨傿儞僌僗僿偺姅幃岞奐攦偄晅偗乮俿俷俛乯偼崲擄乿乕乕丅嶰旽搶嫗僼傿僫儞僔儍儖丒僌儖乕僾偲倀俥俰僌儖乕僾偺摑崌寁夋偑恑傓側偐丄倀俥俰偲偺媡揮摑崌偵朷傒傪偮側偖嶰堜廧桭僼傿僫儞僔儍儖僌儖乕僾偼丄俿俷俛偲偄偆搧傪敳偔偙偲傪傗傔偨丅

嵟屻偺搧晻報

丂嶰旽搶嫗偐嶰堜廧桭偐乕乕丅嶰堜廧桭偺惣愳慞暥幮挿偑倀俥俰偵摑崌傪怽偟擖傟偨偺偑俈寧枛丅奜崙婇嬈偺峌惃偩偗偱偼側偔崙撪摨巑偱傕戝宆俵仌俙乮婇嬈偺崌暪丒攦廂乯偑摦偒弌偟丄巗応傗崙柉偺拲栚傪廤傔偰偄傞丅嶰堜廧桭偼俿俷俛偺壜擻惈傕恀寱偵尋媶偟偨偑丄俋寧侾侽擔栭偺幮撪夛媍偱丄偦偺慖戰巿傪傂偭偦傝偲晻報偟偨丅

丂拫偺嶰旽搶嫗偲倀俥俰偺崌堄偑偒偭偐偗偩偭偨丅嶰旽搶嫗偑旕忋応偺倀俥俰嬧峴偵桪愭姅偱俈愮壄墌傪帒杮巟墖偡傞丅偦偺忦審偲偟偰丄崌暪側偳廳梫帠崁偼嶰旽搶嫗偑堦恖姅庡偺桪愭姅庡憤夛偺彸擣傕昁梫偲偄偆崁栚傪惙傝崬傫偩丅倀俥俰偺帩偪姅夛幮偑揋懳揑攦廂偵偝傜偝傟傞応崌偼媍寛尃晅偒偵揮姺偟倀俥俰嬧偺俁暘偺侾挻偺媍寛尃傪庢摼偡傞忦崁傕晅偗偨丅嶰旽搶嫗偼倀俥俰嬧偺宱塩傊偺嫅斲尃傪埇偭偨丅

丂擔杮偱偼揋懳揑攦廂傪杊偖懳嶔偲偟偰擣傔傜傟傞庤抜側偳偼朄棩偱婯掕偝傟偰偄側偄丅嶰堜廧桭偼乽倀俥俰偺婛懚姅庡偺棙塿傪奞偡傞乿偲晄枮傪書偔堦曽偱丄朄棩堘斀偲偡傞柧妋側崻嫆偑帵偣側偄偙偲偵偄傜偩偭偨丅惣愳幮挿偼乽帩偪姅夛幮偺攦廂偵惉岟偟偰傕丄娞怱偺倀俥俰嬧偑嶰旽搶嫗偵墴偝偊傜傟偰偼丄傕偸偗偺妅偩乿偲峫偊偨丅

丂嶰旽搶嫗偲偺摑崌傪寛媍偡傞棃擭俇寧偺倀俥俰姅庡憤夛偵岦偗丄嶰堜廧桭偼暿偺庤抜偵偐偠傪愗傞丅媡揮摑崌偵棟夝傪帵偡姅庡傪扵偟丄摨堄傪庢傝晅偗傞埾擟忬憟扗崌愴乮僾儘僉僔僼傽僀僩乯偩丅偲偼偄偊崱夞偼嶰旽搶嫗偵孯攝偑忋偑偭偨丅

丂幚偼丄桪愭姅傪巊偭偨杊巭嶔傪峫偊偨偺偼丄倀俥俰偺屭栤傪柋傔傞娾憅惓榓曎岇巑偩丅柧帯堐怴偺棫栶幰丄娾憅嬶帇偐傜悢偊偰榋戙栚偺巕懛丅係侾嵨丅搶嫗搒偑嬧峴傪懳徾偵摫擖偟偨奜宍昗弨壽惻偼堘朄偲偟偰戝庤嬧偑慽徸偵摜傒愗傝丄榓夝傪彑偪庢偭偨丅偙偺帪偺抦宐戃偑丄崱搙偼倀俥俰憟扗愴偵壛傢偭偨丅

丂桪愭姅敪峴偲偄偊偽婇嬈偑搳帒偺偨傔偵僯儏乕儅僱乕傪挷払偡傞庤抜丅崱夞偼晄椙嵚尃張棟偵帒杮傪昁梫偲偡傞摿庩帠忣傪媡庤偵偲偭偰丄攦廂杊巭嶔傪惙傝崬傫偩丅偩偑偙偺寢榑傪堷偒弌偡傑偱偵倀俥俰撪晹偼戝偒偔梙傟偨丅

姅庡棙塿偱敾抐

丂幮奜庢掲栶乽桪愭姅偺敪峴忦審偼姅庡棙塿偵斀偟側偄偐乿

丂宱塩恮乽俋寧枛傑偱偵妋幚偵帒杮挷払偡傞偙偲偙偦棙塿偵偮側偑傞乿

丂倀俥俰偼憹帒岎徛偑杮奿壔偟偨俉寧壓弡偐傜庢掲栶夛傪傎傏侾擔偍偒偵奐嵜丅掗恖偺埨嫃徦嶔夛挿傜俁恖偺幮奜庢掲栶偼尩偟偔栤偄偨偩偟偨丅

丂崙撪偱偼傎偲傫偳敾椺傕側偄攦廂杊巭嶔榑媍丅宱塩恮偺嵸検偑偳偙傑偱擣傔傜傟傞偐乕乕丅乽姅庡偺棙塿偺偨傔偲偄偆巔惃偑偼偭偒傝偟偰偄傟偽慽徸偵傕彑偰傞乿偲偄偆娾憅巵偺彆尵偱帒杮懳嶔偑寛傑偭偨丅

丂乽俉俆亾偺婇嬈偑揋懳揑攦廂偵嫼埿傪書偔乿乕乕丅攦廂杊塹嶔傪専摙偟巒傔偨宱嵪嶻嬈徣偺婇嬈壙抣尋媶夛丅俋寧枛偺夛崌偱偼丄偙傫側挷嵏寢壥偑曬崘偝傟偨丅擔杮偱偼戝敿偺婇嬈偼彜朄忋偺夝庍偺晄柧妋偝側偳偐傜丄嬶懱揑側懳嶔傪偲偭偰偄側偄丅暷崙偱偼栺係妱偺婇嬈偑嵦梡偟偰偄傞丅尋媶夛偼尰峴偺朄夝庍偱壜擻側懳嶔傪棃弔傑偱偵楍嫇偟丄嵸敾強偵敾抐嵽椏偲偟偰採嫙偡傞丅

丂乽朄偺嬻敀乿偱屗榝偭偨儊僈僶儞僋丅娾憅巵偼乽擔杮偼暷崙傛傝侾俆擭偐傜俀侽擭偼抶傟偰偄傞乿偲巜揈偡傞丅崱屻丄摨偠媍榑偱柪憱偡傞婇嬈偑側偄傛偆丄嬻敀傪杽傔傞嶌嬈偑昁梫偵側傞丅

擔杮宱嵪怴暦丂2004/10/8

嬥梈挕丂倀俥俰嬧傪崘敪 乽専嵏朩奞偼埆幙乿丂

戝婇嬈奐戱怴婯偵梈帒 俇儠寧掆巭柦椷

嬥梈挕偼俈擔丄倀俥俰嬧峴偑嶐廐偺嬥梈挕専嵏偺嵺偵廳梫彂椶傪塀偡側偳専嵏朩奞傪偟偨偲偟偰丄朄恖偺摨峴偲尦扴摉栶堳傜俁恖傪嬧峴朄堘斀乮専嵏婖旔乯梕媈偱搶嫗抧専摿憑晹偵崘敪偟偨丅朩奞偑埆幙側偙偲傪廳偔傒偨寢壥偱丄倀俥俰嬧偺搶嫗偲戝嶃杮晹偺朄恖塩嬈晹偑戝婇嬈偺怴婯梈帒愭傪奐戱偡傞偙偲傪敿擭娫嬛巭偡傞嬈柋掆巭柦椷傕怴偨偵弌偟偨丅搶嫗抧専偼崘敪傪庴偗丄俉擔偵傕搶嫗杮晹側偳偺嫮惂憑嵏偵拝庤偡傞傕傛偆丅倀俥俰偺堦楢偺栤戣偼孻帠帠審偵敪揥丄戝偒側愡栚傪寎偊傞丅

伨俥俰傊偺峴惌張暘

乽嬈柋掆巭柦椷乿乮侾侽寧俈擔乯

丂仢専嵏婖旔

丂丂丂搶嫗偲戝嶃偺朄恖塩嬈晹偱偺怴婯屭媞傊偺戄偟弌偟傪嬛巭

丂丂丂乮俀侽侽係擭侾侽寧侾俉擔偐傜俀侽侽俆擭係寧侾俈擔傑偱乯丂丂丂丂仾

丂丂丂丂仾丂傛傝廳偄張暘傊

丂丂丂丂仾

乽嬈柋夵慞柦椷乿乮俇寧侾俉擔乯

丂仢専嵏婖旔

丂丂丂揔惓側嬈柋娗棟丅専嵏婖旔偵娭學偟偨栶怑堳偺愑擟偺強嵼偺柧妋壔丅

丂丂丂朄椷弴庣懺惃偺妋棫

丂仢俀婜楢懕偺嬈愌埆壔

丂丂丂僈僶僫儞僗嫮壔傗廂塿夵慞嶔傪惙傝崬傫偩怴偨側嬈柋夵慞寁夋傪採弌

丂仢拞彫婇嬈岦偗梈帒偺悈憹偟

丂丂丂夵慞嶔傪惙傝崬傫偩嬈柋夵慞寁夋傪採弌

丂仢嬈愌廋惓偲杮寛嶼偺戝暆側偐偄棧

丂丂丂儕僗僋娗棟懺惃偺廩幚丒嫮壔

|

丂埳摗払栫嬥梈扴摉憡偼崘敪屻丄嬥梈挕撪偱乽崘敪偼倀俥俰嬧偺媽宱塩懱惂偺傕偲偱夁嫀偵峴傢傟偨峴堊偵懳偟偰峴偆傕偺偩乿偲嫮挷丅怴宱塩恮偵傛傞宱塩夵慞偺庢傝慻傒偵婜懸傪昞柧偟偨丅壂尨棽廆倀俥俰嬧摢庢偼搶嫗杮晹偱婰幰夛尒偟乽偍媞條傗姅庡偺奆條偵偛怱攝傪偐偗丄怱偐傜偍傢傃偡傞乿偲捖幱丅乽晄戅揮偺妎屽偱宱塩夵妚偵庢傝慻傓乿偲弎傋偨丅

丂倀俥俰偵傛傞専嵏婖旔栤戣偼嶐擭侾侽寧偵嬥梈挕偑摨峴傪摿暿専嵏偟偨嵺丄梈帒愭偺昡壙傪嵍塃偡傞帒椏傪杮棃偁傞傋偒晹壆偲偼堘偆晹壆偱戝検偵敪尒偟偨偺偑敪抂丅嬥梈挕偺偦偺屻偺挷嵏偱丄倀俥俰偑慻怐偖傞傒偱帒椏傪堄恾揑偵塀傌偄偟偨偙偲傪偮偐傫偩丅

丂偙傟傪庴偗偰嬥梈挕偼俇寧侾俉擔丄倀俥俰偵懳偟嬧峴朄俀俇忦偵婎偯偒丄朄椷弴庣懺惃偺夵慞側偳傪媮傔傞嬈柋夵慞柦椷傪敪摦丅偝傜偵孻帠崘敪偡傞偐偳偆偐偵偮偄偰傕専摙偡傞偲昞柧偟偨丅崘敪偺惀旕偵偮偄偰偼嘆専嵏婖旔偺埆幙惈嘇崱屻偺専嵏偵梌偊傞塭嬁嘊嬥梈峴惌偺栚揑悑峴嘋堦斒偺屄恖傗巹婇嬈傪張敱偡傞偙偲偺廳戝惈乕乕偲偄偆係偮偺揰偐傜怲廳偵専摙丅偦偺寢壥乽峴堊偺埆幙惈側偳傪憤崌揑偵敾抐乿乮埳摗嬥梈憡乯偟偰崘敪偵摜傒愗偭偨丅崱夞偺傛偆側埆幙側専嵏朩奞傪曻抲偡傟偽丄嬥梈峴惌傗嬥梈拋彉偵懳偡傞怣棅傪懝側偄偐偹側偄偲偺敾抐傕摥偄偨傛偆偩丅

丂嬥梈挕偼暪偣偰搶嫗丒戝嶃偺朄恖塩嬈晹傪懳徾偵丄戝婇嬈偺屭媞傪怴偨偵奐戱偟丄怴婯梈帒傪偡傞嬈柋傪敿擭娫丄掆巭偡傞傛偆柦偠偨丅嬈柋掆巭偺婜娫偼侾侽寧侾俉擔偐傜俀侽侽俆擭係寧侾俈擔傑偱丅偙傟傑偱庢堷偺側偄怴婯偺戝婇嬈偑懳徾偱丄崱寧侾俈擔傑偱偵怽偟崬傫偩庁傝擖傟偼擣傔傞丅廧戭儘乕儞傪娷傓徚旓幰儘乕儞丄拞彫婇嬈岦偗偺戄偟弌偟傗梐嬥扴曐戄偟弌偟偵娭偡傞嬈柋偼彍奜偟丄宲懕偱偒傞丅

丂椉塩嬈杮晹偺戄弌巆崅偼崌寁栺俈挍墌偱慡懱偺栺俀妱傪愯傔傞丅嬥梈挕姴晹偼乽朄椷堘斀傊偺惂嵸偱怴婯屭媞偲側傞戝婇嬈偵尷偭偰偍傝丄怣梡拋彉傗嬧峴宱塩偵戝偒側塭嬁傪梌偊傞偙偲偼峫偊偵偔偄乿偲偟偰偄傞丅

偒傚偆偵傕嫮惂憑嵏丂倀俥俰偵搶嫗抧専

丂倀俥俰嬧峴偑嬥梈挕偺専嵏傪朩奞偟偨帠審偱丄搶嫗抧専摿憑晹偼俈擔丄嬧峴朄堘斀乮専嵏婖旔乯梕媈偱俉擔偵傕摨峴搶嫗杮晹側偳娭學愭傊偺嫮惂憑嵏偵忔傝弌偡曽恓傪屌傔偨傕傛偆偩丅嬥梈挕偐傜俈擔偵崘敪傪庴偗偨憗愳愽丒尦忢柋幏峴栶堳傜俁恖偐傜傕帠忣挳庢傪巒傔傞偲傒傜傟傞丅

丂儊僈僶儞僋偑慻怐偖傞傒偱帒椏偺塀傌偄傗夵偞傫傪愊傒廳偹偨晄惓峴堊偼丄孻帠帠審偲偟偰尩偟偔愑擟偑栤傢傟傞偙偲偵側傝偦偆偩丅傎偐偵挳庢偺懳徾偲側傞偺偼丄戝岥梈帒愭偺嵏掕傪扴摉偡傞怰嵏戞屲晹挿偩偭偨堫梩惤擵丒尦怰嵏扴摉幏峴栶堳乮俆侾乯偲尦摨晹師挿傜丅

丂憗愳尦忢柋傜偼嶐擭俉寧偐傜巒傑偭偨嬥梈挕偺専嵏偵嵺偟丄嵚柋幰嬫暘傗彏媝丒堷摉嬥偺敾掕偵偐偐傢傞戝岥梈帒愭偺嵿柋忬嫷側偳偺帒椏傪暿幒偵堏偟偰塀偟丄専嵏姱偺栚偵怗傟側偄傛偆偵偟偰偄偨丅

丂偝傜偵宱塩恮傜偑梈帒愭傪怰嵏偟偨夛媍偺媍帠榐傪夵偞傫偟偨傝丄専嵏姱偺栚慜偱帒椏傪攋傝幪偰偨側偳偺媈偄偑帩偨傟偰偄傞丅娭學幰偵傛傞偲丄帒椏偺塀傌偄傗媍帠榐偺夵偞傫偼丄戝岥梈帒愭偺嵏掕傪娒偔偟偰晄椙嵚尃傪彮側偔尒偣偐偗偨偙偲偑敪妎偡傞偺傪杊偖栚揑偩偭偨偲傒傜傟傞丅

嬥梈挕丂梙傟偨4儢寧

丂丂庛婥偺姴晹丂乽廫暘偵惂嵸乿

丂丂嫮婥偺尰応丂乽尃埿曐偰偸乿

丂専嵏婖旔偵傛傞倀俥俰嬧峴偺峴惌張暘偐傜栺係僇寧丅嬥梈挕偼偮偄偵孻帠崘敪偵摜傒愗偭偨丅昞岦偒暯惷偝傪曐偭偰偄偨摨挕偩偑悈柺壓偼崘敪偺惀旕偱嵟屻傑偱梙傟偨丅

丂乽乮崘敪偼乯朄椷偵婎偯偒揔惓偵敾抐偟偨乿

丂乽乮係僇寧偼乯敾抐偵昁梫側婜娫偩偭偨乿

丂崘敪捈屻偺俈擔梉丄埳摗払栫嬥梈憡偼婰幰抍偵偙偆嫮挷偟偨丅扺乆偲偟偨尵梩偲棤暊偵丄昞忣偐傜偼廳偄寛抐傪敆傜傟偨嬯擸偑偵偠傒弌偨丅

丂嬥梈挕偼嶐擭枛偐傜崘敪偺壜擻惈傪扵傝丄憑嵏摉嬊偲挷惍偟偰偄偨丅偩偑抾拞暯憼丒慜嬥梈憡偑弶傔偰岞幃偵尵媦偟偨偺偼俇寧侾俉擔丅乽峴堊偺埆幙惈側偳傪憤崌敾抐偡傞昁梫偑偁傞偑丄偦傟偼偦傟偱専摙偡傞乿丅倀俥俰偵嬈柋夵慞柦椷傪弌偟偨屻偩偭偨丅

仴暘楐

丂捈屻偐傜崘敪傪弰傞嬥梈挕偺暘楐偑巒傑傞丅嫮峝攈偲庛婥攈乕乕丅摨挕偺娭學幰偼屳偄傪偙偆怓暘偗偟崌偭偨丅

丂庛婥攈偺拞怱偼壽挿僋儔僗埲忋偺姴晹丅倀俥俰偺媽宱塩恮偼戅擟丄桳椡俷俛傕娭楢夛幮揮弌傪帿戅偟偨丅乽傕偆廫暘惂嵸傪庴偗偨偺偱偼乿偲傒偰偄偨丅乽岞敾偵側傟偽専嵏偺庤岥偑偽傟傞乿偲偺寽擮傕嫮偐偭偨丅堦曽丄嫮婥攈偺懡偔偼専嵏偺尰応扴摉幰丅乽偙偺傑傑偱偼専嵏偺尃埿偑曐偰側偄乿偲忳傜側偐偭偨丅

丂俉寧枛偛傠偐傜嫮峝攈偺椡偑憹偡丅専摙傪恑傔偰偄偨僔僥傿僶儞僋僿偺張暘偑娭學偟偰偄偨丅

仴捑栙

丂乽倀俥俰偵娒偄懳墳傪偟偰奀奜摉嬊偵愢柧偑偮偔偺偐乿丅嫮婥攈偺庡挘偵庛婥攈偼捑栙丄帠柋曽偼崘敪偵孹偄偨丅婖旔傪棤晅偗傞帠幚偺愊傒忋偘嶌嬈傗丄専嶡偲偺傗傝庢傝偑旕岞幃偵恑傫偩丅

丂偦偙偵棫偪偼偩偐偭偨偺偼堄奜偵傕戝庤峴傊偺尩偟偄巔惃偱抦傜傟傞抾拞慜嬥梈憡偩偭偨丅嬶懱揑側敪尵偼側偄傕偺偺乽崘敪偟偨偔側偄暤埻婥偑揱傢偭偨乿乮姴晹乯丅

丂僟僀僄乕側偳戝岥梈帒愭栤戣偑曅偯偐側偄抜奒偱崘敪偡傞昁梫偑偁傞偺偐媈栤帇偟偰偄偨傛偆偩丅屄恖偵張敱傪媮傔傞偙偲傪偨傔傜偭偨愡傕偁傞丅乽庤傪壓偡偺偼扤偩偭偰寵偩傛乿丅摨挕庱擼晹偼丄慜嬥梈憡偺怱偺撪傪偦偆戙曎偟偨丅

丂乽俋寧枛偺撪妕夵憿傑偱偼堄巚寛掕偱偒側偄側乿丅偦傫側埫栙偺椆夝偑弌棃忋偑偭偨丅

仴寛抐

丂俋寧俀俈擔丅抾拞巵乬懁嬤乭偺埳摗丒慜暃戝恇偑嬥梈憡偵廇擟偟帠懺偼摦偔丅帠柋曽偼乽崙夛奐夛慜偺崘敪乿偵岦偗僞僀儈儞僌傪扵偭偨丅

丂崙壠岞柋堳朄偼岞柋堳偑嬈柋偱抦偭偨堘朄峴堊傪崘敪偡傞媊柋傪掕傔偰偄傞丅乽崘敪愭墑偽偟偱偼崙夛摎曎傪忔傝愗傟側偄乿乮摨挕姴晹乯偲偺暤埻婥偑嫮傑偭偨丅

丂帠柋曽偼崘敪偺昁梫惈傪埳摗嬥梈憡偵慽偊偨丅嬥梈憡偼怲廳偩偭偨偑丄偡偱偵憑嵏摉嬊偼旕岞幃偵専嵏嬊怑堳傊偺暦偒庢傝傪奐巒丅乽傕偆棳傟偼巭傑傜側偄乿丅娭學幰偼偮傇傗偄偨丅

丂侾侽寧俈擔拫丄嬥梈憡偼崘敪傪寛抐偡傞丅専嵏偺尃埿偼偲傝偁偊偢庣傜傟偨奿岲偩偑丄崘敪偺惀旕傗庤懕偒傪娷傔偰丄嬥梈挕偺懳墳偼揔愗偩偭偨偐偑丄崙夛側偳偺応偱栤傢傟傞偙偲偵側傞丅

倀俥俰傪弰傞嬥梈挕偺懳墳

| 丂 |

丂 |

丂 |

| 亙俀侽侽俁擭亜乧乧 |

| 丂丂俉寧 |

丂 |

丒捠忢専嵏側偳傪奐巒 |

| 丂侾侽寧忋弡 |

丂 |

丒倀俥俰峴撪偱戝検偺暿帒椏傪敪尒 |

| 亙俀侽侽係擭亜乧乧 |

| 丂丂侾寧枛 |

丂 |

丒帒椏塀偟栤戣偺杮奿挷嵏偵拝庤 |

| 丂 |

丂 |

丒摿暿専嵏傪奐巒 |

| 丂丂係寧俀俁擔 |

丂 |

丒捠忢専嵏偺堦晹寢壥偲摿暿専嵏寢壥傪捠抦 |

| 丂丂俆寧枛 |

丂 |

丒捠忢専嵏偺巆傝偺寢壥傪捠抦丄帺屓嵏掕偲偺戝暆側偐偄棧偱嬈柋夵慞柦椷 |

| 丂丂俇寧侾俉擔 |

丂 |

丒専嵏婖旔側偳係審偺嬈柋夵慞柦椷 |

| 丂侾侽寧俈擔 |

丂 |

丒倀俥俰嬧峴偲栶怑堳悢恖傪孻帠崘敪 |

| 丂 |

丂 |

丒専嵏婖旔偱搶嫗朄恖塩嬈晹側偳俀嫆揰傪懳徾偵堦晹嬈柋偺掆巭柦椷 |

|

丂

撉攧怴暦 2004/10/23

崙嵺嫽嬈丄暷僼傽儞僪嶱壓偵乧倀俥俰側偳偺嵚尃攧媝

丂倀俥俰嬧峴偺戝岥梈帒愭偱偁傞崙嵺嫽嬈偺嵞寶寁夋偺嵟廔埬偑俀俁擔丄柧傜偐偵側偭偨丅

丂倀俥俰側偳庢堷嬥梈婡娭偺曐桳偡傞崙嵺嫽嬈僌儖乕僾岦偗戄偟弌偟嵚尃偺戝敿偵偁偨傞栺俆侽侽侽壄墌傪丄暷搳帒僼傽儞僪丄僒乕儀儔僗偑栺俀侽侽侽壄墌偱堦妵偟偰攦偄庢傝丄僒乕儀儔僗嶱壓偱嵞寶傪栚巜偡丅僒乕儀儔僗偼丄攦偄庢偭偨嵚尃乮崙嵺嫽嬈偵偲偭偰偼嵚柋乯傪弌帒偵怳傝懼偊丄崙嵺嫽嬈姅偺夁敿悢傪庢摼偟偰宱塩尃傪埇傞尒捠偟偩丅曤壙偲攧媝妟偲偺嵎妟偺栺俁侽侽侽壄墌偼丄嬥梈婡娭偑帠幚忋丄嵚尃曻婞偡傞丅崙嵺嫽嬈偼娭學嬥梈婡娭偲偺挷惍傪媫偓丄侾侾寧拞偵崌堄偟偨偄峫偊偩丅

丂崙嵺嫽嬈偼丄忔傝崌偄僶僗帠嬈傗儂僥儖帠嬈丄晄摦嶻帠嬈側偳傪拞怱偵丄栺俆侽幮偺僌儖乕僾婇嬈傪嶱壓偵帩偪丄僴儚僀偺僔僃儔僩儞儂僥儖側偳偺桪椙帒嶻傕曐桳偟偰偄傞丅掗崙儂僥儖偺姅幃傕俁俋丒係亾傪強桳偡傞昅摢姅庡偩丅偟偐偟丄僶僽儖曵夡偵傛傞晄摦嶻帠嬈偺掅柪偱丄宱塩晄怳偵娮偭偰偄偨丅

丂怴偨側帠嬈嵞惗寁夋偼丄僒乕儀儔僗偲崙嵺嫽嬈偱専摙偡傞偑丄晄怳婇嬈偺惍棟傗帒嶻攧媝側偳傪恑傔偰偄偔偲傒傜傟丄奀奜偺儂僥儖摍傕攧媝偝傟傞岞嶼偑戝偒偄丅

丂戝庤僗乕僷乕偺僟僀僄乕偵懕偒丄崙嵺嫽嬈偺嵞寶嶔偑屌傑偭偨偙偲偱丄倀俥俰偺戝岥梈帒愭俈幮偺偆偪丄儈僒儚儂乕儉儂乕儖僨傿儞僌僗傪彍偔俇幮偑戝嬝偱寛拝偟丄倀俥俰偺晄椙嵚尃張棟偼堦抜偲壛懍偡傞丅

丂倀俥俰僌儖乕僾偺崙嵺嫽嬈岦偗戄弌嵚尃巆崅偼丄倀俥俰嬧峴偲倀俥俰怣戸嬧峴傪崌傢偣偰栺俁俁侽侽壄墌丅倀俥俰偼帠幚忋丄栺俀侽侽侽壄墌傪嵚尃曻婞偡傞偙偲偵側傞偑丄嵚尃偺堦妵攧媝偱丄晄椙嵚尃傪堦憒偱偒傞丅

丂掗崙儂僥儖姅偵偮偄偰偼丄崙撪偺撈棫宯婇嬈嵞惗夛幮乽僾儕償僃丒僠儏乕儕僢僸婇嬈嵞惗僌儖乕僾乿傊偺攧媝偑桳椡帇偝傟偰偄偨偑丄崱屻偼僒乕儀儔僗庡摫偱懳墳傪専摙偡傞丅僒乕儀儔僗偼摉柺偼掗崙儂僥儖姅傪曐桳偟丄帠嬈壙抣傪崅傔偨偆偊偱攧媝摍傪専摙偡傞偲傒傜傟傞丅

丂仧崙嵺嫽嬈亖儘僢僉乕僪帠審偱桳嵾敾寛傪庴偗偨彫嵅栰尗帯巵偑憂嬈幰丅儂僥儖傗僶僗夛幮側偳傪愊嬌揑偵攦廂偟丄僌儖乕僾夛幮偼栺俆侽幮偵忋傞丅俀侽侽係擭俁寧婜寛嶼乮扨撈儀乕僗乯偺攧忋崅偼係俋侽壄墌丄宱忢棙塿偼俋侽壄墌丅俈寧枛偺廬嬈堳偼俀係俁侽恖丅杮幮丒搶嫗丅幮挿偼彫嵅栰巵偺偍偄偺彫嵅栰棽惓巵丅

丂仧搳帒僼傽儞僪亖搳帒壠偐傜廤傔偨帒嬥傪傕偲偵宱塩晄怳婇嬈偺姅幃傗塩嬈尃傪庢摼丄儕僗僩儔偟偰婇嬈偺廂塿椡傪崅傔偨屻偵攧媝偟丄抣忋偑傝塿傪摼傞婎嬥丅婇嬈傪愗傝攧傝偟偰搳帒傪夞廂偡傞乽僴僎僞僇丒僼傽儞僪乿傕偁傞偑丄婇嬈偺嵞惗偵栶棫偮椺傕懡偄丅

擔杮宱嵪怴暦丂2004/11/2

嶰旽搶嫗偺倀俥俰巟墖乽撆栻乿嶔

丂嫅斲尃忦崁丂丂婯掕棎梡斸敾傕

丂僒儊傛偗忦崁丂堘栺嬥弰傝懡愢

丂倀俥俰儂乕儖僨傿儞僌僗偑丄嶰旽搶嫗僼傿僫儞僔儍儖丒僌儖乕僾偐傜摑崌傪慜採偲偟偰庴偗偨桪愭姅偵傛傞帒杮巟墖嶔偺媍榑偑懕偄偰偄傞丅揋懳揑攦廂懳嶔偱島偠偨暆峀偄撆栻乮億僀僘儞僺儖乯忦崁懳嶔偑徟揰偩丅摑崌慡懱偵傕棈傓榑揰傪夵傔偰惍棟偟偰傒偨丅

丂乽暷僨儔僂僃傾廈嵟崅嵸側傜丄堘朄偐偮柍岠乿丅嵟怴偺朄棩愱栧帍亀崙嵺彜帠朄柋亁偵宖嵹偝傟偨暷俽丒僊僽儞僘曎岇巑偺榑暥偩丅摨廈巌朄摉嬊偼暷崙偱傕婇嬈偺崌暪丒攦廂乮俵仌俙乯偺朄夝庍偱塭嬁椡偑偁傞偲偄偆丅

丂榑暥偼丄倀俥俰偑嶰堜廧桭僼傿僫儞僔儍儖僌儖乕僾埬乮摑崌斾棪侾懳侾乯傛傝傕丄摑崌斾棪傪柧帵偟偰偄側偄嶰旽搶嫗偲偺摑崌傪慜採偵憹帒傪庴偗擖傟偨揰傗丄嶰旽搶嫗偺俈愮壄墌憹帒偺忦審偲偟偰丄摑崌偱偒側偄応崌偼憹帒妟偺俁妱憹偺攧傝搉偟尃傪擣傔偨揰側偳偑暷崙側傜堘朄偲偡傞丅

丂摑崌斾棪偼丄倀俥俰偺姅庡偵偲偭偰嵟傕娭怱偺崅偄栤戣丅嶰旽搶嫗偼帒嶻嵏掕屻偺棃弔偵斾棪傪弌偡曽恓偩偑丄巗応偱偼乽侾懳侽丏俆乿側偳偺悇應傕弌偰偄傞丅斾棪偩偗側傜嶰堜廧桭埬偑倀俥俰姅庡偵桳棙偵塮傞丅

丂偙傟偵懳偟嶰旽搶嫗偼傓偟傠倀俥俰姅庡傊偺攝椂偩偲嫮挷偡傞丅帒杮拲擖偼倀俥俰偺拞娫寛嶼偵娫偵崌傢偣偨傕偺偱乽偦傟側偟偱偼丄倀俥俰偺姅壙偼媫棊偟偨乿偲庡挘偡傞丅

丂嶰堜廧桭傊偺斸敾傕弌傞丅嶰堜廧桭埬偼乽儀傾僴僢僌乮僋儅偺塇岎偄掲傔乯乿偲屇傇俵仌俙庤朄丅姅庡偵桳棙側埬傪採帵偟丄憡庤懁偑摝傟傜傟側偄傛偆僈僢僠儕梷偊崬傓傢偗偩丅偩偑嶰堜廧桭傕倀俥俰偺帒嶻嵏掕傪偟偰偍傜偢丄嶰堜廧桭偺姅庡偵偲偭偰崅偄攦偄暔偵側傞寽擮傕偁傞丅

丂嵟傕媍榑傪屇傇偺偼撆栻忦崁丅偦偺堦偮偑丄倀俥俰嬧偺桪愭姅庡偲側偭偨嶰旽搶嫗偑桪愭姅庡憤夛偱丄掕娂曄峏丄庢掲栶慖擟丒夝擟側偳偑偱偒傞暆峀偄嫅斲尃傪帩偮揰偩丅摨姅庡憤夛傊偺偙偺庬偺尃尷晅梌偼丄杮棃偼儀儞僠儍乕僉儍僺僞儖傪憐掕偟偰偍傝丄婯掕偺棎梡偲偺斸敾偑偁傞丅

丂忋応偡傞倀俥俰儂乕儖僨傿儞僌僗偱偼側偔丄嶱壓偱旕忋応偺倀俥俰嬧傊帒杮傪擖傟偨偙偲偱丄倀俥俰姅庡偑憹帒偵巀斲傪昞柧偱偒側偐偭偨揰傪栤戣帇偡傞岦偒傕偁傞丅

丂乽嫮偄嫅斲尃乿傊偺斸敾偵嶰旽搶嫗偼乽俈愮壄墌傕搳偠傞埲忋丄倀俥俰嬧偺宱塩揰専偼丄帺傜偺姅庡棙塿偺偨傔偵摉慠乿偲斀榑偡傞丅倀俥俰傕乽暷崙偱擣傔傜傟傞斖埻乿丅倀俥俰嬧傊偺拲擖偵偮偄偰偼丄帒杮偑昁梫側偺偼帺屓帒杮斾棪婯惂傪庴偗傞倀俥俰嬧偱偁傞偆偊丄帩偪姅夛幮偺帒杮傪憹傗偡偲姅壙婓敄壔栤戣偑惗偠傞揰傪嫇偘傞丅

丂嶰旽搶嫗偲倀俥俰偼丄倀俥俰姅庡偑擇搙偺姅庡憤夛偱丄嶰旽搶嫗偲偺摑崌偵乽僲乕乿偲尵偊偽丄摑崌傪嫅斲偱偒傞尃棙傕擣傔偰偍傝丄乽慖戰壜擻側撆栻乿偺昡壙偩丅朄揑偵傕栤戣側偄偲偡傞丅

丂乽俁妱憹偺堘栺嬥乿偼丄懳峈憡庤傪崅妟晧扴偱墦偞偗傞乽僒儊傛偗忦崁乿丅崅偄偐偳偆偐偼丄捠忢偺堘栺嬥偲偺斾妑偩丅愭偺榑暥偼丄暷憡梘偼庢堷憤妟偺侾亅係亾丄倀俥俰偼俁亅侾侽亾偲傒傞丅悈弨偺擣幆偼暯峴慄偩丅

丂嶰旽搶嫗偼悈弨榑偲偼暿偵丄桪愭姅偺攝摉乮擭俈亾乯傪摑崌傑偱偺婜娫拞庴偗庢傞尃棙偲偟偰嵎偟堷偒丄巆傝傪庢堷憤妟斾偱傒傟偽栺俆亾偲側傞偐傜丄偛偔懨摉側悈弨偲偄偆丅

丂斸敾傕斀榑傕丄偲傕偵姅庡傪堄幆偡傞揰偱嫟捠偡傞丅嶰旽搶嫗丄嶰堜廧桭丄倀俥俰偺奺姅庡偵偲偭偰搳帒愭偺婇嬈壙抣傪偠偭偔傝尒悩偊傞敾抐椡偑栤傢傟傞丅

嶰旽搶嫗偺倀俥俰偺帒杮巟墖傪弰傞榑揰

| 丂 |

斸敾 |

斀榑 |

| 姅幃岎姺斾棪 |

姅幃斾棪傪帵偟偰偄側偄嶰旽搶嫗偐傜偺帒杮庴偗擖傟偼倀俥俰偺姅庡棙塿傪懝偆

|

倀俥俰姅壙偺媫棊傪杊偖偨傔偱丄傓偟傠倀俥俰姅庡偺棙塿偵崌抳 |

| 帒杮巟墖愭 |

倀俥俰帩偪姅夛幮偱側偔旕忋応偺倀俥俰嬧偲偟偨偺偼姅庡棙塿偵斀偡傞

|

帒杮偑昁梫側偺偼嬧峴丅帩偪姅夛幮偺姅壙婓敄壔傪杊偖偨傔 |

| 桪愭姅庡偺嫅斲尃 |

庢掲栶偺慖擟丒夝擟傊偺嫅斲尃傑偱梌偊傞偺偼峴偒夁偓

|

嫄妟偺帒杮巟墖傪偟偨埲忋丄倀俥俰嬧偺宱塩揰専偼摉慠 |

| 帒杮巟墖偺攧傝搉偟尃 |

憹帒暘偺俁妱憹偟偼崅偡偓傞

|

暷崙悈弨偲斾傋懨摉乮倀俥俰乯丄

攝摉傪堷偔偲懨摉乮嶰旽搶嫗乯 |

丂

擔杮宱嵪怴暦丂2005/2/19

嶰旽倀俥俰丂俇侽侽侽恖嶍尭丂侾侽寧敪懌寛掕

丂嵟廔棙塿侾挍墌挻栚巜偡

丂搶嫗僼傿僫儞僔儍儖丒僌儖乕僾偲倀俥俰儂堦儖僨傿儞僌僗偼侾俉擔丄怴僌儖乕僾偺摑崌寁夋傪惓幃敪昞偟偨丅僌儖乕僾慡懱偺恖堳係枩俇愮恖偺偆偪丄俀侽侽俉擭搙傑偱偵俇愮恖嶍尭偡傞側偳崌棟壔傪悇恑丄擭娫俀係侽侽壄墌偺宱旓傪嶍尭偟丄楢寢弮棙塿侾挍侾愮壄墌傪栚巜偡丅徟揰偩偭偨摑崌斾棪偼乽侾懳侽丏俇俀乿偱寛拝偟偨丅嶰堜廧桭僼傿僫儞僔儍儖僌儖乕僾偼倀俥俰傊偺摑崌採埬傪庢傝壓偘傞曽岦偱丄怴偟偄乽嶰旽倀俥俰僼傿僫儞僔儍儖丒僌儖乕僾乿偼侾侽寧侾擔偺宱塩摑崌偵岦偗偰戝偒偔慜恑偡傞丅

丂嶰旽搶嫗丄倀俥俰椉僌儖乕僾偼侾俉擔偺庢掲栶夛偱摑崌斾棪傗怴僌儖乕僾柤傪娷傓摑崌宊栺彂傪慡夛堦抳偱寛媍丄惓幃崌堄偟偨丅

丂摑崌斾棪偼婇嬈偺崌暪丒摑崌偺嵺偵偦傟傑偱偺姅幃偵岎姺偡傞斾棪丅椺偊偽倀俥俰姅傪侾侽姅傪曐桳偟偰偄傞姅庡偵怴僌儖乕僾姅俇丏俀姅傪妱傝摉偰傞丅嶰旽搶嫗偲倀俥俰偺姅壙偼偙傟傑偱侾懳侽丏俆戜偱悇堏偟偰偄偨偑丄倀俥俰偺廂塿椡側偳傪壛枴偟偰乽憤崌敾抐乿乮嶰旽搶嫗俥俧偺斎桍怣梇幮挿乯偟偨寢壥丄桪嬾暆乮僾儗儈傾儉乯傪忋忔偣偟偨丅

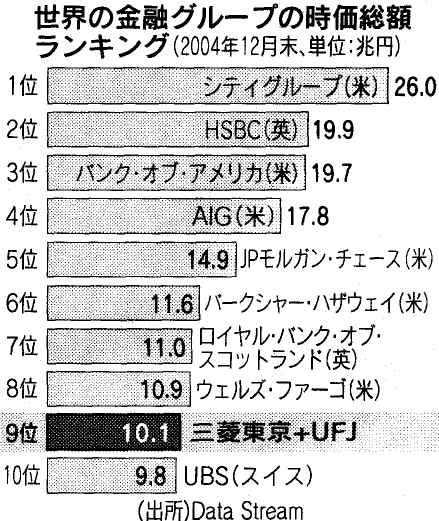

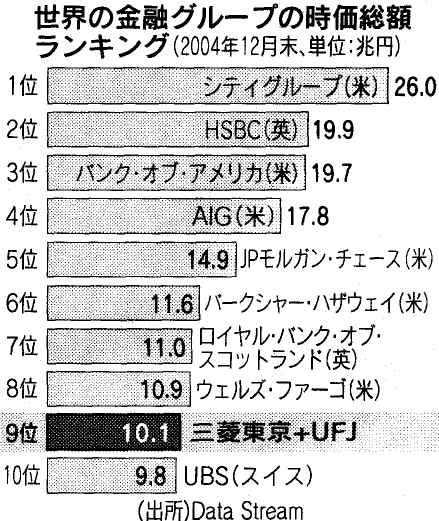

丂怴僌儖乕僾偼侽俉擭搙傑偱偵姅幃帪壙憤妟偱悽奅偺嬥梈婡娭偺俆埵埲撪偵擖傞乽僌儘乕僶儖僩僢僾俆乿傪栚昗偵愝掕丅摨擭搙偺楢寢姅庡帒杮棙塿棪乮俼俷俤乯侾俈亾側偳奀奜偵斾傋偰偦傫怓偺側偄悈弨傪栚巜偡丅

丂侽係擭侾俀寧枛帪揰偱扨弮崌嶼偟偨椉僌儖乕僾偺帪壙憤妟偼栺侾侽挍墌偱悽奅俋埵丅俆埵偺暷俰俹儌儖僈儞丒僠僃乕僗偼栺侾係挍墌偱丄怴僌儖乕僾偑僩僢僾俆擖傝偡傞偵偼帪壙憤妟傪侾丏俆攞埲忋奼戝偡傞昁梫偑偁傞丅杮晹慻怐傪拞怱偵娫愙晹栧傪娙慺壔偟偰俇愮恖嶍尭偡傞傎偐丄係愮恖傪愴棯暘栰傗塩嬈晹栧偵嵞攝抲偡傞丅揦曑栐偼庱搒寳傗娭惣寳傪拞怱偵栺俁侽侽揦曑傪摑攑崌偡傞丅

丂僔僗僥儉摑崌偼俀抜奒偱恑傔傞丅摑崌偐傜俀擭娫偼崙撪偺梐嬥傗戄弌嬥傪偮偐偝偳傞乽姩掕宯僔僗僥儉乿偼搶嫗嶰旽丄倀俥俰椉峴偺僔僗僥儉傪暪懚偡傞丅侽俈擭侾俀寧傑偱偵姩掕宯偼搶嫗嶰旽嬧偺僔僗僥儉偵堦杮壔偡傞丅倀俥俰僌儖乕僾偑書偊傞岞揑帒嬥偵偮偄偰偼乽侽俈擭搙傑偱偵偼廫暘側忚梋嬥傪拁愊偱偒傞乿乮斎桍幮挿乯偲偟偰憗婜曉嵪偵堄梸傪帵偟偨丅

嵟嬤偺庡側婇嬈摑崌偵偍偗傞摑崌斾棪

| 嶰旽倀俥俰僼傿僫儞僔儍儖丒僌儖乕僾 |

嶰旽搶嫗 |

丂侾 |

| 倀俥俰 |

丂0.62 |

| 傒偢傎僼傿僫儞僔儍儖僌儖乕僾

|

晉巑 |

丂1 |

| 戞堦姪嬈 |

丂1 |

| 擔杮嫽嬈 |

丂1 |

| 僗僋僂僃傾丒僄僯僢僋僗 |

僗僋僂僃傾 |

丂1 |

| 僄僯僢僋僗 |

丂0.85 |

| 僐僯僇儈僲儖僞儂堦儖僨傿儞僌僗 |

儈僲儖僞 |

丂1 |

| 僐僯僇 |

丂0.621 |

|

拲丂倀俥俰愝棫帪偺嶰榓/搶奀摑崌斾棪偼1

: 0.62

丂

摑崌斾棪傪敪昞丂倀俥俰偵忳偭偨嶰旽

丂嶰旽搶嫗僼傿僫儞僔儍儖丒僌儖乕僾偺斎桍怣梇幮挿偲倀俥俰儂乕儖僨傿儞僌僗偺嬍墇椙夘幮挿偼侾俉擔丄摑崌寁夋傪敪昞偟偨丅摑崌斾棪偱偼丄倀俥俰偵摑崌傪採埬偟偰偄傞嶰堜廧桭僼傿僫儞僔儍儖僌儖乕僾傪堄幆偟丄嶰旽搶嫗懁偑倀俥俰偺姅庡偵堦掕偺攝椂傪偟偨偲愢柧丅摑崌屻傕嬥梈僐儞僌儘儅儕僢僩乮暋崌婇嬈懱乯傪偵傜傒丄偝傜側傞嵞曇偵娷傒傪帩偨偣偨丅椉僌儖乕僾偼岤偄屭媞婎斦傪嫮傒偵屄恖庢堷偺戝暆側奼戝傪栚巜偡偑丄嶱壓偺嬧峴丄徹寯丄怣戸偑憡忔岠壥傪敪婗偱偒傞偐偳偆偐偑摑崌偺惉斲偺僇僊傪埇傞丅

嬥梈僐儞僑儘儅儕僢僩偵傜傓丂師偺嵞曇偵娷傒

丂乽乮倀俥俰懁偵偼乯僾儗儈傾儉傕偦傟側傝偵擖偭偰偄傞乿乮斎桍幮挿乯

丂嶰旽搶嫗偲倀俥俰偺摑崌斾棪偼侾懳侽丏俇俀丅尰嵼帩偮侾侽姅偵懳偟丄嶰旽搶嫗偺姅庡偼怴僌儖乕僾姅侾侽傪丄倀俥俰偺姅庡偼俇丏俀傪庴偗庢傞丅摑崌峔憐偑昞柺壔偡傞捈慜偺椉僌儖乕僾偺姅壙偱傒傞偲侾懳侽丏俆慜屻丅侾俉擔偺廔抣偱傒傞偲侾懳侽丏俇掱搙丅偦傟偐傜峫偊傞偲丄摑崌斾棪偼嶰旽搶嫗偺姅庡偵偲偭偰憡懳揑偵晄棙偵側傞丅

丂斎桍幮挿偼乽弮帒嶻壙抣傗姅壙丄崱屻偺廂塿椡側偳傪憤崌揑偵姩埬偟偰寛傔偨乿偲嫮挷偡傞偑丄倀俥俰懁偵僾儗儈傾儉傪晅偗偨攚宨偵偼丄倀俥俰偵侾懳侾偺摑崌斾棪傪採埬偟偰偄傞嶰堜廧桭偺懚嵼偑偁傞丅嶰堜廧桭偑採埬偟偨嶐擭俉寧帪揰偺嶰堜廧桭偲倀俥俰偺姅壙偼侾懳侽丏俈慜屻丅偵傕偐偐傢傜偢丄倀俥俰偵戝暆側僾儗儈傾儉傪晅偗偰偒偨偐傜偩丅

丂嶰旽搶嫗懁偼嶰堜廧桭偲偺懳峈忋僾儗儈傾儉傪晅偗偨偑丄斎桍幮挿傜偼乽倀俥俰偲偺摑崌偱姅壙傪墴偟忋偘傜傟傞乿偲帺暘偨偪偺姅庡偵愢柧偱偒傞偲偄偆丅嬍墇幮挿傕乽嬌傔偰揔惓側斾棪乿偲枮懌偡傞丅

丂乽崱婜偼戝暆側嵟廔愒帤偲側傞丅偨偩丄棃擭搙埲崀偼晄椙嵚尃張棟偑弰峲懍搙偵擖傝丄埨掕揑側廂塿偑婜懸偱偒傞乿乮嬍墇幮挿乯

丂僟僀僄乕丄戝嫗側偳戝岥梈帒愭婇嬈岦偗傪拞怱偵晄椙嵚尃張棟偱屻傟傪偲偭偨倀俥俰偼晄椙嵚尃張棟懝幐傪戝暆偵忋愊傒偟丄俀侽侽俆擭俁寧婜偼俈俆侽侽壄墌偺嵟廔愒帤偲側傞尒崬傒偩丅

丂戝岥梈帒愭偺嵞惗曽恓偑屌傑偭偨偙偲偱倀俥俰暘偺棃婜埲崀偺晄椙嵚尃張棟懝幐偑尭彮偡傞偺偼妋幚丅嬍墇幮挿偺敪尵偼怴僌儖乕僾偺廂塿奼戝偵倀俥俰偑戝偒偔峷專偱偒傞偲嫮挷偟偨傕偺偩丅

丂偨偩嶰旽搶嫗偺戝岥梈帒愭偵偼嶰旽帺摦幵傕偁傞丅嶰旽倀俥俰偑柤幚偲傕偵晄椙嵚尃栤戣傪廔寢偱偒傞偐偼傑偩晄摟柧丅崌暪偵傛偭偰庢堷愭婇嬈偑庁擖愭偺暘嶶偵岦偗偰僔僃傾挷惍偵摦偗偽丄婇嬈庢堷晹栧偺廂塿傕堦帪揑偵壓怳傟偡傞岞嶼偑戝偒偄丅倀俥俰偑書偊傞侾挍俆愮壄墌偺岞揑帒嬥偺憗婜曉嵪偺摴嬝傪妋幚偵偡傞偨傔偵傕丄晄椙嵚尃張棟懝幐偺尭彮偲廂塿奼戝嶔偺椉棫傪捛媮偡傞昁梫偑偁傞丅

丂乽枹棃偺偙偲偼偁傞偲傕側偄偲傕尵偊側偄偑丄嬥梈奅偼娐嫬曄壔偑寖偟偄丅忢偵憤崌嬥梈僒乕價僗偺奼戝偵偼壗傪偟偨傜偄偄偺偐峫偊傞乿乮斎桍幮挿乯

丂斎桍幮挿偼倀俥俰偲偺摑崌屻偵偝傜側傞嵞曇偑偁傞偐偲暦偐傟丄斲掕偟側偐偭偨丅嬧峴丄徹寯丄曐尟側偳嬈懺偺榞傪挻偊偨嬥梈僐儞僌儘儅儕僢僩帪戙偵擖傝偮偮偁傝丄嬧峴摨巑偩偗偱偼側偔懠嬈懺傕娷傔偨嵞曇傕帇栰偵擖傞壜擻惈偑偁傞丅

丂怴僌儖乕僾偺栚昗偼乽悽奅偺嬥梈婡娭偱姅幃帪壙憤妟俆埵埲撪乿丅暷僔僥傿僌儖乕僾丄暷俰俹儌儖僈儞丒僠僃乕僗丄塸俫俽俛俠偲偄偆暷墷桳椡嬥梈婡娭偲尐傪暲傋傞抧埵傪栚巜偡丅偨偩悽奅僩僢僾偲側傞偲丄崱夞偺摑崌偩偗偱偼晄廫暘丅

丂嶰堜廧桭偑戝榓徹寯偲偺摑崌偵岦偗偺摑崌偵岦偗偰摦偒弌偟偨偙偲傕偁傝丄嶰旽倀俥俰傕崱夞偺摑崌偱乽嵞曇偼堦抜棊乿偲偄偆傢偗偵偼偄偐側偄偐傕偟傟側偄丅

儕僥乕儖岤偄婎斦

丂嶰旽倀俥俰梐嬥丒搳怣俇俇挍墌

丂嶰旽倀俥俰偺嫮傒偼丄崱屻偺嬧峴宱塩偺僇僊傪埇傞屄恖庢堷傪幉偲偟偨彫岥嬥梈乮儕僥乕儖乯暘栰偱偺屭媞婎斦偺岤偝偩丅屭媞悢偼栺係愮枩恖丄梐嬥傗搳帒怣戸側偳偺巆崅偼栺俇俇挍墌偵側傞丅抧堟揑偵傕庱搒寳丄搶奀丄娭惣偲僶儔儞僗偑偲傟偰偄傞偺偑摿挜偩丅

丂摨僌儖乕僾偼偙偆偟偨桪埵惈傪惗偐偟丄嬧峴丒怣戸丒徹寯偲偄偆乽憤崌嬥梈僒乕價僗傪採嫙偟偰偄偔乿乮斎桍幮挿乯丅偡偱偵嶰旽搶嫗偼嬧丒怣丒徹偺僒乕價僗傪嫟摨揦曑偱採嫙偡傞俵俿俥俧僾儔僓傪揥奐偟偰偍傝丄摑崌屻偼倀俥俰僌儖乕僾偺嫆揰偵傕峀偘傞丅侾揦曑偱嬈懺傪挻偊偨彜昳傪斕攧偡傞乽儚儞僗僩僢僾僒乕價僗乿偱丄懠僌儖乕僾傪埑搢偱偒傞偐偳偆偐偑摑崌惉岟偺僇僊傪埇傞丅

丂椉僌儖乕僾偺僋儗僕僢僩僇乕僪夛幮傗傾僐儉偲偺採実傪惗偐偟丄徚旓幰嬥梈僒乕價僗傕嫮壔偡傞丅崱擭搙俀俈侽侽壄墌傪尒崬傓晹栧塩嬈弮塿傪俀侽侽俉擭搙偵偼俁攞埲忋偵偡傞偲偟偰偄傞丅

丂堦曽丄倀俥俰偵摑崌傪怽偟擖傟偨嶰堜廧桭偼採埬傪揚夞偟丄戝榓徹寯僌儖乕僾偲偺摑崌偵岦偗偰摦偒弌偡丅僌儖乕僾偵怣戸嬧峴偑側偄庛傒偼偁傞偑丄徹寯暘栰偱偼嶰旽倀俥俰傛傝桪埵偵棫偮偲傒傜傟傞丅徹寯暘栰偼儕僥乕儖偐傜丄婇嬈偺崌暪丒攦廂乮俵仌俙乯側偳朄恖岦偗僒乕價僗傑偱憡忔岠壥偑戝偒偄丅傒偢傎傪娷傔戝嫞憟帪戙偵擖傞丅

摑崌斾棪丄寖偟偄峌杊

丂嶰旽搶嫗偲倀俥俰偑侾懳侽丏俇俀偱崌堄偟偨摑崌斾棪丅晳戜棤偱偼嶰堜廧桭傪堄幆偟偨嬱偗堷偒偑孞傝峀偘傜傟偨丅

仭倀俥俰乽侽丏俇俀乿偵幏拝

丂乽摑崌斾棪偼姅壙傪婎弨偵寛傔傞傋偒偩乿丅嶰旽搶嫗偼嶐擭棃偙傫側帩榑傪揥奐偟偨丅擮摢偵偁偭偨偺偼丄摑崌峔憐偑昞柺壔偡傞捈慜偺椉僌儖乕僾偺姅壙偱丄侾懳侽丏俆慜屻丅偙傟偵懳偟倀俥俰偼乽変乆偺廂塿椡傪昡壙偡傋偒偩乿偲侾懳侽丏俈慜屻傪媮傔偰偄偨丅

丂攚屻偵偁偭偨偺偑嶰堜廧桭偑倀俥俰偵採埬偟偨侾懳侾偺摑崌斾棪丅嶰堜廧桭偑採埬偟偨嶐擭俉寧帪揰偺嶰堜廧桭偲倀俥俰偺姅壙偼侾懳侽丏俈慜屻丅倀俥俰偼乽嶰旽搶嫗傕堦掕偺僾儗儈傾儉乮桪嬾暆乯傪忋忔偣偟側偗傟偽丄嶰旽搶嫗偲偺摑崌偵倀俥俰姅庡偺棟夝偼摼傜傟側偄乿偲嫮峝側巔惃傪娧偄偨丅

丂俀寧偵擖傞偲丄椉僌儖乕僾偺庡挘偺拞娫偲側傞侾懳侽丏俇傪嫴傫偩峌杊愴偵丅嶰旽搶嫗偑倀俥俰懁偵桳棙側侽丏俇俀偺僇乕僪傪愗偭偨偺偼侾俇擔偲偝傟傞丅乽嶰堜廧桭偵偡偒偼尒偣傜傟側偄乿丅嶰旽搶嫗姴晹偼偙偆偮傇傗偄偨丅

丂乽侽丏俇俀乿偲偄偆悢帤偼倀俥俰偵偲偭偰偼戝偒側堄枴偑偁偭偨丅侽俀擭偵媽嶰榓嬧峴偲媽搶奀嬧峴偑摑崌偟偰倀俥俰偵側偭偨帪偺摑崌斾棪偑嶰榓偑侾丄搶奀偑侽丏俇俀偩偭偨偺偩丅

丂倀俥俰偵偲偭偰偼偙傟傛傝掅偄摑崌斾棪偵側傟偽丄嶰旽搶嫗偵傛傞媧廂偲偄偆僀儊乕僕偑嫮偔側傞偺偱侽丏俇俀偵偙偩傢偭偰偄偨丅

仭僔僗僥儉摑崌偱攕杒姶丏

丂摑崌斾棪偱倀俥俰偵忳偭偨嶰旽搶嫗傕丄僔僗僥儉摑崌偱偼媡偵倀俥俰傪墴偟愗偭偨丅俀寧弶弡丄嶱壓嬧峴偺僔僗僥儉偼尨懃偲偟偰搶嫗嶰旽嬧偑嵦梡偡傞擔杮俬俛俵惢偵堦杮壔偡傞曽恓偑撪掕偟偨丅

丂倀俥俰偼嶰旽搶嫗偵俈愮壄墌偺憹帒傪堷偒庴偗偰傕傜偄丄嵿柋柺偺楎惃偼柧傜偐丅偙偆偟偨椡娭學傕塭傪棊偲偟偨偲傒傜傟丄倀俥俰撪偱偼乽変乆偺擔棫惢嶌強惢偺曽偑桪傟偰偄傞偺偵乿偲偺攕杒姶傕峀偑偭偨丅

仭乽崌暪傑偱偼嫞憟憡庤乿

丂怴僌儖乕僾偺崪奿偼屌傑偭偨偑丄嬶懱揑側塩嬈曽恓偺偡傝偁傢偣偼庤偮偐偢偱懌尦偱偼偪偖偼偖側懳墳傕尒偊傞丅堦椺偼婾憿僉儍僢僔儏僇乕僪懳嶔偩丅倀俥俰嬧峴偼俉擔偵旐奞幰傊偺曗彏専摙側偳傪敪昞丅偦偺侾廡娫屻偵搶嫗嶰旽嬧峴偑忦審偮偒偱旐奞幰傊偺曗彏偵墳偠傞撈帺偺懳墳傪敪昞偟偨丅乽侾侽寧偵堦弿偵側傞偺偵丄傑傞偱嫞憟憡庤乿偲懠峴傕嬃偔丅

丂崌暪慜偵堦偮偺嬧峴偺傛偆側塩嬈峴堊偼乽崌暪椶帡峴堊乿偲偟偰嬛巭偝傟偰偄傞帠忣偑偁傞偲偼偄偊丄倀俥俰姴晹偼乽崌暪傑偱偼儔僀僶儖丅偄傑桪傟偨僒乕價僗傪採嫙偱偒傟偽丄崌暪屻傕懚嵼壙抣傪帵偣傞乿偲暋嶨側嫻偺撪傪柧偐偡丅

丂栶堳傗晹壽挿傑偱傪娷傔偨椉僌儖乕僾偺億僗僩攝抲偼偙傟偐傜媗傔傞丅乽姱椈揑乿偲偝傟傞嶰旽搶嫗偲乽栰晲巑揑乿偲偄傢傟傞倀俥俰偺幮堳偺梈榓傕崱屻偺壽戣丅庡摫尃憟偄偑婲偒傞夎傪書偊偨傑傑丄摑崌弨旛偼巇忋偘偺抜奒偵擖傞丅