日本経済新聞 2004/7/14

UFJ、三菱東京都統合へ 年度内に新持株会社

住信へ信託売却 白紙 週内にも申し入れ

UFJグループは13日、三菱東京フィナンシャル・グループと経営統合に向けた交渉に入る方針を固めた。週内にも臨時取締役会を開き、正式に申し入れる。不良債権処理や収益力強化を万全に進めるには単独では難しいと判断。再編で生き残りを目指す。信託を含めた全面統合を前提にしており、同日、住友信託銀行に対しUFJ信託銀行の売却を白紙撤回する意向を伝えた。三菱東京も統合に応じる意向だ。両グループを合わせた総資産は約190兆円とみずほグループを大きく上回る世界トップのメガバンクが誕生。日本は三大金融グループ時代に突入する。

総資産190兆円 世界最大に

UFJは金融庁にも統合へ向けた交渉に入ることを非公式に伝えた。これとは別に三菱東京もUFJとの統合に関心があるとの意向を金融庁に伝えている。金融庁もメガバンク同士の再々編が金融再生の総仕上げにつながるとして今回の統合を支援する姿勢を示しているもようだ。

UFJは14日にも臨時取締役会を開き、三菱東京との統合交渉入りと住友信託への信託銀売却の断念を決議する。三菱東京も交渉申し入れを受け、統合の検討に入る。両グループは具体的な枠組みを詰め、月内にも正式発表する。合併比率、新グループ名などは特別チームを作って協議する。

有力な経営統合案はまず今年度中に持ち株会社の三菱東京フィナンシャル・グループ(MTFG)とUFJホールディングスが合併。当面は傘下に東京三菱銀行、三菱信託銀行、UFJ銀行、UFJ信託銀行の4つの子銀行を置く。1、2年後に4行を再編し、都市銀行、信託銀行1行ずつに集約。系列の証券会社、保険会社などの再編も検討課題になる。

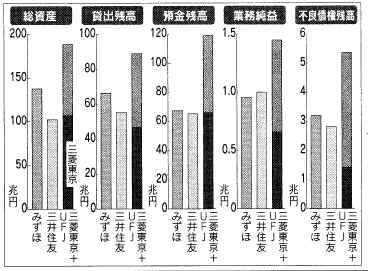

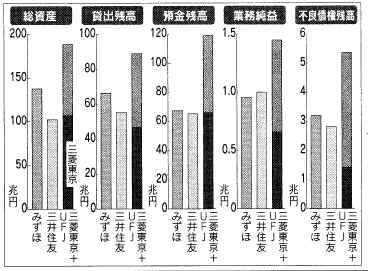

三菱東京は旧財閥の三菱グループを背景に強固な大企業取引と財務基盤を持つ半面、個人や中小企業向け業務が弱く、貸出金がみずほより20兆円少ない45兆円程度に止まっている。一方、UFJは小口取引に強い。統合により法人、個人の双方で圧倒的な力を持つ。信託部門でも年金などあらゆる分野で国内トップになる。

UFJは6月に検査忌避行為などを理由に4つの行政処分を受けた。金融当局が旧経営陣の刑事告発に踏み切る可能性もあり、試練に直面している。統合が顧客の信頼を回復し経営再生を短期間で成し遂げる近道との考えに傾いた。

ただ、UFJ銀は大口問題融資先を多く抱えている。今年3月末時点の不良債権残高は4兆円に上がり、総与信に占める不良債権の比率は8.5%と高い。UFJは統合に向け最終処理を推し進めるため、今期は不良債権処理損失を大幅に上積みする可能性がある。1兆4千億円ある繰り延べ税金資産も大幅な損失処理を迫られる可能性もある。

UFJは自己資本比率を高めるため、今秋に約3千億円でUFJ信託を売却することで基本合意、22日予定の正式調印へ向け作業が進んでいた。

三大銀行体制に 再編、総仕上げ 融資先再建が焦点

三菱東京フィナンシャル・グループとUFJグループが経営統合へ向けて動き出した。1999年夏のみずほグループ結成の発表後、一度は4大グループに集約された大手銀行は三大陣営に再々編され、金融再生プログラムも総仕上げの段階に入る。両グループの統合はUFJの大口融資先の再生への取り組みにも大きな影響を与えそうだ。

「日本のメガバンクは2つ、または、3つが適正ではないか」。2002年秋、竹中平蔵氏が金融担当相に就任し、不良債権の半減目標などを盛り込んだ金融再生プログラムを打ち出した直後から、金融・市場関係者の間で、竹中路線の狙いは金融の再々編にあるとの観測が飛び交った。

金融再生プログラムに盛り込まれた「2005年3月末までに不良債権比率を半減させる」という目標の実現に向け処理を進めれば、新たな損失で体力を消耗する銀行が出てくるとみられていたからだ。

1999年以降の金融再編は、大手銀行の数こそ四大陣営に集約されたものの、統合行同士の融合が進まず、実質的には旧行がそのまま集まったにすぎないとの見方もあった。旧行時代につくった不良債権と過剰債務企業の処理を各行がけん制しあい、問題を先送りしがちになるといった点に、その弊害があらわれていた。

2002年9月中間期時点で、不良債権の残高は大手銀行だけで25兆円規模にのぼった。それから約2年がたち、不良債権半減の目標は「ほぼ達成するメドが立ってきた」(西川善文三井住友銀行頭取)。だが、資本増強が不十分だったUFJが不良債権処理で周回遅れになった。2004年3月期の同グループの赤字決算はその反映といえる。

今後関係者の注目を最も集めそうなのが、ダイエー、双日などUFJの大口融資先の再生の行方だ。

沖原隆宗UFJ銀頭取は「上半期中に大口融資先の再生にメドをつける」と宣言した。UFJは前期決算で多額の貸倒引当金を積み、大口先への金融支援など財務余力が増している。だが、取引先の抵抗や過去のしがらみのなかで、早期の実現は容易ではないとの声もあった。

UFJは実際の統合前に大口融資先の問題の解消を急ぐ見通しだが、事実上、三菱東京との二人三脚で再生計画の練り直しを進める公算が高い。

特に双日に対しては、三菱東京はUFJに次ぐ準主力銀行で、融資額も多い。合併や統合によって大口融資が集中するリスクが高まるのを回避しなければならない、というのが過去の金融再編の教訓で、双日の再生は統合まで最優先課題となりそうだ。融資額の少ないダイエーの再建の行方も、三菱東京が影響力を及ぼす公算が大きく、こう着する大口融資先問題を打開するきっかけになる可能性も大きい。

三菱東京 規模拡大の「利」追求 個人・企業、取引先広がる

三菱東京フィナンシャル・グループとUFJグループの経営統合は、実は1999年秋にも一度浮上したことがある。みずほグループの結成、三井住友銀行の合併と大型再編の発表が相次ぎ、旧三和銀行の佐伯尚孝元頭取が東京三菱銀行の岸暁頭取(当時)に合併を打診した。東京三菱側が「合併は時期尚早。3、4年後に話し合いませんか」と回答し、事実上、断った。 その三菱東京が再び、UFJとの統合に動きだした最大の理由は、景気が回復局面に入り、収益拡大を目指すには、規模の拡大が必要という判断がある。

三菱東京グループは昨夏から、東京三菱銀行と三菱信託銀行の融合を進め、連結の業績をいかに伸ばしていくかを検討。世界の有力金融機関と対等にわたり合い、投資家の評価も高めるには「母体市場である国内の顧客基盤や取引シェアなど規模の砿大が不可欠」との結論にたどり着いた。

大手銀行のなかで財務は最も健全だが、貸出残高でみずぼに20兆円規模で差をつけられ、本業の利益を示す業務純益でも、1兆円規模の三井住友銀行に対して、6千億円台と低い。「他の大手銀が不良債権処理を終えれば、三菱東京の優位性はなくなる恐れがある」との危機感があった。

特に、UFJは三菱東京の弱点分野とされる個人営業に重点をおいた戦略を展開しており、統合による補完効果も大きい。大企業営業でも、UFJが主力を努めるトヨタ自動車など有力企業の取引を取り込める利点もあり、三菱グループ企業に偏りがちな企業取引の幅も広げることができる。

UFJ側は前期の赤字決算で自己資本比率が8%台前半まで下がり、国際業務を営むための最低基準(8%)を満たせるかの瀬戸際にある。大口融資先の再建や処理を進めていくと、予想外の損失が発生する可能性があり、信用の裏付けが必要になる。国内外で相対的に信用が高い三菱東京と組むのが最善の策と考えた。

日本経済新聞 2004/7/15-18

衝撃 メガバンク統合

「自己資本8%維持できぬ」

UFJグループの三菱東京フィナンシャル・グループヘの電撃統合で、メガバンクは三強時代を迎える。UFJは不良債権処理の大幅な遅れから自己資本比率8%以上を自力で確保する経営を描き切れず、三菱東京の信用力に頼るという究極の選択を迫られた。新グループが国際的な金融大競争に生き残れるメガバンクになれるのか。本当の試練はこれからだ。

国有化の悪夢再び

今月に入り、UFJ銀行の沖原隆宗頭取の表惰には切羽詰まった危機感が漂い始めた。「自力で自已資本比率8%を維持できないのでは」、との思いが強まったからだ。

金融庁が今年度から新たに導入した大口融資先検査。再建途上にある一部の大口先企業の査定をさらに厳格化し、1千億円単位で追加引き当てを迫ったとされる。

UFJは前期は特別検査の指摘を「丸のみ」した。不良債権処理損失を大幅に積み増し、4千億円もの巨額赤字に転落。それでも繰り延べ税金資産は5年分認められ自己資本比率は8%割れ寸前でとどまり、なんとか乗り切ったかにみえた。

ところが今上期に追加引き当てが発生し、仮に赤字に転落すれば「今度こそ繰り延べ税金資産の大幅な取り崩しを迫られ(国際業務を営む最低基準である)8%割れは不可避」(幹部)。りそなグループと同様の実質国有化の「悪夢」が再び現実味を帯び始めた。

UFJは6月中旬に検査忌避の疑いなどで4つの行政処分を受けた。7月下旬に改善計画を出し内部改革や長期的ビジョンを示す必要がある。

当初UFJが研究した再生シミュレーションは4つ。①自己資本比率8%以上の自力経営②公的資金注入で8%維持③4%の国内業務行に転換④他行との再編だ。

このうち、公的資金と国内行転落は「とり得ない選択」(幹部)。沖原氏らは自力経営をしながら中長期的に再編を模索する道筋を説明する腹づもりだったが、金融庁の新検査で足元が揺らぎ始めた。経営安定へ自己資本比率を10%まで引き上げるには年度内の増資が至上命題。その頼みの綱も切れつつあった。

「この状況では難しい」。6月、3千億円規模の資本調達の主幹事を打診していた大手証券会社から、当面の公募増資の断念を通告された。金融庁が大口融資先査定を巡る検査忌避の問題で刑事告発の可能性を模索している限り、市場はそっぼを向き続けるからだ。

告発の影追い打ち

「経営を大幅に改革しなければ告発されるかもしれない。そうなれば失った信用の回復に最低10年かかる」。8%割れや刑事告発の影におびえたがら瀬戸際の経営を続けるくらいなら、強固な財務基盤を誇る三菱東京と組み新たな銀行に生まれ変わる方が得策だーー。

追いつめられた経営陣は一気に再編に傾いた。竹中金融担当相が大量得票で参院選に当選、竹中路線の継続がはっきりしたことも決断を後押しした。もっとも想定した相手は三菱東京だけではなかった。りそなグループと統合し関西、北関東で圧倒的シェアを持つ「スーパー地銀」になる選択肢も一時浮上。しかし、両行合計で4兆円超に膨らむ公的資金は返済可能な水準を大きく超える。

「沖原頭取に会いたい」。7月上旬、東京三菱銀行の三木繁光会長から突然アポイントが入った。会談内容は不明だが、UFJ内では「三菱東京は統合の意思あり」との雰囲気が広がった。

「官僚的」「野性的」と両グループのカルチャーは正反対。それでも有数の顧客基盤を持つ三菱東京との統合は魅力的。「2万人の行員を救う手立てを最優先すべきだ」。沖原氏の腹心たちも統合を進言したとされる。

攻防の舞台は信託だった。UFJは住友信託銀行へのUFJ信託銀行の売却交渉を進めていたが三菱東京は統合条件として「UFJ信託セット」を望む空気が強かった。

UFJ(旧東洋)信託は証券代行などでトップシェアを誇る「虎の子」。三菱信託はこれを住友信託から”奪い返す”ことで信託首位の座に躍り出たいと考えた。三菱東京のなかでもUFJの立場に配慮する東京三菱銀行側はいったん「信託なしの統合OK」を示唆したが、三菱信託銀行側は「信託抜きなら拒否権発動も辞さない」と東京三菱側に激しく迫った。

信託一体でなければ統合が空中分解しかねないーー。UFJ側は住友信託への売却断念を決断。13日夕、UFJ首脳は住友信託の高橋温社長に白紙撤回を伝えた。

「話が違う」。高橋社長は撤回を求める同首脳に法的措置をちらつかせた。「それでも信託売却問題を決着させない限り三菱東京との統合交渉に入れない」ーー。UFJの決意は固かった。

「明日午後、信託売却断念を発表する」。13日夜、UFJは住友信託の反発を尻目に日程を固めた。ある幹部は「訴訟リスクを抱えたとしても三菱東京との統合は壊せない」と語る。頭取就任前、信託売却交渉にあたった沖原氏自身が生き残りへ住友信託を見切った。苦渋の選択だった。

三菱東京の賭け 規模拡大、最後の機会

「今日から休みは1日も取れないと思え。死に物狂いで今回のディールをモノにしろ」ーー。7月6日、三菱東京フィナンシャル・グループの首脳陣は経営企画部門の一部の行員を集め、UFJグループとの統合計画作りを指示した。

社長自ら探り

それから、わずか1週間余り。UFJは14日、三菱東京に統合を正式に申し込み、三菱東京も「直ちに前向きに検討する」と応じた。あうんの呼吸で動き出した。

慎重に事を進めることで知られる三菱東京が、お互いの業務内容の質を点検する資産査定を後回しにした異例のスピード合意。その背景には、銀行間市場で9月末の期越え資金が取りにくくなり、信用不安が足元に迫り始めたUFJ側の事情がある。だが、三菱東京を突き動かしたのは「UFJをほかにとられたら、規模拡大の機会を逃す」との思いだ。

5月20日朝、「UFJ、住友信託銀に信託売却」との報道が流れ、三菱東京の三木繁光社長(当時)はUFJ銀行の寺西正司頭取(同)に電話を入れた。「いろいろお考えなのですか」と再編への考え方を尋ね、こちらも統合に関心があることを伝えたという。

信託統合をきっかけに、UFJ銀行が万一、同じ住友系の三井住友銀行と合併すれば、貸出資産約百兆円の巨大銀行が誕生する。何としても阻止したいと心配した。その時点では、UFJも自力再生路線を続ける構えで「再編はあくまで有事対応」と考えていたが、6月18日、金融庁の4つの業務改善命令を受け、非常時モードに入る。特に、検査忌避を断定した金融庁の発表文は痛烈で、刑事告発の可能性が現実味を増した。

「米シティグループ、英HSBCがUFJ買収に乗り出すらしい」

こんなうわさが流れた6月下旬、三菱東京首脳陣は「外資系に奪われかねない」と焦った。そこで「UFJを引き受ける考えがある」と金融庁を訪ね、説明した。

三菱東京にとって大きな路線転換だった。

1999年夏以降の都市銀行同士の合従連衡のなかで、東京三菱銀行は三菱信託銀行と組み、相乗効果を狙う戦略を進めた。だが、グループ間の連携・強化策を検討した昨夏からの議論で「規模の拡大が不可欠との結論に達した」(首脳)。

三菱東京は不良債権処理で先行、公的資金も完済した。株価、時価総額は大手銀でトップに立つ。だが、収益力は最下位で、前3月期でみる従業員1人当たりの業務粗利益(経費を差し引く前の利益)は6200万円と三井住友銀行などに大差を付けられている。

三菱東京が「最大の脅威」と感じている、みずほグループ。貸出残高は約66兆円と20兆円も多い。この規模の差は、景気が回復して利ザヤが1%程度改善すれば、年間2千億円の収入差となって表れる。

「時間を買った」

大手各行は不良債権問題をほぼ解決し、攻めの経営を模索し始めた。各行が力を入れ20兆円市場に成長したシンジケートローンのシェアも、みずほが約2倍の4割を握り、幅広い顧客基盤の優位性を見せつける。

証券、ノンバンクも含め総合金融機関で生き残るには、顧客数を増やし、収益を積み上げ、それを多様化する顧客二ーズに対応するため新分野へ投資する必要がある。

不良債権処理や会計上の資本である繰り延べ税金資産の減額を考えると、UFJを抱えるリスクは小さくない。だが、関東だけでなく、関西や中京にも強く、大企業だけでなく、中堅・中小企業や個人に強いUFJの顧客基盤をつかめば、すぐに打って出られる。「時間を買った」と三菱東京首脳は言う。

今回の統合で総合金融サービスを提供するメガバンクは3つに集約される。三強がどんなサービスを競いあうのか。一方で、りそなグループなどスーパーリージョナルバンクを目指す他の金融機関がどんな個性を発揮するのか。金融界はそれぞれのビジネスモデルを磨く新たな段階に入る。

にらむ外国マネー 「経営失敗」UFJに圧力

UFJホールディングスの筆頭株主であるモナコの民間投資ファンド、ソブリン・アセット・マネジメントと、UFJ株を大量に保有する米大手投資信託。6月下旬から7月初めにかけて、両社は一斉にUFJ株を売り出した。

ワシントンで投資アドバイザーを務めるリンゼー前米大統領補佐官が日本の金融関係者に電話をかけてきたのも、この時期だった。

埋められた外堀

金融庁がUFJを刑事告発するかもしれないーー。検査忌避の疑いなどで4件の異例の業務改善命令を出したためだ。「刑事告発した場合、運用委託者への説明責任が果たせない」。市場に衝撃が、走った。

その結果が「売り」だった。3月末でUFJ株の約31%を保有する外国人投資家の「不信任票」が、単独で生き残りの可能性を模索していたUFJの外堀を埋めた。

銀行経営が失敗したとみれば容赦なく追い込む。そんな外国勢の株式保有比率は、メガバンクでは軒並み20%を超えた。企業と銀行が持ち合い解消に動くなか、大手銀行は株を買ってくれる外国マネーへの依存度を強めざるを得なくなっている。だからこそ、銀行経営者は海外の目と市場の評価をより意識するようになってきた。

「株式時価総額で、グローバルトップテンの地位を確立する」。三菱東京フィナンシャル・グループの首脳は春以降、外国人に経営目標は何かと聞かれたとき、こう答えている。7月13日時点の時価総額は6兆7千億円。円換算の世界ランキングでは一応8位に食い込んでいる。

だが、米シティグループの25兆円、バンク・オブ・アメリカの19兆円、英HSBCの17兆円に遠く及ばない。時価総額が少なくては国際業務で勝負にならない。欧米の大手金融機関を買う資金力もなく、世界的な大再編の流れにも取り残される。危機感は三菱東京首脳に強かった。

だからこそ、規模の利益を追求し、UFJとの統合を選んだ。統合計画が表面化した14日の三菱東京株は一時値幅制限いっぱいまで買われ、市場は一定の評価をした。だが、外国勢が今後も三菱東京株を買い続けるかどうかは分からない。UFJには大口融資先企業の重荷があるためだ。

その融資先企業のひとつは、コマーシャルペーパー(CP)などのつなぎが難しくなり、UFJが当面の資金繰りを追加融資で支えているという。早く過剰債務を減らす大リストラで抜本的な再建策を作らないと、こうした追加融資は雪だるま式に膨らんでしまう。最近の長期金利上昇は負債コストの増加となって、企業の再生・処理を促す圧力となる。

勝ち残り競争

産業再生機構のある幹部は「様々な銀行から持ち込まれた約百件に上る案件のうち、断ったのは約80件。いずれも、事業モデルが成立せず、経営陣の刷新に二の足を踏んだケースばかりだ」と言う。UFJの場合、今回の統合が問題企業とのしがらみを断ち切るチャンスになるかもしれないーー。三菱東京側はこう期待する。

UFJは今回の統合でからくも市場からの脱落を免れた。統合ニュースが流れた14日、銀行の信用リスクを取引するクレジット・デフォルト・スワップ取引で、UFJのリスク料は急低下し、三菱東京とほぼ同水準になった。「市場が織り込んでいた経営の先行きに対する万一のリスクが和らいだためだ」と日銀金融市場局幹部は安どの表情を浮かべる。

救済する側もされる側も市場から評価された今回の金融大再編劇。こうした市場のムードがマク口経済でもプラスに働き、景気や企業業績回復との問で好循環を起こせるかどうかが今後の大きなポイントだ。

邦銀はバブル崩壊後、不良債権に足をとられ、100兆円もの処理損を計上した。そのさなかに、米欧の金融機関は投資銀行や資産運用など新しいビジネスモデルを確立した。このギャップを今回の統合をきっかけに縮められるかどうか。

三井住友フィナンシャルグループの西川善文杜長は「ここ1年で勝負が決まる」と気を引き締める。市場が駆り立て、加速しだした勝ち残り競争に待ったはない。

潜む行政リスク 「告発カード」背中押す

「それぞれの経営を良くすることが日本経済を良くすることにつながる。しっかりとお答えをいただきたい」。三菱東京フィナンシャル・グループとUFJグループの統合交渉が表面化した14日、記者団にコメントを求められた竹中平蔵経済財政・金融担当相の表情は、いつになくこわ張って見えた。

筋書きは三菱側

竹中氏は2002年秋、大手銀行に不良債権の抜本処理を迫る金融再生ブログラムを打ち出した。金融界では当初から、その狙いに「ビツグ4の一角崩し」があったとの見方が根強い。そうならば、今回の統合で、竹中氏の思い通りの再編が実現する。

しかし、竹中氏が「素直に喜べなかった」(銀行関係者)のは、「金融庁がUFJに圧力をかけて統合劇を演出したのでは」とのうわさが広がったためだ。UFJ信託銀行買収を予定していた住友信託銀行が三菱東京とUFJの統合交渉禁止の仮処分を申請する混乱も引き起こした。

金融庁対UFJ。昨年秋の金融庁検査で大口融資先企業の経営評価を巡って意見が食い違って以降、激しい攻防が続いた。UFJは2004年3月期で国際業務の展開に最低必要な自己資本比率8%すれすれになった。今年度も大幅な不良債権処理を迫られると、8%を割ってしまう。

その危機を三菱東京との統合で回避したが、実は、金融庁が統合交渉を知ったのは報道前夜とされる。池尾和人慶大教授も「金融庁のシナリオではなく、規模拡大と業務力強化を目指した三菱東京の戦略とみるべきだ」と指摘する。

金融庁は、次のような筋書きを想定していたようだ。

まず、UFJに大口融資先企業の再生や処理を今以上に急がせる。そこで、追加引き当て分を自力増資できれば問題ないが、自己資本不足に陥った場合は、昨年のりそなグループのように公的資金による資本注入をして実質国有化する。その後に外資や国内銀行への譲渡も選択肢として模索する。産業再生と金融再生の同時達成を目指す「あぶり出し作戦」だ。

金融庁の想定よりも早くUFJは動いた。「後手に回ると金融庁から何を言われるかわからない」との不安があった。ある幹部は「行政介入リスクに終止符を打ちたかった」と胸の内を語る。

そもそもはUFJの不良債権処理の遅れが問題。だが、菊池英博文京学院大教授は「金融庁が金融不安をあおり過ぎる」と批判する。

健全性か安定か

金融庁は大口融資先の内部資料を隠した検査忌避の疑いで業務改善命令を出した。それにとどまらず、刑事告発の可能性をちらつかせて圧力をかけた。市場は反応し、金融庁の思惑以上にUFJは追いつめられた。銀行間市場では資金を取りにくくなり、一歩間違えば資金繰り破たんの可能性さえあったという。

行政のかじ取りが難しいのは、金融システム安定と、その中核を占める大手銀行の健全性確保とは、時として二律背反の様相を帯びることだ。システム安定には健全経営が不可欠だが、問題部分をあまりに強調し過ぎると、システム不安をあおりかねない。

参院選挙中の街頭演説で竹中氏は「ある大手銀は1990年代に、もうからないところに貸し込み不良債権を作ってしまった。それを隠すインチキをやっている」と訴えた。こうした発言は選挙向けとはいえ、荒っぽさも目に付いた。

普通預金もカットの対象になる来春のペイオフ全面解禁を控え、金融庁が銀行の健全性確保に目を凝らすのは当然だ。ただ「仮に予定外の問題が起きたとしても公的資金で封じればいい」との思いも垣問見える。そうならば、当局自体が公的資金頼みのモラルハザード(倫理の欠如)に陥っているとの懸念も出る。

米連邦準備理事会(FRB)は大手銀行などに検査官を常駐させる。常に目を光らせる厳しさの半面、検査官自身が当該銀行の経営を学ぶ意味もあるという。

当局と銀行の間には一定の距離が必要だが、対話を欠いた対立ばかりでは行政の健全性にも疑問符が付きかねない。

日本経済新聞 2004/7/17

住信が仮処分申請 統合交渉禁止求める

住友信託銀行は16日、三菱東京フィナンシャル・グループとUFJホールディングスの統合交渉を禁止する仮処分を東京地裁に申請したと発表した。

UFJグループと住友信託は5月21日、UFJ信託銀行を住友信託に売却することで基本合意した。基本合意書には住友信託がUFJと優先交渉権を持つことが明記されており、一方的な白紙撤回は契約違反と主張したとみられる。住友信託は「かかる事態を容認すれば自由主義経済を支える法的土台が崩れ外国からの信用を損ねる」とのコメントを発表した。

住信、異例の仮処分申請 2週間後にも判断 交渉遅れの懸念も

住友信託銀行が三菱東京とUFJの統合交渉を禁止する仮処分を東京地裁に申請した。金融再編をめぐって銀行が統合交渉の差し止めを求め、法的手段に踏み切るのは異例だ。

住友信託によると、UFJグループと住友信託の基本合意書には、UFJ信託銀行の売却に関し、住友信託が優先的に交渉を進める権利を持つことが記載されていた。

住友信託は「UFJグループがこの優先交渉権を侵害した」と主張。法的な正当性を盾に、UFJ信託との統合交渉を復活させる狙いがある。売却交渉の破談で株価が下落し、株主への責任上、強硬手段に訴えざるを得なかった事情も背景にあるとみられる。

住友信託幹部は「法令順守違反で業務改善命令を受けた金融機関が契約を守らないのは、大きな問題だ」と語る。一方、UFJホールディングスは住友信託の仮処分命令の申し立てに対し「申立書の副本が送られておらず、コメントできない」との談話を発表した。

裁判所は近くUFJ側から意見を聞く審尋を実施する。専門家によると「判断が出るまで2週間-1カ月程度かかると考えられる」という。法務に詳しい大手銀幹部は「禁止命令が出た場合には両グループの統合交渉が大幅に遅れる可能性がある」と指摘している。

日本経済新聞 2004/7/28

UFJに交渉中止命令 三菱東京との信託統合

東京地裁仮処分 「住信に独占権」

東京地裁(鬼沢友直裁判長)は27日、住友信託銀行がUFJグループに対して、三菱東京フィナンシャル・グループとの経営統合交渉の中止を求めていた仮処分申請で、信託部門の交渉中止を命じる決定をした。UFJ信託銀行の買収交渉を白紙に戻したのは独占交渉権を侵害し不当との申し立てを認めた。UFJは28日に東京地裁に異議申し立てをする。UFJと三菱東京は統合方針を変えないことを確認したが、交渉自体は一時凍結する見通し。世界最大の金融グループ誕生に向けた交渉は司法が待ったをかける異例の展開となった。

きょう異議申し立て 統合方針変わらず

大企業同士の統合交渉に裁判所への第三者の申し立てで差し止め決定が出たのは初めて。UFTが決定を不服として東京地裁に保全異議を申し立てても、逆転の決定が出ない限りは、この効力が続くことになる。来年10月を予定していた三菱東京とUFJの統合計画づくりにも影響を与える可能性が出てきた。

ただ、今回の決定は信託部門の交渉に限ったもの。住友信託も「東京三菱銀行とUFJ銀行の統合自体を妨げるものではない」と指摘。UFJ・三菱東京の統合交渉の対象からUFJ信託を切り離し、それ以外の傘下の金融機関の統合は認める姿勢を示している。

鬼沢裁判長は「UFJ側は住友信託以外の第三者と、UFJ信託の営業譲渡や合併などの協議や情報提供を行ってはならない」と決定。ただ、住友信託が担保として計50億円を供託することを条件としている。

裁判長は決定理由を「住友信託とUFJで今年5月に締結された基本合意書にある独占交渉権を定めた条項は、各代表取締役の記名押印によって締結されるなどしており、法的拘束力が認められる」と指摘。その上で「独占交渉権は住友信託が一定期間、第三者の介入なくUFJとの交渉を行い得る権利を保障したもの」とし、「UFJが第三者との統合交渉を実施した場合は、住友信託に著しい損害が生じることは明らか」との判断を示した。

UFJは27日、仮処分決定を「極めて不当」とし、直ちに東京地裁に異議申し立てすると発表した。却下された揚合、東京高裁に抗告する方針。三菱東京も「本日の判断は予想外。今後の対応は弁護士と相談したい」とのコメントを発表した。

UFJと三菱東京は信託を含めた全面統合の基本方針を変えない姿勢だ。ただ、交渉自体は一時凍結する見通し。両グループが30日をメドに予定していた統合の基本合意書の締結・発表を延期する可能性が大きい。

住友信託銀は「自由主義経済を支える契約順守の重要性を確認した点で、公正、適切な判断」とのコメントを発表。UFJグループに、UFJ信託の買収交渉再開を働きかける方針だ。

日本経済新聞夕刊 2004/7/30

∪FJとの経営統合 三井住友が申し入れ

∪FJ「三菱東京と統合不変」

三井住友フィナンシャルグループがUFJホールディングスに対し経営統合の申し入れを検討していることが30日、明らかになった。UFJ信託銀行の買収を目指す住友信託銀行と歩調を合わせて、UFJとの統合交渉を進めている三菱東京フィナンシャル・グループに対抗する狙いがある。一方、UFJグループは同日午前、取締役会を開き、三菱東京との経営統合を目指す基本方針を確認、三井住友との交渉には応じない方針だ。

三井住友FGの西川善文社長は同日午前、UFJグループ首脳に会談を申し入れたが、UFJ側は会談に応じない考えを伝えた。三井住友はUFJへの申し入れを継続するとみられる。

西川社長は同日朝、記者団に対し「(統合申し入れの)検討はしている。住友信託銀行との共同事業として統合を検討していきたい」と述べた。また三菱東京、UFJ両グループが統合交渉を継続する方針であることについては「交渉の優先権は三菱東京にあるが、UFJ信託銀行の行方によって変わるので(三井住友との統合の)可能性はあると思っている」との見方を示した。

三井住友フィナンシャルグループの提案は持ち株会社同士や、傘下銀行の三井住友銀行とUFJ銀行の合併が柱になるとみられる。UFJ銀行の不良債権処理を支援するため、同行の資本増強に協力することも検討する。UFJ信託銀行については住友信託銀行への売却を認める。仮に三井住友-UFJの統合が実現すれば、総資産約180兆円と世界最大の金融グループになる。

これに対してUFJ銀行の沖原隆宗頭取は同日午前、記者団に対して「今の方針は不変だ」と三菱東京との全面的な経営統合を目指す方針を改めて強調。UFJホールディングスは同日午前、「三菱東京フィナンシャル・グループとの速やかな基本合意書締結に向け、引き続きなし得る限りの努力をしていく」とのコメントを発表した。

UFJは信託部門を含めて銀行、証券を全面統合する三菱東京の方が統合の相乗効果が高いとみている。近畿、中部地域に広範な拠点を持ち、中小企業・個人向け業務に定評があるUFJと、首都圏と大企業取引に強みのある三菱東京との統合は互いの強みを生かしやすいと判断しているためだ。

東京三菱銀行の三木繁光会長も「統合に向かっていこうという気持ちはいささかも変わりない」として、統合交渉を継続する意向を示した。三菱東京FGは同日午前、「全面的な経営統合を目指す従来方針に変更はなく、引き続き速やかな基本合意を目指していく」とのコメントを発表した。

UFJグループは5月、資本増強の狙いから傘下のUFJ信託を住友信託に約3千億円で売却することで基本合意した。しかし不良債権処理費用が予想以上に膨らむ見通しとなったことを受けて、グループ全体で三菱東京に経営統合を申し入れる方針に転換。住友信託にはUFJ信託売却の白紙撤回を通告した。

これに反発した住友信託は三菱東京とUFJの経営統合交渉の差し止めを東京地裁に申し立てた。同地裁は27日、信託部門に関する交渉中止を命じる仮処分命令を出していた。

日本経済新聞 2004/8/12

高裁「独占交渉権の効力失う」

信頼関係破壊理由に 法学界「現状追認」に疑問も

UFJグループと三菱東京フィナンシャル・グループの信託部門の統合交渉中止の仮処分を取り消した東京高裁の決定は、「信頼関係の破壊」を理由にUFJ側と住友信託銀行との間の基本合意書に盛られた独占交渉潅の効力を否定した。現状追認ともいえる決定理由には法学界から疑問の声も上がっている。

高裁決定は、住友信託の統合交渉の差し止め請求は退けたが、一方でUFJ側に計75億円の担保を拠出することを条件としている。この担保はUFJ側に住友信託への損害賠償責任が生じた場合に備えたもので、住友信託には事後的な損害賠償請求を促したともいえる。

東京高裁の決定は、UFJ側と住友信託の基本合意書の独占交渉権について「法的拘束力があり差し止め請求権発生の根拠になる」と認定。しかし、UFJ側が合意を一方的に白紙撤回し、住友信託がこれに反発して仮処分申し立てをしたことを理由に、「合意の大前提である信頼関係がすでに破壊され、独占交渉権は効力を失った」と結論付けた。

決定について、渡部晃・学習院大法科大学院教授は「海外の事例を見ても、独占交渉権の法的拘束力について他との交渉を差し止める権利までは認めないのが一般的で結論は妥当」と認める。ただ「信頼関係の破壊により差し止めの権利が失効した」との論理構成には、一方的に契約を破棄すれば権利を失効させられることになり、疑問もある」と指摘する。

また、企業法務に詳しい外立憲治弁護士は「こうしたケースで信頼関係が壊れるのは当然だが、それを理由に独占交渉権の効力を否定したら『独占交渉』の意味は失われる」と批判する。

住友信託は、高裁決定が信頼関係の破壊の要因の一つに「住友信託側の仮処分申し立て」を挙げている点について、「憲法が保障する裁判を受ける権利を侵害するもの」と反発しており、最高裁の判断を求めて法的手続きを取った。

高裁決定のポイント

| ・ |

UFJ信託銀行に関する三菱東京フィナンシャル・グループとUFJグループの統合交渉を禁止した東京地裁の仮処分を取り消す。 |

| ・ |

住友信託銀行とUFJが5月21日に締結した、住友信託とUFJ信託の統合に関する基本合意書に盛り込まれた住友信託の独占交渉権は法的拘束力があり、住友信託による交渉差し止め請求権発生の根拠となる。 |

| ・ |

UFJによる7月14日付けの住友信託への解約通知に法的根拠は無い。 |

| ・ |

基本合意はUFJと住友信託の相互の信頼関係の維持が前提となっている。 |

| ・ |

UFJが合意を白紙撤回して対外的に公表したことや、住友信託が交渉差し止めの仮処分を申し立てたこと、審理中も双方の主張が対立したことなどで両者の信頼関係は悪化し、溝を埋めることは難しい。客観的に見てUFJと住友信託の信頼関係はすでに破壊された。最終合意に向けて協議を続けることは不可能。 |

| ・ |

8月10日時点で住友信託の独占交渉権は将来に向かって効力を失っており、差し止め請求権を認める余地は無い。 |

|

三井住友の経営統合提案骨子

| ・ |

対等精神での統合、統合比率は株価をべ一スに。公正公平な人事運営 |

| ・ |

2005年3月末もしくは4月初までに持ち株会社の経営統合、同年10月に子銀行の統合 |

| ・ |

9月末までにUFJへ5000億円以上の資本を提供 |

| ・ |

重複店舗の見直しなどで2000億円相当のコスト削減効果 |

| ・ |

統合によって業務純益2兆円、最終利益1兆円の展望も。高い収益力を背景に公的資金の早期返済も可能 |

| ・ |

不良債権処理は両行が責任をもって今年度内の削減目標達成を目指す |

|

日本経済新聞 2004/8/13

New

York Times

「三菱UFJ」合意発表

市場で演じた大再編劇 3強、舞台は再び世界へ

UFJグループと三菱東京フィナンシャル・グループの統合が実現する。再建を迫られたUFJを三菱東京と三井住友フィナンシャルグループが奪い合う異例の展開をたどった大再編劇は、欧米のように市場を意識した経営を迫られる新時代の到来を印象づけた。バブル崩壊後、内向き志向を余儀なくされた邦銀。再び世界を舞台に競えるようになるのか。

11日の夜11時、三菱東京の畔柳信雄社長とUFJホールディングスの玉越良介社長はほっとした表情で顔を見合わせた。三菱東京がUFJに対し9月末までに最大7千億円の資本支援を実施する合意が成立、統合への一歩が動き出した。

組織形態、新名称、人事など統合に関する詰めを後回しにして、資本増強の計画作りを急いだのは、三井住友の提案を意識してのことだった。

UFJと三菱東京の統合交渉は7月16日の発表後、東京地裁が信託部門の統合交渉を差し止める仮処分命令を出して一時中断。三井住友がUFJとの統合に名乗りをあげた。「三菱東京との統合方針は不変」と拒むUFJに三井住友は提案書を送付。資本増強では「5千億円以上の水準で協力可能」と揺さぶった。

株主の目を意識

「欧米流の敵対買収じゃないか」。UFJ首脳は不快感を示したが、三井住友の西川善文社長は「三菱東京に交渉優先権があっても、我々の提案も検討することがUFJの株主利益につながる」と主張した。

三菱東京は当初2500億円程度の資本支援を想定したといわれる。これをUFJの希望額とされる7千億円まで拡大。「三井住友を上回る条件でなければ、UFJの株主が納得しないだろう」と考えた節がある。

これまでの金融再編は、首脳人事で譲れば本店所在地では言い分を通すなど貸し借りを勘案した密室協議だった面もある。今回は三井住友の登場でそうはいかなくなった。UFJの株主にとってはどちらが有利かがすべてだ。野村証券企業調査部の溝渕明主任研究員は「欧米のように一段と株主の目を意識し、株主の利益を考えざるを得なくなった」と評価する。

行政も同じ。金融庁は検査でUFJに改革を迫りながらも具体的な再編シナリオは一切示さなかった。三菱東京と三井住友が競い合う場面でも「民間で決めること」(竹中平蔵金融担当相)と距離を置いた。経営難の銀行救済を優良銀行に働きかける旧大蔵省時代のお家芸は影をひそめた。

地域的には関東、取引では大企業に強い三菱東京と、近畿や中部を中心に個人や中小企業取引に特色をもつUFJ。新グループは個人から大企業までバランスがとれた強みで存在感を高めそうだが、課題もある。

収益力で見劣リ

両グループ合計の総資産額は世界最大だが、株式時価総額は計9兆円。米シティグループの25兆円など有力欧米勢との差は大きい。総資産に対する利益率(ROA)は三菱東京で0.6%と、欧米勢の1.3%に及ばず、一段の収益向上策が欠かせない。

特に国際業務は、強いとされる三菱東京ですら海外向け貸し出しは全体の10%。UFJは5%にすぎない。有力欧米勢とはまだ対等には競えないばかりか、日本の景気が悪くなれば経営も悪化するぜい弱さも残る。

福井俊彦日本銀行総裁は「国際競争力の回復が課題」とメガバンクの国際舞台への本格復帰を期待する。バブル崩壊後、海外業務を縮小し、労力を費やした不良債権処理がほぼ完了。総裁は三菱UFJ誕生をきっかけに邦銀も再び世界を意識することを期待する。

3メガバンクに収束した日本の金融界。とりあえず一段落との見方が多い。だが、大再編は銀行の世界だけではない。欧米勢に対抗して銀行と保険、ノンバンクなど異業種を含めた強者連合の模索がこれから始まろうとしている。

The New York

Times 2004/8/13

Tentative Merger Deal in Japan to Create Largest Bank

By TODD ZAUN

The Mitsubishi Tokyo Financial Group, Japan's second-largest

bank, reached a preliminary agreement to take over the struggling

UFJ Holdings in a deal that would create the world's biggest

bank.

The basic agreement comes a day after a Tokyo court granted an

appeal by UFJ that cleared the way for the banks to resume merger

talks that had been held up in a dispute with a rival buyer for

part of UFJ.

The accord is a blow to the No. 3 Japanese bank, the Sumitomo

Mitsui Financial Group, which also proposed a takeover of UFJ.

Analysts said Sumitomo Mitsui's only hope might be that the

agreement between Mitsubishi Tokyo and UFJ falls apart as the two

sides negotiate the terms of the takeover.

Nonetheless, Sumitomo Mitsui said it was not ready to give up the

battle for UFJ.

"Our position has not changed. We will continue to offer

some proposals for them to consider," a Sumitomo Mitsui

spokesman, Takashi Morita, said.

The fact that there are two buyers competing publicly for UFJ is

highly unusual in Japan's banking world where most deals have

been worked out behind closed doors.

The agreement reached on Thursday set a merger date of Oct. 1,

2005, outlined the leadership structure and proposed a new name

for the group, Mitsubishi UFJ Holdings. The proposal omitted the

crucial detail of how much Mitsubishi Tokyo would pay for UFJ,

the smallest and weakest of Japan's top four banks.

Under the initial agreement, Mitsubishi Tokyo's president, Nobuo

Kuroyanagi, would be president of the new holding company and

UFJ's president, Ryosuke Tamakoshi, would be chairman, typically

a less powerful position in a Japanese company.

The new company would combine the commercial banks, money

management units and brokerage operations of UFJ and Mitsubishi

Tokyo into a single holding company. The combination would create

a bank with assets of 189 trillion yen, or $1.7 trillion. By that

measure, it would be larger than Citigroup, which has assets of

$1.3 trillion.

"Reaching a basic agreement puts them one step closer to

completing the deal," said Ned Akov, a bank analyst at ING

in Tokyo.

While it is possible the agreement could crumble while the

specifics are worked out, the momentum created by Thursday's

agreement makes it unlikely that Sumitomo Mitsui would win the

takeover battle, he said.

Sumitomo Mitsui could make a hostile bid for UFJ, but Mr. Morita,

the Sumitomo Mitsui spokesman, said no such move was planned. A

hostile takeover would be difficult because the traditionally

cozy relationship between banks and many of their large

shareholders means many of them might not be willing to consider

an uninvited offer.

Thursday's agreement is the latest move in what has developed

into an unusual bidding war for UFJ. Sumitomo Mitsui tried to woo

UFJ earlier this week with a surprise offer to provide fresh

capital of 500 billion yen to help UFJ eliminate many of its bad

loans. Mitsubishi Tokyo, which many analysts say is the

healthiest of Japan's big banks, upped the ante on Wednesday,

saying it was prepared to put in as much as 700 billion yen.

But that is only money that would be used to help shore up UFJ's

loan portfolio. Neither suitor has disclosed how much they would

be willing to pay for UFJ.

Because of its size and its range of operations, the new bank

could emerge as the dominant force in Japanese finance at a time

when the economy is reviving.

In a joint statement Thursday, the banks said they thought that

combining forces would create a stronger bank with a more

diversified loan portfolio than either has now on its own.

Currently, Mitsubishi Tokyo caters primarily to corporate clients

while most of UFJ's borrowers are consumers and small businesses.

The banks argue that they are also a good fit geographically,

with most of Mitsubishi Tokyo's branches in and around Tokyo in

eastern Japan, while UFJ, based in Osaka, has a stronger presence

in western Japan.

UFJ has been looking for a stronger partner to help it end a

decade-long struggle with bad loans. The bank has suffered net

losses for three years because of high levels of nonperforming

loans.

UFJ first announced last month that it was negotiating to combine

with Mitsubishi Tokyo, but the talks were stalled when Sumitomo

Trust & Banking won a court injunction preventing UFJ from

including its trust unit in the talks because of a previous

agreement by UFJ to sell that business to Sumitomo Trust.

Sumitomo Trust is not part of the Sumitomo Mitsui group but

shares common roots and agreed to work with its larger cousin in

the attempt to buy UFJ.

That legal roadblock was removed Wednesday when the Tokyo High

Court reversed the lower court's ruling.

A series of major mergers over the last several years has already

changed the landscape of Japan's finance industry, with more than

a dozen major banks combining into the four groups that lead the

industry today.

Like the proposed UFJ takeover, most of the mergers have been

designed in part to help banks deal with worrying levels of bad

loans left from the collapse of Japan's property and real estate

bubbles more than a decade ago.

2004/8/17 朝日新聞

| UFJ統合問題、判断は最高裁へ 住信の許可抗告認める |

住友信託銀行がUFJホールディングスと三菱東京フィナンシャル・グループの統合交渉のうち信託部門の差し止めを求めていた問題で、東京高裁(大喜多啓光裁判長)は17日、交渉中止の仮処分を取り消した同高裁の逆転決定を不服とする住友信託の許可抗告の申し立てを認める決定をした。統合交渉をめぐる法的地位や妥当性の判断は、最高裁に委ねられることになった。 許可抗告は特別抗告と同様、高裁の決定を不服とする場合に最高裁の司法審査を求める手続き。特別抗告は、決定に憲法違反があることを理由とする場合に限られるが、憲法違反以外でも、特に重要な法令解釈や判例違反が問題になった場合に、高裁が許可したときに限って抗告を認める許可抗告が、98年施行の新民事訴訟法で新設された。

東京高裁が住友信託とUFJとの間の基本合意書の法的拘束力を認める一方で、仮処分を申し立てたこと自体を理由に両者の信頼関係が破壊されたとして地裁判断を否定したのは「憲法上の裁判を受ける権利を侵害する極めて不当な判断」として、決定の取り消しを求める特別抗告と許可抗告を行っていた。

住友信託銀行は東京高裁の許可決定を歓迎、「不誠実な行為をしたものが有利になるのは理解しがたい」などと最高裁で主張していく方針だ。一方のUFJホールディングスは「最高裁でも今まで通り当方の主張を続けていきたい」(広報部)と話している。

この問題は、住友信託と信託部門の合併交渉を行っていたUFJが、三菱東京との合併に切り替えたことが発端。

合併交渉を白紙撤回された住友信託は、UFJとの間で結んだ基本合意書中に定めた「第三者との間で協議を行わない」との条項に法的拘束力があるとして、東京地裁に仮処分を申請。東京地裁は7月27日に住友信託の主張を認めた。

|

2004/08/24

三井住友フィナンシャルグループ

「統合比率等に関するご提案」の送付について

http://release.nikkei.co.jp/detail.cfm?relID=79401

株式会社三井住友フィナンシャルグループは、株式会社UFJホールディングスおよび株式会社UFJ銀行に対し、統合比率と資本の提供に関する考え方等を記した「統合比率等に関するご提案」を送付いたしましたのでお知らせします。本提案の概要は以下の通りです。当社といたしましては、当社グループとUFJグループの統合こそが、両グループの株主、お客様、従業員にとって最適の選択肢であると考えており、当社からの提案を前向きにご検討頂けることを強く期待しております。

1.統合比率について

UFJホールディングスとの統合比率については、UFJホールディングス株式1.0株に対し、三井住友フィナンシャルグループ株式1.0株を提案いたしました。これは直近の両社の株価をベースにするとUFJホールディングス株式に30%程度のプレミアムを加味した水準ですが、統合効果に関しては、少なくとも平年度ベースで2,000億円(税引前)相当の効率化効果を見込んでおりますので、UFJグループの株主の皆様にとっては勿論のこと、三井住友フィナンシャルグループの株主の皆様にとっても十分に価値向上に繋がる統合比率であると考えております。なお、本統合比率の提案については、9月24日までを有効としております。

2.資本の提供について

従前より、資本提供の金額については「5,000億円以上」と提案しておりますが、資本必要金額が7,000億円に達するような場合でも、資本を提供させて頂くことが可能である点を改めて確認させて頂いております。

なお、三井住友フィナンシャルグループは、十分な自己資本比率を維持することが可能であり、本件資本の提供のために増資を行うことは考えておりません。

最高裁決定の要旨 2004/8/30

本件抗告を棄却する。

・本件抗告の理由は、原決定が、現時点において、抗告人(住友信託)と相手方ら(UFJ3社)との間の信頼関係が破壊されており、最終的な合意の締結に向けた協議を誠実に継続することを期待することが不可能となったとして、被保全権利である本件条項に基づく差止請求権が消滅したと判断したことを論難するものである。

・今後、抗告人と相手方らが交渉を重ねても、社会通念上、上記の最終的な合意が成立する可能性が存しないと判断されるに至った場合には、本件条項に基づく債務も消滅するものと解される。

・現段階では抗告人と相手方らとの間で、本件基本合意に基づく本件協働事業化に関する最終的な合意が成立する可能性は相当低いといわざるを得ない。しかし、上記の可能性が存しないと

まではいえない。

・本件仮処分命令の申し立ては、仮の地位を定める仮処分命令を求めるものであるが、その発令には、「争いがある権利関係について債権者に生ずる著しい損害または急迫の危険を避けるためこれを必要とするとき」との要件が定められており(民事保全法23条2項)、この要件を欠くときには、本件仮処分命令の申し立ては理由がないことになる。

・本件基本合意書には、抗告人及び相手方らが、本件協働事業化に関する最終的な合意をすべき義務を負う旨を定めた規定はなく、最終的な合意が成立するか否かは、今後の交渉次第であって、本件基本合意書は、その成立を保証するものではなく、抗告人は、その成立についての期待を有するにすぎないものであることが明らかである。

・本件仮処分命令により、暫定的に、相手方らが抗告人以外の第三者との間で前記情報提供または協議を行うことを差し止めなければ、抗告人に著しい損害や急迫の危険が生ずるものとはいえず、本件仮処分命令の申し立ては、上記要件を欠くものというべきである。

一、本件仮処分命令の申し立てを却下するなどした原審の判断は、結論において是認することができる。論旨は、原決定の結論に影響を及ぼさない部分についてその違法をいうものにすぎず、採用することができない。

日本経済新聞 2004/9/3

UFJ 不良債権8000億円圧縮

双日とアプラス決着へ 大口融資先の処理加速

UFJグループの大口融資先企業の抜本処理が加速している。アプラスは、新生銀行に保有株だけではなく2千億円(簿価べース)を超す貸し出しも売却するため、不良債権残高が一気に2千億円減る。双日も、5900億円に上る貸出債権を正常化するため、大幅な資本支援を実施する。ダイエーなど他の企業との調整を早期に終え、9月中間期で不良債権処理完了への道筋を付けたい考えだ。

| UFJの大口融資先企業の再生・処理策 |

| |

融資先企業 |

有利子負債額

(2004年3月末)

|

作業状況 |

決着へ

|

アプラス

|

6454億円

|

不採算部門を切り離し、新生銀行に売却

|

双日

|

1兆5570億円

|

UBSなどと資本支援。含み損を処理

|

ほぼ決着

|

国際自動車

|

約2000億円

|

系列のシナジー・キャピタルが支援。

東京・赤坂のオフィスビルは売却

|

大詰め

|

ダイエー

|

1兆751億円

|

主力3行で産業再生機構活用を説得中

|

調整中

|

大京

|

4859億円

|

産業再生機構の活用を検討

|

国際興業

|

約3300億円

|

帝国ホテル株売却など検討

|

ミサワホーム

|

2963億円

|

トヨタグループとの提携模索

|

UFJの不良債権残高は6月末時点で4兆6200億円。貸出残高に占める比率は10.24%もあり、他の大手銀行と比べると飛び抜けて高い。それを来年3月末までに3%台にまで下げる目標を立てている。

アプラス、双日向け債権が不良債権から正常債権になれば、8千億円程度不良債権が減ることになる。沖原隆宗UFJ銀行頭取は処理すべき大口融資先企業数を「十指に満たない」と言っており、残りの企業はダイエー、国際自動車、大京、国際興業、ミサワホームなどとされる。こうした再生・処理策が決着しない限り、不良債権比率3%台の達成は不可能だ。

UFJが大口融資先の処理を急ぐのは、来年3月末までに不良債権比率を半減させる政府目標達成に向けて、金融庁が処理加速を迫っていることが主因だ。

加えて、三菱東京フィナンシャル・グループとの経営統合に向けて財務健全化が急務なことも背景にある。UFJは9月末までに三菱東京から最大7千億円の資本支援を受ける方針で、UFJはそれまでに再建策の見直しを終えたい考えだ。

アプラスは最も処理作業が進んでいた。UFJが同社の発行済み株式の約4割を保有し、事実上の経営権を握っていたためだ。

UFJは当初からアプラスを個人向けカード・信販事業を中心とした企業に再構築したうえで、外資系金融機関などに売却する計画を打ち出していた。交渉の結果、UFJにとって最も負担が小さい形で不良債権を消せる方法を提案したのが新生銀だった。

双日は7月下旬に2500億円の資本支援を柱とした再建策を発表したが、その後、厳しい資産査定を実施。リストラを強化して支援額を1千億円上積みした。今回の再建案ならば、UFJの双日向け貸出債権の評価は不良債権から脱することができるとみられる。

双日ホールディングスの新再建計画

| |

|

|

|

|

| |

|

7月発表の骨子 |

|

今回の最終案 |

| 損失処理額 |

|

2500億円規模 |

|

4100億円 |

| 増資額 |

|

同上 |

|

3500億円強 |

| 純有利子負債 |

|

3年後に1兆円 |

|

2005年3月末に1兆円強 |

| 純有利子負債倍率 |

: |

3年後に4.5倍以下 |

: |

2005年3月末に4倍弱 |

|

UFJにとって双日は最大級の大口融資先企業。UFJは双日問題決着で、他の企業の再生・処理に弾みをかけたい考えだ。