日本経済新聞 2006/7/24

北越製紙 王子が敵対的TOBへ

三菱商事と争奪戦 北越株過半数取得めざす

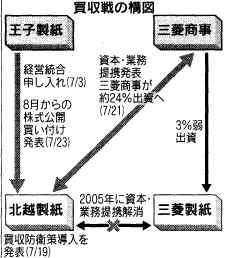

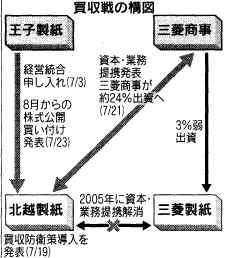

製紙業界最大手の王子製紙は23日、同6位の北越製紙に対してTOB(株式公開買い付け)を実施すると発表した。7月3日に経営統合を提案したが、北越が21日に三菱商事から約24%(議決権べース)の出資を受けて傘下に入ると発表したため、敵対的な買収提案に踏み切る。実現すれば王子の世界シェアは現在の7位から5位に上がるが、北越は強く反発している。北越を巡り三菱商事と王子という大企業同士が争奪戦を繰り広げる異例の展開になる。

王子は8月中旬にTOBを始める。公開買い付け期間は約1カ月。北越株の買い付け価格は1株あたり860円で、21日の北越株の終値635円に比べ約35%高い。北越株の少なくとも50.1%(同)を取得する計画で、その場合の買収額は約700億円になる。

王子はTOBが成立すれば北越との経営統合を目指す。買収・統合は、三菱商事による北越への資本参加が撤回されることが前提としているが、王子は自社の買収提案の方が条件がいいため、三菱商事が計画を撤回するとみているもようだ。

23日夜に記者会見した王子の篠田和久社長は「当社の提案は友好的で魅力的。統合は実現させる」と強調した。北越の三輪正明社長は同日夜、記者団に「カネと力を振り回してねじ伏せるようなやり方には徹底的に対決する」と語り、対抗策をとる考えを示した。

王子は国内最大級の抄紙機を導入予定の北越の新潟工場(新潟市)を活用、生産・販売を効率化する。価格が高騰する重油や原料チップ(木片)の一括購入で調達費も削減、統合3年目で年75億円のコスト削減効果を見込む。

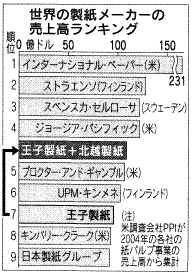

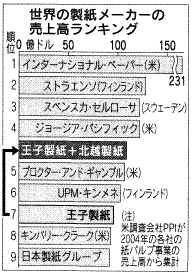

王子の2006年3月期の連結売上高は約1兆2100億円で、2位の日本製紙グループ本社(同約1兆1500億円)と競っている。北越が他グループに入るとトップの座が揺らぎかねないと判断、買収で首位固めを急ぐ。世界の製紙業界では

再編が活発になっており、海外大手に対抗できる体制を整える狙いもある。北越を買収すれば売上高は約1兆3600億円になり、世界5位に浮上する。

三井住友銀行をメーンバンクとする王子は今月3日に北越に統合を申し入れ、24日までの回答を求めたが、王子グループ入りを嫌った北越は19日に新株予約権発行を柱とする買収防衛策の導入を決定。さらに三菱商事に資本提携を持ちかけ、21日に資本・業務提携することで合意。三菱商事は8月7日に約303億円(1株あたり607円)を投じて北越株の24.4%を取得する予定だった。

今後は防衛策発動の検討に入った北越の動きが焦点。北越と三菱商事が予定通り資本提携するかもポイントになるが、三菱商事は23日夜、「王子の発表をよく見て検討する」(広報部)とのコメントを出した。

敵対的買収大企業に波及

王子製紙による北越製紙の買収提案は日本のM&A(企業の合併・買収)市場を一変させる可能性を秘める。従来型の大企業による敵対的買収はこれまで実質的に1件もなかったからだ。「経営者同士が握手すれば統合成立」とは決めつけられない時代の始まりともいえる。

水面下では「できれば敵対的買収をやりたい」(医薬品メーカー首脳)ともらす経営者は増えていた。海外では大型M&Aで業界再編が急ビッチで進んでいるのに、友好的M&Aしかできないようでは競争に勝ち残れないとの危機感が背景にある。

鉄鋼業界では、世界最大手のミタル・スチールが敵対的買収によって急成長している。同じ素材産業である製紙業界でも、これまでの再編で魅力ある買収候補は少なくなっている。少なくなった"玉”を巡っての争いが激しくなり、敵対的買収を呼び込む余地が出ていた。

すでに、長らく「敵対的買収はなじまない」といわれてきた日本でも変化の兆しは出ていた。銀行業界では2年前に、三井住友フィナンシャルグループが、他行との経営統合を決めたUFJホールディングスに対し、統合提案を一方的に行った。だが経営陣に提案しただけで、TOB(株式公開買い付け)など敵対的な行為までは実行していなかった。

新興企業の間では敵対的買収をタブー視する風潮はなくなっている。ライブドアがニッポン放送、楽天がTBSに狙いをつけたのが典型例だ。株式の持ち合い解消で株主の流動化が進み、敵対的買収を可能にする土壌が出てきたことが底流にあり、これが大企業にも波及する。

ただ、敵対的買収はリスクと隣り合わせだ。強行すれば買収額は膨れあがる。世間になりふり構わぬ経営と受け止められ、買収先の人材が離散するなど買収後の経営失敗を招くこともある。敵対的とはあくまで経営陣に対してであり、買収の是非を最終判定するのは株主である点も忘れてはならない。

王子、提案拒否で強攻策

首位固めへ執念 北越は防衛策の発動検討

王子製紙が北越製紙に対する異例のTOB(株式公開買い付け)実施に動くのは、世界の素材産業が寡占化する中、国内製紙首位の地位を固めるのが狙い。市況の波乱要因とされた独立系の北越をどう取り込むかが「覇権」のカギを握っていた。北越が王子による経営統合の打診を拒否し、三菱商事の傘下入りを決めたのを受け、王子は強硬手段に踏み切る。北越は導入済みの買収防衛策の発動の検討に入った。三菱商事が北越の争奪に向け徹底抗戦するのかも焦点となる。

王子が北越に最初に経営統合を打診したのは、北越の増産がうわさに上りはじめた今年3月。王子は弱含む国内市況の一段の悪化要因になると見て増産の自粛を打診したもようだが、北越は5月18日に大型増産を決断。これを受け王子は7月3日に北越の株式100%取得を柱とした統合提案書を提出していた。

北越は需要が好調な塗工紙(チラシなどに使う高級印刷紙)に強く、シェアは11%強。王子が傘下に収めると同分野でシェア約38%と首位の座は盤石になる。しかも北越の主力の新潟工場は最高水準のコスト競争力。老朽化設備を多く抱える王子は日本最大の勢力を形成しつつ、北越との設備統廃合なども狙う。

北越はかつて業務提携していた三菱製紙との合併構想が浮上したが、三菱製紙が昨年に中越パルプ工業と合併で合意(その後、破断)したため立ち消えになった。今月21日に三菱商事グループ傘下入りを決めたのは、「王子による買収の回避を優先した」との見方もある。今のところ買収防衛策の発動を軸に徹底抗戦する構えだ。

三菱商事は北越による第三者割り当ての1株当たり引き受け額について、王子のTOB価格を超える水準に引き上げるかどうかを迫られる。予定購入株数(5千万株)を変更しない場合で約130億円、王子と同様に50%強を取得しようとすれば400億円近い追加負担を強いられる。三菱商事は北越を傘下に収めたうえで、同じ三菱グループの三菱製紙と再び連携させ、紙事業を強化する方針。今後は三菱商事も加わって王子への対応策を練ると見られ、王子による経営統合が実現するかは波乱含みだ。

王子社長 一問一答 近く三菱商事と会談

王子製紙の篠田和久社長の記者会見での一問一答は以下の通り

ー 北越製紙は経営統合を拒否している。

「現時点では極力友好的にTOBを進めたいと考えている。最終的には株主に判断してもらいたいというのが我々の考え。より魅力的な提案が出てくればその時点で対応を考えたい」

ー 経営統合提案の理由は。

「紙・パルプは国内需要が伸び悩んでいる。東アジアの市場が一体化し、印刷・情報用紙分野ではこ2−3年輸入紙が急増。このような状況では会社の枠を超えて経営効率化を進めることが不可欠だ。経営はスピードで先延ばしする理由はない」

ー 北越製紙への第三者割当増資引き受けを決めた三菱商事と話し合う考えは。

「三菱商事とはこれまで様々な関係があり、お世話になっている。週明けにも私と鈴木(正一郎)会長とで三菱商事の真意を聞きに行きたい。株主にとって十分に魅力のある提案をしている。理性的対応を期待したい」

北越社長 一問一答 同業者つぶし 許されるのか

23日夜に都内の北越製紙本社で記者団の質問に応じた同社の三輸正明杜長の一問一答は以下の通り。

ー 王子製紙からの統合提案への対応は。

「受け入れることはできない。従来通り自主独立を貫きたい。我々の経営は効率的で社員の意識も高い。(今回の王子製紙がとったような)カネと力を振り回して同業者を押しつぶすやり方は、許されるのだろうかと強く感じた」

「王子製紙からは新潟工場での抄紙機の導入をやめるように3年ほど前から妨害を受けた。独占禁止法のカルテルにかかわる問題ではないか」

ー 買収防衛策の発動はあるのか。

「今後の対応は役員で話し合って決める。防衛策の発動も検討する」

ー 三菱商事が出資する三菱製紙との連携を探る考えはあるのか。

「現時点では考えていないが、あらゆる可能性を十分に探りたい」

2006/7/23 王子製紙

北越製紙株式会社に対する経営統合提案に関するお知らせ

当社は、本日開催の取締役会におきまして、去る7月3日付けで当社代表取締役から北越製紙株式会社(以下、「北越製紙」といいます)に対して提案した、北越製紙と当社との経営統合案を付議しました。当社取締役会は、下記のとおり、同提案を承認すると共に、北越製紙が平成18年7月21日に公表した三菱商事株式会社(以下、「三菱商事」といいます)に対する第三者割当増資(以下、「本件増資」といいます)および業務提携が撤回されることを条件に、上記経営統合の実現をめざすことを決定いたしましたのでお知らせいたします。

1.経営統合申し入れの経緯

国内の印刷・情報用紙市場と東アジアの印刷・情報用紙市場は、一体化の方向へ急速に進みつつあります。紙・パルプメーカーとして広域化した市場での厳しい競争に打ち勝ち、企業価値の持続的な向上を実現するためには、当社は、企業再編の方法によって企業規模の拡大と効率性の向上を迅速に実現することが望ましいと考えていました。

かかる現状認識に基づき、本年3月、当社は、北越製紙に対し、両社の経営統合に向けての協議を打診し、両社の経営幹部間で経営統合の可能性につき意見交換を行いました。その時点では、具体的な経営統合の議論には至りませんでしたが、その後、当社は、北越製紙との経営統合の具体的方法や条件について検討し、去る7月3日には、当社会長および社長が北越製紙を訪問して経営統合の申し入れを行うと同時に、具体的条件(北越製紙の全株式を対象とし公開買付価格を1株あたり860円とする公開買付けの実施を含む)を盛り込んだ添付の経営統合提案書(以下、「本提案書」といいます)を提出しました。当社は、北越製紙が検討のために必要とする時間を考慮し、7月24日午前9時までに本提案書にご賛同いただけるか否かをお知らせいただくようお願いしておりました。またこの間、当社は、北越製紙から受けた口頭および書面での質問に対し誠実かつ迅速に回答して参りました。

これに対し、北越製紙は、7月19日付けで取締役会限りで所謂「買収防衛策」の導入を決定し、7月21日には、株主の一人である三菱商事に対し1株あたり607円(同日の東京証券取引所における終値は635円)で5,000万株(7月21日時点の発行済株式総数の30.5%に相当)を割り当てる本件増資を発表しました。本件増資が実現した場合には、三菱商事の北越製紙における議決権割合は24.44%に達し、三菱商事は北越製紙において支配的地位を有する株主になります。

このように、本提案書の北越製紙への提出後、当社としては北越製紙経営陣に本提案書を十分にご検討いただくべく、検討期間を設定し、その間、質問には速やかにお答えし、さらに詳細な回答も提示していたところ、北越製紙取締役会は、本提案書で示された経営統合提案の実現を困難にする一連の行為を矢継ぎ早に決定しました。その結果、経営統合提案の実現を目指す当社を取り巻く状況は著しく困難を増したところではありますが、当社と北越製紙の経営統合は北越製紙の株主の皆様をはじめ全ての関係者の皆様の利益となるものと確信しております。当社取締役会は、北越製紙の株主をはじめとする関係者のご理解とご支持を得て、北越製紙との経営統合を進めていくべく、北越製紙との経営統合の提案を承認したものです。

2.本提案書の骨子

当社の経営統合提案は、当社による北越製紙の全株式を対象とする公開買付け(以下、「本公開買付け」といいます)を以下のとおり実施したうえ、株式交換等の方法による100%子会社化プロセスを経て、経営統合(以下、「本経営統合」といいます)を実現することを主たる内容とするものです。北越製紙に提案申し上げた経営統合提案の詳細は本提案書記載の通りですが、その骨子は次のようなものでした。

| (1)本公開買付けの概要 |

| |

1) |

現金を対価とし、1株当たり860円の価格で本公開買付けを実施する。(この価格は、本経営統合提案を行った平成18年7月3日時点での北越製紙の東京証券取引所における直近1ヶ月終値平均株価(平成18年6月1日から平成18年6月30日)に対して約34%のプレミアムを加えた価格となります。また、同日時点での直近3ヶ月終値平均株価、6ヶ月終値平均株価のいずれに対しても30%以上のプレミアムであり、直近5年間の株価最高値の830円(終値ベース)を上回る価格です。なお、7月21日の終値635円に対しては約35%のプレミアムを加えた価格となります。) |

| |

2) |

北越製紙の議決権の50.1%に相当する株式数を買付予定株式数(但し、引き下げる可能性がある)とし、応募があった株式数がこれに達しない場合には、全ての株式の買付けを行わず、これを超える応募があった場合には、その全部の買付けを行う。 |

| |

3) |

公開買付けの開始は8月中旬とし、公開買付期間は約1ヶ月の予定とする。 |

| |

|

|

| (2)本経営統合後の事業運営方針 |

| |

当社と北越製紙が一体として実施する生産設備のスクラップ・アンド・ビルド、将来の資源確保のための海外植林等に関する共同での取組み、共同購入による原燃料コストの削減、物流の効率化、当社の研究開発能力の活用により、統合シナジーの実現を図る。北越製紙の新潟工場については、本経営統合後の新グループの印刷・情報用紙生産の中核拠点として位置づける。 |

| |

|

|

(3)本経営統合後の従業員政策

本経営統合に伴う従業員の解雇や労働条件の引き下げは一切行わない。

(4)設備増設計画支援を通じた地域社会への貢献

当社は、資金提供を含め、北越製紙の新潟工場における設備増設計画を積極的に支援する。 |

3.経営統合提案の背景と意義

本経営統合は、効率性の高い事業運営に実績のある北越製紙と豊富な経営資源を有する当社という最適の組み合わせを実現するものであり、これにより、企業規模の拡大と効率性の向上を同時に実現することが可能です。その結果、豊富なキャッシュ・フローを前提とした、国際的な競争に不可欠な大規模投資を行い得る体制を築くことができます。また、北越製紙が現在計画中の塗工紙生産設備増設と、当社の小型老朽設備のスクラップを組み合わせることで、効率的な生産設備体制を確立できます。生産販売体制の最適化、交錯輸送削減等の物流改善や技術交流等、多岐にわたるシナジーが生じることも見込まれます。

本経営統合が実現した暁には、売上高において世界第5位の紙・パルプメーカーが誕生することになります。さらに、本経営統合後、両社の長所を伸ばし短所を補完することによって、より一層の成長が可能になると考えています。当社としては、本経営統合の迅速な実現が、北越製紙の株主の皆様をはじめ、従業員、取引先、消費者、地域社会を含むすべての北越製紙関係者の皆様にメリットをもたらすものと確信しております。

4.本件増資等の撤回を条件とする経営統合提案の維持

当社は北越製紙の株主でもありますが、上場会社である北越製紙の取締役会が、株価に十分なプレミアムを付した全株を対象とする公開買付けという北越製紙の一般株主にとって明らかに魅力的な提案を受けながら、それを十分に検討することをせず、「買収防衛策」を導入し、さらには特定の株主に時価以下の価格で大規模な第三者割当増資を実施して本経営統合の実現を困難なものにし、北越製紙株主から選択の機会を奪おうとしていることには驚きを禁じ得ません。当社としては、かかる事態を大変遺憾なことであると考え、本提案書を公表し、北越製紙と当社との経営統合の実現に向け引き続き努力を重ねたいと考えております。

ただ、本件増資が実行された場合には、本経営統合の実現を難しくするに止まらず、本公開買付けの条件の魅力を減じることとならざるを得ません。すなわち、本件増資と当社の予定投下資金額を前提に、本件増資後の全株式を対象とした公開買付価格を再計算すると、公開買付価格は1株あたり約800円になります。これは、三菱商事への割当価格である607円に対しては31.7%ものプレミアムがついた金額ではありますが、三菱商事以外の株主にとっては、本件増資がなければ得られたはずのプレミアム金額の減少を意味します。当社は、7月3日の本提案書記載の通り、北越製紙塗工紙生産設備増設資金の提供を申し出ており、本件増資による資金調達の必要性はありません。また、三菱商事との業務提携の内容についても、「原材料の調達、国内外の紙販売に関する協業等についての提携を行って参ります」(北越製紙の平成18年7月21日付プレスリリース「第三者割当による新株式発行及び主要株主の異動並びに業務提携に関するお知らせ」)との抽象的な開示にとどまっており、当該提携が北越製紙にもたらす具体的なメリットの説明は一切されておりません。当社としては、北越製紙の取締役会が自らの職責に照らして本件増資および業務提携を再考すること、あるいは三菱商事が株主全体の利益に配慮されて再考することを期待し、本件増資および業務提携が撤回されることを条件に、引き続き本経営統合提案(一株あたりの公開買付価格を860円とする公開買付けを含む)を本提案書記載の条件のまま維持します。但し、本公開買付けは本件増資等の撤回が公表されてから可及的速やかに行うものとし、本提案書III.2(新グループの経営体制および社名)のうち経営体制に関する部分については、当面凍結するものとします。

なお、北越製紙の運営、業務または財産に重大な変化が生じるおそれがある場合、または本公開買付けの実施が困難となるか、本公開買付けや本経営統合の円滑な実行に支障となる特段の事情が生じた場合には、本公開買付けの実施を中止することや、本提案書と異なる条件で実施することがあります。最終的に本公開買付けを実施するか否か、実施する場合の条件の詳細は、別途開催する当社取締役会で決定します。

5.その他

北越製紙は7月19日付けで買収防衛策を導入しておりますが、当社は、それに先立つ7月3日に経営統合提案を行っております。また、北越製紙からは本提案書に関し書面および口頭で質問が寄せられており、当社はこれに迅速に回答するなど、すでに適切な情報提供と妥当な検討期間の確保を実行してきており、本提案書検討のプロセスは、当該買収防衛策において示されたところとは全く異なる形で進められてまいりました。従いまして、本提案書における経営統合提案は、当該買収防衛策の対象となるものではなく、北越製紙取締役会が買収防衛策として一方的に定めたプロセスに、当社が従わなければならない法的根拠はいささかもないものと考えております。

2006/7/25 日本経済新聞

三菱商事 「現時点で提携見直さず」 トップ会談 王子は北越の出方注視

北越製紙へのTOB(株式公開買い付け)を表明した王子製紙の篠田和久社長は24日午後、北越と資本・業務提携契約を結んでいる三菱商事の小島順彦社長と会談した。篠田社長が三菱商事に提携の撤回を求めたのに対し、小島社長は「現時点では見直すことはない」と回答。北越の三輪正明社長も同日夕の記者会見で改めて王子の提案を拒否する姿勢を強調した。篠田社長は会談後に「(北越との交渉は)粘り強くやりたい」と翻意を待つ姿勢を示した。

24日午後、王子の鈴木正一郎会長と篠田社長が三菱商事の本社を訪れ、小島社長と井上彪副社長が対応した。

会談後、王子の篠田社長は都内で説明会を開催。三菱商事に対し北越との第三者割当増資の引き受けなどによる資本・業務提携の撤回を求めたことを明らかにした。三菱商事側は「すでに契約が成立しており、現時点で見直したり取り消したりすることはできない」と拒否の姿勢を示したが、北越側の対応次第では提携契約を見直すことに含みを持たせた。

北越の三輸社長は同日夕、記者会見し「王子の経営統合案を受け入れる考えも、三菱商事との提携を撤回する考えもない」と改めて強調した。王子は北越に対し、今年3月に経営統合を打診し、今月3日には「書面で経営統合を提案した」(篠田社長)。篠田社長によると、24日の王子と三菱商事の会談では三菱商事が「王子の北越に対する経営統合の提案については(北越から)よく聞いていなかった」と発言した。これに対し、北越の三輪社長は3日の王子からの統合提案は「(正式な提案ではなく)打診だったと考えている」と主張。三菱商事への説明が不十分だったとの指摘に反輪した。

3社間で何らかの歩み寄りがない場合、王子が敵対的なTOBを実施する可能性がある。

製紙再編、綱引きなぜ

製紙最大手の王子製紙が同6位の北越製紙に対してTOB(株式公開買い付け)を実施して経営統合すると発表してから一夜明けた24日。当事者の王子と北越、さらに21日に北越と資本・業務提携で合意していた三菱商事の間では様々な動きが相次いだ。王子は三菱商事に増資引き受けの撤回を要請、三菱商事はこれを拒否、北越も王子に統合提案の撤回を求めた。製紙業界再編の引き金となりかねない攻防戦には複雑に絡み合う3社の思いが見え隠れする。

北越 なぜ「独自」にこだわり

収益力ヘの自負強く

「今後も自主独立で成長をめざす方針に揺るぎはない」。24日夕方、北越の三輪正明社長は記者会見で、改めて王子との統合に応じる意思がないことを強調した。北越が何よりも強くこだわるのが経営の主導権を握る独自路線だ。

北越は1964年の新潟大地震で壊滅的な打撃を受け倒産寸前に陥った経緯がある。その後、地道なコスト削減を忍耐強く続け業界トップクラスの営業利益率を維持する経営基盤を築き上げてきた。それだけに社員の自社への愛着も強く、経営の主導権は譲れないとの思いが強い。

かつて三菱製紙と業務提携関係を結んだのも経営の主導権を握れるとの判断から。業界最大手の王子からの統合提案は北越にとって金科玉条にしでいた独自路線の撤回を迫られる内容で「到底受け入れることはできない」(三輪社長)。

ましてや合併を繰り返し規模を拡大してきた王子とは肌合いが違う。王子も北越に配慮して当初は持ち株会社による統合を打診。さらに王子は今月3日に北越株式の100%取得による統合を北越に申し入れた。

王子との統合を避けたい北越は19日に買収防衛策導入を決定。その2日後の21日には三菱商事との間で資本・業務提携することで合意した。同業ではない三菱商事なら傘下に入っても主導権を維持できるとの考えがあったからだ。

三菱商事 なぜ増資引き受け

王子の動き把握不足

「商社として良い商機だと判断して(増資引き受けを)決めた」。北越を取り合う形となった三菱商事と王子が、王子側の求めでトップ会談を開いたのは24日午後。この席上で王子の篠田和久社長は、北越の増資を引き受ける理由について三菱商事の小島順彦社長からこう説明を受けたと述べた。

商社首位を独走する三菱商事だが、紙パルプ分野では他社の後じんを拝している。グループ内には再編に乗り遅れた三菱製紙も抱える。北越の増資引き受けには「三菱製紙との連携も視野に日本製紙や王子に次ぐ第三勢力を目指す」(関係者)との意気込みがあったのは間違いない。

しかし、交渉は時間に追われており、「2週間ぐらいでばたばたと決まった」(関係者)。王子が北越に経営統合案を提示したタイミングと重なりあう。

交渉を急いだあまり、調整不足ととられかねない事態も表面化した。トップ会談で小島社長は「王子が北越に経営統合を提案しているとは知らなかった」と語ったとされる。三菱商事にとってカナダでのパルプ製造事業などでパートナーの関係にあり、王子との衝突は得策ではない。北越にこだわる王子の意図をどこまで把握していたのか決断の経緯には不透明感が残る。

王子 なぜ異例のTOB

競争力と市況二兎追う

テレビカメラ9台が待ち受けた王子本社六階会議室。立ち見まで出た24日のアナリスト向け説明会で王子の篠田和久社長は「あくまでも北越との経営統合を進めていきたい」と強調した。

振り切ろうとする北越を執拗に追うように王子がTOB実施に動く背景には、国際競争力強化と市況の安定化という二兎を追う戦略がある。北越の新潟工場は紙の主力製品である印刷・情報用紙の国内最大工場。効率の良い最新鋭設備を少人数で操作する同工場はコスト競争力でも国内トップ、しかも、最大需要地の首都圏から近く物流面でも優位性がある。

北海道など地方に老朽正した設備を多く抱える工場を持つ王子にとって北越の新潟工場は垂涎の的。新潟工場を中心にして生産設備の再構築を図れば、経営効率を高め割安な輸入紙に対する競争力を強化できると考えている。

国内紙市場は現在でも約1割は供給過剰とされ、需要が頭打ちの中でどこかが増産すれぼ需給が緩む。2005年の国内紙の生産量は王子が全体の21.7%に対して、北越は5.1%。だが北越は増産志向が強いとされ、この規模でも増産を実施すれば市況の波乱要因となる。年間約410万トンの紙を生産する王子にとって1キロ当たり10円の値下がりで年410億円の減収となるため、供給調整には一段の再編は避けて通れないとの思いが王子には強い。

深まる溝

王子製紙 篠田和久社長

「次は北越の考えを」 三菱商事と対決しない

ー 三菱商事首脳と24日午後に会談した。

「三菱商事側からは北越製紙の第三者割当増資の引き受けはすでに契約が成立しており現時点で見直すことはないという説明を受けた。5月に北越側から新設備の導入資金に振り向けたいという話があったという。王子から北越に経営統合の提案があったことは聞いていなかったという説明だった」

ー トップ会談を受けた今後の対応は。

「少し様子を見なくてはならない状況だ。王子は具体的な統合提案を示した。今度は提案を拒否した北越が具体的な考えを示すべきだというのが三菱商事と王子の共通認識だ。王子と三菱商事の対決構造のようにとらえられるが、そうではないと言いたい」

ー 経営統合は今年3月から提案していた。

「最初は持ち株会社を設立して王子と北越がともに傘下に入る方式を提案した。北越が拒否したので、とりあえずTOBによる子会社化を提案した。北越からは18日に提案について質問を受けた。今日(24日)午前にも統合は受け入れられないという回答と一緒に質問状を受け取った」

ー 北越は買収防衛策の発動を検討している。

「北越が防衛策の導入を決めたのは(今月)19日。王子は3日に統合を提案しており意に介していない。3日は私と鈴木正一郎会長が一緒に北越を訪ね書面で統合を提案した。北越はまだ正式な提案がないように言っているが、いかがなものか」

ー 統合で国内シェアが独占禁止法に触れる製品が出てくるのでは。

「まだ公正取引委員会に相談している段階だが、我々は問題ないと考えている。輸入品の圧力が強まっている状況を考慮して判断すべきだという声は強いし、公取委もそう考えるのではないかと思っている」

ー 北越の大型投資による市況悪化の懸念が統合提案の引き金だったのではないか。

「重要なのはアジア市場で戦うことのできる会社をつくることだ。大型増設に踏み切る北越と、老朽設備のスクラップを進める王子とは効率化を探るうえで最適の組み合わせだ」

北越製紙 三輸正明社長

「自主独立変えない」 王子と統合効率が低下

ー 王子製紙の経営統合提案への対応は。

「受け入れる考えはない。王子は北越の三菱商事に対する第三者割当増資と業務提携の撤回を条件に統合を目指すと言っているが、我々に撤回する考えはない。三菱商事も増資引き受けを撤回するつもりはないと言っている」

「当社は自主独立の経営で高収益企業となった。今後も自主独立で成長をめざす方針に揺るぎはない。新潟工場の効率は国内最高水準で、日本の紙消費の6割を占める関東地方に近いメリットもある。王子と統合すればこうしたメリットが薄まり、社員の士気も低下する」

ー 王子は株式の買い付け価格などで株主メリットを具体的に示した。

鈴木正晃常務「まだ王子はTOBを実施していない段階。もし実施したなら我々も具体的に(株主メリットなどを)示さなければならない」

ー 三菱商事は王子からの買収提案を聞いていなかったと言っている。

鈴木常務「王子からあったのは統合の打診であり、提案ではなかったと受け止めている。提案ではないので三菱商事に伝える必要はないのではないか」

Q&A

増資巡る駆け引きは? 払込期限がヤマ場

Q 増資を巡る3社の動きは今後どうなる。

A 王子が求めているのは北越の三菱商事への第三者割当増資と業務提携の撤回だ。24日時点では北越も三菱商事も拒否しているが、今後は水面下での交渉が始まりそう。ただ第三者割当増資の払い込みの期限は8月7日。状況が変わらなければ王子が増資の差し止め請求をする可能性もある。

Q 増資が差し止められる可能性は。

A 王子は北越株を信託分も合わせて3%強保有している。差し止め請求は可能だ。ただ「調達資金の使途が新たな生産設備と明確なため、増資差し止めを裁判所に求めて認められるのは難しいのではないか」(企業法務に詳しい中川秀宣弁護士〉との見方もある。

Q 王子がTOBに踏み切るとどうなる。

A 北越が19日に導入した買収防衛策では、株主に不利益かどうかを最長60日の期間内に第三者機関が判断し、その後買い付けが可能となる。そのスケジュールに従えば、8月中旬からのTOB開始を目指す王子の計画は難しい。ただ王子は経営統合提案後に導入した防衛策には拘束力がないとの立場で、手続きを踏まずにTOBに踏み切る可能性もある。

Q 北越が防衛策を導入したタイミングに問題はないのか。

A 北越は3日に王子から提案を受け、急いで防衛策を導入したとの見方もある。その後に導入した防衛策の発動が有効かは不透明だ。北越が「(王子からの話は)打診であって正式な提案ではない」というスタンスを崩していない理由もそこにあるようだ。

日本経済新聞 2006/8/4

北越株 日本製紙が対抗取得 8%強「王子TOB阻止」

三菱商事と連携探る 王子は計画続行

製紙業界2位の日本製紙グループ本社は3日、同6位の北越製紙の株式8.49%を取得したと発表した。今後も10%未満の範囲内で買い増す。同首位の王子製紙による北越株TOB(株式公開買い付け)を阻止するのが狙いで、経営支配が目的ではないとしている。北越の増資に応じて株式の24.4%を取得する三菱商事と合わせると、保有株比率は3分の1を超える可能性が高く、王子が目指す北越との経営統合は難しくなる。北越を巡る買収戦は業界1、2位メーカーが対決する構図に発展した。

日本製紙は3日までに株式市場で北越株1366万4122株(事前保有していた30万株強を含む)を取得した。購入時期や金額は明らかにしていないが、取得額は100億円程度のもよう。北越が増資を実施すると持株比率は6.4%に下がるが、そこから10%未満の範囲で買い増す方針。4日に大量保有報告書を財務局に提出する。

3日に都内で記者会見した日本製紙の中村雅知社長は北越株取得の狙いについて「王子による買収強行は製紙業界の秩序を乱す恐れがある」と指摘。国内の紙市場の伸びが見込めない中で王子の買収が成功すれば、現在は王子とほぼ同規模の連結売上高で明確な差をつけられ、日本製紙にとって著しい不利益になると説明。「TOB阻止が狙いの一つ」と明言した。

中村社長は「北越や三菱商事とは協議していない」と、独自の判断で株式を取得したと説明。今後、両社に緩やかな連携を呼びかける考えを示した。海外での共同事業などを念頭に置いているものとみられる。

日本製紙の北越株取得について王子は同日夕、王子と北越の統合が「株主や従業員などにベストの提案と確信しており、TOB成功に向けて努力を継続する」とのコメントを発表した。

北越を巡っては王子が7月3日に経営統合を提案したのに対し、北越が21日に三菱商事を引受先とする第三者割当増資計画を発表。王子は23日にTOBによる統合計画を公表して北越に増資撤回を追ったが応じなかったため、2日から買い付け価格を1株800円とする敵対的TOBに踏み切り、9月4日までに北越株の50.0004%を取得することを目指していた。

北越が8月7日に予定通り増資を実施すれば、三菱商事は24.4%を保有する筆頭株主となる。三菱商事は王子のTOBに応じない方針で、日本製紙が10%近い北越株を取得すると、三菱商事と合わせた比率(議決権べ-ス)は約34%と、株主総会で重要事項の決定に拒否権を行使できる「3分の1超」に達する可能性が高い。その場合、王子が北越株の過半数を取得できるかは不透明になり、仮にTOBが成立しても、日本製紙と三菱商事が連携すれば、王子が株式交換による北越の完全子会社化を提案しても拒否できる。

王子の統合計画 公取委が任意審査

公正取引委員会は3日、王子製紙が計画する北越製紙との統合が独占禁止法に抵触しないかどうか任意審査を始めたことを明らかにした。統合で市場占有率(シェア)が高まり公正な競争が制限される恐れがある分野があれば、生産設備の売却などを求める。

公取委は統合後のシェアが35%を下回ればほぼ無条件で認可する。統合で35%を超す品目が白板紙や紙器用板紙、塗工印刷用紙など複数あり、王子は公取委に事前相談していた。公取委が見解をまとめる前にTOBに踏み切ったため自主的な審査に切り替える。

審査結果の公表はTOB期限終了後になる見通し。公取委は2001年の日本製紙と大昭和製紙の統合で異議を唱え、両社は生産設備を一部売却した。今回も問題があればTOB終了後でも王子に設備売却などを求める。日本製紙の北越株取得は「議決権べースで10%未満なら審査対象にならない」としている。 |

日本製紙「王子独走」を警戒

業界1、2位が敵対 社長会見「統合は著しく不利益」

王子製紙の“独走”は許さないーー。王子と並ぶ製紙二大勢力の一角、日本製紙グループ本社が敵対的TOB(株式公開買い付け)の攻防に参戦した。北越製紙の買収戦を舞台に、業界1、2位のライバル会社は決定的に対立する関係となった。日本製紙は製紙業界の第三勢力を狙う北越・三菱商事連合との提携も目指そうとしており、各社の思惑が絡み合う波乱の展開となってきた。

「奇手だ。ビジョンのない、ただのいやがらせじゃないか」。3日夜、王子の幹部は苛立ちをあらわにした。

日本製紙が北越株式の取得を始めたのは、王子が北越へのTOB方針を発表した7月23日の翌日以降。株式市場を通じて複数回に分けて購入したとみられている。

王子と北越との経営統合は日本製紙にとって「万年二位」をほぼ意味する。王子の売上高1兆2138億円(2006年3月期連結)に対し、日本製紙は1兆1521億円(同)。今は間近に背中が見える位置だが、仮に統合が実現すると北越の1536億円(同)が上乗せされ約2153億円の差がつく。国内の紙需要が頭打ちとなるなか、自助努力による首位奪還は絶望的だ。

市況産業にあって、規模は価格主導権に直結する。昨秋、先陣を切った印刷・情報用紙の値上げが思うように浸透せず、苦い思いを味わった日本製紙。この時、王子は追随しなかった。メーカーが乱立する家庭紙事業は、一時期の王子の「フル生産・フル販売」による市況悪化のあおりを受け、今も多くの企業が不振に陥ったまま。

「王子・北越統合は当社に著しく不利益」。3日の記者会見、日本製紙の中村雅知社長の言葉に危機感がにじんだ。

日本製紙・王子 源流は同じ「大王子」

財閥解体から2強へ

王子製紙と日本製紙グループ本社はいずれも、「大王子」とよばれた旧王子製紙が源流だ。大王子は企業買収を進め、戦前の紙市場のシェア8割以上を占めていたが、1949年に財閥解体で分割。その後、大王子の系譜につらなる企業が中核になって合従連衡を繰り返し、今の王子製紙と日本製紙の二大勢力を形成した。日本製紙グループ本社は、旧日本製紙と大昭和製紙の経営統合会社「日本ユニパックホールディングス」が2004年に現社名へ変更した。

「国内製紙メーカーが海外で戦うためには将来的には先祖返りもありうる」。かつて王子製紙のある首脳は日本製紙との統合の可能性も示唆していた。競争と協調を使い分けた両社の関係が冷却化しはじめたのは数年前。以前はトップ同士の懇談も頻繁に行われていたが長らく疎遠になっている。そこで今回の日本製紙による阻止工作。

実は01年に旧日本製紙と大昭和が経営統合する際、大王製紙が阻止しようと大昭和株を大量取得した経緯がある。同じ手法を今度は日本製紙がとるのは、歴史の皮肉といえる。

2006/8/30 日本経済新聞

北越TOB 不成立で決着

設備刷新 王子、自前路線に

王子製紙の篠田和久社長は29日の記者会見で北越製紙に対する敵対的TOB(株式公開買い付け)について「不成立の方向」と明言した。成立をめざして検討していたTOBの条件変更は「企業価値の向上につながらない」として断念。北越の最新鋭工場を使って効率化を進める戦略を転換し、自前の最新設備を徳島県阿南市の富岡工場に新設する路線に切り替える。国内大企業間では初の敵対的な買収攻防は業界内外の反発で、期日を待たず決着する。

王子製紙は9月4日を期限とするTOBで、北越株の5割超の取得を目指しているが、篠田社長は最大で3割前後しか応募が確保できないとの見通しを表明。「限りなく不成立の方向」とのTOBの失敗を事実上認めた。

TOB開始後に三菱商事が北越の第三者割当増資を引き受け、株式の24.4%を保有する筆頭株主に浮上し、王子に次ぐ製紙業界2位の日本製紙グループ本社も8.85%を取得。篠田社長は反対陣営に3分の1を握られたことが「大きな障害」と敗因を説明した。

王子はTOB応募株主が増えないため、株式取得目標の引き下げなど条件変更を検討してきた。だが、仮に条件変更でTOBが成立しても、経営統合は簡単には進まないと判断。「これ以上の経営資源の投入は企業価値や株主価値を損なう」と同日の取締役会で条件変更の見送りを決め、TOB不成立が確定した。

篠田社長は北越の最新鋭設備をテコにした効率化戦略に代え、新たに自力で最新鋭設備を導入する意向を表明した。投資先は富岡工場を想定し、年間で30万ー35万トンの増産が可能。投資額は500億ー600億円強の見込みで2008年後半

の稼働を目指す。

篠田社長は経営責任について「TOBの失敗で責任をとるのでは、あしき慣習を残す」と否定。王子の財務アドバイザーの野村証券は「条件を変更してまでTOBの成立を目指す以外に最善の策があるなら、それを選択するのが当然」(柳谷孝副社長)とコメントした。

誤算の王子 北越に代償

北越 呉越同舟どう経営

王子 寡占戦略練り直し

王子製紙による北越製紙へのTOB(株式公開買い付け)攻防が事実上、決着した。大企業が仕掛けた初の敵対的買収として注目されたが、王子は予想以上の反TOB勢力拡大など誤算続きの末、敗北宣言に追い込まれた。一方の北越。三菱商事との提携戦略の具体化に加え、TOB阻止のためだけに大株主となった日本製紙グループ本社とどう関係を構築するか、難題を抱え込んだ。攻防の決着は本当に北越側の勝利なのかは不透明だ。

「決定的な要因は安定株主が突然登場したことだ」。29日の記者会見で王子の篠田和久社長は、淡々とした口調で敗戦の弁を述べた。「三菱商事への期待が甘かったといわれればその通り」

それでも、北越は勝利をさらに確実なものにしようと同日、「引き続き株主に買い付けに応募しないようお願いする」とのコメントを発表した。

王子が北越との経営統合提案を発表したのは7月23日。その翌日、王子の鈴木正一郎会長と篠田社長は、北越の第三者割当増資の引き受けを計画する三菱商事に小島順彦社長を訪ねた。「引き受けを撤回できない」L。鈴木氏は三度持ちかけたといわれるが、小島氏は拒否した。王子は三菱商事の方針転換に望みをつないで8月2日、TOBになだれ込んだ。

「誤報じゃないか」。翌3日午後、会議に出席していた王子役員は日本製紙の北越株取得の一報を耳打ちした部下に聞き返した。王子は自社と並ぶ業界大手の日本製紙を攻防に引きずり込んだことで、二強の競争に火をつけたのは大きな誤算だった。

敗北でイメージ低下が避けられない王子だが、実は事業面の痛手はそれほど大きくない。29日にはさっそく工場増設計画を打ち出し、「最新設備を手に入れる手法を北越買収から自前に変えるだけ」(幹部)。建設費は500億−600億円と、王子が買い付け可能とみていた最大3割程度の北越株の取得額と同じだ。北越を子会社化できないまま立ち往生する恐れのある「3割取得」より、自前路線の方が合理的との計算も成り立つ。

一方、北越陣営は「TOB後」の戦略こそが問われる。北越との二人三脚で「王子と日本製紙に対抗する新勢力づくり」を描いていた三菱商事にとり、日本製紙の登場は想定外。しかも三菱商事と日本製紙は北越株取得にそれぞれ300億円、150億円を投じ、それに見合う利益の確保を株主から厳しく問われる。

「自主独立経営」。北越の三輸正明社長はこの表現をたびたび使い企業価値向上を訴えてきた。借りを作った形の日本製紙と「提携を臭体化したい」と明言しており、“呉越同舟”の中でどう経営をかじ取りしていくか。勝利の代償は大きい。

王子側は北越陣営の混乱を予測し、「北越との統合提案を北越の株主が評価する時期がくるかもしれない」(幹部)。「しばらくたって、もう一度TOBを仕掛けてみるか」。こうした声さえ出ている。

日本企業 変化の兆し 買収の手法透明性向上

王子製紙による北越製紙へのTOBは日本の企業社会が抱える新しい側面と保守的な側面を同時に照らし出した。TOBそのものは不成立で決着することになったが、王子ー北越をめぐる一連の展開は日本の経済界に重い問いを投げかけている。

今回の事態でもっとも驚くべきは王子という企業の変身だ。同社は1873年創業で日本有数の山林地主。一昨年には名義株問題で窮地にたった西武鉄道株の買い取りに応じたことが明らかになり、「取引先の要請だから……」と歯切れ悪く弁明する姿は、旧態依然の日本企業の典型だった。

だが、今回は守旧派イメージを振り払い、公開買い付けという透明性の高い手法を採用、ウェブ上で北越への提案書を公開した。買い付け価格だけでなく、新会社の役員構成や資金調達計画まで記した詳細な中身で、従来なら当事者間にとどまる秘密文書のたぐいだ。

王子の変身は日本企業の変化を象徴する。2005年がライブドアや楽天による「少々手荒な敵対的買収が起こった年」として記憶されるなら、06年は独自の経営ビジョンを基に、相手企業の株主に直接アピールする正統的な買収手法が試みられた年として歴史に刻まれるはずだ。市場と向き合い、株主と対話する経営の新たな流れは、今後も変わらないだろう。

ただし、王子の篠田社長が29日の記者会見で認めたように「相手企業の経営陣の賛同がないままの買収実現は難しい」のも事実。紳士服チェーンのAOKーホールディングスによる同業中堅のフタタヘの経営統合案も不発だった。

敵対的買収に反発する保守的な心情は根強く成功率はあまり高くない。仮に株主の支持を得て買収にこぎつけても、労働組合など株主以外の利害関係者の抵抗感は強く、現実の統合プロセスで苦労するだろう。「今の日本で敵対的買収は決して上策ではない」(市揚関係者)とされる理由だ。

今回の王子の変身とTOB失敗は、日本の企業社会の持つ両面性を浮かび上がらせた。だが、世界を見渡せばミタル・スチール(オランダ)がアルセロール(ルクセンブルク)買収に成功したように、敵対的買収をタブー視する空気は日々薄れている。王子の失敗は日本における敵対的買収の一つの「前史」になるかもしれない。

業界再編へ火種残る

設備増強ラッシュ 価格競争の激化必至

王子製紙は北越製紙の買収をあきらめ、自前で最新鋭の製紙設備を建設する意向を表明した。製紙大手が設備競争を繰り広げることになり、価格競争の激化は必至だ。王子のTOB(株式公開買い付け)は不発に終わるが、製紙業界は消耗戦に突入する可能性が高く、再編の火種は残る。

「国内市況の悪化は避けられない」。王子の「敗北宣言」を聞いた大手紙販売会社の幹部はため息まじりに話した。

王子は北越と経営統合したうえで、北越の新鋭設備(年産35万トン)を2008年に稼働させ、代わりに王子の老朽設備を廃止する青写真を描いた。しかし統合が不可能になり、北越と同じ08年に新鋭設備を稼働させる方針に転じた。王子自身は老朽設備を廃止する考えだが、北越の設備は業界から見れば「純増」。生産の一部は輸出に回るが、相当分は国内販売に振り向けられる公算が大きい。

製紙業界は07年から08年にかけ大型設備の稼働ラッシュを迎える。王子、日本製紙、大王製紙の上位3社は設備新設と廃止を同時に進める予定だが、それぞれ年5万−10万トン前後の純増となる可能性が高い。国内の印刷・情報用紙需要は頭打ち傾向で、北越の純増分も加われば市況悪化は目に見えている。

かつては需給悪化時に王子と日本製紙が減産で足並みをそろえ市況を維持する場面もあった。しかし「(TOB阻止に動いた)日本製紙との関係も厳しくなった」(王子の篠田和久社長)ため二強のシェア争いはむしろ激化する可能性が高い。

すでに製紙各社は原燃料高で減益基調。価格競争の消耗戦が続くと苦しいのは、二強に体力で劣る大王や北越など3位以下のメーカーだ。すでに北越は、北越株を大量取得した日本製紙と事業面でも提携する意向を表明。三菱商事と同グループの三菱製紙との連携も現実味を帯びる。王子も「(中長的に)再編は排除しない」(篠田社長)。異例のTOBは失敗で幕をおろすが、業界再編をを巡る攻防は今後も続く。

製紙大手の設備建設計画

| 社名 |

工場 |

投資額

(億円) |

新設備の

年産能力

(稼働時期) |

| 王子製紙 |

富岡工場

(徳島県阿南市) |

500-600 |

30万-35万トン

(08年後半) |

| 日本製紙 |

石巻工場

(宮城県石巻市) |

630 |

35万トン

(07年11月) |

| 大王製紙 |

三島工場

(愛媛県四国中央市) |

450 |

28万8000トン

(07年8月) |

| 北越製紙 |

新潟工場

(新潟市) |

550 |

35万トン

(08年末) |

王子・篠田社長「和洋折衷の手法、矛盾あった」

王子製紙の篠田和久社長は29日に都内の本社で記者会見した。主な一問一答は以下の通り。

ー (条件変更見送りは)TOBの敗北宣言と受け取っていいのか。

「(TOBは)限りなく不成立の方向という認識だ。そのように理解していただいて結構だ」

ー 敗因は。

「結果論になるが方法論の問題だ。極力友好的に経営統合を進めたかった。7月3日に北越に統合を提案したが、(北越が)三菱商事への第三者割当増資を実施した。これが最大のポイントになった」

「いきなりTOBを始めた方が良かったという声もある。和洋折衷というか、最終的に欧米的な手法になったが最初は日本的に進めた。そこに矛盾があった」

ー なぜ増資差し止めの法的措置をとらなかったのか。

「差し止め訴訟に勝てば相当有利になっていただろう。今回の判断が良かったのか、反省すべきところは大いにある」

ー 三菱商事を説得できると考えたのか。

「かなりの確率で可能性はあると思った。結果的には甘い判断だった」

ー 日本製紙の参戦による影響は。

「三菱商事と合わせると約3分の1の安定株主がTOB発表後に出現し大きな障害となった」

ー 北越の地元の新潟での反発についてはどう考えるか。

「従業員や地域は重要な要素だが、今回の件に大きく影響したとは思わない。一番大きいのは安定株主の出現だ」

ー 経営責任についてはどう考える。

「TOBが失敗したからといって責任を取っていたら悪い前例になる。ただ一つのプロジェクトが失敗したので、どういう責任の取り方がいいのかは社内で議論する」

ー 敵対的TOBは日本では難しいか。

「我々のTOBが不成立になったことと、日本の文化を結びつけるにはもう少し分析が必要だ。日本的なものがTOBを邪魔したということは特にないと思う」

日本経済新聞 2006/8/31-

ドキュメント 製紙攻防

分かれ目は7・28

日本製紙が参戦

秘密会談決裂… 一挙に攻守逆転

日本初の大企業同士による敵対的TOB(株式公開買い付け)として注目された王子製紙と北越製紙の買収戦。王子が事実上の敗北を宣言し、攻防は終結した。7月23日の表面化から1カ月余り。三菱商事や野村証券など日本を代表する企業を巻き込んだ買収劇の舞台裏を追った。

7月23日。日曜の昼下がりに王子会長の鈴木正一郎と北越社長の三輪正明は都内のホテルで向き合っていた。

●38日の買収劇

「統合提案を撤回しないなら、これを公正取引委員会に出さざるを得ない」。三輪は書類を手に言った。書類には北越の新設備建設を巡る王子とのやり取りが記されていた。鈴木ははっきりとは返答しなかったが、夜になってTOB計画を電撃的に発表。38日に及ぶ買収劇が幕を開けた。

攻防は当初、王子ぺースで進んだ。24日に早速アナリスト説明会を開き、社長の篠田和久が「統合は北越株主や社員にもメリットは大きい」と強調した。アナリストは業界再編が進むことを好感、多くが王子の計画を評価した。東京・青山のマンションでは、鈴木が毎晩、詰めかけた記者に統合の利点を説明。時には10人を超す記者が鈴木を取り囲んだ。

守勢に回った北越は24日に統合反対会見を開いた後は、メディアヘの露出を控え沈黙を守った。しかし何も手を打たなかったわけではない。王子は7月3日に北越に統合を申し入れ、24日までに返答するよう求めていた。王子には3日時点でTOBを仕掛ける手もあったが「できるだけ話を友好的に進めるため」(篠田)まずは相手の出方を待った。北越側に与えられた約3週間の「猶予期間」。これがその後の攻防を左有する。

北越は返答期限直前の19日に買収防衛策を導入、21日には三菱商事を引受先とする増資計画を公表した。「いずれも以前から考えていた」と主張するが、王子の目にはそうは映らなかった。北越はその後も副社長の岸本哲夫を中心に安定株主工作を進めたもののTOB阻止の確信は持てずにいた。

ところがここで王子が意外な動きに出る。27日、鈴木の強い要望で北越に極秘のトップ会談を申し入れたのだ。

王子はTOB価格を満天下に示し、「市場に是非を問う」ことを基本戦略にしてきた。しかし現実には北越が増資を実施、三菱商事が約24%を出資してしまえば、TOBのハードルは極めて高くなる。王子のある幹部は「秘密会談は透明性重視の基本戦略に反する」と反対したが、鈴木は「話せば分かる」と考えたようだ。

●オバケ出現

28日午後、会談が開かれる。鈴木と篠田が三輪に提案したのは、TOBを凍結する代わりに北越が増資を撤回する痛み分け案、「お互い頭を冷やそうということ」と王子幹部は狙いを説明するが、会談の中身が外部に漏れて王子側は混乱。市場でも「王子は本気でTOBをやる気があるのか」と懐疑的見方が広がった。

王子は再び会談を申し入れたが北越側は拒否。北越幹部は「最初から増資撤回などできるわけなかった」と語る。実はこの会談の日、もう一つの事態が水面下で動き出した。日本製紙グループ本社が北越株をひそかに市場で取得し始めたのだ。北越側からは28日を境に「はっきり決着させるにはTOBをやってもらった方がいい」と主戦論が強まった。ある北越幹部は「いずれオバケが出てくる」と意味深な発言をした。

秘密会談が決裂した王子は前に進むしかない。「友好的な段階はすぎた」(篠田)として8月2日にTOBに踏み切ったが、わずか2日後の4日、オバケが暗がりから姿を現した。日本製紙が北越株を8%強取得したと発表したのだ。三菱商事保有分と合わせると全体の約3分の1を押さえられた計算。「想定外の手法」(王子幹部)により攻守は完全に逆転した。

北越は一気に攻勢に出る。▼7日、増資実施▼9日、企業価値向上策発表▼10日、三輪が新潟入りして地元株主の支持固めー。北越有利と見た株主が雪崩を打って反TOBに回っていった。

篠田は刻々と上がってくる報告に淡々と目を通していた。そして29日に臨時取締役会招集を決断。29日の取締役会でTOB条件の変更見送りを決め、会見で買収失敗を認めた。目標の過半数どころか北越株主の3割も獲得できず惨敗に終わるという読みが、4日のTOB期限前という異例の敗北宣言につながったようだ。

敵対的手段と友好的手段のはざまで揺れ、悪役になり切れなかった王子。篠田は会見で語った。「我々も日本的な企業の域を出ていなかった」

不動に徹した三菱 「第3極」結成腹くくる

「取締役会決議を取り消すわけにはいかない」。7月24日午後、東京・丸の内の三菱商事本社。2カ月前に完成した真新しいオフィスで社長の小島順彦は、北越製紙の増資引き受け撤回を迫る王子製紙会長の鈴木正一郎、社長の篠田和久の要請をはねつけた。

21日に増資引き受けを決め、買収戦のカギを握った三菱商事。23日にTOB(株式公開買い付け)計画を公表した王子も最初から、三菱商事説得が最大の焦点と見ていた。「三菱商事がホワイトナイトでないというなら、それなりの行動をしてくれるはず」(王子の篠田社長)

しかしこの見通しは甘かった。三菱商事は一貫して「増資は引き受ける。TOBには応じない」との姿勢を崩さなかった。商社業界で圧倒的な強さを誇る三菱商事にとって紙パルプは傍流事業。「TOBに応じることで得る利益よりも失う信用のほうがずっと大きい」との判断があった。

三菱商事は増資を決断する過程で影響を詳細に分析。北越寄りを鮮明にすれば、王子や他の製紙会社との関係が壊れることも覚悟して出資を決めた。ある関係者は「紙パはこのままではじり貧。王子に妥協して少々取引が増えるくらいなら、製紙業界の『第三極』を北越と作ることに賭ける」と腹をくくっていた。

しかし王子はあきらめきれない。24日の会談直後に再会談を申し入れ、その後も接触を探るが、門は開かなかった。王子には裁判所に増資差し止めを求める手もあったが、そうすれば三菱商事との関係悪化は避けられない。三菱商事は紙原料など王子との取引を失いかねないが、三菱側も「三菱グループだって王子から大量の紙を買っている」(グループ関係者)と、衣の下からヨロイをのぞかせる。王子も差し止め請求しても「勝てる確率は3割程度」(王子幹部)と判断、27日に法的手段を見送る方針を固めた。

不動を貫いた三菱商事だが、沈黙せざるをえない事情もあった。北越が新潟工場の設備新設を決めたのは5月。北越幹部は「三菱とはそのころから増資による資金調達を話し合ってきた」と説明する。だが、もし三菱商事が王子の統合提案を知ったうえで、TOB価格を大幅に下回る価格で増資を引き受けたのなら、その是非が問われかねない。逆に知らなかったなら今度は北越の三菱に対する姿勢が問われる。王子の動きを知っていたのか。この問いに三菱商事は「否定も肯定もしない」、という灰色を貫いた。

王子にとってもう一つの壁になった日本製紙グループ本社も動きは素早かった。TOB発表直後から対応策検討に着手。「このままでは万年2位になる」という危機感に押され、3日後の7月26日には北越株取得を事実上決断している。日本製紙参戦の一報に「王子はそんなに嫌われているのか」と王子幹部は愕然とした。

対立が製紙業界全体に広がる中、難しい立場に立たされた会社もある。

みずほコーポレート銀行は買収戦が表面化する前の7月半ば、「中立を貫く」「情報管理を徹底する」という2点を行内で申し合わせた。みずほは王子と北越双方のメーンバンク。TOBを巡り両社から相談を受ける立場にあった。その上で頭取の斎藤宏は「早急にソリューション(解決策)を出せ」と指示。内々に複数の案をまとめさせた。国際的にみると端緒は敵対的でも、最終的に友好的買収に移行する例が多い。仲介役を果たせれば、統合新会社の「単独メーン」の立場を確保できるとの思惑もあった。しかしそんな思惑も日本製紙参戦であっさり頓挫した。日本製紙もみずほのメーン先。「2社でも難しいのに3社が納得できる絵は到底描けない」(幹部)。仲介案は幻に終わった。

1カ月余りに及ぶ攻防の最終局面。三菱商事が動いた。8月25日の取締役会で、王子がTOB条件を変更をしても売却に応じないと確認したのだ。「我々への最後通告なのか」。報道で知った王子は26、27日と情報確認に走る。敗北を宣言したのはその2日後だった。

外資の一手、野村を阻む 「意義あった」萎縮はせず

「日本でも敵対的なTOB(株式公開買い付け)は可能なのか」。野村証券でM&A(企業の合併・買収)の助言事業を手掛ける企業情報部。同部の中堅幹部らが王子製紙との間でTOBを活用した製紙業界の再編の可能性を探り始めたのは、約2年前にさかのぼる。

議論の中で、経営統合の相手として様々な会社の名前が挙がり、今年春の段階で北越製紙に目標を定めた。「王子の試みは日本の資本市場にとっても意義がある。仮に敵対的であっても積極的に支援すべきだ」。野村ホールディングス社長の古賀信行ら首脳も、大手証券として日本初となる敵対的買収の助言にゴーサインを出した。

焦った北越側が最初に買収防衛の助言役を依頼したのはメーンバンク系のみずほ証券だった。だがみずほコーポレート銀行は北越だけでなく王子の主力取引銀行。「今回は見送らせていただきたい」。王子との関係悪化を懸念し、みずほは北越の申し出を辞退した。

北越には今年春から新潟工場の設備資金の調達策を提案するため、クレディ・スイス証券法人本部長の大楠泰治が頻繁に出入りしていた。みずほの辞退と相前後して、王子のTOB提案発表の翌日である7月24日、北越はクレディ・スイスを雇うことを決定した。

「三菱商事向けの第三者割当増資だけでは万全とはいえない」。クレディ・スイスではM&A本部長の小谷野薫が中心となり、防衛策の検討を重ねた。実は小谷野は野村証券の出身で、野村でM&A助言のイロハを学んだ人物。王子と北越のTOB合戦は、野村の"同窓対決"だった。

クレディ・スイスが王子の攻撃をかわすために北越に提案した書類は数百ページ、重ねると10センチ近くに達した。海外の大手買収ファンドと組んだ北越経営陣が北越自身に対抗TOBをかけて自身の株式を非公開にする案や、味方に付けた海外ファンドとともに北越が王子に逆買収を仕掛ける「パックマン・ディフェンス」と呼ばれる防衛策も含まれていた。

ところが北越側が一時は真剣に検討した株式非公開化や逆買収も、8月3日に伏兵として登場した日本製紙グループ本社の8.75%の北越株の取得により「お蔵入り」になる。三菱商事と日本製紙を合わせれば約3分の1の北越株を握り、北越経営陣が安定株主工作だけで逃げ切れると判断したためだ。

「何とか王子のTOB成立を阻止したい」。北越優勢の流れを決定づけた日本製紙は7月26日、モルガン・スタンレー証券に一本の電話をかけていた。実は1年前から日本製紙はモルガンを助言役にして米国のある製紙関連会社の買収計画を進めていたが、その2週間前に断念。つながりのあるモルガンに北越株取得の助言役を頼んだ。

「株式取得が表面化すると逆につぶされてしまう。市場でこっそりと買い集めるのが得策」。モルガンではM&A助言部門責任者の藤田健二が中心となって戦略を策定。7月28日朝の東証寄り付きから北越株に買い注文を入れた。

「日本製紙の対抗TOBでの参戦は十分想定しており、価格で絶対に王子は勝てたはず。しかしまさか市場で買い集めてくるとは」。日本製紙の想定外の登場方法を知ると、ある野村幹部は天を仰いだ。野村は王子による敗北宣言の8月29日までの約1カ月、ついにその誤算をひっくり返すことができなかった。

しかし敗北した野村内部には、今回のTOBに失敗したことに萎縮する雰囲気はない。「正々堂々と資本市場にビジネスプランを問う姿勢を貫いたのは今でも正しかったと思う」。野村社内で指揮を執った常務の山道裕己は振り返る。38日間にわたり投資銀行が知恵を絞ってぶつかり合った今回の敵対的丁0Bで、野村が日本の資本市場の時計の針を前に進めたのは間違いない。

日本経済新聞 2006/9/4

M&Aの作法 −王子に買収失敗に見る.

機関決議見送りが岐路

王子製紙による北越製紙への敵対買収は、TOB(株式公開買い付け)不成立で4日、幕を閉じる。ともに有力な財務アドバイザーや法律事務所を従え、法廷闘争へ一触即発の場面もあった。買収失敗から浮かび上がる法的側面も含めたM&A(合併・買収)の作法とは。

「TOBをかけた後の、北越のおかしな相手への緊急増資なら王子にも分があるが、相手は三菱商事だ。そもそも王子は弱腰だ」

北越内部でこんな見方もあった7月31日午後。東大で企業の買収・防衛シンポジウムが開かれ、弁護士など約400人が集まった。「弊社はルビコン川を渡ったと報道されましたが…」。司会を務めた野村証券幹部で王子のアドバイザーはこう口火を切った。

野村が敵対案件の買収側についた異例のビッグ・ディール。「ルビコン」発言に、TOB強行と感じた参加者もゼロではなかった。パネリストには王子側弁護士の藤縄憲一氏の姿もあった。王子が取締役会でTOB開始を決議したのは翌8月1日だった。

避けた即開示

その10日ほど前、北越は三菱商事への第三者割当増資の計画を公表。王子から7月3日に北越に経営統合の提案があったことは公表しなかった。

統合提案は860円のTOB価格など具体的条件まで含んでいた。春先から北越に接触していたこともあり、王子には7月3日の時点で取締役会で統合申し出の方針を決議し、TOB構想を発表するとの選択肢もあった。だが、王子首脳は友好的な買収を重視。取締役会決議をしたら即開示義務が生じるとの法的助言もあり、決議は見合わせた。実はこれが後に計画全体の成否にまで影響してくる。

寝耳に水の北越の増資計画。王子は増資差し止め仮処分の検討に入った。王子は7月23日に増資撤回を条件とするTOB構想を初めて公表。翌日には同社の篠田和久社長らが三菱商事首脳に会い、増資引き受けの再考を要請。席上、三菱商事首脳は王子が経営統合申し出をしていたことをよく知らされないまま引き受け判断をしたと述べた。

「そのことを公表して構いませんか」。王子は承諾を得た上で、「三菱の不知」の事実を明らかにした、という。三菱商事の公表同意に、王子は「翻意の可能性あり」と読み、即差し止めという決断には至らなかった。過去の判例によると、具体的な事業のための資金調達への増資の場合、差し止められることはまずないという事情もあった。

北越の取締役は様々な選択肢のうち、会社にとっての最善の策を選ぶ義務がある。王子にすれば北越にとってかなり条件のいい統合提案をしており、差し止め訴訟になれば王子に有利に働く可能性があった。ただ、問題はその統合提案が王子の取締役会決議を経ておらず、「非公式なものだった」(北越首脳)との主張の余地を与えたこと。結局、三菱商事との全面戦争を避けたい王子経営者は司法決着の道をあきらめた。

「差し止め請求をしなかったことが(TOB失敗の)最大のポイントだった」「三菱を説得できると思ったが、甘い判断だった」。篠田社長は8月29日の「敗北宣言」の会見でこう述べた。

なぜ王子は北越の増資を読めなかったのか。成熟した製紙業界で、異業種企業が多額出資するメリットはみつけにくい。あるとすれば同業だが、今回の北越買収は一種の「生産調整」。同業他社は喜びこそすれ、増資を引き受けることはないだろう--。王子はこう情勢判断したようだ。

阪神問題に予兆

TOB失敗の予兆は実は今年6月に見て取れた。阪急ホールディングスが実施した阪神電気鉄道株へのTOBだ。高い買い付け価格にもかかわらず、約64%しが応募がなかった。うち約47%は村上フアンドの応募分。

TOBに応じなかったある上場会社は、応募して統合新会社から取引を切られれば損失が大きく、株を売却しないことは合理的と判断したという。応募しない場舎は自社の株主に理由の説明がつくようにしておく必要があり、合理的理由がつけば株主代表訴訟での敗訴リスクはない。こうした事情も考慮して王子のTORでは多くの法人株主が応じなかったのだろう。

敵対買収の作法の試行錯誤は続く。

【買収攻防の主な法的ポイント】

| △ |

大型の事業計画を練っておく |

| |

過去の司法判断では、しっかりした事業計画がありその資金調達自的の第三者割当増資の場合はなかなか差し止められない |

| |

|

| △ |

買収防衛策の発動リスク |

| |

防衛策を発動すると、買収計画者や株主などから取締役個人に損害賠償請求訴訟が起きる可能性。過剰防衛なら特別背任も |

| |

|

| △ |

インサイダー取引 |

| |

未公表の買収計画を知り、被買収企業の株を買い集めるとインサイダー取引規制に抵触する恐れ。ただし増資引き受けは規制の対象外 |

| |

|

| △ |

増資引き受け価格 |

| |

著しく不公正な払込金額で増資すると、発行会社の株主が公正な価格との差額を引受会杜に請求できる |

| |

|

| △ |

買収提案者の取り込み |

| |

買収者に対し株価に影響を与える非公開の重要事実を漏らすと、買収者はインサイダー規制で買い集めにくくなる |

| |

|

| △ |

適時開示規制 |

| |

具体的なTOB計画を含む統合申し入れを取締役会で決議すると開示義務が発生。開示義務のかからない情報でも、インサイダーの規制対象となる可能性もあり要注意 |

| |

|

| △ |

スピードが命 |

| |

友好的買収にこだわると、第三者割当増資などでかわされることがある。企業価値の向上策と確信を持てば「いきなりTOB」の手も

|