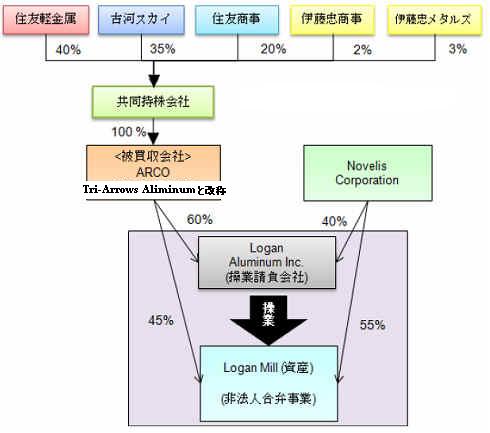

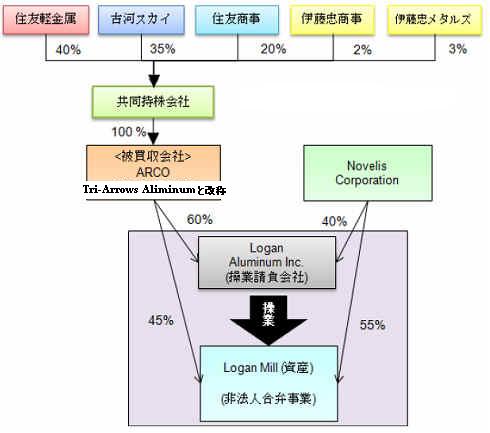

本件は、北米地域における世界最大級のアルミニウム板圧延工場に対する経営参画ということから、住友軽金属単独ではなく、古河スカイ、住友商事、伊藤忠商事、伊藤忠メタルズとの共同にて取り組むことといたしました。これにより、住友軽金属は北米・中南米市場におけるプレゼンスを獲得し、グローバルマーケットにおける影響力を高めるべく、事業展開を推進してまいります。

なお、出資比率は、住友軽金属:40%、古河スカイ:35%、住友商事:20%、伊藤忠商事:2%、伊藤忠メタルズ:3%です。

April 04 2011 BP

BP Agrees Sale of

Arco Aluminum

BP today announced

that it has agreed the sale of its wholly-owned subsidiary, ARCO Aluminum Inc. to a special purpose vehicle

incorporated by a consortium of Japanese companies. ARCO Aluminum

is a supplier of rolled aluminium sheet, used primarily in the

production of beverage cans.

Under the terms of

the agreement the consortium - comprised of Sumitomo Light

Metal Industries, Ltd. (40 per cent), Furukawa Sky Aluminum Corp.

(35 per cent), Sumitomo Corporation (20 per cent), Itochu

Corporation (2 per cent), and Itochu Metals Corporation (3 per

cent) - will

pay BP $680 million in cash, subject to closing adjustments.

Subject to obtaining required regulatory approvals, the parties

expect to complete the transaction in the third quarter of 2011.

“Although

a strong business, ARCO Aluminum is clearly a non-strategic

asset for

BP. Today’s agreement will deliver an

attractive price for the business, unlocking its value for our

shareholders,” said Bob Dudley, BP group chief

executive.

BP remains on track

to meet its target of achieving up to $30 billion of divestments

by the end of 2011. Including ARCO Aluminum, BP has now entered

into agreements for divestments with a total value of over $24

billion.

2010/12/1 BP、アルゼンチンのPan American

Energy の持株をBridas Corporationに売却 参照

Based in

Louisville, Kentucky, USA, ARCO Aluminum produces and markets a

range of aluminium sheet for the major US domestic beverage can

makers. The company owns an approximate 45 per cent

interest in

the aggregate assets of a joint venture aluminium rolling mill in

Logan County, Kentucky - the largest and lowest cost producer of

aluminium can sheet in North America. ARCO Aluminum sold over 650

million pounds of can sheet products in 2010.

RBS Securities

acted as financial advisor to BP.

Notes to editors:

ARCO Aluminum has

an approximate 45 per cent ownership interest in the aggregate

assets of the mill and a 60 per cent interest in the rolling mill’s management company, Logan Aluminum

Inc. The

co-owner in Logan Aluminum Inc. and the rolling mill is Novelis

Corporation.

The Logan joint

venture operates as a production co-operative, with each partner

supplying its own primary metal inputs and owning and marketing

its share of output at cost.

BP acquired ARCO

Aluminum as part of its purchase of ARCO in 2000.

----

2011/4/4 住友軽金属工業

米国アルミニウム板圧延製造販売会社の株式取得に関するお知らせ

住友軽金属は、BP Company North America Inc.の100%子会社であるアルミニウム板圧延品製造販売会社ARCO

Aluminum Inc.(本社:米国ケンタッキー州ルイビルについて、古河スカイ、住友商事、伊藤忠商事、伊藤忠メタルズとともに、BPよりその全株式を譲り受けることに合意しましたので、お知らせいたします。

1.株式の取得の理由、内容

ARCO

は、生産品種をアルミ缶材に特化した製造を行っている世界最大級のアルミニウム板圧延工場であるLogan

Mill(非法人合弁事業)の資産の約45%持分、その運営会社であるLogan

Aluminum Inc.(本社:米国ケンタッキー州ラッセルビル、最高経営責任者:Randy

Schumaker)の60%出資持分を所有し、Novelis

Corporation(本社:ジョージア州アトランタ、社長:Philip

Martens)との合弁で事業を運営しています。ARCO

とNovelis はそれぞれ原材料をLogan Mill

に供給し、各々の製品を販売しています。

住友軽金属は、古河スカイ、住友商事、伊藤忠商事、伊藤忠メタルズ4

社との共同出資により、ARCO の全株式をBP より6億8千万米ドルで取得し、経営参加と技術提供を通じて、アルミ缶材の世界最大市場である北米での製造販売に取り組んでまいります。また、今後大きな伸びが見込まれる中南米市場への販売も拡大させる予定です。

なお、事業運営については、共同出資5

社で米国に設立した共同持株会社が全株式を保有し、重要事項については出資各社が協議の上、決定します。

本件は、北米地域における世界最大級のアルミニウム板圧延工場に対する経営参画ということから、住友軽金属単独ではなく、古河スカイ、住友商事、伊藤忠商事、伊藤忠メタルズとの共同にて取り組むことといたしました。これにより、住友軽金属は北米・中南米市場におけるプレゼンスを獲得し、グローバルマーケットにおける影響力を高めるべく、事業展開を推進してまいります。

なお、出資比率は、住友軽金属:40%、古河スカイ:35%、住友商事:20%、伊藤忠商事:2%、伊藤忠メタルズ:3%です。

Novelis is the world leader in aluminum rolling, producing nearly 20 percent of the world's flat-rolled aluminum products. Novelis is the No. 1 rolled products producer in Europe and South America, and the No. 2 producer in both North America and Asia.

Created in 2005 as a spin-off from aluminum producer Alcan Inc., Novelis is the world's leading rolled aluminum producer and beverage can recycler.

2.ARCO Aluminum Inc.の概要

社名:ARCO Aluminum Inc.

設立:1984 年

本 社:9960 Corporate Campus Drive, Suite 3000, Louisville,

Kentucky 40223

資本金:1,000 米ドル

社 長:President - Patrick Franc

事業内容:アルミニウム製品の製造および販売

年 間 売 上 高:約9 億米ドル(2010 年)

年 間 販 売 量:約30 万トン(2010 年)

従業員:32 名(2011 年3 月時点)

当社との関係:記載すべき資本関係、人的関係、取引関係はありません

飲料缶用のアルミシート(以下、缶材)の製造・販売。

顧客は製缶メーカー。

生産量は約30万㌧/年。北米缶材市場でのシェアは15%。1981年 Atlantic Richfield (アトランティック・リッチフィールド) がローガン工場建設開始

1984年 ローガン工場操業開始

1985年 アトランティック・リッチフィールドがアルミ関連事業をAlcan (アルキャン、現・ノベリス) へ売却。

この際、独禁法の問題でローガン工場全体の売却に関しては、米国当局の認可取得できず、

ローガン工場はアトランティック・リッチフィールド子会社(現・アーコ)とアルキャンの合弁事業となった。

2000年 ビーピーがアトランティック・リッチフィールドを買収。

この結果、ローガン工場はビーピー(アーコ)とアルキャン(現・ノベリス) の合弁契約に基づく事業となった。

3.BP Company North America Inc.の概要

社名:BP Company North America Inc.

設立:1985 年

本社:501 WestLake Park Blvd., Houston, Texas 77079

資本金:10,660 米ドル

社 長: President ? Steven Bray

事業内容:石油・ガスの採掘および生産

当社との関係:記載すべき資本関係、人的関係、取引関係はありません

4.Logan Aluminum Inc.の概要

社名:Logan Aluminum Inc.

設立:1984 年

本社:U.S. Hwy. 431, Russellville, Kentucky 40232

資本金:1 米ドル

最高経営責任者:CEO - Randy Schumaker

事業内容:アルミニウム製品の製造および販売

従業員:約1,000 名

Logan Aluminum Inc., located in Logan County Kentucky and jointly owned by ARCO Aluminum Inc. (later referred to as "Arco") and Novelis Corporation is a world class manufacturer of Aluminum sheet products with capabilities and experiences in fabrication of rigid container sheet, building products, automotive sheet, distributor sheet, and food can stock markets since 1983.

Logan Aluminum is a premier manufacturing facility with modern high-speed equipment and technology available in the operational areas of ingot casting, hot rolling, cold rolling and finishing.

Logan Aluminum is an industry leader in terms of safety performance, product quality, customer services, cost performance and receives broad based recognition for its progressive management concepts.

Logan Aluminum is proud to be a part of the Commonwealth of Kentucky and the community of Logan County.

5.共同持株会社の概要

社名:ARROW Aluminum Holding Inc.

本 社:Corporation Trust Center, 1209 Orange Street,

Wilmington, Delaware

資本金:5,000 米ドル

共 同 社 長: 白石 重和(住友軽金属

取締役専務執行役員)

中野 隆喜(古河スカイ 取締役)

関内 雅男(住友商事 執行役員)

事業内容:ARCO 株式の保有

6.今後のスケジュール

平成23 年7 月~9

月にクロージングの予定です。ただし、各国競争当局の審査状況等の事情によっては、クロージングの時期が変更される可能性があります。

本件の意義

【当社中期経営計画SUMIKEI VISION 2012

(SV12)】

成長市場でグローバル供給体制構築 → お客様にとっての『ベスト・グローバル・パートナー』

アーコの取得=世界最大級の缶材圧延工場ローガンへの参画

☆販売面のメリット

◎アルミ缶材の世界最大市場である北米での製造・販売

◎今後大きな伸びが見込まれる中南米市場への販売拡大

⇒

今後拡大する世界飲料缶市場に対してグローバル供給体制構築の実現へ

☆製造・技術面のメリット

◎日本

・北米それぞれの長所を活用したシナジー効果