日本経済新聞 2002/10/24

金融・産業再生策の竹中案全容

不良債権、別勘定に分離 公的資金年内申請促す 企業債務整理へ新指針

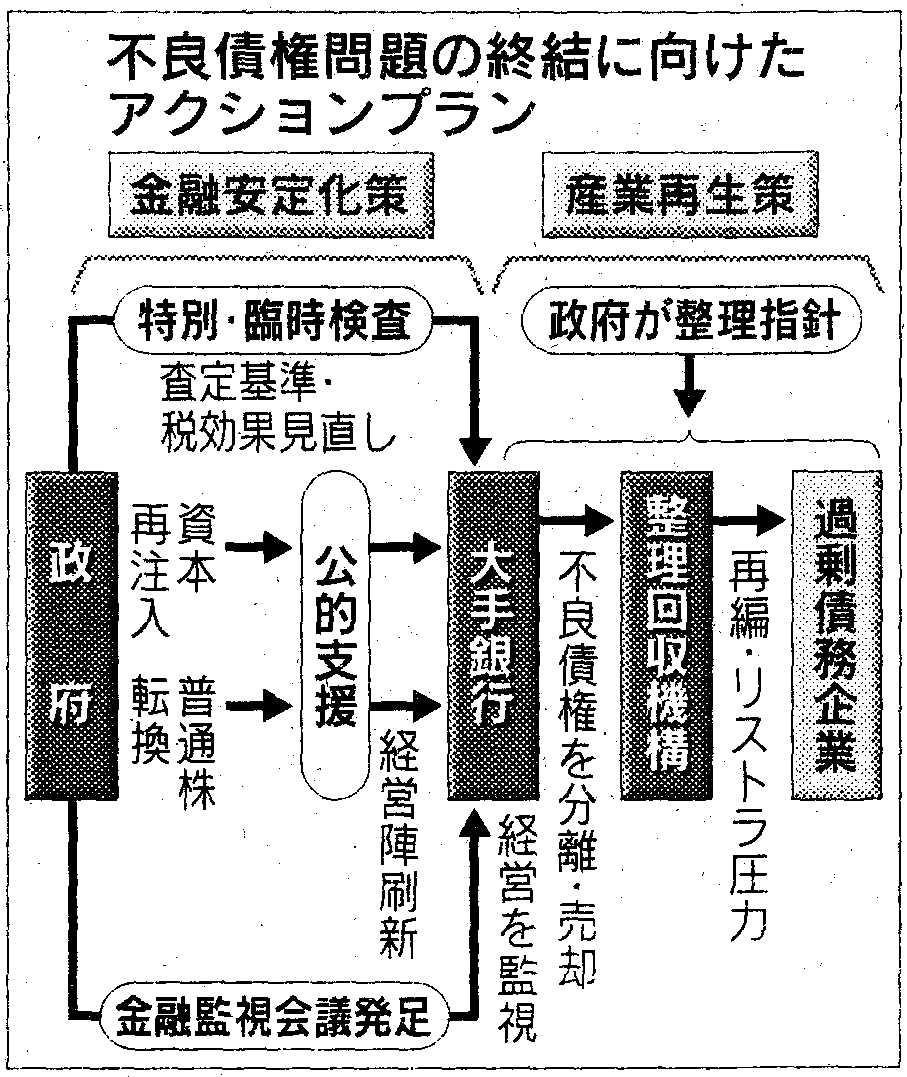

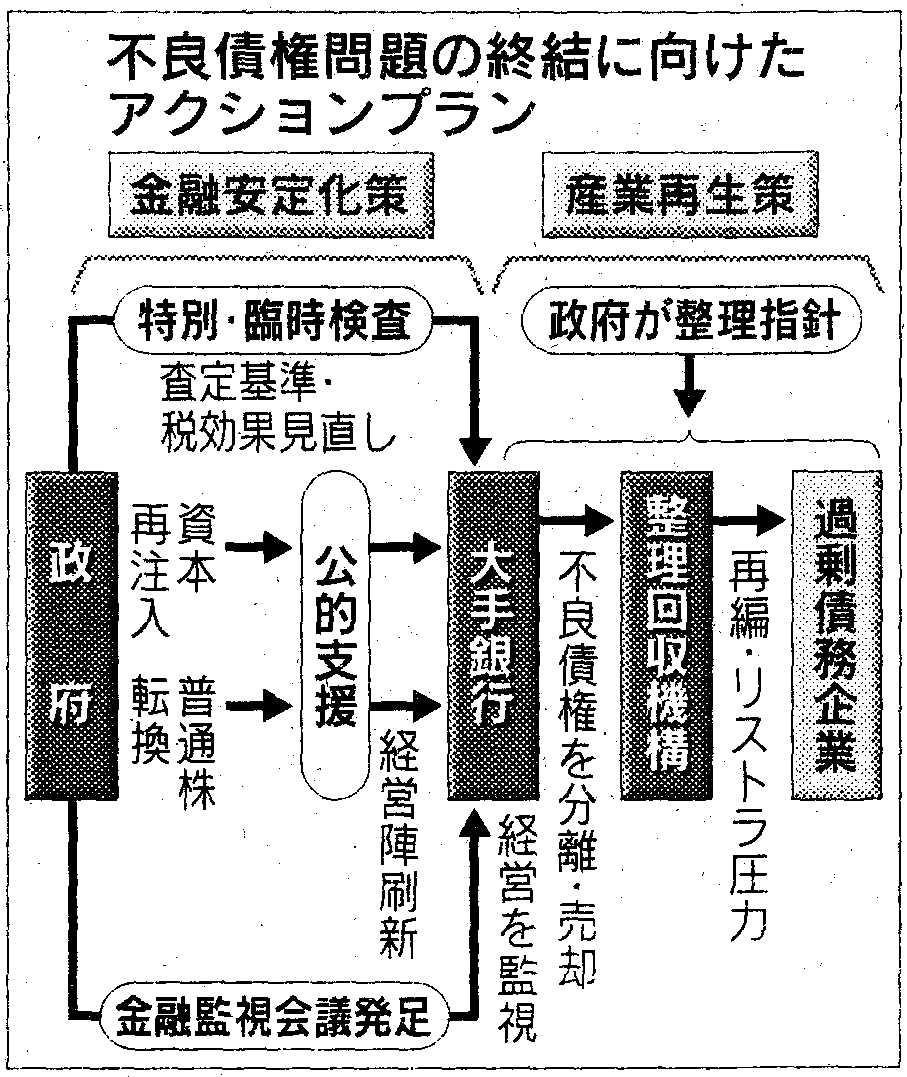

竹中平蔵経済財政・金融担当相がまとめた金融・産業再生策の全容が23日明らかになった。主要銀行に必要に応じて公的資金による資本注入や国有化などの措置を実施。対象行は将来の売却を前提に不良債権を別勘定に分離、新経営陣は正常資産の「新勘定」を引き継いで再生を目指す。年末までに資本注入を申請すれば経営責任の追及を緩やかにすることで申請を促す。過剰債務企業の整理・再生についても政府が新指針を作る。

竹中経財・金融相がまとめた「不良債権問題の終結に向けたアクションプランー主要行に対する公的支援を通じた経済再生」は、月末に政府が作る総合デフレ対策のたたき台となる。ただ金融界や自民党の反発で具体化には曲折も予想される。

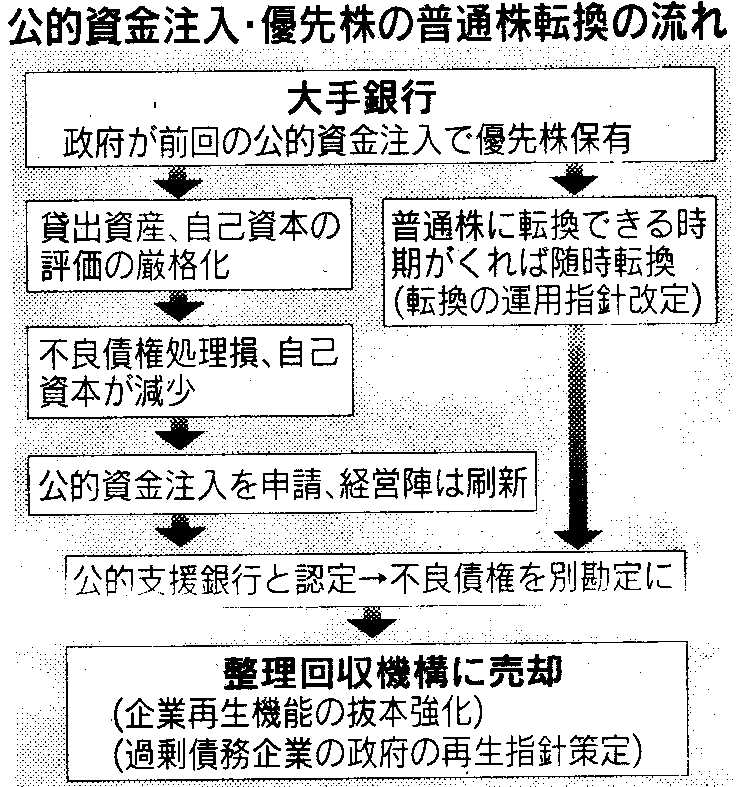

焦点の銀行の実質国有化や公的資金の投入では対象となった銀行の代表取締役は原則更迭する。同時に銀行資産を不良(旧勘定)資産と正常(新勘定)に分け、新経営陣が管理する体制にする。

破たんしていない銀行に「新旧分離」を適用した例はない。竹中氏は、分離した旧勘定を銀行が整理回収機構に一括売却することも視野に入れているとみられる。

公的資金投入には大手銀行が反発しているため、経過措置として年末までに注入を申請した場合に限り経営責任を厳しく問わないよう配慮、自主的なトップ退任と経営刷新を促す。

来年1月以降に資本不足が明らかになった場合は代表取締役だけでなく、取締役の責任を厳しくただす。二段階の責任追及により、大手行が年末までに注入を申請するよう仕向ける。

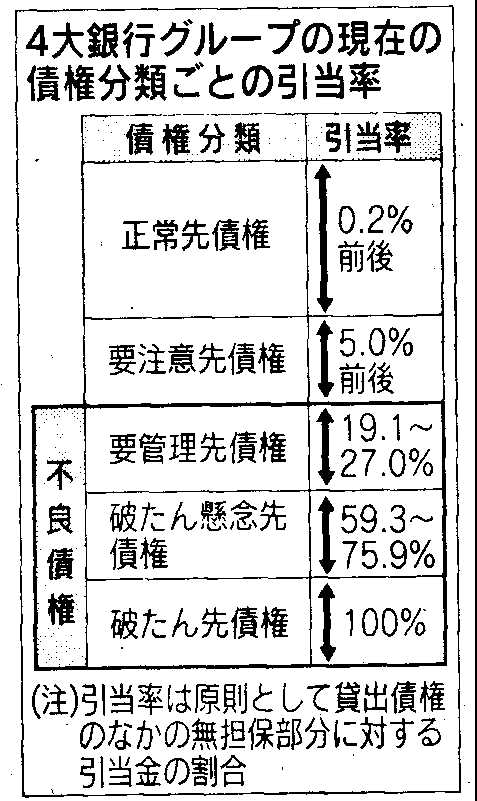

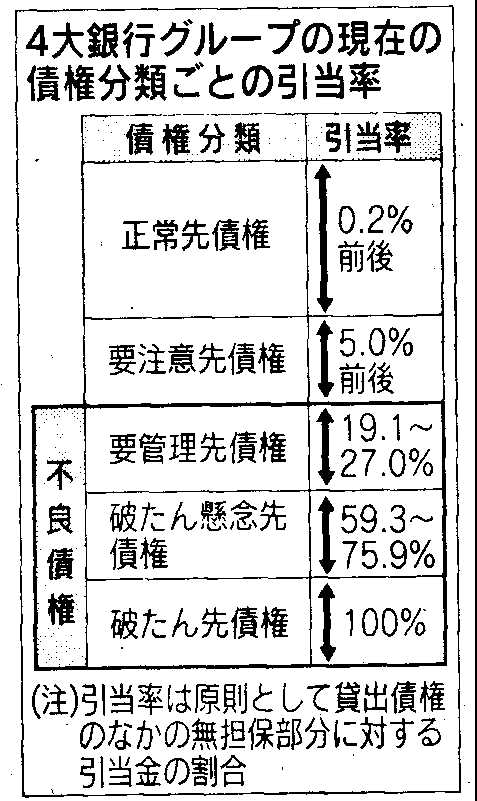

改革案によれば、返済条件の変更などをした「要管理債権」に、将来の収益などを勘案した厳しい引当基準を導入。大口の経営不振企業については銀行ごとに違う査定を統一し、担保不動産には銀行から独立した第三者の鑑定評価を入れる。

払いすぎた税金の還付を見込んで自己資本に積み増す税効果会計では(米国並みの厳しい基準を2004年3月期に採用。資本算入が適切かをみる検査し実施する。査定の是正が不十分なら業務改善命令を出す。

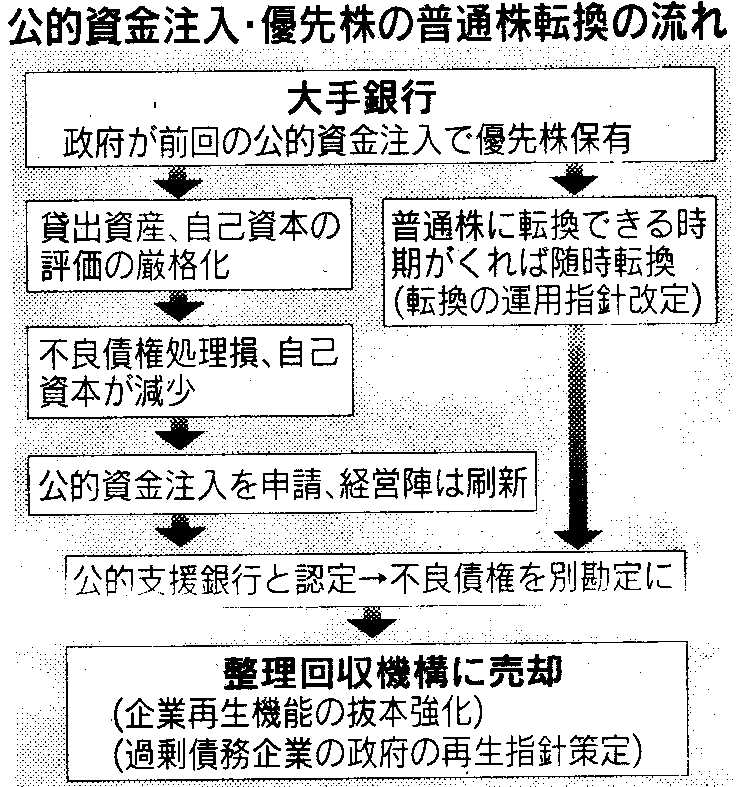

その上で政府が保有する優先株を普通株に転換できる期限がきたら随時転換、実質的に国有化する。そのための運用指針の整備を急ぐ。公的資金による資本注入もためらわずに実施する。資本注入申講後の経営や金融行政を点検する「金融監視会議」も創設、経営監視体制を強化する。

借り手企業の早期再生に向けた指針を政府が策定、過剰債務についての適正基準も示す方針。ただ数値基準には触れておらず11月中に行動計画を策定する整理回収機構見直し策とあわせて今後の焦点になる。「竹中案」には閣議決定や法改正など節目で異論が広がる可能性も残っている。

公的資金に竹中シナリオ

査定・税効果見直し 新経営陣に収益回標

竹中平蔵経済財政・金融担当相の特別チームがまとめた金融・産業再生策は、銀行に公的資金を投入し早期に不良債権処理を進める枠組みを示している。海外の例なども参考に新手法を打ち出したが、金融界には「急な制度変更」と反発する声も多く、実現までは曲折がありそうだ。

●二つのテコ

竹中案では、資産査定の強化と税効果会計の見直しの2つの手段をテコに、大手銀行に公的資金を注入するシナリオを描いている。

今回の案に盛り込まれた不良債権への引き当て強化と税効果会計の見直しを実施すると、大手銀の多くが国際業務の展開に必要な自己資本比率の最低基準の8%を下回る見通し。自己資本不足で公的資金注入が現実味を帯びる。

竹中案では過去2回の公的資金注入の反省から、資本注入後の銀行の経営監視を強める方向だ。過去の資本注入では、銀行に経営健全化計画を作らせたが、その監視が不十分で「公的資金が入り一時的に余裕ができた銀行の経営改革が緩んだ」との批判もある。

竹中案は、公的資金を注入した後も、国が積極的に銀行の経営革新を監視する「公的支援」を掲げているのが特徴だ。まず資本注入時に、頭取、社長などの代表権のある取締役を原則として更迭する。退職金も支払わないように強く指導し、経営責任を明確にする。そのうえで新経営陣には収益目標を課し、その実行を迫る体制を整える。

●検査官常駐

米国の例を参考に、金融庁の検査官を監視役として銀行に常駐させる制度も新設する。検査官は、取締役会や経営会議などに出席。経営者とも意見交換しながら、経営健全化を監視する。検査官の銀行常駐には、銀行法改正が必要になる。さらに有識者で構成する「金融監視会議」も銀行の経営全般を監視する。

この過程で、預金流出が増え、銀行が資金繰りに窮した場合には政府・日銀が一体で機動的に資金支援(特別融資)する。

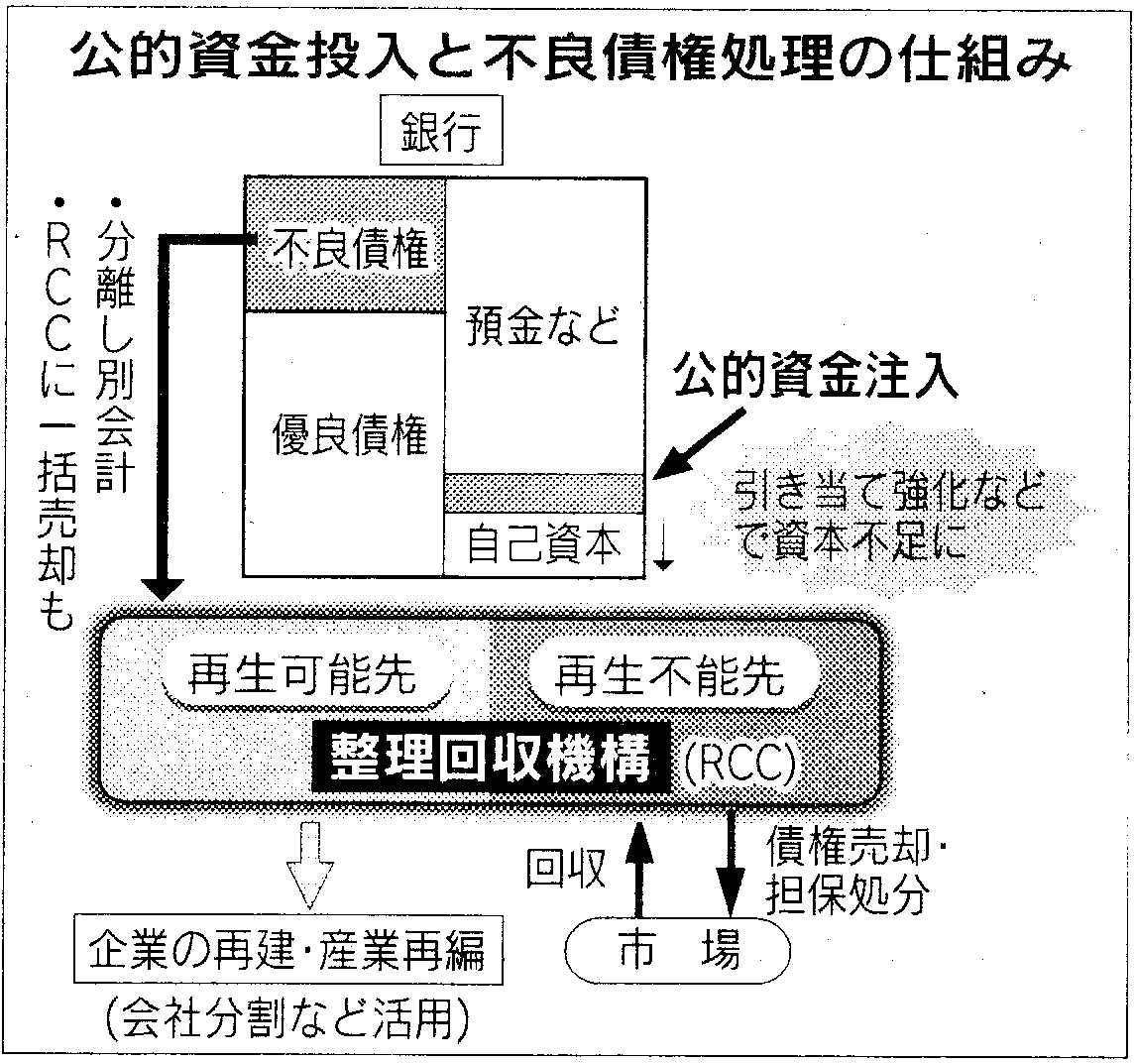

●新旧分離

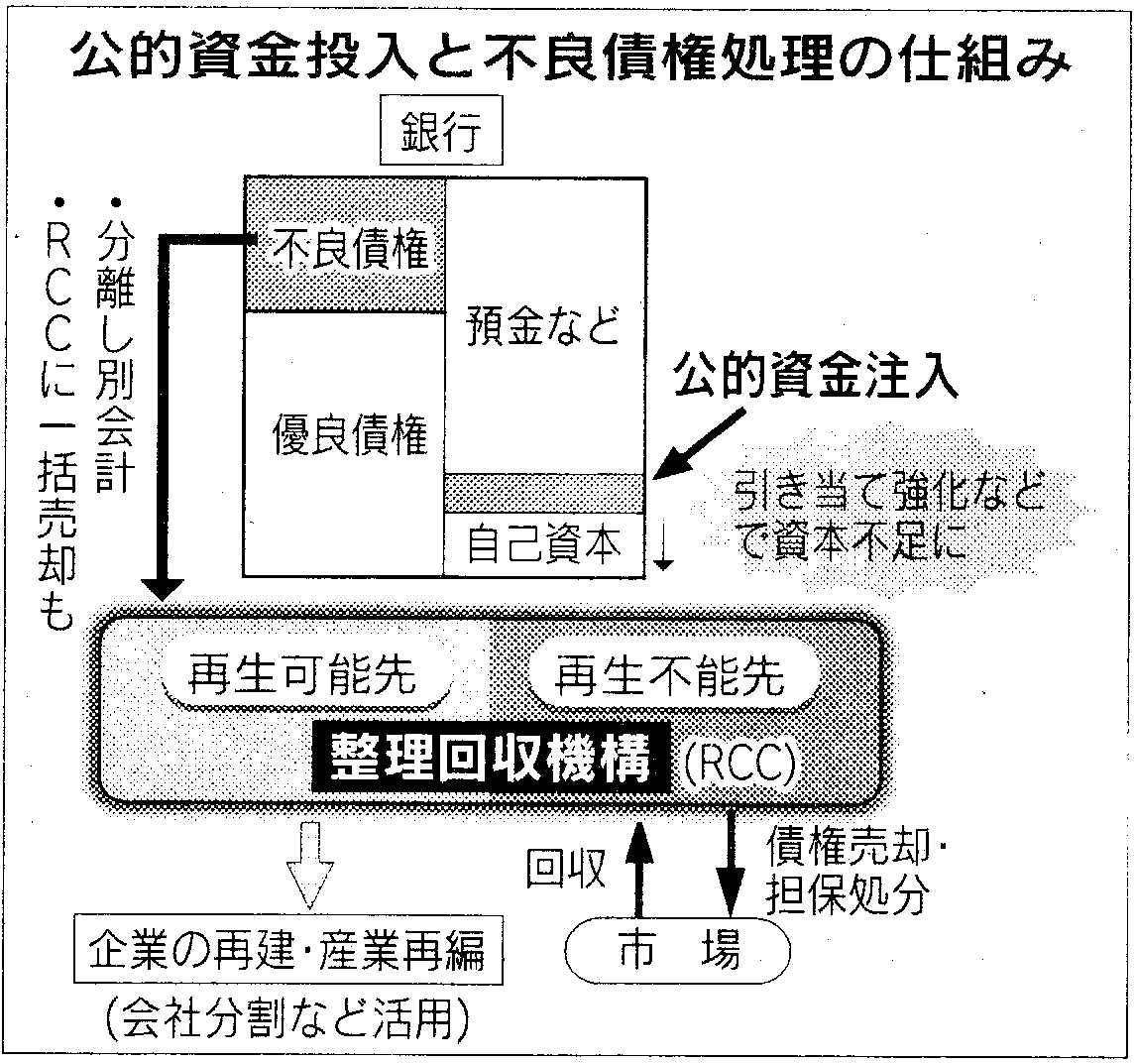

公的資金注入と経営監視だけでは、不良債権の抜本的な処理には限界がある。そこで竹中案は銀行を正常債権の「新勘定」と不良債権の「旧勘定」に分けることを打ち出している。新経営陣は新勘定だけを管理し、旧勘定は整理回収機構(RCC)や資産管理会杜に移管することを視野に入れる。

この新旧分離は、1990年代初頭に金融危機に見舞われたスウェーデンでも使われた金融再生の手法だ。不良債権を買い取った管理会社では貸出先企業の再建などを通じて、企業の価値を高め、最終的には公的資金の半分以上を国庫に返済したという。竹中チームはこの手法が日本でも有効とみているようだ。

新旧分離は、不良債権を銀行本体から切り離すことで、資産デフレがさらに進んでも損失が膨らまないようにするねらいがある。ただ、新旧分離には難題も多い。まず正常債権と不良債権の切り分けをどのように進めるかという問題がある。実質的には再建が難しいのに銀行の支援のもとに、不良債権にはなっていない経営不振の過剰債務企業は少なくない。こうした企業向け債権をどう線引きするかで、不良債権処理の規模や企業への影響は大きく変わってくる。

引当金 大幅増迫る

竹中案では二段階で銀行に厳しい措置をつきつけている。まず2003年3月期から銀行の貸し出しへの査定を厳しくし、不良債権への引当金の積み増しを迫る。そして1年後の2004年3月期には銀行の自己資本をかさ上げしていると批判の強い税効果会計を見直すという段取りだ。

2003年3月期に向けて金融庁の検査を強化し、銀行の査定の基準も見直す。最大の焦点は金利減免などの経営支援を受けている「要管理債権」の扱いだ。

銀行は将来の損失発生に備えて、過去の倒産確率をもとに要管理債権の引当金額を決めている。大手銀行で債権の20%程度の水準だ。竹中案は貸出先企業の将来の収益性から逆算して現在の債権価値を割り出すよう促す。

このディスカウント・キャッシュ・フロー(割引現在価値)と呼ばれる手法にすると、必要な引当金額が大幅に膨らむとみられる。引き当て強化で銀行には2003年3月期に追加損失が発生する見込み。

2004年3月期には、不良債権処理に伴って払いすぎた税金額を自己資本に組み入れて計算する税効果会計を見直す。

税効果で積み上がった大手銀の自己資本は3月末で約8兆円。資本金など自己資本の中核部分の約半分にあたる。竹中案ではこの「税効果」を縮小することで、かさ上げされていると批判の多い大手銀行の自己資本を実態に合わせることをねらっている。

企業再生策は踏み込み不足 課題を列挙

竹中案では企業再生策として整理回収機構(RCC)の活用、早期事業再生への指針作成、金融庁、経済産業、国土交通両省の連携強化などを打ち出しているが、いずれも課題の列挙にとどまり、踏み込み不足の印象は否めない。

竹中案の企業再生策は、RCCの活用が柱。RCCへの不良債権売却を銀行に促すよう求めるとともに、RCCが銀行と組んで再生ファンドを設立し、経営不振の債務者企業の再建を後押しする方針を打れ出した。

ただ、不良債権の売却を銀行に促すには、RCCの買い取り価格の設定が問題になる。RCCは企業の清算を前提にした時価で買い取っているが、企業の存続を前提としている銀行側の評価による時価とは大きな開きがある。これが売却が進まない原因だ。

竹中案は、買い取り価格の問題には触れず、RCCの機能強化については「11月中に行動計画を策定する」と結論を先送りしている。こうした問題が解決しなければ、RCCを使った企業再生も進まない。

竹中案は、過剰供給や過剰債務に直面する産業の再編について、政府として指針を出すとしているが、その中身には踏み込んでいない。過剰債務企業への対応をめぐっては、産業再生法の扱いなどで金融庁と経産、国交両省、財務省などの間で意見の開きがあり、今後政府内での調整が必要になる。税制、財政面の支援の具体像はまだ見えていない。

銀行の国有化

▽…資金繰り難や資本不足に陥った民間銀行を政府の直接管理下に置いて再生を進めること。金融システムから経営不振銀行をいったん隔離することで、銀行や企業の連鎖破たんなど「金融恐慌」を防ぐ効果がある。スウェーデン、フランスなどでも実施例がある。破たんを伴う場合と、破たん前に国有化する場合とに大別できる。

▽・・1998年の旧日本長期信用銀行(現新生銀行)の場合、破たんに伴い国が同行の全株式を強制的に取得して国有化した。これに対し、営業中の銀行の普通株の大半を国が取得して経営権を握る場合もある。これは、破たんを伴う国有化と区分して、「実質国有化」「準国有化」などと呼ぶこともある。

普通株への転換が可能な優先株など大手行に注入した公的資金一覧

| 銀行名 |

金額

(単位億円) |

| みずほ |

27,990 |

| 三井住友 |

15,010 |

| UFJ |

17,500 |

| りそな |

11,680 |

| 住友信託 |

3,000 |

| 三井トラスト |

7,102 |

日本経済新聞 2008/12/16

世界同時不況 今、何をすべきか

日本経済研究センター特別顧問 竹中平蔵氏

将来への投資、実行の時

ー 同時不況にさしかかりつつある現在の世界経済をどうみますか。

二重の失敗

「『市場の失敗』に『政府の失敗』が重なり、厳しい状況だ。銀行危機は日本も何度も経験したが、今起きている『マネー・マーケット危機』に対処するノウハウがなかった。百年に一度の金融危機だから仕方ないなどと言い訳するのはよくない。金融の混乱を抑えること、マクロの不況を克服すること。二つを同時にやらないといけない」

ー 混乱収束のための処方せんは。

「まず金融面で政府が行動することだ。その象徴が金融機関に対する公的資金の注入。今回は資産の査定や不良資産の認定が難しいが、日本には産業再生機構や金融再生プログラムをつくった経験がある。当時の実務家を米国などと議論させればよい。米ビッグスリーの救済はまさに当時の発想が生きる問題で、延命ではなく『管理された破綻』をさせるべきだ」

ー 日本は何を。

「ひとつは金融政策だ。金融機関のバランスシートが傷んでいないから世界の中では相対的に効果が高い。とにかくマネーを増やす。日銀は後ろに隠れがちだが、(金利下げなどの)金融政策をもっとできるのではないかという議論を経済財政諮問会議でもしたらいい」

「日本経済のおかしさを象徴するのは黒字倒産。金融機関の預貸率をきちんと監視しろと金融庁に言いたい。貸し渋りや貸しはがしが言われているが、国民から100集めたら8Oは貸すといった基準があってもいい。金融機能強化法にも『銀行なら貸せ』というムチを盛り込むべきだ」

ー 各国が財政出動を競っています。

「効果は大きくない。だが、やらざるを得ない。一時的な需要不足に対応するものだから続けても1、2年。その間に金融をよくし、経済構造を強くする。問われるべきはカネの使い方で、米国はインフラの修復、英国は産業の競争力強化と、将来やらなくてはいけないことに先取りして資金を充てている。日本は定額給付金に象徴されるように、そうした発想がない」

ー 将来への視点を欠いていると。

「日本は米国以上に成長率が低く、欧米に先駆けて景気が悪くなった。独自の構造不況要因を持っているからにほかならない。なぜか。改革をやらなくなったからだ。結果として期待成長率が下がる。郵政民営化に匹敵する改革の大玉を掲げ、日本経済はこれで強くなるぞという期待感を持たせる政策をやるべきだ」

「将来やらなければいけないことを選び出し、いま実行する。法人税率の引き下げはその一つ。地方には法人税下げ特区をつくったらいい。羽田空港の再拡張や東京大学の民営化などもやってほしい。コンプライアンス(法令順守)不況への対応も必要だ。安全・安心の美名のもとに規制が増え、民間活動が萎縮している。賢い企業が日本から出て行き、大空洞化を招くおそれもある」

大きな分かれ道

ー 政治の足取りが怪しくなり、構造改革路線も風前のともしびです。

「米国のオバマ次期大統領は長期的に国をよくすると明言し、最高の経済スタッフをそろえ、期待感をもたせた。『これがやりたい』『これをやれば経済は強くなる』とこだわりを示すのがリーダーの役割だ。日本の場合、与野党ともどんな政策課題に取り組むのかがわからない。有権者は雰囲気で選ぶしかない」

「構造改革で既得権益を失った人はたくさんいる。甘い汁を吸っていた人は懐かしい時代を取り戻したいだろう。しかし世界の常識はそうではない。何もしなければ09年は『最も失われた1年』になる。我々はたいへん大きな分かれ道にいる」