2003/04/15 NikkeiNet BizPlus 箭内 昇

背景(非公開)

2003/04/15 NikkeiNet BizPlus http://bizplus.nikkei.co.jp/colm/colCh.cfm?i=t_yanai32

企業と人−「破たん」から学んだこと−

第32回「誰のための合併か」

(アローコンサルティング事務所 代表 箭内 昇氏)

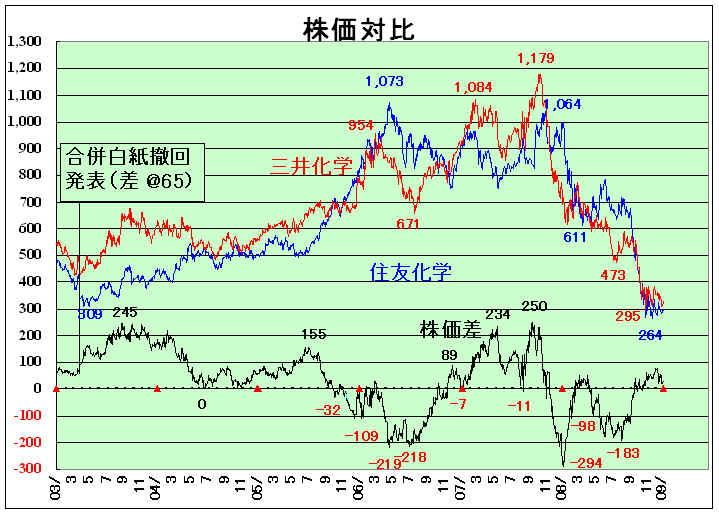

「統合比率の決定で隔たりが埋まらなかった」。先月末、両社首脳が会見を開き、三井化学と住友化学の合併が正式に白紙撤回された。

筆者は、合併発表から2年半という長すぎた春のこの結末に落胆すると同時に、わが国でブーム化している企業合併に大きな疑問を持った。誰のための合併か、何のための合併かという最も大事な視点が欠落しているように思えたからである。

日本の合併は世界の非常識

両社は、90年代半ばに筆者が長銀で化学業界担当の営業部長を勤めていたときの重要取引先だった。この営業部長在任中に同じグループ企業同士の合併で三菱化学と三井化学が誕生したが、世界の潮流の中ではさらなる合併再編が期待されていた。

長銀総研のスタッフを交えたわが営業部の勉強会では、三井化学と住友化学の合併が世界でも競争力を持つ最善、最強の組み合わせという結論だった。汎用合成樹脂部門での規模のメリットを追求できるほか、三井の特殊化学品と住友の医農薬品というシナジー効果も期待できるからだ。

しかし、当時は三井グループと住友グループの企業合併など机上の空論にしか過ぎなかった。それが、さくら・住友銀行合併発表で財閥の壁が崩れて、一気に合併が実現することになったのだから、長銀OBとして大いに喜び期待した。

昨年4月には汎用樹脂会社の統合会社を先行してスタートさせ、年末には公取の許可も得ていただけに、余計この破談が残念でならないのである。

新聞情報によると、破談の要因は結局両者の主導権争いであり、それが交渉の最終段階で統合比率のせめぎ合いという形で現れたようだ。「対等合併」が果たせないというわけだ。

またか、という思いだ。わが国では最近合併が破談になるケースが増えている。近畿日本ツーリストと日本旅行、大正製薬と田辺製薬のケースも記憶に新しいが、これらも結局主導権争いが原因という。

いったい、そこまでこだわる「対等合併」とはなんだろう。

筆者は2年前に「企業合併」(文芸春秋社)という本を出版したとき、欧米の合併例をかなり詳しく調べたが、結論的にいえばわが国の企業合併はまことに不思議で異常だという感想を持った。

4種の神器の不思議

第1に、「対等」という概念はほとんどわが国独自の形態であるうえ、その中身がわかりにくい。

海外事例には、製薬会社のグラクソとスミスクライン社、自動車のダイムラーとクライスラーなど対外的配慮から「対等」を謳った合併もあるが、実態は強者が弱者を飲む買収である。

この点わが国では中身も表面も完全な対等にこだわる。60年代の海運大再編や新日鉄、第一勧銀などの大型合併の歴史の中で確立したのが、存続会社、本社所在地、社名、役員人事という「4種の神器」という考え方だ。これを2:2に分けることで「平等」を確保しようというものである。

しかし、このうち戦略面で意味があるのはトップ人事だけであり、後はほとんど無意味だ。部外者にとっても、経済面で見てもどちらが存続会社になろうとまったく関係ない。

本社所在地や社名などは、合併後の新会社にとってメリットがあるほうを採用すればよい。たとえば、世界第2の金融グループであるJPモルガン・チェースの母体はケミカルバンクだ。ケミカルは95年にチェース・マンハッタン、2001年にJPモルガンを買収したとき、それぞれ自社よりブランド価値がある相手の行名を採用した。

わが国では、90年に三井銀行と太陽神戸銀行が合併してさくら銀行になったが、海外から見れば三井ブランドを捨てるなど狂気の沙汰に映っただろう。

今回の三井化学と住友化学の合併交渉では、存続会社の問題についてはわざわざ持株会社を作って両社を吸収するという煩雑な方式を採用することで妥協した。

本社所在地については、新たに汐留の再開発ビルに移転するとし、社名については両社名を残し三井住友化学で内定してはずだ。トップ人事は社長と会長でポストを分けた。見事なほどの「平等」だが、ここに至るまでに費やした労力とこれを実行するためのコストを考えるとまことにばかばかしい。

株主不在の不思議

第2の不思議は、実は4種の神器以上に当事者がこだわる合併比率(株式交換比率)が、当事者の恣意に大きく左右されるということだ。通常、合併比率は外部の専門家のアドバイスに従い、(1)株価(2)収益力(3)純資産の3要素で双方の企業価値を測定して決める。つまり本来客観的なものである。

しかし、現実にはこのうちの収益力については将来の収益予測がベースになるのでかなり主観的要素が入り込む。今回の三井・住友化学も結局この収益力の評価で決裂したことが破談の最終要因となったようだ。

これに関連して思い出すのが、みずほグループ誕生時の持株会社の統合比率だ。旧三行は99年8月の統合発表時には、暫定統合比率を1:1:1とし、最終的には外部評価を踏まえて3社間で調整するとした。

そして、その結果は1.02:1:1.03という芸術的な数字であった。算定過程を見ると、既述の3要素の算定値にそれぞれ5:3:2という加重をかけて平均したのである。

何の根拠もないこの5:3:2という比率は、どう見ても1:1:1から逆算した数字だ。外部評価を請け負った監査法人のアーサーアンダーセンは、顧客であるみずほの意向を十分すぎるほど汲み取ったのだろう。

また、当事者の恣意が働きやすい収益力評価についても主観的要因をかなりまぶして数字を作ったものと推測される。みずほは「守秘義務」をたてに算定根拠の詳細公表を拒んだ。

このみずほの露骨な細工はアナリストから大きな批判を受けたが(2002年5月12日日経新聞)、こうした日本流の不明瞭な方法は海外ではまったく通用しない。

アメリカでは合併の噂が出たとたん、アービトラージャーと呼ばれるプロの株式投資家が対象企業の株式を買いあさる。彼らは企業価値を厳密に評価し、合併比率(株式交換比率)を予測しながらぎりぎりの買い取り価格を算定して大勝負をかけるのだ。

万が一企業が彼らの算定とかけ離れた合併比率を決定しようものなら、激しいうり浴びせを受けてたちまち経営危機を迎えるであろう。ロバート・ルービン前財務長官は、ゴールドマン・サックス時代はこのアービトラージャーのプロとしてとして勇名をはせた。

要は、企業価値や合併比率はおのずから市場の評価などにより客観的に決まるものである。

アメリカの企業合併がマネーゲーム的なもので問題だとしても、わが国のように当事者の思惑で左右される合併は、まったく資本の原理や株主の利益を無視しているという意味でもっと大きな問題だ。

企業価値を実力以上に低く評価された企業の株主は、合併によって明らかに損失を被る。しかし、わが国の企業は安定株主で支えられており、アービトラージャーも存在しないので株主から異議が出ることはない。経営者は自分たちの利益のことだけ考えて合併工作を進めることができるのだ。

破談のダメージがない不思議

第3の不思議は、合併を解消しても当事者企業はほとんどダメージを受けないことだ。この三井・住友化学のケースでも、現在両社とも何事もなかったかのように従来のビジネスを遂行している。

しかし、これが欧米だったらたちまち経営危機を迎えているはずだ。そもそも、欧米では一度当事者が合意した合併が交渉不調で破談になるケースはほとんどない。合意した時点で合併条件は固まっているからだ。

破談になるのは、司法省などの合併認可や株主総会の承認が得られない場合であり、そのときはほとんどの場合悲惨な結果になる。

2000年6月に司法省の差し止め請求によってスプリント社との史上最大の合併が破談となった米通信会社ワールドコムは、それまでの破竹の進軍から一転していばらの道を歩かされることになり、結局昨年倒産した。一方のスプリント社も60ドルの株価が一気に20ドルまで下落し、今も業績は凋落の一途だ。

2001年7月に欧州委員会の反対で破談となったGEとハネウェルの場合も、ハネウェルのマイケル・ボンシニョーレ会長は解任された。ジャック・ウェルチGE会長も一度延期した引退時期を繰り上げ、これを契機にその後GEもウェルチ氏も評価は下落一方だ。

要は、企業が合併を発表した以上は株主も経済界も合併を前提に評価するので、合併解消となれば大きな失望と非難を呼ぶのである。欧米の企業トップにとって合併はまさに命がけの仕事なのである。

「5〜10年は単独でやっていける」「規模の拡大は最初から問題ではなかった」三井・住友化学両社長は統合白紙の記者発表の会見で語った。

しかし、統合を発表した2年半前、二人はこう発言した。「世界市場は予想をはるかに超えるスピードで進展しており、提携で相乗効果を追求することが不可欠と判断した」「世界で5指くらいに入れば、存在感のある会社として世界で事業展開できると考えている」

この発言内容の落差をどう理解すればよいのだろう。

いっそ、くじ引きで決めたら

今わが国は合併ブームといってよい。今後も大きな経済構造転換の中で合併は増大するだろう。しかし、アメリカ型の弱肉強食の買収合併は日本の企業風土では主流にはならないし、その必要もない。だが、これまでのようないたずらに対等にこだわる合併で世界企業を目指すことができないことも確かだ。

最近の合併は、「経営者の経営者による経営者のための合併」に思えてならない。経営者が企業合併を決断した以上は、高い目標と不退転の気概を持ち、常に株主と市場を意識して戦略を展開すべきである。

もし、今後も対等合併にこだわるのであれば、くじ引きを使えばよい。かつて大阪商船と三井船舶が合併したときも(現商船三井)、第一勧銀が誕生したときも存続会社はくじ引きで決めた。つまらないエネルギーを費消するよりは、4種の神器をすべて抽選とするほうがはるかに合理的だ。

また、主導権争いの原因が役員間の角逐にあるのだとすれば、両社のすべての代表取締役は合併と同時に全員辞任すればよい。新会社を設立する気概を醸成し、経営陣を若返らせ、リストラを先導することになり一石三鳥の効果が出ること請け合いだ。

もちろん、退任役員には合併を決断したという大きな功労がある。したがって、彼らには退職慰労金のほかに新会社のストックオプションを十分に付与することでその労をねぎらうことを検討すればよい。

この夢の三井住友化学については、近い将来関係者がもう一度仕切りなおし、再度合併を目指してくれることを切に祈りたい。日本経済にとっても、株主にとっても、従業員にとってもいいことばかりだからだ。

ところで、この合併が破談になって約10日が経過したが、株価は三井化学が22円安(4.7%)にとどまっているのに対して、住友化学は80円(20%)も急落させている。この意味するところはもうしばらくしないと判明しないであろう。