大日本住友製薬の米国子会社であるセプラコール・インクは、2010年7月15日(米国時間)、本年10月を目処に商号を「Sunovion Pharmaceuticals Inc.」(「サノビオン」)に変更することを決定しました。

-----------------------

2009/9/3 大日本住友製薬 日本経済新聞記事

資料

当社による米国医薬品会社Sepracor Inc.買収について

大日本住友製薬株式会社(本社:大阪市、社長:多田正世)は、米国Sepracor

Inc.(本社:米国マサチューセッツ州マールボロ、President

and CEO:Adrian Adams、NASDAQ 上場、以下「セプラコール社」)と、当社が現金による株式公開買付け及びそれに続く現金を対価とする合併によりセプラコール社を買収することについて、本日合意しましたのでお知らせいたします。

当社は合意内容に基づき、米国で新たに設立された買収子会社を通じて、セプラコール社の発行済普通株式の総数を総額約26

億米ドル(一株あたり23

米ドル)で取得する公開買付けを行います。本取引価格は2009

年9 月1 日のセプラコール社株式終値に対して約27.6%のプレミアムを加えた金額になります。

買収後セプラコール社は、当社全額出資の持株会社Dainippon

Sumitomo Pharma America Holdings, Inc.(本社:ニュージャージー州、以下「米国持株会社」)の完全子会社となり、マサチューセッツ州マールボロにおいて事業を継続することが予定されています。当社、セプラコール社両社の取締役会はそれぞれ全会一致で本件を承認しておりますが、本件の実行には米国独占禁止法に基づく条件の充足その他一般的な前提条件の充足が必要となります。

1. セプラコール社買収の目的

当社は、グローバル化に向けた事業基盤の整備・強化を掲げた中期経営計画のもと、統合失調症治療剤「ルラシドン」のグローバル開発を推進するとともに、ルラシドンの上市に向けて米国販売体制構築の検討を進めて参りました。

セプラコール社は、中枢神経領域、呼吸器領域等に特化した特徴ある事業を展開する製薬会社であり、米国市場においては、睡眠導入剤「LUNESTA?」をはじめとする複数の高く認知された製品を保有し、開業医から専門医までをカバーする強固な販売網を有しております。

当社は、本買収により、米国における販売体制を整備し、ルラシドンの速やかな市場浸透、早期の売上最大化を図ります。また、セプラコール社の既存製品の売上を加えると当社の海外売上高比率は約4

割に達するなど海外事業が大幅に拡充されるとともに、米国での開発パイプラインも一層強化されます。これにより、米国でのプレゼンスを高め、北米での事業展開を今後さらに積極的に進めて参ります。

当社の代表取締役社長である多田正世は「独自の開発パイプラインを持ち、新薬の上市によって事業の成長を目指すセプラコール社の方針は、当社の経営理念とも一致しております。セプラコール社は、当社の米国における医薬品事業の中核となり、自社グローバル開発品の販売拠点としてだけでなく、戦略的な事業開発拠点としても大いに貢献すると確信しています。」と述べています。

また、セプラコール社のAdrian Adams CEO

は、「歴史ある日本の有力企業である大日本住友製薬は、数多くの製品の成功に支えられ、事業および財務面でも強固な基盤を確立しています。両社はビジョン、価値観、戦略を共有しており、本買収によりセプラコール社のパイプラインが拡充され、持続的成長が可能になります。セプラコール社の経営陣は、両社の統合によるビジョンと戦略の実現に貢献できることを喜ばしく思っております。両社の統合は、セプラコール社株主の利益にかなうだけでなく、セプラコール社の従業員にもより魅力的な機会を提供すると確信しております。」と述べています。

なお、当社の財務アドバイザーは野村證券株式会社およびThomas

Weisel Partners LLC、法務アドバイザーはPaul, Weiss,

Rifkind, Wharton & Garrison LLP が務めております。

2. 買付け等の概要

(1) 公開買付け実施者: Aptiom, Inc.

本買収のため、当社は、買収子会社 Aptiom, Inc.(以下「アプティオム社」)を米国持株会社の完全子会社として設立しました。本公開買付け終了後、アプティオム社はセプラコール社に吸収合併され、合併後の会社は米国持株会社の完全子会社となります。

(2) 公開買付けの対象会社: Sepracor Inc.

(3) 買付け期間:

買付け期間はセプラコール社との合意の日(米国時間2009

年9 月3 日)から7 営業日以内に開始され、開始後20

営業日で終了します。なお、合意内容に基づき、買付け条件が充足されない場合は、買付け期間の延長を実施する可能性があります。

(4) 買付け価格: 1 株あたり23 米ドル

(5) 買付け等に要する資金: 約26 億米ドル

セプラコール社発行済株式総数(双方合意した条件に基づく完全希薄化ベース)に(4)の1

株あたり買付け価格を乗じた金額を記載しています。なお、買収資金は手元流動性資金および銀行借り入れにより調達する予定であります。ただし、本買収は、資金の調達の完了を条件としたものではありません。

買収後、将来的には、当社の経営状況、財務状況、市場動向などを勘案しながら、幅広い選択肢で、最適な資金調達手段を実行する予定です。

(6) 下限応募株式数:

当社は、セプラコール社発行済株式総数の50%超(双方合意した条件に基づく完全希薄化ベース)の応募があった場合に買付けを行います。

(7)

買付けによるセプラコール社株式の保有割合の異動:

本公開買付け前の保有割合 0%

本公開買付け後の保有割合 100%(本公開買付けにより、セプラコール社株式の100%を買付けることができた場合)

なお、本公開買付けによりセプラコール社株式の100%を買い付けることができなかった場合には、(双方合意した条件に基づく完全希薄化ベースで、セプラコール社発行済株式総数の50%超を取得していることを前提に)本公開買付後にセプラコール社を存続会社、アプティオム社を消滅会社とする現金合併を実施することにより、セプラコール社を米国持株会社の完全子会社とする予定です。

なお、当該合併において交付される対価は、買付価格と同額である23

米ドルを予定しております。

3. セプラコール社の概要

(1) 商号: Sepracor Inc.

(2) 事業内容:

セプラコール社は、中枢神経領域、呼吸器領域における医療用医薬品の研究開発、製造、マーケティング、販売の全機能を保有する製薬企業です。同社は米国内において中枢神経領域では睡眠導入剤である「LUNESTA」を、呼吸器領域でβ2

刺激剤である「XOPENEX」をはじめとする6 製品を販売しています。

(3) 設立年月日: 1984 年1 月27 日

(4) 本社所在地:

米国マサチューセッツ州マールボロ

(5) 代表者: President and CEO, Adrian Adams

(6) 資本金: 11,522 千米ドル(2009 年6 月30

日現在)

(7) 大株主及び持分比率(2009 年6 月30 日現在):

Wellington Management Company, LLP 8.5%(9,377,685 株)

Fidelity Management & Research 7.6%(8,434,179 株)

Barclays Global Investors, N.A. 5.6%(6,251,125 株)

(8) 上場会社と当該会社との間の関係:

当社と当該会社との間には、記載すべき資本・人的・取引関係はありません。また、当社の関係者及び関係会社と当該会社の関係者及び関係会社の間には、特筆すべき資本・人的・取引関係はありません。

(9) 発行済株式総数: 普通株式110,988,138 株(2009

年6 月30 日現在)

(10) 決算期: 12 月期

(11) 従業員数: 約2,100 名(うちMR 約1,200 名)(2009

年6 月30 日現在)

(12) 最近事業年度における業績の動向:

| (単位:百万米ドル) | 2006 | 2007 | 2008 | 2009 2Q |

連結純資産 |

115 |

228 |

725 |

838 |

連結総資産 |

1,492 |

1,403 |

1,807 |

1,648 |

連結売上高 |

1,183 |

1,225 |

1,292 |

656 |

連結研究開発費 |

163 |

264 |

337* |

132 |

連結営業利益 |

153 |

24 |

59 |

140 |

連結税前利益 |

152 |

41 |

39 |

132 |

連結当期純利益 |

149 |

34 |

480** |

80 |

| 希薄化前1株当たり連結当期 純利益(米ドル) |

1.42 |

0.32 |

4.42 |

0.73 |

希薄化後1株当たり連結当期 |

1.29 |

0.30 |

4.13 |

0.70 |

*:研究開発費はインプロセスR&D

を含んでおります。

**:

繰延税金資産に係わる評価性引当金の減少に伴う影響額を反映しております。

4. 当社業績に与える影響

本公開買付けが成功した場合、一株当たり当期純利益(EPS)は2012

年3 月期にはプラスに寄与する見込みです。(なお、のれん償却前のEPS

は2011 年3

月期にはプラスに寄与する見込みです。)また、のれん及びインプロセスR&D

に関する無形資産は2010 年3

月期に計上する予定であり、当期の業績に与える影響とあわせて、詳細につきましては確定次第、ただちにお知らせいたします。

Sepracor

セプラコアが開発・製造しているのは、既存の医薬品の「改良型」。分子レベルの改良を加えることで、副作用の減少や治療効果の改善といった結果が得られることがある。

呼吸器と中枢神経系、泌尿器の分野に強い。2004年までに認可獲得をめざしている新薬候補が10以上ある。疼痛管理と中枢神経系の領域では、改良型ではなくオリジナルの新薬開発も手がけている。

シェリング・プラウ(米ニュージャージー州)や仏アベンティス、ジョンソン・エンド・ジョンソン(米ニュージャージー州)などにライセンスを供与。

当社による米国医薬品会社Boston Biomedical Inc.買収(子会社化)について

大日本住友製薬株式会社(本社:大阪市、社長:多田正世)は、米国Boston

Biomedical Inc.(本社:米国マサチューセッツ州ノーウッド、Chairman, CEO 兼 CMO:Chiang J.

Li、以下「BBI 社」)と、当社がBBI 社を買収することについて、本日合意しましたのでお知らせいたします。

合意内容に基づき、当社はBBI 社の株主及びBBI 社に対し、株式買収の対価として買収完了時に200 百万米ドルを支払うとともに、将来、BBI

社が開発中の化合物(BBI608 及びBBI503)の開発マイルストンとして最大540 百万米ドルを支払う可能性があります。さらに、販売後は売上高に応じた販売マイルストンとして、年間売上高が4,000

百万米ドルに達した場合には合計として最大1,890 百万米ドルを支払う可能性があります。なお、当社は、BBI608

及びBBI503 について、2015 年以降の発売を目指します。

1. BBI 社買収の目的

BBI 社はがん領域を専門とするバイオベンチャー企業で、がん幹細胞への抗腫瘍効果を目指して創製された低分子経口剤であるBBI608

及びBBI503 の2

つの有力な開発パイプラインを有しております。がん幹細胞を標的とする抗がん剤は、がん治療の課題である治療抵抗性、再発、転移に対する効果が期待されており、現在、がん治療に対する有力な手法として世界的に注目されております。がん幹細胞に特異的な標的分子の同定が困難であり、現在までのところ、がん幹細胞に対する抗がん剤が成功した事例はありません。したがって、BBI608

及びBBI503 は世界初のがん幹細胞に対する抗がん剤となる可能性を有しております。BBI608

については、現在、北米において大腸がんに対する第3 相臨床試験実施の準備段階にあり、また各種固形がんに対する第Ib/II

相臨床試験の段階にあります。BBI503については、北米において進行性の各種固形がんに対する第1 相臨床試験の段階にあります。

当社はBBI608 について、2011 年3 月に、全てのがん種を対象に日本をテリトリーとした開発・販売権に関する独占的なオプション契約をBBI

社と締結しています。オプション契約締結後、BBI 社の開発パイプラインの革新性及び高い創薬・開発能力を評価し、本買収を決断するに至りました。

当社は第二期中期経営計画において、新薬継続創出に向けたパイプラインの拡充を掲げており、がんや免疫疾患などのスペシャリティ領域をチャレンジ領域とし、ファーストインクラスの革新的な医薬品の創製を目指しております。がん領域はアンメット・メディカル・ニーズが極めて高い領域であり、当社は、がん治療薬に挑戦することは研究開発型製薬企業の重要な使命であると考えています。また、がん治療薬の市場は、抗体医薬や分子標的薬、核酸医薬など新規治療薬の市場拡大が目覚しく、今後もサイエンスの進歩に伴い、大きな事業チャンスが到来すると考えられています。

当社の代表取締役社長である多田正世は「当社は、BBI 社を買収することにより、がん領域における革新的な開発パイプラインを獲得するのみならず、BBI

社の卓越した創薬・開発能力の取得により、今後の継続的な開発化合物候補の創出が期待できる優れた創薬プラットフォーム及び開発能力を獲得することとなります。これにより、米国での研究開発体制を構築し、グローバルにおけるがん事業での当社のプレゼンスを高め、がん領域を精神神経領域に次ぐ当社の将来の重点事業領域の一つとすることを目指します。」と述べています。

2. 買収の概要

本買収によりBBI 社は、当社の100%子会社となり、マサチューセッツ州ボストン地区で事業を継続することが予定されています。なお、BBI 社は、BBI608

及びBBI503 の日本、北米における独占的な権利を保有しています。

当社、BBI

社両社の取締役会はそれぞれ本件を承認しておりますが、本件の実行には米国独占禁止法に基づく条件の充足、法定手続きの完了等が必要となります。これらの手続き等を経て、2012

年4 月の買収完了を目指します。なお、本件にあたっては、当社の財務アドバイザーをシティグループ証券株式会社が務めています。

3.BBI 社の概要

(1) 名称: Boston Biomedical Inc.(ボストン バイオメディカル社)

(2) 所在地:米国マサチューセッツ州ノーウッド

(3) 代表者の役職・氏名:Chairman, CEO 兼 CMO Chiang J. Li

(4) 設立年月:2006 年11 月

(5) 資本金:5.8 百万米ドル

(6) 株式の種類:非上場

(7) 大株主:1Globe Health LLC (Founder: Dr. Chiang Li)が過半数を占めており、株主数は合計6 名です。

(8) 従業員数:30 人

(9) 当社との関係:2011 年4 月7 日発表の通り、当社はBBI 社との間でBBI608

について全てのがん種を対象に日本をテリトリーとした開発・販売権に関する独占的なオプション契約を締結(2011 年3 月締結)しております。それ以外には、当社とBBI社との間には、特筆すべき資本・人的・取引関係はありません。また、当社の関係者及び関係会社と当該会社の関係者及び関係会社の間には、特筆すべき資本・人的・取引関係はありません。

(10) 資産等:

総資産 15 百万米ドル、純資産 7百万米ドル(2011 年8 月末時点、監査未了)

現在まで上市できた製品が無く、製品売上高はありません。

(11) 事業内容:BBI 社は、がん幹細胞領域の研究開発に特化したバイオベンチャー企業です。世界初のがん幹細胞に対する抗がん剤となる可能性を有するBBI608

及びBBI503 を開発中です。

Chiang J. Li, M.D., Chairman, CEO and CSO

Prior to founding Boston Biomedical, Inc., Dr. Li was the Chief Strategic

Officeer & Executive VP of ArQule Inc., where his

management responsibility included drug discovery, preclinical development,

clinical trials, Pharmaceutical development, and intellectual property.

Dr. Li established ArQule’s R&D unit (ArQule Biomedical Institute), which led to

the transformation of ArQule from a world leading chemistry service business to

a R&D focused company.

Dr. Li was one of the main architects of the ArQule-Roche oncology partnership

($276 million), managed the M&A between ArQule and Cyclis

and has led or participated in financing efforts at private and public

companies. Dr. Li was the scientific founder of Cyclis Pharmaceuticals, Inc, a

faculty member and a physician at Harvard Medical School. Dr. Li has performed

research for twenty years with over 50 publications, including a number of

highly cited articles in top journals, and is an inventor of over 30 issued or

filed patents, including ACTSM (Checkpoint pathway activation

therapy), ARQ 501/ARQ 171 (E2F1 pathway activators), ARQ 197 (the first

selective c-Met inhibitor in clinical trials), and tkRNAi (transkingdom RNA

interference). He currently serves as the Chairman of ArQule’s Scientific

Advisory Board, founder & a board director of Cequent Pharmaceuticals, Inc. Dr.

Li graduated from the Harvard-MIT Division of Health Science and Technology,

received M.D. magna cum laude from Harvard Medical School and completed clinical

residency and fellowship at Brigham& Women’s hospital, Dana-Farber Cancer

Institute, and Beth Israel Deaconess Medical center.

Boston Biomedical CEO and majority shareholder Chiang Li looks to have done well in the exit.

The company was first formed by members of the R&D department of listed drug discovery company ArQule Inc. in 2002.

ArQule then bought the company, known as Cyclis Pharmaceuticals, a year later for $30 million.

When it stumbled in 2007, ArQule spun Boston Biomedical out to Li and awarded it a $5 million research grant.

ArQule spins out Boston Biomedical with $5M research deal

(The Journal of New England Technology - January 29, 2007)

Woburn-based biotechnology firm ArQule Inc.'s former chief scientific officer Chiang Li has formed a new drug research firm, Boston Biomedical Inc., with a $5 million research contract from his former employer, for which he plans to remain chairman of the scientific advisory board, officials said.

Li will serve as CEO of Boston Biomedical, where about 26 former ArQule employees will work.

The formation of Boston Biomedical reflects a change at ArQule into a company with greater focus on products in clinical trials, ArQule officials said, and moving early research work to Boston Biomedical is expected to provide cost savings for the company.

Boston Biomedical's $5 million contract from ArQule will last for eight months and focus on the study of biomarkers for ArQule's lead cancer therapeutics, which are now in clinical trials, according to executives. ArQule, which is not taking an equity stake in Boston Biomedical, retains rights to all intellectual property developed under the contract.第一三共と米ArQule社は、2008年11月11日、癌治療領域での研究・開発・販売の提携について合意したと発表した。

2012年2月29日 三井物産グローバルインベストメント

米バイオベンチャー企業株式を国内製薬企業に売却

三井物産株式会社(本社:東京都千代田区、社長:飯島彰己、以下「三井物産」)のベンチャー投資子会社である三井物産グローバルインベストメント(本社:米国ニューヨーク、社長:木村健一、三井物産出資比率100%、以下「MGI USA」)は、同社が運営するファンドを通じて保有するボストンバイオメディカルインク(Boston Biomedical, Inc.、以下「BBI」)の全株式を、大日本住友製薬株式会社(以下「大日本住友製薬」)に売却することを2012年2月29日に合意しました。

株式売買契約は、MGI USAを含む、BBIの全ての株主(以下「BBI全株主」)と、大日本住友製薬の間で締結されました。BBI全株主は、買収完了時に、大日本住友製薬より 200百万米ドルを受領します。更に、BBI全株主は、開発品目の開発状況に基づく開発マイルストンとして、最大540百万米ドル、新薬として製品化後の販売実績に基づく販売マイルストンとして最大1,890百万米ドルを受領する可能性があります。

BBIはがん領域における革新的な新薬開発企業であり、同社が開発する抗がん剤「BBI608」「BBI503」は、がん幹細胞(*1)への抗腫瘍効果を目指して創製された低分子経口剤(*2)です。がん幹細胞を標的とする抗がん剤は、特に難治性、再発性、転移性がん治療の新たなアプローチとなり得ることから、世界的な注目を集めています。現在「BBI608」は北米における臨床試験Phase III(*3)の準備段階にあり、開発が成功すれば、将来がん幹細胞を標的とする世界で最初の抗がん剤として製品化される可能性を秘めています。

MGI USAは、BBIの経営者の優れたリーダーシップや、同社が保有、開発を進める「BBI608」「BBI503」等の革新性に着目し、BBI設立直後から、継続して出資を行ってきました。また取締役の派遣を通じて、米国における新会社の経営に参画し、日米を中心とした事業開発を支援してきました。

三井物産は、MGI USAを通じて、新薬研究開発企業・創薬事業を注力分野の一つとして、積極的に投資を手掛け、米国ベンチャー企業の育成に取り組んでいます。今後も、優良技術等を保有するベンチャー企業の設立や新規事業の立ち上げ支援を通じて、あらゆる分野のイノベーションに貢献できる良質な投資案件に引き続き力を入れていく方針です。

2010年11月1日をもって「株式会社エム・ヴィー・シー」より「三井物産グローバル投資株式会社(英文表記:Mitsui & Co. Global Investment Ltd.)」に社名を変更いたしました。

2011 年4 月7 日

抗がん剤に関するオプション契約締結のお知らせ

大日本住友製薬株式会社(本社:大阪市、社長:多田正世)は、このたび、Boston Biomedical, Inc.(ボストン

バイオメディカル社)(本社:米国マサチューセッツ州、以下「BBI

社」)が創製し、抗がん剤として開発中の「BBI608」(以下、本剤)について、全てのがん種を対象に日本をテリトリーとした開発・販売権に関する独占的なオプション契約を締結しましたので、お知らせします。

本契約に基づき、当社は、BBI

社が実施する北米での臨床試験の結果に基づき、オプション権を行使したときには、本剤について日本における独占的開発・販売権を取得します。なお、当社は、米国およびカナダについては独占交渉権を保有しています。

当社は、本契約の締結に伴い、契約一時金および開発費用の一部として15 百万ドルをBBI 社に支払います。また、当社は、本契約期間中に発生するBBI

社の開発費用の一部およびオプション権行使時の対価として、合計で最大55

百万ドルを支払う可能性があります。また、オプション行使後には開発マイルストン、販売マイルストンとして、合計で最大約100

百万ドルを支払う可能性があります。さらに、販売後は販売額に応じたロイヤリティを支払います。

本剤は、BBI

社が開発中の、がん幹細胞への抗腫瘍効果を目指して創製された低分子経口剤です。不均一集団として知られるがん細胞のみならず、がん幹細胞を標的とすることにより、がん治療の課題である治療抵抗性、再発あるいは転移に対する効果が期待されます。

現在、BBI 社は本剤について北米で、大腸がんに対する第Ⅰ相の継続試験と各種固形がんに対する第Ib/II

相臨床試験を実施中です。これまでの臨床試験の結果、本剤の安全性は確認され、高い有効性も示唆されています。BBI

社は今後、大腸がんをはじめ胃がんなどの固形がんおよび血液がんの適応を目指し、開発を進めていきます。

当社は、がんや免疫疾患などのアンメット・メディカル・ニーズが高い領域を研究のスペシャリティ領域として注力しています。新規メカニズムである本剤が開発パイプラインに加わることにより、がん領域におけるプレゼンスを向上させるとともに、がん患者さんの治療に貢献できることを期待しています。

なお、本契約締結に伴い支払う費用(15 百万ドル)は2011 年3 月期の費用に計上します。

本件は3 月30 日に発表した業績予想には織り込み済みです。

(ご参考)

用語解説

がん幹細胞について

幹細胞とは、組織や臓器に成長する元となる細胞であり、各臓器に固有に存在しています。

がん組織中にもがん幹細胞と呼べるような細胞の存在が確認されており、治療抵抗性、再発あるいは転移に重要な役割を果たしていると考えられています。従って、がん幹細胞に対して作用する薬剤の開発が期待されています。

BBI 社の概要

Boston Biomedical, Inc.(CEO:Chiang Li, M.D.)は、2006

年に設立された、がん幹細胞領域の研究開発に特化したバイオ企業です。

米国子会社Sunovionによる医薬品企業Elevation Pharmaceuticals, Inc.買収(子会社化)について

大日本住友製薬の米国子会社であるSunovionは、2012年8月30日(米国時間)、Elevation

Pharmaceuticals, Inc.(本社:米国

カリフォルニア州サンディエゴ、President & CEO:Bill Gerhart )を買収する最終契約を締結しましたので、お知らせいたします。

エレベーション社は、呼吸器疾患のエアロゾル療法の開発に特化したバイオ医薬品企業であり、慢性閉塞性肺疾患(COPD)治療剤「EP-101」(開発番号)を有しています。

本契約に基づき、Sunovionはエレベーション社の株主に対し、株式買収の対価として買収完了時に100 百万米ドルを支払うとともに、EP-101

の開発マイルストンとして最大90 百万米ドルを支払う可能性があります。承認取得後は販売マイルストンとして最大210百万米ドルを支払う可能性があります。さらに、今後追加で新たな開発プログラムを実施する場合、最大30

百万米ドルを支払う可能性があります。

1. エレベーション社買収の目的

EP-101

は、長時間作用性ムスカリン受容体拮抗薬(LAMA)の気管支拡張剤であり、専用のネブライザーシステムを用いて使用する吸入液剤です。エレベーション社は、中等症から重症のCOPD

患者さんを対象に、EP-101 の有効性および安全性を評価するため、2 本のフェーズ2 臨床試験を実施しました。

Sunovionは、2012 年第4 四半期(10-12 月)にEP-101 の追加のフェーズ2 臨床試験を実施し、2013 年下半期にフェーズ3

臨床試験を開始する予定です。

SunovionのVice Chair である野村

博は次のように述べています。「Sunovionは呼吸器領域をフランチャイズの一つとして注力しており、呼吸器領域における開発・販売の基盤、ノウハウを有しています。エレベーション社を買収することにより、有力な呼吸器領域のパイプラインを獲得することができ、医療関係者や呼吸器疾患の患者さんのニーズに一層応えていきたいと考えています。」

2. 買収の概要

本買収によりエレベーション社は、Sunovionの100%子会社となり、カリフォルニア州サンディエゴで存続することが予定されています。

当社、Sunovionおよびエレベーション社の取締役会はそれぞれ本件を承認しておりますが、本件の実行にはSunovionとエレベーション社の間で取り決めた確定条件の充足および米国での法定手続きの完了等が必要となります。これらの手続き等を経て、早期に、遅くとも2012

年内の買収完了を目指します。なお、本件にあたっては、Sunovionの財務アドバイザーをバークレイズ社が務めています。

3. エレベーション社の概要

(1) 名称: Elevation Pharmaceuticals Inc.

(エレベーション・ファーマシューティカルズ・インク)

(2) 所在地:米国カリフォルニア州サンディエゴ

(3) 代表者の役職・氏名:President 兼 CEO Bill Gerhart

(4) 設立年月:2007 年12 月

(5) 資本金:4,463 米ドル(2012 年7 月末時点、監査未了)

(6) 株式の種類:非上場

(7) 大株主:Canaan Partners、Care Capital、TPG Ventures、Novo A/S、Mesa Verde Venture

Partnership

(8) 従業員数:7 人

(9)

当社およびSunovionとの関係:当社およびSunovionとエレベーション社との間には、特筆すべき資本・人的・取引関係はありません。また、当社の関係者および関係会社と当該会社の関係者および関係会社の間には、特筆すべき資本・人的・取引関係はありません。

(10) 資産等:

総資産 12.1 百万米ドル(2012 年7 月末時点、監査未了)

現在まで上市できた製品が無く、製品売上高はありません。

(11) 事業内容:エレベーション社は、呼吸器疾患のエアロゾル療法の開発に特化したバイオ医薬品企業であり、EP-101 を開発中です。

4.当社業績に与える影響

現時点で予定どおり買収が完了した場合、2013 年3 月期第2 四半期を目途にエレベーション社を子会社化する予定ですが、2013 年3

月期およびそれ以降の業績への影響については、当面の間は軽微と見込まれます。今後、開示すべき事項が生じた場合は速やかにお知らせします。

(ご参考)

EP-101 について

EP-101

は、glycopyrrolate(グリコピロレート)を有効成分とする長時間作用性ムスカリン受容体拮抗薬(LAMA)であり、独自なネブライザーシステム「eFlow®」*を用いて使用する吸入液剤です。

COPD の治療には、通常、吸入気管支拡張剤〔長時間作用性β2

受容体刺激薬(LABA)や長時間作用性ムスカリン受容体拮抗薬(LAMA)など〕およびコルチコステロイドが使用され、これらは、ドライパウダー製剤、定量噴霧式吸入剤等により投与されます。現時点においては、ネブライザーを使用する気管支拡張剤は存在しますが、ネブライザーを使用するLAMA

は存在しません。

EP-101 は、現在の治療法でうまく症状をコントロールできない患者さんまたはネブライザーの使用を好む患者さんのために設計されました。

EP-101 は、既に2 本のフェーズ2 臨床試験が実施されており、2012 年内に追加のフェーズ2 臨床試験を実施し、2013 年下半期にフェーズ3

臨床試験を開始する予定です。

* 「eFlow®」はPARI Pharma

GmbH(本社:ドイツ)が開発したネブライザーシステムであり、エレベーション社は同社よりライセンスを受けています。このネブライザーシステムにより、投与時間が2

分以内であり(現行のネブライザーでは5 分~10

分の時間が必要)、また、現行のネブライザーデバイスよりも作動音が小さくて、軽量であるといった特長を有しています。

米国における抗がん剤販売会社設立のお知らせ

大日本住友製薬は、本日、当社100%出資の米国持株会社の完全子会社として、米国に抗がん剤の販売会社を設立することを決定しましたので、お知らせします。

1.販売会社設立の目的

当社は、米国子会社のBoston Biomedical, Inc.(BBI 社)が創製した抗がん剤BBI608

について、現在、第Ⅲ相国際共同臨床試験を実施しており、これと並行してBBI608 の開発が成功した場合の、米国内での販売体制・組織について検討を進めてきました。

抗がん剤の販売には高度な専門性が求められるため、当社は、既存の米国子会社とは独立した新会社形式で抗がん剤に特化した販売体制・組織の整備を進めることとし、BBI608 の開発の進捗状況に応じて販売開始準備を適切に進められるように、販売会社を設立することとしました。

今後、当該新会社は、BBI608 の発売に向けて販売準備に関する業務を行います。

なお、すでに公表のとおり、BBI608 の開発は2016 年3 月期の販売開始を目標として進めていますが、当該新会社の設立は、BBI608

の開発進捗状況に関して変更があったことを意味するものではありません。

2.新会社の概要

(1) 会社名 : Boston Biomedical Pharma, Inc. (BBP 社)

(2) 所在地 : 米国マサチューセッツ州ケンブリッジ

(3) 代表者(President) : 野村 博

営業責任者(Chief Commercial Officer : CCO) : Ms. Patricia S. Andrews

(4) 事業内容 : 米国における抗がん剤の販売

(5) 出資金 : 8,100 千米ドル

(6) 設立年月 : 2013 年10 月(予定)

(7) 株主構成 : 当社100%出資の米国持株会社(大日本住友製薬アメリカホールディングス・インク)の完全子会社

(8) 決算期 : 3 月31 日

(ご参考:BBI608 について)

BBI608 は、米国子会社Boston Biomedical, Inc.(BBI

社)が創製し、開発中のファースト・イン・クラスの経口の抗がん剤であり、非臨床試験において、Stat3 経路、Nanog

経路およびβ-カテニン経路を抑制することが示されています。

BBI608

は、がん幹細胞(幹細胞様性質を有するがん細胞)の自己複製を阻害し、がん細胞に加え、がん幹細胞に対して細胞死を誘導する新しいメカニズムの低分子化合物です。がん幹細胞およびがん細胞の両方に作用するために、がん治療の課題である治療抵抗性、再発あるいは転移に対する効果が期待されます。

脳梗塞治療薬に関するオプション契約締結のお知らせ

大日本住友製薬は、このたび、細胞治療薬のベンチャー企業であるSanBio,Inc.(本社:米国カリフォルニア州)が創製し、脳梗塞治療薬として開発中の細胞医薬品「SB623」について、米国・カナダをテリトリーとした開発・販売権のライセンス導入に関するオプション契約を締結しましたので、お知らせします。

本剤は、健常人から採取した骨髄液を加工・培養して作製された他家由来の細胞医薬品であり、中枢神経細胞の再生を促すことによって、有効な治療法が存在しない脳梗塞への効果が期待されます。また、他家由来細胞を利用して同一の製品を大量に作製できることから、自家由来細胞を用いる治療で必要となる医療機関等における個別の細胞調製などの処置が不要であり、多くの患者さんに均一な医薬品を提供することが可能となります。これまでの非臨床試験の結果では、脳梗塞の慢性期に対して優れた効果を示すとともに、細胞医薬品で課題となっている副作用は認められていません。世界初の脳梗塞を適応症とする細胞治療薬の実現を目指し、米国食品医薬品局(FDA)からの臨床試験の実施許可を既に得て、現在、サンバイオ社は米国での第Ⅰ/Ⅱa 相臨床試験を準備中です。

当社は、サンバイオ社が実施する米国での第Ⅰ/Ⅱa 相臨床試験の結果に基づき、オプション権を行使したときには、本剤の脳梗塞適応症についてサンバイオ社と共同開発を行い、米国・カナダにおける独占的販売権を取得いたします。

当社グループは、セプラコール・インクを通じて北米事業を展開しており、本剤が加わることにより、重点領域であるCNS領域におけるプレゼンスをより一層向上させることができると期待しています。

(ご参考)サンバイオ社の概要

サンバイオ社(共同CEO:森 敬太、川西 徹)は、2001年に設立された脳神経領域の再生医療を事業領域とするベンチャー企業です。「SB623」は出澤真理教授(東北大学)の研究成果である骨髄由来細胞を神経系細胞に分化させる技術を基盤としています。

2016/9/1 大日本住友製薬

米国子会社Sunovionによる医薬品ベンチャー企業Cynapsus Therapeutics Inc.買収(子会社化)について

大日本住友製薬の米国子会社であるSunovion Pharmaceuticals Inc.は、2016年8月31日、Cynapsus Therapeutics

Inc.(本社:カナダ オンタリオ州 トロント)の発行済株式およびワラントのすべてを、Plan of Arrangement

(カナダ法上認められている友好的企業買収手法)の手法により現金で取得し完全子会社化することを、Cynapsusと合意しましたので、下記のとおりお知らせします。

1.株式取得の理由

Cynapsusは、中枢神経領域の医薬品開発に特化したベンチャー企業であり、開発中のパーキンソン病治療剤「APL-130277」(開発コード、一般名:アポモルヒネ塩酸塩)を有しています。アポモルヒネ塩酸塩(ドパミン作動薬)はパーキンソン病におけるオフ症状を一時的に改善するレスキュー薬として米国において唯一承認されている注射剤の有効成分であり、APL-130277は、アポモルヒネ塩酸塩を有効成分として含有する舌下投与のフィルム製剤です。

現在、パーキンソン病におけるオフ症状を対象として、北米で2本の第Ⅲ相臨床試験を実施中であり、2017年前半(1-6月)に米国食品医薬品局(FDA)に新薬承認申請(NDA)を行うことを目指しています。また、2016年内に欧州において第Ⅲ相臨床試験を開始する予定です。

Sunovionは精神神経領域をフランチャイズの一つとして注力しており、非定型抗精神病薬「ラツーダ」および抗てんかん剤「アプティオム」を販売しています。Cynapsusを買収することにより、当領域での有力なパイプラインを獲得することができ、2019年に独占販売期間が満了する「ラツーダ」の減収の一部を補うことを期待しています。

SunovionのChairman & CEOである田村

伸彦は次のように述べています。「パーキンソン病は、慢性の進行性神経変性疾患であり、全世界で400万人以上の方が罹患しています。パーキンソン病におけるオフ症状に対する新たな治療選択肢には大きなニーズがあり、当社は患者さんやそのご家族にとって、APL-130277が画期的な治療剤となることを期待しています。当社は、Cynapsusを買収することにより、製品パイプラインをより強固にすることができます。」

2.買収の概要

Cynapsus株式は現在、カナダのトロント証券取引所および米国ナスダック市場に上場しており、Sunovionは、カナダ法上定められているPlan of

Arrangementの手法による手続きを通じて、Cynapsus既存株主およびワラント保有者への対価を支払うことで、Cynapsusの株式およびワラントをすべて取得します。なお、ストックオプションについては、Cynapsusが取得後消却されます。

株式、ワラントおよびストックオプションを含めた本買収の取得価額の総額は約624百万米ドル(約643億円)(一株あたり40.50米ドル)となる予定です。

SunovionによるCynapsusの株式取得は、裁判所の承認、Cynapsus株主等の承認決議およびその他法的手続きの完了を条件としており、取引は2016年12月末までに完了する見込みです。なお、本件について、Sunovionの財務アドバイザーをNomura

Securities International, Inc.が、またCynapsusの財務アドバイザーをBank of America Merrill

Lynch, Inc.が務めており、Cynapsusの特別委員会(Special Committee)の財務アドバイザーをStifel, Nicolaus &

Company, Inc.が務めています。

3.Cynapsusの概要

(1)名称 Cynapsus Therapeutics Inc.

(2)所在地 828 Richmond Street West Toronto, Ontario M6J 1C9, Canada

(3)代表者の役職・氏名 President & CEO Anthony Giovinazzo

(4)事業内容 パーキンソン病治療剤の開発

(5)資本金 120百万米ドル(2016年6月30日現在)

(6)設立年月日 2004年1月16日

(7)大株主及び持株比率

Dexxon Holdings, Inc./Dexcel Pharma Technologies Ltd. (15.0%),

OrbiMed Advisors LLC (13.0%),

Franklin Advisers, Inc. (11.6%)ほか

(2016年8月31日現在)(注)

連結子会社Altavant Sciencesによる 米国医薬品ベンチャー企業Onspira Therapeutics, Inc.の買収について

大日本住友製薬の連結子会社であるAltavant Sciences(Roivant Sciencesとの戦略的提携で買収した5社のうちの1社)は、2020 年1 月8日(米国時間)、Onspira Therapeutics, Inc.の買収(子会社化)に関する契約を締結したことを発表しましたので、お知らせします。

オンスピラ社は、肺の希少疾患を対象とした医薬品開発に特化した非上場の医薬品ベンチャー企業であり、吸入型インターロイキン-1 受容体アンタゴニスト「OSP-101」を、閉塞性細気管支炎症候群を対象に開発しています(非臨床試験実施中)。

閉塞性細気管支炎症候群は、肺移植後の主要な非感染性合併症であり、肺移植の主な死因となっており、OSP-101 は、米国食品医薬品局(FDA)より閉塞性細気管支炎症候群の治療剤としてオーファンドラッグ指定(orphan drug designation)を受けています。

アルタバント社のCEOであるWilliam T. Symonds(ウィリアム・T・シモンズ)は、次のように述べています。「当社のパイプラインに OSP-101 が加わることは、当社に大きな価値をもたらすとともに、非常に重篤な肺の希少疾患患者さんのために医薬品を開発するという当社の使命の遂行を後押しします。肺移植を受けた患者さんの大多数が閉塞性細気管支炎症候群に罹患しますが、現時点で本疾患の治療薬として承認されたものはなく、行われている治療の有効性は限られています。」

University of PennsylvaniaLung Transplant Program(肺移植プログラム)のAssociate Medical DirectorであるJoshua Diamond医師は、次のように述べています。「肺移植後の予後管理が進歩しているにも関わらず、閉塞性細気管支炎症候群は、肺移植を受けた患者さんが死亡する主な要因になっています。この進行性の肺機能の低下を抑制し、肺移植を受けた患者さんの生存率と生活の質を改善する新しい治療法が必要とされています。」

オンスピラ社のCEOであるBrian Lortieは、次のように述べています。「OSP-101の開発を進めてきた当社の成果を誇りに思います。アルタバント社は有能で経験豊富な専門家集団であり、OSP-101を閉塞性細気管支炎症候群の治療薬として開発し、肺移植患者さんに有益な治療薬として提供するのにふさわしい企業であると確信しています。」

本件買収の手続きは完了しており、本契約に基づき、アルタバント社はオンスピラ社の株主に対して契約一時金を支払いました。また、開発マイルストン、販売後の販売額に応じたロイヤルティおよび販売額の目標達成に応じた販売マイルストンを支払います。

前立腺がん治療剤「ORGOVYX™」(Relugolix)の米国における承認取得について

大日本住友製薬の米国連結子会社であるMyovant Sciences(Roivantの子会社5社のうちの1社)は、このたび、ゴナドトロピン放出ホルモン(GnRH)受容体阻害剤の「ORGOVYX™(オルゴビクス)」(一般名:Relugolix)について、米国食品医薬品局(FDA)より成人の進行性前立腺がんを適応症として承認を取得したことを2020年12月18日(現地時間)に発表しましたので、お知らせします。

本剤は、進行性前立腺がんを適応症として米国で承認された初めての経口GnRH受容体阻害剤です。2021年1月に米国で発売する予定です。

---

2020年12月24日

過活動膀胱治療剤「GEMTESA®」(ビベグロン)の米国における承認取得について

大日本住友製薬の米国連結子会社であるRoivantの子会社Urovant Sciences Ltd.(米国ナスダック上場)は、このたび、β 3 アドレナリン受容体作動薬の「GEMTESA®」(販売名、一般名:ビベグロン)75 ㎎ 1 日 1 回投与について、米国食品医薬品局(FDA)より成人の切迫性尿失禁、尿意切迫感および頻尿の症状を伴う過活動膀胱(OAB)を適応症として承認を取得したことを2020年12月23日(現地時間)に発表しましたので、お知らせします。

本剤は 2012 年以来初めて FDA に承認された OAB の新規経口治療剤であり、ユーロバント社は本剤を2020年度第4半期(2021年1月~3月)の後半に米国で発売する予定です。

連結子会社マイオバント社とファイザー社とのレルゴリクスに関する 開発および販売提携のお知らせ

大日本住友製薬は、2020 年12月28日、連結子会社であるマイオバント・サイエンシズ・リミテッド(米国ニューヨーク証券取引所(NYSE)上場)が、Pfizer Inc.との間で、ゴナドトロピン放出ホルモン(GnRH)受容体阻害剤レルゴリクス(Relugolix 一般名)について、がん領域および婦人科領域における北米(米国およびカナダ)での共同開発および共同販売に関する契約を締結したことを発表しましたので、お知らせします。

大日本住友製薬は2019年10月31日、米国のRoivant Sciences との間で、戦略的提携に関する正式契約を締結した。

①下記の子会社5社の株式とヘルスケアテクノロジー等に関わる人材を移管した新会社を取得する。初めの2社は上場しており、Roivant持ち株を全て取得(Myovantは46%保有だが、Roivantが50%超にした上で取得)

大日本住友製薬は対価として総額30億ドルを支払う。(子会社5社を含めた新会社に 20億ドル、Roivantの株式に10億ドル)

取得比率 Myovant Sciences Ltd.NYSE上場 50%超 婦人科および前立腺がん レルゴリクス、MVT-602など Urovant Sciences Ltd.

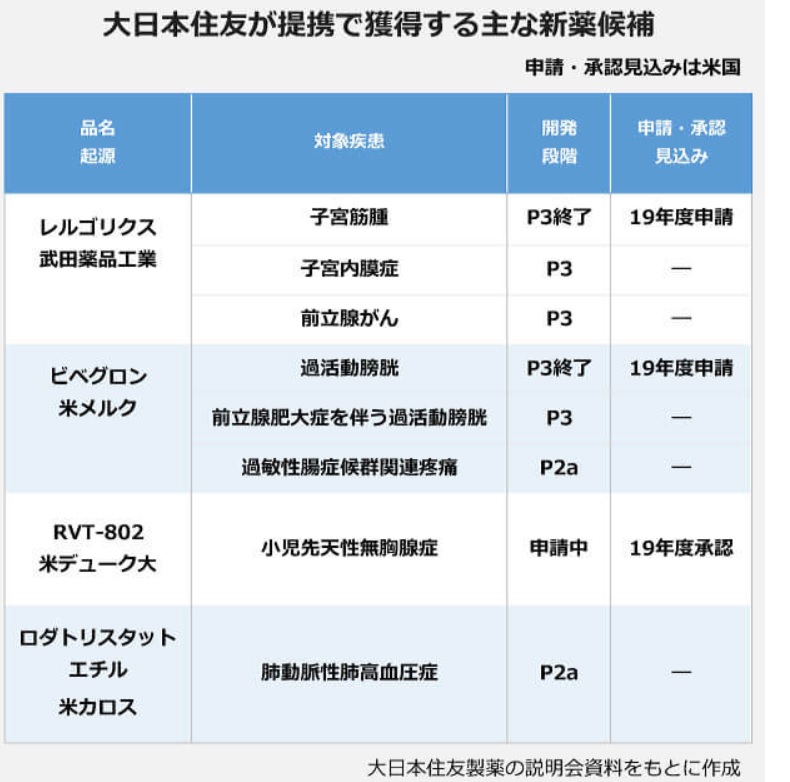

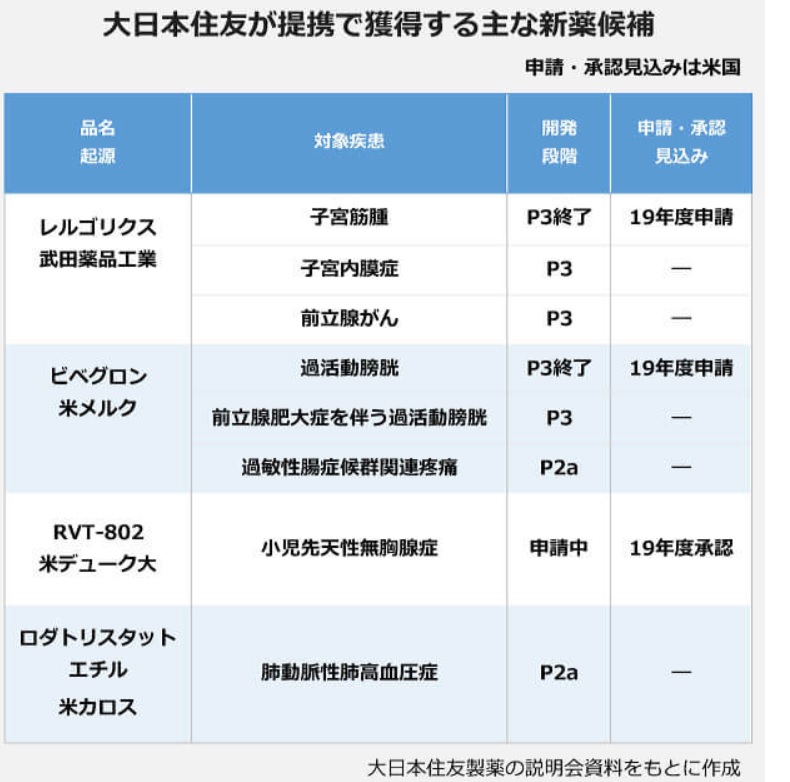

NASDAQ上場75% 泌尿器 ビベグロン、URO-902など Enzyvant Therapeutics Ltd. 100% 小児希少疾患 RVT802、RVT-801など Altavant Sciences Ltd. 100% 呼吸器系希少疾患 Rodatristat ethylなど Spirovant Sciences Ltd. 100% 嚢胞性線維症遺伝子治療 SPIRO-2101、SPIRO-2102など これらの5社は合計9品目の有望な開発パイプラインを有し、2019年度から2022年度までの間に米国で複数の製品の承認取得が期待されている。

このうちレルゴリクスおよびビベグロンはブロックバスターになることが期待される。Myovantはこの薬を武田薬品から買い取りました

2019/11/4 大日本住友製薬、Roivant Sciences と戦略的提携、30億ドルを投資

Myovant 株主 (上場)

大日本住友 53.7%

武田薬品 4.33%

また、マイオバント社はファイザー社に対し、がん領域における北米と一部のアジアを除く地域でのレルゴリクスの販売に関する独占的なオプション権を許諾します。

本契約に基づき、マイオバント社はファイザー社に対し、北米において、成人の進行性前立腺がんを適応症として

2020 年 12 月 18 日に米国で承認を取得したレルゴリクス単剤(製品名:ORGOVYX™、以下「オルゴビクス」)と、子宮筋腫および子宮内膜症を対象として開発中のレルゴリクス配合剤(以下「配合剤」)の開発および販売を共同で行う権利を許諾します。

マイオバント社とファイザー社は、2021 年初めにオルゴビクスの共同プロモーションを開始します。

オルゴビクスおよび配合剤の売上収益はマイオバント社が計上し、利益および開発・販売に要する特定の費用を両社で折半します。

本契約締結の対価として、マイオバント社はファイザー社より、契約一時金として 6 億 5 千万米ドル(約670億円)を受領します。

さらに、配合剤の米国承認時マイルストンとして2億米ドル(約210億円)、レルゴリクスの前立腺がんに係る売上収益と子宮筋腫および子宮内膜症に係る売上収益のそれぞれが

25 億ドルに達するまで段階的に支払われる販売マイルストンを加え、総額で最大 42 億米ドル(約4,350

億円)を受け取る可能性があります。

また、ファイザー社ががん領域における北米と一部のアジアを除く地域でのレルゴリクスの販売に関するオプション権を行使した場合、マイオバント社はファイザー社から5千万米ドル(約50億円)を受領し、売上収益に対して2桁台のロイヤリティを受領します。

マイオバント社のCEOであるLynn Seely(リン・シーリー)は次のように述べています。「オルゴビクスおよび配合剤の製品価値を最大化し当社の使命を果たすために、ファイザー社と連携できることをとても楽しみにしています。ファイザー社はがん領域および婦人科領域で卓越した強みと実績を持ち、当社にとって最適のパートナーとなります。変革を起こす本提携によって、オルゴビクスおよび配合剤の順調な立ち上げが可能になるとともに、当社の財務基盤が強化されることにより、新薬のパイプラインを拡充することが可能になります。」

ファイザー社のGlobal President, Pfizer OncologyであるAndy Schmeltz (アンディ・シュミッツ)は次のように述べています。「マイオバント社と当社が協力して、オルゴビクスを前立腺がん患者さんにお届けできることをとても嬉しく思います。本戦略的提携は、米国の前立腺がん治療薬提供における当社の優位性を強固なものにし、本疾患の治療に変革を起こすという当社の目標に合致しています。」

ファイザー社のGlobal President, Pfizer Internal MedicineであるNick Lagunowich(ニック・ラグノウィッチ)は次のように述べています。「子宮筋腫や子宮内膜症に伴う一般的な消耗性の症状を経験する数百万人の女性には、高いアンメット・メディカル・ニーズが存在し続けています。当社の婦人科領域における経験豊かな販売力や長年培ってきたリーダーシップにより、マイオバント社との協働の成果を最大化し、価値の高い新たな治療選択肢を患者さんに提供できると信じています。」

本契約に伴う当社の2020年度の連結業績に与える影響は現在精査中であり、今後、業績予想修正の必要性および公表すべき事項が生じた場合には速やかに開示します。 本件の詳細はマイオバント社のプレスリリース(https://www.myovant.com/)をご覧ください。

(ご参考) レルゴリクスについて レルゴリクスは、1日1回経口投与の低分子GnRH(ゴナドトロピン放出ホルモン)受容体阻害剤であり、前立腺がんの発生に関与する精巣のテストステロンおよび子宮筋腫や子宮内膜症の成長を刺激することが知られている卵巣のエストラジオールの産生を抑制します。 マイオバント社は、2020年12月18日に「ORGOVYX™(オルゴビクス)」(レルゴリクス120mg錠)について、成人の進行性前立腺がんを適応症として米国食品医薬品局(FDA)より承認を取得しました。

住友ファーマ、Roivant Sciences株を980億円で売却

住友ファーマは2日、保有する英製薬会社ロイバント・サイエンシズの株式を4月前半に約980億円で売却すると発表した。提携先であるロイバントの発行済み株式の約9%を保有していたが、すべてを同社に売却する。株式の売却益は約550億円となる見通しで、2024年4〜6月期の単体決算に計上する。

当社は、このたび、当社が保有する Roivant Sciences Ltd.の株式の全てを Roivant Sciences Ltd.に売却することを決定しましたので、下記の通りお知らせします。

当社は国際会計基準(IFRS)を導入しており、本株式売却による連結決算への影響はありません。

住友ファーマは主力の統合失調症薬が米国で特許切れになったことなどから、2024年3月期の連結最終損益(国際会計基準)は1410億円の赤字(前期は745億円の赤字)となったもようだ。19年に提携したロイバントの株式売却で借入金の圧縮などにつなげる。

住友ファーマはロイバントのグループ企業から取得した前立腺がん治療薬などを柱に業績の立て直しを急いでいる。ロイバント株売却後も、取得した前立腺がん治療薬と子宮筋腫治療薬、過活動ぼうこう治療薬の北米などでの販売拡大に注力する。