偙傟傜偺3崙偺嫏慏偑妉偭偨慡偰偺嫏嬈惢昳傪EU偑桝擖偡傞偙偲傪嬛巭偟丄峏偵EU偺嫏慏偑偙傟傜偺崙偺悈堟偱嫏嬈傪峴偆偙偲傪嬛巭偟偨丅

峏偵丄娯崙丄僉儏儔僜乕丄僈乕僫偺3崙偵懳偟丄堘朄側嫏嬈傪嬛巭偡傞崙嵺揑側媊柋傪壥偨偟偰偄側偄偲偟偰丄僀僄儘乕僇乕僪傪搉偟丄夵慞偺搘椡偑側偗傟偽摨條偺儗僢僪僇乕僪偑梌偊傜傟傞偲寈崘偟偨丅

2014擭6寧偵偼僼傿儕僢僺儞偵傕僀僄儘乕僇乕僪傪搉偟偨丅

僽儘僌丂壔妛嬈奅偺榖戣丂knak偺僨乕僞儀乕僗偐傜 丂丂丂丂丂栚師

偙傟偼壓婰偺僽儘僌傪寧偛偲偵傑偲傔偨傕偺偱偡丅

嵟怴暘偼丂

丂

暷崙偺僕僃僱儕僢僋堛栻昳戝庤偺Mylan N.V. 偼4寧8擔丄傾僀儖儔儞僪惢栻戝庤偺Perrigo Company plc 偵攦廂傪採埬偟偨偲敪昞偟偨丅

4寧6擔偵Perrigo偵懳偟尰嬥偲姅幃岎姺偱侾姅摉偨傝205僪儖偱偺攦廂傪帵偟偨丅採埬慜偺廔抣傪25亾忋夞傞傕偺偱丄攦廂憤妟偼300壄僪儖嬤偔偵偺傏傞尒捠偟丅

墷暷偱戝廜栻傗寬峃怘昳傪庤妡偗傞Perrigo偺攦廂傪捠偠偰屻敪栻埲奜偵傕帠嬈傪懡妏壔偟丄屭媞婎斦傪峀偘傞峫偊丅

Mylan偱偼丄儐僯乕僋偱斾椶偺側偄懡妏壔偟偨僌儘乕僶儖側堛栻嬈奅偺儕乕僟乕偵側傞偲偟丄乽椉幮偺慻傒崌傢偣偼抁婜揑偵傕丄傑偨挿婜揑偵傕壙抣偺憂憿偵偮側偑傞乿偲弎傋 偨丅戝廜栻丄寬峃怘昳傪彜昳孮偵壛偊丄悽奅偺庡梫巗応偱帠嬈婎斦傪奼戝偡傞偲偟偰偄傞丅

Perrigo 偼採埬傪乽専摙偡傞乿偲敪昞偟偨丅椉幮偺2014擭儀乕僗偺崌寁攧忋崅偼偍傛偦153壄僪儖偵払偡傞丅

晅婰

Perrigo偼4寧21擔丄摨幮偺庢掲栶夛偑枮応堦抳偱Mylan偺攦廂採埬傪嫅斲偟偨偲敪昞偟偨丅

Mylan 偺採埬偼Perrigo偺壙抣偲偦偺彨棃偺惉挿尒捠偟傪乽挊偟偔夁彫昡壙乿偟偰偄傞偲偟偰偄傞丅Mylan偼揋懳揑攦廂偵摜傒愗傝丄9寧14擔偵 Perrigo偺慡姅傪懳徾偲偡傞TOB傪奐巒偟偨丅TOB偵墳偠傞Perrigo姅庡偼丄1姅摉偨傝丄尰嬥75僪儖偲Mylan偺 2.3姅傪庴偗庢傞丅

慡姅幃偺50%埲忋偺墳曞偱TOB偼惉棫偡傞丅11寧13擔丄慡懱偺栺40%偟偐墳曞偑側偐偭偨偨傔丄TOB偼惉棫偣偢丄尦偺姅庡偵曉媝偝傟偨丅

丂

Mylan偼暷崙偺傎偐塸崙側偳墷廈偵傕嫆揰傪帩偮丅崱擭偵擖傝丄暷惢栻戝庤Abbott 偐傜暷崙埲奜偺愭恑崙巗応偺屻敪堛栻昳帠嬈傪攦廂偟偨丅

2014/7/21 Mylan偑Abbott偺僕僃僱儕僢僋帠嬈偺堦晹傪攦廂丄杮幮堏揮傕栚揑偺堦偮丂

Perrigo偼1887擭偵儈僔僈儞廈偱愝棫偝傟偨婇嬈偱丄"Quality

Affordable Healthcare Products®"傪儌僢僩乕偵丄懡偔偺庬椶偺OTC healthcare

惢昳丄僕僃僱儕僢僋堛栻昳丄擕帣梡挷惍擕側偳暆峀偄惢昳傪埖偭偰偄傞丅

摉弶偼General store偱偁偭偨偑丄價僞儈儞傗僿儖僗働傾惢昳側偳傊弴師恑弌偟偨丅

2005擭偵僀僗儔僄儖偺僕僃僱儕僢僋堛栻昳婇嬈 Agis Industries

傪攦廂偡傞側偳丄奼戝傪懕偗丄2013擭偵傾僀儖儔儞僪偺堛栻昳夛幮Élan 傪攦廂偟丄杮晹傪Dublin 偵堏偟偨丅

2014擭11寧偵儀儖僊乕偵杮嫆傪抲偔 OTC healthcare 偺Omega Pharma NV傪36壄儐乕儘偱攦廂偟偨丅

Omega 攦廂屻偺擭娫攧忋崅偼57壄僪儖偱丄惢昳峔惉偼壓婰偺捠傝丅

Perrigo Consumer Healthcare 丂 丂 捔捝嵻 8% 嬛墝惢昳 4% 奝巭傔丄晽幾栻 9% 堓挵栻丂 7% 摦暔栻丂 3% 偦偺懠丂 8% 崌寁 39% Omega OTC 28% Perrigo Nutritionals 丂 丂 擕帣梡挷惍擕 7% 塰梴嵻丒價僞儈儞 3% 崌寁 10% Consumer 惢昳崌寁 77% 僕僃僱儕僢僋堛栻昳 16% 堛栻昳尨椏 4% 儘僀儎儕僥傿廂擖* 3% 崌寁 100% *丂懡敪惈峝壔徢栻 Tysabri®偺儘僀儎儕僥傿傪Biogen 偐傜庴偗庢偭偰偄傞丅

嶰旽僈僗壔妛丄嶰旽彜帠偍傛傃嶰旽廳岺嬈偼4寧13擔丄僩儕僯僟乕僪丒僩僶僑偺National Gas Company of Trinidad and Tobago Limited 乮NGC乯偍傛傃 Massy Holdings Ltd.偲偺娫偱丄儊僞僲乕儖乛僕儊僠儖僄乕僥儖惢憿斕攧帠嬈傪恑傔傞偙偲偱崌堄偟丄僾儘僕僃僋僩宊栺丄惢憿僾儔儞僩偺EPC乮愝寁丒挷払丒寶愝乯宊栺丄僈僗嫙媼宊栺摍丄庡梫側宊栺偵挷報偟偨偲敪昞偟偨丅

嶰旽僈僗壔妛偲嶰旽彜帠偼2013擭4寧丄僩儕僯僟乕僪丒僩僶僑惌晎媦傃摨崙偺Neal & Massy Holdings偲偲傕偵丄偙偺帠嬈傪専摙偡傞偙偲偵崌堄偟丄NGC 偲National Energy Corporation of Trinidad and Tobago (NEC)傕壛傢傝丄Project Development Agreement 傪掲寢丄戞堦抜奒幚巤偺偨傔丄Caribbean Gas Chemical 傪愝棫偟偨丅

2013/4/12丂 嶰旽僈僗壔妛偲嶰旽彜帠丄僩儕僯僟乕僪丒僩僶僑偱儊僞僲乕儖乛DME偺惢憿帠嬈F/S 偵崌堄

偙偺偨傃丄嵟廔揑偵帠嬈傪恑傔傞偙偲偱崌堄偟丄寶愝傪扴摉偡傞嶰旽廳岺傕弌帒幰偵壛偊丄昁梫彅宊栺傪掲寢偟偨丅

寁夋奣梫偼壓婰偺捠傝丅

JV柤 丗 Caribbean Gas Chemical Limited乮2013 擭3 寧愝棫乯 強嵼抧 丗 La Brea, Union Estate Industrial Estate

惗嶻検 丗 儊僞僲乕儖亖100 枩僩儞/擭

僕儊僠儖僄乕僥儖亖2 枩僩儞/擭弌帒斾棪 丗

嶰旽僈僗壔妛 26.25% 儊僞僲乕儖傪悽奅拞偱斕攧 丂 嶰旽彜帠 26.25% 儊僞僲乕儖傪悽奅拞偱斕攧 丂 嶰旽廳岺 17.5% 僾儔儞僩偺愝寁偐傜寶愝傑偱傪扴摉 丂 National Gas Company 20.0% 丂 丂 Massy 10.0% 儊僞僲乕儖傪悽奅拞偱斕攧 丂 憤搳帒妟 丗 栺1,000 昐枩US$ 姰岺帪婜 丗 2018 擭6 寧梊掕

嶰旽僈僗壔妛丄嶰旽彜帠丄Massy 偺3 幮偼丄惗嶻偝傟傞儊僞僲乕儖傪悽奅拞偱斕攧偡傞偲摨帪偵丄僩儕僯僟乕僪丒僩僶僑嫟榓崙惌晎偲嫤椡偟丄摨崙暲傃偵廃曈僇儕僽彅崙偵偍偄偰丄僕儊僠儖僄乕僥儖偺僨傿乕僛儖擱椏戙懼懀恑偵岦偗偨僾儘儌乕僔儑儞傪峴偆丅

乕乕乕

Trinidad Tobago偵偼朙偐側愇桘偲揤慠僈僗偺帒尮偑偁傝丄愇桘偲揤慠僈僗偑GDP偺40%丄桝弌偺80%傪愯傔傞丅

摨崙偺揤慠僈僗傪棙梡偡傞崌寁7偮偺儊僞僲乕儖僾儔儞僩偑Point Lisas偵偁傝丄擻椡崌寁偼660枩僩儞偵払偡傞丅

(1) 崙塩 Trinidad and Tobago Methanol Company

1999擭偵巕夛幮傪摑崌偟偨丅

壓婰偺儊僞僲乕儖5岺応偺傎偐丄傾儞儌僯傾/擜慺僾儔儞僩傪帩偮丅

巕夛幮

摑崌Trinidad and Tobago Methanol Company (TTMC) 1984擭 TTMC I 46枩僩儞 1996 丂 TTMC II 55枩僩儞 Caribbean Methanol Company Limited (CMC) 1993 50枩僩儞 Methanol IV Company Limited (MIV) 1998 55枩僩儞 M5000

(5000T/D亄婛懚僾儔儞僩攔僈僗偱400T/D乯2005 184枩僩儞 崌寁 丂 400枩僩儞

(2) Methanex 媦傃 Atlas Methanol

岺応 擻椡 丂旛峫 Methanex 丂丂85枩僩儞 丂 Atlas Methanol 丂170枩僩儞 丂BP 36.9%/Methanex 63.1%

惌晎偼丄儊僞僲乕儖傪偦偺傑傑奀奜偵桝弌偡傞偺偱偼側偔丄偙傟傪尨椏偵Methanol-to-olefins (MTO)

丄Methanol-to-petrochemicals (MTP) 偵傛傝晅壛壙抣偺崅偄僾儔僗僠僢僋嶻嬈偺婎慴傪偮偔傞偲偄偆斶婅傪帩偭偰偍傝丄摨崙懁偼杮寁夋偺戞擇婜偱偙傟傜傪幚巤偡傞偙偲傪朷傫偱偄傞偲偝傟傞丅

擔杮尨巕椡嶻嬈嫤夛偼4寧8擔丄2015擭1寧1擔尰嵼偺悽奅偺尨巕椡敪揹奐敪偺摦岦傪敪昞偟偨丅

丂丂https://www.jaif.or.jp/cms_admin/wp-content/uploads/about/publication/doukou2015-press_release.pdf

悽奅偱塣揮拞偺尨巕椡敪揹強偼431婎丄3壄9223枩kW偩偭偨丅

丂 塣揮拞 寶愝拞 寁夋拞 崌寁 弌椡 婎悢 弌椡 婎悢 弌椡 婎悢 弌椡 婎悢 崌寁 392,228愮kW 431 79,370愮kW 76 121,440愮kW 107 593,036愮kW 614 慜擭 386,356愮kW 426 83,987愮kW 81 112,920愮kW 100 583,263愮kW 607

2014擭偵僗僞乕僩偟偨偺偼6婎偱丄偙偺偆偪5婎偑拞崙丄1婎偑僀儞僪偱偁傞丅

暷崙偱2014擭枛偵Vermont

Yankee尨敪 1婎偑暵嵔偝傟偨

拞崙偱偼丄梲峕1崋婡丄擩摽2崋婡丄峠暡壨2崋婡丄暉惔1崋婡丄曽壠嶳1崋婡偑壱摦丄偄偢傟傕戞擇悽戙夵椙宆偱偁傞丅

拞崙偼偙傟偱塣揮拞偑22婎 20昐枩kW丄寶愝拞偑26婎 28昐枩kW丄寁夋拞偑30婎 32昐枩kW偲側傞丅

乮峏偵丄昞偱偼寶愝拞偲側偭偰偄傞曽壠嶳2崋婡偑2015擭偵擖傝憖嬈傪奐巒偟偰偄傞丅乯

2012擭10寧帪揰偱偼壱摥拞偼15婎偱偁偭偨丅偦偺屻丄擩摽1崋丄峠暡壨1崋偑壱摦丄嶐擭偺5婎偲杮擭偵擖偭偰偺1婎偱丄尰嵼偺壱摦偼23婎偲側傞丅

2012/10/29丂

拞崙偑尨敪寶愝嵞奐傪愰尵丂

丂

庡側崙偺忬嫷偼壓婰偺捠傝偱丄拞崙乮偲僀儞僪乯偑撍弌偟偰偄傞丅

| 丂弌椡 | 丂 |

|

丂 |

| 丂婎悢 | 丂 |

|

丂 |

偙偺昞偱偼擔杮偼塣揮48婎丄寶愝4婎丂寁夋8婎偲側偭偰偄傞丅

戝恔嵭慜偺54婎偐傜攑楩偺暉搰戞堦偺6婎傪彍偄偨傕偺丅

2015擭偵擖傝丄撝夑1崋丄旤昹1-2崋丄搰崻1崋丄尯奀1崋偺5婎偺攑楩偑寛掕偟偰偍傝丄偙傟傪彍偔偲丄43婎偲側傞丅寶愝拞偼幚嵺偼3婎

丂揹尮奐敪戝娫1崋丄搶揹搶捠1崋丄拞崙揹椡搰崻3崋

寁夋拞偼8婎

丂搶杒揹椡搶捠2崋丄搶揹搶捠2崋丄拞晹揹椡昹壀6崋丄擔杮尨揹撝夑3-4崋丄拞崙揹椡忋娭1-2崋丄嬨揹愳撪3崋丂摉弶寁夋偝傟偨3婎偼拞巭偝傟偨丅

丂搶揹暉搰戞堦 7-8崋丄搶杒揹椡楺峕彫崅1崋

2015/4/18丂傾僕傾奐敪嬧峴乮ADB) 偲傾僕傾僀儞僼儔搳帒嬧峴(AIIB) 壛柨崙懳斾丂

AIIB偺壛柨崙偼丄堟撪偑37僇崙丄堟奜偑20僇崙偺崌寁57僇崙偲側偭偨丅

偙傟偵懳偟丄傾僕傾奐敪嬧峴偺壛柨崙偼丄堟撪偑48僇崙丄堟奜偑19僇崙偺崌寁67僇崙偱偁傞丅

椉嬧峴偺壛柨崙偺堘偄偼壓婰偺捠傝丅

庡梫崙偱偼擔杮偲暷崙丄僇僫僟偑AIIB偵晄嶲壛丅

媡偵AIIB偵偼ADB晄嶲壛偺儘僔傾丄拞搶彅崙丄僽儔僕儖丄僄僕僾僩丄撿傾偑嶲壛偟偰偄傞丅

乮AIIB偱偼拞搶偼堟撪埖偄丅拞搶偺偆偪僩儖僐偺傒偑ADB偵堟奜偲偟偰嶲壛偟偰偄傞丅乯ADB偵偼僆僙傾僯傾偺搰崙偑14僇崙嶲壛偟偰偍傝丄偙傟偑嶲壛崙悢偺堘偄偺戝偒側棟桼丅

AIIB偵偼擖偭偰偄側偄戜榩偲崄峘偼捛偭偰側傫傜偐偺宍偱嶲壛偡傞偲巚傢傟傞丅

| 丂 | 傾僕傾奐敪嬧峴乮ADB乯 | 傾僕傾僀儞僼儔搳帒嬧峴乮AIIB乯 | ||

| 堟撪 | 椉曽 壛柨 |

傾僕傾 | 拞崙丄娯崙丄僀儞僪丄僶儞僌儔僨僔儏丄儌儖僨傿僶丄儌儞僑儖丄僱僷乕儖丄僷僉僗僞儞丄僗儕儔儞僇 (9) | |

| ASEAN |

儈儍儞儅乕丄儔僆僗丄僞僀丄儀僩僫儉丄僇儞儃僕儍丄儅儗乕僔傾丄僔儞僈億乕儖丄僼傿儕僺儞丄僽儖僱僀丄 僀儞僪僱僔傾 (10) |

|||

| 媽僜楢 | 傾僛儖僶僀僕儍儞丄僌儖僕傾仺僕儑乕僕傾丄僇僓僼僗僞儞丄僉儖僊僗丄僞僕僉僗僞儞丄僂僘儀僉僗僞儞 (6) | |||

| 僆僙傾僯傾 | 崑廈丄僯儏乕僕乕儔儞僪 (2) | |||

| 拞搶 | 僩儖僐丂(1) (ADB偼堟奜乯 | |||

| 丂 | ||||

| 堦曽 壛柨 |

傾僕傾 | 擔杮丄崄峘丄戜榩丄傾僼僈僯僗僞儞丄僽乕僞儞 (5) | 丂 | |

| 媽僜楢 | 傾儖儊僯傾丄僩儖僋儊僯僗僞儞 (2) | 儘僔傾 (1) | ||

| 僆僙傾僯傾 | 僋僢僋彅搰丄僼傿僕乕丄僉儕僶僗丄儅乕僔儍儖彅搰丄 儈僋儘僱僔傾丄僫僂儖丄僷儔僂丄 僷僾傾僯儏乕僊僯傾丄僒儌傾丄僜儘儌儞彅搰丄 僠儌乕儖丄僩儞僈丄僣僶儖丄僶僰傾僣(14) |

丂 | ||

| 拞搶 | 丂 |

僒僂僕傾儔價傾丄僀僗儔僄儖丄僀儔儞丄儓儖僟儞丄 僋僂僃乕僩丄僆儅乕儞丄僇僞乕儖丄UAE (8) |

||

| 丂崌寁 | 48僇崙亄僩儖僐 (ADB偼堟奜乯 | 37僇崙 | ||

| 丂 | ||||

| 堟奜 | 椉曽 壛柨 |

墷廈 |

塸崙丄僆乕僗僩儕傾丄僨儞儅乕僋丄僼傿儞儔儞僪丄僼儔儞僗丄僪僀僣丄僀僞儕乕丄儖僋僙儞僽儖僌丄僆儔儞僟丄 僲儖僂僃乕丄億儖僩僈儖丄僗儁僀儞丄僗僂僃乕僨儞丄僗僀僗 (14) |

|

| 丂 | ||||

| 堦曽 壛柨 |

墷廈 | 儀儖僊乕丄傾僀儖儔儞僪 (2) | 傾僀僗儔儞僪丄儅儖僞丄億乕儔儞僪 (3) | |

| 杒暷 | 暷崙丄僇僫僟 (2) | 丂 | ||

| 撿暷 | 丂 | 僽儔僕儖 (1) | ||

| 傾僼儕僇 | 丂 | 僄僕僾僩丄撿傾僼儕僇 (2) | ||

| 丂崌寁 | 18僇崙 | 20僇崙 | ||

| 丂 | ||||

| 崌寁 | 67僇崙 | 57僇崙丂乮亄崄峘丄戜榩丠乯 | ||

丂

2015/4/18丂暷挻搣攈偺媍堳丄TPA朄埬傪媍夛偵採弌丂丂丂

偟偐偟偦傟偱傕丄懡偔偺柉庡搣媍堳偑斀懳偵夞傞偺偱偼偲尒傜傟偰偍傝丄嵟廔揑偵偳偆側傞偐丄尒捠偣側偄丅

傑偨丄偙偺朄埬偳偍傝偱偁傟偽丄壖偵擔杮偑擾嬈暘栰偱戝偒側懨嫤傪偟偰暷崙偲偺娫偱崌堄偟偨偲偟偰傕丄戝摑椞偑僒僀儞偡傞慜偵媍夛偑僋儗乕儉傪偮偗傞壜擻惈乮嵟埆帪偵偼梫審偵崌傢側偄偲偟偰杅堈懀恑尃尷傪庢傝徚偡壜擻惈乯傕偁傞丅

搶嫗揹椡偲拞晹揹椡偼4寧15擔丄擱椏忋棳丒挷払偐傜敪揹傑偱丄壩椡敪揹帠嬈偺僒僾儔僀僠僃乕儞慡懱偵學傞曪妵揑傾儔僀傾儞僗偵敽偆嫟摨帠嬈夛幮 JERA 傪4寧30擔偵

椉幮50%偢偮偺弌帒偱愝棫偡傞偲敪昞偟偨丅

幮柤偼 JAPAN偲ERA乮帪戙乯傪慻傒崌傢偣偨丅

椉幮偼2014擭10寧7擔偵婎杮崌堄彂傪掲寢偟丄杮擭2寧9擔偵崌曎宊栺傪掲寢偟偨丅

偙傟偵傛傝丄

LNG挷払検偼擭娫栺4000枩僩儞偲悽奅嵟戝媺偵側傝丄壙奿岎徛椡傪崅傔傞偙偲偱擱椏挷払僐僗僩傪嶍尭偡傞傎偐丄壩椡敪揹帠嬈偺岠棪壔傪恑傔傞丅

JERA偺婎杮棟擮偼埲壓偺捠傝丅

| 乮侾乯 | 僌儘乕僶儖側僄僱儖僊乕婇嬈懱偺憂弌偱丄僄僱儖僊乕偺嫙媼傪埨掕揑偵峴偆偲偲傕偵丄椉僌儖乕僾憃曽偺婇嬈壙抣傪岦忋 |

| 乮俀乯 | 怴偨側僄僱儖僊乕帠嬈儌僨儖傪峔抸偟丄帺棫揑側帠嬈塣塩偲恦懍側堄巚寛掕偑壜擻側宱塩懱惂傪妋曐 |

| 乮俁乯 | 僶儕儏乕僠僃乕儞慡懱傪堦懱揑偐偮嵟揔偵儅僱僕儊儞僩偟丄帠嬈慡懱偱偺岠棪傪崅傔丄嫞憟椡岦忋丄棙塿捛媮傪恾傞丅 |

| 丂 | 丂 |

帠嬈撪梕偲崱屻偺帠嬈奼戝偲丄偦傟偵岦偗偨儘乕僪儅僢僾偼壓婰偺捠傝丅

| 僗僞乕僩帪 | 怴婯暘 嘆怴婯偺擱椏忋棳帠嬈奐敪丒擱椏挷払帠嬈 嘇崙撪壩椡敪揹強偺怴愝丒儕僾儗乕僗帠嬈 嘊怴婯偺奀奜敪揹帠嬈奐敪 |

| 2015/10/1 | 椉幮偺擱椏桝憲帠嬈丄擱椏僩儗乕僨傿儞僌帠嬈傪JERA偵摑崌 |

| 2016擭壞崰 | 椉幮偺婛懚擱椏帠嬈乮忋棳帠嬈丄挷払帠嬈丄庴擖丒挋憼丒憲僈僗帠嬈摍乯傗婛懚偺奀奜敪揹丒僄僱儖僊乕僀儞僼儔帠嬈傪JERA偵摑崌 |

| 2017擭弔崰 |

椉幮偺婛懚壩椡敪揹帠嬈偺JERA傊偺摑崌傪敾抐乮尰嵼偺偲偙傠偼敀巻乯 丂 晅婰 2017/3/31丂搶揹偲拞晹揹椡丄婛懚壩椡敪揹帠嬈偺摑崌偵學傞婎杮崌堄彂偺掲寢 JERA 丄搶嫗揹椡僼儏僄儖&僷儚乕偍傛傃拞晹揹椡偺擱椏庴擖丒挋憼丒憲僈僗帠嬈偍傛傃婛懚壩椡敪揹帠嬈摍傪彸宲偟丄2019擭4寧1擔傛傝帠嬈傪奐巒偡傞丅

|

摑崌偵傛傝丄LNG挷払偼擭娫4,000枩僩儞偲悽奅嵟戝媺偵側傝丄愇扽傕崱屻丄3,000枩僩儞掱搙偲側傝丄壙奿岎徛椡偑崅傑傞丅

嵟廔揑偵婛懚偺壩椡敪揹傕摑崌偟偨応崌丄愝旛梕検偼7,400枩kW掱搙偲側傝丄悽奅僩僢僾悈弨偺1壄kW 傕帇栰偵奼戝傕壜擻偲側傞丅

偟偐偟丄婛懚偺壩椡敪揹偺摑崌偼崱偺偲偙傠敀巻偱偁傞丅曬摴偱偼乽摨彴堎柌偺壩椡摑崌乿偲偟偰偄傞丅

搶揹懁偼丄乽僒僾儔僀僠僃乕儞慡懱偺摑崌偑埑搢揑側嫮傒偵側傞乿丄乽婛懚壩椡傑偱摑崌偟側偄偲採実偺堄枴偑側偄乿偲偡傞丅

偙傟偵懳偟拞晹揹椡偼丄乽嵟廔宍偼堦懱偑朷傑偟偄偑丄傑偢摑崌偺堦偮堦偮偺惉壥傪妋擣偟偰偄偒偨偄乿偲怲廳偱偁傞丅

拞晹揹椡偺巔惃偼丄壓婰偺揰偐傜偒偰偄傞丅

乽壩椡偺岠棪揑側塣梡傗擱椏挷払庤朄偵杹偒傪偐偗偰偒偨丅壩椡偼嫞憟椡偺尮愹乿偱丄偨傗偡偔搶揹偵搉偟偨偔側偄丅

搶揹偼宱塩嵞寶偺峴曽偑晄摟柧 側偆偊偵丄幚幙崙桳壔偝傟偰偄傞丅崙偺娭梌偑拞晹揹偵傕媦傫偱偔傞偺偱偼側偄偐偲偺寽擮偑偁傞丅

2015/4/21 嶰堜暔嶻偲Celanese丄僥僉僒僗廈偱僔僃乕儖僈僗棙梡偺戞擇偺儊僞僲乕儖JV愝棫偱崌堄

Celanese偼4寧16擔丄嶰堜暔嶻偲偺娫偱僥僉僒僗廈 Bishop 偺Celanese偺岺応偱儊僞僲乕儖傪惗嶻偡傞JV傪愝棫偡傞宊栺傪掲寢偟偨偲敪昞偟偨丅

擻椡偼130枩僩儞偱丄椉幮偺50/50JV偑僥僉僒僗廈Clear

Lake偱寶愝拞偱2015擭10寧僗僞乕僩梊掕偺擻椡130枩僩儞偺儊僞僲乕儖岺応偺愝寁傪偦偺傑傑棙梡偡傞丅

偙傟偵傛傝丄崌寁擻椡偼260枩僩儞偲側傞丅

Celanese偼Texas Commission on Environmental Quality偵寶愝怽惪傪採弌嵪傒偱丄儊僞僲乕儖巗応偺忬嫷傗寶愝僐僗僩側偳傪姩埬偟偰嵟廔寛掕傪峴偆丅

側偍丄椉幮偼Clear Lake岺応偺姰惉屻丄嶰堜暔嶻偺帩暘傪Celanese偑5擭娫峸擖偡傞宊栺傪掲寢偟偨丅

乕乕乕

Celanese偼恷巁丄億儕傾僙僞乕儖側偳偺儊僞僲乕儖桿摫昳偺惢憿偵嫮傒傪帩偪丄悽奅嵟戝偺儊僞僲乕儖廀梫壠偺1幮丅

堦曽丄嶰堜暔嶻偼婛偵2004擭偵壱摥偟偨僒僂僕傾儔價傾偺International

Methanol Company偵師偖戞2偺惢憿嫆揰傪専摙偟偰偄偨丅

傑偨丄暷崙僔僃乕儖僈僗丒僆僀儖妚柦偵傛傝埨掕嫙媼偲壙奿嫞憟椡偑婜懸偱偒傞尨椏僈僗偺桪埵惈偵拝栚偟丄悽奅戞2埵偺儊僞僲乕儖巗応偱偁傞暷崙偱帠嬈嶲夋偺婡夛傪偆偐偑偭偰偒偨丅

椉幮偼2013擭5寧15擔丄愜敿弌帒偺帠嬈夛幮傪愝棫偟僥僉僒僗廈Clear Lake偺Celanese岺応撪偱儊僞僲乕儖惢憿傪峴偆偙偲偱崌堄偟丄崌曎宊栺彂傪掲寢偟偨偲敪昞偟偨丅

崌曎宊栺彂偺奣梫

|

|

敪昞偱偼丄儊僞僲乕儖偼椉幮偑堷庢傝丄嶰堜暔嶻偼庡偵暷崙撪偱斕攧偟丄Celanese偼帺幮偺愳壓惢昳偺尨椏偲偟偰巊梡偡傞偲偟偰偄偨丅

崱夞偺敪昞偱丄5擭娫偼嶰堜暔嶻帩暘傪Celanese偑峸擖偡傞柾條丅

乕乕乕

暷崙敪偺乽僔僃乕儖妚柦乿偵傛偭偰僄僱儖僊乕抧恾偼戝偒偔揾傝懼偊傜傟傛偆偲偟偰偄傞偑丄嶰堜暔嶻偼丄2014擭3寧婜拞婜宱塩寁夋偵偍偄偰乽僈僗僶儕儏乕僠僃乕儞嫮壔乿傪廳揰巤嶔偺堦偮偵嫇偘丄忋棳尃塿偺庢摼偵傛傞僄僱儖僊乕偺埨掕嫙媼傪栚巜偡偲偲傕偵丄嶰堜暔嶻偺憤崌椡傪敪婗偟丄憹壛偡傞揤慠僈僗偺暔棳僯乕僘偵墳偊傞塼壔帠嬈丄僞儞僋僞乕儈僫儖帠嬈丄揤慠僈僗傪棙梡偟偨壔妛昳惢憿帠嬈側偳僶儕儏乕僠僃乕儞慡懱偱偝傑偞傑側價僕僱僗傪揥奐偟偰偄傞丅

崱夞偺寛掕偼偦偺堦娐丅

| 嶰堜暔嶻偺暷崙僔僃乕儖僈僗愴棯乽僈僗僶儕儏乕僠僃乕儞乿 |

|

嶰堜暔嶻偼2010擭偵丄暷崙儁儞僔儖儀僯傾廈偺Marcellus Shale僄儕傾偱丄暷崙偺戝庤愇桘丒僈僗奐敪夛幮Anadarko Petroleum Corporation偑奐敪丒惗嶻拞偺僔僃乕儖僈僗帠嬈偵32.5%弌帒嶲夋偟偨丅

2010/2/18 丂嶰堜暔嶻丄暷崙偱僔僃乕儖僈僗奐敪惗嶻僾儘僕僃僋僩偵嶲夋

偝傜偵丄2011擭偵偼暷崙僥僉僒僗廈偺Eagle Ford shale 僄儕傾偱Anadarko偑奐敪丒惗嶻拞偺僔僃乕儖僆僀儖乛僈僗奐敪惗嶻僾儘僕僃僋僩偵弌帒嶲夋偟偨丅乮SM Energy偐傜12.5%偺尃塿傪庢摼乯

2011/7/4 丂嶰堜暔嶻丄僥僉僒僗廈偺僔僃乕儖奐敪偵嶲壛

側偍丄嶰堜暔嶻偼2008擭2寧丄Anadarko Petroleum偑儌僓儞價乕僋偵曐桳偡傞愇桘丒揤慠僈僗扵峼峼嬫乮Area 1乯偺尃塿偺堦晹傪庢摼偡傞偙偲偱摨幮偲崌堄偟偰偄傞丅

2013/1/10丂儌僓儞價乕僋偺揤慠僈僗奐敪丂

暷崙嶻LNG桝弌僾儘僕僃僋僩

嶰堜暔嶻偼2012擭丄暷崙儖僀僕傾僫廈偺Cameron LNG庴偗擖傟婎抧偱丄LNG桝弌僾儘僕僃僋僩傪寁夋偟偰偄傞暷崙偺Sempra Energy偲嫟摨偱丄擔杮岦偗傪娷傔偨暷崙嶻LNG桝弌幚尰偵岦偗偨専摙傪奐巒丄2013擭5寧偵丄揤慠僈僗塼壔壛岺宊栺偍傛傃崌曎夛幮愝棫宊栺傪掲寢偟偨丅

Sempra Energy偼Cameron LNG庴偗擖傟婎抧偵怴偨偵擭娫1,200枩僩儞偺塼壔擻椡傪妋曐偡傞寁夋偱丄嶰堜暔嶻偼偙偺偆偪丄擭娫400枩僩儞傪堷偒庢傞丅

2012/4/20 嶰旽彜帠偲嶰堜暔嶻丄暷崙嶻LNG傪桝擖傊

2014/9/12丂暷僄僱儖僊乕徣丄Cameron LNG 偵FTA旕掲寢崙岦偗桝弌偺嵟廔彸擣

壔妛昳偺惢憿帠嬈偵偍偄偰傕壔妛昳惢憿偵昁梫側揹椡傗丄揤慠僈僗桼棃偺尨椏挷払僐僗僩掅尭側偳丄僔僃乕儖妚柦偺塭嬁偑峀偑偭偰偄傞偑丄嶰堜暔嶻偼2010擭7寧丄Dow Chemical偲偺娫偱丄暷崙僥僉僒僗廈 Freeport偱怴婯揹夝帠嬈傪峴偆崌曎帠嬈夛幮 Dow-Mitsui Chlor-Alkali LLC 傪愝棫偟丄2014擭偵偼丄揹夝僾儔儞僩偑杮奿揑側彜嬈惗嶻媦傃弌壸傪奐巒偟偨丅

杮揹夝僾儔儞僩偼丄嵟怴偺媄弍傪摫擖偟丄悽奅嵟戝媺偺惗嶻擻椡傪梚偟丄擭娫惗嶻検偼壵惈僜乕僟偑栺88枩僩儞丄墫慺偑栺80枩僩儞偲側傝丄椉幮偑惗嶻検偺50%傪堷偒庢偭偰棙梡傑偨偼斕攧傪峴偆丅

嶰堜暔嶻偼壵惈僜乕僟栺44枩僩儞傪僟僂幮偵斕攧埾戸偟丄 40枩僩儞偺墫慺偐傜偼55枩僩儞偺EDC傪惗嶻偟丄嶰堜暔嶻偺僱僢僩儚乕僋傪捠偠偰悽奅偺儅乕働僢僩偵斕攧偡傞丅

2010/7/2丂嶰堜暔嶻偲僟僂丄崌曎偱僥僉僒僗偱揹夝帠嬈丂

側偍丄Dow 偼偙偺偨傃丄僋儘儖傾儖僇儕帠嬈傪Olin Corp.偵攧媝偡傞偙偲偲偟偨偑丄Dow-Mitsui Chlor-Alkali 傕偙偺懳徾偲側偭偰偄傞丅

2015/3/30 Dow Chmeical丄僋儘儖傾儖僇儕帠嬈傪Olin Corp.偲摑崌

揤慠僈僗桝憲

2013擭7寧偵偼丄暷崙傾儕僝僫廈Tucson偺婛懚偺婎姴僷僀僾儔僀儞偐傜儊僉僔僐崙嫬偺Sasabe傑偱栺 100僉儘儊乕僩儖偺揤慠僈僗僷僀僾儔僀儞傪晘愝丒塣塩偡傞帠嬈偵丄怴婯偵弌帒嶲夋偡傞偙偲偱丄暷崙僷僀僾儔僀儞塣塩嵟戝庤偺Kinder Morgan偍傛傃儊僉僔僐崙塩愇桘夛幮Petróleos Mexicanos乮PEMEX乯偲崌堄偟偨丅

Sierrita Gas Pipeline LLC偵嶰堜暔嶻偑30%丄PEMEX偑35% 弌帒偡傞丅

桝憲擻椡偼擔検栺2壄棫曽僼傿乕僩偱丄憤帠嬈旓偼栺2壄暷僪儖傪尒崬傓丅

2016擭4寧偺揹椡彫攧傝慡柺帺桼壔屻傪尒悩偊丄戝宆壩椡敪揹強偺寶愝寁夋偑憡師偄偱偄傞丅

側偐偱傕廬棃偺奯崻傪墇偊偰擔杮偺揹椡廀梫偺3妱挻傪愯傔傞庱搒寳巗応傊偺嶲擖傪栚巜偡揹椡戝庤偺摦偒偑栚棫偮丅

丂

搳帒妟偼2愮壄乣3愮壄墌偱丄 嬌搶愇桘岺嬈偺惢桘強晘抧乮愮梩導巗尨巗乯偵寶愝偟丄2020擭戙敿偽偺塣揮奐巒傪栚巜偡丅

梡抧庢摼偺昁梫偑側偄忋丄擱椏傪愊傫偩慏偺庴偗擖傟愝旛偑偡偱偵惍偭偰偍傝丄戝徚旓抧偺庱搒寳偵嬤偄傎偳憲揹儘僗偑彮側偄儊儕僢僩傕偁傞丅

弌帒斾棪偼愜敿偑桳椡偩偑丄崱屻媗傔傞丅

娭揹巕夛幮偺娭揹僄僱儖僊乕僜儕儏乕僔儑儞偼2014擭4寧偐傜庱搒寳偱偺揹椡彫攧傝傪奐巒偟偨丅

偨偩丄搶擔杮偲惣擔杮偱偼揹婥偺廃攇悢偑堘偆偨傔丄嬤婨抧曽偐傜偺憲揹検偵偼尷傝偑偁傝丄搶擔杮偱偺敪揹寁夋傪憡師偄偱懪偪弌偟偰偄傞丅

2014擭9寧偵娭惣揹椡 偑埳摗拤彜帠巕夛幮偺怴揹椡偲慻傫偱愬戜巗偵愇扽壩椡敪揹強傪寶愝偡傞寁夋傪恑傔偰偄傞偙偲偑柧傜偐偵側偭偨丅

娭揹巕夛幮偺娭揹僄僱儖僊乕僜儕儏乕僔儑儞偲丄怴揹椡偺埳摗拤僄僱僋僗 偑嫟摨弌帒夛幮傪愝棫偟偨丅

弌椡11.2枩僉儘儚僢僩偺愇扽壩椡敪揹強傪怴偨偵寶愝偟丄2017擭偺塣揮奐巒傪栚巜偡丅

愇扽壩椡敪揹強偲偟偰偼彫宆偩偑丄崙偺娐嫬傾僙僗儊儞僩偺懳徾奜偲側傞弌椡婯柾偺偨傔丄憗婜偵塣揮奐巒偱偒傞丅

2015擭3寧偵娭惣揹椡偲娵峠偼丄廐揷導偵戝宆愇扽壩椡敪揹強傪寶愝偡傞寁夋傪導偵揱偊丄導偼寁夋傪椆彸偟偨丅

娭揹僄僱儖僊乕僜儕儏乕僔儑儞偲娵峠偑嫟摨弌帒偡傞丅

敪揹強偺弌椡偼130枩僉儘儚僢僩偱丄憤帠嬈旓偼3000壄墌挻丄2020擭戙慜敿偺壱摥傪栚巜偡丅

乕乕乕

嬨廈揹椡丄弌岝嫽嶻丄搶嫗僈僗偺3幮偼3寧27擔丄愮梩導偵戝宆偺愇扽壩椡敪揹強傪寶愝偡傞偙偲偱崌堄偟偨偲惓幃敪昞偟偨丅

嬨揹偑娗奜偵敪揹強傪憿傞偺偼弶傔偰丅

3幮偑嬒摍弌帒偟丄弌岝偑愮梩導懗働塝巗偵帩偮挋扽応偵椬愙偡傞栺30僿僋僞乕儖偺梀媥抧偵嵟戝偱100枩kW偺愇扽壩椡2婎傪寶愝偡傞丅

搳帒妟偼係愮壄墌婯柾偺柾條偱丄2020擭戙拞偛傠偺壱摥傪栚巜偡丅揹椡彫攧傝慡柺帺桼壔屻偺廀梫傪偵傜傒丄敪揹偱傕庱搒寳傊偺嶲擖偑杮奿壔偡傞丅

乕乕乕

拞崙揹椡偲俰俥俤僗僠乕儖丄搶嫗僈僗偑庱搒寳偱壩椡敪揹強傪嫟摨偱寶愝偡傞偙偲傪寁夋偟偰偄傞丅

拞崙揹偲JFE偼敪揹揹椡偺堦晹傪搶嫗揹椡偵斕攧丄搶嫗僈僗偼巆傝偺揹椡傪帺幮偺斕攧栐偱娭搶寳偱攧傞偙偲傕帇栰偵挷惍偟偰偄傞丅

JFE偺愮梩or愳嶈惢揝強撪偵100枩kW媺偺愇扽壩椡傪寶愝偡傞偙偲傪専摙偟偰偄傞丅

乕乕乕

拞晹揹椡偲搶嫗揹椡偼2013擭12寧丄搶嫗揹椡忢棨撨壪壩椡敪揹強乮堬忛導搶奀懞乯撪偵丄忢棨撨壪僕僃僱儗乕僔儑儞傪愝棫偟偨丅

弌帒斾棪偼丄拞晹揹椡 96.55%/搶嫗揹椡 3.45% 偱丄弌椡 65枩kW偺挻乆椪奅埑乮USC乯旝暡扽壩椡敪揹強傪寶愝偡傞丅

椉幮偼乮4/20偺婰帠偺捠傝乯擱椏忋棳丒挷払偐傜敪揹傑偱丄壩椡敪揹帠嬈偺僒僾儔僀僠僃乕儞慡懱偵學傞曪妵揑傾儔僀傾儞僗偵敽偆嫟摨帠嬈夛幮 JERA 傪愝棫偡傞丅

乕乕乕

偙偺傎偐丄搶嫗僈僗偲JX擔峼擔愇僄僱儖僊乕偺JV偺愳嶈揤慠僈僗敪揹丄搶嫗僈僗偲徍榓僔僃儖偺JV偺愵搰僷儚乕偑偦傟偧傟丄揤慠僈僗敪揹偺憹愝傪峴偆丅

丂

| 丂 | 庬椶 | 寁夋弌椡 | 応強 | 帪婜 |

| 娭惣揹椡/搶擱僛僱儔儖愇桘 | 愇扽壩椡 | 100枩kW | 嬌搶愇桘岺嬈偺惢桘強晘抧 | 2020擭戙敿偽 |

| 2017/3/29 搶擱僛僱儔儖偲娭揹偺愇扽壩椡僾儘僕僃僋僩丂抐擮 | ||||

| 娭惣揹椡/埳摗拤 | 愇扽壩椡 | 11.2枩kW | 愬戜巗 | 2017擭乮娐嫬傾僙僗懳徾奜乯 |

| 娭惣揹椡/娵峠 | 愇扽壩椡 | 130枩kW (65枩x 2乯 |

廐揷導 | 2020擭戙敿偽 |

| 嬨廈揹椡/弌岝嫽嶻/搶嫗僈僗 嬒摍弌帒 |

愇扽壩椡 |

max 200枩kW |

懗働塝巗 弌岝偺挋扽応偵椬愙 |

2020擭戙敿偽 |

| 拞崙揹椡/JFE/搶嫗僈僗 | 愇扽壩椡 |

100枩kW |

JFE 愮梩or愳嶈惢揝強撪 | 丂 |

|

忢棨撨壪僕僃僱儗乕僔儑儞 拞晹揹椡 96.55%/搶嫗揹椡 3.45% |

挻乆椪奅埑 旝暡扽壩椡 |

65枩kW |

搶揹丂忢棨撨壪壩椡敪揹強峔撪 | 2020擭搙 |

| 愳嶈揤慠僈僗敪揹 搶嫗僈僗49%/JX51% |

揤慠僈僗 | 栺84.7枩kW丂 仺 194.7枩kW |

愳嶈嬫愵挰 | 丂 |

| 晅婰丂2017/7/14丂寁夋揚夞丂僐僗僩傾僢僾偱嵦嶼埆壔 | ||||

| 愵搰僷儚乕 搶嫗僈僗75亾/徍榓僔僃儖25亾 |

揤慠僈僗 | 81.4枩kW 仺 122.1枩kW |

掃尒嬫愵搰 | 丂 |

栤戣偼丄愇扽壩椡敪揹帪偺CO2攔弌検偑懡偄偙偲偱丄愇扽壩椡偺憹愝偑崲擄偵側傞壜擻惈傕偁傞丅

2014擭12寧偵儁儖乕偱奐偐傟偨COP20偱丄擔杮惌晎偑抧媴壏抔壔懳嶔偺堦娐偲偟偰幚巤偟偰偄傞敪揥搑忋崙傊偺愇扽壩椡敪揹強偺寶愝巟墖偑娐嫬曐岇抍懱偺娫偱栤戣帇偝傟偨丅

2015/4/23 拞晹揹椡丄暷崙偺揤慠僈僗壩椡敪揹帠嬈偵嶲夋

Carroll

County Energy偼丄2017擭搙偵Carroll County揤慠僈僗壩椡敪揹強偺姰岺丒彜嬈塣揮奐巒傪梊掕偟偰偄傞丅

Advanced Power 偺敪昞偱偼丄5幮偐傜偺弌帒偱411昐枩僪儖丄10幮偺嬥梈婡娭偐傜偺梈帒偱488昐枩僪儖丄崌寁

899昐枩僪儖偑妋曐偱偒偨丅

拞晹揹椡埲奜偺弌帒幰偼埲壓偺捠傝丅

Advanced Power丗僗僀僗偑杮嫆偱丄暷崙偲墷廈偱敪揹僾儘僕僃僋僩偺奐敪丒寶愝丒塣塩娗棟傪峴偆僨儀儘僢僷乕

TIAA-CREF丗暷崙嵟戝媺偺帒嶻塣梡崅傪屩傞憤崌嬥梈僒乕價僗夛幮

Ullico丗楯摥幰慻怐偍傛傃慻崌廬嬈堳岦偗偺曐尟媦傃搳帒夛幮

Prudential丗悽奅嵟戝媺偺惗柦曐尟夛幮

杮寁夋偺奣梫偼埲壓偺捠傝丅

敪揹梕検 700-megawatt electric generating facility 敪揹曽幃 Combined-cycle natural gas 乮僈僗僞乕價儞丗GE惢 F.05乯 愝旛 GE 7F.05 gas turbine 2婎丄D602 steam turbine 1婎 寶愝嬈幰 Bechtel 揹椡嫙媼 IPP乮撈棫宯敪揹帠嬈幰乯偲偟偰杒搶晹13廈偺慡晹傑偨偼堦晹偍傛傃儚僔儞僩儞D.C.傪娗妽偡傞PJM傪捠偠偰嫙媼

杮寁夋偼丄Utica 偲Marcellus 僔僃乕儖僈僗嶻抧丄American Electric Power偺345 kV 憲揹慄丄Kinder Morgan偺Tennessee Gas Pipeline system偵嬤偔丄旕忢偵嫞憟椡偑偁傞丅

嬤擭丄暷崙偱偼榁媭壔偟偨愇扽壩椡敪揹強偺攑巭偵傛傞揹椡嫙媼尮偺尭彮偵懳墳偡傞傕偺偲偟偰揤慠僈僗壩椡敪揹偑婜懸偝傟偰偍傝丄拞晹揹椡偱偼丄杮敪揹強偼崅岠棪偺怴婯揹尮偲偟偰暷崙杒搶晹傊偺揹椡嫙媼傪峴偆偙偲偑偱偒丄挿婜偵傢偨傝埨掕偟偨廂塿偑婜懸偱偒傞偲偟偰偄傞丅

拞晹揹椡偼埳摗拤偲嫟偵2010擭偵暷崙偺揤慠僈僗壩椡IPP帠嬈偵嶲夋偟偰偄傞丅

2010擭10寧丄埳摗拤彜帠偲拞晹揹椡偼丄暷崙IPP帠嬈幰偱偁傞Tenaska, Inc.乮僱僽儔僗僇廈僆儅僴乯懠偑曐桳偡傞暷崙偺5偮偺揤慠僈僗壩椡敪揹強乮崌寁宊栺弌椡丗4,780MW乯偺堦晹帠嬈尃塿乮帩暘弌椡丗栺1,565MW乯傪Tenask偐傜庢摼偡傞偙偲偱崌堄偟偨丅

埳摗拤彜帠偺暷崙巕夛幮Tyr Energy Inc.偲拞晹揹椡偑50%偢偮弌帒偡傞嫟摨搳帒夛幮傪捠偠偰曐桳偡傞丅

拞晹揹椡偱偼丄崱屻傕巗応摦岦傗廂塿惈丄儕僗僋側偳偵棷堄偟側偑傜丄拝幚偵奀奜帠嬈傪悇恑偟偰偄偔偲偲傕偵丄奀奜偱妉摼偟偨抦尒傪崙撪帠嬈偵斀塮偡傞偙偲偵傛傝丄僄僱儖僊乕僒乕價僗偺峏側傞廩幚偵偮側偘傞丅

2015/4/24丂僀僗儔僄儖偺Teva Pharmaceuticals丄摨嬈偺Mylan偵攦廂採埬丂

婛曬偺偲偍傝丄暷崙偺僕僃僱儕僢僋堛栻昳戝庤偺Mylan N.V. 偼4寧8擔丄傾僀儖儔儞僪惢栻戝庤偺Perrigo Company plc 偵攦廂傪採埬偟偨偲敪昞偟偨丅

尰嬥偲姅幃岎姺偱偺侾姅摉偨傝205僪儖偱偺攦廂偱丄攦廂憤妟偼300壄僪儖嬤偔偵偺傏傞尒捠偟丅

墷暷偱戝廜栻傗寬峃怘昳傪庤妡偗傞Perrigo偺攦廂傪捠偠偰屻敪栻埲奜偵傕帠嬈傪懡妏壔偟丄屭媞婎斦傪峀偘傞峫偊丅

2015/4/16 僕僃僱儕僢僋堛栻昳戝庤偺Mylan丄傾僀儖儔儞僪惢栻戝庤偵攦廂採埬

Perrigo 偼偙偺帪揰偱偼採埬傪乽専摙偡傞乿偲敪昞偟偨丅

偟偐偟丄4寧21擔偵摨幮偺庢掲栶夛偑枮応堦抳偱Mylan偺攦廂採埬傪嫅斲偟偨偲敪昞偟偨丅

Mylan 偺採埬偼Perrigo偺壙抣偲偦偺彨棃偺惉挿尒捠偟傪挊偟偔夁彫昡壙偟偰偍傝丄姅庡偺棙塿偵側傜側偄偲偟偰偄傞丅

僀僗儔僄儖偺屻敪堛栻昳儊乕僇乕偺Teva Pharmaceuticals偼摨偠21擔丄偦偺Mylan偵懳偟尰嬥偲姅幃偵傛傞400壄僪儖偱偺攦廂採埬傪峴偭偨偙偲傪柧傜偐偵偟偨丅

Mylan偺慡姅幃傪1姅摉偨傝82僪儖偱丄敿暘傪尰嬥丄敿暘傪Teva

偺姅幃偱攦廂偡傞傕偺丅

82僪儖偲偄偆壙奿偼丄Mylan偺Perrigo攦廂採埬敪昞慜偺姅壙偵懳偟偰37.7%偺僾儗儈傾儉丄Teva偵傛傞攦廂偺塡偑弌偨3寧10擔埲慜偺姅壙偵懳偟偰偼48.3%偺僾儗儈傾儉偲側偭偰偍傝丄Mylan偺姅庡偺偲偭偰嬌傔偰桳棙偱偁傞偲偟偰偄傞丅

乮Teva偑Mylan偵攦廂採埬傪峴偆壜擻惈偵偮偄偰偼埲慜偐傜庢傝嵐懣偝傟偰偍傝丄Teva偵傛傞偲丄3寧10擔埲崀丄椉幮偺庢堷傪傔偖傞偆傢偝偑峀傑偭偨丅乯

Teva 偼椉幮偺摑崌偵傛傝丄2014擭儀乕僗偱攧忋崅偼300壄僪儖丄EBITDA乮棙暐偄丒惻嬥丒彏媝慜棙塿乯偼90壄僪儖偲側傝丄僕僃僱儕僢僋巗応偱偺抧埵偑崅傑傞偲偟丄攦廂偐傜3擭埲撪偵20壄僪儖偺宱旓愡尭岠壥偑尒崬傔傞偲偟偰偄傞丅

側偍丄4寧17擔偵Bloomberg 偑Teva偑Mylan偺攦廂傪専摙偟偰偄傞偲曬偠偨偑丄偙傟偵懳偟Mylan

偼丄Perrigo偲偺崌堄偵岦偗慡椡傪恠偔偡峔偊偱丄恎攧傝偵娭怱偼側偔丄傑偨丄崌暪偑撈嬛怰嵏傪捠夁偡傞偲偼峫偊傜傟側偄偲僐儊儞僩偟偨丅

偟偐偟丄偦偺屻偵Perrigo偑Mylan偵傛傞攦廂採埬傪嫅斲偟偨偨傔丄Mylan偵偲偭偰偼懳埬偑側偔側偭偨宍偲側偭偨丅

晅婰

Mylan偼4寧27擔丄Teva偺攦廂埬傪嫅斲偟偨丅儅僀儔儞偺婇嬈壙抣傪乽戝暆偵夁彫昡壙偟偰偄傞乿偲偟偰偄傞丅

Mylan偺夛挿偼Teva偵埗偰偨彂娙偱丄乽1姅摉偨傝偺壙奿偑100僪儖傪戝暆偵忋夞傞乿偲偄偆乽弌敪揰乿偱側偗傟偽丄嫤媍傪峴偆偙偲偼専摙偟側偄偲尵柧偟偨丅

偙傟偲偼暿偵丄Mylan偺Perrigo攦廂採埬偼嫅斲偝傟偨偑丄揋懳揑攦廂偵愗傝懼偊傞偙偲傪寁夋偟偰偄傞丅

丂

拞崙崙柋堾娭惻埾堳夛偼偙偺偨傃丄儗傾傾乕僗丄僞儞僌僗僥儞丄儌儕僽僨儞丄峾揝梓棻暡枛摍偺桝弌娭惻傪揚攑偟丄傾儖儈壛岺嵽摍偺桝弌娭惻傪僛儘偵偡傞偲敪昞偟偨丅

5寧1擔巤峴偱丄徻嵶偼暿巻偺捠傝丅

拞崙惌晎偼儗傾傾乕僗偺桝弌榞偵偮偄偰偼2015擭偐傜揚攑偡傞偙偲傪嶐擭枛偵敪昞偟偰偄傞丅

2015/1/7 拞崙丄儗傾傾乕僗桝弌榞傪揚攑

2015/4/25 EU丄娯崙偵懳偡傞堘朄嫏嬈崙梊旛巜掕傪夝彍

EU偼2013擭11寧丄娯崙偺墦梞嫏慏偑惣傾僼儕僇奀堟偱堘朄憖嬈傪孞傝曉偟偨偙偲偐傜丄娯崙惌晎偵偼堘朄憖嬈傪敱偡傞懱宯偑惍偭偰偄側偄偲偟偰丄娯崙傪IUU嫏嬈崙偵梊旛巜掕偟偨丅

EU偼2008擭9寧偵堘朄嫏嬈乮IUU丗Illegal, Unreported and Unregulated嫏嬈乯傪杊巭丄梷巭媦傃攑愨偡傞偨傔偺乽IUU嫏嬈婯懃乿傪嵦戰偟丄2010擭1寧1擔偐傜IUU Regulation 傪慡柺揑偵巤峴偟偨丅IUU嫏嬈婯懃偼彜嬈嫏嬈偵廬帠偡傞慡偰偺嫏慏傪懳徾偲偟丄EU傊桝弌偡傞慡偰偺悈嶻惢昳乮梴怋嫑丄扺悈嫑摍傪彍偔乯偵偮偄偰丄惓摉偵嫏妉偝傟偨傕偺偱偁傞偙偲傪嫏慏偺婙崙偑徹柧偡傞嫏妉徹柧彂偺揧晅偑媊柋晅偗傜傟丄IUU婯懃偵堘斀偡傞悈嶻暔偑EU堟撪偵擖堟偡傞偙偲傪杊巭丄梷巭媦傃攑愨偡傞偙偲傪栚揑偵偟偰偄傞丅

2013擭11寧偵EU 偺奀帠丒嫏嬈扴摉埾堳偼IUU偵堘斀偡傞崙偲偺庢堷傪嬛巭偡傞寁夋傪敪昞偟偨丅

峔憿揑栤戣傪夝寛偟偰堘朄側嫏嬈栤戣偵庢傝慻傓偲偺擬堄傪帵偣側偐偭偨偲偟偰丄僊僯傾丄僇儞儃僕傾丄儀儕乕僛偺3崙傪旕嫤椡崙偵巜掕偟偨丅

偙傟傜偺3崙偺嫏慏偑妉偭偨慡偰偺嫏嬈惢昳傪EU偑桝擖偡傞偙偲傪嬛巭偟丄峏偵EU偺嫏慏偑偙傟傜偺崙偺悈堟偱嫏嬈傪峴偆偙偲傪嬛巭偟偨丅峏偵丄娯崙丄僉儏儔僜乕丄僈乕僫偺3崙偵懳偟丄堘朄側嫏嬈傪嬛巭偡傞崙嵺揑側媊柋傪壥偨偟偰偄側偄偲偟偰丄僀僄儘乕僇乕僪傪搉偟丄夵慞偺搘椡偑側偗傟偽摨條偺儗僢僪僇乕僪偑梌偊傜傟傞偲寈崘偟偨丅

2014擭6寧偵偼僼傿儕僢僺儞偵傕僀僄儘乕僇乕僪傪搉偟偨丅

EU偼2014擭6寧枛偵傕堘朄憖嬈崙壠偵巜掕偡傞偐偳偆偐傪寛掕偡傞偲偟偰偄偨偑丄堘朄憖嬈傪杊巭偡傞娔帇僔僗僥儉側偳偑妋幚偵壱摦偟丄崙嵺婯斖偵尒崌偆憖嬈懱惂傪峔抸偡傞偨傔偵偝傜偵帪娫偑昁梫偩偲敾抐偟丄嵟廔寛掕傪墑婜偟偰偄偨丅

EU偼4寧21擔偺敪昞偱丄娯崙偲僼傿儕僢僺儞偵偮偄偰丄朄懱惂傪夵慞偟丄IUU傪杊偖懱惂偑弌棃偨偲傒側偟丄IUU偺梊旛巜掕傪夝彍偟偨丅

堦曽丄僞僀偵偮偄偰偼丄娔帇丄娗棟丄婯惂僔僗僥儉偵寚娮偑偁傞偲偟丄僀僄儘乕僇乕僪傪搉偟偨丅嬤偄偆偪偵夵慞偺搘椡偑側偗傟偽儗僢僪僇乕僪偑梌偊傜傟傞丅

晅婰

僞僀偺孯帠惌尃偑7寧侾擔偐傜丄堘朄丒柍曬崘丒柍婯惂嫏嬈乮俬倀倀乯偺庢傝掲傑傝傪嫮壔偟偨丅僞僀奺抧偱専嫇傪嫲傟傞嫏慏懡悢偑弌嫏傪尒崌傢偣偨丅摉暘偺娫丄嫏妉崅偑尭彮丄悈嶻暔壙奿偑忋徃偡傞偲梊憐偝傟偰偄傞丅

僞僀孯惌偼EU偺僀僄儘乕僇乕僪傪庴偗丄昁梫側嫋壜傪摼偰偄側偄嫏慏偺憖嬈傪俈寧偐傜庢傝掲傑傞偲昞柧丄嫏嬈幰懁偼悢僇寧偺墑婜傪媮傔偨偑丄僾儔儐僢僩庱憡偼乽帪娫偼廫暘偵梌偊偨乿偲偟偰嫅斲偟偨丅

乕乕乕

NGO偵傛傞挷嵏偱丄惣傾僼儕僇丄摿偵Sierra

Leone壂偱娯崙慏偵傛傞堘朄嫏嬈偑峴傢傟偰偄偨偙偲偑暘偐偭偰偄傞丅

娯崙嵟戝偺悈嶻婇嬈丒搶墦產嬈偑強桳偡傞儅僌儘丒僇僣僆椶偺傑偒栐嫏慏F/V

Premier 偑丄2011 擭枛偐傜2012

擭拞崰偵偐偗偰儕儀儕傾嫟榓崙偺奀堟偵偍偄偰丄娗妽摉嬊偵惓摉側嫋壜怽惪傪峴傢側偄傑傑丄IUU乮堘朄丒柍曬崘丒柍婯惂乯嫏嬈傪峴偭偰偄偨偙偲偑柧傜偐偵側偭偨丅

IUU嫏嬈崙偵惓幃偵巜掕偝傟傞偲丄崙偺僀儊乕僕偵彎偑偮偔偩偗偱側偔丄娯崙偱惗嶻丄壛岺偟偨悈嶻暔偺EU傊偺桝弌偑慡柺嬛巭偝傟傞傎偐丄娯崙嫏慏偺EU撪傊偺擖峘傕偱偒側偔側傞丅娯崙奀梞悈嶻晹偼丄IUU嫏嬈崙偵巜掕偝傟偨応崌偵敪惗偡傞宱嵪揑懝幐傪擭娫栺1壄僪儖偲悇寁偟偰偄偨丅

娯崙惌晎偼梊旛巜掕崙夝彍偵岦偗偰墦梞嶻嬈敪揥朄傪俀搙偵傢偨傝夵惓偟偨傎偐丄慡偰偺墦梞嫏慏偵塹惎捠怣嫏慏娗棟僔僗僥儉乮VMS乯傪愝抲偟丄儕傾儖僞僀儉偱娔帇偡傞側偳偺庢傝慻傒傪幚巤偟偨丅

晅婰

EU偼壖巜掕偵嵺偟丄娯崙偺墦梞嫏慏偺娗棟僔僗僥儉傪栤戣帇偟偨丅

娯崙惌晎偼2014擭4寧丄塹惎傪棙梡偟偨埵抲捛愓媄弍傪帩偮KT僒僢僩偵僔僗僥儉奐敪傪埶棅偟偨丅 乽嵟抁偱傕奐敪偵敿擭偐偐傞偲偙傠偩偭偨偑丄奐敪扴摉幰10恖梋傝偑40擔梋傝揙栭懺惃偱嶌嬈偟偨寢壥丄側傫偲偐擺婜偵娫偵崌偭偨乿丅

KT僒僢僩偺塹惎埵抲捛愓僔僗僥儉偼丄姌嶳巗偺憖嬈娔帇僙儞僞乕偑慡悽奅偱憖嬈偡傞娯崙偺墦梞嫏慏栺340惽偺埵抲丄恑峴曽岦丄懍搙側偳傪儕傾儖僞僀儉偱攃埇偱偒傞傛偆偵愝寁偝傟偨丅墦梞嫏慏偵搵嵹偝傟偨傾儞僥僫傪捠偠丄埵抲僨乕僞偑忢帪柍慄捠怣偱塹惎偵帺摦揑偵揱憲偝傟傞巇慻傒丅僔僗僥儉偼墦梞嫏慏偲僀儞僞乕僱僢僩偱24帪娫寢偽傟偰偄傞偙偲偵側傞丅

夵惓墦梞嫏嬈朄乮Distant Water Fisheries Development Act乯偼2015擭7寧7擔巤峴偲側傞偑丄慡偰偺堘朄嫏慏偵懳偟丄堘朄側嫑偺杤廂丄嫏嬈尃偺惂尷丄堘朄嫏嬈傊偺懳墳丄娔帇嫮壔丄堘朄峴堊傊偺尩敱側偳丄尩偟偄娗棟傪峴偆丅

椺偊偽丄廳戝側堘朄峴堊偼孻帠斊嵾偲傒側偟丄5擭埲撪偺嬛屌孻偐彮側偔偲傕5壄僂僆儞乮464愮僪儖乯偺敱嬥偑壽偣傜傟傞丅

夵惓朄偱偼娯崙惌晎偼堘朄嫏嬈偑峴傢傟偰偄傞惣傾僼儕僇偱憖嬈偡傞娯崙偺慏抍偺偐側傝偺晹暘傪攦偄忋偘丄僗僋儔僢僾偡傞丅

娯崙奀悈晹偼丄僀儞僪梞儅僌儘偺曐懚偺偨傔偺崙嵺婡峔乽僀儞僪梞傑偖傠椶埾堳夛乮IOTC乯乿偱娯崙偑曐懚娗棟慬抲娭楢婯掕傪96%弲庣偟丄壛柨崙35僇崙拞侾埵傪婰榐偟偨偲柧傜偐偵偟偨丅

崱夞丄偙傟傜偺懳嶔偑昡壙偝傟偨丅

EU偼偙傟傛傝慜偺2014擭10寧偵 Fiji丄Panama丄Togo丄Vanuatu 偵僌儕乕儞僇乕僪傪搉偟偰偄傞丅

側偍丄僀僄儘乕僇乕僪傪傕傜偄丄EU偲岎徛偟偰偄傞偺偼壓婰奺崙丅

丂2013/11丂 Ghana丄Curaçao

丂2014/6 Papua New Guinea

2014/12 Solomon Islands丄Tuvalu丄Saint

Kitts and Nevis丄Saint Vincent and the Grenadines丂

丂2015/4 Thailand

乕乕乕

暷崙傕2013擭1寧偵丄娯崙嫏慏偑撿嬌悈堟偱幚巤偟偨堘朄憖嬈偵懳偡傞娯崙惌晎偺惂嵸偺悈弨傪栤戣帇偟偰乽IUU嫏嬈崙乿偵梊旛巜掕偟偨丅

IUU嫏嬈崙偵嵟廔巜掕偝傟傟偽枅擭2壄僪儖憡摉偺娯崙悈嶻暔偺暷崙岦偗桝弌偑嬛巭偝傟傞傎偐丄娯崙嫏慏偺暷峘榩偺棙梡傕嬛偠傜傟傞丅

偙偺偨傔丄娯崙偼巜掕夝彍偵岦偗丄娭楢朄偺夵惓偺傎偐丄嫏慏埵抲捛愓僔僗僥儉乮VMS乯愝抲丄憖嬈娔帇僙儞僞乕偺塣塩側偳傪恑傔丄暷崙偲岎徛傪懕偗偰偒偨丅

偙偺寢壥丄娯崙奀梞悈嶻晹偼2015擭2寧丄暷奀梞戝婥挕偑娯崙偺堘朄嫏嬈崻愨偵岦偗偨夵慞慬抲傪擣傔丄娯崙偵懳偡傞乽IUU嫏嬈崙乿偺梊旛巜掕傪夝彍偟偨偲敪昞偟偨丅

2015/4/27丂EU丄儘僔傾偺Gazprom偵EU嫞憟朄堘斀偺寈崘丂

EU偺墷廈埾堳夛偼4寧22擔丄儘僔傾偺揤慠僈僗夛幮 Gazprom

偵EU嫞憟朄堘斀偺媈偄偑偁傞偲偟丄堎媍崘抦彂傪憲晅偟偨丅

Gazprom偼12廡埲撪偵斀榑偱偒傞偑丄墷廈埾偑嵟廔揑偵堘斀偩偲敾掕偡傟偽丄棙塿偺嵟戝10亾偺敱嬥傪壢偝傟丄悢愮壄墌婯柾偵忋傞壜擻惈偑偁傞丅

墷廈埾堳夛偼儘僔傾嶻僈僗偵戝偒偔埶懚偡傞拞搶墷彅崙偺僈僗巗応偱丄撈愯揑側抧埵傪棎梡偟偰嫞憟傪朩偘偨偲偺巄掕揑側敾抐傪帵偟偨丅

僽儖僈儕傾丄僠僃僐丄僄僗僩僯傾丄僴儞僈儕乕丄儔僩價傾丄儕僩傾僯傾丄億乕儔儞僪丄僗儘僶僉傾偺寁8僇崙偺僈僗巗応偱撈嬛朄偵堘斀偟偨偲傒偰偄傞丅

栤戣偲偟偰偄傞偺偼壓婰偺揰偱丄偙傟傜偵傛傝丄墷廈堟撪偺帺桼側僈僗偺庢堷傪懝偹偰偄傞偲傒偰偄傞丅

丂

| 崙嫬傪墇偊偰偺僈僗斕攧嬛巭 |

桝弌嬛巭忦崁 斕攧愭忦崁乮崙撪偺傒乯 偦偺懠乮桝弌彸擣梫丄斕攧愭曄峏嫅斲側偳乯 |

Bulgaria, Czech, Estonia, Hungary, Latvia, Lithuania, Poland丄Slovakia |

| Unfair pricing policy |

壙奿愝掕偑晄岞暯 嵟戝40亾偺壙奿嵎 |

Bulgaria, Estonia, Latvia, Lithuania丄Poland. |

| 僷僀僾儔僀儞寶愝偲僈僗峸擖傪寢傃偮偗 | South Stream pipeline project傊偺嶲壛嫮惂 | Bulgaria |

| Yamal pipeline傊偺 搳帒寛掕傊偺娭梌 | Poland |

EU偺栤戣堄幆偼壓婰偺捠傝丅

侾乯丂崙嫬傪墇偊偰偺僈僗斕攧嬛巭

Gazprom 偼偙傟偵傛傝丄奺崙娫偵僈僗傪帺桼偵憲傞偺傪嬛巭偟丄寢壥偲偟偰奺崙偼埨偄壙奿偺僈僗偺擖庤偑弌棃側偄丅

偙傟偵傛傝巗応暘妱偑峴傢傟丄嵟傕昁梫側崙偵僈僗偑棳傟側偄丅

崙偵傛傝僈僗壙奿偑戝偒偔堎側傞丅掅壙奿偺崙偼梋偭偨僈僗傪壙奿偑崅偄崙偵憲傞偺偑傛偄偑丄偦傟偑弌棃側偄丅

墷廈埾偼婛偵2004擭偺GDF偲ENI丒ENEL偲偺庢堷丄2009擭偺EDF偲E.On偲偺庢堷偱丄偙傟偑堘朄偱偁傞偲偺寛掕傪壓偟偰偄傞丅

乕乕乕

偟偐偟丄LNG偱偼攦庡偑戞嶰幰偵揮攧偡傞偙偲傪嬛巭偡傞巇岦抧惂尷側偳偑堦斒揑偱偁傞丅

俀乯 晄岞暯側壙奿

堦斒揑偵Gazprom偼僈僗壙奿傪堦楢偺愇桘惢昳壙奿偵楢摦偝偣偰偄傞丅

偙傟帺懱偼堘朄偱偼側偔丄僈僗壙奿偑崙偵傛傝堎側傞偙偲傕丄奺崙偺僄僱儖僊乕儈僢僋僗偱偺僈僗偺廳梫惈偑堎側傞偨傔丄栤戣帇偟偰偄側偄丅

偟偐偟丄Gazprom偺僐僗僩丄抧堟暿偺壙奿側偳懡偔偺揰偐傜峫椂偟丄Gazprom偺嵦梡偡傞愇桘惢昳偲偺楢摦僼僅乕儈儏儔偼廀梫壠傛傝傕Gazprom偵桳棙偱偁傞偲敾抐偟偨丅

俁乯丂僷僀僾儔僀儞寶愝偲偺寢傃偮偗

僽儖僈儕傾偲億乕儔儞僪偱僈僗嫙媼傪摿掕偺僷僀僾儔僀儞偵偮偄偰偺栺懇傪忦審偲偟丄巗応傪巟攝偟偨偲寽擮偡傞丅

僽儖僈儕傾偱偼丄僐僗僩偑崅偔丄宱嵪尒捠偟偑晄妋幚側South Stream Pipeline 寁夋傊偺嶲壛傪忦審偲偟偨丅

億乕儔儞僪偱偼丄Gazprom埲奜偺僈僗偑億乕儔儞僪傪捠夁偡傞Yamal 僷僀僾儔僀儞偵娭偟偰丄搳帒寛掕偵Gazprom偑娭梌偡傞偙偲傪忦審偲偟偨丅

Yamal Pipeline偼丄儘僔傾偺儎儅儖敿搰偐傜儀儔儖乕僔媦傃億乕儔儞僪傪宱桼偟偰僪僀僣偵帄傞僷僀僾儔儞偱丄儘僔傾偺撈棫宯揤慠僈僗惗嶻丒斕攧夛幮Novatek 偑塣塩偡傞丅

嫞憟惌嶔傪扴偆Vestager乮儀僗僥傾乕乯墷廈埾堳偼22擔丄婰幰夛尒偱乽墷廈巗応偱妶摦偡傞婇嬈偼墷廈婇嬈偱偁傞偐偳偆偐偵偐偐傢傜偢丄EU偺儖乕儖偵婎偯偄偰峴摦偟側偗傟偽側傜側偄乿偲嫮挷偟偨丅

Gazprom傊偺寈崘偵偮偄偰乽惌帯揑偱偼側偄乿偲巜揈丄挷嵏偑僂僋儔僀僫栤戣偺慜偐傜巒傑偭偰偄偨揰側偳傪嫮挷偟偨丅

偟偐偟枅擔怴暦偵傛傞偲丄嶐擭枛偺夛尒偱Vestager 墷廈埾堳偼Gazprom偺挷嵏傪乽桪愭乿偡傞巔惃傪嫮挷偟丄乽嫞憟偁傞巗応乿偑乽EU偑栚巜偡僄僱儖僊乕摨柨傪払惉偡傞堦彆偵側傞乿偲弎傋偰偍傝丄懳業僄僱儖僊乕埶懚傪壓偘傞僄僱儖僊乕摨柨払惉偺偨傔偵挷嵏傪媫偄偩偲尒傜傟傞丅

EU偺嬶懱揑側摦偒偼僂僋儔僀僫栤戣偑巒傑偭偰偐傜偱偁傝丄僂僋儔僀僫栤戣側偳傪弰偭偰EU偲懳棫偡傞儘僔傾偺斀敪偼昁帄偩丅

Gazprom偼乽奺崙朄婯偲崙嵺朄傪尩奿偵弴庣偟偰偍傝丄帠幚柍崻偩乿偲斀榑偡傞惡柧暥傪敪昞偟偨丅摨幮偼偝傜偵乽乮崱夞偺敾抐偼乯挷嵏偺堦抜奒偵夁偓偢丄堘朄偲擣掕偡傞傕偺偱偼側偄丅崱屻傕朄偺榞撪偱峴摦偟偰偄偔乿偲偟偨丅儔僽儘僼業奜憡偼乽俤倀偺庡挘偼儘僔傾偲偺崌堄偵斀偡傞乿偲斸敾偟偨丅

乕乕乕

儘僔傾偼2014擭12寧1擔丄僂僋儔僀僫傪塈夞偟偰儘僔傾偐傜墷廈撿晹偵揤慠僈僗傪桝憲偡傞僷僀僾儔僀儞 South Stream 偺晘愝寁夋傪揚夞偟偨丅

幚嵺偵偼丄僷僀僾儔僀儞偺奀掙晹暘寶愝偺偨傔偺140壄儐乕儘偺挷払偑EU偺惂嵸偱崲擄偵側偭偰偄傞偙偲偑偁傞偑丄EU偵傛傞斀懳偑岥幚偲側偭偨丅

EU偼2013擭12寧4擔丄奺崙偑掲寢偟偨South Stream pipeline 寶愝宊栺偼EU偺朄偵堘斀偟偰偍傝丄僛儘偐傜嵞岎徛偡傞昁梫偑偁傞偲偟偨丅

South Stream pipeline 寶愝宊栺偑斀偟偰偄傞偲偝傟傞EU偺婯懃偼丄2007擭9寧偵嵦戰偝傟偨戞嶰師揹椡丒僈僗帺桼壔僷僢働乕僕偱偁傞丅

偙傟偼僄僱儖僊乕偵娭偡傞徚旓幰偺慖戰丄僼僃傾側壙奿丄僋儕乕儞僄僱儖僊乕丄嫙媼偺曐徹傪栚揑偲偡傞傕偺丅

嵞惗壜擻僄僱儖僊乕偵搳帒偡傞側偳偺彫婇嬈偱傕僄僱儖僊乕巗応偵嶲擖偱偒傞傛偆偵偡傞傕偺偱丄嬶懱揑偵偼丄僄僱儖僊乕偺惗嶻偲桝憲僱僢僩儚乕僋偺強桳傪暘棧偡傞丅偙傟偵傛傝揹慄傗僷僀僾儔僀儞偺強桳幰偑丄棙梡傪嫅斲偟偨傝丄崅偄壙奿傪梫媮偟偨傝偟偰嶲擖傪朩奞偡傞偺傪杊偖偙偲傪慱偆傕偺偱偁傞丅South Stream pipeline偵偮偄偰偼丄揤慠僈僗偺惗嶻幰偱偁傞Gazprom偑僷僀僾儔僀儞傪強桳偡傞偙偲偵側傞偨傔丄偙傟偵堘斀偡傞偲偄偆庡挘偱偁傞丅

Gazprom偺揤慠僈僗偩偗傪憲傞僷僀僾儔僀儞偼擣傔傜傟側偄偲偟偨丅僂僋儔僀僫偼2013擭偵墷廈楢崌偲偺惌帯丒杅堈嫤掕偺壖挷報傪嵪傑偣偨偑丄儘僔傾婑傝偺巔惃傪尒偣傞儎僰僐價僢僠慜戝摑椞偑2013擭11寧丄EU偲偺娭學傪嫮壔偡傞乽楢崌嫤掕乿偺掲寢傪尒憲傝丄儘僔傾偲偺嫤椡娭學傪枾偵偡傞曽恓偵揮姺偟偨丅 乮偙傟偑尰嵼偺僂僋儔僀僫栤戣偵偮側偑傞乯

EU婯懃偼2007擭9寧偺傕偺偩偑丄2013擭12寧傑偱偼 EU偼South Stream 寁夋偵偮偄偰壗傕栤戣帇偟偰偄側偄丅

2014/12/4 儘僔傾丄South Stream 寁夋傪庢傝巭傔

Gazprom偼僈僗斕攧偲僷僀僾儔僀儞寶愝偺椉曽傪撈愯偡傞偙偲偱嫮偄塭嬁椡傪曐偭偰偒偨偑丄EU偼僈僗偲僀儞僼儔偺撈愯偼嫋偝側偄巔惃傪帵偟偨丅

丂

2015/4/28丂Shintech丄僄僠儗儞岺応偺寶愝傪惓幃寛掕 丂

寶愝偡傞岺応偺僄僠儗儞偺惗嶻擻椡偼丄擭嶻50枩僩儞丅岺応偺棫抧偼Shintech偑婛偵強桳偟偰偄傞儖僀僕傾僫廈Plaquemine偺岺嬈梡抧偱丄2018擭慜敿偺姰惉傪栚巜偡丅

搳帒妟偼栺14壄僪儖傪尒崬傒丄Shintech偺帺屓帒嬥偱榙偆丅

寶愝岺帠偼庡偵搶梞僄儞僕僯傾儕儞僌偑惪晧偄丄暷崙儖乕儅僗幮偺媄弍傪梡偄傞丅

丂

晅婰丂

僄僠儗儞惢憿愝旛僾儘僕僃僋僩偱偼2016擭弔埲崀丄抧斦偺栤戣偱峐岺帠偺庤捈偟偑憡摉検敪惗偟丄懳墳岺帠傪恑傔偰偒偨丅

2017/5/24丂搶梞僄儞僕僯傾儕儞僌偺寛嶼丂暷崙僄僠儗儞僾儘僕僃僋僩偱懝幐

搶梞僄儞僕僯傾儕儞僌偼2020擭2寧13擔丄寶愝岺帠傪姰椆偟丄僄僠儗儞偺惗嶻偑奐巒偝傟偨偲敪昞偟偨丅

乕乕乕

怣墇壔妛偼2014擭4寧15擔丄暷崙巕夛幮偺Shintech 偑PVC偺庡尨椏偺堦偮偱偁傞僄僠儗儞傪惗嶻偡傞岺応偺寶愝嫋壜乮Air Permit application乯傪儖僀僕傾僫廈偺娐嫬挕乮Louisiana Department of Environmental Quality乯偵怽惪偟偨偲敪昞偟偨丅

搳帒偺嵟廔寛掕偼悢儢寧愭偲偟丄強桳偟偰偄傞4売強傪棫抧偲偟偰昡壙偟偰偄傞偲弎傋偰偄偨丅

丂丒儖僀僕傾僫廈 Addis偺PVC 58枩僩儞僾儔儞僩

丂丒儖僀僕傾僫廈 Plaquemine 偺揹夝丒VCM丒PVC偺僐儞僾儗僢僋僗丂佀丂崱夞丄偙偙偵寛掕偟偨丅

丂丒忋婰偺嬤偔

丂丒僥僉僒僗廈 Alvin 乮Shintech偺Freeport偺PVC僾儔儞僩偐傜悢儅僀儖杒乯丂怽惪偼弌偝傟偰偄側偄丅

|

|

丂 |

|

丂丂2014/4/17 Shintech丄暷崙偱僄僠儗儞岺応偺寶愝嫋壜傪怽惪

僄僠儗儞偑姰惉偡傞偲丄尨椏偐傜PVC傑偱偺堦娧懱惂偑姰惉丄堦憌偺僐僗僩僟僂儞偑婜懸弌棃傞丅

Shintech偼摉弶丄尨椏VCM傪Dow Chemical偐傜嫙媼傪庴偗偰偄偨丅

1996擭偵 Louisiana廈 Convent偵Shintech偺戞擇岺応寶愝傪寛傔偨偑丄揹夝乣VCM乣PVC偺堦娧懱惂傪峫偊偨丅

偟偐偟丄偙偺寁夋偼娐嫬曐岇抍懱僌儕乕儞僺乕僗偑乽僟僀僆僉僔儞偑敪惗偡傞墫價岺応傪崟恖廧柉偺懡偄抧堟偵寶愝偡傞偺偼恖庬嵎暿乿偲峌寕偟偰擄峲偟丄寢嬊丄1998擭偵側傝怣墇偼棫抧傪Addis偵曄峏偟丄堦娧惗嶻傪扞忋偘偟偰俹倁俠 59枩僩儞偺傒偺惗嶻偲偟偨丅

2004擭12寧丄Louisiana 廈 Plaquemine 偵憤妟10壄僪儖傪偐偗偰墫慺 45枩僩儞丄VCM 75枩僩儞丄PVC 60枩僩儞偺堦娧惗嶻傪峴偆寁夋傪敪昞偟偨丅偦偟偰崱夞丄僄僠儗儞偵恑弌偡傞丅

暷崙偱偺僄僠儗儞偼僔僃乕儖僈僗偐傜偺僄僞儞傪棙梡偡傞偙偲偱掅僐僗僩偑婜懸偱偒傞丅

岺嬈墫偼岺応嬤曈偺搚抧偺抧壓偺娾墫憌偐傜嵦庢偱偒丄揹夝偺揹椡椏傕埨偄丅

怣墇壔妛偼2013擭6寧丄Shintech 偑儖僀僕傾僫廈(Addis or

Plaquemine) 偱偺揹夝丄墫價儌僲儅乕偍傛傃墫價庽帀偺惗嶻擻椡偺憹嫮傪寛掕偟偨偲敪昞偟偨丅

憹嫮偡傞惗嶻擻椡偼VCM 栺30枩僩儞/擭丄僇惈僜乕僟 栺20枩僩儞/擭丄PVC 栺30枩僩儞/擭偱丄姰惉偼2015擭崰傪栚巜偡丅搳帒妟偼5壄僪儖丅

憹愝屻偺僔儞僥僢僋偺墫價庽帀偺惗嶻擻椡偼丄儖僀僕傾僫廈偺岺応偺婛懚暘偲僥僉僒僗廈偺岺応傪暪偣偰295枩僩儞/擭偲側傞丅

丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂扨埵丗枩僩儞

棫抧 PVC VCM 僇惈僜乕僟 Texas廈 Freeport 丂145 丂丂亅 丂丂亅 Louisiana廈 Addis 丂丂58 丂丂亅 丂丂亅 Plaquemine 丂丂60 丂丂160 丂106 崱夞憹愝 32 30 20 崌寁 丂295 丂190 丂丂126 2013/6/21丂Shintech丄惗嶻擻椡奼戝傪寛掕丂

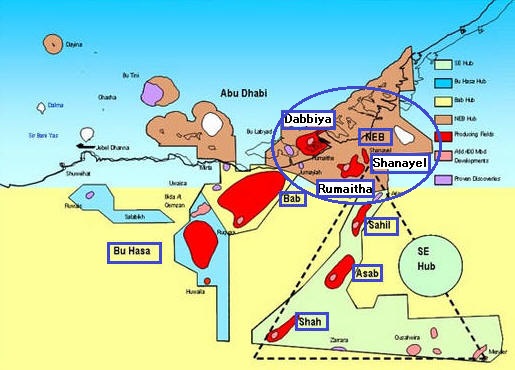

崙嵺愇桘奐敪掗愇乮INPEX乯偼4寧27擔 丄傾僽僟價庱挿崙偺棨忋偺ADCO峼嬫偺5%偺嶲壛尃塿傪庢摼偟丄2015擭1寧1擔偐傜偺40擭娫傪宊栺婜娫偲偡傞棙尃宊栺傪摨崙惌晎媦傃傾僽僟價崙塩愇桘夛幮乮ADNOC乯偲掲寢偟偨偲敪昞偟偨丅

ADCO峼嬫偼摨崙棨忋偵埵抲偡傞11偺惗嶻桘揷偲4偮偺枹奐敪桘揷偐傜峔惉偝傟偰偍傝丄杮峼嬫慡懱偱擔検栺160枩僶儗儖偺尨桘偑惗嶻偝傟偰偄傞悽奅偱傕桳悢偺嫄戝桘揷孮丅

ADCO幮偑杮峼嬫偺僆儁儗乕僞乕傪柋傔偰偍傝丄INPEX偼ADNOC傗ADCO側偳偲偲傕偵丄2017擭傑偱偵尨桘惗嶻検傪擔検180枩僶儗儖傊偲堷偒忋偘傞傋偔丄奐敪嶌嬈傪恑傔

傞梊掕丅

杮峼嬫偐傜惗嶻偝傟傞尨桘偼丄摨崙惣晹抧堟偺僕僃儀儖僟僫偐傜偺弌壸偵壛偊偰丄2012擭偵壱摥傪巒傔偨愇桘僷僀僾儔僀儞傪棙梡偟偰僀儞僪梞偵柺偟偨僼僕儍僀儔偐傜傕弌壸偝傟偰偄

傞丅

擔杮偲偟偰偼擔検8枩乣9枩僶儗儖暘偺尨桘傪怴偨偵挷払偱偒傞偙偲偲側傞丅

乕乕乕

ADCO峼嬫偼4偮偺抧堟偵暘偐傟偰偄傞丅

|

侾乯SE Hub (South East Asset乯

俀乯Bab Asset 俁乯Bu Hasa/Huwaila/BQ Assets

係乯 North East Bab (NEB乯

丂 |

1971擭偺撈棫傪婡偵丄

摉弶

ADNOC偺弌帒斾棪偼15%偱偁偭偨偑丄1974擭偵60%偲側偭偨丅

懠偺儊儞僶乕偼埲壓偺捠傝丅

BP丄Shell丄Exxon Mobil丄Total 丂奺9.5%丄寁38%

Portugal偺Patex Oil and Gas丂2%

偙傟傜奺幮偺

愭偢2015擭1寧1擔晅偗偱僼儔儞僗偺Total 偑10%偺尃塿傪庢摼偟偨丅

崱夞偺INPEX偺5%尃塿庢摼偼偙傟偵懕偔傕偺丅巆傝偺25%暘傪師偺奺幮偑憟偭偰偄傞偲偝傟傞丅

丂丂BP丄Shell 乮摉弶偺尃塿幰乯丂丂

丂丂丂巆傞ExxonMobil 偼奀忋桘揷Upper Zakum桪愭偱丄棨忋尃塿憟偄偐傜崀傝偨偲偝傟傞丅

丂丂Korea National Oil Company (KNOC)丄PetroChina丂丂儘僔傾偺Rosneft 傗僲儖僂僃乕偺Statoil 偼尃塿憟偄偵偼擖偭偰偄側偄偲偝傟傞丅

乕乕乕

INPEX偼丄2004擭5寧偵丄愇桘岞抍乮摉帪乯偑曐桳偡傞僕儍僷儞愇桘奐敪乮姅乯乮JODCO乯偺慡姅幃傪姅幃岎姺偵傛傝庢摼偟丄摨幮傪姰慡巕夛幮壔偟偨丅

僕儍僷儞愇桘奐敪偼摨崙偵偍偄偰奀忋桘揷偺奐敪偱40擭埲忋偵傢偨傝帠嬈傪揥奐偟偰偄傞丅

INPEX偱偼丄崱夞偺尃塿庢摼偼丄挿偒偵傢偨傝実傢偭偰偒偨悢乆偺愇桘奐敪惗嶻帠嬈偱偺憖嬈幚愌傗媄弍揑峷專偑昡壙偝傟偨傕偺偲棟夝偟偰 偄傞丅

摨幮偺強桳偡傞尃塿偼壓婰偺捠傝丅偙偺偆偪丄1996擭1寧偵尃塿傪庢摼偟偨傾僽 傾儖僽僋乕僔儏峼嬫偼Inpex偲偟偰恑弌偟偨傕偺丅

摨峼嬫偐傜惗嶻偝傟傞尨桘偼丄僷僀僾儔僀儞傪捠偠偰僟僗搰傊憲傜傟偨屻丄僂儉僔儍僀僼尨桘偲崿偤傜傟丄僂儉僔儍僀僼尨桘偲偟偰弌壸偝傟偰偄傞丅

| 丂 | JODCO | INPEX | ADNOC | BP | TOTAL乮暓乯 | ExxonMobil |

| 壓晹僓僋儉桘揷 | 丂丂12% | 丂 | 丂丂60% | 丂14.67% | 丂13.33% | 丂 |

| 僂儉僔儍僀僼桘揷 | 12% | 丂 | 60% | 丂14.67% | 丂13.33% | 丂 |

| 僂儉傾僟儖僋桘揷 | 丂丂12% | 丂 | 丂丂88% | 丂 | 丂 | 丂 |

| 忋晹僓僋儉桘揷 | 丂丂12% | 丂 | 丂丂60% | 丂 | 丂 | 丂丂28% |

| 僒僞乕桘揷 | 丂丂40% | 丂 | 丂丂60% | 丂 | 丂 | 丂丂 |

| 僂儉儖儖桘揷 | 12% | 丂 | 60% | 14.67% | 13.33% | 丂 |

| 僫僗儖桘揷丂 | 12% | 丂 | 60% | 14.67% | 13.33% | 丂 |

| 傾僽傾儖僽僋乕僔儏桘揷 | 丂 | 25% | 丂 | 丂 | 75% | 丂 |

廬棃偺桘揷偼2018擭偵婜尷偑棃傞偨傔丄墑挿岎徛傪峴偭偰偄傞丅

偙偺偆偪丄忋晹僓僋儉桘揷偵偮偄偰偼2014擭1寧20擔偵2041擭傑偱墑挿偝傟偨丅

丂

丂

晲揷栻昳偼4寧29擔丄暷崙偵偍偗傞2宆摐擜昦帯椕嵻乽傾僋僩僗®乿偵婲場偡傞銷泖娻傪庡挘偡傞惢憿暔愑擟慽徸偱丄戝懡悢傪夝寛偡傞榓夝偵岦偗偨崌堄偵帄偭偨偲敪昞偟偨丅

摨幮偼丄杮慽徸偵偍偗傞尨崘懁偺庡挘偵偼崻嫆偑側偄傕偺偲峫偊偰偍傝丄摨幮偺朄揑愑擟傪擣傔傞傕偺偱偼側偄偲偟偰偄傞丅

榓夝偼尨崘偺95%偑庴偗擖傟偨応崌偵桳岠偲側傞丅

榓夝嬥偼尨崘偺95%偑庴偗擖傟偨応崌偼23.7壄僪儖丄97%埲忋偑庴偗擖傟偨応崌偼24壄僪儖偲側傞丅

摨幮偼榓夝偵嶲壛偟側偄慽徸偺旓梡摍傪娷傔丄2015擭3寧婜偵27壄僪儖(3,241壄墌乯傪堷摉寁忋偡傞丅

摨幮偼摨擔丄2015擭3寧婜偺懝塿尒捈偟乮壄墌乯傪敪昞偟偨丅懠偺廋惓傕娷傓丅

丂 塩嬈棙塿 惻堷慜棙塿 摉婜棙塿 慜夞岞昞 1,700 1,600 650 崱夞梊憐 -1,300 -1,450 -1,450 憹尭 -3,000 -3,050 -2,100 摨幮偑嵟廔愒帤偵側傞偺偼1949擭偺忋応埲棃丄弶傔偰丅

乕乕乕

2014擭4寧丄尨崘Terrence Allen 偑 2宆摐擜昦帯椕嵻乽傾僋僩僗®乿偵婲場偡傞銷泖娻傪庡挘偡傞惢憿暔愑擟慽徸偵偍偄偰丄暷儖僀僕傾僫廈偺楢朚抧嵸偺攩怰偑丄尨崘偺庡挘傪擣傔丄晲揷偵60壄僪儖丄暷崙偱傾僋僩僗傪嫟摨偱斕攧偟偰偄傞Eli Lilly 偵30壄僪儖偺挦敱揑懝奞攨彏偺巟暐偄傪柦偠傞昡寛傪弌偟偨丅

懝奞攨彏偲偟偰偼丄147.5枩暷僪儖乮晲揷 75%丄Eli 25%乯偑柦偠傜傟偰偄傞丅

晲揷栻昳偼丄尨崘偺銷泖娻偼傾僋僩僗偵傛傞傕偺偱偼側偔丄傑偨丄偙偺堛栻昳偺儕僗僋偵偮偄偰偼揔愗偵拲堄彂偒傪偟偰偄傞偲偟丄乽偙偺偨傃偺昡寛偼戝曄堚姸偱偁傝丄摓掙彸暈偱偒側偄乿偲偟偰偄傞丅Eli Lilly 傕丄傾僋僩僗偼2宆摐擜昦偵偼廳梫側帯椕栻偱偁傝丄傾僋僩僗偑尨崘偺銷泖娻傪婲偙偟偨偲偺徹嫆偼柍偔丄揙掙揑偵憟偆偲偟偨丅

2014/4/11 暷楢朚抧嵸偺攩怰丄晲揷栻昳偵60壄僪儖偺挦敱揑攨彏巟暐偺昡寛丂

晲揷栻昳偼偙偺昡寛傪晄暈偲偟丄壜擻側偁傜備傞朄揑庤抜偱懳峈偡傞曽恓傪昞柧丄儖僀僕傾僫廈楢朚抧曽嵸敾強偵懳偟偰偼丄攩怰擣掕傪柍岠偲偡傞惪媮偲丄嵞怰偺惪媮傪暿乆偵峴偭偨丅

挦敱揑懝奞攨彏嬥偺攩怰擣掕傪柍岠偲偡傞傛偆媮傔偨惪媮偵懳偟偼丄敾帠偼2014擭8寧丄偙傟傪戅偗傞寛掕傪峴偭偨丅

晲揷偼嵞怰棟偐戝暆側尭妟傪媮傔偨偑丄儖僀僕傾僫廈惣晹楢朚嵸敾強偼10寧27擔丄挦敱揑懝奞攨彏嬥妟偺尭妟傪擣傔傞寛掕偍傛傃偐偐傞尭妟傪斀塮偡傞敾寛傪壓偟偨丅

晲揷偺挦敱揑攨彏嬥妟丂60壄僪儖仺2,765枩僪儖

Eli Lilly丂丂丂丂丂丂丂丂丂丂 30壄僪儖仺 922枩僪儖側偍丄曗彏揑懝奞攨彏嬥妟偵偮偄偰偼丄愭偵147.5枩僪儖偐傜127枩僪儖傊偺尭妟偑寛掕偝傟偰偄傞丅

偙傟傑偱偺崅妟挦敱揑攨彏偺10椺偱偼慡偰偑攋婞傑偨偼戝暆尭妟偲側偭偰偍傝丄攩怰偺寛掕偳偆傝偺傕偺偼側偄丅

暷崙偺嵟崅嵸偼丄挦敱揑攨彏偼曗彏揑懝奞攨彏傗幚嵺偺旐奞妟偵尒崌偭偨傕偺偱側偄偲偄偗側偄偲偟偰偍傝丄偄偔偮偐偺働乕僗偱偼曗彏揑懝奞攨彏妟偺10攞側傜擣傔傜傟傞偲偟偨丅

偟偐偟晲揷偼丄懝奞攨彏嬥妟偺戝彫傪栤傢偢丄偙偺帠審偱庢傝埖傢傟偨徹嫆偵傛偭偰丄摨幮偺愑擟偼擣掕偝傟傞傕偺偱偼側偄偲偟丄忋慽偡傞偙偲偲偟偨丅

乕乕乕

忋婰偼尨崘Terrence Allen 偵學傢傞嵸敾偩偑丄暷崙偱偼丄傾僋僩僗偺挿婜暈梡偑尨場偱銷泖娻偑敪徢偟偨傝丄埆壔偟偨偲偺慽徸偑栺6000審婲偒偰偄傞丅

傾僋僩僗偵娭偟偰偼丄偙傟傑偱偙傟傑偱杮審傪娷傔丄7審偺攩怰堳昡寛傗敾寛偑弌偰偄傞丅偆偪丄5審偼媝壓偝傟偰偄傞丅

僇儕僼僅儖僯傾廈偲儊儕乕儔儞僪廈偺廈嵸敾強偱偼攩怰堳偑崌寁820枩僪儖偺巟暐偄傪柦偠偨偑丄嵸敾挿偑偙傟傪媝壓 偟偨丅

儔僗儀僈僗偺廈嵸偱偼2014擭丄攩怰堳偑尨崘偺慽偊傪媝壓偟偨丅

2014擭5寧偵80嵨偲81嵨偺彈惈偑10壄僪儖偺懝奞攨彏傪媮傔偨嵸敾偱偼丄敪僈儞帪偵偼傾僋僩僗傪堸傫偱偄側偐偭偨偲偝傟偰偍傝丄攩怰堳偑慽偊傪媝壓偟偨丅

偦偺慜廡偵峴傢傟偨僔僇僑偺抝惈乮婛偵巰朣乯偺働乕僗偱傕丄攩怰堳偼2帪娫埲撪偺怰媍偱媝壓偟偨丅

2014擭10寧3擔丄儁儞僔儖儀僯傾廈僼傿儔僨儖僼傿傾孲堦斒慽徸嵸敾強偱 Frances Wisniewski巵傪尨崘偲偟偨乽傾僋僩僗®乿偵婲場偡傞銷泖偑傫傪庡挘偡傞惢憿暔愑擟慽徸偵偍偄偰丄晲揷栻昳摍偑205枩暷僪儖偺曗彏揑懝奞偵偮偒愑擟偑偁傞偲偺攩怰昡寛偑壓偝傟偨丅

崱夞偺榓夝偼暷崙偱採婲偝傟偰偄傞惢憿暔愑擟慽徸偵娭偟丄偦偺戝懡悢傪夝寛偡傞榓夝偵岦偗偨崌堄偵帄偭偨傕偺丅

丂

丂

2015/4/30 搶嫗僄儗僋僩儘儞偲Applied Materials偲偺摑崌攋択丂丂

敿摫懱惢憿憰抲偱悽奅3埵偺搶嫗僄儗僋僩儘儞偼4寧27擔丄摨嬈偱悽奅嵟戝庤偺暷

Applied Materials

偲2013擭9寧偵岎傢偟偰偄偨宱塩摑崌宊栺傪夝彍偡傞偲敪昞偟偨丅

暷巌朄徣側偳偺撈愯嬛巭摉嬊偑擄怓傪帵偟丄宱塩摑崌偑晄壜擻偵側偭偨偲偄偆丅

乕乕乕

• 姅幃懳壙偵傛傞懳摍側宱塩摑崌偱抋惗偡傞怴夛幮偺帪壙憤妟偼栺290壄僪儖

• 崱屻偺戝偒側媄弍揑揮姺偵墳偊傞夋婜揑側惢昳奐敪傪壛懍偟丄姅庡丄屭媞丄廬嬈堳偵傛傝戝偒側壙抣傪採嫙

• 姅庡娨尦岞栺偺傕偲丄摑崌姰椆屻夛寁弶擭搙偺EPS乮1姅摉偨傝棙塿乯岦忋傪梊憐

• 30壄僪儖婯柾偺帺幮姅攦偄傪丄摑崌姰椆偐傜12僇寧埲撪偵幚巤梊掕

• 摑崌怴夛幮偼搶嫗徹寯庢堷強偲Nasdaq姅幃巗応偵忋応偟丄搶嫗偲暷崙僇儕僼僅儖僯傾廈僒儞僞僋儔儔偺椉杮幮懱惂

嬶懱揑偵偼丄壓婰偺傛偆側嶰妏姅幃岎姺丒嶰妏崌暪偵傛傝丄摑崌帩姅夛幮(僆儔儞僟乯傪偮偔傞丅

椉幮偺姅庡偵偼丄摑崌帩姅夛幮偺姅偑岎晅偝傟傞丅

宱塩摑崌姰椆屻偺怴夛幮偺姅偺曐桳撪栿偼丄Applied偺姅庡偑68.0%丄搶嫗僄儗僋僩儘儞偺姅庡偑32.0%偲側傞丅

懳摍崌暪傪偆偨偭偰偄傞偑丄幚幙揑偵偼Applied Materials偵傛傞搶嫗僄儗僋僩儘儞偺媧廂崌暪偱偁傞偲傒傜傟偰偄偨丅

丂

丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂伀

攧忋儀乕僗偼Applied偑72壄僪儖丄搶嫗僄儗僋僩儘儞偑54壄僪儖偱丄椉幮崌嶼偺擭娫攧忋崅偼126壄僪儖丄廬嬈堳偼27愮恖偵奼戝偡傞丅

怴夛幮偼丄摑崌屻弶擭搙偵偍偄偰栺2.5壄僪儖偺摑崌僔僫僕乕岠壥偺憂弌傪丄傑偨摑崌屻3擭娫偵偍偄偰栺5壄僪儖偺摑崌僔僫僕乕岠壥 傪尒崬傫偩丅

2014擭6寧偵椉幮姅庡憤夛偑彸擣丄7寧偵偼幮柤傪Eteris偵偡傞偲敪昞丄2014擭屻敿偺摑崌傪栚巜偟偨偑丄撈嬛摉嬊偺彸擣偑摼傜傟偢丄2014擭11寧偵摑崌傪杮擭3寧偵墑婜丄杮擭2寧偵偼峏偵6寧偵嵞墑婜偟偰偄偨丅

乕乕乕

Gartner Inc.偵傛傟偽丄敿摫懱惢憿儊乕僇乕偺2013擭偺攧忋崅乮昐枩暷僪儖乯偼壓婰偺捠傝偱丄摑崌夛幮偺悽奅僔僃傾偼25%偲側傞丅

丂 摑崌夛幮 8,517.2

1

Applied Materials 5,460.1

2

ASML乮僆儔儞僟乯 5,302.8

3

Lam Research乮暷崙乯 3,163.4

4

Tokyo Electron 3,057.1

5

KLA-Tencor乮暷崙乯 2,163.4

6

Dainippon Screen Manufacturing 1,222.7

7

Hitachi High-Technologies 862.0

8

Advantest乮媽徧 僞働僟棟尋岺嬈乯 844.8

9

Teradyne 822.0

10

Nikon 636.3

Others 10,243.5

Total Market 33,778.0

擔暷側偳8偮偺崙偲抧堟偺撈嬛摉嬊偑摑崌偺壜斲傪怲廳偵怰嵏偟偰偒偨偑丄暷巌朄徣偲偺嫤媍偱彸擣傪摼傜傟側偄偙偲偑妋幚偵側偭偨偲偄偆丅

拞崙偺斀墳傕尩偟偄柾條丅

暷巌朄徣偼丄嬈奅偑壡愯壔偟偰壙奿嫞憟偑婲偒偵偔偔側傞偙偲側偳傪栤戣帇偟偨偲傒傜傟傞丅

2001擭偵偼暷峲嬻戝庤偺儐僫僀僥僢僪峲嬻偲倀俽僄傾僂僃僀僘偺宱塩摑崌偑丄2008擭偵偼専嶕戝庤偺儎僼乕偲僌乕僌儖偺峀崘帠嬈摑崌偑丄暷摉嬊偑擄怓傪帵偟偨偙偲偱攋択偟偨丅

婰幰夛尒偱搶嫗僄儗僋僩儘儞偼師偺傛偆偵弎傋偨丅

乽暷巌朄徣偲擣幆偺堘偄偑偁傝丄夝寛偺傔偳偑棫偨側偄偙偲偑暘偐偭偨丅夵慞張抲偺僾儔儞傪採弌偟偨偑丄幚岠惈偺尒夝偵乮巌朄徣偲偺娫偱乯妘偨傝偑偁偭偨丅尰峴偺惢昳孮偩偗偱側偔丄椉幮偺奐敪昳偵傑偱懳徾偑峀偑偭偨乿

乽旕忢偵巆擮側寢壥偩偲巚偭偰偄傞丅斀僩儔僗僩朄偵堷偭偐偐傞傕偺偱偼側偄偲偄偆偺偑変乆偺尒夝偩丅偙偺傛偆側寢榑偲側傝丄擺摼偑偄偐側偄乿

暷巌朄徣偼崌暪抐擮敪昞傪庴偗丄4寧27擔丄師偺捠傝敪昞偟偨丅

巌朄徣偑椉幮偺夵慞慬抲埬偱偼嫞憟忋偺寽擮偑徚偊側偄偲揱偊偨偲偙傠丄崌暪寁夋傪抐擮偟偨丅

崌暪抐擮偱敿摫懱惢憿愝旛偺嫞憟偑堐帩偱偒傞丅敿摫懱嶻嬈偼暷崙宱嵪偵偲傝旕忢偵廳梫偱偁傝丄採埬偝傟偨夵慞慬抲埬偱偼丄摿偵師悽戙敿摫懱愝旛偺奐敪偵娭偟偰丄摑崌偵傛傝懝側傢傟傞嫞憟傪庢傝栠偣側偄丅

椉幮偺摑崌偼丄崅梕検旕儕僜僌儔僼傿乕宆敿摫懱惢憿愝旛傪奐敪丒嫙媼偡傞僲僂僴僂丄帒尮丄擻椡傪帩偮嵟戝偺2幮偺摑崌偲側傞丅挷嵏偵摉偨傝丄巌朄徣偼娯崙岞庢埾丄拞崙彜柋徣丄僪僀僣楢朚僇儖僥儖嬊丄偦偺懠懡偔偺撈嬛朄摉嬊偲嫤椡偟偰偒偨丅

敿摫懱偵偮偄偰偼抦傜側偄偨傔丄傛偔暘偐傜側偄偑丄慡懱偲偟偰偺僔僃傾偱偼側偔丄廳梫暘栰偱偺僔僃傾傪栤戣偲偝傟偨柾條偱丄婇嬈懁偲偟偰偼摉嬊偺庡挘傪擖傟傞偲摑崌偺堄枴偑側偔側傞偲偄偆偙偲偱偼側偐傠偆偐丅

嵟怴暘偼丂

丂