仭崅偄懴擬惈傪帩偭偨墫慺壔墫價庽帀

丂僙僉僗僀PVC-HA偼摿庩墫壔價僯儖廳崌懱傪墫慺壔偡傞偙偲偵傛傝丄墫壔價僯儖廳崌懱偺桪傟偨惈擻傪懝側偆偙偲側偔懴擬惈傪岦忋偝偣偨墫慺壔墫壔價僯儖廳崌懱偱偡丅

丂拞懴擬僌儗乕僪丄崅懴擬僌儗乕僪丄偝傜偵偼崅棳摦僌儗乕僪側偳偺僌儗乕僪偑偁傝丄懴擬惈傪惗偐偟偨峀斖埻偺梡搑偵摿惈傪敪婗偟傑偡丅

仭惢朄

丂億儕墫壔價僯儖乮PVC乯傪墫慺壔偟偰惢憿偟傑偡丅

擔杮僇乕僶僀僪丂愊悈壔妛偵墫慺壔墫價庽帀偺彜尃忳搉丂丂

丂擔杮椡乕僶僀僪岺嬈偼俁寧俁侾擔晅偱墫慺壔墫壔價僯儖庽帀偺彜尃傪愊悈壔妛岺嬈偵忳搉偡傞偙偲傪寛傔偨丅帠嬈偺尒捈偟丄宱塩帒尮偺廤拞偵傛傞婇嬈懱幙嫮壔嶔偺堦娐偲側傞傕偺丅侾俀擔偵忳搉宊栺彂傪掲寢偟偨丅

丂崱夞偺彜尃忳搉偵偲傕側偄俀侽侽俁擭俁寧婜偵俁壄俀愮枩墌(尒崬傒)偺摿暿棙塿傪寁忋偡傞丅嶐擭侾侾寧偵岞昞偟偨嬈愌梊憐偵廋惓偼側偄丅

仏擔杮僇乕僶僀僪惢昳埬撪偐傜

丂丂墫慺壔墫壔價僯儖庽帀 /僯僇僥儞僾

丂丂丂乮懴擬僷僀僾丄宲庤丄僶儖僽丄懴擬僔乕僩丄堎宍昳乯仏摨幮偼墫慺壔墫價庽帀傪VCM偐傜惗嶻偟偰偄傞丅

仏埉徤巕偼擔杮僇乕僶僀僪岺嬈(姅)偵侾俈丏俉亾弌帒偟偰偄傞丅

仭崅偄懴擬惈傪帩偭偨墫慺壔墫價庽帀

丂僙僉僗僀PVC-HA偼摿庩墫壔價僯儖廳崌懱傪墫慺壔偡傞偙偲偵傛傝丄墫壔價僯儖廳崌懱偺桪傟偨惈擻傪懝側偆偙偲側偔懴擬惈傪岦忋偝偣偨墫慺壔墫壔價僯儖廳崌懱偱偡丅

丂拞懴擬僌儗乕僪丄崅懴擬僌儗乕僪丄偝傜偵偼崅棳摦僌儗乕僪側偳偺僌儗乕僪偑偁傝丄懴擬惈傪惗偐偟偨峀斖埻偺梡搑偵摿惈傪敪婗偟傑偡丅仭惢朄

丂億儕墫壔價僯儖乮PVC乯傪墫慺壔偟偰惢憿偟傑偡丅

擔姧働儈僇儖僯儏乕僗丂2003/7/22

墫價帠嬈偺嵞惗偲帺棫壔丂償僀僥僢僋庢掲栶幮挿丂暯堜徦巌

丂亀俁寧枛偱僙儞僩儔儖壔妛偐傜倁俠俵偺堷偒庢傝傪拞巭偟偨丅悈搰岺応偱僄僠儗儞(嶰旽壔妛)偐傜墫慺丄俤俢俠丄倁俠俵傑偱尨椏偺姰慡帺惢壔懱惂傪妋棫偡傞丅侾俀寧偺揹夝偺憹愝偑姰惉偡傟偽丄傢偑崙桞堦偺乽懱惂乿偲側傞亁偲丄暯堜偝傫丅侽侽擭係寧偵嶰旽壔妛偲搶垷崌惉偺墫價帠嬈傪摑崌偟偰愝棫偟偨償僀僥僢僋丅乽悈柺壓乿偱側偍尩偟偄忬懺偩偑丄侽係擭偺崟帤壔傪嵟戝栚昗偵懚懕傪栚巜偡偙偲偵側偭偨丅亀傑偝偵尷傜傟偨婜娫撪偵崟帤壔傪幚尰偟側偔偰偼側傜側偄丅億儕儅乕價僕僱僗偼崱夞偑弶傔偰偩偑丄傗傝峛斻偑偁傞亁(暯堜徦巌幮挿)丅偙傟傑偱丄傾儔僀傾儞僗傪帇栰偵嵞惗傪栚巜偟偰偒偨償僀僥僢僋偩偑丄曽岦揮姺偟丄帺棫壔偵岦偗偨庢傝慻傒偑杮奿壔偟偰偒偨丅

乕丂丂幮挿偵廇擟偝傟偰俁儠寧梋傝偵側偭偨偑丅

暯堜丂庽帀帠嬈偼枹抦丄枹宱尡偺暘栰偩偑丄宱塩夵慞傪媫偓丄崟帤壔傪幚尰偟偨偄丅偦偆偄偆堄枴偱愑擟偺廳偝傪捝姶偟偰偄傞丅徍榓係俀擭偵嶰旽桘壔擖幮埲棃丄庡偲偟偰僗僠儗儞儌僲儅乕側偳壔惉昳帠嬈扴摉偑挿偐偭偨丅偦傟偙偦億儕儅乕帠嬈偼崱夞偺償僀僥僢僋偑弶傔偰偩偑丄栚昗偼堦偮偱丄偲傕偐偔崟帤壔偵岦偗偰慡椡搳媴偟偰偄偒偨偄丅

乕丂丂償僀僥僢僋偼帺庡揑乬峔夵乭傕峴偭偨丅

暯堜丂嶰旽壔妛偲搶垷崌惉偺墫價帠嬈傪摑崌偟丄侽侽擭係寧偵僗僞乕僩偟偨丅嶐擭枛偐傜崱擭偼偠傔偵偐偗偰巚偄愗偭偨愝旛偺媥丒攑婞丄偮傑傝戝暆側乬峔夵乭傪峴偭偨丅愒帤夛幮偱嵚柋挻夁偲側偭偨摉幮偩偑丄乬峔夵乭傪傗傞偵傕帒嬥偑昁梫丅偦偺偨傔偵傕崟帤壔偵岦偗偰愊嬌揑偵庢傝慻傫偱偄傞丅擭枛偵偼姰慡帺惢壔傪幚尰偡傞丅墫慺丄俤俢俠丄倁俠俵偺尨椏晹栧傪悈搰岺応撪偱廤拞惗嶻偡傞寁夋偱弨旛傪弴挷偵恑傔偰偄傞丅偮傑傝丄悈搰岺応偱偼僄僠儗儞(嶰旽壔妛)偐傜丄墫慺丄俤俢俠丄倁俠俵偺堦娧惗嶻懱惂傪丄偟偐傕姰慡帺惢壔懱惂傪妋棫偡傞丅妋偐偵摉幮偼傾儔僀傾儞僗偺嵟廔慻偲偟偰僗僞乕僩偟丄偦偺懚懕傪婋湝偡傞岦偒傕偁偭偨傛偆偩偑丄傑偢偼崟帤壔傪幚尰丄偝傜偵宯楍偺壛僄儊乕僇乕偲偺楢実傪怺傔傞偙偲偱丄帺棫壔偟偰偄偙偆偲偄偆偙偲偩丅

乕丂丂堦帪偼傾儔僀傾儞僗傪帇栰偵擖傟偰偄偨偑丅

暯堜丂墫價嬈奅偼暯惉係擭搙埲崀侾侾擭楢懕偺愒帤傪寁忋偟偰偄傞忬懺偱丄僩乕僞儖偡傟偽侾俆侽侽壄墌傪忋夞偭偰偄傞傛偆偩丅傑偝偵崙壠揑懝幐偩丅傾儔僀傾儞僗傪拞怱偵僺乕僋帪偵偼侾侽幮埲忋傕偁偭偨儊乕僇乕偑尰嵼偼乽俆幮懱惂乿偵側偭偰偄傞丅偟偐偟丄偄偔傜僾儗乕儎乕傪尭傜偟偰摟柧搙傪傛偔偟偰傕愒帤偩丅偮傑傝丄侾幮傕廂塿傪忋偘偰偄傞偲偙傠偼側偄丄偲偄偆偙偲偵側傞丅愒帤摨巑偺儊乕僇乕偑慻傫偱傕傛偔側傞偲偄偆曐徹偼側偄丅偲傕偐偔丄帺棫壔偵岦偗偰僗僞乕僩偟丄嫮偔側傠偆偲偄偆偙偲偩丅

乕丂丂帒杮嬥俇侽壄墌丄嵚柋挻夁偺忬懺偲偄偆偙偲偩偑丅

暯堜丂恊夛幮偺偛嫤椡偱夛幮傪懚懕偝偣傞偙偲偵側偭偨偑丄傑偢丄侽係擭偵偼崟帤壔傪傔偞偟偰偄偒偨偄丅偨偟偐偵傾儔僀傾儞僗傕帇栰偵擖傟偰偄偨傛偆偩偑丄崱偼帺棫壔偵岦偗崟帤壔偺幚尰傪媫偖偙偲偵偟偰偄傞丅僗僞乕僩埲棃俁擭娫偱係侽壄墌丄偝傜偵崱擭偐傜俀擭娫偱俀侽壄墌丄僩乕僞儖俇侽壄墌偺崌棟壔丄僐僗僩僟僂儞傪払惉偡傞寁夋偩丅傑偢丄嵟揔惗嶻懱惂偵峔抸偡傞偨傔偵傕俹倁俠偺梋忚愝旛俆丏俇枩愮t傪攑婞偟偨丅愳嶈岺応偺俀宯楍侾俉枩t偺偆偪侾宯楍俇丏俆枩愮t傪嶐擭枛偵媥丒攑婞偟偰侾侾丏俆枩t懱惂偵偟偨丅巐擔巗岺応傕侾侾枩t偺偆偪侾丏俆枩t傪媥巭偟偨丅堦晹偺僨儃僩儖憹嫮偵傛傝俀宯楍侾侽丏係枩t偵夵憿偟偨丅偝傜偵悈搰岺応偼侾侽枩t偐傜侾侾丏俆枩t偵憹嫮丅俁岺応俁俋枩t偐傜俁俁丏係枩t偵嵞峔抸丄嵟揔塣揮懱惂傪妋棫偟偨丅

丂崱擭侾俀寧偵偼揹夝係丏俆枩t偺憹愝傕姰惉偟丄擭嶻侾俉枩t懱惂偵偡傞丅偙偺揹夝偺憹嫮偑姰惉偡傟偽丄偦傟偙偦丄傢偑崙桞堦偺姰慡帺惢壔懱惂傪妋棫偡傞偙偲偵側傞丅愳嶈岺応偱偼俁寧枛偱僙儞僩儔儖壔妛偐傜偺倁俠俵偺峸擖傪僗僩僢僾偟偰偄傞丅摉柺丄墫慺偺晄懌暘偼桝擖俤俢俠摍傪庤摉偰偡傞丅悈搰岺応偺倁俠俵傕俁侽枩t偐傜俁俆枩t偵僨儃僩儖憹嫮偟偨丅偡偱偵俆乣俇寧偺掕廋帪傪棙梡偟偰姰惉偟偰偄傞丅傑偝偵丄摉幮偲偟偰偼戝夵妚傪幚巤拞偲偄偆偙偲偩偑丄崟帤壔偵岦偗偨庢傝慻傒傪恑傔偰偄傞偲偙傠偩丅

Platts丂2003/12/4

Braskem consolidates control of Trikem

Braskem, Brazil's largest petrochemical conglomerate,

consolidated its control of Trikem, Brazil's largest PVC

producer, the group reported Dec 4. Braskem, with nearly all of

Trikem's common (voting) shares, except for a 7.09% stake owned

by the Portus pension fund, swapped Braskem preferred

(non-voting) shares with Portus, in exchange for the pension

funds's Trikem common shares, thus giving Braskem 99.99%

(common-share) control of Trikem. Minority shareholders have the

remaining .01% stake. Braskem earlier this year acquired the

13.41% common-share stake in Trikem, owned by Japan's Mitsubishi

Chemical. Braskem also acquired a 10.06% stake in Trikem owned by

Nissho Iwai company by giving the Japanese trader Braskem common

shares in exchange.

Chemical Week, May 15, 2002

Elekeiroz wins bidding race for Ciquine.

Elekeiroz (Sao Paulo) entered the winning R21 million ($8.6 million) bid last week for alcohols and plasticizers producer Ciquine (Camacari). Elekeiroz paid nearly double the minimum bidding price of R11.6 million. Brazil's Central Bank auctioned Ciquine as part of its sell-off of state holding company Companhia Petroquimica de Participacao (Conepar). Elekeiroz, a subsidiary of Banco Itau (Sao Paulo), beat out competitor Petrom (Sao Paulo) for Ciquine.

The Central Bank's attempt to auction Ciquine last year failed when no bidders turned up. The minimum price at that time was R40 million ($16.5 million), which Elekeiroz and Petrom had said was too high.

Petrom and Elekeiroz both produce phthalic anhydride and need oxo-alcohols feedstock to make plasticizers. Ciquine last year expanded oxo-alcohols production 13% to, 136,000 m.r./year. Ciquine also produces 100,000 m.r./year of plasticizers and 42,000 m.r./year of phrhalic anhydride. The Brazilian government sold Ciquine separately from Conepar's main asset, a controlling stake in Brazil's largest ethylene cracker Copene (Camacari).

Brazil's Elekeiroz to invest $35-mil on oxo-alcohols upgrades

Chemical Week, Nov 21, 2001

Brazil plans to auction Ciquine.

The Brazilian Government says it will auction Ciquine (Camacari), a producer of anhydrides, oxo alcohols, and plasticizers, on November 28. State-owned holding company Companhia Petroquimica de Participacao (Conepar) has a majority stake in Ciquine. The auction will be conducted by Brazil's Central Bank, which controls Conepar. Ciquine's other shareholder is Mitsubishi Chemical.

Ciquine recently completed a project to expand its oxo-alcohols capacity at Camacari by 13%, to 136 000 m.t./year, and is considering an expansion of anydrides capacity by an unspecified amount. The company also has capacity for 100,000 m.t./year of plasticizers.

Elekeiroz (Sao Paulo) and Petrom (Sao Paulo) are likely contenders to acquire Ciquine, sources say. Petrom is the company formed by former Carbocloro executives when that company ceased operations in 1997.

The Central Bank acquired Conepar through the bankruptcy of Banco Economic. Ciquine sold its stake in maleic anhydride producer Maleic (Ensenada, Argentina) to Repsol-YPF (Buenos Aires) in 1999. The Brazilian government decided to sell its stake in Ciquine separately from the sale of its controlling stake in ethylene cracker Copene (Camacari), which was also part of Conepar and was auctioned last July.

Brazil's Elekeiroz to invest $35-mil on oxo-alcohols upgrades

Elekeiroz, a major Brazilian maleic anhydride, phthalic anhydride and oxo-alcohols producer, plans to spend R$100-mil ($35-mil) on a series of upgrades and debottleneckings by mid-2005, Elekeiroz CEO Reinaldo Rubbi said Monday. The company is expected to boost oxo-alcohols output from 112,000 mt/yr to 140,000 mt/yr, MA from 20,000 mt/yr to 22,000 mt/yr, and PA from 64,000 mt/yr to 69,000 mt/yr. It also expects to increase plasticizers' output from 18,000 mt/yr to 20,000 mt/yr, and sulfuric acid from 290,000 mt/yr to 310,000 mt/yr. Elekeiroz said it plans to get the additional benzene for boosting MA output from the Petroquimica Uniao cracker in Sao Paulo state, while it would procure the additional propylene for oxo alcohol output and additional orthoxylene for PA from the Braskem cracker in northeastern Bahia state. Elekeiroz will get part of the $35-mil from the Development Bank and the rest from its cash flow operations.

擔杮宱嵪怴暦丂2003/12/20 丂丂丂丂丂丂丂丂丂丂俵俤俿俬 墫價庽帀偺彜姷峴幚懺挷嵏

墫價壙奿乽屻寛傔乿攑巭丂怣墇壔妛丄廂巟尒捠偟柧妋偵丂棃擭丄抣忋偘屻墴偟

丂怣墇壔妛岺嬈偼墫壔價僯乕儖庽帀偺抣寛傔曽幃傪棃擭侾寧偐傜曄峏偡傞丅墫價偼弌壸屻偵壙奿岎徛偡傞乽屻寛傔乿偑庡棳偩偑丄弌壸慜偵抣寛傔偡傞乽愭寛傔乿偵偡傋偰夵傔傞丅屻寛傔偱偼惓妋側巐敿婜寛嶼偺奐帵偑擄偟偄偲敾抐丄廂巟尒捠偟傪柧妋偵偡傞丅偡偱偵昞柧偟偨墫價抣忋偘傪屻墴偟偡傞慱偄傕偁傞丅

丂摨幮偼墫價偺惗嶻擻椡偱崙撪俀埵丅戝庤墫價娗儊乕僇乕岦偗傪偼偠傔弌壸検偺俇妱掱搙偼屻寛傔曽幃傪偲傝丄愭寛傔偺斾棪偼拞彫廀梫壠傪拞怱偵係妱慜屻偵偲偳傑傞丅椺偊偽崱擭係亅俋寧暘偵偮偄偰偼俋寧偛傠偐傜岎徛傪巒傔丄侾侾寧弶傔傑偱偵傛偆傗偔寛拝偟偨丅

丂棃擭偐傜偼帠慜偵壙奿岎徛傪嵪傑偣偰偐傜弌壸偡傞丅壖偵岎徛偑挿堷偒侾寧慜敿偛傠傑偱傑偲傑傜側偐偭偨応崌偼丄弌壸検偺嶍尭偲偄偭偨懳墳嶔傪専摙偡傞丅俁寧偺婜枛偑嬤偯偄偰廀梫壠偑嵞岎徛傪帩偪偐偗偰偒偰傕墳偠側偄丅

丂怴曽幃偵偮偄偰戝岥廀梫壠偺僋儃僞偼乽抐傞棟桼偼側偄丅偨偩丄嬈奅偺懌暲傒偑偦傠偆偐偳偆偐尒嬌傔偨偆偊偱懳墳偟偨偄乿乮崌惉娗帠嬈晹乯偲榖偟偰偄傞丅

丂壙奿偺屻寛傔偼偐偮偰愇桘壔妛惢昳傗愇桘丄巻丒僷儖僾側偳偱栚棫偪丄晄摟柧側彜姷廗偲偺斸敾偑懡偐偭偨丅夁嫀偵偝偐偺傏偭偰抣忋偘傪挔徚偟偵偟偨傝忋偘暆傪埑弅偟偨傝偡傞椺傕偁傝丄儊乕僇乕偵偲偭偰偼晄棙側壙奿寛掕曽幃偩偭偨丅愇桘傗巻丒僷儖僾偺儊乕僇乕偑愭峴偟偰攑巭偵摦偄偨偑丄夁摉嫞憟懱幙偺嫮偄墫價偼廬棃偺傑傑巆偭偰偄偨丅

丂怣墇壔妛偼僫僼僒崅傪庴偗偰崱擭係寧偐傜偺墫價抣忋偘傪昞柧偟偨偑丄儊乕僇乕偺懌暲傒偑偦傠傢偢幚尰偟側偐偭偨丅夵傔偰棃擭侾寧俀侾擔擺擖暘偐傜侾僉儘摉偨傝俈丏俆墌丄偝傜偵俀寧俀侾擔擺擖暘偐傜俈丏俆墌偺寁侾俆墌乮侾俆亾乯偺抣忋偘傪寛傔偨丅愭寛傔偵側傟偽丄岎徛偑挿婜壔偟偰抣忋偘偑偆傗傓傗偵側傝偐偹側偄暰奞傪杊偘傞棙揰偑偁傞丅

擔姧岺嬈怴暦丂2004/1/7

朙惉偲惣戲媄尋丄崅擄擱惈墫價傪奐敪亅墫壔悈慺僈僗俁侽暘偺侾

丂僑儉惢昳傪庤偑偗傞朙惉乮搶嫗搒拞墰嬫丄拞搰朙幮挿丄侽俁丒俆俆俇俆丒俋俆俁侾乯偼丄惣戲媄弍尋媶強乮墶昹巗愹嬫丄惣戲恗戙昞丄侽係俆丒俉侽俀丒俈侽俁俈乯偲嫟摨偱丄桳奞惈偑掅偔丄擄擱惈偺崅偄墫壔價僯乕儖傪奐敪偟偨丅摿庩側攝崌偵傛傞傕偺偱丄帋嶌昳儗儀儖偱偼廬棃偺墫價偵斾傋偰丄墫壔悈慺僈僗敪惗検傪栺俀侽暘偺侾乗俁侽暘偺侾丄僟僀僆僉僔儞椶敪惗検傪侾侽暘偺侾埲壓偵梷偊偨丅

丂壽戣偼掅僐僗僩偺幚尰偩偑丄僒僢僔傗娺嬶丄奺庬尨椏偺儊乕僇乕偵採埬丄侽係擭拞偵傕検嶻偵摜傒愗傞曽恓丅崱夞偺掅桳奞墫價偼丄摿庩側攝崌嵻傪巊偭偰慺嵽偵墫壔悈慺僈僗偲僟僀僆僉僔儞傪媧拝偝偣偰偍傝丄椉幮嫟摨偱摿嫋怽惪拞偩丅廬棃昳偼擱從帪偺桳奞惈偑巜揈偝傟偰偄傞偑丄帋嶌昳偺墫壔悈慺僈僗敪惗検偼侾乗俁亾乮廬棃斈梡昳俀俉乗俁係亾乯丄墫價侾僌儔儉摉偨傝僟僀僆僉僔儞敪惗検偼侽丒俉儈儕乗俀丒俆儈儕僌儔儉乮摨侾俆儈儕乗俀俆儈儕僌儔儉乯偲偄偆僨乕僞偑摼傜傟偨丅

丂擱從帪偺敪墝検(岝妛枾搙)偼丄尰惢昳偺栺侾乛係偲彮側偄丅懠暔幙偵揮姺偟偨応崌偺傛偆偵丄嬥宆傗岥嬥傪怴婯偵惢嶌偡傞昁梫偑側偔丄報嶞丄墴偟弌偟偲偄偭偨壛岺惈偼廬棃偺墫價摨條偲偄偆丅偨偩僐僗僩柺偱偼廬棃偺墫價傛傝傗傗妱崅偲側傝丄検嶻壔偵傛傞掅壙奿幚尰偑媮傔傜傟偦偆丅朙惉偼挿栰導偵岺応傪帩偪丄僈僗働僢僩丄僷僢僉儞側偳僒僢僔娭楢惢昳傪埖偆丅擭彜偼栺3壄2000枩墌丅

丂

壔妛岺嬈擔曬丂2004/1/15

搶僜乕丄俹倁俠拞崙惗嶻嬶懱壔傊

丂峀廈偵撈帒偱侾侽枩僩儞丄棃擭枛偵傕壱摥丄彨棃偺攞憹帇栰

丂搶僜乕偼丄拞崙偱偺墫壔價僯儖庽帀乮俹倁俠乯帠嬈傪擔杮帒杮扨撈偱恑傔傞堄岦傪屌傔丄峀廈傪棫抧応強偲偟偰擭嶻侾侽枩僩儞擻椡婯柾偺寁夋埬偺嵟廔揑嶔掕偵擖偭偨丅偙偺傎偳奐巒偟偨娐嫬傾僙僗儊儞僩側偳偑廔椆師戞丄嵟廔揑側堄巚寛掕傪恾偭偰擣壜庢摼偵岦偗偨俥俽乮婇嬈壔挷嵏乯埬傪摉嬊偵採弌偡傞丅幚峴偡傞応崌丄俥俽埬採弌偼悢椡寧屻偲側傞偲傒傜傟丄偝傜偵悢椡寧屻偺擣壜庢摼傪宱偰拝岺偡傞丅俀侽侽俆擭枛偐俀侽侽俇擭弶摢偵偼丄崙撪儊乕僇乕弶偲側傞拞崙俹倁俠愝旛偑壱摥傪巒傔傞偙偲偵側傞丅

丂搶僜乕偺拞崙俹倁俠寁夋偼丄峀搶徣峀廈巗撪偺奐敪嬫偱帺幮媄弍偵婎偯偔擭侾侽枩乕侾侾枩僩儞擻椡愝旛傪寶愝偡傞偺偑崪巕丅墫價儌僲儅乕乮倁俠俵乯偼擔杮偺撿梲帠嬈強偐傜帩偪崬傒丄惢昳偼尰抧偺廀梫壠偵慡検傪嫙媼偡傞丅搳帒婯柾偼俁侽亅係侽壄墌掱搙偲傒傜傟丄弌帒庡懱偵偼搶僜乕偺傎偐嶰旽彜帠偑壛傢傞壜擻惈傕偁傞偑丄偄偢傟偵偟傠擔杮帒杮侾侽侽亾偲偡傞丅愝寁偼摨婯柾偺僾儔儞僩傪傕偆侾婎憹愝壜擻偲偟丄彨棃揑偵俀侽枩僩儞婯柾傊偺奼戝傕帇栰偵擖傟傞丅

丂偡偱偵搊婰弨旛丄娐嫬昡壙側偳偺庤懕偒傪奐巒偟偰偍傝丄偙傟傜傪摜傑偊偰悢椡寧偺偆偪偵帠嬈惈偺昡壙傪壓偟嵟廔寛掕傪恾傞丅偦偺偆偊偱俥俽埬傪摉嬊偵採弌偟偰擣壜傪庢摼師戞丄寶愝傪巒傔傞丅岺婜偼俀侽僇寧傎偳偐偐傞偲傒傜傟傞丅

丂搶僜乕偱偼丄帺壠敪揹乕揹夝乕倁俠俵乕俹倁俠偐傜側傞價僯儖丒僠僃乕儞偵僀僜僔傾僱乕僩傪慻傒崬傫偩價僯儖丒僀僜僔傾僱乕僩丒僠僃乕儞偺奼戝傪恑傔偰偍傝丄偦偺拞偱偼悽奅桳悢偺婯柾偲惉挿惈傪屩傞拞崙巗応傊偺傾僾儘乕僠偑廳梫壽戣偲側偭偰偄傞丅桝弌傋乕僗偱偼倁俠俵偺傎偐俹倁俠偱傕僌儖乕僾夛幮偺戝梞墫價偑廬棃偐傜峌惃傪偐偗偰偄傞偑丄偝傜偵尰抧巗応摦岦傪揑妋偵扵傞偨傔偵偼尰抧偱偺帠嬈壔偑昁梫偲敾抐丄偙偙悢擭傪偐偗偰俥俽傪懕偗偰偒偰偄偨丅

丂摉弶偼尰抧婇嬈偲偺崌曎傪寁夋偟偰偄偨偑丄俀擭慜偐傜乽戝宆偺僄僠儗儞朄乿偵傛傞俹倁俠僾儘僕僃僋僩傪奜帒偩偗偱偱偒傞傛偆偵側偭偨偙偲傗丄忋奀僋儘儖傾儖僇儕側偳僷乕僩僫乕岓曗偲偺曽岦惈偺堘偄側偳偐傜撈帒偱偺帠嬈壔傪寛傔偨丅峀廈廃曈偼壛岺嬈側偳廀梫壠偑懡偔懚嵼偟偰偄傞妱偵偼嫞崌儊乕僇乕偑斾妑揑彮側偄偙偲側偳偐傜棫抧応強偲偟偰慖掕偟偨丅傑偨尰抧廀梫岦偗偺斕攧偵摿壔偡傞偙偲偱丄壛岺昳偱偺嵞桝弌傪恾傞廀梫壠岦偗嫙媼傪庡懱偲偟偰偄傞戝梞墫價偲偼廧傒暘偗傪恾偭偰偄偔丅

丂崅惉挿傪懕偗傞拞崙巗応傪弰偭偰偼丄尰抧婇嬈偺傎偐丄娯崙丄戜榩惃側偳傕恑弌傪妶敪壔偝偣偰偄傞丅偦偆偟偨側偐偱擔杮婇嬈偼丄嶰堜暔嶻偑儅僀僲儕僥傿弌帒偱尰抧婇嬈偲崌曎傪慻傫偱偄傞傎偐偼婇嬈壔傪恾偭偰偄側偄偺偑尰忬丅倁俠俵丄俹倁俠桝弌偵壛偊偰倁俠俵帩偪崬傒偺俹倁俠偺拞崙惗嶻偵傕忔傝弌偡偙偲偱丄傾僕傾偵偍偗傞僠僃乕儞偺僾儗僛儞僗傪偝傜偵妋屌偨傞傕偺偵偟偰偄偔丅

丂

擔姧働儈僇儖僯儏乕僗丂2004/2/16

仚屶塇壔妛丄俁寧枛俹倁俠侾侽枩倲媥巭丄乬峔夵"堦弰

丂屶塇壔妛偼嬔岺応偺墫壔價僯儖庽帀乮俹倁俠乯擭嶻侾侽枩倲愝旛傪俁寧枛偵媥巭偟丄帠幚忋墫價帠嬈偐傜揚戅偡傞丅摨幮偼侽俁擭侾寧偵俹倁俠偺塩嬈尃傪戝梞墫價偵忳搉偟偨偑丄偦傟埲崀偼庴戸惗嶻傪峴偭偰偄傞丅偟偐偟丄俁寧枛偵偼宊栺偑愗傟傞偺傪婡夛偵屶塇壔妛偼嬔岺応偱偺惗嶻傪懪偪愗傝丄愝旛傪攑婞偡傞偙偲偵偟偰偄傞丅

丂戝梞墫價偼丄偡偱偵帺庡揑側乬峔夵"偵傛傝丄巐擔巗俁侾枩倲丄戝嶃侾俈枩倲丄愮梩俋枩倲丄俁岺応崌寁俆俈枩倲懱惂偵峔抸偟偰偄傞丅屶塇壔妛傊偺埾戸惗嶻偑俁寧枛偱懪偪愗傝偲側傞偙偲偐傜係寧埲崀偼俁岺応偵怳傝暘偗偰嵟揔惗嶻懱惂偵峔抸偡傞曽恓偩丅

丂墫價嬈奅偼傾儔僀傾儞僗傪拞怱偵嵞峔抸偑恑傒丄戝梞墫價丄怴戞堦墫價丄償僀僥僢僋偺傾儔僀傾儞僗慻俁幮偲怣墇壔妛丄忇暎壔妛偺俆幮懱惂偵側偭偰偄傞丅僺乕僋帪偺俋俆擭俇寧帪揰偵偼儊乕僇乕侾俇幮偑棎棫偟偰偄偨偑丄傑偝偵墫價嬈奅偑惗偒巆偭偰偄偔偨傔偺嵟屻偺庤抜偵偼巚偄愗偭偨嵞曇丄嵞峔抸偑晄壜寚偩偲偟偰丄僩僢僾僟僂儞偵傛傝"峔夵"傪幚尰偟偨丅傑偝偵丄俋俆擭摉帪偵偼俀俉侽亅俋侽枩倲偁偭偨愝旛擻椡偼尰桳俀俆侽枩倲庛偲側偭偰偍傝丄崱夞丄屶塇壔妛偑侾侽枩倲傪媥巭偡傟偽俀係侽枩倲傪妱傝崬傓偙偲偵側傞丅嶐擭偺墫價偺撪廀偼侾係俁亅係枩倲丄桝弌俈俁枩倲丄崌寁俀俀侽枩倲庛丅埶慠丄嫙媼擻椡偑夁忚偲傒傞岦偒傕偁傞偑丄偄傛偄傛墫價嬈奅偺帺庡揑乬峔夵"傕傎傏堦弰偡傞偙偲偵側偭偨丅

2004/02/23 嶰旽壔妛

償僀僥僢僋姅幃夛幮傊偺弌帒斾棪曄峏偵偮偄偰

http://release.nikkei.co.jp/detail.cfm?relID=65658

丂嶰旽壔妛姅幃夛幮乮杮幮丗搶嫗搒峘嬫丄幮挿丗晊郪丂棿堦丄埲壓乽嶰旽乿乯媦傃搶槺崌惉姅幃夛幮乮杮幮丗搶嫗搒峘嬫丄幮挿丗嶳帥丂鄗旻丄埲壓乽搶槺乿乯偼丄椉幮偑弌帒偡傞償僀僥僢僋姅幃夛幮乮杮幮丗搶嫗搒愮戙揷嬫丂幮挿丗暯堜丂徦巌丄埲壓乽償僀僥僢僋乿亅尰峴弌帒斾棪嶰旽俇侽亾丗搶槺係侽亾乯偺弌帒斾棪曄峏偵偮偄偰嫤媍傪懕偗偰傑偄傝傑偟偨偑丄嶰旽偑搶槺偺曐桳偡傞償僀僥僢僋偺姅幃偺堦晹傪忳傝庴偗丄弌帒斾棪傪嶰旽俉俆丏侾亾丄搶槺侾係丏俋亾偲偡傞偙偲偵偮偒杮擔婎杮崌堄偵帄傝傑偟偨丅崱屻丄徻嵶忦審偺専摙傪宱偰杮擭俁寧枛傑偱偵嵟廔崌堄傪峴偆梊掕偱偡丅

丂償僀僥僢僋偼丄墫壔價僯儖帠嬈傪庢傝姫偔尩偟偄娐嫬偺拞丄嫞憟椡嫮壔偺偨傔丄嶐擭棃崌棟壔彅巤嶔傪幚巤偟偰嶲傝傑偟偨丅乮嫞憟椡嫮壔幚巤宱堒丗暿巻俀偛嶲徠乯崌棟壔幚巤偺夁掱偺拞偱丄愝旛塣揮丒僄僠儗儞摍尨椏嫙媼偺柺偱丄敪懌摉帪偵斾傋椉恊夛幮偺償僀僥僢僋偵懳偡傞栶妱乛峷專搙崌偑曄壔偟偰偒偨偙偲偐傜丄嶐擭傛傝椉幮偱弌帒斾棪偺尒捈偟偺専摙傪奐巒偟丄杮擔偺婎杮崌堄偵帄傝傑偟偨丅側偍丄償僀僥僢僋偵偍偗傞塩嬈摍偺塣塩懱惂偼廬棃偳偍傝偱丄崱夞偺弌帒斾棪曄峏偵傛傞塭嬁偼偁傝傑偣傫丅

丂嶰旽丒搶槺椉幮偵偲偭偰丄墫壔價僯儖帠嬈偺廂塿夵慞偼媔嬞偺壽戣偱偁傞偙偲偐傜丄崱屻偲傕丄椉幮偼姅庡偲偟偰丄償僀僥僢僋偑幚巤偡傞峏側傞嫞憟椡嫮壔偵岦偗偰偺彅巤嶔傪巟墖偟偰傑偄傝傑偡丅

乮嶲峫帒椏乯

亂償僀僥僢僋幮偺奣梫亃

| 侾丂幮柤 | 丗 | 償僀僥僢僋姅幃夛幮 |

| 俀丂愝棫 | 丗 | 暯惉侾俀擭係寧侾擔 |

| 俁丂幮挿 | 丗 | 暯堜丂徦巌 |

| 係丂杮揦強嵼抧 | 丗 | 搶嫗搒愮戙揷嬫 |

| 俆丂帒杮嬥 | 丗 | 俇侽壄墌 |

| 俇丂攧忋崅 | 丗 | 俀俇俋壄墌丂乮暯惉侾俆擭侾俀寧婜乯 |

| 俈丂弌帒斾棪 | 丗 | 嶰旽壔妛姅幃夛幮丂丗俇侽亾丄 搶槺崌惉姅幃夛幮丂丗係侽亾 |

| 俉丂帠嬈撪梕 | 丗 | 揹夝惢昳丄墫壔價僯儖儌僲儅乕媦傃墫壔價僯儖庽帀偺惢憿丄斕攧丄尋媶奐敪 媦傃媄弍僒乕價僗 |

| 俋丂廬嬈堳悢 | 丗 | 侾侾俀恖乮暯惉侾俆擭侾俀寧枛尰嵼乯 |

償僀僥僢僋幮嫞憟椡嫮壔幚巤宱堒

| 2002/12 | 丂 | 乽墫壔價僯儖帠嬈嫮壔嶔乿敪昞丅 |

| 丂 | 丂 | 丂 |

| 2003/1 | 丂 | 墫壔價僯儖庽帀乮俹倁俠乯偵偮偄偰丄愳嶈岺応媦傃巐擔巗岺応偺惢憿愝旛偺堦晹傪掆巭丅 |

| 丂 | 丂 | 乮惗嶻擻椡丗俁俋枩僩儞仺俁俁丏係枩僩儞乛擭乯 惢憿愝旛慡斒偵傢偨傝惗嶻惈傪堦憌岦忋偝偣傞偙偲偵傛傝丄戝暆側僐僗僩嶍尭傪幚尰丅 |

| 丂 | 丂 | 丂 |

| 2003/3 | 丂 | 僙儞僩儔儖壔妛姅幃夛幮偲偺墫壔價僯儖儌僲儅乕乮倁俠俵乯庢堷傪暯惉侾俆擭俁寧俁侾擔偵廔椆丅 |

| 丂 | 丂 | 丂 |

| 2003/6 | 丂 | 惗嶻惈岦忋媄弍偺妋棫偵傛傝丄悈搰岺応倁俠俵惢憿愝旛傪憹嫮丅乮惗嶻擻椡丗俁侽枩僩儞仺俁俆枩僩儞乛擭乯 |

| 丂丂丂丂丂丂丗 | 丂 | 丂 |

| 2003/12 | 丂 | 悈搰岺応偺揹夝惢憿愝旛偺憹嫮岺帠摍姰椆丅 偙傟偵傛傝丄倁俠俵惗嶻擻椡偵尒崌偭偨拞娫尨椏偱偁傞擇墫壔僄僞儞乮俤俢俠乯慡検傪帺幮偱惗嶻偡傞懱惂傪妋棫偟丄崅壙奿偺俤俢俠桝擖偺塭嬁傪夞旔丅 |

丂

擔杮宱嵪怴暦丂2004/4/15

搶僜乕丂墫價丄擔拞偱堦娧惗嶻

丂崙撪偼尨椏丄拞崙偱庽帀丂俆侽侽壄墌傪搳帒

丂壔妛戝庤偺搶僜乕偼戙昞揑側斈梡庽帀偱偁傞墫壔價僯乕儖偱丄崙撪偵尨椏僾儔儞僩傪丄偦偺尨椏傪巊偄庽帀傪惢憿偡傞岺応傪拞崙偵怴愝偟丄擔拞堦娧偺惗嶻懱惂傪峔抸偡傞丅尨椏偼帺壠敪揹傪棙梡偟偰掅僐僗僩惗嶻偱偒傞擔杮偵廤拞丄崙撪偱傾僕傾嵟戝偺侾俇俈枩僩儞偺擭嶻擻椡傪惍偊傞丅憤搳帒妟偼栺俆侽侽壄墌丅儕僗僩儔偺堦抜棊偟偨擔杮偺壔妛儊乕僇乕偑峌傔偺愴棯搳帒偵揮偠傞摦偒偱丄擔拞堦懱偲側偭偰嫞憟椡傪崅傔傞庢傝慻傒偑峀偑傝偦偆偩丅

丂庡椡嫆揰偺撿梲帠嬈強乮嶳岥導廃撿巗乯偵墫價尨椏偺墫價儌僲儅乕偺怴僾儔儞僩傪寶愝偡傞丅擭嶻擻椡俇侽枩僩儞偱丄俀侽侽俇擭弶傔傑偱偵壱摥偡傞丅娭楢搳帒傪娷傔偨撿梲偱偺搳帒妟偼係侽侽壄墌嫮丅巐擔巗帠嬈強乮嶰廳導巐擔巗巗乯偲崌傢偣偨儌僲儅乕擭嶻擻椡偼尰嵼傛傝俆俇亾憹偊丄傾僕傾嵟戝庤丄戜榩僾儔僗僠僢僋偺侾俆俉枩僩儞乮暷崙惗嶻暘彍偔乯傪忋夞傞婯柾偲側傞丅

丂拞崙偱偼嶰旽彜帠偲嫟摨弌帒偱峀廈巗偵墫價庽帀夛幮傪愝棫丄擔杮偐傜桝弌偡傞儌僲儅乕傪巊偭偰庽帀傪惗嶻偡傞丅怴夛幮偼栺係侽壄墌傪搳偠丄擭嶻擻椡侾侾枩僩儞偺僾儔儞僩傪俀侽侽俇擭慜敿偵壱摥偡傞丅峕慼徣偱傕尰抧偺墫價庽帀戝庤偵弌帒偟丄尨椏偺庴偗嶮傪妋曐偡傞丅偙偺傎偐僼傿儕僺儞偱偺惗嶻憹嫮傕寁夋偟偰偄傞丅

丂搶僜乕偑儌僲儅乕偺惗嶻傪擔杮偵廤拞偡傞偺偼丄擔杮偱惗嶻偟偨曽偑僐僗僩嫞憟椡偑偁傞偨傔偩丅儌僲儅乕偺惗嶻岺掱偱偼庡尨椏偺墫傪墫慺側偳偵暘夝偡傞偨傔戝検偺揹椡傪巊偆丅搶僜乕偼撿梲帠嬈強偵擔杮嵟戝偺帺壠敪揹愝旛傪旛偊丄僐僗僩偺埨偄揹椡傪巊偭偰廤拞惗嶻偱偒傞丅

丂拞崙偱偼揹椡晄懌偵壛偊丄奜帒偵懳偡傞帺壠敪揹愝旛偺婯惂偑偁傝丄儌僲儅乕傪戝検惗嶻偡傞偺偼擄偟偄丅撿梲帠嬈強偼拞崙偵抧棟揑偵嬤偔丄桝憲旓傪掅偔梷偊傜傟傞棙揰傕偁傞丅丂

丂慺嵽廀媼偺傂偭敆偱丄墫價儌僲儅乕傗庽帀偺壙奿偼崅摣丅拞崙傗傾僕傾偱偺墫價儌僲儅乕壙奿偼俁寧枛帪揰偱侾僩儞俈俆侽亅俈俇侽僪儖偲丄嶐擭摨帪婜偺俆俉侽亅俆俋侽僪儖偵斾傋偰栺俁妱忋徃偟偰偄傞丅搶僜乕偼擔拞堦娧惗嶻偱僐僗僩傪壓偘丄悽奅揑偵嫞憟椡傪崅傔傞丅

丂拞崙偱偼寶愝丒搚栘帒嵽傗嶨壿岦偗側偳偵墫價庽帀偺廀梫偑媫奼戝丄俀侽侽俁擭偵偼慜擭斾侾侾亾憹偺俇侾係枩僩儞偵払偟偨丅偨偩帺崙偩偗偱偼廀梫偺怢傃偵懳墳偱偒偢丄栺俀俀侽枩僩儞傪擔杮側偳偐傜桝擖丅墫價儌僲儅乕傕桝擖偵埶懚偟偰偄傞丅擔杮偺墫價儌僲儅乕桝弌検偼俀侽侽俁擭偵慜擭斾俇亾憹偺栺俇俀枩僩儞偲側偭偨偑丄俋妱嬤偔偼拞崙岦偗丅崱擭偵擖偭偰傕憹壛孹岦偑懕偄偰偄傞丅

崙撪尨椏惗嶻偵嫙媼椡丂搶僜乕丄嫙媼愭傕妋曐

丂搶僜乕偑斈梡庽帀偺墫壔價僯乕儖偱擔杮偲拞崙偺堦娧惗嶻懱惂傪峔抸偡傞丅墫價偼拞崙偺廀梫偑媫奼戝偡傞堦曽丄尨椏偺墫價儌僲儅乕傕娷傔偰嫙媼偑捛偄偮偐側偄忬嫷丅搶僜乕偼僐僗僩嫞憟椡偺崅偄擔杮偺惗嶻嫆揰傪僼儖妶梡偟丄偄偪憗偔憹嶻懱惂傪晘偔偙偲偱堦抜偺嫞憟椡嫮壔傪慱偆丅

丂擔杮偺墫價儊乕僇乕偱偼搶僜乕傗僩僋儎儅側偳偼帺慜偺帺壠敪揹愝旛傪帩偮丅偦偺懠偺儊乕僇乕傕帺幮僾儔儞僩偑棫抧偡傞僐儞價僫乕僩偱帺壠敪揹愝旛傪嫟桳偡傞働乕僗偑懡偄丅奜晹偐傜揹婥傪峸擖偡傞昁梫偑側偄偨傔丄斾妑揑掅僐僗僩偱墫價儌僲儅乕傪惗嶻偱偒傞丅偲傝傢偗搶僜乕偺撿梲帠嬈強偼崙嵺嫞憟椡偑崅偄偲偄傢傟傞丅

丂擔杮偱偺惗嶻偱墫價儌僲儅乕偺僐僗僩嫞憟椡傪堐帩偱偒傞棟桼偼懠偵傕偁傞丅億儕僄僠儗儞側偳懠偺斈梡庽帀偺尨椏偼偡傋偰僫僼僒乮慹惢僈僜儕儞乯傪暘夝偟偰摼傜傟傞丅堦曽丄墫價儌僲儅乕偺尨椏偺俇妱偼墫偱丄僫僼僒暘夝偱偱偒傞婎慴尨椏偺僄僠儗儞偺斾棪偼係妱丅僫僼僒壙奿忋徃偺塭嬁傕懠偺斈梡庽帀偵斾傋彫偝偄丅

丂侾俋俋侽擭戙偐傜愝旛廤栺側偳儕僗僩儔傪恑傔偰偒偨擔杮偺壔妛戝庤偼偙偙偵偒偰丄拞崙偱偺愊嬌搳帒偵揮偠偰偄傞丅偨偩丄拞崙崙撪偱偺尨椏妋曐偵偼尰帪揰偱偼尷奅偑偁傝丄尨椏懳嶔偑壔妛儊乕僇乕偺嫞憟椡傪嵍塃偡傞丅搶僜乕偼擔杮偱偺尨椏偺埨掕惗嶻偲摨帪偵丄尨椏偺嫙媼愭傕妋曐偟丄奼戝偡傞拞崙偺廀梫傪妋幚偵庢傝崬傓愴棯偩丅

2004/4/21 搶僜乕

墫價儌僲儅乕乮倁俠俵乯

擭嶻侾係俉枩僩儞懱惂妋棫偲拞崙偵偍偗傞墫價庽帀乮俹倁俠乯怴僾儔儞僩寶愝偵偮偄偰

丂搶僜乕偼丄撿梲帠嬈強偱擭嶻係侽枩僩儞乮俇侽枩僩儞娷傒乯偺戞嶰倁俠俵僾儔儞僩戞堦婜岺帠傪峴偆偙偲傪寛掕丄姰惉屻偼撿梲帠嬈強偺倁俠俵惗嶻擻椡偼擭嶻侾俀俁枩僩儞偲側傝丄巐擔巗帠嬈強乮擭嶻俀俆枩僩儞乯偲暪偣夛幮慡懱偱擭嶻侾係俉枩僩儞偲傾僕傾嵟戝媺偺倁俠俵惗嶻懱惂偑妋棫偡傞偙偲偵側傝傑偡丅杮岺帠偼杮擭俆寧拝岺丄俀侽侽俆擭廐偵姰岺偡傞梊掕偱丄搳帒嬥妟偼栺侾俆侽壄墌丅

丂傑偨搶僜乕偼丄拞崙偵偍偗傞俹倁俠帠嬈偺怴偨側揥奐傪恾傞偨傔丄偙偺偨傃拞崙峀廈巗撿嵐宱嵪奐敪嬫偵丄擔杮懁侾侽侽亾弌帒偵傛傞俹倁俠惢憿丒斕攧偺巕夛幮乽搶憘乮峀廈乯壔岺桳尷岞巌乿偺僾儘僕僃僋僩怽惪傪峴偆偙偲傪寛掕偟傑偟偨丅怴僾儔儞僩偼擭嶻侾侾枩僩儞丄杮岺帠偼俀侽侽俇擭壞偵姰岺偡傞梊掕偱丄搳帒嬥妟偼栺係侽壄墌丅

丂崱夞憹愝偡傞倁俠俵偵偮偄偰偼丄拞崙丒峀廈巗偺俹倁俠怴岺応寶愝傗崱屻偺僼傿儕僺儞偺俹俼俬俬乮僼傿儕僺儞丒儗僕儞僘丒僀儞僟僗僩儕乕僘乯偺憹愝寁夋側偳丄僌儖乕僾撪俹倁俠怴憹愝僾儔儞僩傊偺尨椏倁俠俵偺慡検嫙媼傪恾傞偲偲傕偵丄拞崙丄搶撿傾僕傾摍偺俹倁俠憹嫮寁夋恑揥偵敽偆倁俠俵廀梫偺怢傃偵懳墳偟偨奜斕傪幚巤偡傞偙偲偲偟偰偄傑偡丅

丂搶僜乕偼丄撿梲丄巐擔巗偺椉帠嬈強傪拞怱偲偡傞帺壠敪揹丄峘榩愝旛偲偄偭偨嫮椡側僀儞僼儔偺傕偲丄揹夝乮壵惈僜乕僟丒墫慺乯乣墫壔價僯儖儌僲儅乕乮倁俠俵乯乣墫壔價僯儖庽帀乮俹倁俠乯乣墫價壛岺傊偲偮側偑傞乽價僯儖丒僠僃乕儞帠嬈乿偲丄撿梲帠嬈強偵椬愙偡傞娭學夛幮偺擔杮億儕僂儗僞儞岺嬈偺乽僀僜僔傾僱乕僩帠嬈乿偺娭楢嫮壔偵傛傞乽價僯儖丒僀僜僔傾僱乕僩丒僠僃乕儞乿帠嬈偺怴偨側峔抸偵岦偗偰丄崱屻傕傛傝愊嬌揑側帠嬈揥奐傪恾偭偰偄偒傑偡丅

擔姧働儈僇儖僯儏乕僗

2004/5/25

仚搶僜乕丄拞崙偺俹倁俠儊乕僇乕偵帒杮嶲壛偺曽恓

丂丂尰抧帒杮偺乽忢廈壔岺乿丄嶐擭廐俀侽枩倲偵攞憹

丂搶僜乕偼價僯儖丒僀僜僔傾僱乕僩丒僠僃乕儞偺戞擇婜憹嫮寁夋傪寛掕L偨偑丄拞崙傪拞怱偵偟偨倁俠俵乮墫價儌僲儅乕乯偺埨掕揥奐傪恾傞寁夋偱丄尰抧俹倁俠儊乕僇乕偺乽忢廈壔岺乿傊偺帒杮嶲壛傪峴偆曽恓偩丅忢廈壔岺乮峕慼徣忢廈巗乯偼嶐擭廐偵墫價庽帀乮俹倁俠乯擭嶻侾侽枩倲偐傜俀侽枩倲偵攞憹偟偰偍傝丄尨椏倁俠俵偺埨掕妋曐傪栚巜偟丄搶僜乕偵帒杮嶲壛偺梫惪傪峴偭偰偄傞丅偙傟偵懳偟偰搶僜乕帺恎丄價僯儖丒僀僜僔傾僱乕僩丒僠僄乕儞偱偺僌儘乕僶儕僛乕僔儑儞傪壛懍偟偰偄偔偨傔偵傕慜岦偒偺巔惃偱岎徛傪恑傔偰偄傞丅

丂摨幮偼撿梲帠嬈強偵栺侾俆侽壄墌傪搳擖偟丄倁俠俵係侽枩倲乮俇侽枩倲娷傒乯偺憹愝傪寛掕丄侽俆擭廐偵姰惉偡傞丅堦曽丄俹倁俠偵偮偄偰偼栺係侽壄墌傪搳擖丄拞崙偺峀廈偵侾侾枩愝旛傪侽俇擭俀俻拞偵姰惉偺梊掕丅偝傜偵丄僼傿儕僺儞偺俹俼俬俬偱偼侾宯楍俈枩倲偺憹愝偵偮偄偰傕専摙拞丅尰桳擻椡偼俋枩倲偺僼儖憖嬈傪宲懕拞丅偄傑偺偲偙傠丄崅惉挿偑婜懸偱偒傞拞崙偱偺怴愝偺愭峴偑桳椡偩丅丂僼僀儕僺儞寁夋傕悇恑偡傞曽恓偩偑丄僀儞僪僱僔傾岺応傪娷傔擭娫栺係侽枩倲偺倁俠俵偺桝弌傪峴偭偰偄傞丅

搶僜乕丄拞崙偺俹倁俠揥奐嫮壔乣娵峠偲偲傕偵忢廈壔岺偵侾侽亾挻弌帒

堦峀廈偱偺俹倁俠帠嬈壔寁夋偼摉弶梊掕惗嶻擻椡偐傜攞憹専摙堦 丂

丂搶僜乕偼拞崙偱偺俹倁俠(墫價庽帀)帠嬈揥奐傪嫮壔偡傞丅峕慼徣忢廈巗偺尰抧俹倁俠儊乕僇乕偺忢廈壔岺偵娵峠偲偲傕偵偦傟偧傟廫悢%偺帒杮嶲壛傪寛傔偨丅撿梲帠嬈強偐傜偺倁俠俵(墫價儌僲儅乕)斕攧愭妋曐偲拞崙偺墫價巗応摦岦攃埇傪恾傞偺偑慱偄丅傑偨崱擭係寧偵敪昞偟偨峀搶徣峀廈巗偱偺俹倁俠帠嬈壔寁夋偵偮偄偰偼丄拞崙惌晎偑彫婯柾愇壔寁夋偺惂尷慬抲傪係寧枛偵懪偪弌偟偨偨傔丄摉弶梊掕偺擭嶻侾侾枩僩儞偺愝旛婯柾傪攞憹偡傞専摙傪巒傔偨丅

丂搶僜乕偼係寧偵丄撿梲帠嬈強偱偺倁俠俵係侽枩僩儞愝旛憹愝(俀侽侽俆擭廐姰岺)偲拞崙丒峀搶徣峀廈巗偱偺俹倁俠侾侾枩僩儞愝旛怴愝(俀侽侽俇擭壞姰岺)偺奺寁夋傪敪昞丅拞崙傪拞怱偲偡傞傾僕傾偺倁俠俵丄俹倁俠廀梫奼戝偵懳墳偟丄拞妀帠嬈偱偁傞價僯儖丒僠僃乕儞僿偺廤拞偵傛傝戝偒側旘桇傪恾傠偆偲偟偰偄傞丅偙偆偟偨側偐拞崙偱偐偹偰偐傜偺倁俠俵斕攧愭偱偁傞忢廈壔岺僿帒杮嶲壛偡傞偙偲偱丄拞崙偺墫價巗応摦岦傪傛傝徻嵶偵攃埇偱偒傞偲敾抐偟偨丅弌帒妟偼悢壄墌婯柾偲傒傜傟傞丅忢廈壔岺偼嶐擭枛偵俹倁俠愝旛傪憹愝偟丄惗嶻擻椡傪侾侽枩僩儞憹偺俀係枩僩儞偵堷偒忋偘偰偍傝丄搶僜乕偐傜偺帒杮嶲壛傪庴偗傞偙偲偱悽奅揑偵晄懌偡傞尨椏倁俠俵偺埨掕揑側挷払偵偮側偘傞丅

丂堦曽丄拞崙偱偼惌晎偑彫婯柾愇壔寁夋偺惂尷慬抲傪係寧枛偵昞柧偟丄俹倁俠偵偮偄偰偼嵟掅俀侽枩僩儞(僇乕僶僀僪朄偼俉枩僩儞)偺愝旛婯柾偵偡傞昁梫偑惗偠偰偄傞偨傔丄搶僜乕偼峀廈巗撿嵐宱嵪奐敪嬫偵愝棫偡傞俹倁俠帠嬈巕夛幮乽搶憘(峀廈)壔岺桳尷岞巌乿(搶僜乕俉侽亾/嶰旽彜帠俀侽亾弌帒)偱摉弶梊掕偺侾侾枩僩儞偺愝旛婯柾傪攞憹偡傞専摙偵擖偭偨丅尰嵼惓幃擣壜傪懸偭偰偄傞忬嫷偵偁傝丄帠懺偺悇堏傪尒庣傝側偑傜寢榑傪弌偡偙偲偵側傞丅

擔杮宱嵪怴暦丂2004/9/8

丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂帠慜曬摴

墫價庽帀丂拞崙儊乕僇乕偵弌帒丂搶僜乕丒娵峠丂尨椏斕攧愭傪妋曐

丂搶僜乕偲娵峠偼拞崙偺墫壔價僯乕儖庽帀儊乕僇乕偵帒杮嶲壛偡傞丅擔杮偱搶僜乕偑憹嶻偡傞墫價庽帀尨椏偺斕攧愭傪妋曐偟丄奼戝偡傞拞崙廀梫傪妋幚偵庢傝崬傓慱偄丅

丂拞崙偺墫價庽帀儊乕僇乕丄忢廈怴搶壔岺乮峕慼徣忢廈巗乯偑侾侽寧偵愝棫偡傞怴夛幮乮帒杮嬥栺侾侽壄俈愮枩墌乯偵丄搶僜乕偲娵峠偑偦傟偧傟侾係丏俋亾偢偮弌帒偡傞丅

丂忢廈怴搶壔岺偼忢廈巗偵怴愝偟偨擭嶻擻椡侾侽枩僩儞偺墫價庽帀僾儔儞僩梡偺尨椏傪埨掕妋曐偡傞偨傔偵丄尨椏挷払愭偱偁傞搶僜乕偵帒杮嶲壛傪梫惪偟偨丅搶僜乕偼弌帒偵傛傝丄怴夛幮偵尨椏偺墫價儌僲儅乕傪擭娫俆枩僩儞嫙媼偡傞尃棙傪摼傞丅墫價儌僲儅乕偺斕攧偼娵峠偑拠夘偡傞丅

丂搶僜乕偼偙偺傎偐偵傕丄峀搶徣峀廈偵墫價庽帀傪擭俀俀枩僩儞惗嶻偡傞崌曎夛幮傪俀侽侽俇擭慜敿偵愝棫偡傞丅侽俇擭弶傔傑偱偵撿梲帠嬈強乮嶳岥導廃撿巗乯偺墫價儌僲儅乕偺擭嶻擻椡傪尰嵼斾俆俇亾憹傗偡偺偵懳墳偟偰丄尨椏偺埨掕嫙媼愭傪暋悢妋曐偡傞愴棯偩丅

丂拞崙偺墫價庽帀巗応偼丄寶愝丒搚栘嵽椏傗嶨壿岦偗傪拞怱偵侽俁擭偼慜擭斾侾侾亾憹偺俇侾係枩僩儞偵払偟偰偍傝丄侽俉擭偵俋侽侽枩僩儞傪挻偊傞偲梊應偝傟偰偄傞丅帺崙偩偗偱偼廀梫偺怢傃偵懳墳偱偒偢丄墫價儌僲儅乕偺桝擖埶懚偑懕偔尒捠偟丅

擔杮宱嵪怴暦丂2004/9/2

拞崙墫價帠嬈丂搶僜乕丄俁彜幮偲楢崌

丂嶰堜暔嶻丒娵峠傕弌帒丂惗嶻寁夋傪攞憹

丂搶僜乕偼拞崙偱偺墫壔價僯乕儖庽帀偺惗嶻寁夋傪尒捈偟丄惗嶻擻椡傪摉弶寁夋偺俀攞偺擭嶻俀俀枩僩儞偵堷偒忋偘傞丅搳帒妟傕俀攞偺俉侽壄墌偵憹傗偡峫偊偱丄嶰旽彜帠偲愝棫梊掕偺嫟摨惗嶻夛幮偵嶰堜暔嶻偲娵峠偐傜偺弌帒傕庴偗擖傟傞丅拞崙偱偼墫價廀梫偺奼戝偑尒崬傑傟偰偍傝丄俀侽侽俇擭屻敿偵惗嶻傪巒傔傞寁夋丅俁彜幮偺嶲壛偱擔杮楢崌傪偮偔傝丄擔杮婇嬈偵傛傞拞崙嵟戝偺斈梡庽帀惗嶻寁夋傪婳摴偵忔偣傞丅

丂搶僜乕偼摉弶丄嶰旽彜帠偲嫟摨弌帒夛幮傪愝棫偟偰峀廈巗偵擭嶻侾侾枩僩儞偺愝旛傪愝偗丄俀侽侽俇擭慜敿偐傜拞崙崙撪岦偗偵惗嶻傪巒傔傞寁夋偩偭偨丅偦偺屻丄拞崙惌晎偑墫價庽帀偺怴婯愝旛偼擭俀侽枩僩儞傪擣壜偺嵟掅婯柾偲偡傞曽恓傪懪偪弌偟偨偨傔丄寁夋傪嵞専摙偟偰偒偨丅

丂怴寁夋偱偼俁彜幮偐傜擭撪傪儊僪偵愝棫偡傞嫟摨惗嶻夛幮偵俁暘偺侾掱搙偺弌帒傪庴偗傞丅彜幮撪偺弌帒妱崌偼嶰旽彜帠偑敿暘丄嶰堜暔嶻偲娵峠偑巆傝傪愜敿偡傞尒捠偟丅寧撪偵傕峀搶徣惌晎偵怴寁夋傪嵞怽惪偡傞丅

丂搶僜乕偼尦乆丄擭嶻侾侾枩僩儞婯柾偱惗嶻傪巒傔丄巗応奐戱偑恑傫偩抜奒偱摨婯柾偺愝旛傪捛壛偡傞寁夋偩偭偨丅拞崙惌晎偺怴曽恓傪庴偗丄嵟弶偐傜擭嶻侾侾枩僩儞偺愝旛俀宯楍偱惗嶻傪巒傔傞丅惗嶻婯柾偑堦婥偵俀攞偵側傞偨傔丄嶰堜暔嶻偲娵峠偵傕寁夋偵嶲壛偟偰傕傜偄丄俁彜幮偺拞崙偱偺斕攧椡傪惗偐偡丅

擔杮宱嵪怴暦丂2004/12/7

怣墇壔妛丂暷偱墫價堦娧惗嶻丂侾侽侽侽壄墌搳帒丄擻椡傕俁妱憹

丂墫壔價僯乕儖庽帀偱悽奅嵟戝庤偺怣墇壔妛岺嬈偼暷崙偵丄墫價傪尨椏偐傜堦娧惗嶻偡傞戝宆岺応傪怴愝偡傞丅暷偱偼廬棃墫價庽帀惗嶻偺傒傪庤妡偗偰偒偨偑丄憤妟侾愮壄墌傪搳帒偟俀侽侽俈擭枛傑偱偵擭嶻擻椡俈俆枩僩儞偺尨椏岺応傪寶愝丄墫價庽帀偺擭嶻擻椡傕俁妱憹傗偡丅廀梫憹偱墫價尨椏偑悽奅揑偵晄懌偡傞側偐嵟戝廀梫抧偺杒暷偵帺慜偺尨椏嫙媼嫆揰傪妋曐偡傞丅

丂壛岺惈傗懴媣惈偑崅偄墫價庽帀偼悈摴娗偐傜帺摦幵撪憰傑偱暆峀偔巊傢傟丄杒暷偱偺廀梫偼擭俇亅俈亾偺怢傃偑懕偔丅峾嵽傗壔妛昳側偳慺嵽廀媼偑傂偭敆偡傞側偐丄擔杮儊乕僇乕偺娫偵偼尨嵽椏偺埨掕妋曐傪媫偖摦偒偑弌偰偄傞丅怣墇壔妛傕尨椏偺挷払懱惂傪惍偊丄彨棃偺憹嶻偵傕旛偊傞丅侾愮壄墌偲偄偆搳帒妟偼擔宯壔妛儊乕僇乕偺懳暷搳帒偲偟偰夁嫀嵟戝丅

丂慡妟弌帒巕夛幮偺暷僔儞僥僢僋乮僥僉僒僗廈乯偑侽俆擭偵怴岺応偺寶愝傪奐巒丅侽俇擭枛偐傜抜奒揑偵惗嶻傪巒傔丄侽俈擭枛帪揰偱偺擭嶻擻椡偼墫價庽帀偺拞娫尨椏偱偁傞墫價儌僲儅乕偑俈俆枩僩儞丄儌僲儅乕偺庡尨椏偱偁傞墫慺偑係俆枩僩儞丅墫價庽帀偵偮偄偰傕俇侽枩僩儞偺愝旛傪怴愝偡傞丅尰嵼壱摥拞偺墫價庽帀岺応偼僥僉僒僗廈偲儖僀僕傾僫廈偵偁傝丄怴岺応偺棫抧傕椉廈偺偳偪傜偐偵寛傔傞丅搳帒帒嬥偼慡妟傪僔儞僥僢僋偺帺屓帒嬥偱榙偆丅

丂僔儞僥僢僋偼杒暷偺墫價庽帀巗応偱栺俁妱偺僔僃傾傪埇傞僩僢僾婇嬈丅尰嵼偺擭嶻擻椡偼俀侽係枩僩儞偲丄擔杮慡懱偺墫價庽帀惗嶻擻椡偵傎傏旵揋偡傞丅儌僲儅乕偼挿婜宊栺傪寢傫偱偄傞暷僟僂丒丄働儈僇儖偐傜挷払偟偰偒偨偑丄僟僂偑堦晹偺愝旛傪弅彫丒掆巭偡傞側偐丄拞挿婜揑側埨掕挷払傊帺慜惗嶻偵摜傒偒傞丅彨棃偼墫慺偲暲傇儌僲儅乕偺庡尨椏偱偁傞僄僠儗儞偺尰抧惗嶻傕専摙偟偰偍傝丄幚巤偡傟偽怴偨偵侾愮壄墌婯柾偺搳帒偵側傞丅

仏knak拲丂懠偵Borden偐傜峸擖偟掆巭拞偺俀俈枩僩儞偁傝丄崌寁俀俁侾枩僩儞

丂墫價庽帀偺悽奅廀梫偼擭俀俇俆侽枩僩儞掱搙丄偆偪杒暷巗応偑擭俈侽侽枩僩儞嬤偔傪愯傔傞丅

墫價尨椏埨掕挷払慱偆丂弫戲側帒嬥

廤拞搳帒

丂怣墇壔妛岺嬈偺暷崙偱偺墫壔價僯乕儖庽帀帠嬈傊偺戝宆搳帒偼丄弫戲側僉儍僢僔儏僼儘乕傪晲婍偲偟偨摼堄椞堟傊偺廤拞搳帒愴棯偺堦娐偩丅捈宎俁侽侽儈儕偺敿摫懱僂僄僴乕傊偺搳帒偱愭峴幰棙塿傪摼偨偺偲摨條偵丄悽奅揑偵嫙媼擻椡偑晄懌偟偰偄傞墫價尨椏偱傕偄偪憗偔埨掕挷払懱惂傪妋曐丅摨嬈懠幮傪堦抜偲堷偒棧偡偙偲偱崅惉挿偺堐帩傪慱偆丅

丂怣墇壔妛偺庡椡惢昳偼墫價庽帀丄敿摫懱僔儕僐儞僂僄僴乕丄帺摦幵丒壠揹晹昳岦偗僔儕僐乕儞庽帀側偳丅俀侽侽俆擭俁寧婜偺楢寢塩嬈棙塿偼侾侽婜楢懕偱嵟崅塿傪峏怴偡傞尒捠偟偩偑丄俀働僞憹塿偼係擭傇傝丅棃婜埲崀傕俀働僞憹塿傪宲懕偡傞偨傔偺惉挿愴棯偲楢寢傋亅僗偱係俆侽侽壄墌偵忋傞庤帩偪帒嬥偺妶梡朄偑嵟戝偺徟揰偲側偭偰偄傞丅

丂夞摎偺堦偮偑丄崱夞偺暷崙偱偺戝宆搳帒寁夋偩丅怣墇壔妛偺墫價惗嶻嫆揰偼擔杮丄墷廈丄暷崙丅崱屻偺惉挿偑婜懸偝傟傞拞崙傪娷傓傾僕傾僿偺嫙媼偼庡偵擔杮偑扴偆偑丄暷廈偺墫價廀梫傕寴挷側怢傃偑尒崬傑傟傞丅堦曽偱丄暷偱偼尨椏儊乕僇乕偺戝宆憹嶻寁夋偼側偄丅巗嫷惈偺嫮偄墫價帠嬈偱崱偐傜尨椏惗嶻偵嶲擖偡傞儕僗僋偼彫偝偔側偄丅偩偑丄摨幮偵偼摼堄椞堟傊偺愭峴搳帒偲揙掙偟偰柍懯傪徣偔宱塩愴棯偱埨掕偟偨廂塿婎斦傪抸偄偰偒偨幚愌偑偁傞丅

丂慡妟弌帒巕夛幮僔儞僥僢僋乮僥僉僒僗廈乯偺墫價庽帀惗嶻検偼丄擔杮慡懱偵傎傏旵揋偡傞偑丄廬嬈堳悢偼栺俀俁侽恖偲擔杮偺墫價嬈奅偱摥偔恖堳悢偺栺侾侽暘偺侾丅怴岺応偱偼嵟怴媄弍偺摫擖偱惗嶻岠棪傪忋偘丄偝傜偵僐僗僩嫞憟椡傪崅傔傞丅

丂怴岺応偺岓曗抧偼娾墫偑朙晉偱墫價偺弌敪尨椏偱偁傞墫偺挷払僐僗僩傕埨偄丅拞搶傗拞崙偵斾儀僇儞僩儕乕儕僗僋偑掅偔丄墫慺偺惗嶻偵昁梫側揹椡偺埨掕嫙媼偵栤戣偑側偄偙偲傕丄暷傊偺戝宆搳帒偺敾抐嵽椏偲側偭偨丅婛懚俀岺応偼峘偵嬤偔丄撪奜偺廀梫摦岦偵墳偠偰尰嵼侾亅俀妱偺桝弌斾棪傪憹傗偡偙偲傕壜擻偩丅

丂怣墇壔妛偺嬥愳愮恞幮挿偼撈帺偺憡応娤偵婎偯偔愭庤昁彑偺愴棯偱抦傜傟傞丅嫄妟側庤帩偪帒嬥傪屻傠弬偵丄戝抇側搳帒愴棯偵弌巒傔偨嬥愳幮挿偺宱塩庤榬偑嵞傃栤傢傟傞丅

乽怣墇壔妛丂暷崙偱墫價偺戝奼挘寁夋乿

亖僔儞僥僢僋幮偺墫價堦娧岺応寁夋傪敪昞亖

http://www.shinetsu.co.jp/j/news/s20041207.shtml

丂怣墇壔妛岺嬈姅幃夛幮乮杮幮丗搶嫗丄幮挿丗嬥愳愮恞乯偼丄悽奅嵟戝偺墫價儊乕僇乕偱屭媞偼慡悽奅偵榡偭偰偄傞丅崱夞偦偺拞妀傪側偡僔儞僥僢僋幮乮杮幮丗暷僸儏乕僗僩儞乯偑戝憹愝傪峴偄丄悽奅偺墫價巗応偵偍偗傞埑搢揑側抧埵傪峏偵寴屌側傕偺偲偟丄悽奅偺墫價廀梫偺怢傃偑懕偔尷傝丄墫價帠嬈偺奼挘傪愭庤愭庤偵恑傔偰峴偔丅

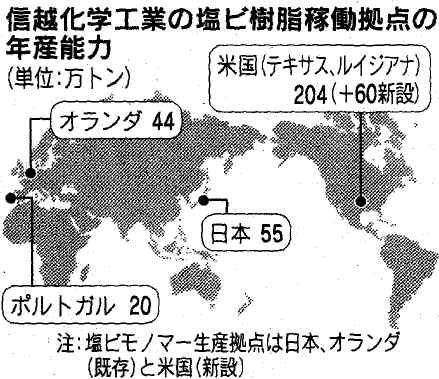

丂偙傟傑偱僔儞僥僢僋幮偼丄墫價億儕儅乕偺傒惗嶻偟偰偒偨偑丄崱夞偺寁夋偱偼墫價尨椏偐傜偺堦娧岺応傪寶愝偟偰丄墫價帠嬈偺戝暆側奼戝偺婎慴傪抸偔丅偦偺峔惉偼丄儌僲儅乕擭娫惗嶻擻椡俈俆枩僩儞乛擭乮侾.俇俆價儕僆儞億儞僪乯丄墫慺係俆枩僩儞乛擭乮侾.侽價儕僆儞億儞僪乯丄僜乕僟俆侽枩僩儞乛擭乮侾.侾價儕僆儞億儞僪乯媦傃墫價億儕儅乕俇侽枩僩儞乛擭乮侾.俁價儕僆儞億儞僪乯丅偙傟傜偺憤搳帒妟偼崌寁栺侾,侽侽侽昐枩霓賮i栺1,侽侽侽壄墌乯偱丄偙傟傪俀抜奒偵暘偗偰峴偆丅

丂戞堦抜奒偺寶愝偼丄儌僲儅乕俆侽枩僩儞乛擭丄墫慺俁侽枩僩儞乛擭丄僜乕僟俁俁枩僩儞乛擭丄億儕儅乕俁侽枩僩儞乛擭偱丄俀侽侽俇擭枛岺応寶愝姰惉傪栚昗偲偟偰偄傞丅戞擇抜奒偺寶愝偼丄俀侽侽俈擭枛姰惉傪栚昗偲偟偰峴偆丅棫抧偼億儕儅乕岺応偑婛偵偁傞僥僉僒僗廈偐儖僀僕傾僫廈偺偳偪傜偐偲偡傞梊掕丅傑偨搳帒帒嬥偼慡妟僔儞僥僢僋幮偺帺屓帒嬥偱榙偆寁夋偱偁傞丅

丂嵟廔揑偵偼丄尨椏偺僄僠儗儞傪宱嵪惈偵傛偭偰偼帺慜偱惗嶻偡傞偙偲傕慖戰巿偺堦偮偲偟偰帪娫傪偐偗偰怲廳偵専摙偡傞丅偙偺傛偆側憇戝側寁夋傪暷崙偱峴偆偙偲偲偟偨棟桼偼丄愭偢杒暷偼僇儞僩儕乕儕僗僋偑彮側偄偙偲丄枖杒暷偱寴挷側墫價廀梫偺怢傃偑尒崬傑傟傞偙偲丄峏偵挿婜揑偵尒偰嫞憟椡偺偁傞尨椏偺埨掕挷払偑壜擻偱偁傞偙偲摍偑庡偨傞棟桼偱偁傞丅

丂偪側傒偵怣墇壔妛偼傾儊儕僇偺僔儞僥僢僋幮傪拞妀偲偟儓乕儘僢僷丄擔杮偺岺応偑偦傟傪曗姰偡傞宍偱丄悽奅揑偵墫價廀梫偑怢傃傞拞丄偦偺廀梫傪揑妋偵懆偊帠嬈傪奼戝偟丄悽奅拞偺桪椙屭媞偵埨掕偟偨嫙媼傪峴偭偰偒偰偄傞丅

丂側偐偱傕僔儞僥僢僋幮偼杮擭憖嬈俁侽廃擭傪寎偊丄尰嵼偱偼杒暷偱栺俁妱偺僔僃傾亅傪帩偮丅

丂僔儞僥僢僋幮偼廬棃傕暷崙巗応傪拞怱偵悽奅巗応偺奼戝傪堦庤偵堷偒庴偗丄憖嬈奐巒帪偺擻椡乮擭嶻侾侽枩僩儞乯偺俀侽攞埲忋乮俀侽侽枩僩儞乯偺尰惗嶻擻椡偵帄傞傑偱偺憹愝傪廳偹偰偒偨丅崱屻傕杒暷傪拞怱偵偟偰慡悽奅偺巗応傪戝抇偵庢傝崬傒丄偙傟偵昁梫側搳帒偼堦愗惿偟傑側偄曽恓偱偁傞丅

丂墫價偼惉挿惈偺崅偄斈梡庽帀偱偁傞偑丄庡偲偟偰悽奅揑側墫慺憹嶻偺惂栺偐傜嫙媼擻椡偺憹壛偑慾傑傟偮偮偁傞丅偦偺偨傔丄僔儞僥僢僋幮偼尰嵼僟僂働儈僇儖幮偐傜挿婜宊栺偵婎偯偒尨椏偺墫價儌僲儅乕偺嫙媼傪庴偗偰偄傞偑丄僟僂偲偺僔儞僥僢僋憖嬈埲棃偺桭岲娭學偼崱屻傕堐帩偟側偑傜丄撈帺偺尨椏僜乕僗偺寶愝偵忔傝弌偡丅

擔杮宱嵪怴暦丂2005/1/19

怣墇壔丄墷廈偱墫價憹嶻丂僆儔儞僟偱俀妱奼戝丂寶嵽岦偗廀梫岲挷

丂墫壔價僯乕儖庽帀偱悽奅嵟戝庤偺怣墇壔妛岺嬈偼僆儔儞僟偵偁傞墷廈偺墫價惗嶻丒斕攧嫆揰偺擭嶻擻椡傪俀妱憹偺俆係枩僩儞偵奼戝偡傞丅搳帒妟偼栺俈侽壄墌偱丄俀侽侽俇擭侾侽寧偺姰惉傪栚巜偡丅忋壓悈摴梡僷僀僾側偳寶嵽岦偗傪拞怱偵寴挷側怢傃傪尒崬傓墷廈廀梫傪庢傝崬傓丅

丂憹嶻搳帒偡傞偺偼怣墇壔妛偺慡妟弌帒巕夛幮丄怣墇俹倁俠乮棖僸儖僶乕僒儉乯丅摨幮偺尰嵼偺擭嶻擻椡偼僆儔儞僟(惓偟偔偼Porvoo,Finland乯丂偺惗嶻埾戸愭偺俋枩僩儞傪娷傔係係枩僩儞丅偙偺偆偪丄帺幮岺応偺擻椡傪俁俆枩僩儞偐傜係俆枩僩儞偵奼戝偡傞偙偲偱丄怣墇俹倁俠偺憤惗嶻擻椡傪俆係枩僩儞偵堷偒忋偘傞丅

丂墷廈偱偼悈摴娗傗帺摦幵晹昳偺傎偐丄徣僄僱懳嶔梡偲偟偰抐擬惈偑媮傔傜傟傞憢榞側偳偱墫價庽帀偺廀梫偑奼戝偟偰偄傞丅怣墇俹倁俠偼堦嶐擭侾侾寧偵墫價庽帀偺拞娫尨椏偱偁傞墫價儌僲儅乕偺擭嶻擻椡傪俆侽枩僩儞乮惓偟偔偼俆俆枩僩儞乯偐傜俇俀枩僩儞偵憹愝偟偰偍傝丄庽帀嫙媼懱惂偺憹嫮偵旛偊偰偒偨丅丂怣墇壔妛偼擔丄暷丄墷偺嶰嬌懱惂偱墫價傪惗嶻偟偰偍傝丄尰嵼偺擭嶻擻椡偼俁俀俁枩僩儞偲悽奅庱埵丅暷偱偼愮壄墌傪搳帒偟丄侽俈擭枛傑偱偵俈俆枩僩儞僲偺墫價儌僲儅乕岺応傗俇侽枩僩儞偺墫價庽帀岺応側偳傪怴愝偡傞寁夋傪敪昞偟偰偄傞丅

怣墇壔妛丄僆儔儞僟怣墇俹倁俠幮偺墫壔價僯儖庽帀惗嶻擻椡憹嫮偱俈侽壄墌搳帒

僆儔儞僟怣墇俹倁俠幮岺応憹愝偵偮偄偰偺儊儌

http://release.nikkei.co.jp/detail.cfm?relID=91019&lindID=4

侾乯怣墇壔妛岺嬈乮姅乯乮幮挿丗嬥愳愮恞乯偼墫壔價僯儖庽帀乮俹倁俠乯偺儓乕儘僢僷偱偺惗嶻丒斕攧嫆揰丄侾侽侽亾巕夛幮偺怣墇俹倁俠幮乮仸俽倛倝値乚俤倲倱倳丂俹倁俠丂俛丏倁丏丄僆儔儞僟丄幮挿丗峳堜暥抝乯偵偍偄偰丄摨幮偺僆儔儞僟丒俹倕倰値倝倱偺岺応偺墫壔價僯儖庽帀偺惗嶻擻椡傪擭嶻俁俆枩僩儞偐傜係俆枩僩儞傊憹嫮偡傞丅岺帠偼嬤乆偵拝庤偟偨屻俀抜奒偵暘偗偰恑傔丄嵟廔揑偵偼俀侽侽俇擭侾侽寧偺姰惉傪梊掕偟偰偄傞丅崱夞偺憹愝寁夋偵梫偡傞搳帒嬥妟偼俆侽昐枩丂俤倳倰倧乮栺俈侽壄墌乯傪梊掕偟偰偄傞丅

俀乯怣墇壔妛偼侾俋俋俋擭枛偵僔僃儖働儈僇儖偲傾僋僝僲乕儀儖偑曐桳傪偟偰偄偨倁俠俵乛俹倁俠帠嬈傪攦廂偟丄俀侽侽侽擭侾寧傛傝怣墇俹倁俠幮偲偟偰惗嶻丒斕攧傪奐巒偟丄摉弶傛傝怣墇僌儖乕僾偺廂塿偵峷專偟偰偒偰偄傞丅崱屻傕墷廈偱偼俹倁俠偺廀梫偑怢傃傞尒崬傒偐傜丄岺応偺憹愝偵拝庤偡傞傕偺丅怣墇俹倁俠幮偺尰嵼偺惗嶻擻椡偼丄惗嶻埾戸愭偺僼傿儞儔儞僪丒俶倕倱倲倕幮偺俋枩僩儞傪娷傔擭嶻係係枩僩儞丅崱夞僆儔儞僟丒俹倕倰値倝倱偺岺応傪奼廩偟峏偵惗嶻岠棪傪忋偘傞偙偲偱丄怣墇俹倁俠幮偲偟偰偺惗嶻擻椡傪擭嶻俆係枩僩儞傑偱憹嫮偡傞丅

俁乯側偍怣墇俹倁俠幮偱偼丄婛偵堦嶐擭侾侾寧偵墫壔價僯儖儌僲儅乕乮倁俠俵乯偺惗嶻擻椡傪擭嶻俆侽枩僩儞偐傜俇俀枩僩儞傊憹愝偟偰偄傞丅

係乯怣墇俹倁俠幮偼丄墷廈偺屭媞僯乕僘傪揑妋偵偲傜偊丄嫮椡側斕攧椡偱丄夁嫀巐擭娫傎傏僼儖惗嶻丒斕攧傪懕偗偰偒偰偍傝丄崱夞偺憹愝屻丄峏側傞俹倁俠偺憹愝傕帇栰偵擖傟偰偄傞丅

俆乯墷廈偱偼俹倁俠偼忋壓悈摴梡僷僀僾摍偵壛偊丄徣僄僱懳嶔梡偲偟偰抐擬惈偑媮傔傜傟傞憢榞側偳偱崱屻傕寴挷側怢傃偑尒崬傑傟偰偄傞丅

俇乯怣墇壔妛偼暷崙丄墷廈丄擔杮偺嶰嬌懱惂偱俹倁俠惗嶻傪峴偭偰偍傝丄惗嶻擻椡偼尰嵼崌寁俁俀俁枩僩儞偵払偡傞悽奅嵟戝偺儊乕僇乕偱偁傞丅側偍摉幮偼捈嬤偱偼丄暷崙偺巕夛幮丒僔儞僥僢僋幮偺俹倁俠惗嶻擻椡傪俀侽侽俇擭丄俀侽侽俈擭偺俀抜奒偵暘偗偰俀侽係枩僩儞乛擭偐傜俀俇係枩僩儞乛擭傊偲憹嫮偡傞丄揹夝丄倁俠俵丄俹倁俠偺戝宆堦娧岺応偺寶愝傪敪昞偟偰偄傞丅

仸俽倛倝値乚俤倲倱倳丂俹倁俠丂俛丏倁丏丗

丂丂倁俠俵岺応丗俛倧倲倢倕倠乮僆儔儞僟丒儘僢僥儖僟儉峹奜乯

丂丂俹倁俠岺応丗俹倕倰値倝倱乮僆儔儞僟丒儘僢僥儖僟儉峹奜乯丂

丂丂丂仺丂椉岺応偼俈倠倣傎偳棧傟偨埵抲娭學偵偁傞丅

2005/03/09 償僀僥僢僋

償僀僥僢僋丄怴價僕僱僗儌僨儖峔抸傊俀侽侽俈擭侾俀寧傑偱偺宱塩曽恓傪嶔掕

亅柌偲挧愴丂怴價僕僱僗儌僨儖峔抸傊亅丂俀侽侽俆擭侾寧偐傜怴偨側僗僞乕僩

http://release.nikkei.co.jp/detail.cfm?relID=95303&lindID=4

丂償僀僥僢僋姅幃夛幮乮杮幮丗搶嫗搒愮戙揷嬫丂幮挿丗暯堜丂徦巌乯偼丄俀侽侽侽擭係寧偺憂棫埲棃丄墫壔價僯儖帠嬈傪庢傝姫偔尩偟偄娐嫬壓丄嫞憟椡嫮壔偺偨傔偵揙掙偟偨崌棟壔媦傃愝旛攑婞丄揹夝憹嫮丄倁俠俵擻憹摍丄惗嶻惈岦忋偺偨傔偺彅巤嶔傪愊嬌揑偵庢傝恑傔偰傑偄傝傑偟偨丅偙偺寢壥丄椵寁偱栺俇侽壄墌偵偍傛傇惢憿僐僗僩偺嶍尭傪払惉偡傞偲偲傕偵丄尨椏偐傜惢昳偵帄傞嫞憟椡偺偁傞堦娧惗嶻懱惂傪妋棫偟丄摨帠嬈偺嵦嶼惈偺夵慞傪幚尰丄丂俀侽侽係擭侾俀寧婜偵偼丄憂嬈埲棃弶偺崟帤壔傪払惉偟傑偟偨丅崱斒丄嶰旽壔妛僌儖乕僾偑俀侽侽俆擭係寧傛傝怴拞婜寁夋乽妚恑亅俹倛倎倱倕俀乿傪幚巤偡傞偙偲偵偁傢偣丄摉幮偼丄偝傜側傞嫞憟椡嫮壔丒旘桇傪恾傞傋偔丄俁儠擭偺宱塩曽恓傪嶔掕偟丄杮擭侾寧偐傜怴偨側僗僞乕僩傪偒傝傑偟偨丅

侾丏丂摉幮宱塩曽恓乮俀侽侽俆擭侾寧乣俀侽侽俈擭侾俀寧乯崪巕偼埲壓偺捠傝

乮侾乯惉挿傪懕偗傞傾僕傾巗応偺側偐偱傕拞崙巗応傪崱屻偺廳梫側儅乕働僢僩偲埵抲偯偗丄崱屻摨巗応傊偺嫙媼懱惂偺嫮壔偵壛偊丄嫞憟椡偺偁傞摉幮偺墫壔價僯儖惢憿媄弍偺儔僀僙儞僗摍僫儗僢僕價僕僱僗傪揥奐偟偰偄偒傑偡丅

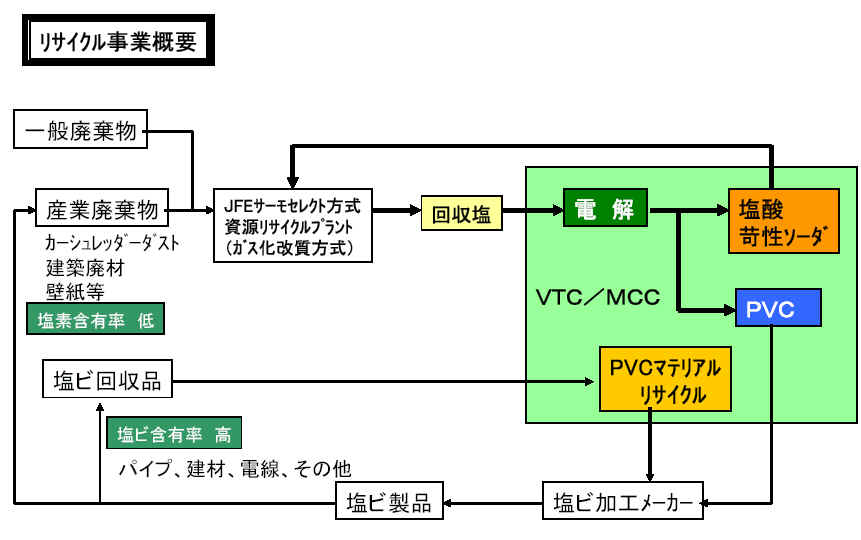

乮俀乯弞娐宆幮夛傊偺庢傝慻傒偲偟偰丄墫壔價僯儖庽帀偺娐嫬偵梌偊傞晧壸傪嵟戝尷寉尭偡傞偨傔丄墫壔價僯儖庽帀偺奐敪偐傜惢憿丄暔棳丄巊梡丄攑婞傑偱偺慡偰偺僾儘僙僗偱偺儕僒僀僋儖壔偺専摙傪恑傔偰傑偄傝傑偡丅

乮俁乯忋婰偺巤嶔偵壛偊丄廬棃偐傜庢傝慻傫偱偄傞惗嶻惈岦忋偺峏側傞怺壔傪栚巜偟丄帠嬈峔憿偺曄妚丄嫮壔傪恑傔偰傑偄傝傑偡丅嬶懱揑偵偼丄惗嶻懱惂偺嵟揔壔丄惗嶻妚恑妶摦偺怺壔摍奺庬崌棟壔傪峏偵恑傔傞偙偲偵傛傝丄僐僗僩嫞憟椡傪嫮壔偟偰偄偒傑偡丅

俀丏摉柺偺嬶懱揑側庢慻傒乮徻嵶偼暿搑愢柧帒椏偛嶲徠乯

乮侾乯悈搰偺墫壔價僯儖儌僲儅乕乮倁俠俵乯偺惗嶻擻椡傪丄杮擭侾寧拝岺丄侾侾寧姰惉傪栚張偵俆枩僩儞乛擭偺愝旛憹嫮傪峴偄傑偡乮俁俆枩僩儞乛擭仺係侽枩僩儞乛擭乯丅偙傟偵傛傝惉挿傪懕偗傞拞崙巗応傊偺倁俠俵嫙媼懱惂傪嫮壔偟傑偡丅乮暿巻侾偛嶲徠乯

乮俀乯墫儕僒僀僋儖媦傃俹倁俠儕僒僀僋儖乮墫壔價僯儖庽帀偺嵞棙梡壔媄弍乯偺専摙偵愊嬌揑偵庢傝慻傫偱傑偄傝傑偡丅墫儕僒僀僋儖偺専摙偼俰俥俤僄儞僕僯傾儕儞僌姅幃夛幮丄嶰旽壔妛姅幃夛幮偲偺嫟摨奐敪偱堦斒攑婞暔丄嶻嬈攑婞暔拞偺墫慺傪墫偲偟偰夞廂偟丄嵞棙梡偡傋偔専摙偟偰傑偄傝傑偟偨偑丄崱斒幚梡壔偺栚張偑棫偪丄杮擭係寧偐傜壱摥傪奐巒偟傑偡丅傑偨丄墫壔價僯儖庽帀偺嵞棙梡壔媄弍偼丄攑僾儔僗僠僢僋偐傜墫壔價僯儖庽帀傪暘棧丄嵞惗偡傞媄弍偱丄嶰旽壔妛姅幃夛幮偲偺嫟摨偱俀侽侽俆擭侾寧偐傜幚梡壔偵岦偗偨尋媶奐敪偵拝庤偟傑偟偨丅嶐擭枛偵怴僄僱儖僊乕丒嶻嬈媄弍憤崌奐敪婡峔乮俶俤俢俷乯偺擣壜傪庴偗丄俀侽侽俇擭搙偺帠嬈壔傪栚巜偟偰偄傑偡丅乮暿巻俀偛嶲徠乯

丂摉幮偼丄乽柌偲挧愴乿傪婙報偵丄忋婰偺宱塩彅巤嶔傪妋幚偵幚峴偟丄尨椏僄僠儗儞丄墫慺偐傜俹倁俠偵帄傞堦娧惗嶻懱惂偺嫮傒傪惗偐偟側偑傜丄偝傜側傞嫞憟椡嫮壔傪恾傝傑偡丅傑偨丄偍媞條偵懳偟偰丄偦偟偰幮夛偵懳偟偰偳偺傛偆側偛採埬偑偱偒丄偳偺傛偆側峷專偑偱偒傞偐傪帠嬈僥乕儅偲偟偰捛媮偟偰傑偄傝傑偡丅

乵暿巻侾乶

墫壔價僯儖儌僲儅乕惢憿愝旛偺擻椡憹嫮偵偮偄偰

丂償僀僥僢僋姅幃夛幮偼丄悈搰岺応偵偍偄偰墫壔價僯儖儌僲儅乕乮倁俠俵乯惢憿愝旛偵偮偒丄杮擭11寧枛姰惉傪栚昗偵俆枩嘾/擭乮俁俆枩嘾/擭仺係侽枩嘾/擭乯偺憹愝傪峴側偆偙偲傪寛掕偟丄杮擭侾寧偵拝岺偄偨偟傑偟偨丅憹嶻暘偼S検拞崙傪拞怱偲偡傞傾僕傾儅乕働僢僩傊桝弌偄偨偟傑偡丅

崱夞偺擻椡憹嫮傪寛掕偟偨攚宨偼埲壓偺偲偍傝偱偡丅

乮侾乯

拞崙傪拞怱偲偟偨傾僕傾巗応偵偍偗傞倁俠俵廀梫偑墵惙偱偁傝丄崱屻傕摨巗応偵偍偄偰廀梫偺寴挷側怢傃偑婜懸偝傟傞偙偲丅

乮俀乯

俀侽侽俁擭俇寧偵倁俠俵惢憿愝旛偺擻椡憹嫮乮俁侽枩嘾/擭仺俁俆枩嘾/擭乯傪幚巤偟丄尰嵼弴挷偵壱摦拞偱偁傞偑丄峏偵婛懚愝旛傪僨儃僩儖僱僢僋偡傞偙偲偵傛傝丄斾妑揑彮妟搳帒偱擻椡憹嫮偑壜擻偲側偭偨偙偲丅

偙傟傑偱傕摉幮偼係乣俆枩嘾/擭偺倁俠俵傪桝弌偟偰偒傑偟偨偑丄崱夞偺擻椡憹嫮偵傛傝A弌検傪傎傏攞憹偝偣傞偙偲偱丄崱屻廀梫偺奼戝偑婜懸偝傟傞拞崙傪拞怱偲偟偨傾僕傾巗応偱偺愊嬌揑側價僕僱僗揥奐傪恾偭偰傑偄傝傑偡丅

乵暿巻俀乶

儕僒僀僋儖帠嬈偺庢慻傒偵偮偄偰

丂償僀僥僢僋幮偼p墫壔價僯儖惢昳偍傛傃墫慺娷桳攑婞暔儕僒僀僋儖偺悇恑傪銈虒o塩妶摦偺拰偺堦偮偲偟偰埵抲偯偗z娐宆幮夛幚尰偵帒偡傞彅巤嶔傪幚峴偟偰傑偄傝傑偡丅

侾丏乽墫儕僒僀僋儖帠嬈奐巒乿偵偮偄偰

丂償僀僥僢僋姅幃夛幮偼丄俰俥俤僄儞僕僯傾儕儞僌姅幃夛幮乮杮幮丗搶嫗搒愮戙揷嬫丄幮挿丗搚庤

廳帯乯偲嫟摨偱丄墫壔價僯儖惢昳傗偦偺懠墫慺傪娷傓攑婞暔拞偐傜墫慺傪墫偲偟偰夞廂偟丄嵞棙梡偡傞僔僗僥儉乮埲壓乽墫儕僒僀僋儖僔僗僥儉乿乯傪奐敪偟丄俀侽侽俆擭係寧傛傝丄摨帠嬈傪奐巒抳偟傑偡丅

| 丂崱夞奐敪偟偨墫夞廂僔僗僥儉偺庡側僾儘僙僗偼丄埲壓捠傝偱偡丅 | |

| 乮侾乯 | 寶抸攑嵽傗僇乕僔儏儗僢僟乕僟僗僩側偳偺嶻嬈攑婞暔傗壠掚偛傒摍偺堦斒攑婞暔傪1,200亷偺崅壏偱僈僗壔丒梟梈偟軛L偝傟偰偄偨墫慺傪墫慺僈僗偲偟偰夞廂偡傞丅 |

| 乮俀乯 | 墫慺僈僗傪媫懍椻媝偟丄墫巁偵傛傝愻忩傪峴側偭偨屻丄悈張棟岺掱偵偰壵惈僜乕僟偵傛傞拞榓傪峴偆偙偲偵傛傝嬥懏悈巁壔暔摍傪彍嫀偟偨屻丄拞榓岺掱偵傛偭偰惗惉偝傟偨墫悈傪岺嬈墫偲偟偰嵞帒尮壔偡傞丅 |

| 乮俁乯 | 嵞帒尮壔偝傟偨岺嬈墫偐傜d夝僾儔儞僩偵埆塭嬁傪媦傏偡丄旝検偺儓僂慺傪彍嫀偟偨忋偱丄揹夝僾儔儞僩偱揹婥暘夝偟丄墫慺偲壵惈僜乕僟傪惗惉偟丄惗惉偟偨墫慺偺堦晹偲壵惈僜乕僟傪丄忋婰乮俀乯僾儘僙僗偵偍偄偰嵞棙梡偡傞丅 |

| 乮係乯 | 忋婰乮俁乯偺僾儘僙僗偱嵞棙梡偵傑傢偝傟側偐偭偨梋忚墫慺傪墫壔價僯儖庽帀惢憿尨椏偲偟偰嵞棙梡偡傞丅 |

丂廬棃丄墫慺夞廂傊偺庢慻傒偼墫慺娷桳擹搙偺崅偄攑婞暔傪崅壏丒崅埑偺娐嫬壓偱壔妛斀墳偝偣傞偙偲偵傛傝丄墫巁偲偟偰夞廂偡傞曽朄摍偑偁傝傑偟偨丅

丂堦曽丄墫慺偺娷桳棪偑掅偄攑婞暔偵偮偄偰偼丄夞廂偱偒傞墫慺検偑彮側偄偨傔丄嵦嶼偑庢傟偢丄捈愙傑偨偼從媝屻偺杽棫偰張棟偲側傜偞傞傪摼傑偣傫偱偟偨丅

丂崱斒奐敪偟偨墫夞廂媄弍偱偼丄俰俥俤僌儖乕僾偺桳偡傞俰俥俤僒乕儌僙儗僋僩曽幃僈僗壔梟梈僔僗僥儉偵偍偗傞攑婞暔偺僈僗壔梟梈丒惉暘拪弌媄弍偲丄摉幮偑揹夝帠嬈偵偍偄偰挿擭攟偭偰偒偨墫悈拞偺旝検儓僂慺暘愅媦傃彍嫀媄弍暲傃偵墫偺晄弮暔彍嫀偵娭偡傞惢憿忋偺僲僂僴僂偲傪惗偐偡偙偲偱丄墫慺娷桳棪偑掅擹搙偺攑婞暔偐傜偺墫慺偺夞廂偲嵞棙梡傪悽奅偱弶傔偰幚尰偟傑偟偨丅

丂杮僔僗僥儉偺幚尰丒塣梡偵傛傝丄堦斒攑婞暔媦傃嶻嬈攑婞暔偵娷傑傟傞墫慺傪侾侽侽亾儕僒僀僋儖巊梡偡傞偙偲偑壜擻偲側傝傑偡丅慡崙偺擭娫俀俆侽愮僩儞偺堦斒攑婞暔媦傃嶻嬈攑婞暔偐傜尨椏岺嬈墫係丆侽侽侽僩儞傪夞廂偟枎_丒壵惈僜乕僟媦傃墫壔價僯儖庽帀偺尨椏偲偟偰嵞棙梡偡傞偙偲偑偱偒傑偡丅崱屻丄JFE僄儞僕僯傾儕儞僌幮偲嫟摨偱丄杮媄弍傪峏偵怺壔偝偣傞偙偲偵傛傝丄悈搰抧嬫偺傒側傜偢丄懠抧嬫偱偺攑墫壔價僯儖庽帀媦傃墫慺娷桳攑婞暔儕僒僀僋儖偺揥奐偑婜懸偝傟傑偡丅

俀丏乽俹倁俠儅僥儕傾儖儕僒僀僋儖専摙乿偵偮偄偰

丂摉幮媦傃嶰旽壔妛姅幃夛幮偼丄怴僄僱儖僊乕丒嶻嬈媄弍憤崌奐敪婡峔乮俶俤俢俷乯偐傜乽暯惉侾俇擭搙嶻嬈媄弍幚梡壔奐敪旓彆惉嬥岎晅乿偺擣壜傪俀侽侽係擭侾俀寧偵庴偗丄墫壔價僯儖庽帀傪娷傓攑僾儔僗僠僢僋偺儅僥儕傾儖儕僒僀僋儖偺幚梡壔媄弍傪奐敪偡傋偔俀侽侽俆擭侾寧傛傝嫟摨尋媶傪奐巒偟傑偟偨丅偙傟偼丄婡擻惈梟攠傪攑僾儔僗僠僢僋偵揧壛偡傞偙偲偱丄墫壔價僯儖庽帀惉暘傪暘棧丒拪弌偟丄嵞惗偡傞媄弍偱偁傝丄嶰旽壔妛偺桳偡傞婡擻惈梟攠媄弍偲摉幮偺桳偡傞墫壔價僯儖庽帀惢憿僲僂僴僂傪惗偐偡偙偲偵傛傝丄俀侽侽俇擭搙拞偺帠嬈壔傪栚巜偟偰偄傞傕偺偱偡丅杮媄弍偺幚梡壔偵傛傝丄擾嬈梡價僯儖傗揹慄旐枌嵽摍偺擃幙惢昳偺傒側傜偢丄僷僀僾丒寶抸帒嵽側偳峝幙惢昳偺岠棪揑側儕僒僀僋儖偑幚尰壜擻偲側傝傑偡

擔杮宱嵪怴暦丂2005/6/27

嶰堜暔嶻丂暷壔妛崌曎偐傜揚戅丂憡庤婇嬈偺帠嬈攧媝偱

丂嶰堜暔嶻偼暷崙偺壔妛昳崌曎帠嬈偐傜揚戅偟偨丅俀侽侽侽擭偐傜儖僀僕傾僫廈偱墫壔價僯乕儖偺尨椏偵側傞擇墫壔僄僠儗儞側偳傪惗嶻丒斕攧偟偰偒偨偑丄崌曎憡庤偑恎攧傝偟偨偙偲偱帠嬈偺晄妋掕梫慺偑崅傑偭偨偲敾抐丄曐桳姅幃傪庤曻偟偨丅攧媝妟偼悢廫壄墌偺傕傛偆丅

丂揚戅偟偨偺偼暷寶嵽丒壔妛昳戝庤偺僶儖僇儞儅僥儕傾儖僘(Vulcan

Materials 傾儔僶儅廈)偲偺崌曎帠嬈丅崌曎夛幮偺弌帒斾棪偼僶儖僇儞俆侾%丄嶰堜暔嶻係俋%偱丄憤妟俀壄僪儖(栺俀侾侽壄墌)傪搳偠偰擇墫壔僄僠儗儞傪擭娫俀俈枩僩儞丄僇僙僀僜乕僟偲墫慺傪俀侾枩僩儞惗嶻偟偰偒偨丅

丂偟偐偟丄僶儖僇儞儅僥儕傾儖僘偑帠嬈嵞峔抸偱壔妛晹栧傪暷愇桘戝庤僆僉僔僨儞僞儖丒儁僩儘儕傾儉偵攧媝偡傞偙偲傪寛傔丄嶰堜暔嶻偲偺崌曎帠嬈傕忳搉偺懳徾偲側偭偨丅嶰堜暔嶻偼崌曎憡庤偺曄峏偵傛傞崿棎傪朷傑偢僶儖僇儞偑嶰堜暔嶻偺曐桳姅幃傪攦偄庢偭偨偆偊偱僆僉僔僨儞僞儖偵忳搉偡傞偙偲偱崌堄偟偨丅

仚怴戞堦墫價丄儁乕僗僩墫價惗嶻懱惂嫮壔乣垽昋岺応偵廳崌娛傪捛壛

亅搶惣岎嶖桝憲傪夝徚乛嬤偄彨棃偵偼崅壀岺応暵嵔偑樧忋偵亅

丂怴戞堦墫價偼崱擭弶摢丄儁乕僗僩墫價惗嶻嫆揰偱偁傞垽昋岺応(垽昋導怴嫃昹巗)偵廳崌娛傪捛壛偟偨丅偙偺廳崌娛偼2000擭俁寧偵暵嵔偟偨悈搰岺応(壀嶳導憅晘巗)偱斈梡墫價庽帀惗嶻偵巊梡偟偰偄偨傕偺偱丄梀媥廳崌娛傪桳岠妶梡偟偨丅偙傟傑偱岞徧擻椡捠傝偵惗嶻偱偒側偐偭偨垽昋岺応傪嫮壔偡傞偺偑慱偄丅崅壀岺応(晉嶳導崅壀巗)偐傜惣擔杮傊弌壸偟偰偄偨儁乕僗僩墫價慡偰傪垽昋偱惗嶻偱偒傞傛偆偵偟丄俀岺応娫偺搶惣岎嶖桝憲傪姰慡偵夝徚偟偰暔棳崌棟壔傪恾傞丅偨偩偟嬤偄彨棃偵偼恊夛幮偺侾幮偱偁傞擔杮僛僆儞偺宱塩帒尮攝暘偺娤揰偐傜丄擔杮僛僆儞偺岺応撪偵偁傞崅壀岺応偺暵嵔偑樧忋偵偺偭偰偍傝丄偝傜側傞惗嶻嵞曇偵忔傝弌偡壜擻惈偑弌偰偄傞丅

2005擭10寧28擔 怴戞堦墫價

摿庩墫壔價僯儖庽帀偺岺応廤栺壔偵偮偄偰

丂怴戞堦墫價姅幃夛幮乮杮幮丗搶嫗搒峘嬫丄幮挿丗慜揷愰拤乯偼丄偙偺偨傃弌帒夛幮偱偁傞擔杮僛僆儞姅幃夛幮偲惢憿庴埾戸宊栺傪夝徚偟丄2008擭3寧枛傪傕偭偰崅壀岺応偱偺摿庩墫壔價僯儖庽帀偺惗嶻傪掆巭偡傞偙偲偱崌堄偄偨偟傑偟偨丅摉幮偼偙傟偵傛傝摿庩墫壔價僯儖庽帀偺惗嶻傪垽昋岺応偵廤栺偟丄斈梡墫壔價僯儖庽帀傪惗嶻偡傞愮梩丄摽嶳椉岺応偲崌傢偣偰嵟揔惗嶻懱惂偺峔抸傪栚巜偟偰傑偄傝傑偡丅

丂摉幮偼丄1995擭俈寧偵僩僋儎儅丄擔杮僛僆儞丄廧桭壔妛偺墫壔價僯儖庽帀帠嬈傪堷宲偖惢斕堦懱偺摑崌夛幮偲偟偰愝棫偝傟丄惗嶻偵娭偟偰偼慡偰奺弌帒夛幮偲惢憿庴埾戸宊栺傪掲寢偟偰塣塩偝傟偰偄傑偡丅岺応偼摽嶳丄愮梩丄崅壀丄垽昋偺係岺応偱偁傝丄斈梡墫壔價僯儖庽帀偼僩僋儎儅摽嶳惢憿強媦傃廧桭壔妛愮梩岺応偵惢憿埾戸丄摿庩墫壔價僯儖庽帀偼擔杮僛僆儞崅壀岺応媦傃廧桭壔妛垽昋岺応偵惢憿埾戸偟偰偄傑偡丅丂

丂崅壀岺応偼憖嬈屻50擭嬤偔宱夁偟丄惢憿愝旛傕榁媭壔偑恑傒堐帩X怴搳帒偑崱屻憹戝偡傞尒捠偟偱偁傝丄彨棃揑側嫞憟椡嫮壔傪幚尰偡傞偨傔偵偼垽昋岺応偵廤栺壔偡傞偙偲偑嵟慞偲敾抐偟丄擔杮僛僆儞偺挿婜愴棯偲傕崌抳偟偨偙偲偐傜崱夞偺崌堄偵帄偭偨傕偺偱偡丅

丂摉幮偼丄崱屻偲傕偙傟傑偱偺崌棟壔傗嵟揔惗嶻懱惂峔抸偵傛傝摼偨嫞憟椡傪堐帩偟偰宲懕揑側帠嬈婎斦偺嫮壔傪恾偭偰偄偔強懚偱偡丅

丂怴戞堦墫價姅幃夛幮丂丂

丂丂丂帒杮嬥丗20壄墌

丂丂丂攧忋崅丗267壄墌乮暯惉16擭搙乯

丂丂丂姅庡峔惉丗(姅)僩僋儎儅丂71亾丂擔杮僛僆儞(姅)丂14.5亾丂廧桭壔妛(姅)丂14.5亾

2005擭10寧28擔 擔杮僛僆儞

摿庩墫壔價僯儖庽帀偺惢憿庴戸夝徚偵偮偄偰

丂擔杮僛僆儞乮幮挿 屆壨捈弮乯偼丄怴戞堦墫價姅幃夛幮乮幮挿丗慜揷愰拤 乯偲偺惢憿庴埾戸傪丄夝徚偟丄2008擭3寧枛傪傕偭偰崅壀岺応偵偍偗傞摿庩墫壔價僯儖惗嶻傪掆巭偡傞偙偲偵崌堄偟偨丅

丂側偍丄摿庩墫壔價僯儖庽帀惢憿愝旛偼丄慡偰怴戞堦墫價姅幃夛幮強桳偱偁傝丄怴戞堦墫價姅幃夛幮偼彨棃揑側嫞憟椡嫮壔傪幚尰偡傞偨傔偵摨幮垽昋岺応偵廤栺偡傞偙偲偑嵟慞偲敾抐偟偨丅

丂擔杮僛僆儞暲傃偵摉幮100亾巕夛幮僆僾僥僗偺崅壀岺応偼揹巕嵽椏丄岝妛僼傿儖儉側偳崅婡擻嵽椏帠嬈偺嫆揰偲偟偰奼戝偟偰偍傝丄摿庩墫壔價僯儖庽帀惢憿愝旛愓抧偵偮偄偰傕偙傟傜怴婯帠嬈偱妶梡傪恾偭偰備偔梊掕偱偁傞丅

擔杮宱嵪怴暦丂2006/1/18

拞崙惢墫價庽帀丂搶傾僕傾巗応傪偐偔棎丂擔杮惃丄愴棯尒捈偟敆傜傟傞

丂戙昞揑側崌惉庽帀偱偁傞墫壔價僯乕儖庽帀偱丄拞崙偺惗嶻擻椡憹嫮偑搶傾僕傾巗応傪偐偔棎偟巒傔偨丅掅僐僗僩惢朄偵傛傞僾儔儞僩偑憡師偄偱憹愝偝傟丄嫙媼夁忚偲側偭偨暘偑巗応偵偁傆傟弌偰偄傞丅偦偺寢壥丄堟撪偺庢堷壙奿偼擃壔偟丄惗嶻検偺俁妱傪拞崙側偳偵桝弌偡傞擔杮偺墫價奺幮偼愴棯偺尒捈偟傪敆傜傟偰偄傞丅

丂乽嶐擭枛偛傠偐傜丄拞崙惢偺墫價偑搶傾僕傾偩偗偱側偔拞搶奺崙偱傕棳捠偟巒傔偨乿丅戝庤彜幮偺塩嬈儅儞偼偙偆柧偐偡丅拞崙偺墫價惗嶻擻椡偼俀侽侽俆擭枛偱悇寁俋侽侽枩僩儞嫮偲侾擭偱俀侽侽枩僩儞憹偊偨丅崱擭偼偝傜偵嵟戝偱俁侽侽枩僩儞奼戝偟丄侾俀侽侽枩僩儞偵側傞尒崬傒丅

丂摨崙偺崙撪墫價廀梫偼擭侾侽%偺傌乕僗偱怢傃偰偄傞偑丄捈嬤偱偼俈俀侽枩僩儞偲悇掕偝傟丄嫙媼夁忚偑慛柧偩丅摨崙偺擻椡憹嫮暘偺戝敿偼愇奃愇偐傜嶌傞僇乕僶僀僪朄偵傛傞媽幃愝旛丅悽奅偺庡棳偱僫僼僒(慹惢僈僜儕儞)偐傜嶌傞僄僠儗儞朄愝旛偼俁妱嫮偵夁偓側偄丅

丂僇乕僶僀僪朄偑晛媦偡傞攚宨偼惗嶻僐僗僩偑掅偄偙偲偑偁傞丅僇乕僶僀僪朄偺墫價偺懝塿暘婒揰偼侾僩儞俈侽侽僪儖掱搙偲傒傜傟傞丅堦曽丄僄僠儗儞朄偼摨俋侽侽僪儖掱搙偩丅僄僠儗儞朄偺墫價偼嵟嬤偺尨桘崅偵敽偆僄僠儗儞壙奿偱偺僐僗僩忋徃偑嬁偄偰偄傞丅

丂僇乕僶僀僪朄偼娐嫬墭愼傪堷偒婲偙偡壜擻惈傪巜揈偝傟偰偄傞丅偟偐偟尩偟偄娐嫬婯惂偼峴傢傟偢丄傓偟傠拞崙偺抧曽惌晎偼屬梡奼戝偺偨傔偵憹愝傪懀偟偰偄傞偲偄偆丅儊乕僇乕偼憹嶻偵憱傝丄搶傾僕傾巗応偺墫價廀媼偼媫懍偵娚榓偟偨丅巜昗偲側傞拞崙岦偗桝弌壙奿偼尰嵼丄侾僩儞俈侾俆僪儖(塣捓崬傒丄拞怱抣)偲丄捈嬤偺僺乕僋偺嶐擭侾侾寧偐傜俀侽%壓偑偭偨丅巗嫷偺擃壔偱崙撪儊乕僇乕偺桝弌嵦嶼偼乽媫懍偵埆壔偟偰偄傞乿(嵟戝庤偺戝梞墫價)丅

丂拞崙偺墫價惗嶻擻椡偺憹嫮偼摨崙偺桝擖尭彮偵傕偮側偑傞丅尰偵廀梫壠偺懡偔偼乽桝擖昳偐傜拞崙昳偵愗傝懼偊偰偄傞乿(戝庤彜幮)偲偄偄丄侽俆擭偺桝擖検偼栺侾俇侽枩僩儞(尒崬傒)偲慜擭斾俀侽%尭偭偨丅擔杮偺墫價嬈奅偼惗嶻検偺俁妱傪拞崙側偳傊偺桝弌偵怳傝岦偗偰偍傝丄桝擖巗応偺弅彫偼擔杮儊乕僇乕偵戝偒側懪寕偲側傝偐偹側偄丅

丂崱偺偲偙傠拞崙偺桝擖尭偺塭嬁偼弌偰偄側偄丅崅昳幙偺擔杮昳偵懳偡傞傾僕傾側偳偺廀梫壠偺巟帩偼崻嫮偄偨傔偱丄擔杮偺侽俆擭偺墫價桝弌憤検偼俈侽枩僩儞(尒崬傒)偱丄侽係擭傛傝俆%憹偊偨丅

丂偨偩崱屻偼拞崙昳偺昳幙岦忋偱擔杮昳偺堷偒崌偄偑庛傑傝偐偹側偄丅乽桝弌偵棅傜側偄巇慻傒傪嶌傜側偗傟偽偄偗側偄乿偲丄戝庤墫價儊乕僇乕偺栶堳偼帠嬈愴棯偺尒捈偟偺昁梫惈傪懪偪柧偗傞丅墫價偺弮桝擖崙偩偭偨拞崙偺惗嶻擻椡憹嫮偱丄搶傾僕傾巗応偺峔憿偑戝偒偔曄傢傝偮偮偁傞丅

Platts 2006/6/7

Shin

Etsu PVC expansion expected on line by Jul 06

The

expansion of Shin Etsu's polyvinyl chloride facility at Pernis,

the Netherlands from 295,000mt/yr to 450,000mt/yr was expected to

be completed by July 2006, a company source said Wednesday.

The

PVC plant was just coming back onstream following a short

shut-down during which the new reactor was fitted and computer

systems for the extra capacity were installed. The plant would be

fully online by Thursday, a second source said.

Additional

material from Pernis had already been pre-marketed, according to

the company. It will also replace lost volume following the end

of Shin Etsu's tolling arrangement with Dynea Chemicals. Under

this agreement, Shin Etsu had access to resin from the

100,000mt/yr Porvoo, Finland, site. The Finland plant was

acquired by Finnplast Oy in July 2005 and the tolling arrangement

ended.

Shin

Etsu makes 620,000mt/yr of feedstock vinyl chloride monomer at

Botlek, the Netherlands which will serve the expanded PVC plant.

Even with the new capacity, it was understood that the company

would still have around 20,000mt/yr of VCM for sale on the

merchant market after internal consumption and honoring a long

term supply contract to Iberia.

Pakistan's Engro Asahi

mulls plan to expand PVC output by 50%

Pakistan's sole

polyvinyl chloride producer, Engro Asahi

Polymer and Chemicals,

is looking at expanding its 100,000 mt/year PVC plant in Karachi to 150,000 mt/year, either at the end of this year

or in the beginning of next year, a company source said

Wednesday.

The company is

currently conducting feasibility studies and a decision is

expected in the next month. However, initial findings appeared

positive. If approved, startup of the expanded facility could

occur during the second quarter of 2008.

According to the

source, Pakistan's domestic construction industry will boom over

the next two years, fuelling PVC pipe demand. "The economy

is entering an upswing and we have already seen signs of a PVC

demand surge from late last year," the source said.

Demand from

2006-2008, was expected to increase rapidly by an annual rate of

10-15%.

Engro Asahi

estimated that PVC demand in Pakistan this year stands at close

to 100,000mt, with supply and demand nearly balanced. However,

sources close to the company pegged the total Pakistani PVC

demand at closer to 120,000mt this year.

Pakistan's

additional PVC requirements are usually obtained from Thailand

and South Korea. "By 2008, Pakistan's PVC demand could

easily reach 150,000mt," a source close to the company said.

Meanwhile, strong

domestic PVC demand has drastically reduced Engro Asahi's export

volume. The company normally exports 10,000-15,000mt of PVC

yearly.

However, the

company source forecasted that this year Engro Asahi export well

under 10,000mt and the company does not expect to have to have

any PVC available for exports at all during the second and third

quarter.

擔杮宱嵪怴暦丂2007/3/31

墫價丄岞嫟岺帠尭偱尭嶻丂搶僜乕丒僩僋儎儅丂愝旛傪堦晹攑婞

丂壔妛戝庤偑悈摴娗側偳偺寶抸帒嵽傗揹慄偺僇僶乕偵巊偆墫壔價僯乕儖庽帀傪憡師偓尭嶻偡傞丅崙撪嵟戝庤偺搶僜乕偼崙撪惗嶻検偺俀%掱搙偵憡摉偡傞惗嶻愝旛傪攑婞丄摨俆埵偺僩僋儎儅傕岺応暵嵔偱惗嶻擻椡傪栺侾俆%尭傜偡丅揝傗壔妛昳側偳慺嵽嶻嬈偺惗嶻偼宨婥夞暅傗拞崙偺廀梫奼戝偱崅悈弨偵偁傞偑丄墫價庽帀偼岞嫟岺帠偺尭彮偱廀梫偑掅柪丅崱屻傕尭彮偑懕偗偽怴偨側嬈奅嵞曇傪敆傜傟傞壜擻惈傕偁傞丅

丂搶僜乕偼墫價巕夛幮偺戝梞墫價偺戝嶃岺応(摨晎崅愇巗)偱俈寧丄擭侾枩僩儞偺惗嶻擻椡傪帩偮惗嶻愝旛傪攑婞偡傞丅摨幮偑尭嶻偵摜傒愗傞偺偼俁擭傇傝偲側傞丅

丂僩僋儎儅偼墫價巕夛幮偺怴戞堦墫價偺崅壀岺応(晉嶳導崅壀巗)傪俀侽侽俉擭俁寧偵暵嵔偟丄崙撪惗嶻擻椡傪擭係枩僩儞尭傜偡丅垽昋岺応(摨導怴嫃昹巗)偵惗嶻傪廤栺偡傞丅

丂崙撪俀埵偺怣墇壔妛岺嬈偼崙撪桞堦偺墫價嫆揰偱偁傞幁搰岺応(堬忛導恄惒巗)偺壱摥棪傪壓偘偰悢%偺尭嶻傪幚巤偟偨丅摨岺応偺擭嶻擻椡偼俆俆枩僩儞丅俁埵偺僇僱僇偲係埵偺嶰旽壔妛宯偺償僀僥僢僋偼尰帪揰偱尭嶻偺梊掕偼側偄偲偄偆丅

丂墫價偺侽俇擭崙撪弌壸偼侾俁俇枩僩儞偲侾俋俋俈擭偺僺乕僋偐傜俁妱嫮尭偭偨丅崙撪偱偼俋俆擭偵侾俆幮偁偭偨儊乕僇乕偺嵞曇偑恑傒丄侽俁擭傑偱偵崱偺戝庤俆幮懱惂偲側偭偨偑廀梫偼掅柪丅桝弌傪娷傔偨侽俇擭偺崙撪惗嶻検偼俀侾侽枩僩儞偲係擭楢懕偱尭彮偟偰偄傞丅

2007/4/9 怴戞堦墫價丂 丂丂丂丂丂丂丂擔杮宱嵪怴暦婰帠偵懳墳

摿庩墫壔價僯儖庽帀偺惗嶻擻椡憹嫮偵偮偄偰

丂怴戞堦墫價姅幃夛幮乮杮幮丗搶嫗搒峘嬫丄幮挿丗慜揷愰拤乯偼丄崅壀岺応偵偍偗傞摿庩墫壔價僯儖偺惗嶻掆巭偵敽偆垽昋岺応偺憹嫮傪惓幃偵寛掕偄偨偟傑偟偨丅垽昋岺応偺擻椡傪尰忬偐傜擭嶻7,000俿憹嫮偟偰擭嶻34,000俿偲偟傑偡丅2008

擭侾寧姰岺梊掕偱丄搳帒嬥妟偼弌壸愝旛偺惍旛側偳傪娷傔偰栺12

壄墌丅

丂2005

擭10 寧偵敪昞偄偨偟傑偟偨傛偆偵丄弌帒夛幮偱偁傞擔杮僛僆儞姅幃夛幮偲偺惢憿庴埾戸宊栺傪夝徚偡傞偲偲傕偵丄2008

擭3

寧枛傪傕偭偰崅壀岺応偱偺摿庩墫壔價僯儖庽帀偺惗嶻傪掆巭偡傞偙偲偱崌堄偄偨偟偰偍傝傑偡丅偙傟偵敽偄丄崅壀岺応偺暵嵔偵傛傞愝旛擻椡偺尭彮傪曗偆偨傔偺垽昋岺応偺婯柾偵偮偒傑偟偰専摙傪懕偗偰偍傝傑偟偨偑丄偙偺搙丄垽昋岺応偺愝旛擻椡傪尰忬傛傝7,000俿/擭憹嫮偡傞偙偲偑嵟揔偲峫偊崱夞惓幃偵寛掕偟傑偟偨丅崱屻偼丄愮梩丄摽嶳椉岺応偲崌傢偣偰嵟揔惗嶻懱惂偺峔抸傪栚巜偟偰傑偄傝傑偡丅

丂摉幮偼丄1995

擭俈寧偵僩僋儎儅丄擔杮僛僆儞丄廧桭壔妛偺墫壔價僯儖庽帀帠嬈傪堷宲偖惢斕堦懱偺摑崌夛幮偲偟偰愝棫偝傟丄帠嬈嫞憟椡嫮壔偺堦娐偲偟偰惗嶻懱惂偺嵞峔抸傪恑傔偰傑偄傝傑偟偨丅崱夞偺摿庩墫壔價僯儖庽帀偺垽昋岺応傊偺廤栺偵傛傝丄2008

擭4 寧偐傜偼偙傟傑偱偺係岺応懱惂偐傜愮梩丄摽嶳丄垽昋偺3

岺応懱惂偲側傝丄斈梡墫壔價僯儖庽帀偼僩僋儎儅丒摽嶳惢憿強偲廧桭壔妛丒愮梩岺応傊丄傑偨摿庩墫壔價僯儖庽帀偼廧桭壔妛丒垽昋岺応傊惢憿埾戸偡傞偙偲偲側傝傑偡丅

丂摉幮偼丄偙傟傑偱偺崌棟壔傗嵟揔惗嶻懱惂峔抸偵傛傝摼傜傟偨嫞憟椡傪堐帩偟丄崱屻偲傕宲懕揑側帠嬈婎斦偺嫮壔傪恾偭偰偄偔強懚偱偡丅

亙偛嶲峫亜

怴戞堦墫價姅幃夛幮

帒杮嬥丗20 壄墌

攧忋崅丗277 壄墌乮暯惉17 擭搙乯

姅庡峔惉丗(姅)僩僋儎儅 71亾丄擔杮僛僆儞(姅)

14.5亾丄廧桭壔妛(姅) 14.5亾

---------------------------

METI曬崘擻椡乮愮僩儞乯

愮梩丂丂俉侽丂

摽嶳丂侾係俆丂

崅壀丂丂係侽丂

垽昋丂丂俀俈丏係丂俇俆倣3偺憹嫮曬崘嵪

寁丂丂俀俋俀丏係垽昋偺俀俈丏係偵偼俫俤倃傪俀丏係娷傓丅

丂丂丂丂俧倃偼摿庩昳乮倁俠俵娷桳検俆侽亾埲壓乯 偺偨傔METI曬崘偐傜彍奜丅

丂丂丂丂儁乕僗僩偼摉弶丂20愮僩儞丄悈搰偐傜堏娗偺廳崌憛壱摦偱2005擭傛傝丂+5愮僩儞

丂丂丂丂乮悈搰掆巭帪偵65m3 撪晹僕儍働僢僩 廳崌憛 2婎偺偆偪丄1婎傪堏娗偟丄曐娗偟偰偄偨乯丂

垽昋偺彨棃

丂尰忬丂27.4

丂憹嫮丂 7.0

丂憹嫮屻丂37.4

丂俫俤倃丄俧倃攑巭屻丂儁乕僗僩偺傒32

崅壀偼2008擭3寧枛偱掆巭丂

堏揮壙奿壽惻偵婎偯偔峏惓捠抦彂偺庴椞偵偮偄偰

丂杮擔丄怣墇壔妛岺嬈姅幃夛幮偼丄俀侽侽俀擭俁寧婜偐傜俀侽侽俇擭俁寧婜傑偱偺俆帠嬈擭搙偺摉幮偲暷崙巕夛幮僔儞僥僢僋幮偺廂塿偵娭偟偰丄搶嫗崙惻嬊傛傝丄堏揮壙奿壽惻偵婎偯偔峏惓捠抦彂傪庴椞抳偟傑偟偨丅

丂崱夞偺峏惓捠抦偵傛傞崙奜堏揮強摼嬥妟偼栺俀俁俁壄墌偱丄捛挜惻妟偼朄恖惻丄帠嬈惻媦傃廧柉惻乮杮惻媦傃晅懷惻傪娷傓乯偱崌寁栺侾侾侽壄墌偲帋嶼偝傟傑偡丅偙傟偵懳偟丄摉幮偼偙偺峏惓張暘傪晄暈偲偟偰偍傝丄堎媍怽偟棫偰傪峴側偆梊掕偱偡丅

丂僔儞僥僢僋幮偼侾俋俈俁擭偵愝棫偝傟丄梻擭傛傝擭嶻侾侽枩倲偱憖嬈傪奐巒丄尰嵼偼擭嶻俀侽侽枩倲傪挻偊傞杒暷偍傛傃悽奅堦偺墫壔價僯儖庽帀儊乕僇乕偲側偭偰偍傝傑偡丅憖嬈奐巒埲棃丄俁侽悢擭娫偺娫偵偼帠嬈娐嫬偑戝偒偔曄壔偡傞嬊柺傕偁傝傑偟偨偑丄偦傟傜傪忔傝墇偊丄侾侽夞傪挻偊傞憹愝傪廳偹偰偒偰偍傝傑偡丅摨幮偼丄惗嶻媄弍偺夵椙偲惗嶻愝旛偺崌棟壔傪悇偟恑傔傞偲偲傕偵丄愨偊娫側偔宱塩搘椡傪廳偹丄崙撪奜偺屭媞偲偺怣棅娭學傪堦偮堦偮抸偒忋偘丄悽奅拞偵嫮屌側斕攧栐傪妋棫偟偰傑偄傝傑偟偨丅

丂尰嵼摨幮偼丄墫壔價僯儖庽帀帠嬈偱悽奅堦偺崅廂塿夛幮偲側偭偰偍傝傑偡偑丄偦偺尮愹偼丄偙偺摨幮偵偍偗傞堦擔傕寚偐偡偙偲偺側偄宱塩搘椡偺愊傒廳偹偵傛傞傕偺偱偡丅

丂摉幮偲偟傑偟偰偼丄僔儞僥僢僋幮偲偺庢堷忦審偼岞惓偱偁傝丄傑偨摉幮偍傛傃僔儞僥僢僋幮偼偙傟傑偱奺崙偺惻惂偵偟偨偑偄揔惓側擺惻傪峴側偭偰偒偨偲峫偊偰偍傝傑偡丅偟偨偑偄傑偟偰丄崱夞偙偺傛偆側峏惓張暘傪庴偗傞偵帄偭偨偙偲偼惤偵堚姸偱偁傝丄摓掙彸暈偱偒傞傕偺偱偼偁傝傑偣傫丅崱屻丄擇崙娫嫤媍偺応傕娷傔丄岞惓側庤懕偒偺拞偱摉幮偺庡挘偑擣傔傜傟丄摉幮偺擺摼偱偒傞寢榑偑摼傜傟傞偙偲傪妋怣偟偰偍傝傑偡丅

丂側偍丄杮審偵傛傝丄朄恖惻摍偑憹壛偡傞偙偲偵敽偄摉婜弮棙塿偑尭彮偟丄摉婜偺嬈愌傊偺塭嬁偼偁傝傑偡偑丄尰帪揰偱偼丄嬈愌梊憐偺尒捈偟偼峴側偭偰偍傝傑偣傫丅

暯惉20擭4寧10擔 償僀僥僢僋

墫壔價僯儖庽帀乮PVC乯桝弌偺掆巭偲偦傟偵敽偆惗嶻懱惂偺尒捈偟偵偮偄偰

丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂丂

償僀僥僢僋姅幃夛幮乮杮幮丗搶嫗搒峘嬫丄幮挿丗愳嶈

朏晇乯偼丄崱屻偺PVC偺斕攧偵偮偄偰丄杮擭5寧枛傪埲偰娭學夛幮岦偗摍傪彍偔桝弌傪掆巭偟丄崙撪岦偗偵廤拞偡傞偲偲傕偵丄偦傟偵嵟傕揔偟偨惗嶻丒弌壸懱惂偵懍傗偐偵堏峴偡傞偙偲傪寛掕偄偨偟傑偟偨丅偙傟偵傛傝丄揹夝惢昳丄VCM丄PVC偺堦娧惗嶻偺嫮傒傪妶偐偟偮偮丄傛傝嬝擏幙側帠嬈懱幙傊偺揮姺傪恾偭偰峴偔強懚偱偛偞偄傑偡丅

側偍丄攚宨暲傃偵嬶懱揑側巤嶔撪梕偼壓婰偺捠傝偱偛偞偄傑偡丅

1.丂攚宨

乮1乯崙撪廀梫偺尭彮傪曗偆偨傔丄嶐擭屻敿傛傝拞崙岦偗偩偗偱側偔僩儖僐丄僄僕僾僩側偳怴嫽崙岦偗桝弌傪愊嬌揑偵憹傗偟偰嶲傝傑偟偨偑丄僪儖壙奿偱偼拝幚偵忋徃偟偰偄傞傕偺偺丄僐僗僩傾僢僾傗僼儗乕僩偺崅摣丄峏偵偼墌崅偺偨傔嵦嶼柺偱偼堦岦偵夵慞偑尒傜傟偢丄崱屻偲傕偙偺傛偆側桝弌傪懕偗偰峴偔偙偲偼戝偒側儕僗僋傪敽偆傕偺偲峫偊傑偡丅

乮2乯傑偨僫僼僒傗廳桘螔Y偺壙奿忋徃偼崱屻偲傕旔偗傜傟側偄偽偐傝偐丄偙傟傑偱斾妑揑埨掕偟偰偄偨岺嬈墫傕杮擭4寧埲崀戝暆側抣忋偑傝偑妋幚側忣惃偱偁傝丄PVC偺僐僗僩忋徃埑椡偼堦抜偲嫮傑傞傕偺偲梊憐偝傟傑偡丅

乮3乯偙偺傛偆側廀梫丄僐僗僩椉柺偺戝偒側峔憿曄壔偵懳墳偟丄埨掕揑偵帠嬈傪宲懕偟偰峴偔偨傔偵偼丄堦晹僾儔儞僩偺掆巭傪娷傓巚偄愗偭偨巤嶔偺幚峴偑憗媫偵昁梫偱偁傞偲敾抐偟偨師戞偱偡丅

2.丂嬶懱揑巤嶔

乮1乯尰嵼摉幮偺PVC偼丄巐擔巗丄愳嶈丄悈搰偺3岺応傪崌傢偣丄304愮僩儞乛擭偺惗嶻擻椡傪桳偟丄巐擔巗丄愳嶈岺応偼庡偵崙撪岦偗傪丄悈搰岺応偼桝弌岦偗傪庡懱偵偟偨惗嶻丄弌壸傪峴偭偰偍傝傑偡丅偙偺偆偪悈搰偺PVC僾儔儞僩傪杮擭5寧枛傪埲偰掆巭偟丄巐擔巗丄愳嶈2岺応惗嶻偵傛傞崙撪斕攧偵廤拞偟偨懱惂偵懍傗偐偵堏峴偄偨偟傑偡丅

乮2乯悈搰岺応掆巭屻偺摉幮偺俹倁俠惗嶻擻椡偼丄愳嶈岺応偵偍偄偰杮擭7寧偺掕婜廋棟帪偵堦晹庤捈偟憹嫮傪峴側偆偙偲傕娷傔220愮僩儞乛擭偲側傞梊掕偱偡丅

丂 2006/12/枛 2007/12/枛 丂 愳嶈 115,000 95,000 121,000 巐擔巗 104,000 99,000 99,000 悈搰 115,000 110,000 0 寁 (334,000) (304,000) (220,000)

乮3乯側偍悈搰岺応偺揹夝僾儔儞僩丄墫壔價僯儖儌僲儅乕偵偮偒傑偟偰傕怴惗嶻懱惂傪摜傑偊丄庒姳偺惗嶻挷惍傪峴偆梊掕偱偡丅

丂亂償僀僥僢僋幮偺奣梫亃

乮1乯幮丂柤丂償僀僥僢僋姅幃夛幮

乮2乯愝丂棫丂暯惉12擭4寧1擔

乮3乯幮丂挿丂愳嶈 朏晇

乮4乯杮揦強嵼抧丂搶嫗搒峘嬫

乮5乯帒杮嬥丂60壄墌

乮6乯攧忋崅丂418壄墌乮暯惉19擭12寧婜乯

乮7乯弌帒斾棪丂嶰旽壔妛姅幃夛幮丂85.1亾

丂丂丂 丂丂丂丂丂 搶槺崌惉姅幃夛幮丂14.9亾

摉幮娭楢夛幮俠俬俼俤俽幮偺姰慡巕夛幮壔偵偮偄偰丂

丂怣墇壔妛岺嬈姅幃夛幮乮杮幮丗搶嫗丄幮挿丗嬥愳愮恞乯偼丄儓乕儘僢僷偵偍偗傞墫價惢憿斕攧偺娭楢夛幮丒俠俬俼俤俽幮乮杮幮丗億儖僩僈儖丄幮挿丗俼丏俛丏僆儖僞乯偺姰慡巕夛幮壔傪栚巜偟丄偦偺庤懕偒偵擖偭偨丅

丂丂

丂俠俬俼俤俽幮偼丄侾俋俇侽擭偵丄億儖僩僈儖偺尰抧朄恖偲怣墇壔妛丄嶰堜暔嶻偺嫟摨弌帒偱丄億儖僩僈儖偺僄僗僞儗乕僕儍偵愝棫偝傟偨丅偙傟偼丄擔杮偺壔妛夛幮偺拞偱偼偒傢傔偰憗偄奀奜恑弌偱偁傝丄埲棃敿悽婭嬤偔偵傢偨傝丄摨幮偼墫壔價僯儖庽帀偺惢憿偲億儖僩僈儖丒僗儁僀儞偲偄偭偨撿墷巗応傪拞怱偲偟偨斕攧傪扴偭偰偒偨丅擭嶻栺俁愮僩儞偱憖嬈傪奐巒偟偨屻丄憹愝傪廳偹丄尰嵼偱偼擭嶻栺俀侽枩僩儞傑偱惗嶻擻椡傪奼戝偟偰偄傞丅

丂崱夞偺姰慡巕夛幮壔偺栚揑偼丄俠俬俼俤俽幮傪怣墇壔妛偲堦懱壔偝偣傞偙偲偱丄摨幮偺帠嬈塣塩偺僗僺乕僪傾僢僾傪恾傝丄墷廈偵偍偗傞墫價帠嬈偺堦梼傪扴偆懚嵼偲偟偰帠嬈傪奼戝偝偣偰峴偔偙偲偱偁傞丅崱屻丄俠俬俼俤俽幮偼怣墇僌儖乕僾偺100亾巕夛幮偲偟偰丄偙傟傑偱攟偭偰偒偨惗嶻媄弍椡丒斕攧椡偺峏側傞岦忋傪恾傝丄廂塿椡偺嫮壔偵搘傔偰偄偔丅

丂姰慡巕夛幮壔偺庤懕偒偼丄儓乕儘僢僷偵偍偗傞帠嬈嫆揰偺僔儞僄僣丒僀儞僞乕僫僔儑僫儖丒儓乕儘僢僷乮埲壓俽俤俬俤幮乯傪捠偠偰恑傔傞丅乮尰嵼偺弌帒斾棪偼丄尰抧朄恖摍崌寁丗47.86亾丄嶰堜暔嶻僌儖乕僾丗26.07亾丄俽俤俬俤幮丗26.07亾乯傑偢俀侽侽俉擭侾俀寧俋擔晅偱丄俠俬俼俤俽幮偺尰嵼偺姅庡偺1幮偱偁傞INEOS

Chlor Vinyls Holdings B.V.偺曐桳姅幃慡姅乮俠俬俼俤俽幮敪峴姅幃偺26.23亾乯傪摨幮偐傜攦偄庢傞宊栺傪掲寢丅俽俤俬俤幮偑曐桳偡傞俠俬俼俤俽幮姅幃偺曐桳妱崌偼丄億儖僩僈儖傪巒傔偲偡傞娭學奺崙偺嫞憟摉嬊摍偺彸擣傪宱偰52.31亾偲側傞丅

丂俽俤俬俤幮偼丄忋婰庢堷偵傛傝俠俬俼俤俽幮姅幃偺媍寛尃傪夁敿悢庢摼屻丄億儖僩僈儖偺尰抧朄偵婎偯偒丄俠俬俼俤俽幮偺巆傝偺慡姅幃傪懳徾偵岞奐攦晅偗傪幚巤偟丄摨幮偺姰慡巕夛幮壔傪栚巜偡丅尰帪揰偱偼丄岞奐攦晅偗奐巒帪婜偼俀侽侽俋擭俁寧傪尒崬傫偱偄傞丅側偍丄俠俬俼俤俽幮慡姅幃庢摼偵昁梫側帒嬥偼丄栺侾俋昐枩儐乕儘乮栺俀俀壄墌乯偲側傞梊掕丅

丂怣墇壔妛偺墫價帠嬈偼丄傾儊儕僇偺僔儞僥僢僋幮傪拞妀偲偟丄墷廈丄擔杮偲暪偣偨俁嬌懱惂偱悽奅拞偺屭媞偵埨掕嫙媼傪峴偭偰偒偰偄傞丅怣墇壔妛偱偼墷廈偱偺墫價廀梫偺怢傃偵懳墳偟丄僆儔儞僟偺僔儞僄僣俹倁俠幮偺惗嶻擻椡傪俀侽侽俇擭偵擭嶻係俆枩僩儞偵傑偱奼挘偟偨偙偲偵懕偒丄崱夞俠俬俼俤俽幮偺姰慡巕夛幮壔傪恾傝丄怣墇僌儖乕僾偺墷廈偵偍偗傞墫價帠嬈偺婎斦傪屌傔偰偄偔丅

丂墷廈偱偺墫價廀梫偼丄徣僄僱懳嶔梡偲偟偰抐擬惈偑媮傔傜傟傞憢榞側偳偱崱屻傕寴挷側怢傃偑尒崬傑傟偰偄傞丅

俠俬俼俤俽幮偺奣梫

丂嘆彜丂丂丂丂崋丗Companhia Industrial de Resinas

Sinteticas, CIRES, S.A.

丂嘇杮幮強嵼抧丗億儖僩僈儖丒僄僗僞儗乕僕儍乮億儖僩僈儖杒晹丄億儖僩巗嬤峹乯

丂嘊戙昞幰丗俼丏俛丏僆儖僞

丂嘋庡側帠嬈撪梕丗墫壔價僯儖庽帀偺惢憿丒斕攧乮惗嶻擻椡丗栺俀侽枩僩儞乛擭乯

丂嘍愝棫擭寧丗侾俋俇侽擭侾侾寧

丂嘐帒杮嬥丗侾俆昐枩儐乕儘

丂嘑敪峴嵪姅幃憤悢丗丂晛捠姅幃丂15,000,000姅

丂嘒寛嶼婜丗侾俀寧婜

丂嘓廬嬈堳丗侾俀係柤乮俀侽侽俉擭俇寧俁侽擔尰嵼乯

丂嘔嵟嬤帠嬈擭搙偵偍偗傞嬈愌偺摦岦丗乮扨埵丗愮儐乕儘乯

丂丂丂丂丂2007擭12寧婜 2006擭12寧婜

攧忋崅 丂丂丂丂176,195丂丂丂丂 158,175

塩嬈棙塿 丂丂丂丂2,363 丂丂丂丂丂 2,575

摉婜弮棙塿 丂丂 1,289 丂丂丂丂丂 1,229

憤帒嶻 丂丂丂丂103,125丂丂丂丂丂94,545

弮帒嶻 丂丂丂丂丂 43,374丂丂丂丂40,923

怣墇壔妛丄暷偺俹倁俠俀婜憹嫮偑棃廐偵姰惉

丂怣墇壔妛岺嬈偼丄暷崙偺墫壔價僯儖庽帀巕夛幮僔儞僥僢僋偱恑傔偰偄傞擭俁侽枩僩儞偺憹嫮岺帠傪棃擭廐偵傕姰惉偝偣傞丅摨幮偼暷崙廀梫偺椻偊崬傒偑懕偔側偐丄嶐擭廐偵壱摥偝偣偨摨婯柾偺怴愝旛傕桝弌偺奼戝偵傛傝僼儖憖嬈丒僼儖惗嶻懱惂傪峔抸丄嬈愌偱懠偺暷俹倁俠儊乕僇乕傪埑搢偟偰偄傞丅崱屻偼乽暷崙撪偱傕墦椂側偔僔僃傾傪偲偭偰偄偔乿乮嬥愳愮恞幮挿乯峔偊偱丄峌傔偺巔惃偵傛傝巗応偵偍偗傞抧埵傪堦憌斦愇側傕偺偲偡傞丅

丂憹嫮岺帠傪恑傔偰偄傞偺偼丄僔儞僥僢僋偺僾儔僋儈儞岺応乮儖僀僕傾僫廈乯丅埲慜偐傜俀抜奒偱俹倁俠擭俇侽枩僩儞擻椡傪惍旛偡傞寁夋傪懪偪弌偟偰偍傝丄嶐擭廐偵侾婜岺帠偲偟偰丄擭俁侽枩僩儞俹倁俠愝旛傪杮奿壱摥偝偣偰偄傞丅

丂暷崙偱偼丄廧戭巗応偺掅柪側偳偐傜俹倁俠廀梫偑戝暆偵尭戅偟偰偄傞丅偙偆偟偨側偐僔儞僥僢僋偼拞撿暷偐傜拞嬤搶丄傾僼儕僇傊偲斕楬傪峀偘丄弌壸検偺敿暘嬤偔傪桝弌偵偁偰傞偙偲偱丄怴愝旛壱摥屻傕僼儖惗嶻丒僼儖斕攧懱惂傪帩懕丅偙偺傎偳岞昞偟偨俀侽侽俋擭忋敿婜乮侾乣俇寧乯嬈愌偼巗嫷壓棊偺塭嬁傪庴偗偨傕偺偺丄俉俀侽侽枩僪儖偺宱忢棙塿傪妋曐偟偨丅