(1)名 称 : 帝人(株)中国室上海事務所

(2)所在地 : 上海延安西路2201号 中国国際貿易センタ-1004室

(3)代表者 : 所 長 森本 寛(もりもと・ひろし)

(4)人 員 : 駐在員1名、スタッフ2名

(5)その他 :

上海事務所が設置される同ビルには、既にNI帝人商事、南通帝人上海、香港帝人上海など帝人グループ各社が入居しており、また、今回、上海の別のビルで活動中のテイジン・トワロンの現地法人、東邦テナックスの上海事務所も、これを機に同ビルに集約し、機能充実を図ります。

2004/5/13

大日本インキ化学

子会社(有限会社DIC インベストメンツ・ジャパン)の新規設立について

http://www.dic.co.jp/release/040513-1.pdf

本日、当社取締役会において、子会社の新規設立につき下記のとおり決定いたしましたのでお知らせいたします。

| 商号 | : | 有限会社DIC インベストメンツ・ジャパン |

| 代表者 | 代表取締役杉江和男(当社常務取締役) | |

| 所在地 | 東京都中央区 | |

| 設立年月日 | 平成16 年5 月31 日(予定) | |

| 事業の内容 | 子会社等の株式および出資金(出資持分)の保有 | |

| 決算期 | 3月 | |

| 従業員数 | なし | |

| 総資産 | 2,310 億円 | |

| 株主資本 | 2,310 億円 | |

| 出資の口数 | 1,010,000 口 | |

| 株主 | 当社100%所有 |

2. 子会社設立の方法

現在、当社が100%保有しているオランダ子会社Sun

Chemical Group B.V. および同Reichhold Investments B.V.の株式全てを現物出資して新規に設立いたします。

3. 子会社設立の理由

Sun Chemical Group B.V. および同グループ会社(サンケミカルグループ)を通じ欧米において営んでいる印刷材料事業とReichhold

Investments B.V. および同グループ会社(ライヒホールドグループ)を通じ同じく欧米において営んでいる工業材料事業との間の一層のシナジーを実現し、当社グループ全体の業績向上を図ることができる体制を確立するために、当社が直接保有しているサンケミカルおよびライヒホールド両グループの株式を現物出資する方法により当該子会社(持株会社)を新設し、両グループを同子会社(持株会社)の傘下に置くものであります。

ちなみに、同子会社の取締役には、杉江和男(当社常務取締役兼米国サンケミカル社取締役)のほか当社工業材料事業部門長である実川吉久(当社常務取締役兼米国ライヒホールド社取締役)およびサンケミカルグループのCEO(最高経営責任者)であるWes

William Lucas を選任し、両グループ間のシナジー実現のスピードアップを図るためにより効率的な意思決定体制を整えます。

4.

子会社新規設立が当社連結および単体業績に与える影響について

今回の現物出資による子会社新規設立は、当社連結グループ内部の取引であるため、当社連結業績に与える影響は一切ございません。

一方、当社単体業績については、従来、当社は子会社であるSun

Chemical Group B.V.より年間約50 億円の配当金を受け取ってきましたが、今回の子会社設立により、当社がSun

Chemical Group B.V. より直接配当金を受け取るのではなく、一旦、新設子会社が受け取った配当金を原資として新設子会社から再配当を受け取ることとなります。

しかしながら、今回新設する子会社にとって平成17

年3 月期は、同社の設立初年度となるため当社に対して中間配当を行うことができず、また、期末配当実施も平成17

年4 月以降となることから、当社は平成17 年3

月期中に新設子会社から配当金を一切受け取ることができない見通しです。

従いまして、本日公表いたします当社「平成16

年3 月期決算短信」の平成17 年3月期の単体経常利益および当期純利益予想値には、中間期、通期とも本影響を織り込んでおります。

なお、当社が前述のオランダ子会社2

社の株式を現物出資するにあたっては、当社の同子会社株式簿価をもって新設子会社への出資金簿価とするため、当社単体決算上において現物出資差損益は発生いたしません。

出光石油化学との合併について

http://www.idemitsu.co.jp/news/news_2004/040517_2.html

弊社(本社:東京都千代田区、社長:天坊昭彦)は、石油化学事業子会社である出光石油化学株式会社(以下出光石油化学、本社:東京都墨田区、社長:厩橋輝男)と、平成16年8月1日を期して合併することを決定しましたので、下記の通りお知らせいたします。

1. 合併の趣旨

出光グループでは、これまで中核事業である燃料油・石油化学両事業のインテグレーションを推し進めてまいりましたが、更なる競争力強化を図る目的で両社を合併します。

燃料油・石油化学両事業が置かれている環境は、今後、益々厳しいことが予想されます。燃料油事業においては、漸減とは言え中長期的に需要が減少していく見通しであり、製品の付加価値向上及び余剰留分の石油化学原料としての有効活用が重要になってきます。一方、石油化学事業においては、化成品から合成樹脂までの一貫体制の中で、その原料を主に輸入ナフサに大きく依存しており、今後、アジア、中東地区等との国際競争に打ち勝つためには、多様化を含めた原料コストの低減を構造的に進めることが求められます。

このような状況下、出光グループでは、一昨年末のコスト競争力強化に向けた4製油所体制構築の意思決定と共に、両社の合併を視野に入れた燃料油・石油化学事業のインテグレーションの検討に本格的に着手しました。その結果、留分の有効活用はもとより、VLCCによるナフサの輸入や千葉・徳山地区における間接部門の一部統合等を既に実施し、更には、燃料油・石油化学の統合LP(最適生産システム)の構築を進めてきました。

一方、本年2月より、三井化学株式会社と千葉地区を中心とした競争力強化に向けて包括的な検討を開始してまいりましたが、本日、ポリオレフィンの事業統合について基本合意に達しました。その結果、石油化学事業の大半は、化成品事業を中心に弊社の燃料油事業と密接なものになります。

これを契機に、両社の合併による垂直統合を図り、今後は、原油から石油・石化製品までの一貫した事業運営、簡素な組織体制を構築し、より効率的な事業経営を進めてまいります。

2. 合併の要旨

| (1) | 今後の予定 | |||||||||||||||||||||||||||

| 合併契約書承認株主総会

平成16年6月22日 合併期日 平成16年8月1日 合併登記 平成16年8月2日 |

||||||||||||||||||||||||||||

| (2) | 合併方式 | |||||||||||||||||||||||||||

|

出光興産株式会社を存続会社とする吸収合併方式で行います。これにより出光石油化学は解散します。 弊社は、出光石油化学の発行済株式の全部を所有しております。合併に際して、新株の発行を行なわず資本金の増加もありません。 |

||||||||||||||||||||||||||||

| (3) | 合併当事会社の概要 (平成16年3月31日現在) |

|||||||||||||||||||||||||||

|

||||||||||||||||||||||||||||

| (4) | 合併後の状況 | |||||||||||||||||||||||||||

|

日本経済新聞 2004/5/18

上場控え収益力強化 出光グループ再編

最終段階に

出光興産が出光石油化学の吸収合併に踏み切るのは、2006年度に予定する株式上場をにらみ、グループの収益力を高め、財務の健全化を進める必要性に迫られているためだ。

合併で製油所と石化工場との間で製品や原材料の融通がしやすくなり、管理部門の合理化も可能になる。天坊昭彦社長は会見で「収益力向上が財務体質の強化につながる」と強調した。 出光の連結有利子負債は2003年9月末時点で1兆2500億円に上る。これは売上高が約2倍の新日本石油よりも多い。出光は創業以来、外部資本を受け入れない経営方針を貫いてきたが、2000年には株式の上場を決断、市場からの資金調達で財務健全化を目指す戦略に転換した。

ただ上場実現にはグループ全体の収益力を高めることが不可欠。このため、昨年10月にはクレディセゾンとカード事業の統合を発表、今年に入ってからはジャパンエナジーと油槽所の共同利用を含む物流提携を結ぶなど、遅れ気味だったグループ再構築を進めてきた。最大の子会社である出光石化を合併することで、上場に向けたグループ再編は最終段階に入る。

日本経済新聞 2004/9/1

トップに聞く企業戦略 昭和電工 大橋光夫社長

原油高の影響は小さい

昭和電工の業績が回復している。2003年12月期に5年ぶりに復配したのに続き、2004年6月中間期も増収増益となった。原油高やデジタル景気の減速懸念などの不安要素が広がるなか、下半期以降も増益基調は維持できるのか。大橋光夫社長に聞いた。

ー 原料高の逆風下にもかかわらず、6月中間決算では石油化学部門の好調が目立った。

「石化の体質強化は目標レベルにほぼ達した。具体的には、過去20年低収益体質が続いたポリエチレンなどの合成樹脂事業を子会社から持ち分法適用に変え、樹脂の原料となるモノマーと当社の競争力が高い酢酸系事業に絞り込んだ。これで市況や景気変動の影響を受けにくくなった」

ー 灯軽油など非ナフサ原料の活用も進んでいる。

「現在の非ナフサ原料使用率は3割弱。石化の拠点である大分事業所は昔から不純物の多いナフサなど安価な原料を使う努力をしてきた。今後は5割程度に高めたい。コストを下げるのが究極の目的だが、中東依存度を下げて原油価格に振り回されない企業体質にするのも狙いだ」

ー 原油価格の見通しと業績への影響は。

「原油高を引き起こしたのは投機の影響もあるが、中国需要だ。一方で供給側はサウジアラビアしか余力がない。現状の1バレル40ドル台が異常なのではなく、これが正常だと思って経営のギアを切り替える」

「樹脂事業を切り離し、基本的には原油価格に製品価格が連動する事業だけになったので、原油高は収益悪化の要因にはならない。一部の輸出品は国際市況に左右されるが、原油に比べ投機色が小さく、市況が急落するリスクは小さい」

ー デジタル景気は減速の懸念がある。ハードディスク(HD)事業への影響は。

「DVD(デジタル多用途ディスク)レコーダーへの搭載が増えるなど、HD需要は拡大している。だが、HDの将来については慎重だ。だからこそ当社はすでに存在している生産設備を買い取ってシェアを拡大する戦略を採っている。7月に傘下に入った台湾メーカーの買収には実質20億円しかかかっていないが、グループの生産能力は300万枚増えた」

「撤退する企業から安く買収することで固定費が抑えられるし、世界全体の生産能力を増やさないので需給も軟化しない。そもそも、今のHD価格は設備を新増設して採算が合うレベルではない」

ー 発行済み株式数が多いのにエクイティファイナンス(株式発行を伴う資金調達)に踏み切った。

「3月に欧州市場で転換社債型新株予約権付社債(CB)を230億円発行した。発行済み株式数は11億3800万株と多く、本音を言えば自社株消却したいくらいだ。ではなぜ発行したかといえば、ゼロクーポン債だったから。当社は格付けが低く、普通社債では有利な資金調達ができない」

「すべて株式に転換しても7500万株。3円配当なら配当負担は2億2500万円、5円でも3億7500万円で済む。銀行借り入れでは金利が2%としても4億6千万円だ。11億3800万分の7500万だから、株式希薄化の懸念も小さい」

ー 昨年から海外IR(投資家向け広報)を再開した。外国人投資家には理解を得られるか。 「6月に米国へ行った際に説明したが、反対した機関投資家は1社もなく、『今のタイミングなら昭電工の判断が正しい』というファンドマネジャーが多かった。(前期末で3.2倍と)高い負債資本倍率の改善につながることも、理解を得られた要因だろう」

日本経済新聞 2004/9/18

シンガポール科技庁と協力 三井化、研究開発で

三井化学とシンガポール科学技術庁は化学分野の研究開発で協力することで合意した。同庁傘下の化学・工学研究所とは石油化学製品や精製化学製品中間物の製造に使う新触媒の開発、材料研究・工学研究所とはナノ構造のハイブリッド材料の開発などに取り組む。双方の研究者が製造技術開発や特許取得も共同で進め、まず2年間で成果を出すことを目指す。三井化学は樹脂改質剤として使う高機能エラストマーなどを同国で生産している。

2004/09/16 富士写真フイルム

富士フイルム 総額200億円の事業開発ファンドを設立

社内ベンチャー制度も併せ創設

http://release.nikkei.co.jp/detail.cfm?relID=81556

富士写真フイルム株式会社(社長:古森 重隆)は、新規事業の創出を目的とした「富士フイルム事業開発ファンド」を設立いたしました。ファンドの総額は200億円で、当社とのシナジーが見込める社外のベンチャー企業への投資、ならびに今回同時に新設した「フェアファンド」(Fujifilm

Entrepreneur Activity Fund)を通じての社内ベンチャーへの投資等に活用してまいります。

富士フイルムは本年2月に発表いたしました中期経営計画「VISION

75」において、成長戦略の一つとして将来を担う新規事業の創出の加速化をあげております。新規事業の創出を効率的に推進するため、本年1月に研究開発体制の再構築を行い、富士フイルムグループ全体の研究開発戦略を統括する組織として「R&D統括本部」を新設するとともに、戦略的な研究機関として全社的な視点から将来を担う技術研究を行う「先進コア技術研究所」「ライフサイエンス研究所」「画像ソフト技術センター」の三つのコーポレートラボを新設、また、本年4月には新規事業の立ち上げや、新規事業創出につながるM&A・アライアンスを担当する「ニュービジネス推進部」を設立するなど中期経営計画に沿った対応を着実に進めております。

今回の「富士フイルム事業開発ファンド」の設立は、自社リソースによる新規事業開発に加え、ベンチャー企業への投資を通じて広く社内外から技術・知見・ノウハウ等を取り込むことにより、事業開発を加速することを狙いとしております。

「富士フイルム事業開発ファンド」は、当社から社外ベンチャーへの直接投資、一般ベンチャーファンド経由での間接投資に加え、社内ベンチャーへの投資を対象としております。

社員の起業提案に基づく事業化・会社設立を行う、いわゆる社内ベンチャーへの投資は、「富士フイルム事業開発ファンド」の枠内で、「フェアファンド」(Fujifilm

Entrepreneur Activity Fund)を創設、社内に埋もれる技術・事業アイディアを発掘し、新規事業化への道を開くために、既存組織では即座に取り上げ難い事業・ビジネスモデルを対象として社員より広く公募し、審査の上起業を目指します。

富士フイルムは今後3年間で「富士フイルム事業開発ファンド」により戦略的投資を実行し、当社の新規事業の創出を実現、事業領域の拡充につなげてまいります。

「富士フイルム事業開発ファンド」の概要

投資資金:200億円

期間:3年間

対象事業分野:当社の事業ドメインと関連のある分野

「フェアファンド」(Fujifilm Entrepreneur Activity Fund)の概要

投資資金:30億円(原則として富士フイルム事業開発ファンドの枠内、

1件あたり10億円未満。この枠を超えるものは別途に扱う。)

期間:3年間

起業の方法:(1)独立会社設立:原則として富士フイルムがマジョリティを出資

(2)社内プロジェクト方式

審査プロセス:「フェアファンド委員会」にて審査決定

募集回数:随時

事業化見極め:3年目での単年度黒字化を目指す。また半年毎の達成基準を個々に設け、

継続・撤退を「フェアファンド委員会」にて審査決定。

対象事業分野:当社事業ドメインと関連のある分野

2004年11月1日 帝 人

帝人グループの中国展開強化に向けて

中国室の上海事務所開設について

http://www.teijin.co.jp/japanese/news/2004/jbd041101_2.html

帝人株式会社(本社・大阪市中央区、社長・長島 徹)は、帝人グループ各事業の中国でのビジネス展開にともない、特に多くのグループ企業が進出している華東地区におけるグループ横断的な情報交換・情報収集や新規市場開拓のサポートにきめ細かな対応が必要と判断し、2004年11月1日付けで、上海事務所を開設することとしました。

詳細は下記のとおりです。

| 1.開設の背景 | |

| (1) | 帝人は2003年4月の持株会社制移行に際し、CMO(Chief Marketing Officer)管轄の組織として中国室(室長:出口 剛)を新設しました。それまでの北京事務所(98年10月設置)を中国室傘下に組織変更し、例えば中国における自動車産業事情など、複数のグループ会社が共通に関わる情報の収集をするなど、中国市場でのグループ企業のサポート的な役割を果たしています。 |

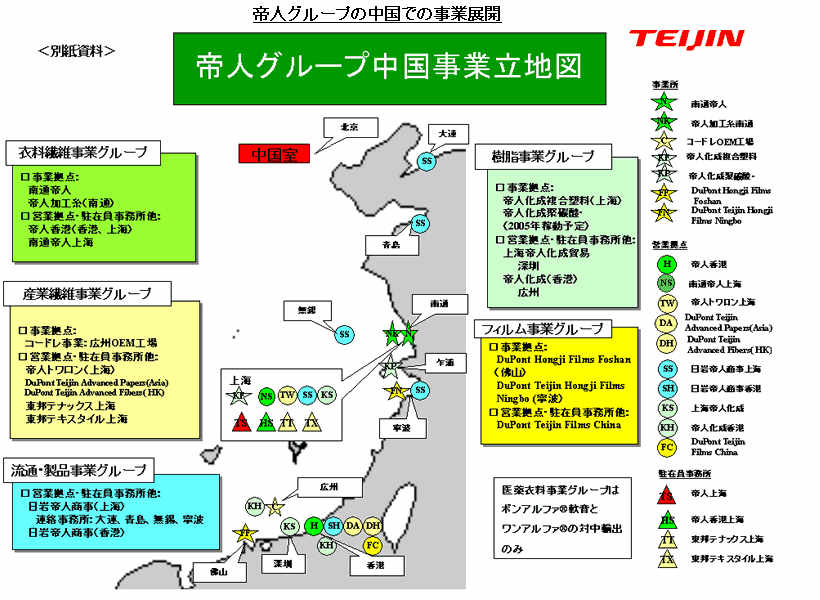

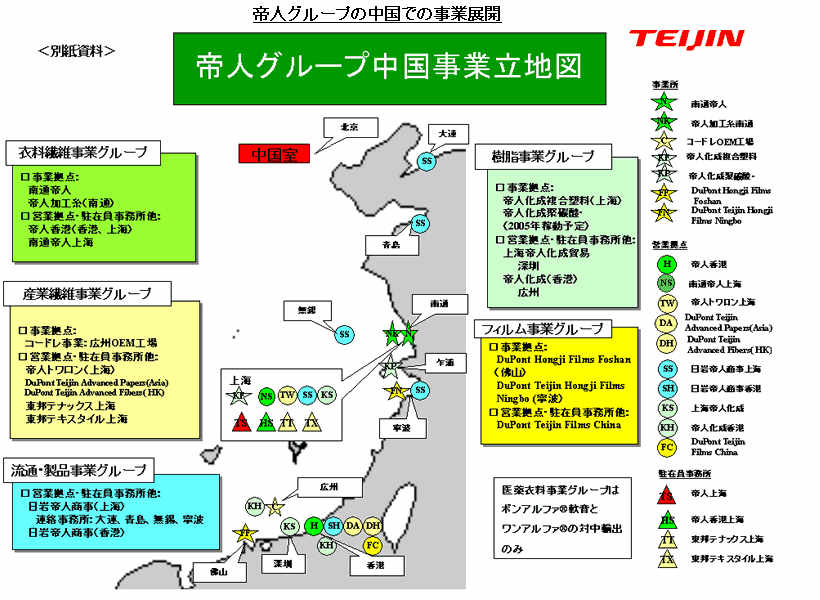

| (2) | 帝人グループの中国での事業展開は、各グループ会社のグローバル事業戦略に則り進められ、2004年10月現在、すでに30ヶ所近い会社、工場、事務所を立ち上げています(別紙資料)。 |

| (3) | こうした中、帝人グループが中国での事業展開や新規市場開拓を進めていく中で、的確な情報収集や現地サポートなどの機能強化が不可欠と判断し、既設の北京に加え、グループが最も注力する華東地区(上海、江蘇・浙江省など)の中心地である上海市の虹橋地区に事務所を開設することにしたものです。 |

| 2.上海事務所のミッション | |

| (1) | グループ各社への中国情報の発信基地 日本のみならず東南アジア、ヨーロッパでグローバルに事業展開するグループ各社に対する、中国の社会・市場動向や法規制など、事業運営に関連する情報の発信を行っていきます。 |

| (2) | グループの横断的情報収集と新規市場開拓の提言 これまでも、中国室は年2回「中国帝人グループ会議」を上海で開催し、グループ内の情報交換を図ってきましたが、このたびの上海事務所開設により、華東地区で事業展開しているグループ各社(南通帝人、NI帝人商事、帝人化成等)が持つ情報の共有化を日常的に進め、その集積や活用を一層充実させます。上海事務所にはテレビ会議室を設置し、日中欧の各拠点間で有効な情報交換が迅速にできる体制を整えます。 また、上海地区の政府機関、繊維・化学・自動車などの中国業界団体との関係を密にし、グループ各社にまたがる新規市場の開拓について提言をしていきます。 |

| (3) | グループ内の新規進出企業への支援活動 華東地域などに事業進出を検討するグループ会社に対して、過去実施したプロジェクトで蓄積されたノウハウを活用しながら、新規プロジェクトの事前調査の実施、事業化立案、立ち上げの支援を行います。 一方、各プロジェクトの中国での優位性、実現の可能性を検討し、提言を行います |

3.事務所概要

(1)名 称 : 帝人(株)中国室上海事務所

(2)所在地 :

上海延安西路2201号 中国国際貿易センタ-1004室

(3)代表者 :

所 長 森本 寛(もりもと・ひろし)

(4)人 員 : 駐在員1名、スタッフ2名

(5)その他 :

上海事務所が設置される同ビルには、既にNI帝人商事、南通帝人上海、香港帝人上海など帝人グループ各社が入居しており、また、今回、上海の別のビルで活動中のテイジン・トワロンの現地法人、東邦テナックスの上海事務所も、これを機に同ビルに集約し、機能充実を図ります。

2005年2月23日 ダイセル化学工業

大阪製造所堺工場の移転計画策定の件

http://www.daicel.co.jp/what/whatf11.html

ダイセル化学工業株式会社(社長:小川大介)は、大阪府道高速大和川線事業の施行に伴う当社大阪製造所堺工場の一部敷地等の収用に関する調査等に協力してまいりましたが、今般、当社と阪神高速道路公団の間で合意に至り補償契約を締結いたしました。

堺工場は、当社にとりまして発祥の地であり、かつ、非常に大切な拠点である本社工場ではありますが、大阪府道高速大和川線事業が極めて重要な公共事業であることに鑑み、協力せざるをえないと判断したものであります。

これに伴い、堺工場の主力事業でありますたばこフィルター用アセテート・トウ事業について、当社大竹工場(広島県大竹市)に2007年後半稼動を目標に新たに生産設備を建設する予定であります。また、たばこフィルター用アセテート・トウ事業以外に堺工場で行っておりますメンブレン事業等につきましても当社姫路製造所網干工場等に移転する予定であります。

○ たばこフィルター用アセテート・トウ事業

・移転先:当社大竹工場(広島県大竹市)

・生産設備稼動予定時期:2007年後半

・設備投資見込額:約380億円(インフラ投資等を含めて)

・移転に合わせて生産能力増強を図る予定。

○

ダイセン・メンブレン・システムズ株式会社堺製造所

・移転先:当社姫路製造所網干工場内(兵庫県姫路市)

・2006年1月を目途に生産設備稼働予定。

・移転に合わせて生産能力を約3

倍に増強を図る予定。

○

大阪府道高速大和川線事業の施行に伴う当社大阪製造所堺工場の一部敷地等の収用

・収用対象:当社大阪製造所堺工場の敷地の一部(約13,000

㎡)及び堺工場の全建物・設備

・土地引渡時期:2008年

<大阪製造所堺工場の概要>

・所在地:大阪府堺市鉄砲町1

・大阪製造所長兼堺工場長:宇田眞三

・敷地面積:約108,000 ㎡

・事業内容:たばこフィルター用アセテート・トウ、メンブレン他

・従業員数:約100人

日本経済新聞 2005/4/15 積水化学発表

積水ハウス株 保有の一部 積水化学が売却へ 筆頭株主は継続

積水化学工業は14日、保有する積水ハウス株式の一部を売却すると発表した。積水ハウスは積水化学の持ち分法適用会社から外れる見通しだ。両社とも自社ブランドの住宅事業を手がけ、市場では競合関係にある。資本関係を見直すとともに、積水化学は売却収入を事業投資に振り向け、成長部門である高機能樹脂材料などの海外展開を急ぐ。

積水化学による積水ハウス株式の持ち株比率は2005年3月末時点で20.03%。売却額、時期とも明らかにしていない。積水ハウスの筆頭株主の地位を維持するが、保有比率は20%を割り込む。

積水ハウスは同日、名古屋証券取引所の「自己株式の立会外買付制度」で発行済み株式総数の約5%に相当する4千万株の自社株買いを15日に実施すると発表しており、積水化学がこれに応じるとみられる。

積水化学は積水ハウス株について「事業展開で必要な場合にはちゅうちょなく現金化する」(大久保尚武社長)との姿勢を示していた。売却収入は自動車のフロントガラスの補強などに使う中間膜の北米生産拡大や中国での管材事業など海外展開の拡大に向けた投資に振り向けるはか、自社株買いに充てる。

2005/04/15 積水化学工業

積水ハウス株式会社の株式一部売却の結果についてのお知らせ

http://release.nikkei.co.jp/detail.cfm?relID=98381&lindID=4

当社は、本日下記のとおり積水ハウス株式会社の株式一部を売却いたしましたのでお知らせいたします。これにより積水ハウス株式会社は当社の持分法適用関連会社から外れることになります。

1.売却の内容

(1) 売却した株式数 39,950,000株

(売却後の当社所有株式数及び発行済株式総数に対する所有割合 102,168,727株:14.4%)

(2) 売却総額 44,624百万円

(3) 売却日 2005年4月15日

(4) 売却方法 積水ハウス株式会社が商法第211条の3第1項第2号の規定に基づく自己株式の取得のため(株)名古屋証券取引所の「自己株式の立会外買付制度」で行った買付注文に応じたものです。

2.売却代金の使途

当社は、現在「際立つ、高収益」なプレミアムカンパニーを目指す中期計画に基づき、

1) 事業のポートフォリオ変革と主力事業の高収益化

2) 成長の目玉となる新しい事業の探索と資源集中

3) グローバル化の推進

を進めています。

今般、この一環として情報技術部材関連、自動車部材関連など今後の戦略分野への投融資、中国・アジア市場への積極展開を始めとしたグローバル化の促進資金、ならびに経営環境の変化に対応した機動的な資本政策を遂行するための自己株取得に充当する予定です。

3.業績への影響

平成18年3月期決算において、今般の株式売却に伴う売却益が、当社連結ベースの税引前利益に52億円、当期純利益に37億円、単体ベースの税引前利益に38億円、当期純利益に23億円の影響を及ぼします。

また、積水ハウス株式会社が持分法適用関連会社から外れることにより、従来、当社連結損益に計上していた持分法投資利益が、平成18年3月期以降、計上されなくなるとともに、積水ハウス株式会社から受け取る配当金を営業外収益に計上する事になります。

なお、平成18年3月期中間期および通期の業績予想につきましては現在集計作業中であり、まとまり次第発表いたします。

2005/4/18 昭和電工

金属事業の再構築を完了

-低炭素フェロクロム合弁事業の解消について-

http://www.sdk.co.jp/contents/news/news05/05-04-18a.htm

昭和電工株式会社(高橋恭平社長)は、サマンコール社(南アフリカ共和国)および丸紅株式会社との合弁事業である低炭素フェロクロム製造会社「ミドルバーグ・テクノクロム社」(以下MTC、南アフリカ共和国)の所有株式をサマンコール社に譲渡し、低炭素フェロクロム製品の製造・販売を終了することを決定いたしました。当施策により、無機材料事業部門の一事業であるフェロアロイ事業から、当社は完全に撤退することになります。

MTCは、ステンレス・特殊鋼のクロム源として使用される低炭素フェロクロムの生産・販売を目的として1995年に設立され、サマンコール社が工場の操業を、当社と丸紅株式会社が日本における製品の販売を行ってまいりました。しかし、2003年初からの南アフリカ通貨ランドの急激な上昇によりMTCの業績は大幅に悪化し、その後、コストダウン等の努力を行ったものの現状の経済状況下においては、業績の改善は困難との結論に達しました。

そのため、当社は本年3月31日付で、MTCに関わる合弁契約を解消するとともに、当社の所有するMTCの株式をサマンコール社に譲渡することについて合意いたしました。これにより、当社はMTC社の経営から撤退いたしました。

なお、本件による当社の当期業績への影響はありません。

当社は、事業構造変革の一環として、2003年に高炭素フェロクロム事業の連結子会社である周南電工株式会社を解散する等、金属事業の抜本的改革を実施してまいりました。今般、MTC合弁事業の解消および日本国内における低炭素フェロクロム製品の販売の終了により、当社における金属事業の再構築は完了いたします。

ミドルバーグ・テクノクロム社概要

(1) 社名 Middelburg Technochrome (Pty) Ltd.

(2) 社長 Jimmy Wilson

(3) 所在地 Middelburg 1050,Hendrina Road Middelburg,South

Africa

(4) 資本構成 Samancor Limited, 65.5%、昭和電工 20.7%、丸紅

13.8%

(5) 売上高 298,431千ランド(約5,670百万円) <’03年7月-’04年6月>

日本経済新聞 2005/5/13

合成樹脂、欧米で撤退 大日本インキ 米子会社を売却へ

大日本インキ化学工業は2005年中にも米子会社を売却、欧米で合成樹脂事業から撤退する。工場閉鎖など採算改善に向けた事業再構築を進めたが、今後の大きな成長が見込めないと判断。世界シェア首位のインキ事業や成長事業の電子関連材料などに経営資源を集中し収益拡大を目指す。

売却するのは米ライヒホールド社(ノースカロライナ州)で、大日本インキが1987年に買収した。ボートの船体やトラックの荷台などの材料となる不飽和ポリエステル樹脂や、塗料用樹脂などを手掛けている。

ライヒホールドの2004年12月期の売上高は約1千億円で、営業損益は約30億円の赤字。大日本インキは05年3月期に同子会社の営業権を全額減損処理し、本社ビルも資産管理会社への売却を決めた。

売却先や金額などは明らかにしていないが、今上期中に合意したい考え。大日本インキは06年3月期に最大で500億円程度の特別損失を計上、連結最終損益はトントン(05年3月期は106億円の黒字)の見通し。

2005年6月2日

大日本インキ化学工業

中国における物流新会社の設立について

http://www.dic.co.jp/release/20050602_01.pdf

大日本インキ化学工業株式会社(DIC、本社:東京都中央区、社長:小江紘司)は、100%子会社であるディック物流株式会社(本社:東京都中央区、社長:辻直樹)とともに、中国に展開する当社グループ34

社の物流ネットワークの強化および物流面での競争優位の確立を目指して、CEPA(Closer

Economic Partnership Arrangement:中国本土―香港間の経済貿易緊密化協定)を活用した物流子会社「迪愛生物流(上海)有限公司」を上海に設立しました。

迪愛生物流(上海)有限公司は、日系化学メーカーの現地物流会社として中国全土で輸配送できる道路運輸業の営業許可を初めて取得した会社です。当社グループに対し、倉庫業、加工・包装などの流通加工業、国内外貨物運送代理、物流コンサルティングなど、総合的な物流サービスを提供します。現在、当社グループの華東地区10

万トンおよび華南地区5 万トンの取扱数量をベースに、華東―華南の拠点間輸送、センターとデポ間の定期便輸送、中国・日本間におけるDoor

to Door サービスなどを構築しています。

また、新会社の設立に伴い、上海市内に新たに倉庫面積4,000

㎡(一般品2,000 ㎡、危険品(甲・乙・丙)2,000

㎡)の規模からなる華東配送センターを設置しました。すでに稼動している華南地区の配送センター・倉庫と合わせると一般品7,500

㎡、危険品4,300㎡の規模となっています。今後は華北地区に配送センター(2006

年1

月)、天津、北京、青島、瀋陽にデポの設置を予定しています。

当社は現在、企業価値の増大に向け4

つの基本戦略を推進しており、その1

つとして「抜本的なコストダウンの実現」を目指しています。今回の物流新会社は、中国においてサプライチェーン全体にわたる抜本的コストダウン実現の中核を担うことになり、さらにこの戦略を拡大し日系顧客の物流の取り込みも積極的に図っていく方針です。

新会社は今後、当社グループの物流事業の特徴である①危険品取扱ノウハウと危険品倉庫の提供、②危険品サンプル小口化学品航空便サービス、③バーコードシステムによるトレーサビリティ(貨物追跡機能)の強化、④マスキング業務(機密漏洩防止)、⑤工場構内物流指導および指導者の派遣など、グループ企業に対する合理的物流ネットワークの構築と日系メーカーを主体とした日系顧客への物流支援などきめ細かな物流サービスを提供していくこととしており、5

年後に40 億円の売上高を目指しています。

なお、新会社の概要は次の通りです。

[新会社の概要]

社名:迪愛生(でぃーあいしー)物流(上海)有限公司(DIC

Logistics China Co., Ltd.)

設立:2004 年11 月

所在地:中国上海市浦東地区

資本金:500 万米ドル

出資比率:DIC 通運服務公司(香港)100%出資

(DIC

通運服務公司(香港)は大日本インキ化学の間接100%出資)

総経理:城守正信

人員:日本人3 名、現地社員33 名

拠点:倉庫華南配送センター、華東配送センター

デポ成都、武漢、重慶、厦門

取扱数量:年間15 万トン

目標売上高:40 億円(2010 年度)

2005年6月13日

東燃ゼネラル石油

東燃化学株式会社によるトーネックス株式会社の合併に関するお知らせ

http://ir.nikkei.co.jp/irftp/data/tdnr2/home/oracle/00/2005/260d04d/260d04d0.pdf

当社の100%子会社である東燃化学株式会社(以下東燃化学。本社東京都港区港南、代表取締役社長D.

L. シュスラー)と東燃化学100%子会社であるトーネックス株式会社(以下トーネックス、本社東京都港区港南)はこのたび各社の取締役会において両社の合併を決議し、両社間で合併を合意しましたのでお知らせします。本年8

月を目処に東燃化学を存続会社としてトーネックスを吸収合併する予定です。

本合併により東燃化学は更なるコスト効率の向上ならびに組織の合理化を図り、日本における石油樹脂事業(商標名Escorez(R)

)を一段と強化して参ります。尚、両社は当社の連結子会社であり、本合併が当社の連結財務諸表に及ぼす影響はありません。

2005年2月18日 東燃ゼネラル石油

東燃化学株式会社によるトーネックス株式会社株式取得に関するお知らせ

当社の100%子会社である東燃化学株式会社(以下東燃化学。本社 東京都港区海岸、代表取締役社長 D. L. シュスラー)は、このたび、トーネックス株式会社(以下トーネックス、本社 東京都港区海岸)の普通株式 4,000株(発行済株式の50%)をExxonMobil Petroleum & Chemical Holdings Inc. (以下EMPCHI。Exxon Mobil Corporationが間接保有する100%子会社)より譲り受けました。これにより、トーネックスは東燃化学の100%子会社となります。

トーネックスの概要は以下の通りです。

設立 : 1987年11月

資本金 : 4億円

出資比率 : 東燃化学 100%

事業内容 : 石油樹脂及び接着剤用原料の製造及び販売

売上高 : 54 億円(2004年12月期)

株式の譲受価格につきましては、公正な市場価格に基づいており、第三者評価機関によるレビューも受けております。本株式取得により、東燃化学は日本における特殊品事業を一段と強化して参ります。今後、東燃化学は更なるコスト効率の向上ならびに組織の合理化を目的として、トーネックスの東燃化学への合併の可能性も検討しております。尚、本譲受が当社に及ぼす財務的影響は軽微です。

2005.8.4 日本経済新聞

三井物産、事業絞込み 重点分野に集中投資

紙パなど撤退 関係62社整理

| 三井物産 2005/08/04 8月4日の一部報道について 本日、一部報道機関において、弊社が紙・パルプ事業から撤退する旨の報道がございましたが、そのような事実はございません。 弊社は、紙・パルプ事業を中核事業の一つと位置付けており、今後更なる拡大を目指しております。 |

三井物産は本体で手掛けるタイヤや紙・パルプ、セメントなどの事業から原則撤退する。関係会社も昨年度57社を整理・統合したのに続き、今年度は赤字会社を中心に62社を整理する。事業領域を絞り込み、経営資源を集中配分する狙い。資源やインフラ、生活関連などの重点分野には今年度4千億円を投資し、収益構造を強化する。

三井物産はブリヂストンや太平洋セメントなどの製品を扱い、タイヤ、セメントでそれぞれ年間400億円以上の売り上げがある。メーカーと顧客間の仲介取引が中心のこうした事業で、商社が新たな付加価値を加える展開は難しいと判断、撤退を決めた。

紙パやゴムも見直しの対象。鉱山機械向けの大型特殊タイヤなど三井物産が強みを持つ一部事業は継続する。既に取引や配置人員の縮小に着手しており、2007年3月までに撤退を完了する見通し。

三井物産の連結決算対象となる子会社、持ち分法適用会社は前期末で723社。最終損益が赤字の会社の比率は21%で、赤字額を合計すると345億円。多様な事業領域を抱える総合商社にとって、関係会社群の赤字抑制が業績を左右する。

三井物産は前期から関係会社の見直しを集中して進め、今期の赤字額を200億円以下に抑え込むといろ目標を掲げている。

今期は不採算会社の整理だけでなく、一定の利益を確保しながらも他事業との相乗効果が見込めない事業会社について売却を検討する。

三井物産の前期の業績は資源・エネルギー高の追い風を受けて過去最高益を記録した。これを受けて、今期末までの2年間で5千億円を予定していた事業投資の計画を、6800億円に上方修正。今年度だけで、同社が強い資源・エネルギーやインフラ分野などに4200億円を投じる。

| 大手商社の連結対象関係会社 | |||

| 企業名 | 連結対象 会社数(社) |

黒字会社の 黒字額合計 (億円) |

赤字会社の 赤字額合計 (億円) |

三菱商事 |

509 |

2,195 |

312 |

三井物産 |

723 |

1,849 |

345 |

住友商事 |

836 |

1,109 |

161 |

伊藤忠商事 |

656 |

1,013 |

403 |

丸紅 |

525 |

927 |

510 |

| (注)最終損益ぺ一ス。2005年3月期 | |||

日本経済新聞 2005/8/24

カネカ バイオ事業強化 VB買収など1600億円投資

化学大手のカネカが2005年度から4年間で設備投資とM&A(企業の合併・買収)の金額を従来ベースの2倍となる約1600億円に拡大する。このうち6-7割をバイオ、電機、機能性樹脂の3事業に集中投資し、化成品など伝統事業からの脱皮を鮮明にする。素材好調で厚みを増した内部留保を投資に回し収益力を高めることで、買収リスク低減にもつなげる。

バイオ事業では抗体医薬と呼ばれる分野の欧米ベンチャー企業の買収を検討する。カネカは買収に最大100億円を投じる計画で、抗体医薬原料を細胞培養で大量生産する技術の取得を目指す。

世界シェア首位の健康食品素材「コエンザイムQ10」は米国での生産体制を増強する。06年4月の稼働予定で米テキサス州に年産100トン規模の工場を建設中だが、需要拡大を見込み07年度中にも同規模の新棟を建設。合計投資額は170億円程度で、60%以上の世界シェア維持を狙う。

電機事業は兵庫県豊岡市でアモルファス(非晶質)シリコン太陽電池の生産能力を、現在の年24メガ(メガは百万)ワットから08年度までに50メガワットに拡充。機能性樹脂では07年度にもビルのシーリング材に使う変成シリコーン系樹脂の米国生産に乗り出す。

太陽光創電システム |

Reichhold Announces

Management Buyout

http://www.reichhold.com/company/news.cfm?ID=144

Reichhold announces today

that the executive management team, led by President and CEO John

S. Gaither, has reached agreement with Dainippon Ink and

Chemicals, Incorporated (DIC) for a management buyout. Reichhold

has been the wholly owned subsidiary of DIC since 1987. The

agreement was signed on September 12, 2005 and is planned to

close on September 30, 2005.

DIC had planned a restructuring of the company and concluded that

the sale of all shares of Reichhold to the existing management

team was in the best interest of both firms.

"We appreciate the relationship we have enjoyed with DIC

over the years. Our relationship now takes on a different

character, but we anticipate that it will continue to be a

productive and cordial one," stated Gaither. "We look

forward to many continued years of mutual success."

"Today marks the beginning of a new chapter in Dainippon's

relationship with Reichhold," said DIC President, Dr. Koji

Oe. "We will develop a fruitful relationship and look to a

bright future for both our companies."

Under the terms of the agreement, although DIC will retain the

Austrian coatings operations, both DIC and Reichhold will be free

to continue to independently supply the worldwide coatings

markets.

Reichhold is one of the world's largest manufacturers of resins,

gel coats and bonding pastes for the composites industry and a

leading supplier of a wide variety of polymers for the coatings

and graphic arts markets. With 1,600 employees and 16

manufacturing facilities worldwide, Reichhold's manufacturing

reach includes 11 plants in the Americas, four in Europe and one

in the Middle East. Reichhold's world headquarters and technology

center is located in Research Triangle Park, North Carolina.

"I was asked by DIC to rejoin Reichhold in 2004 and quickly

assembled the executive team of former and current Reichhold

veterans who are participating in this management buy-out. We are

very excited to be a part of the next phase of Reichhold's

history," Gaither stated. "We returned to Reichhold for

a number of reasons, chiefly because we had spent such a large

part of our professional lives here and we believe that we can

make a difference that will enable Reichhold to live up to the

potential we know it has," he continued.

"We have taken a market leadership position and focused on

improving efficiencies in all areas of our operations. Financial

results from the second half of 2004 and through the first half

of 2005 show that we are once again on the right track. It is our

intention to continue along this path in both the coatings and

composites markets," said Gaither.

John S. Gaither is a polymer industry veteran who spent 32 years

with Reichhold before leaving in 1998. He served in a number of

senior management positions including president of three

different Reichhold divisions, COO and Chairman of European

Operations.

Continued Industry Leadership

Under its new ownership, Reichhold will continue to lead the

global composites and coatings industries with new products,

technical service and market development initiatives. "We

plan to continue expanding our reach through new technologies and

applications," explained John Gaither. "We don't plan

to rest on our laurels," Gaither continued. "We want to

assure our customers that Reichhold will continue to supply them

with the industry-leading products, technical service and

logistics upon which they have come to depend."

"Our immediate goals are simply to focus on the basics-to

consistently deliver the products that meet our customers' needs:

on-time, in-specification, and at a competitive cost. We plan to

provide a challenging and rewarding work place for our 1600

employees around the world. Our new ownership role will not

change the direction of the business, but certainly gives us a

heightened sense of responsibility for serving all our

stakeholders," concluded Gaither.

The name Reichhold will be retained under the new ownership. The

executive management team will continue to lead the company in

their current roles.

About Reichhold

Founded in 1927, Reichhold, with its world headquarters and

technology center in Research Triangle Park, North Carolina, USA,

is together with its parent, Dainippon Ink & Chemicals

(Tokyo, 4631) the world’s largest manufacturer of

unsaturated polyester resins and a leading supplier of coating

resins for the industrial, transportation, building and

construction, marine, consumer and graphic arts markets.

Reichhold has manufacturing operations throughout North America,

Latin America, the Middle East and Europe.

横河電機とダイセル化学工業 プロセス製造業に対する知的生産支援コンサルティングで協業

横河電機株式会社(本社:東京都武蔵野市 社長:内田勲 以下横河電機)とダイセル化学工業株式会社(本社:大阪府堺市 社長:小川大介 以下ダイセル化学工業)は、業界初の試みとしてプロセス製造業を対象とする「知的生産支援コンサルティング事業」で協業する契約を結びましたので、お知らせします。

ダイセル化学工業は、姫路製造所網干工場において1996年から約5年間かけて、生産性を飛躍的に改革する「知的統合生産システム」を構築しました。この革新活動により、システム構築前に比べ生産性を3倍に、従業員は740名から60%削減し290名体制とし、さらにそれで生じた余力をエアバッグ用インフレータなど新事業立ち上げに活かし、相乗的効果を挙げて参りました。

「知的統合生産システム」を構築する中で、ダイセル化学工業は、課題発掘、解析、課題解決とその評価指標、さらには継続的運用の為の手法まで確立しました。この手法と成果は産業界、学会から大きく注目され、化学工学会の技術賞をはじめとした数々の賞を受賞。石油、化学、医薬、食品等300社から3,000名がダイセル化学工業 姫路製造所網干工場を見学に訪れており、すでにダイセル化学工業に対するコンサルティング要請も、多数寄せられて

います。

横河電機は、ダイセル化学工業の「知的統合生産システム」構築に際して、初期の段階から生産管理支援のための提案、コンサルティング、システム構築などで参画し、最適な生産システムの構築に貢献してまいりました。

今回両社が協業を決めた「知的生産支援コンサルティング事業」は、ダイセル化学工業が「知的統合生産システム」の構築を通じて蓄積した課題発掘、解析、改善とその評価指標などの生産性向上手法やノウハウと、横河電機がこれまで長年にわたって蓄積し、さらにダイセル化学工業「知的統合生産システム」構築に参画した過程でブラッシュアップしたプロセス製造業向け生産制御・管理ソリューションを組み合わせ、顧客企業の生産性を飛躍的に向上させるため、新たにETS(Enterprise

Technology Solutions)手法「ProVation TM」としてご提供するものです。

今回の協業による「知的生産支援コンサルティング事業」では、3年間で顧客の30事業所に対して、総額1,000億円以上の生産性の改善を支援する計画です。

横河電機内に「知的生産研究所」を設立し、生産革新手法の開発をリードしてきたダイセル化学工業業務革新室長兼生産技術室生産革新センター所長の小河義美氏が特別顧問に就任します。この研究所に両社からコンサルタントを派遣して顧客へのコンサルティングを実施するほか、コンサルティング結果を反映させる知的生産システムのパッケージソフトウエアを提供します。

すでにコンサルティングに着手している案件もあるほか、多数の具体的な引き合いをいただいている状況です。

| 提供するサービス内容 | |

| ① | 生産革新コンサルティング: 生産革新活動の基礎となる「基盤整備」、「安定化」、「標準化」、「プロジェクト運営」の支援を行うコンサルティング |

| ② | 運転支援コンサルティング: ・全体最適および「安全・安定、品質、コスト」の視点から、運転の標準化や安定化を図るコンサルティング ・知的生産システムを構築するためのコンサルティング |

| ③ | 知的生産システム(パッケージソフトウエア) 運転支援コンサルティングの結果、標準化された運転手法をシステムに反映させ、「知的生産システム」を構築するためのパッケージソフトウエア |

| ④ | 生産革新予備調査 顧客の生産プロセス・業務プロセスを効率向上の視点から総点検し、課題の発掘、工場革新のビジョン策定を支援 |

協業の背景

世界規模での競争激化にさらされる国内のプロセス製造業は、勝ち残りをかけて、独自のコストダウンに取り組んできましたが、より一層の生産性の改善を強いられており、従来の改善活動では、思い通りの効果が上げられない状況にあります。

このような状況の中、ダイセル化学工業では「自社で実績を上げた現場・現物に即した改善手法を世の中に広く普及させたい」という考えがありました。一方、横河電機は1997年に、単に製品を提供するメーカとしてのワクを超え、企業活動全体を対象に総合的ソリューションを提案する企業を目指すビジネスコンセプト「ETS」を発表し、本格的なソリューション

ビジネスを展開してきており、今回、この両社の考えが合致し協業に至ったものです。

今後、横河電機とダイセル化学工業は、知的生産支援コンサルティングに関する協業、コンサルティングを通じて、日本のプロセス産業の競争力向上に貢献致します。

2005/12/1 カネカ

ベトナムで新たに2事業の進出を決定。

合わせて3事業で展開

― アジア地域での事業展開を加速 ―

http://www.kaneka.co.jp/news/n051201.html

| ◎ | カネカ(本社:大阪市北区。社長:大西正躬)は、グローバル事業展開の一環として、すでにベトナムにおいて平成15年に設立した化成品事業関連の現地法人1社に加えて、新たに食品事業関連と医療機器事業関連の現地法人2社の設立を決定した。これにより3事業がベトナムを製造拠点として展開することになり、カネカグループとしての国際競争力の強化を加速する。 |

| ◎ | 現地法人の事業内容は次の通り。 |

| ・ | 【食品事業関連】 食品用香辛料(スパイス)や加工食品の事業展開を進めている(株)カネカサンスパイスは、スパイス、ハーブ、加工食品の原料原産地に近いベトナムで最有利な原料調達と、近い将来日本及び海外の食品加工市場における競争力あるスパイス製品を供給する現地法人を平成17年末に設立する。会社名は「KSS Vietnam Co.,Ltd」。初期投資額は土地・建物を含めて約2億円。 |

| ・ | 【医療機器事業関連】 当社の医療機器事業は、血液浄化システムを中心とした吸着体事業と、医療用カテーテルを中心としたインターベンション事業を主な柱として展開している。更なる事業拡大のために、国際市場で優位な品質・コストの実現と、将来日本に次ぐ輸出拠点として、主に医療用カテーテルを製造する現地法人を平成17年末に設立する。会社名は「Kaneka Pharma Vietnam Co., Ltd」。総投資額は土地・建物を含めて約5億円。 |

| ・ | 【化成品事業関連】 電線被覆、自動車部材、医療用などに使用される塩ビコンパウンドの事業展開を進めている昭和化成工業(株)は、ベトナムをはじめ東南アジアにおける事業展開の一層の拡大を図るため、塩ビコンパウンドを製造する現地法人を平成15年4月に設立し、同年10月に稼働している。会社名は「Vina Showa Co.,Ltd」。総投資額は土地・建物を含めて約1.5億円。 |

| ◎ | 当社のグローバル展開の基本は、海外に通用する技術力をもって消費地で立地し、現地との一体感の中で活動し、今までにないユニークな製品を製造販売することである。1970(昭和45)年に、日本の化学業界の先駆けとしてベルギーに進出して以来、1982年に米国テキサス州に、1995年には日米欧に続く第4の拠点としてのマレーシアに進出し、積極的に展開してきている。 |

| ◎ | マレーシア以外のアジア地域については、1979年に半合成ペニシリン中間体の製造販売拠点として「Kaneka Singapore Co.,(Pte.)Ltd.」を設立し、また最近では2003(平成15)年に中国で「蘇州愛培朗緩衝塑料有限公司(発泡ポリオレフィン製品の製造販売)」、「青島海華繊維有限公司(蛋白繊維の製造販売)」を相次いで設立してきた。 |

| ◎ | 今般決定したベトナム進出については、原料調達が容易なこと、人材が豊富なこと、ユーティリティなどトータルコストで有利なこと、社会基盤が充実しカントリーリスクも少なく安全性が高いこと、更に中国や東南アジアなど大消費地にも近いこと等により、国際競争力のある製造拠点作りが可能であると判断した。 |

【新会社の概要】

会社名 : KSS Vietnam Co.,Ltd(KSSベトナム株式会社)

資本金 :

90万USドル(株式会社カネカサンスパイス、100%出資)

設立 : 平成17年12月

所在地 : ベトナム社会主義共和国

ビンズン省

ベトナム・シンガポール工業団地(VSIP)

敷地面積 : 1万5千m2

社員数 : 約60名

主要製品 :

業務用のスパイス、ハーブ、加工食品原料

<参考>

会社名 : 株式会社カネカサンスパイス

資本金 :

2億円(株式会社カネカ、100%出資)

設立 : 昭和34年3月

所在地 : 大阪市淀川区

会社名 : Kaneka Pharma Vietnam Co.,Ltd(カネカ

ファーマ ベトナム株式会社)

資本金 :

200万USドル(株式会社カネカ、100%出資)

設立 : 平成17年12月

所在地 : ベトナム社会主義共和国

ビンズン省

ベトナム・シンガポール工業団地(VSIP)

敷地面積 : 約2万m2

社員数 : 約120名

主要製品 : 医療用カテーテルほか

会社名 : Vina Showa Co.,Ltd(ヴィーナ ショーワ株式会社)

資本金 :

40百万円(昭和化成工業株式会社、100%出資)

設立 : 平成15年4月

所在地 : ベトナム社会主義共和国

ビンズン省

ベトナム・シンガポール工業団地(VSIP)

敷地面積 : 約1万m2

社員数 : 約20名

主要製品 : 医療用塩ビコンパウンドほか

<参考>

会社名 : 昭和化成工業株式会社

資本金 :

62百万円(株式会社カネカ、約70%出資)

設立 : 昭和31年1月

所在地 : 埼玉県羽生市

2005/12/16 三井化学

株式交換による山本化成株式会社の完全子会社化に関するお知らせ

三井化学株式会社(以下「三井化学」)と山本化成株式会社(以下「山本化成」)は、本日取締役会を開催し、株式交換により山本化成が三井化学の完全子会社となることを決議しましたので、下記のとおりお知らせいたします。

1. 株式交換による完全子会社化の目的

三井化学は、2004年度に中期経営計画を策定し、「世界の市場で存在感のある強い三井化学グループ」を目指して、機能性材料分野の拡大・成長による事業構造の変革と収益力の強化、連結経営の強化に取り組んでいます。

なかでも、情報電子材料事業は機能性材料分野の重点領域の一つであり、経営資源を集中して積極的な事業展開を進めております。

一方、山本化成(三井化学31.7%出資)は、カラーフォーマー、機能性色材等の製造・販売を行っています。

株式交換により、山本化成が三井化学の完全子会社となることで、次のとおり両社の連携が更に強化され、情報材料分野における機能性色素事業の更なる拡大が図られます。

[1]カラーフォーマー事業の効率的運営の推進

[2]機能性色材事業における製販研の効率化と新製品開発の加速

なお、株式交換において完全子会社となる山本化成は株式交換の日までに大阪証券取引所上場を廃止する予定です。

2. 株式交換の条件等

(1)株式交換の日程

平成17年12月16日 株式交換契約書承認取締役会(両社)

平成17年12月16日 株式交換契約書締結(両社)

平成18年 2月24日(予定) 株式交換契約書承認臨時株主総会(山本化成)

平成18年 3月25日(予定) 山本化成株式上場廃止

平成18年 3月31日(予定) 株券提出期日(山本化成)

平成18年 4月 1日(予定) 株式交換期日

(注)商法第358条第1項(簡易株式交換)の規定に基づき、三井化学においては株主総会の承認を得ることなく行うものであります。

(2)株式交換比率

会社名 三井化学(完全親会社) 山本化成(完全子会社)

株式交換比率 1

1.10

(3)株式交換交付金

株式交換交付金の支払はありません。

3.

株式交換の当事会社の概要(平成17年9月30日現在)

| (1)商号 | 山本化成(完全子会社) |

| (2)事業内容 | 染料(近赤外線吸収色素、情報記録紙用色素など)、化成品中間物(過酸化水素製造用キャリアなど)、その他製品(有機精密化学品など)の製造および販売 |

| (3)設立年月日 | 昭和23年5月26日 |

| (6)資本金 | 2,134百万円 |

| (13)大株主および持株比率 (平成17年9月30日現在) |

三井化学 31.70% 三井物産 13.94% 山本啓子 3.83% 三井化学ファイン 3.36% ユービーエス セキュリティーズ エルエルシー カスタマー セグリゲイテイッド アカウント 2.61% 山本睦子 2.51% 山本昌由 2.26% 山本康正 2.25% 中央三井信託銀行 1.99% 山本化成共栄会 1.62% |

| (15)当事会社の関係 | 資本関係:三井化学は山本化成の発行済株式総数の31.7%を保有しております。 人的関係:三井化学から役員の派遣、社員の出向を行っております。 取引関係:三井化学が原料の販売、製品の購入を行っております。 |

▼ケミカル事業子会社の合併(簡易合併)に関するお知らせ

http://www.awi.co.jp/news/press.php?s=68

当社は、ケミカル事業の統合再編について平成17年10月20日に発表いたしました。この統合再編の一環として、タテホ化学工業株式会社の完全子会社化に続き、当社は、本日開催された取締役会において、平成18年4月1日を合併期日として、当社の完全子会社であるエア・ウォーター・ケミカル株式会社(以下「エア・ウォーター・ケミカル」)と、エア・ウォーター・ベルパール株式会社(以下「エア・ウォーター・ベルパール」)を合併することを決議いたしましたので、下記の通りお知らせいたします。

なお、本合併は商法第413条の3の規定(簡易合併)に基づき、当社の株主総会の承認を得ずに行う「簡易合併」の手続きにより実施いたします。

記

1.合併の方式

当社を存続会社とする吸収合併方式で、エア・ウォーター・ケミカルとエア・ウォーター・ベルパールは解散いたします。

2.合併の目的

平成17年10月20日に発表いたしました「ケミカル事業の再編について」に基づき、エア・ウォーター本体での一体的な経営体制を確立し、経営資源の結集とその共有化を図り、迅速かつ効率的な事業展開を推進するために、エア・ウォーター・ケミカルとエア・ウォーター・ベルパールを当社に吸収合併いたします。

3.合併比率

エア・ウォーター・ケミカルとエア・ウォーター・ベルパールは当社の完全子会社であり、合併にあたり新株式の発行および資本金の増加は行いません。

4.合併交付金

合併交付金の交付はありません。

5.合併の日程

平成18年1月23日

合併契約書承認取締役会(エア・ウォーター・ケミカル)

平成18年1月26日

合併契約書承認取締役会(当社、エア・ウォーター・ベルパール)

合併契約書調印

平成18年2月13日(予定)

承認株主総会

(エア・ウォーター・ケミカル、エア・ウォーター・ベルパール)

平成18年4月 1日(予定) 合併期日

平成18年4月 3日(予定) 同 登記

当社は、商法第413条の3の規定(簡易合併)に基づき株主総会の承認決議は省略いたします。

6.被合併会社の役員

本合併に伴いエア・ウォーター・ケミカルとエア・ウォーター・ベルパールの役員は合併期日をもって全員退任いたします。

7.当事会社の概要 略

※エア・ウォーター・ベルパールは、カネボウ株式会社より事業を譲受け、平成17年3月1日から営業を開始しております。

事業内容 機能性微粒子状フェノール樹脂とニューカーボン材料及び高性能窒素ガス発生装置の製造、販売

8.最近3決算期間の業績 略

9.合併後の当社の状況

本合併による当社の商号、事業内容、本店所在地、代表者、資本金、決算期などの変更はありません。また総資産等についても重大な変動はありません。

10.今後の見通し

本合併によって、既に公表済みである単体・連結業績見通しについては変更ありません。なお、平成19年3月期の業績見通しは、確定次第発表いたします。

日本経済新聞 2006/8/18

業界再編を読む 総合化学

中堅の有力分野に関心

総合化学企業の製品は多岐にわたり、分野ごとに成長性が大きく異なる。このためM&A(企業の合併・買収)も、会社同士よりも事業単位で起きる可能性が高い。

1990年代に国内需要の頭打ちやアジア勢の台頭などで長期低迷した汎用化学品では、供給過剰の解消を狙った事業再編が進んだ。昨年4月には三井化学が出光興産と汎用樹脂事業を統合。汎用樹脂の国内メーカー数は急減したが、再編完了とはまだ言い切れない。

業界には「2009年問題」とも呼ばれる供給過剰懸念がある。09年までに中東や中国で大規模な石油化学プラントが続々と稼働、中国など新興国の需要だけでは吸収しきれない。老朽化した国内設備の廃棄なども視野に入れ、生き残りをかけた「守り」の事業再編が起きる余地は残る。

一方、電子材料や医薬品など高付加価値品では「攻め」の再編に動きそうだ。M&Aの活用でシェアを拡大、国際的な競争優位を高める。

旭化成は「戦略投資枠」として、07年3月期以降の5年間に4千億円をM&Aなどに投じる考え。エレクトロニクス分野を中心に、海外の薄型パネル部材メーカーの買収などを検討しているもようだ。三菱ケミカルホールディングスは、保有する大量の自社株を使った医薬品事業などでのM&Aを模索している。

中堅化学メーカーには有力な高付加価値事業を持つ企業が多い。アクリル系事業や炭素繊維が強い三菱レイヨン、液晶部材の偏光板材料で9割近いシェアを持つクラレなどだ。これらの分野では、欧米の巨大化学企業が触手を伸ばす可能性も否定できない。

総合化学各社の業績と株価指標

単位億円、業績は2006年3月期、昭電工は2005年12月期、株価は17日終値ベース。

※は買収防衛策を導入している企業

売上高 |

純利益 |

株価(円) |

時価総額 |

PBR(倍) |

|

三菱ケミHD |

24,089 |

856 |

754 |

13,619 |

2.1 |

住友化学 |

15,566 |

907 |

942 |

15,594 |

2.2 |

旭化成 |

14,986 |

597 |

746 |

10,762 |

1.8 |

三井化学 |

14,724 |

441 |

800 |

6,336 |

1.4 |

東ソー※ |

6,488 |

275 |

450 |

2,705 |

1.7 |

昭和電工 |

8,119 |

156 |

505 |

5,773 |

2.3 |

株価純資産倍率(PBR)=株価/1株当りの純資産

2006/8/19

業界再編を読む 医薬品

海外の攻勢、脅威に

医薬品メーカーで時価総額が1兆円を超えるのは武田薬品工業を筆頭にアステラス製薬、第一三共、工ーザイ、中外製薬の5社。7兆円近くで国内で断然の首位にある武田だが、20兆円台に達する世界最大手の米ファイザーに比べると3分の1程度。売上高でも首位の武田は世界ランキングでは15位どまりだ。

世界的な競争激化に、日本の医薬品メーカーも再編による規模拡大で対処してきた。アステラスは藤沢薬品工業と山之内製薬が合併して2005年春に発足、第一三共は第一製薬と三共が05年秋に経営統合して生まれた。中外薬は02年秋にスイス製薬大手ロシュの日本法人と合併し、現在はロシュの子会社だ。

大手で独立路線を継続するのは武田とエ-ザイ。ともに売上高に占める自社開発製品比率が高く、欧米の製薬企業にとっても魅力的な存在だ。エーザイが、医薬品業界でいち早く買収防衛策を導入したのは、予期せぬ買収攻勢への警戒感が背景にある。ただ大手各社は海外展開にも積極的で、新薬候補や販売網を入手するためにM&A(企業の合併・買収)を仕掛ける側にも立っている。

時価総額1兆円以下の準大手メーカーは、おおむね売上高に占める国内比率が9割超。薬価引き下げの影響を受けやすく、他社から大型新薬候補を獲得する資金力にも限りがある。新薬の自社開発が継続できないと、縮小均衡に陥る可能性が高い。大日本住友製薬のような企業規模の確保を狙ったM&Aも選択肢だ。

大正製薬はかつて田辺製薬との経営統合を目指したが、経営方針の違いを埋めきれず破談になった。ただ1400億円を超える現預金を保有、引き続き医薬企業のM&Aに関心を抱いている。

医薬品各社の業績と株価指標

単位億円、業績は2006年3月期、株価は18日終値ベース。小野薬は大証。

※は買収防衛策を導入している企業

売上高 |

純利益 |

株価(円) |

時価総額 |

PBR(倍) |

|

武田 |

12,122 |

3,132 |

7,670 |

68,207 |

2.9 |

アステラス |

8,793 |

1,036 |

4,570 |

25,772 |

2.1 |

第一三共 |

9,259 |

876 |

3,200 |

23,520 |

1.9 |

エーザイ※ |

6,012 |

634 |

5,540 |

16,429 |

3.2 |

中外製薬 |

3,271 |

536 |

2,540 |

14,210 |

3.8 |

大正製薬 |

2,714 |

358 |

2,315 |

7,418 |

1.3 |

塩野義 |

1,963 |

227 |

2,035 |

7,145 |

2.1 |

小野薬品 |

1,486 |

361 |

5,510 |

6,772 |

1.5 |

大日本住友 |

2,457 |

153 |

1,366 |

5,435 |

1.9 |

田辺製薬 |

1,715 |

154 |

1,456 |

3,896 |

1.8 |

株価純資産倍率(PBR)=株価/1株当りの純資産

筒中プラスチック工業株式会社の公開買付けおよび株式交換による完全子会社化および合併に関するお知らせ

当社は、本日開催された取締役会において、筒中プラスチック工業株式会社(コード番号:4225 東証・大証、以下「筒中プラスチック」といいます。)の発行する全株式の公開買付け(以下「本公開買付け」といいます。)を決議しました。また、本公開買付け後に筒中プラスチックを株式交換(以下「本株式交換」といいます。)により完全子会社化し、その後しかるべき時期に筒中プラスチックを当社に吸収合併することを筒中プラスチックと基本合意いたしましたので、下記の通りお知らせします。

1.公開買付けおよび株式交換による完全子会社化、合併の目的

(1)当社は平成16年3月に、当社グループの経営基盤の強化を目的として、筒中プラスチックの発行する株式の51%を取得し、連結対象子会社としました。その後当社は同社の自主独立を尊重しつつ、グループ経営におけるシナジー効果の発現を目指して同社と必要な協業を進めてきました。その結果、両社が個々に保有する材料分析評価子会社の合併、硬質塩化ビニルシートの合弁会社の一層の効率的な事業運営など、一定の成果を上げております。

(2)しかしながら、筒中プラスチックを取り巻く経営環境は、原材料価格の高騰、道路建設など公共事業の減少、光学事業分野の競争激化など、厳しさが増しつつあり、株主が期待する業績をあげることが困難な状況が続いております。筒中プラスチックの事業が、この苦境を乗り越え将来に向けて持続的な成長を遂げる為には、これまで以上の事業の選択と集中を図り、有望なコア事業に経営資源を再投入していくことが喫緊の課題であります。

この課題に対処するためには、顧客と一体となって付加価値を高めていく製品開発力、これまでの用途に捕われず市場を開拓するマーケティング力、価格競争に負けないコスト競争力を一層強化することが必要であります。

(3)そのためには、筒中プラスチック単独で取組むより当社と一体となって取組む方が構造的にも、組織規模からも効率的且つスピードアップが図れるものと判断しました。

すなわち筒中プラスチックのコア事業の持つ固有の競争力に、当社の有する研究開発力・マーケティング力を融合させ、製品に一層高度な機能を付与するとともに、少なくない重複間接費用を削減することで、コスト競争力強化も図れることになります。

(4)一方、当社は顧客と共に成長する素材メーカーとなることを標榜し、CS(Customer

Satisfaction)推進活動とSBPS(Sumitomo Bakelite

Production System:住友ベークライト生産システム)活動を通して、研究開発力、営業力、マーケティング力およびコスト競争力の強化に邁進しているところであります。

筒中プラスチックの事業は、当社の生活関連(QOL:Quality

of Life)セグメントに取り込まれていますが、完全一体化することにより、CS推進活動とSBPSを両輪とする活動の一層の推進を図ることができます。特に、建装材料分野で商流・物流の効率的活用が不可欠であり、両社のネットワークの融和が事業の総合力強化の原動力となります。

以上の理由により、筒中プラスチックを完全子会社化した後しかるべき時期に吸収合併することとし、これまで以上に当社グループのQOL部門の持続的な成長を図り、当社グループが、株主、お客様にとって一層価値ある企業に飛躍できるものと確信するものであります。

本公開買付けは、筒中プラスチックのすべての発行済株式(筒中プラスチックの保有する自己株式を除く。)を買い取ることを目的としており、筒中プラスチックの株主の皆様に対して近時の市場株価よりも有利な価格にてその保有する株式の売却機会を提供するものであります。本公開買付け価格535円は平成18年10月30日までの過去1ヶ月間の東京証券取引所における株価終値の平均値に約21.8%のプレミアムを加えた金額になります。本公開買付けに応募していただけなかった株主の皆様に対しては、完全子会社化を実現するため、速やかに株式交換を実施して、当社株式を割り当てる予定です。

グループ・ブランドとグループ社名を「AGC」でグローバルに統一

旭硝子株式会社(本社:東京、社長:門松正宏)は、創立100周年を迎える2007年9月を機に、グループ・ブランドをAGC(エイ・ジー・シー)に統一することを決定しました。ブランド統一にあたっては、新しいブランド・ロゴを採用するほか、海外を含むグループ各社が社名を変更し、社名にAGCを冠することとします。

当社は2002年にグローバル一体経営を掲げ、社内カンパニー制に移行、グループ・ビジョン“Look

Beyond” を制定し、この実現に向けた経営体制を整備してきました。

一方、ブランドについては、自動車用ガラスの分野では、すでにグローバルでブランド統一を実施しましたが、建築用板ガラスの分野では、欧州では「グラバーベル」ブランド、北米では「AFG」ブランドといった、買収当時のオリジナルブランドを地域ブランドとして使用するなど、事業分野によって対応に差がありました。

今般、グループ・ブランドをグローバルに「AGC」で一本化することにより、幅広い範囲にわたる当社の事業形態を「AGCグループ」としてより分かりやすくステークホルダーへ伝えると同時に、グループ従業員57,000人の一体感を高め、グローバル成長戦略を加速していきます。

また、より強固な「AGC」ブランドの確立を目指し、グループ各社の社名を「AGC」を冠する社名に変更することとしました。自動車用ガラス事業では、すでにグローバルに「AGC」を冠する社名に統一していますが、建築用板ガラス事業、ディスプレイ事業、化学事業、エレクトロニクス&エネルギー事業においても、グローバルに「AGC」を冠する社名で事業を展開することにより、さらなるブランド価値の拡大を図ってまいります。(社名変更例は別紙の通り)

なお、新しいブランド・ロゴは以下のとおりです。(略)

この新しいロゴマークは、当社グループの力強さや存在感を表現したものであり、ロゴのコア部分となる「G」のセンター位置に朱色を配し、炎のようなエネルギーの象徴やアクティブさをデザイン化しました。2007年9月までにグループ各社が使用するロゴをこれに統一します。

当社は、グループ・ビジョン“Look Beyond”のもと、先を見据え、よりブライトな世界を創るグローバル部材サプライヤーとして、お客様に価値あるソリューションを提供していきます。

<ご参考>

1.社名変更例

| 事業名 | 現社名 | 新社名 |

| 建築用板ガラス | グラバーベル(ベルギー) | AGCフラットグラス・ヨーロッパ |

| AFGインダストリーズ(米国) | AGCフラットグラス・ノースアメリカ | |

| 化学 | 旭硝子フロロポリマーズUK(英国) | AGCケミカルズ・ヨーロッパ |

| エレクトロニクス&エネルギー | 旭硝子郡山電材、旭ファインマテリアルズ(郡山市) | AGCエレクトロニクス |

| 旭テクノグラス(船橋市) | AGCテクノグラス | |

| その他 | 松島光コンポーネント(福岡市) | AGCマイクロガラス |

2.AGCグループの概要

(1)連結子会社数

:254社(うち海外188社)

(2)グループ従業員数:約57,000名

(3)連結売上高

:1兆5,267億円(2005年12月期)

(4)事業内容

:建築用板ガラス、自動車用ガラス、ディスプレイ用ガラス、化学品、電子部材

日本経済新聞 2007/5/30

樹脂原料工場 相次ぎ海外に

信越化、米で1000億円投資 三井化はアジア市場強化

信越化学工業は水道管などに使う塩化ビニール樹脂で、1千億円を投じて米国に原料の工場を2010年にも新設する。最大市場の北米で原料からの一貫体制を築き、世界最大手の地位を固める。三井化学は自動車やパソコン向け耐熱性樹脂の原料の工場をシンガポールに300億円超をかけて新設する。国内化学大手が国際競争力の高い製品を軸にグローバル化を加速し始めた。

信越化学は全額出資子会社の米シンテックが持つテキサス州の塩ビ樹脂工場の近隣に原料工場を新設する。投資額1千億円は、信越の06年度の国内外投資の約半分。塩ビ樹脂の国内需要は公共工事縮小で頭打ちだが、世界市場(06年で推定3千万トン)は伸び、米国は20%強を占める。

信越は日米欧に塩ビ工場を持ち11%の世界シェアを握るものの、米国では原料をほぼすべて米化学大手ダウ・ケミカルから調達している。シンテックは08年末をめどに塩ビ樹脂の生産量を30%増の年間約260万トンに引き上げる計画を進めており、事業拡張には自前での原料生産が不可欠と判断。大規模投資により、米国でつくる塩ビ樹脂の原料の70%近くを自前で賄う。

一方、三井化がシンガポールに新設するのは、耐熱性ポリカーボネート樹脂に使う「フェノール」と呼ぶ原料の工場。同社はアジアでシェア30%の最大手。工場新設で日本と既存のシンガポール工場を合わせたフェノールの総生産能力は約30%拡大し、海外生産比率は50%に高まる。日本の石油化学産業は1950年代に欧米からの技術導入で始動し、国内需要への依存度が高かった。90年代後半以降、国内市場の頭打ち感が強まる中で、成長には海外展開が不可欠となっている。

戦略事業で海外展開 化学大手

世界で勝ち残り狙う

化学大手が海外市場を戦略事業で開拓し、拡大を目指す姿勢が鮮明になってきた。バブル崩壊後に汎用樹脂事業の集約や設備廃棄で体質改善が進んだところに、海外市場の成長と日系企業の海外展開が本格化、世界で勝ち残りを狙う分野に戦略投資する段階に入った。

信越化学工業の米子会社シンテックは塩ビ樹脂の増産も進めており、シンテックだけで近く日本国内の塩ビメーカーの総生産能力(約230万トン)を上回る規模になる。金川千尋社長は「今後も世界市場は拡大するとみており、カントリーリスクの低い北米を足場に全世界に輸出する」と説明する。

三井化学がシンガポールで投資するフェノールの世界シェアは約10%。主用途のポリカーボネート樹脂は自動車のヘッドランプやDVD・CDの基板に使い、世界市場は年率7%程度の成長が期待できる。

現在、信越の海外売上高比率(連結売上高に占める海外)は約70%に達する。大手7社合計でも06年度の海外売上高比率は37%と、01年度から11ポイント上昇した。

他社も海外投資を加速しており、三菱ケミカルホールディングスは中国で3月、合成繊維ポリエステル原料の新工場を完成。住友化学はサウジアラビアで事業費約1兆1千億円の石化事業を08年、旭化成は家電製品の外装や自動車部品に使う高機能樹脂の原料工場をタイで09年末までにそれぞれ稼働する。体力に勝る欧米大手と競合する製品も多いだけに、各社の海外事業の成否が成長を左右しそうだ。

ダイセル化学、ポリプラを100%子会社化へ

ダイセル化学工業はこのほど、連結子会社のポリプラスチックス(出資比率=ダイセル化学55%、ティコナ45%)を100%子会社化する意向を明らかにした。ティコナの親会社、セラニーズによるポリプラ買収の意思表明に対する対応措置。ダイセル化学では「ポリプラスチックスの発展のためには、これまで同様に全面的に支援していく」(小川大介社長)とし、今後の成り行き次第ではティコナを含めて完全子会社化を視野に入れていく。

ポリプラは同社の主要グループ会社で、合成樹脂事業の中核。ダイセル化学は今期スタートした3カ年中期計画で、ポリプラが手掛けるエンジニアリングプラスチック事業を合成樹脂事業部門のけん引役に据えており、これに沿って計画必達を目指していく。

ダイセル化学工業は推進中のグループ中計で、09年度に売上高4500億円、営業利益550億円、ROA(総資産経常利益率)9%超を目指している。合成樹脂事業は前期に1618億円を売り上げ、全体の42%を占める主力部門。うちポリプラのみで1000億円超を稼いでいる。09年度には同事業の売上高を06年度比15%増の1855億円まで高める計画で、これには中国におけるポリアセタール(POM)樹脂の販売拡大、液晶ポリマー(LCP)の増産効果などポリプラの事業展開が大きく貢献してくる。

ビーズ法発泡ポリスチレン事業の営業権等譲渡及び日化化成品株式会社の株式譲渡の基本合意に関するお知らせ

株式会社JSP(以下「JSP」)と日立化成工業株式会社(以下「日立化成」)は、平成19年9月28日開催の各々の取締役会において、日立化成が展開しているビーズ法発泡ポリスチレン(以下「EPS」)事業の営業権等をJSPに譲渡する基本合意書締結について決議しましたので、下記のとおりお知らせいたします。

1.趣旨

JSPと日立化成は、それぞれ展開しているEPS事業に関し、今後厳しさを増す国内外の事業環境下において、その競争力を維持・強化し、事業の拡大を実現するためには、それぞれの事業を統合することが必要であるとの基本認識において一致し、その方法につき協議を行ってまいりました。

その結果、JSPが日立化成から、本事業に関する営業権、知的財産権、ノウハウ等を譲り受けると同時に、日立化成の100%子会社である日化化成品株式会社の全株式を譲り受けることが最も適切であるとの合意に達しました。

なお、日立化成が現在製造しているEPS品種につきましては、JSPにおいて製造設備の整備が完了するまでの間、お客様への供給責任を果たすために、別途両社が合意する期間、JSPが日立化成に製造を委託する予定です。

2.営業権等譲渡の内容

(1)日立化成が営むEPS事業の営業権。

(2)EPS事業に関し日立化成が保有する特許権、実用新案権、商標権、意

匠権等の知的財産権及びノウハウ。

(3)日化化成品株式会社の全株式。

3.譲渡事業の規模

日立化成のEPS事業連結売上高:約90億円(平成19年3月期実績)

4.日程

平成19年9月28日 両社の取締役会決議、基本合意書締結

平成20年1月31日(予定) 事業譲渡契約及び株式譲渡契約締結

平成20年3月31日(予定) 営業権等譲渡日

なお、本件につきましては、公正取引委員会の承認を得たうえで実施する予定です。

譲渡部門の資産・負債等の項目については、事業譲渡契約及び株式譲渡契約締結後、速やかに別途開示いたします。

5.業績に与える影響

(1)本件によりJSPの連結売上高は、約90億円(約9.4%:平成19年

3月期連結売上高に対する比率)増加する予定です。

なお、業績予想に修正が生じた場合には、別途開示する予定です。

(2)本件による、日立化成の業績及び財政状態に与える影響は、軽微であり

ます。ただし、現在精査中であり、影響が大きい場合は別途開示する予

定です。

6.会社の概要

(1)JSPの概要

商号:株式会社ジェイエスピー

本店所在地:東京都千代田区丸の内三丁目4番2号

代表者氏名:代表取締役社長 井上 六郎

設立年月日:昭和37年1月24日

資本金:10,076百万円(平成19年3月31日現在)

大株主:三菱瓦斯化学株式会社(出資比率42.2%)

従業員:連結1,999名、単体621名(平成19年3月31日現在)

事業の内容:各種発泡樹脂製品の製造・研究開発及び販売

売上高:連結95,505百万円、単体52,707百万円(平成19年3月期)

(2)日立化成の概要

商号:日立化成工業株式会社

本店所在地:東京都新宿区西新宿二丁目1番1号

代表者氏名:執行役社長 長瀬 寧次

設立年月日:昭和37年10月10日

資本金:15,421百万円(平成19年3月31日現在)

大株主:株式会社日立製作所(出資比率51.1%)

従業員:連結17,502名、単体3,491名(平成19年3月31日現在)

事業の内容:エレクトロニクス関連製品、機能性材料関連製品、

住宅機器・環境設備の製造、販売

売上高:連結628,805百万円、単体255,021百万円(平成19年3月期)

(3)日化化成品株式会社の概要

商号:日化化成品株式会社

本店所在地:茨城県下妻市鎌庭字木仙房2052

代表者氏名:代表取締役 小林 明洋

設立年月日:昭和45年6月17日

資本金:495百万円(平成19年3月31日現在)

発行済株式総数:990,000株

大株主:日立化成工業株式会社(出資比率100%)

事業の内容:発泡スチロール成型品製造、販売

2007年10月9日

ダイセル化学工業

子会社の株式譲渡に関する基本合意書締結のお知らせ

ダイセル化学工業株式会社(社長:小川

大介)は、連結子会社である大日本プラスチックス株式会社の全ての株式をタキロン株式会社(社長:森下

誠二)へ譲渡することに関する基本合意書を締結いたしましたので、下記のとおりお知らせいたします。

1.株式の譲渡の理由

大日本プラスチックス株式会社は1956年に当社の合成樹脂事業計画の一環として設立し、1971年に株式会社トクヤマが資本参加し、当社60%出資、株式会社トクヤマ40%出資の共同出資会社として運営してまいりました。

大日本プラスチックス株式会社は、主に塩化ビニール波板、ポリカーボネート波板等の建築資材や、ハウエル管、スーパー管、ネトロン耐圧パイプ等の土木資材などを中心に、幅広い分野におけるプラスチック加工製品の製造・販売を行っておりますが、これらの事業群は現在のダイセル化学グループの主力事業とのシナジー効果を期待できるものが少なく、事業の選択と集中という観点から当社グループ外での発展の道を模索しておりました。一方、タキロン株式会社は、大日本プラスチックス株式会社と広く事業内容が重なっており、プラスチック加工事業の厳しい競争環境のなか、営業上・生産上の統合シナジー効果は非常に大きいと考えられます。本株式譲渡によりタキロン株式会社の傘下に入ることで、大日本プラスチックス株式会社の主力事業がより強化し発展することが期待できるものと判断し、本株式譲渡を行うことの基本的事項に関する合意書を締結するに至りました。

2.大日本プラスチックス株式会社の概要

(1) 代表者 伊丹 淳一

(2) 本店所在地 大阪市中央区

(3) 設立年月日 1956年9月15日

(4) 主な事業内容

建築資材、土木資材、農水産資材、包装資材、環境資材、生活関連資材等の製造および販売

(5)資本金 8億59百万円

(6)株主および所有割合 当社 60%、株式会社トクヤマ

40%

3.株式の譲渡先

(1) 商号 タキロン株式会社

(2) 代表者 森下 誠二

(3) 所在地 大阪市中央区

(4) 当社との関係

資本的関係、人的関係、取引関係ともにございません。

4.譲渡日程

本株式譲渡は、2回に分けて実施し、初回、本年末を目処に株式の60%分を本株式譲渡契約締結時に実施する予定です。尚、2回目の40%分の譲渡時期に関しては今後の協議の中で決定していく予定です。

株式および経営権の取得について

タキロン株式会社(以下「タキロン」) は、プラスチック製ナミイタの大手である大日本プラスチックス株式会社(以下「ダイプラ」)の株式および経営権につき、同社の出資者であるダイセル化学工業株式会社(以下「ダイセル」)及び、株式会社トクヤマ(以下「トクヤマ」)の2社から買収することで大筋の合意をし、基本合意書を締結しました。当面は60%を取得し2~3年後を目処に100%出資へと移行する考えです。

今後デューデリ等のさらに具体的な作業を進め、2007年末を目処に本契約締結をする予定です。

1. 株式および経営権取得の目的

タキロンは、総合プラスチックメーカーとして、プラスチック製のナミイタ、ネット、暗渠用パイプを主力事業の一つとしてきました。又、一方のダイプラも同様の製品を主力事業にしています。ただ、ここ数年は原油価格の高騰などによる原材料価格の急騰を受け、両社とも収益の圧迫を余儀なくされております。更に、これらの製品は国内需要が頭打ちのため、両社とも現状のままでは今後の拡大も期待できないところから、ともにブランド力のある製品を持つ両社が資本関係を背景に、収益の拡大を実現し、国内市場での確固たる地位を確立することに目的をおいています。

特に、タキロンが重点事業と位置付けるポリカーボネート樹脂製ナミイタ、平板は両社併せての生産量が2 万トン/年前後となり、同分野における強固な地位を確立することになります。

2. 株式および経営権取得後の事業体制とシナジー効果

グループとしてのシナジー効果は両社併せて年間十数億円の営業利益増加になると想定しており、具体的には下記のような施策を検討していきます。

1) 生産拠点の集約によるコスト競争力の強化

新たなタキロングループとして生産効率を高め、コスト競争力を向上させるために、両社の生産拠点について製品、地域等を考慮した集約を検討します。

2) 共同配送によるサービスの向上と配送コスト低減

共同配送については、タキロンの東日本、西日本の両物流拠点を活用し、配送コストの削減と今以上の配送レベルの向上を目指します。

3) 土木資材事業移管による営業の集約

土木資材事業については、ハウエル管事業(大口径下水道管、排水管)で業界優位にあるダイプラへ営業を集約することを検討し、それにより設計指定、技術支援を含めお客様との繋がりをより強固なものにできると考えています。

4) 原材料調達の集約

ポリカーボネート樹脂、塩化ビニール樹脂をはじめ、全ての原材料を見直し、共同購入の実施により調達コストの低減を図ります。

5) 相互の販売ルート活用

両社が独自に持っている特長ある製品について、相手方のお客様に対しても、積極的に販売を推進します。

2. 取得対象株式

今回の株式売買により、タキロンはダイプラの全発行株式(1,032,000 株)の60%を取得します。

現状の持分比率 売買後の持分比率 ダイセル 60%

トクヤマ 40%タキロン 60%

ダイセル 24%

トクヤマ 16%3. スケジュール

当株式売買については、既に基本合意書を締結済みです。

今後は詳細調査等を経て、2007年12月末に株式譲渡契約を締結する予定にて作業を進めることにしております。

子会社の事業の譲渡に関する基本合意書締結のお知らせ

ダイセル化学工業株式会社(社長:小川

大介)は、連結子会社である三国プラスチックス株式会社の全ての事業をアロン化成株式会社(社長:矢田

昭)へ譲渡することに関する基本合意書を締結いたしましたので、下記のとおりお知らせいたします。

1.事業の譲渡の理由

三国プラスチックス株式会社は1927年に当社(当時は大日本セルロイド株式会社)三国加工場を分離、三国セルロイド株式会社として設立されました。第二次世界大戦後、石油化学の勃興とその後の技術の変遷に伴い、セルロイド製品からプラスチックス製品の加工・販売に移行、1973年に社名を現社名の三国プラスチックス株式会社に変更し、現在に至っております。

三国プラスチックス株式会社は、主に水道用品(レジンコンクリート製マンホール、塩化ビニル製伸縮継ぎ手、ペットボトルリサイクル樹脂製量水器筐

等)、自動車部品、工業部品、OA機器部品、建設機械部品、家電部品などプラスチックス製品の製造・販売を行っておりますが、これらの事業群は現在のダイセル化学グループの主力事業とのシナジー効果を期待できるものが少なく、事業の選択と集中という観点から当社グループ外での発展の道を模索しておりました。一方、アロン化成株式会社は、下水道分野を中心に塩化ビニル製継ぎ手やパイプなどの製造・販売を行っており、三国プラスチックス株式会社との営業上・生産上の統合シナジー効果は非常に大きいと考えられます。本事業の譲渡によりアロン化成株式会社の傘下に入ることで、三国プラスチックス株式会社の主力事業がより強化し発展することが期待できるものと判断し、本事業の譲渡を行うことの基本的事項に関する合意書を締結するに至りました。

2.三国プラスチックス株式会社の概要

(1) 代表者 伊藤 徹宜

(2) 本店所在地 大阪市淀川区

(3) 設立年月日 1927年7月14日

(4) 主な事業内容

水道用品(レジンコンクリート製マンホール、塩化ビニル製伸縮継ぎ手、ペットボトルリサイクル樹脂製量水器筐

等)、

自動車部品、工業部品、OA機器部品、建設機械部品、

家電部品等のプラスチックス製品の製造および販売

(5) 資本金 3億15百万円

(6) 株主および所有割合 当社 100%

3.事業の譲渡先

(1) 商号 アロン化成株式会社

(2) 代表者 矢田 昭

(3) 所在地 東京都品川区

(4) 当社との関係

資本的関係、人的関係、取引関係ともにございません。

4.事業の譲渡の方法

三国プラスチックス株式会社の100%出資子会社である三国化工株式会社へ事業に必要な資産および契約上の地位その他の権利義務を吸収分割し、吸収分割後、三国化工の株式の全てをアロン化成株式会社へ譲渡する予定です。

5.譲渡日程

2008年10月1日(予定)

日本経済新聞 2008/12/3

会社研究 三菱レイヨン

買収が問う構造改革 炭素繊維などに課題

三菱レイヨンが11月、英国の大手化学会社ルーサイト・インターナショナルの買収を決めた。看板、パソコンなどの材料に使う「MMA(メタクリル酸メチル)モノマー」事業の欧米市場を手中に収め、世界シェアを約3倍の35%に高める。ただ、2009年3月期の純利益予想はゼロと厳しく、事業の構造改革に向けた課題は山積している。

DEレシオ 1.7倍に

「長い間の夢であり、悲願だった」。鎌原正直社長はこう力を込める。MMAモノマー畑を歩んだだけに感慨はひとしおのようだった。買収額は16億ドル(1500億円)で、同社の時価総額(1350億円)を上回る。資金は、来年1月の取引完了をメドに、まずメーンバンクの三菱東京UFJ銀行からの融資で賄う。そのうえで借り入れと社債による調達を併用する。

結果的に自己資本に対する負債の倍率を示す負債資本倍率(DEレシオ)は08年3月末の0.5倍から1.7倍に跳ね上がる。

「買収金額が高く、将来の利払い負担が増す」(クレディ・スイス証券の沢砥正美アナリスト)との指摘もある。同社はこれに対し、10年でDEレシオを半減させた実績もあり「事業の構造改革や買収効果などで十分に対処可能」(片山義敬経理部長)としている。

MMAモノマーの強化は同時に、ほかの事業分野は生き残りが可能か、という疑問を浮かび上がらせた。例えば業界では中長期の成長頭とされる炭素繊維部門。関連部門の今期の営業利益は71%減の32億円にとどまる見通しで、同部門の雄である東レ(23%減の140億円)に見劣りする。

三菱レにしても120億円を投じ、広島で炭素繊維の工場増設を進めている。年産は09年末に5割増の8100トンとなる見込みだが、東レや帝人と異なり、収益率の高い航空機向けの販路を築いていない。アナリストの間では「炭素繊維事業は他社に売却して、MMAモノマー事業に経営資源を集中するのも選択肢」(野村証券の西村修一アナリスト)との指摘も出ている。

アクリル関連は赤字

売上高の約2割を占めるアクリル繊維関連部門は今期、71億円の営業赤字を計上する見込み。上期の原料高を価格に転嫁しきれず、同繊維は中国で衣料需要などの低迷が響く。大幅減産などで対処する姿勢だが、一段の合理化を迫られそうだ。

そして"本命"のMMAモノマー事業は皮肉にも買収をきっかけに競争が激しくなる。ライバルの旭化成がタイで10年末をメドに年産7万トンの工場を稼動させる計画。「(三菱レの英社買収により)上位の2社が一体化し、当社にはシェア拡大の余地が生まれる」と意気込む。

反発力欠ける株価

三菱レの抱える課題を意識してか、買収発表後も株価は反発力に欠け、PBR(株価純資産倍率)は0.7倍程度にとどまる。買収で09年度に営業利益で50億円以上の相乗効果を見込むが、アナリストの間では「収益改善にはなお時間がかかる」と懐疑的な見方が根強い。MMAモノマー事業を一気に強化する三菱レに対し、市場は素早い事業の選択と集中を催促しているのかもしれない。

日本経済新聞 2010/1/6

会社研究 信越化学

成長回帰へ2本柱磨く 新興国に照準、投資継続

米南部ルイジアナ州。ミシシッピ川沿いの一角で年後半の稼働を目指した工場拡張工事が進む。信越化の中核子会社、シンテックが手がける塩化ビニール樹脂工場だ。

■中南米向け伸びる

狙いは金融危機後の回復が早い新興国需要。水道管や住宅の窓枠に使う塩ビは、今年5%の経済成長を見込むブラジルなど中南米向けが好調だ。シンテックの輸出比率は昨年秋、過去最高水準とみられる約5割まで上昇。塩ビの世界需要は2013年までに2割程度増える見通し。設備増強でグループの年産能力は380万トンになり、世界首位をさらに固める。

景気回復を見越した値上げにも強気だ。シンテックは昨年、米国で少しずつ販売価格を上げ、今月からはさらに15%前後上乗せする。同社は新興国で数量を稼ぐ一方、米国は値上げで採算を高め、10年12月期は大幅経常増益(前期推定は百数十億円)を目指す。

「どんな理由であろうと赤字は許さない」。金川千尋社長の最近の口癖だ。世界景気減速の逆風を受けて10年3月期は大幅減益となるが、1000億円前後の連結営業利益は確保する見込み。連続成長回帰を確実にするため、金川社長は手綱を一段と引き締める。

もう一つの世界トップ製品であるシリコンウエハーも、回復は鈍いが安定感を発揮している。2位のSUMCOが今期800億円の連結営業赤字を見込むのに対し、信越化はウエハー部門で200億円の営業黒字を維持する見通し。月次でも赤字は1度もない。

2社の差が際立つ要因の一つは固定費負担だ。ウエハー設備の償却年数はSUMCOが5年、信越化は3年。積極償却により信越化の減価償却費は07年3月期をピークに減り、需要が急減した今期の利益を支える。

■製品価格、自ら形成

もう一つは顧客構成。信越化は大口取引先に加え「国内系の中堅ユーザーにも強く顧客層が厚い」(シティグループ証券の金井孝男マネジングディレクター)。SUMCOの第3四半期は大口径の製品中心に直前四半期比で1%の値上げにとどまったが、信越化は「5%前後の値上げは確保しているようだ」(業界関係者)との声もある。

業界予測では、半導体ウェハー出荷面積は11年に過去最高を更新する見通し。景気回復が緩やかな中、製品の値上げ浸透に懐疑的な見方はある。しかし、ウエハーでも将来の需要増を見据え、足元の市況に左右されずに自ら価格形成に動く。

■首位の強み生かす

トップシェア製品を両輪とし、首位の強みを生かして飽くなき収益強化策を進めるのが信越化のビジネスモデル。過去のシリコンサイクルの波を乗り越え、連結営業利益は1990年の金川社長就任後、08年3月期までに約6倍に伸びた。08年秋から1年で従業員の14%(約2800人)を削減。成長回帰に備える。

そのタイミングを逃さないために、業績の下降局面であっても投資は緩めない。今期の設備投資は1500億~20000億円とほぼ通常水準を維持。景気悪化の時こそ積極投資を即断して成長への足場を固め、収益拡大を実現。その姿は韓国サムスン電子と重なる。

日本の総合化学は国内の過剰設備のリストラに手間取り、株価が低迷している。一方、塩ビ・ウエハーで強い国際競争力を維持する信越化は「日本の化学株で唯一、世界の投資家を相手にできる企業」(野村証券の西村修一アナリスト)。ピークと比べた株価下落率は相対的に小さく、市場評価は揺らいでいない。

金川社長にとって、世界を揺るがした経済危機ですら「やりがいのある年」との位置づけだ。ただ金川氏が存在感を発揮するほど、市場では後継者問題も意識される。周囲が金川氏を超える働きぶりで成長回帰をけん引した時、次世代の信越化の姿がみえてくる。