2003/1/29 武田薬品工業 大阪ガス、武田から活性炭会社買収

生活環境事業の100%子会社化について

http://www.takeda.co.jp/press/03012901j.htm

活性炭、木材保存剤、工業用保存剤、環境汚染診断薬等の製造・販売等を事業内容とする生活環境カンパニーを当社全額出資の子会社といたします。医薬外事業の自立

<新会社の概要(予定)>

| 1.会社名 |

: |

日本エンバイロケミカルズ株式会社 |

| 2.本社所在地 |

: |

大阪市中央区道修町二丁目3番8号 |

| 3.資本金 |

: |

21億円(当社全額出資) |

| 4.初年度売上高見込 |

: |

約170億円 |

| 5.代表取締役社長 |

: |

小林厚夫(現生活環境カンパニープレジデント) |

| 6.従業員数 |

: |

約140名(生活環境カンパニー在籍の従業員全員が出向) |

| 7.事業所 |

: |

管理販売部門:東京、大阪

研究部門:現大阪工場内施設を継続使用

製造部門:静岡県清水市 |

| 8.事業内容

: |

: |

生活環境カンパニーの事業を承継し、次のとおりとする。

活性炭、木材保存剤、工業用保存剤、下水処理用の担体、環境汚染診断薬、フッ素・リン吸着剤などの研究、開発、製造、輸出入および仕入・販売 |

| 9.営業開始日 |

: |

2003年4月1日 |

2003/05/21 武田薬品工業

ワイスと武田薬品との新たな提携について

http://www.takeda.co.jp/press/03052101j.htm

ワイスと武田薬品は、武田薬品が保有する日本ワイスレダリー社の株式譲渡、関節リウマチ治療薬「エタネルセプト」(米国製品名エンブレル)のコ・プロモーションなどを含む新たな提携をスタートさせることについて合意いたしました。また、日本ワイスレダリー株式会社はワイス株式会社に社名変更いたします。

2003/06/27 武田薬品工業

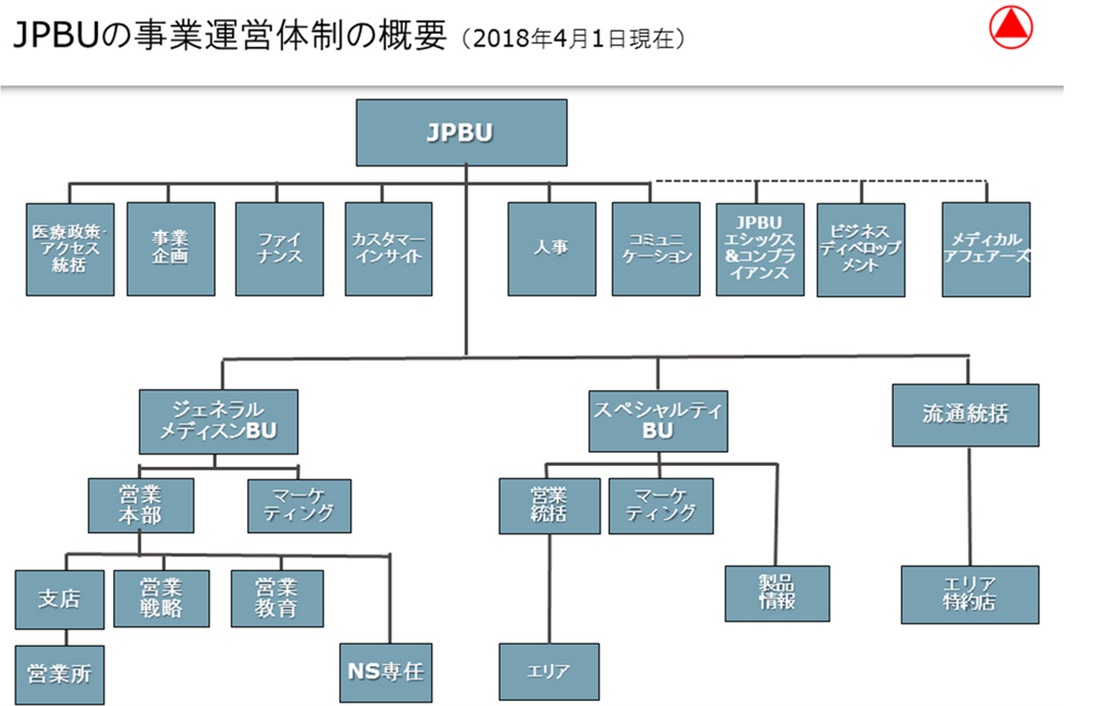

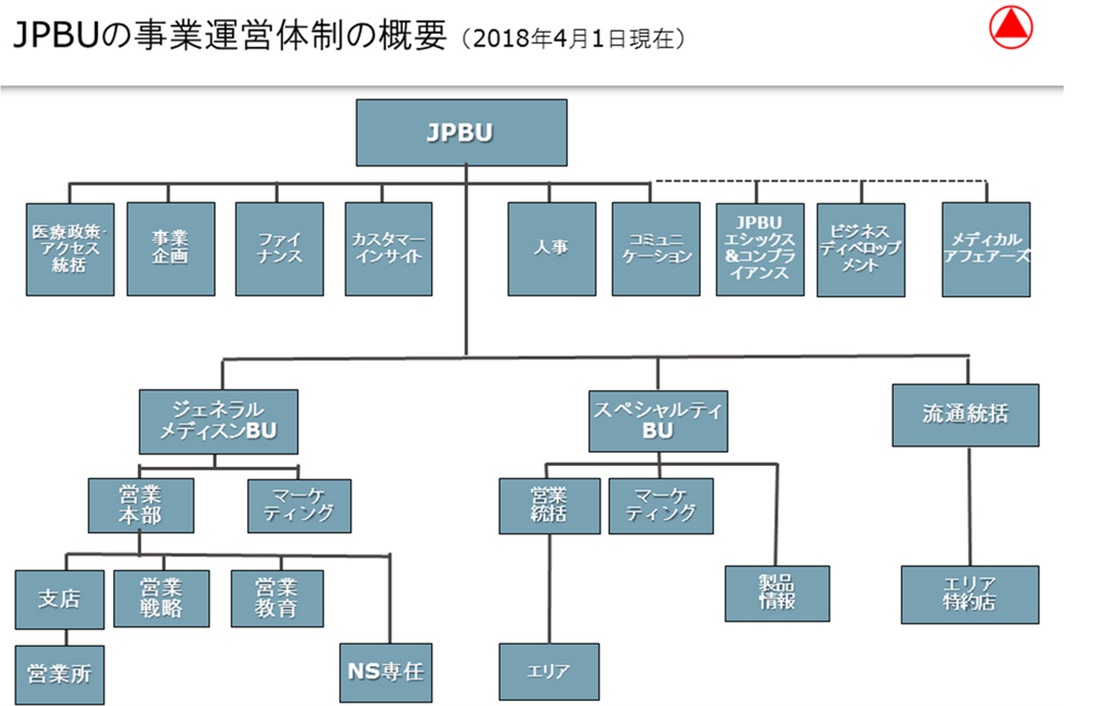

国際事業の地域別事業運営体制への移行について

http://www.takeda.co.jp/press/03062701j.htm

当社は、01-05中期計画において、医薬事業に特化した世界的製薬企業に向けた新たな挑戦を進めてまいりました。医薬外事業の自立に目処がついたなか、「国内と海外」といった管理体系や意識を払拭し、名実ともにグローバルに事業を展開する医薬品企業への脱皮を図る一環として、本日付にて、国際事業を地域別事業運営体制とする機構変更を実施いたします。

2003/07/29 武田薬品

米国持株会社への増資について

http://www.takeda.co.jp/press/03072901j.htm

100%出資の米国持株会社である武田アメリカ・ホールディングスに26億ドル(約3,000億円)の増資を実施いたしました。

今後、米国事業において資金需要が発生した場合の機動的な対応が可能となるとともに、米国に資金をシフトすることによる運用収益の向上効果も期待されます。

2003/08/01 麒麟麦酒/武田薬品工業

キリンビール、ヒト抗体技術を武田薬品に導出

http://www.kirin.co.jp/company/news/05/030801.html

キリンビールは、独自に開発した巨大なヒト遺伝子を導入する技術を用いて、ヒト抗体産生マウスを完成させました。1999年に米国メダレックス社と提携した後、KMマウスを開発し全世界で完全ヒト抗体技術を提供しています。キリンビールのヒト抗体技術を用いることにより、バラエティに富み、抗原に対し高い親和性を有する完全ヒト抗体を効率的に作製できます。

キリンビールは、米国ヘマテック社と提携してヒト抗体産生ウシの実用化を目指すなど最先端の取り組みを行っています。

2000/1/11 麒麟麦酒

ヒト抗体産生マウスに関するメダレックス社との戦略的提携について

~世界最高レベルの技術で事業展開をめざす~

http://www.kirin.co.jp/company/news/05/000111.html

キリンビールは、米国メダレックス社とヒト抗体産生マウス事業について全世界で包括的な提携を結ぶことで基本合意しました。この提携に基づき、両社は、お互いが有するヒト抗体産生マウスに関する技術及び特許を共同で利用し、全世界でヒト抗体産生マウスに関する事業を展開する予定です。当社は、主としてアジア地域でヒト抗体産生マウス事業を行い、メダレックス社はその他の地域で事業を行います。

| メダレックス社(Medarex,

Inc.) |

| 代表者 |

: |

ドナルド・ドレイクマン(Donald

L. Drakeman) |

| 本社 |

: |

米国ニュージャージー州 |

| : |

|

(1545 Route 22 East, Annandale,

NJ 08801-0953, USA) |

| 設立 |

: |

1987年 |

| 売上高 |

: |

約7億円(換算レート 1ドル=103円) $

6.8 million (1998年) |

| 従業員 |

: |

89人 |

| 事業内容 |

: |

抗体医薬の研究開発を行っているベンチャー企業。ヒト抗体技術の開発を進めるとともに、癌などの治療薬として抗体医薬の開発を進めている。

|

2001/3/6 麒麟麦酒

ヒト抗体産生ウシに関するヘマテック社との共同研究について

http://www.kirin.co.jp/company/news/05/010306.html

キリンビールは、ヘマテック社とのヒト抗体産生ウシ開発のための共同研究の進捗に伴い、ヘマテック社に対してマイルストンを支払いました。ヒト抗体産生ウシをポリクローナル抗体の作製目的に独占的に使用する権利を有しています。

| ヘマテック社(Hematech

LLC) |

| 代表者 |

: |

ジェームズ・M・バートン(James

M. Barton) |

| 本社 |

: |

米国コネチカット州ウェストポート |

| 設立 |

: |

1998年 |

| 売上高 |

: |

2.4百万ドル(1998年) |

| 事業内容 |

: |

抗体の開発と生産に関するベンチャー企業。

トランスジェニックウシを作製する技術を持っている。

|

日本経済新聞 2003/10/20 発表

武田、国内生産拠点を統合 湘南閉鎖 光工場増強へ100億円

薬価下げで効率化

武田薬品工業は医薬品の国内生産を3工場から2工場に集約する。湘南工場(神奈川県藤沢市)を2005年度末にも閉鎖し、約100億円を投じて光工場(山口県光市)の設備を増強、生産移管する。外資系企業の攻勢や薬価(薬の公定価格)引き下げなど国内の収益環境が悪化するなか、外部委託を含め生産拠点を集約して生産効率の向上につなげる。

2003年10月21日 武田薬品

今後の医薬品生産体制について

http://www.takeda.co.jp/press/03102101j.htm

湘南工場については、2006年3月末で生産を終了し、国内の生産は、光工場と大阪工場に機能を集中いたします。湘南工場で現在生産している製品のうち、ヘルスケア製品については武田ヘルスケア株式会社(京都府福知山市)に、医療用医薬品については光工場に生産移管いたします。

海外生産の強化については、欧米向け製品の供給拠点として武田アイルランド(製剤工場)を1997年に設立いたしました。現在、カンデサルタン(ブロプレス)、ランソプラゾール(タケプロン)、ピオグリタゾン(アクトス)などを生産しておりますが、一層の増産および新製品生産のため設備増強を図っております。また、アイルランドには原薬製造のための新工場を2004年10月稼動に向け建設中であり、完成後は欧米向けの治験薬用原薬およびピオグリタゾン原薬等の生産を行う予定であります。

日本経済新聞 2003/12/10

糖尿病治療剤 武田、欧州で一貫生産 アイルランドに原薬工場

武田薬品工業は主力製品である糖尿病治療剤「アクトス」の原薬(医薬品原料)から製剤までの一貫生産体制を欧州に構築する。8千万ユーロ(百億円強)を投じてアイルランドに新工場を建設、2004年10月に原薬生産を開始する。海外一貫生産で製造コストを削減するとともに、生産拠点の国際分散で災害時などの供給リスクを軽減する。

2003/12/25 武田薬品

米国での武田グローバル研究開発センター株式会社設立について

http://www.takeda.co.jp/press/03122501j.htm

当社は、武田ファーマシューティカルズ・ノースアメリカ(TPNA)株式会社の100%子会社として、米国に武田グローバル研究開発センター株式会社を設立いたします。同社は、2004年1月から業務を開始し、従来のTPNA社研究開発部門と欧州研究開発センターを統括、管理します。

日本経済新聞 2004/4/7

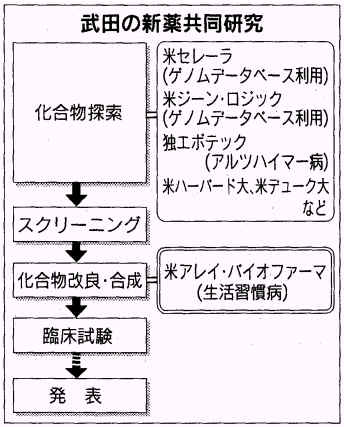

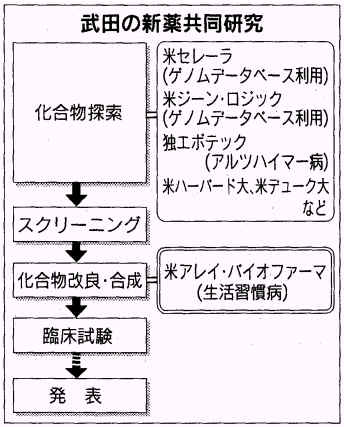

新薬開発 武田、米VBと共同研究

バイオ技術で化合物改良 欧米企業に対抗

武田薬品工業は新薬開発で米国のバイオベンチヤー、アレイ・バイオファーマ(コロラド州)と共同研究を始めた。糖尿病や高血圧の治療薬向けに武田が発見した化合物をアレイ社の技術でより医薬品に適したものに改良する。

Array Biopharma,

Inc. (NASDAQ:ARRY)

http://www.arraybiopharma.com/

会社概要:

アレイ・バイオファマ社は、メディシナルケミストリー、分子生物学、インフォマティクスを大きな柱とし、製薬パートナーの低分子化合物の開発を支援する企業です。

AMGEN の研究者が spin-out して創業した企業で、メディシナルケミストリー、分子生物学、インフォマティクスに通じた研究チームがパートナー企業のために創薬のあらゆる局面で力を発揮しています。

主な提供技術・サービスは下記の通りです。

| ・ |

構造生物学 |

| ・ |

HTS

対応のアッセイの作成 |

| ・ |

インフォマティクス(主にコンピュテーショナルケミストリー、サイエンティフイックコンピューティング)

|

| ・ |

リード化合物の合成

(多様なビルディングブロックを合成し、スカッフォルドに加えていく)

|

| ・ |

分析化学 |

| ・ |

リード化合物の最適化 |

| ・ |

薬剤代謝 |

| ・ |

合成プロセス化学 |

http://www.mitsuivp.com/cgi-bin/WebObjects/f1f2557f0f.woa/wa/read/f2b1c547f5/

日本経済新聞 2004/8/10

武田、多角化5事業撤退 1000人転籍、医薬に集中

共同出資を解消

武田薬品工業は9日、三井化学や欧米企業などとそれぞれ共同展開している化成品、動物薬など5つの多角化事業から全面撤退することを決めた。保有する各共同出資会社の株式を2007年度までに売却。別の活性炭事業を含め、約千人の出向社員が転籍する。転籍者は武田本体の従業員の約13%に当たる。医薬品産業の国際競争を勝ち抜くには、医薬品事業に従来以上に経営資源を集中する必要があると判断、好業績下で異例の経営合理化に踏み切る。

転籍者には活性炭を手掛ける全額出資子会社に出向中の約100人が含まれる。活性炭事業は株式保有を続ける。武田は2000年度に多角化事業整理に着手。5事業を出資比率50%未満の共同出資会社に移管していた。

武田が撤退する5事業

| 事業 |

共同出資企業 |

武田の

出資比率 |

武田の

出向社員 |

| 動物薬 |

米シェリング・プラウ |

40% |

約30人 |

| ビタミン |

独BASF |

34% |

約30人 |

| 化成品 |

三井化学 |

49% |

約450人 |

| 食品 |

キリンビール |

49% |

約200人 |

| 農薬 |

住友化学工業 |

40% |

約250人 |

武田、攻めの合理化

好業績下で5事業撤退 国際競争激化に備え

日本経済新聞 2005/1/8

会社研究 世界へのハードル 武田薬品工業vsファイザー

米でのシェア見劣り 販売体制の再構築課題に

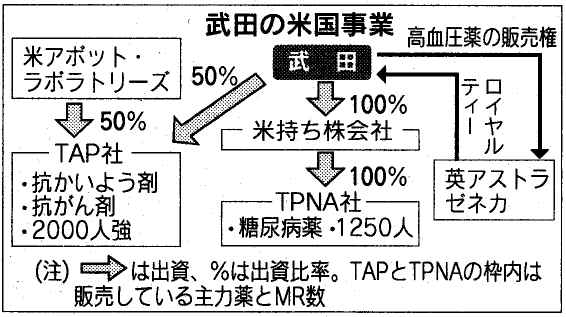

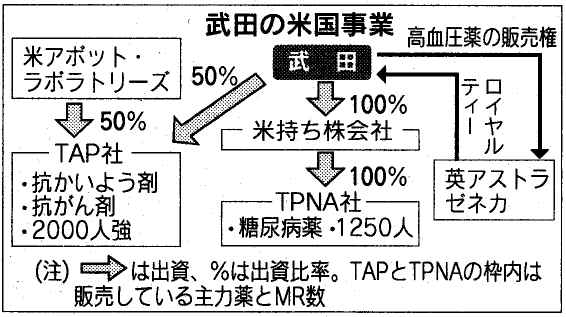

武田の販売先は4割近くが米国で今後の成長には米攻略は欠かせない。しかも、米国は医療費抑制策が浸透する日本や欧州と違い、先進国で唯一医薬品市場の拡大が見込める市場だ。こうした重要性にもかかわらず武田のシェアは2%台と、1割以上のシェアを確保するフ ァイザーに大きく見劣りする。背景にはちぐはぐな対米戦略がある。

ァイザーに大きく見劣りする。背景にはちぐはぐな対米戦略がある。

武田は数年前から米大手のアボットと折半出資の合弁販売会社TAPの株を買い取る交渉を続けているが価格面で「埋められない溝がある」(長谷川社長)。TAPの設立は米国で自力販売できなかった1985年。年1300億円の純利益を稼ぐが連結対象にならず、持ち分利益として半分しか計上できない。

販売体制も統一されていない。武田の主力4薬品のうち、抗かいよう剤と抗がん剤はTAPが販売。一方、糖尿病治療薬は先の誘眠剤を売る予定のTPNAが担当。2社体制で効率も上がりにくい。もうひとつの主力の高血圧薬の米国での販売は英大手に委託しているが、この会社は同じ領域の薬品を持つために販売に消極的。売上高は市場の小さい国内以下だ。

委託販売方式や米で自社販売できなかったころに設立した合弁が今も足を引っ張る。すべて直系子会社で販売した場合と比べると、1千億円の期間利益を失っているという見方も成り立つ。

2005年2月7日 武田薬品工業

武田薬品・米国バイオベンチャーSyrrx社の統合について

http://www.takeda.co.jp/press/05020701j.htm

Syrrx社は武田薬品の100%子会社である武田アメリカ・ホールディングス株式会社の子会社となります。

Syrrx社は1999年に設立されたバイオベンチャー企業で、リード化合物の創出とその最適化において最先端の技術とされるタンパク質の高速X線結晶構造解析技術など、世界最高水準の技術を駆使した創薬を行い、将来性の高い優れた研究開発パイプラインを保有しています。創出した新薬候補化合物のうち、糖尿病領域の複数の化合物は臨床試験ステージにあります。

Syrrx社について

Syrrx社は米国カリフォルニア州サンディエゴに本社を置くバイオベンチャー企業で、癌、糖尿病を含む代謝性疾患および炎症性疾患領域を重点領域とした創薬研究を行っています。タンパク質の構造解析技術など世界最高水準の創薬技術を駆使し、ターゲットとなる化合物の構造情報を明らかにすることにより、新薬の創出に結びつけています。

新しいタイプのⅡ型糖尿病治療薬であるDPP‐IV阻害薬など糖尿病領域や癌領域において新薬候補化合物を創出しており、一部は既に他社との共同開発および提携に取り組んでいます。

社 名 Syrrx, Inc.

所 在 地 San Diego, California, U.S.A.

設 立 1999年

代 表 者 Chairman of the Board, Samuel D. Colella

従業員数 91名(2005年1月31日現在)

2005年4月7日

武田薬品工業

ワイス株式会社株式の武田薬品から米国ワイスへの一部譲渡について

http://www.takeda.co.jp/press/05040701j.htm

米国ワイス(本社:米国ニュージャージー州マディソン、会長・社長兼CEO:ロバート・エスナー、以下「米国ワイス」)と武田薬品工業株式会社(本社:大阪市中央区、代表取締役社長:長谷川閑史、以下「武田薬品」)は、武田薬品が保有するワイス株式会社(本社:東京都中央区、代表取締役社長:ルネ・ブレンバーグ、以下「ワイス」)の株式40%のうちの10%について、武田薬品が米国ワイスに譲渡することで合意し、本日、譲渡を完了しました。

今回の株式譲渡は、2003年5月に米国ワイスと武田薬品の間で成立した株式譲渡契約に基づき行なわれたものです。これにより、米国ワイスのワイス株式会社への出資比率は70%となり、米国ワイスはワイス株式会社の経営権を取得しました。

株式譲渡金額は明らかにできませんが、適正な市場価値に基づいて計算しました。また、武田薬品が保有するワイス株式会社の数年かけて段階的に米国ワイスに譲渡される予定です。なお、株式30%についても、今後当分の間、武田薬品は出資比率に応じてワイス株式会社へ取締役を派遣します。また、今後とも武田薬品はワイス株式会社製品の一手販売を継続します。

日本経済新聞 2005/4/9

武田、初の海外研究所 医薬開発

日米3拠点体制に

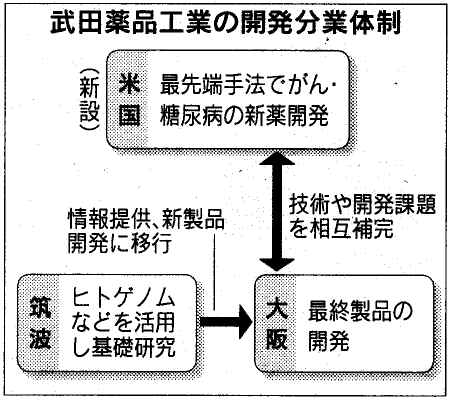

武田は全額出資の米国持ち株会社が280億円を投じて買収した米シリックス(カリフォルニア州)を「武田サンディエゴ」と改名、米国の開発拠点とした。

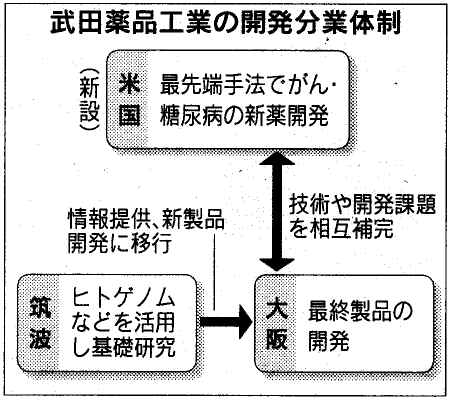

同社の開発はこれまで、筑波研究所(茨城県つくば市)と大阪研究所(大阪市)の2拠点体制。筑波はヒトゲノム(人間の全遺伝情報)を活用し、疾患に関連する体内のたんぱく質の発見などを手掛ける。大阪は筑波などで発見したたんぱく質に結合させる化合物を選び、効能や安全性を確認しながら薬に仕上げている。

2005/06/28 武田薬品工業/シェリング・プラウ

武田シェリング・プラウアニマルヘルス株式会社株式の武田薬品からシェリング・プラウへの譲渡について

http://release.nikkei.co.jp/detail.cfm?relID=103906&lindID=4

シェリング・プラウ株式会社(代表取締役社長:鳥居正男、以下「SPKK」)と武田薬品工業株式会社(代表取締役社長:長谷川閑史、以下「武田薬品」)は、本年6月末をもって武田薬品が保有する武田シェリング・プラウアニマルヘルス株式会社(代表取締役社長:レオポルド・ナニ、以下「TSA」)の全ての株式をシェリング・プラウ(以下「SP」)に譲渡することをお知らせいたします。

2000年3月、シェリング・プラウコーポレーション(米国ニュージャージー州)の日本法人であるSPKKと武田薬品は、動物用医薬品事業の合弁会社(TSA)を設立し、両社のアニマルヘルス(動物用医薬品)事業をTSAに移管する営業譲渡契約を締結しました。今回の株式譲渡は、当初の合弁契約に基づき、武田薬品のアニマルヘルス事業の営業譲渡(同年6月)後5年経過時に、武田薬品が保有するTSA全株式(40%)をSPに譲渡するものです。

日本経済新聞 2005/12/27

武田 食品事業、ハウスに売却 300億円 医薬に経営資源集中

ハウス「健康分野」を拡大

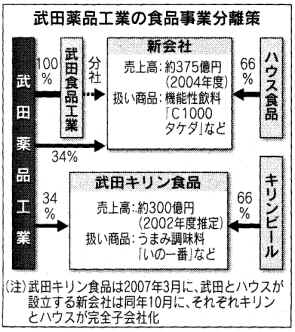

武田がハウス食品に売却するのは全額出資子会社の武田食品工業の事業。ビタミン入り機能性飲料「C1000タケダ」を核に、サプリメント(栄養補助食品)など健康食品を中心に展開。05年3月期の売上高は375億円。

来年4月に武田食品の全事業を「分社型新設分割」と呼ばれる方式で切り離し、同社全額出資の新会社に移管。その後、新会社の株式をハウス食品が66%、武田薬品が34%取得する。07年10月に武田薬品が保有する全株をハウス食品が追加取得する。

2002年には武田薬品は調味料などを製造する食品事業をキリンビールとの共同出資会社に移管した。07年3月にはキリンの完全子会社になる予定。武田薬品は07年をもって食品事業から完全撤退する。

2006年1月5日 武田薬品工業

当社保有のBASF武田ビタミン株式会社株式のBASFジャパン株式会社への譲渡について

当社は、1月4日、当社が保有するBASF武田ビタミン株式会社(代表取締役社長:佐藤昭彦、以下「BTV社」)の全ての株式をBASFジャパン株式会社(代表取締役社長:成尾友良、以下「BASFジャパン社」)に譲渡しました。

2001年1月、当社とBASFジャパン社は、ビタミンバルク事業の合弁会社(BTV)を設立し、日本における両社のビタミンバルク事業を同社に移管する営業譲渡契約を締結しました。今般、合弁会社設立後5年経過を機に、当社が保有するBTV社全株式(34%)をBASFジャパン社に譲渡することにいたしました。

BTV社は、日本におけるビタミン・医薬品添加剤のリーディング・サプライヤーとして、食品ならびに医薬品分野で積極的な事業活動を展開してきました。

当社の代表取締役社長

長谷川閑史は、「当社のビタミンバルク事業がBTV社に受け継がれ、成長してきたことを嬉しく思います。今後も日本のビタミンバルク事業分野におけるリーディング・サプライヤーとして、BASFジャパン社が揺るぎない地位を築かれると信じています」と述べています。

2006年6月28日 武田薬品工業

移転価格税制に基づく当社に対する更正について

当社は、本日、大阪国税局より、当社と米国アボット社との50:50の合弁会社であるTAPファーマシューティカル・プロダクツ株式会社(以下「TAP社」)との間の2000年3月期から2005年3月期の6年間の製品供給取引等に関して、米国市場から得られる利益が、当社とTAP社間の利益配分において、当社に対して過少に配分されているとの判断により、移転価格税制に基づく更正通知書を受領しました。

更正された所得金額は6年間で1,223億円であり、追徴税額は地方税等を含め、合計約570億円となります。

| 当社は、 |

| ・ |

当社には、TAP社に所得を移転する意図、動機が全く存在しないこと |

| ・ |

当該取引価格は、米国における合弁パートナーたる第三者の同意なしには決定し得なかったもので、その実質において独立企業間価格であり、移転価格税制が適用されるべきものではないこと |

| ・ |

当社およびTAP社間の利益配分は適正であり、当局が算定した当社およびTAP社間の利益配分額は、合理的とは考えられないこと

から、今回の更正処分は、全く納得しがたいものと考えております。 |

当社は、今後、法令に則り、この更正処分の取り消しを求めてまいる所存です。

日本経済新聞 2006/6/29

武田の吉田豊次取締役らは、単独で販売価格を決定できないことや、合弁会社を共同で設立した会社が昨年、販売価格が高すぎるとして訴訟を起こしたことを挙げ、「ビジネスの実態を踏まえずに処分したことは到底納得できない」と争う姿勢を示した。

同社は正当性が認められ、追徴税額は返還されるものとみなし、業績は修正しない。追徴分は貸借対照表には固定資産の「長期仮払税金」として計上する。

武田によると、米アボット・ラボラトリ-ズと設立した合弁会社に抗潰瘍薬を販売しているが、同国税局は武田の利益配分が不当に低く、所得を合弁会社に移したと認定した。

1985年、アメリカのアボット社との合弁でTAPファーマシューティカルズ(株)(現在のTAP

ファーマシューティカル・プロダクツ(株))を設立。同年、前立腺がん治療剤「ルプロン(一般名:リュープロレリン)」を発売する。1989年に「ルプロン・デポ」(ルプロンの1ヶ月1回徐放型)、1995年消化性潰瘍治療剤「プレバシド(一般名:ランソプラゾール)」の販売を開始。2005年の売上高は32億ドルに達し、全米第14位の医薬品企業に成長している。

なお、現在アメリカには、持株会社、研究・開発・販売を含め6つの拠点を持つ。

---

2012年4月6日 武田薬品

移転価格税制に基づく更正処分にかかる異議決定について

当社と米国アボット社との50:50の合弁会社であったTAPファーマシューティカル・プロダクツ株式会社(TAP社)との間の消化性潰瘍治療剤「プレバシド」の製品供給取引等に関する移転価格税制に基づく更正処分については、2011年11月に日米課税当局間の相互協議が合意に至らず終了した後、一旦中断していた異議申し立て手続きを再開し、大阪国税局に対して当社主張の正当性を訴えてまいりました。

本日、当社は、同局より原処分により更正された所得金額1,223億円のうち977億円を取り消す異議決定書を受領しました。この結果、地方税を含めた納付済みの法人税等追徴税額と還付加算金を併せて、571億円が還付される見込みです。

なお、今後の対応につきましては、異議決定書の内容について検討の上、決定してまいります。

※1 TAP社は2008年4月の会社分割により、武田アメリカ・ホールディングス株式会社(Takeda America Holdings,

Inc.、当社の完全子会社、米国ニューヨーク州、以下「TAH社」)の100%子会社となり、2008年6月にTAH社の100%子会社である武田ファーマシューティカルズ・ノースアメリカ株式会社(Takeda

Pharmaceuticals North America,

Inc.、米国イリノイ州、「TPNA社」)と合併しています。なお、TPNA社は2012年1月に武田ファーマシュティカルズUSA株式会社(Takeda

Pharmaceuticals U.S.A., Inc.)に社名変更しています。

※2

当社は、TAP社との間の2000年3月期から2005年3月期の6年間の製品供給取引等に関して、米国市場から得られる利益が当社およびTAP社間において当社に対して過少に配分されているとの判断のもと、2006年6月に大阪国税局から移転価格税制に基づく更正処分を受けました。本更正処分による地方税を含めた追徴税額は571億円であり、当社は2006年7月にその全額を納付しています。

※3

当社は、本更正処分を不服として、2006年8月に大阪国税局に対し異議申立書を提出しましたが、2008年7月の相互協議の申請に伴い、本異議申し立てについては一旦中断する手続きを実施していました。

(日本経済新聞)

移転価格税制を巡る問題では異議申し立てが受け入れられず、東京国税不服審判所の審査で還付を認められたTDKのようなケースはあるが、「異議申し立てを直接国税当局が認めるのは珍しい」(大手税理士法人)という。

TDKは2010年2月1日、東京国税局の移転価格税制に基づく更正処分についての審査請求に関し、国税不服審判所長から裁決書を受領したと発表した。

不服審判所は約141億円の処分を取り消し、地方税や還付加算金を含め約94億円が還付される見込みで、同社は「当社の主張がほぼ認められた」としている。

2010/2/5 国税不服審判所、TDKの移転価格課税取り消し

信越化学は2010年6月、2008年に「移転価格税制」に基づき約110億円の追徴課税を受けていた問題で、還付加算金を含めて日米合計で約119億円が還付されると発表した。

日米両国の当局が進めていた相互協議で、申告漏れと指摘された所得は当初の約233億円から約39億円に減額された。

2010/6/11 信越化学の移転価格課税、119億円還付へ

今回の決定により税金費用が455億円減るほか、還付加算金を特別利益に116億円計上する。同社の13年3月期の純利益を527億円押し上げる要因になる。ただ、異議申し立ては全額は認められておらず、武田は「残りの部分は二重課税の状態にある」としている。

同社は、追徴税を支払った時点では、監査法人トーマツの「仮払い処理が妥当である」との判断に基づき、当該追徴税を長期仮払金として処理したが、その後、納付者が不服申立て等を行っている場合、あるいは、その意向がある場合であっても、一律に全額費用処理する方法に監査法人トーマツが意見を変更したとの連絡を受け、追徴税額の全額を2006年9月中間期の連結損益計算書の当期税額に含めて計上した。

2006/6/29

武田薬品、移転価格税制に基づく更正 付記

移転価格税制 過去及びその後の動き一覧

2011/11/9

武田薬品の中間決算と移転価格税制問題

2006年10月25日 武田薬品

「新研究所」の開設について

当社は、このほど大阪府大阪市および茨城県つくば市に保有する研究機能を統合し、2010年度稼動を目標として、神奈川県藤沢市に「新研究所」を開設することを決定いたしました。

今春、当社は5ヵ年経営計画である「06-10中期計画」を策定し、「日本発の世界的製薬企業」の創生に向け、「常に誠実に企業活動に取り組む」という"タケダイズム"を事業の根幹に据え、重要な経営課題への挑戦を開始いたしました。

その基本方針のなかでも、「自社研究開発における新薬創出力の回復」は、当社がグローバルな事業展開によって着実に成長していく上で、最も重要な経営課題です。研究開発マネジメントの見直しとともに、グローバルな研究基盤整備などに重点的に経営資源を投下し、2011年度以降、自社研究開発からの新製品を継続的に発売できる体制を確立することが急務となっております。

これを促進するために、現在、大阪市十三地区とつくば市に分散している創薬研究機能を藤沢市に統合・再編成することで、国内研究拠点の一元化を図り、社内外・国内外の研究機関や研究者にとって魅力ある、活力に溢れた、ダイナミックな研究体制を構築し、世界トップレベルの創薬研究を実現してまいります。

新研究所の開設、機能の移転など、詳細につきましては、今後検討してまいりますが、県・市当局、地域住民の皆さまをはじめ関係各位のご協力とご支援をお願いするものであります。

研究機能の強化を基盤として、当社は「06-10中期計画」を完遂し、「優れた医薬品の創出を通じて人々の健康と医療の未来に貢献する」という経営理念を実現することによって、当社と関わりを持つあらゆる皆さまとともに成長する会社を目指してまいります。

2007年3月12日 武田薬品工業

武田薬品によるパラダイム・セラピューティック社の統合について

当社は本日、英国のバイオベンチャーであるパラダイム・セラピューティック社(Paradigm

Therapeutics 英国、ケンブリッジ、以下"パラダイム社")と、同社買収に関する契約について合意しました。関連手続きは数週間以内に完了する見込みであり、その後、パラダイム社は当社の100%子会社である武田ヨーロッパ・ホールディングス有限会社の子会社となります。なお、本買収契約にかかる経済条件は公表しておりません。

1999年にケンブリッジ大学の研究者により設立されたパラダイム社は、遺伝子組み換え技術を基盤として、世界的レベルの創薬ターゲット同定・評価能力を有しています。同社は、疼痛、中枢神経系疾患、前立腺ガン・乳ガンなどのホルモン依存性疾患、糖尿病・高脂血症・肥満などの代謝性疾患を重点領域と位置付け、アンメット・ニーズを満たすため新規創薬ターゲットおよび化合物の創製に取り組んでいます。

注:パラダイム社および同社のシンガポール子会社はそれぞれ、「武田ケンブリッジ株式会社」、「武田シンガポール有限会社」と名称を変更いたします。

<パラダイム社について>

パラダイム社は、創薬研究に従事するバイオベンチャーで、英国ケンブリッジとシンガポールバイオポリスに拠点を有しています。2004年12月にAmedis社を買収、2006年6月にはOrtho

McNeil社との共同研究も開始しています。

2008年02月04日 武田薬品

武田薬品と米国アムジェン社(Amgen Inc.)による臨床開発品目に関するライセンス契約

ならびにアムジェン株式会社の株式譲渡契約について

このたび、武田薬品工業株式会社(本社:大阪市中央区、以下「武田薬品」)とAmgen

Inc.(本社:米国カリフォルニア州サウザンドオークス、以下「アムジェン社」)は、重篤な病気と闘う日本の患者さんにアムジェン社で創られている革新的な医薬品を提供するため、アムジェン社が保有している癌、炎症、疼痛などの疾患領域における臨床開発品目に関するライセンス契約を締結しました。また、これに伴いアムジェン社の100%子会社であるアムジェン株式会社(本社:東京都千代田区、以下「アムジェンK.K.」)の株式譲渡契約を締結しました。

今回の株式譲渡契約に基づき、アムジェン社は、アムジェンK.K.の全株式を武田薬品に2008年3月末までに譲渡する予定です。本株式譲渡後、アムジェンK.K.は、武田薬品の100%子会社としてアムジェン社が武田薬品に導出した品目の主に開発業務を担当します。

日本経済新聞 2009/3/19 発表

武田、米合弁会社 完全子会社化へ

米売上高 約5割に 新薬投入、外資に対抗

武田が完全子会社化するのはTAPファーマシューティカル・プロダクツ(イリノイ州)。TAP株50%分の時価は3千億一5千億円とみられる。武田は全株式を取得すると同時にTAPを会社分割し、売上高の2割を占める前立腺がん治療薬事業をアボットに譲渡。武田が持つ新薬候補化合物の一部の開発・販売権も譲渡し、現金の支払いを最小限にする方向で詰めている。

TAPファーマシューティカル・プロダクツ

武田とアボットが1985年に折半出資で設立。2006年度の売上高は約33億ドル、純利益9億5千万ドル。武田が開発した抗漬瘍薬と前立腺かん治療薬が主力。持ち分法適用対象で利益の5割が武田の連結業績に反映されている。 |

製薬グローバル化加速

国内市場低迷 生き残りへ自前拠点

製薬会社の世界ランキング

(2006年度売上高、lOO万ドル、ユート・プレーン調べ) |

| |

メーカー |

売上高 |

| ① |

米ファイザー |

45,083 |

| ② |

英グラクソ・スミスクライン |

39,335 |

| ③ |

仏サノフィ・アベンテイス |

37,461 |

| ④ |

ノバルティス(スイス) |

29,491 |

| ⑤ |

ロシュ(スイス) |

27,318 |

| ⑥ |

英アストラゼネカ |

26,962 |

| ⑦ |

米ションソン・エンド・ションソン |

23,267 |

| ⑧ |

米メルク |

22,636 |

| ⑨ |

米ワイス |

16,884 |

| ⑩ |

米イーライ・リリー |

15,617 |

| |

|

|

| ⑬ |

米アボット・ラボラトリーズ |

13,271 |

| |

武田薬品工業(TAP子会社化後) |

|

| ⑭ |

米シェリング・プラウ |

12,008 |

| |

|

|

| ⑰ |

武田薬品工業 |

9,613 |

| 33 |

TAPファーマシューティカル・プロダクツ |

3,363 |

|

2008年03月20日 武田薬品工業

米国事業再編に関するお知らせ

当社は、米国時間3月19日、100%子会社である武田アメリカ・ホールディングス株式会社(Takeda

America Holdings, Inc.、米国ニューヨーク州、以下、「TAH社」)とAbbott

Laboratories(米国イリノイ州、以下、「アボット社」)との合弁会社(両社50%出資)であるTAPファーマシューティカル・プロダクツ株式会社(TAP

Pharmaceutical Products Inc.、米国イリノイ州、以下、「TAP社」)について、均等な価値で会社分割を実施することをアボット社と合意しました。

本会社分割により、TAP社はTAH社の100%子会社となります。その後、武田ファーマシューティカルズ・ノースアメリカ株式会社(Takeda

Pharmaceuticals North America, Inc.、米国イリノイ州、以下、「TPNA社」)はTAP社と合併するとともに、同社が保有する開発にかかる機能を武田グローバル研究開発センター株式会社(Takeda

Global Research & Development Center Inc.、米国イリノイ州、以下、「TGRD社」)に移管します。

2008年4月(予定)

TAP社にかかる会社分割を実施します。

本会社分割により、アボット社は前立腺癌・子宮内膜症治療剤「ルプロン・デポ」等に関する資産を獲得します。

一方、当社の100%子会社となるTAP社は販売中の消化性潰瘍治療剤「プレバシド」、承認申請中の同治療薬dexlansoprazole

(TAK-390MR)、開発中の同治療薬ilaprazole (IY-81149)ならびに痛風・高尿酸血症治療薬Febuxostat

(TMX-67)などの資産を保有し続けます。

2008年7月(予定)

TPNA社はTAP社と合併するとともに、TAP社が保有していた開発機能をTGRD社に移管します。

2008年04月10日 武田薬品工業

当社子会社による米国バイオ医薬品会社・Millennium

Pharmaceuticals, Inc.株式の取得について

- 現金による友好的な株式公開買付けを実施 -

米国時間4月10日、当社は、米国のバイオ医薬品会社であるMillennium Pharmaceuticals, Inc(本社:米国マサチューセッツ州ケンブリッジ、以下、「ミレニアム社」、NASDAQ上場)に対して、武田アメリカ・ホールディングス株式会社(Takeda

America Holdings, Inc.、当社の完全子会社、本社:米国ニューヨーク州)の100%子会社であるMahogany

Acquisition Corp.が現金による株式公開買付け(以下、「本公開買付け」)を実施することによりミレニアム社を買収することについて同社と合意しましたので、下記の通りお知らせします。

5)買付けに要する資金 約88億ドル(予定)

4.ミレニアム社の概要

1) 商号 Millennium Pharmaceuticals, Inc

2) 本店所在地

米国マサチューセッツ州ケンブリッジ

3) 代表者氏名 CEO Deborah Dunsire

4) 設立年月 1993年1月

5) 資本金 325千ドル(2007年12月31日現在)

6) 発行済株式総数 普通株式 324,850,168株(2008年2月22日現在)

7) 決算期 12月期

8) 主な事業内容

ミレニアム社は、患者さんがよりカスタム化した医療を享受することができるよう、各個人に適合する医薬品、すなわちPersonalized

Medicine(個人化医薬品)の提供を目指しています。

同社は、プロテアソーム阻害剤として新規性の高い抗がん剤である多発性骨髄腫治療剤「VELCADE」(同社とJohnson

& Johnson Pharmaceutical Research & Development, LLCの共同開発)を2003年5月に発売しています。また、画期的な治療、予防医薬品の研究開発・販売のため、「遺伝子から患者へ」というコンセプトに基づく包括的・統合的な科学技術プラットフォームの産業化およびその活用を通じて、癌領域を中心に新薬の研究開発プロセスを加速させています。

Millennium社概要

・1993年創立

・癌領域におけるリーディングカンパニー

優れた研究開発力

高い米国販売プレゼンス

ブロックバスター候補の癌治療薬を持つ

・グルーバルなバイオ企業の中で、時価総額で上位10社にランクイン

・2007年12月期売上高:528百万ドル、純利益:14.9百万ドル

・癌領域および炎症疾患領域において有望なパイプラインを保有

・研究~開発~販売までに至る質の高いフルライン機能 |

日本の製薬会社による大型合併

| 順位 |

買収企業 |

買収対象 |

金額(億円) |

公表時期 |

| 1 |

武田薬品工業 |

ミレニアム・ファーマシューティカルズ(米) |

8,800 |

2008/4 |

| 2 |

エーザイ |

MGIファーマ(米) |

4,337 |

2007/12 |

| 3 |

藤沢薬品工業(現アステラス製薬) |

ライフォメッド(米) |

1,050 |

1989/8 |

| 4 |

武田薬品工業 |

アムジェン日本法人 |

900 |

2008/2 |

| 5 |

山之内製薬(現アステラス製薬) |

シャクリー(米) |

495 |

1989/4 |

| 6 |

山之内製薬(現アステラス製薬) |

日本シャクリー |

455 |

1989/2 |

| 7 |

アステラス製薬 |

アジェンシス(米) |

418 |

2007/11 |

| 8 |

山之内製薬(現アステラス製薬) |

ロイヤル・ヒストブロカデス(蘭) |

380 |

1990/12 |

| 9 |

エーザイ |

モルフォテック(米) |

380 |

2007/3 |

| 10 |

第一三共 |

ゼファーマ(日)* |

355 |

2006/3 |

社名は買収時点、2-10位はレコフ資料を基に作成

* 2004年10月1日に山之内製薬および藤沢薬品工業のヘルスケア部門を分割統合して発足

2009年05月18日 武田薬品工業

当社子会社による米国バイオ医薬品会社IDM

Pharma, Inc.株式の取得について

-現金による友好的な株式公開買付けを実施-

当社は、本日、米国のバイオ医薬品企業であるIDM Pharma(本社:米国カリフォルニア州アーバイン、以下、「IDM社」、NASDAQ上場)に対して、武田アメリカ・ホールディングス株式会社

(Takeda America Holdings, Inc、当社の完全子会社、本社:米国ニューヨーク州)の100%子会社であるJade

Subsidiary Corporationが現金による株式公開買付け(以下、「本公開買付け」)を実施することによりIDM社を買収することについて同社と合意しましたの

で、下記の通りお知らせします。

1.IDM社株式取得の目的

IDM社は、非転移性骨肉腫の新規治療剤MEPACT(一般名:mifamurtide)を

有しており、同剤は欧州にて販売承認を取得しています。MEPACTは、小児から若年成人患者さんを対象とし、腫瘍の外科的切除後に用いられる薬剤であ

り、この20年間に承認された唯一の骨肉腫治療剤です。

4.IDM社の概要

| 1)商号 |

IDM Pharma, Inc. |

| 2)本店所在地 |

米国カリフォルニア州アーバイン |

| 3)代表者氏名 |

CEO Timothy P. Walbet |

| 4)設立年月 |

1987年 |

| 5)資本金 |

253千米ドル |

| 6)発行済株式総数 |

普通株式 25,278,599株(2009年5月6日現在) |

| 7)決算期 |

12月 |

| 8)主な事業内容 |

IDM社は免疫システムの活性や免疫反応の誘引により、腫瘍の再発を抑制し癌細胞を破壊する革新的な癌治療薬の開発に取り組むバイオ医薬品企業です。 |

| 9)従業員数 |

15名 |

10)最近事業年度における業績

|

2008年度売上高 3.1百万ドル

同 純利益 ▲ 18.6百万ドル

|

2009/6/23

米国時間5月26日に開始した武田アメリカ・ホールディングスの100%子会社であるJade

Subsidiary CorporationによるIDM Pharmaの株式公開買付けについて、このたびその買付け期間が終了し、本公開買付けが成立いたしました。

本公開買付けの結果

(1) 応募の状況(米国東部標準時間6月22日24時現在)

発行済株式総数に占める買付け予定株式数の割合

:100%

発行済株式総数に占める応募株式数の割合

:86.4%(21,842,929株)

(Notice of Guaranteed Deliveryにより応募された1.2%(308,884株)を含む)

(2) 公開買付けの成否

応募株式数が1.(6)に記載の下限応募株式数を超えましたので、当社は応募株式の全てについて買付けを行います。

(3) 買付けに要する資金 約58百万ドル

2011/5/12 日本経済新聞夕刊 発表

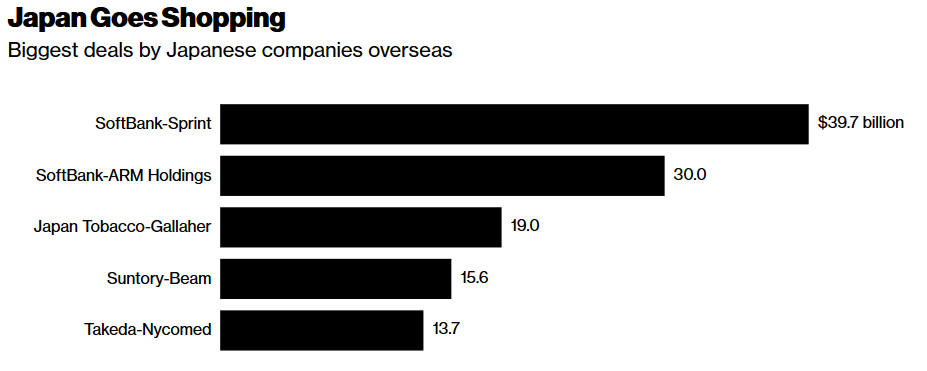

武田、1兆円でスイスのナイコメッド買収

新興国開拓を強化 製薬世界10位に

武田薬品工業はスイスの製薬大手ナイコメッド(チューリヒ)を買収することで大筋合意した。約1兆円を投じて発行済み株式すべてを取得する。国内製薬会社による企業買収では過去最大で、日本企業全体でも上位3位に入る規模となる見通し。同社を傘下に収めることで武田薬品は世界の製薬10位に浮上する。ナイコメッドが強い新興国市場へ本格参入し、欧米の製薬大手を追撃する。

Nycomed

Nycomed is a privately

owned, global mid-sized pharmaceutical company with headquarters

in Zurich, Switzerland. The company employs 12,500 associates

worldwide and has affiliates in more than 70 countries, bringing

medicines that matter to patients worldwide.

Nycomed has a strong

presence in Europe and in fast-growing

markets such as Russia/CIS, Latin America, Asia and the Middle

East. In the

US and Japan its products are available through best-in-class

partners.

The company has built a

flexible business model around partnering to grow its R&D

pipeline, its product portfolio, and extend its geographical

reach.

In 2010, total net

turnover reached Euro3.2 billion, with an adjusted EBITDA of

Euro851 million. Nycomed ranks 28th among global pharmaceutical

companies.

Nycomed offers a

diversified product range focused on branded medicines in

gastroenterology, respiratory and inflammatory diseases, pain,

osteoporosis and tissue management. A range of OTC products

completes the portfolio.

Research and Development

is conducted at three sites in Europe and one in India. New

products are sourced from our own internal Discovery organisation

and in-licensed from external companies such as small biotechs.

Establishing long-term partnerships is a cornerstone of Nycomed´s growth strategy.

Nycomed has 15

manufacturing sites: 5 centres of competence in Europe for global

products as well as 10 production sites for regional products in

fast-growing countries such as Brazil and Mexico. A major

investment is being made in a new pharmaceutical plant in Russia,

currently Nycomed’s biggest single market.

----

2011年05月19日 武田薬品

Nycomed社の買収(子会社化)について

-グローバルでのさらなる成長に向けて-

当社は、本日、スイスのチューリッヒに本社を置くNycomed A/S(以下、「Nycomed社」)を96億ユーロ(株式価値+純負債ベース)で買収することについて、同社の株式保有者と株式譲渡契約を締結しました

のでお知らせします。本買収は、両社の取締役会において全会一致で承認されたものであり、今後、必要な規制当局の承認を受け、当社はNycomed社の株式100%を取得し、90日から120日の間に同社を子会社化する予定です。

本買収は、「11-13中期計画」における、持続的成長の実現に向けた当社の基本戦略を大きく前進させるものです。本買収によって、当社が高いプレゼンスを有する日本および米国の事業に、Nycomed社が広く自社販路を有する欧州および高い成長を続ける新興国の事業基盤が加わり、当社の開発力・販

売力が強化され、当社の製品・パイプラインのポテンシャルが一段と高まることになります。さらに、当社は、将来の成長の源泉となり得るファーストインクラ

スの慢性閉塞性肺疾患(COPD)治療薬「Roflumilast」(一般名、欧州製品名:Daxas®)を獲得します。

Nycomed社は、業績を牽引するブランド品を中心とした医療用医薬品と、新興国でニーズが高い一般用医薬品を事業の柱に、各国・地域の市場環境

や医療ニーズに合った多様な製品の提供を強みとして成功を収めています。同社の2010年の年間売上高は28億ユーロ(買収対象外である米国皮膚科事業を

除く)であり、欧州での事業強化と新興国での事業拡大に加え、買収初年度から安定的なキャッシュフローを当社にもたらします。

当社は、Nycomed社のチャレンジ精神溢れる新しい企業文化を、創業以来200年以上の歴史の中で培ってきた当社の企業文化に融合することで、

新たなタケダへと変革し、多様な人材が世界中でダイナミックに活躍する真のグローバル製薬企業として、引き続き、「優れた医薬品の創出を通じて人々の健康

と医療の未来に貢献する」という経営理念の実現に向けて邁進してまいります。

1.買収による当社への貢献

●当社の成長戦略(Growth)に大きく寄与

・欧州全域における事業基盤の強化

・医薬品市場の成長を牽引する新興国における事業拡大

・欧州および新興国における開発の専門性や販売力の強化による当社の製品・パイプラインの価値向上

・COPD治療薬Daxas®(欧州製品名)をドライバーとした力強い成長

●当社の業績に買収直後から貢献

・年間売上高を30%強改善※

・買収に伴う特殊要因除きの営業利益を40%強改善※

・買収に伴う特殊要因除きのEPSを30%強改善※

※本年5月11日に公表した「11-13中期計画」における2013年度の見込みに対する改善率

●グローバルでかつ多様な人材が加わることによる企業文化の変革推進

2.Nycomed社株式取得の方法および日程

- 1)株式取得の実施者:武田薬品工業株式会社

- 2)株式取得の対象者:Nycomed社の株式保有者(投資会社※、従業員および経営者)

※Nordic

Capital Funds、DLJ Merchant Banking Partners、Coller

International Partners、Avista Capital Partnersなど

- 3)発行済株式総数:13,778,110株(2010年12月31日)

- 4)株式の取得方法:現金(6,000~7,000億円程度の借入を実施)

- 5)買収価額:負債を含め9,600百万ユーロ(ドイツ証券と野村證券からフェアネス・オピニオンを取得)

- 6)取得完了予定日:2011年9月末

注)米国皮膚科事業を運営するNycomed US Inc.の株式は本株式譲渡契約の対象外である。

Nycomed US Inc. is a subsidiary of Nycomed, a

privately owned, global pharmaceutical company with

headquarters in Zurich, Switzerland.

Nycomed US is focused on specialty

pharmaceuticals in dermatology and is the leading

manufacturer of topical pharmaceutical products in the

US. Over the last 8 years, we have developed over 60

FDA-approved topical therapies in the United States?more

than any other company in that time frame

3.Nycomed社の概要

- 1)名称:Nycomed A/S

- 2)本社所在地:スイス

チューリッヒ

- 3)代表者の役職・氏名:CEO Håkan

Björklund(ハーカン・ビョークランド)

- 4)設立年:2005年(創業年1874年)

- 5)資本金:98,836ユーロ

- 6)株式の種類:非上場の普通株式

- 7)決算期:12月

- 8)従業員数:約12,500人(Nycomed US Inc.の従業員数を含む)

- 9)当社との関係:Nycomed社との間には、資本・人的・取引関係において記載すべき事項はない。

- 10)最近の事業年度におけるNycomed社グループの業績の動向(金額単位:百万ユーロ)

| |

2010年12月期 |

2009年12月期 |

|

売上高 |

3,170.6 |

3,228.0 |

|

粗利益 |

2,181.7 |

2,332.7 |

|

営業利益 |

44.2 44.2

|

288.0 |

|

当期純利益 |

229.1 229.1

|

232.7 |

調整後EBITDA※

|

850.5 |

1,074.6 |

|

総資産 |

7,477 |

7,886 |

|

純資産 |

1,491 |

1,539 |

※企業結合会計上の在庫価値差異などを調整した後のEBITDA

EBITDA(earnings before interest, taxes, depreciation,

and amortization)

なお、本買収が、当期の業績に与える影響および業績予想の修正は確定次第お知らせします。

2011/12/21 武田薬品

Intellikine社の買収について

-癌領域のさらなる強化に向けて新たな2つの開発パイプラインを獲得-

武田薬品工業とIntellikine, Inc.(本社:La

Jolla、米国カリフォルニア州)は、武田アメリカ・ホールディングス(武田薬品の100%子会社)がIntellikine社を買収することについて合意しましたのでお知らせします。契約に基づき、武田アメリカ・ホールディングスは一時金として190百万米ドルを支払うとともに、将来、開発マイルストンとして最大120百万米ドルを支払う可能性があります。

Intellikine社は、mTORおよびPI3Kシグナル伝達経路を標的とした低分子化合物の創製、開発に特化しています。同社はキナーゼ(酵素)研究分野において優れた創薬研究力を有しており、mTOR1/2阻害薬であるINK128およびαアイソフォーム選択的PI3K阻害薬であるINK1117を創製し、現在、臨床第1相試験を実施しています。

最も開発が進んでいるINK128については、複数の臨床第1相試験から良好なデータが得られており、2012年中に臨床第2相試験を開始する見込みです。INK1117については、本年9月より臨床第1相試験を開始しています。なお、前述の2つの化合物に加えて同社が保有するγ/δアイソフォーム選択的PI3K阻害薬については既に導出契約が締結されており、提携先と共同研究開発が実施されています。

INK128およびINK1117の今後の開発は、武田薬品のグローバルな癌戦略および開発を統括するMillennium Pharmaceuticals,

Inc.(米国マサチューセッツ州ケンブリッジ)が実施してまいります。

ミレニアム社のPresident and CEOであるDeborah Dunsireは、「INK128およびINK1117は、癌細胞の増殖に関わる重要な経路を抑制する癌治療薬の中で、ベストインクラスの薬剤となる可能性を有しています。単独療法だけでなく、タケダの癌パイプラインにおける異なる治療アプローチとの融合により、癌患者さんに画期的な治療法をお届けできるものと期待しています」と述べています。

Intellikine社のPresident and CEOであるTroy

Wilsonは、「武田薬品に当社のパイプラインや創薬研究力が評価されたことを大変嬉しく思います。当社は、mTORおよびPI3K経路を標的とする3つの化合物について、わずか4年間で臨床試験を開始しています。新たな治療薬として患者さんにお届けできるよう、我々のリソースや専門性を生かし、開発化合物のポテンシャルを最大限に引き出してまいります」と述べています。

なお、今回の買収による武田薬品の2011年度連結業績見込みに変更はありません。

※1 mTOR(哺乳類ラパマイシン標的タンパク質): 細胞の増殖・タンパク質合成・代謝などを制御する重要な酵素の一つ。

※2 PI3K(ホスファチジルイノシトール-3-キナーゼ):

細胞の成長・増殖・分化・生存・運動・細胞内輸送など細胞機能に関与する酵素の一つで、癌細胞においても深く関与する。

1. 取得の方法および日程

(1) 株式取得の実施者: 武田アメリカ・ホールディングス株式会社

(2) 株式取得の対象者: Intellikine社の出資者(投資会社)

Sofinnova Ventures、CMEA Capital、Novartis Venture Funds、Abingworth、U.S.

Venture Partners、

Fintech Global Capital、Biogen Idec

(3) 株式の取得方法: 現金

(4) 買収価額: 一時金として190百万米ドル支払った後、将来、開発マイルストンとして最大で120百万米ドル支払う可能性がある

(5) 取得完了予定日: 2012年1月

2. Intellikine社の概要

(1) 名称: Intellikine, Inc.

(2) 所在地: 米国 カリフォルニア州 La Jolla

(3) 代表者の役職・氏名: President and CEO Troy Wilson

(4) 設立年: 2007年

(5) 資本金: 41百万米ドル

(6) 株式の種類: 非上場

(7) 従業員数: 36名

(8) 当社との関係: Intellikine社との間には、資本・人的・取引関係において記載すべき事項はない。

2012年04月11日 武田薬品工業

URL Pharma社の買収による米国事業基盤と痛風領域フランチャイズの強化について

武田薬品工業とURL Pharma,

Inc.(本社:Philadelphia、米国ペンシルベニア州)は、米国時間4月11日、武田アメリカ・ホールディングス株式会社(武田薬品の100%子会社)がURL

Pharma社を800百万米ドルで買収することについて合意しましたのでお知らせします。今後、必要な手続き等を経て、60日以内に買収を完了する見込みです。買収完了後、URL

Pharma社は、武田薬品の米国販売子会社である武田ファーマシューティカルズUSA株式会社(本社:Deerfield、米国イリノイ州、以下「TPUSA社」)に統合されます。なお、本買収契約に基づき、武田薬品はURL

Pharma社の株主に対して、2015年以降の一定期間、業績に応じたロイヤルティを支払います。その他の経済条件については開示しておりません。

URL Pharma社の2011年の売上高は約600百万米ドルで、そのうち痛風の予防および治療薬であるColcrys(一般名:コルヒチン、米国薬局方)の売上高が430百万米ドル強を占めています。

TPUSA社は、現在、成人の痛風患者における高尿酸血症治療剤Uloric※(一般名:フェブキソスタット)を販売しています。今回の買収完了後にColcrysを製品ラインナップに加えることで、同社は米国市場において急性期および慢性期の痛風治療に対して複数の治療オプションを提供できることとなり、米国での同社の痛風領域フランチャイズを強化することになります。また、Colcrysの売上高は2012年には550百万米ドルを超えて、その後も成長が見込まれており、2013年度以降の売上・利益・キャッシュフローに貢献すると期待しています。

※Uloricは帝人ファーマ株式会社が創製した新規のキサンチンオキシダーゼ[※]阻害剤であり、痛風患者の血中尿酸値を低下させる効果を発揮します。

[※]痛風の原因となる尿酸生成合成酵素

TPUSA社の社長であるDouglas Coleは、「URL Pharma社の買収は、当社の強みである開業医市場における既存の事業基盤を活かし、痛風領域でのプレゼンスをさらに高めるものです。米国では痛風患者さんが増加し続けており、現在、患者数は8百万人超とされています。本買収完了後は、本疾患に苦しむ患者さん、そして医療関係者の皆さんに、UloricおよびColcrysという二つの異なる治療オプションをお届けしてまいります」と述べています。

URL Pharma社のCEOであるRichard

Robertsは、「当社がグローバルに事業を展開する研究開発型製薬企業である武田グループの一員となることを嬉しく思います」と述べています。

なお、本買収が武田薬品の連結業績に与える影響については、2012年5月11日に公表を予定している2012年度見込みおよび12-14中期計画に織り込む予定です。

1. 取得の方法および日程

(1) 株式取得の実施者: 武田アメリカ・ホールディングス株式会社

(2) 株式取得の対象者: URL Pharma社の出資者であるElliott Associates, Momar CorporationおよびRichard

Roberts氏

(3) 株式の取得方法: 現金

(4) 発行済株式総数: 普通株・優先株合計356,669株(普通株換算)

(5) 買収価額: 800百万米ドル

(6) 取得完了予定日: 2012年度第1四半期中

(7) 武田薬品のファイナンシャルアドバイザー: Goldman Sachs & Co.

(8) 武田薬品のリーガルアドバイザー: Sidley Austin, LLP

(9) URL Pharma社のファイナンシャルアドバイザー: J.P. Morgan Securities LLC

(10) URL Pharma社のリーガルアドバイザー: Ropes & Gray LLP

2. URL Pharma社の概要

(1) 名称: URL Pharma, Inc.

(2) 所在地: 米国 ペンシルベニア州 Philadelphia

(3) 代表者の役職・氏名: President, CEO and Chairman, MD, PhD, Richard Roberts

(4) 設立年: 1946年

(5) 資本金: 1千米ドル

(6) 資本剰余金: 1,870千米ドル

(7) 株式の種類: 非上場

(8) 従業員数: 約880名(契約セールスフォース350名を含む)

(9) 両社の関係: 武田薬品とURL Pharma社との間には、資本・人的・取引関係において記載すべき事項はない。

2012/5/25 武田薬品

ブラジルのさらなる事業基盤強化を目的としたMultilab 社の買収について

武田薬品工業株式会社(本社:大阪市中央区、以下「武田薬品」)とMultilab Indústria e Comércio de Produtos

Farmacêuticos Ltda.(本社:ブラジル リオ・グランデ・ド・スル州、以下「Multilab 社」)は、日本時間5 月25 日、Multilab

社を500 百万ブラジルレアル(BRL)(約200億円)で買収することについて合意しましたのでお知らせします。今後、武田薬品は必要な手続き等を経て、2012 年9 月末までにMultilab

社の買収を完了する見込みです。本買収により、Multilab 社は武田薬品の子会社であるTakeda Farmacêutica Brasil

Ltda.(本社:ブラジル サン・パウロ州、以下「武田ブラジル」)の100%子会社となります。

なお、武田ブラジルはMultilab 社の所有者に対して、今後、最大40百万BRLのマイルストンを支払います。その他の経済条件については開示しておりません。

Multilab 社は、2011 年の売上高が140 百万BRL であるブラジルの中堅製薬企業です。同社はブランドジェネリックやOTC

製品等、ブラジル医薬品市場で需要の高いカテゴリーの製品を中心に取り扱っており、2009 年以降、売上高は年20%以上の伸長を示しています。

主力製品の風邪薬はブラジルの大衆薬市場で売上高トップ。

武田薬品は、ブラジルに製造およびマーケティング機能を持ち、医療用医薬品に加えて、同国で繁用されているNeosaldina®(鎮痛剤)、Esparema®(消化促進剤)、Nebacetin®(抗生物質)等のOTC製品を販売しています。

2012年度売り上げは約300億円の予想で、買収により50億円の上積みを見込む。

今回の買収により、武田薬品は、ブラジルでの医薬品売上高でトップ10(*1)に入るとともに、高品質のブランドジェネリックおよびOTC製品のラインアップ強化を通じて、中流階級層の増加に伴い多様化している同国のニーズを満たすことが可能になります。特にMultilab

社の総合感冒薬Multigrip®は、ブラジルOTC 医薬品市場で売上高(数量ベース)ではトップ製品(*2)であり、武田薬品のブラジルにおけるOTC

製品のラインアップが一層充実されることになります。 <(*1)および(*2)の出典:IMS データ>

また、Multilab

社は、ブラジル国内でも著しい経済成長を示している地方都市を地盤とする卸および中小薬局チェーンを通じた販売・流通インフラに強みを持っており、大都市を地盤とする大規模卸や薬局チェーンを中心とする武田薬品のブラジルの事業基盤との相互補完効果が期待されます。

武田薬品のコーポレート・オフィサーでエマージングマーケットコマーシャルオペレーション責任者のJostein Davidsen は、「ブラジルは世界第6

位で南米最大の経済規模を有する市場であり、当社が拡大を目指している新興国事業の中でもロシア/CIS に次いで2

番目に大きな売上規模となっています。Multilab

社の買収により、売上シナジーを発揮してブラジル医薬品市場でのプレゼンスをさらに高めるとともに、今後、高成長を続ける新興国事業の強化に取り組んでまいります」と述べています。

Multilab社のExecutive DirectorであるHilton Cavedonは、「武田グループの一員となることにより、当社製品をより多くの患者さんにお届けできることを嬉しく思います」と述べています。

なお、本買収により、2012年5月11日に公表しました武田薬品の2012年度連結業績予想に変更はありません。

1. 取得の方法および日程

(1) 持分取得の実施者: Takeda Farmacêutica Brasil Ltda.

(2) 持分取得の対象者: Multilab社の所有者であるGenesio Cervo氏およびRejane Gobbi氏

(3) 持分の取得方法: 現金

(4) 買収価額: 500百万BRL(マイルストンを除く)

(5) 取得完了予定日: 2012年9月末まで

(6) 武田薬品のファイナンシャルアドバイザー: J.P. Morgan Securities LLC

(7) 武田薬品のリーガルアドバイザー: Mattos Filho Veiga Filho Marrey Jr. e Quiroga Advogados

(8) Multilab社のファイナンシャルアドバイザー: BTG Pactual

(9) Multilab社のリーガルアドバイザー: Pinheiro Neto Advogados

2. Multilab社の概要

(1) 名称: Multilab Indústria e Comércio de Produtos Farmacêuticos Ltda.

(2) 所在地: São Jerônimo、リオ・グランデ・ド・スル州、ブラジル

(3) 代表者の役職・氏名: Executive Director, Hilton Cavedon

(4) 設立年: 1988年

(5) 資本金: 41,750千BRL

(6) 従業員数: 約650名

(7) 両社の関係: 武田薬品とMulilab社との間には、資本・人的・取引関係において記載すべき事項はない。

2012年09月12日 武田薬品工業

ロシアにおける医薬品生産工場の完成について

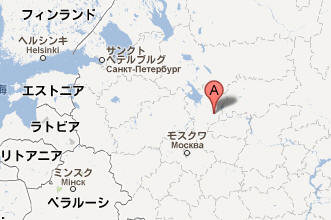

当社は、このたび、ロシア ヤロスラブリに建設していた医薬品の生産工場が完成しましたのでお知らせします。本工場の本格稼動は、2014年を予定しています。

当社は、ロシアにおいて売上高が7番目に大きな製薬企業であり、長期的視点でロシアの医療に貢献するという使命を果たすために、高品質な医薬品の現地生産に投資している海外企業の一つです。ロシアの医薬品市場は2011年には147億ドル※となり、世界で11番目の市場規模にまで成長しました。また、ロシア/CISの医薬品市場については、2012年から2016年までの年平均成長率が約11%※になるものと予想されており、当社は同期間に市場を上回る約15%の売上高の年平均成長率を見込んでいます。

当社代表取締役社長の長谷川閑史は、「当社は、真のグローバル企業への変革に取り組んでいます。ロシアは当社にとって最大の売上高を誇る新興国市場であり、今後数年間、当社事業の成長に大きく貢献するものと予想しています。今回のヤロスラブリ工場の完成は、成長著しい新興国市場への戦略投資の一環であり、患者さんおよび医療関係者の皆さんに現地で生産された医薬品の提供を可能にするだけでなく、ロシア経済の発展に大きく貢献するものです」と述べています。

ヤロスラブリ州のセルゲイ

ヤストレボフ知事は、「タケダは、ヤロスラブリ州の医薬関連企業の中で最も重要な企業の一つであり、当地において最先端の医薬品工場の建設に投資した初めての製薬企業です。本工場の建設は、ロシア経済の発展に寄与する海外投資の素晴らしい事例であると考えます。タケダは、本工場の建設にあたり、ロシア企業と緊密に連携しました。今後も、ロシアにおいて多くの雇用を創出するものと期待しています」と述べています。

※ データソース:© 2012 IMS Health. Market

prognosisをもとに作成 無断転載禁止

<ヤロスラブリ工場の概要>

所在地:ロシア ヤロスラブリ Yaroslavl(モスクワから280km)

総工費:約7,500万ユーロ

床面積:24,000平方メートル

生産品目:

ロシアにおいてニーズが高い主力製品 Actovegin(脳・末梢循環障害改善剤)、Cardiomagnyl(心血管疾患予防剤)、

Calcium tablets(骨粗鬆症治療剤))

採用人員:管理者および技術者を約200人採用予定

生産能力:アンプル製剤9,000万本、固形製剤20億錠以上(年間)

Nycomed

Contract

Manufacturing sites |

Production

sites |

Site

under construction |

Joint

Ventures |

Austria / Linz

Belgium / Brussels

Brazil / Jaguariúna

Germany / Oranienburg

Germany / Singen

Norway / Elverum

Mexico / Naucalpan

Poland / Łyskowice |

Norway / Asker

Denmark / Roskilde

Denmark / Hobro

Estonia / Põlva

Argentina / B.A. |

Russia / Yaroslavl |

India / Mumbai-Vashi

China / Guangdon |

We were born in 1999 as Zydus BYK Healthcare Pvt Ltd due to a Joint Venture

strategic alliance between BYK Gulden (Germany)

and Zydus Cadila Healthcare Ltd, one of India's

leading Pharma companies.

In the year 2003, when world wide BYK Gulden changed to ALTANA Pharma AG, we

also effective year 2004 came to be known as Zydus ALTANA Healthcare Pvt

Ltd.

In the beginning of the year 2007, NYCOMED completed its bid for ALTANA

Pharma AG and as a result we also subsequently came to be known as Zydus

NYCOMED Healthcare Pvt Ltd.

2010 Nycomed has acquired

51.34% of the shares of Guangdong Techpool Bio-Pharma Co., Ltd.

2009

On the 22nd of September Nycomed and

Yaroslavl region have signed an agreement on collaboration.

Nycomed announced building of the first Greenfield plant in

Russia, Yaroslavl City.

Jostein Davidsen, Senior Vice

President, Nycomed Group, and President Nycomed Russia-CIS,

remarked: "We have inspected many possible locations in many

different regions, and put Yaroslavl early on the shortlist of

the most attractive locations for Nycomed. A key factor for our

decision was the long-term availability of a qualified

workforce, where the medical academy in Yaroslavl plays an

important role. The infrastructure and land plot also very well

meets our requirements. We are confident that we made the right

choice."

2010

On June 18th 2010 in the frame of the visit

of the Russian Government delegation to Yaroslavl region the

groundbreaking ceremony of the future Nycomed plant took place.

To make the start of the future plant construction Yarolslavl

Governor Sergey Vakhrukov, CEO Håkan Björklund and Jostein

Davidsen, Senior Vice President, Nycomed Group and General

Director, Nycomed Russia/CIS have opened stela that will be the

welcome symbol for employees and guests of the future plant.

Within the visit of the Russian

Government to Yaroslavl region CEO Håkan Björklund and Jostein

Davidsen, Senior Vice President, Nycomed Group and General

Director, Nycomed Russia/CIS have presented to Vladimir Putin

the project of the future plant and told about company`s plans.

Håkan Björklund, Chief Executive

Officer of Nycomed, said: “Russia is of strategic importance for

Nycomed. With the investment up to €75 million in our production

facility we are expressing our belief in the bright future of

Russia and its people. We are delighted to see that development

of healthcare became a top priority of the government. Nycomed

is fully committed to supporting the goal of improving health in

Russia».

2011

On March 22nd 2011 Nycomed organizes roof

celebration - ceremony devoted to the end of outer part`s

construction of the manufacturing plant in Yaroslavl. Barthold

Piening, Executive Vice President Operations of Nycomed, Jostein

Davidsen, Senior Vice President, Nycomed Group, President,

Nycomed Russia/CIS, Sergey Vakhrukov, Governor of the Yaroslavl

region, Victor Volonchunas, Mayor of Yaroslavl city and managers

of infrastructure companies came to congratulate constructors

and participants of this project.

Realization of the Nycomed`s

investment project on construction of state-of the-art

production plant is on track. Within 9 months a large amount of

building and construction works was done. In present time

construction of warehouse complex is finished, works in

manufacturing building and installation of façade are

practically completed All buildings of the future plant are

almost covered with the roof, works in administrative building

are continuing.

2012年10月5日 武田薬品工業

武田薬品によるLigoCyte社の買収を通じたワクチン事業の強化について

武田薬品工業とLigoCyte Pharmaceuticals,

Inc.(本社:ボーズマン、米国モンタナ州、以下「LigoCyte社」)は、このたび武田アメリカ・ホールディングスInc.がLigoCyte社を買収することについて合意しましたのでお知らせします。今後、武田アメリカ・ホールディングスは、必要な手続き等を経て、数週間以内に買収を完了する見込みです。本買収契約に基づき、武田アメリカ・ホールディングスは契約一時金として60百万米ドルをLigoCyte社に支払います。また、武田薬品は将来、開発の進捗に応じたマイルストンを支払う可能性があります。その他の経済条件は開示しておりません。

LigoCyte社は、独自のウイルス様粒子(Virus-Like Particle: VLP)技術に基づく新規ワクチンの開発に特化しているバイオ医薬品企業です。同社のVLP技術は、様々な遺伝子型のノロウイルスに対してワクチン作製を可能にするものであり、既にワクチン投与後にノロウイルスを負荷投与する臨床試験で予防効果が見られています。米国、欧州、その他の各国での承認を目指して、現在、臨床第1/2相試験を実施しています。

近年、ノロウイルスは、発展途上国における胃腸炎および食中毒の最大の原因として認識されつつあります。例年、医療・長期療養施設・小児保育施設、客船などで下痢が流行することにより、それらの施設が閉鎖を余儀なくされるなど、混乱を招くとともに経済上の大きな問題となっています。また、米国疾病管理予防センターによると米国では、毎年21百万人の感染者が発生しています。

今回の買収により、武田薬品は、グローバルなワクチン市場でのプレゼンスを向上させ、ワクチンパイプラインを強化できるだけでなく、武田薬品の開発、販売基盤を活用し、そのパイプラインの着実な上市、販売を実現することで、持続的成長が可能となります。

武田薬品のワクチンビジネス部長であるRajeev

Venkayyaは、「LigoCyte社買収は、当社のワクチン事業拡大に向けた大きなステップであり、世界中の小児および成人の疾病予防への取り組みを一層推進するものです。ノロウイルスは米国における胃腸炎および食中毒の最も多い原因であり、毎年、発展途上国を中心に20万人もの患者さんの死亡原因となっています。当社は、今回の買収により、臨床開発段階にある唯一のノロウイルスワクチンを獲得しました。今後、鋭意開発を進めて、ノロウイルス感染による患者さんを減らすことに取り組んでまいります」と述べています。

武田薬品の取締役 チーフ メディカル&サイエンティフィック

オフィサーである山田忠孝は、「LigoCyte社買収は、革新的なワクチンの開発を通じて、世界の公衆衛生向上に貢献するという当社の使命を具現化するものです。ノロウイルスは世界中で重篤な感染症を引き起こしていますので、その予防が可能となるよう全力で取り組んでまいります」と述べています。

LigoCyte社のCEOであるDonald P. Beemanは、「研究開発型のリーディングカンパニーであり、ワクチンを重点領域の一つに掲げるタケダグループの一員となることを大変嬉しく思います。ノロウイルス感染症の予防に向けて、タケダグループと当社の専門性を融合させ、ワクチンを開発し、タケダグループのワクチン事業の長期的な成長に寄与してまいります」と述べています。

なお、LigoCyte社は、ノロウイルスワクチンに加えて、RSウイルス(respiratory syncytial

virus:呼吸器合胞体ウイルス)ワクチン、インフルエンザウイルスワクチン、ロタウイルスワクチンを開発しており、前臨床段階にあります。

LigoCyte社の事業の継続性を保持するため、経営陣および従業員も引き続き同社に在籍し、所在地であるボーズマンで業務を行います。また、武田薬品との統合完了後、LigoCyte社は武田薬品のワクチンビジネス部の傘下に入り、Beemanはワクチンビジネス部長Venkayyaに直接レポートを行います。

1. 取得の方法および日程

(1) 株式取得の実施者 :武田アメリカ・ホールディングスInc.

(2) 株式取得の対象者 :LigoCyte社の株式保有者(※)

※ Forward Ventures、JAFCO、 Novartis Venture Fund、Fidelity Biosciences、MedImmune

Ventures、Athenian Venture Partners、MC Life Sciences Ventures (Mitsubishi

International Corporation)、GlaxoSmithKline

(3) 株式の取得方法 :現金

(4) 発行済株式総数 :普通株・優先株合計121,761,569株(普通株換算)

(5) 買収価額 :一時金として60百万米ドル支払った後、将来、開発の進捗に応じたマイルストンを支払う可能性がある。

(6) 取得完了予定日 :2012年11月末まで

(7) ファイナンシャルアドバイザー:(武田薬品)なし

(8) リーガルアドバイザー :(武田薬品)Polsinelli Shughart LLP

(9) ファイナンシャルアドバイザー:(LigoCyte社)Sagent Advisors LLC

(10) リーガルアドバイザー :(LigoCyte社)Cooley LLC

2. LigoCyte社の概要

(1) 名称 :LigoCyte Pharmaceuticals, Inc.

(2) 所在地 :米国 モンタナ州 ボーズマン

(3) 代表者の役職・氏名:CEO兼取締役 Donald P. Beeman

(4) 設立年 :1998年

(5) 資本金 :10,000米ドル

(6) 資本剰余金 :1,371,516米ドル

(7) 株式の種類 :非上場

(8) 従業員数 :約40名

(9) 当社との関係:LigoCyte社との間には、資本・人的・取引関係において記載すべき事項はない。

本買収が当社の2013年3月期の連結業績に与える影響は軽微であり、現時点では当該期の連結業績予想の変更はありません。

<ウイルス様粒子(VLP)技術について>

LigoCyte社ではVLP技術に基づき、効率的に幅広い種類のワクチンを生産するコア技術を確立しています。VLPはウイルスタンパク膜の表面構造を模倣し、VLP抗原を持つことで免疫システムにウイルスと同じものと認識させる一方、VLP自体はウイルス増殖に必要なDNAあるいはRNAを持っていないため、自己複製できず感染能力がありません。実際のワクチンに近い構造のウイルス抗原であるVLPワクチンを投与された人体は、VLPワクチンを実際のウイルスと認識し、感染を予防するための免疫反応を惹起します。

<LigoCyte社について>

LigoCyte社は、消化器および呼吸器系疾患に対するワクチンの開発に特化した、非上場のバイオ医薬品会社であり、民間からの投資資金に加えて、国立衛生研究所や国防総省からも助成金を受け、ワクチン開発に取り組んでいます。

2012/10/16 日本経済新聞

武田、米子会社の後発薬事業を売却 先進国で新薬集中

武田薬品工業は米国の製薬子会社URLファーマ(ペンシルベニア州)の後発医薬品事業を売却する方針を固め、複数の企業と交渉に入った。URLファーマの売上高は約6億ドル(約480億円)で、このうち後発薬は約1割を占める。武田は先進国では経営資源を新薬に集中し、現在は約5割の新薬の売上高比率を2016年度には7割に引き上げる。

URL Pharma社の買収による米国事業基盤と痛風領域フランチャイズの強化について

URLファーマは痛風の治療薬が主力製品。武田は米国で医療用医薬品の品ぞろえを拡充するため、今年6月に8億ドル(約640億円)で買収した。同国では複数の欧米製薬大手が後発薬事業を手掛けており、URLファーマが各社と競合しても採算は厳しいと判断した。

武田は先進国では原則的に新薬(特許期間が残る医療用医薬品)事業を拡大し、新興国市場は主に特許切れ薬(ブランド・ジェネリック)で開拓する方針。現地の所得水準に応じた製品構成にすることで、効率よく市場を開拓する狙い。

12年度の売上高見通しで先進国(欧米カナダ)は新薬46%で特許切れ薬50%(大衆薬4%)だが、新興国は特許切れ薬が73%を占める。(新薬10%、大衆薬17%) 今後は欧米で新薬への集中を加速し、16年度には先進国での新薬比率を72%まで高める計画だ。

| |

2012見通し |

|

2016年度計画 |

| 新薬 |

特許

切れ |

大衆薬 |

新薬 |

特許

切れ |

大衆薬 |

先進国

(欧米加) |

46% |

50% |

4% |

72% |

24% |

4% |

| 新興国 |

10% |

73% |

17% |

21% |

65% |

14% |

同社は13年度に抗うつ薬、14年度には前立腺がん薬や潰瘍性大腸炎の治療薬などの販売許可を米食品医薬品局(FDA)から得られるとみている。これらの新薬で主力製品である糖尿病薬などの特許切れによる減収からの反転増を目指す。11年度の米国売上高は前年度比13%減の4195億円。16年度にかけては年平均6%の拡大を見込む。

武田は主力薬の特許切れが目前に迫った08年以降、自社の弱点を補うため米ベンチャーやスイスの製薬大手など複数企業を買収してきたが、傘下に収めた会社の事業を他社に譲渡するのは珍しい。限られた経営資源を有効利用しながらグローバル化を一段と加速する。

2012/11/6 武田薬品

武田薬品によるEnvoy 社の買収について

武田薬品工業とEnvoy Therapeutics Inc.(本社:ジュピター、米国フロリダ州)は、このたび、武田アメリカ・ホールディングス

Inc.(武田薬品の100%子会社)がEnvoy

社を買収することについて合意しましたのでお知らせします。今後、武田アメリカ・ホールディングスは、必要な手続き等を経て、数日以内に買収を完了し、完全子会社化する見込みです。本買収契約に基づき、武田アメリカ・ホールディングスは、契約一時金および前臨床研究の進捗に応じて将来支払う可能性のあるマイルストンを含め、最大で140百万米ドルをEnvoy

社に支払うことになります。

Envoy 社は、既存の治療薬よりも有効性・安全性に優れる新薬の創製に特化した、非上場の創薬研究企業です。Envoy 社が保有するbacTRAP® 技術は、最新の遺伝子工学と分子生物学を組み合わせた技術であり、特定の細胞型に発現するタンパク質生成遺伝子の可視化、抽出を可能にします。本技術は、多数の細胞型が混在する脳においてその効果を発揮しますが、中枢神経系以外の疾患領域への応用も可能です。武田薬品の連結子会社である武田ベンチャー投資

Inc.では、タケダグループの将来の創薬基盤強化につながる革新的な本技術に着目し、2009 年10 月に同社に出資しました。

武田薬品との関係:

i. 2009 年10 月のシリーズA 投資ラウンドにおいて、武田ベンチャー投資Inc.が出資し、12.5%の持分を保有。

ii. 2010 年10 月、共同研究契約を締結。同年11 月、統合失調症に関する共同研究活動を開始。

今回の買収により、武田薬品は、疾患に関与する細胞に発現する新規創薬標的の同定を可能にするbacTRAP

技術、研究材料やデータベース、解析技術などを獲得します。加えて、Envoy

社が有する、パーキンソン病や統合失調症に伴う認知機能障害を対象とした中枢神経系の前臨床パイプラインも獲得します。

武田薬品の医薬研究本部長であるPaul Chapman は、「2009 年のEnvoy 社への投資以来、bacTRAP

技術を活用してビジョンの実現を目指す同社の卓越した専門性は、種々の治療領域にわたる真に革新的な新規標的の創出と探索に向けて、非常に高い可能性を有しているものと確信してきました。当社はEnvoy

社と一緒に、優れた医薬品の創製を通じて、世界中の患者さんの健康に貢献してまいります」と述べています。

Envoy 社のCEO 兼取締役であるBrad Margus

は、「武田薬品が有する多くの疾患に関する高い専門性と新薬創出に向けたイノベーションへの強いコミットメントは、当社独自のbacTRAP

技術の幅広い応用を可能にします。武田グループの一員となることにより、bacTRAP 技術を、新たな疾患領域に展開できることを大変嬉しく思います」と述べています。

Envoy 社は2013 年3 月まで所在地であるフロリダ州ジュピターで業務を行います。その後、同社の研究者および経営陣の大部分は、武田カリフォルニア

Inc.に移転し、武田薬品の医薬研究本部の傘下に入ります。

2012年12月18日 武田薬品工業

URL Pharma社の後発品事業の譲渡について

当社は、このたび、武田ファーマシューティカルズUSA Inc.(当社の100%子会社、以下「TPUSA社」)とCaraco Pharmaceutical

Laboratories, Ltd.(Sun Pharmaceutical

Industries, Ltd.の100%子会社、以下「Caraco社」)が、TPUSA社の100%子会社であるURL

Pharma, Inc.(以下「URL Pharma社」)※の後発品事業をCaraco社に譲渡することについて合意しましたのでお知らせします。

当社の100%子会社である武田アメリカ・ホールディングス Inc.は、本年6月にURL Pharma社を買収し、痛風・高尿酸血症治療剤コルクリス(一般名:コルヒチン)の販売および研究開発活動をTPUSA社に統合しました。今回の

Caraco社との契約に基づき、URL Pharma社の後発品事業については、今後、規制当局の承認を含め必要な手続きを経てCaraco社に譲渡される予定です。また、TPUSA社は、コルクリスに関する全ての権利を引き続き有するとともに、米国内におけるプロモーションおよび販売を継続して行います。

当社は、URL

Pharma社の買収後、コルクリスを製品ラインナップに加え、痛風領域フランチャイズの強化に努めています。コルクリスは、米国食品医薬品局に承認を受けた米国唯一の経口コルヒチン製剤であり、本年6月から9月までの売上高は155百万米ドルです。

TPUSA社の社長Douglas

Coleは、「当社は、コルクリスを製品ラインナップに加え、痛風領域におけるリーディングカンパニーとなりました。今般、URL Pharma社が有するコルクリス以外の資産を最大限に活用していただける譲渡先が見つかったことを受け、引き続き米国においてベスト・イン・クラスの新薬や革新的な医薬品の販売に注力してまいります」と述べています。

本譲渡が当社の2013年3月期の連結業績に与える影響は軽微であり、現時点では当該期の連結業績予想の変更はありません。

| ・ |

India

and the US account for over 75% of our turnover |

| ・ |

No. 1

in India in speciality therapy areas like psychiatry, neurology,

cardiology, among the top 3 companies in a total of 7 therapy areas |

| ・ |

Brands

in 41 markets worldwide |

| ・ |

Successful US generic presence with Caraco Pharma

Labs (subsidiary) |

| ・ |

Focus

on emerging market |

ビオフェルミン製品の販売に関する大正製薬との基本合意

および当社が保有するビオフェルミン製薬株式の大正製薬への一部譲渡について

当社は、このたび、ビオフェルミン製薬が製造する製品(「ビオフェルミン製品」)に関し、現行のビオフェルミン製薬との仕入販売契約を終了し、今般締結する大正製薬とビオフェルミン製薬とのビオフェルミン製品に関する独占的販売契約に伴い、国内における販売については当社が大正製薬からビオフェルミン製品の販売権を一定期間取得することにより、当社が取引を行っていくこと、および輸出取引については当社が大正製薬グループの現地法人に現地輸入承認を移管することにつき協議し、その際の基本的条件に関して大正製薬と合意しましたのでお知らせします。また、本販売合意と併せ、当社は、当社が保有するビオフェルミン製薬株式の大正製薬への一部譲渡に関して大正製薬と合意しました。

1.大正製薬とビオフェルミン製薬の独占的販売契約締結および本販売合意、本株式譲渡合意の背景

ビオフェルミン製薬は、1917年の創業以来、活性乳酸菌製剤「ビオフェルミン」ブランドの製造販売に特化しており、当社は、同社との仕入販売契約に基づき、国内外における同社製品の販売を行ってまいりました。

今般、仕入販売契約の有効期限が2015年12月末を以て期間満了を迎えることとなり、当社・ビオフェルミン製薬/大正製薬がそれぞれの事業戦略を慎重に検討した結果、仕入販売契約のうち、

(i)国内取引に関するものについては有効期間満了前である2013年12月末をもって合意解約し、以後はビオフェルミン製薬が大正製薬に対してビオフェルミン製品に関する独占的販売権を付与することとし、

(ii)輸出取引に関するものについては2015年12月末をもって終了させ、以後はビオフェルミン製薬が大正製薬に対してビオフェルミン製品に関する独占的販売権を付与することとし、

(i)、(ii)に関して独占的販売契約を締結することとなりました。

本独占的販売契約の締結に伴い、当社は今後のビオフェルミン製品の販売について大正製薬と協議を行い、本販売合意にいたりました。

なお、当社は、ビオフェルミン製薬の議決権所有割合の約10.20%(1,216,897株)を保有していますが、本販売合意に併せ、当社は大正製薬と、ビオフェルミン製薬の議決権所有割合の約8.15%(972,320株)を大正製薬に譲渡することに合意しています。

大正製薬は55.83%を保有 +8.15%

2.本販売合意の内容

(1)国内の一般用医薬品取引

当社は、現在、ビオフェルミン製薬から国内の一般用医薬品取引に関する独占的販売権を取得しており、当社より卸売業者に販売する体制をとっていますが、今般、大正製薬がビオフェルミン製薬と締結する独占的販売契約に基づき、2014年1月を目処として、ビオフェルミン製薬は大正製薬に独占的な販売権を付与することとなりました。

そのうえで、当社は、当該独占的販売権の付与を受けた大正製薬からビオフェルミン製品の販売権を取得することにより、当社がビオフェルミン製品を継続して販売することを予定しています。

(2)国内の医療用医薬品取引

当社は、現在、ビオフェルミン製薬から国内の医療用医薬品取引に関する独占的販売権を取得しており、当社より卸売業者に販売する体制をとっていますが、今般、大正製薬がビオフェルミン製薬と締結する本独占販売契約に基づき、2014年1月を目処として、ビオフェルミン製薬は大正製薬に対して独占的な販売権を付与することとなりました。

そのうえで、当社は、当該独占的販売権の付与を受けた大正製薬から、大正製薬ホールディングスの連結子会社で、国内医療用医薬品取引業務を担っている大正富山医薬品を通じ、ビオフェルミン製品の販売権を取得することにより、当社がビオフェルミン製品を継続して販売することを予定しています。

(3)輸出取引

ビオフェルミン製品の輸出取引に関しては、現在、国内製品と同様に、当社がビオフェルミン製薬から独占的販売権を取得し、当社子会社を通じて台湾および香港において販売を行っていますが、今般、大正製薬がビオフェルミン製薬と締結する独占的販売契約に基づき、2016年

1月を目処として、ビオフェルミン製薬は大正製薬に対して独占的な販売権を付与することとなりました。

なお、台湾および香港への輸出取引については、大正製薬HDグループの現地法人が2015年12月末日を目処に現地輸入承認の移管を受ける予定です。当社の台湾および香港での当社現地法人を通じての販売は、2015年12月末で終了となります。

当社は、大正製薬およびビオフェルミン製薬と連携して必要とされる医薬品をお届けすることで、今後も人々の健康増進に貢献してまいります。

本販売合意および本株式譲渡合意が当社の2014年3月期の連結業績に与える影響は軽微です。

2014/9/25

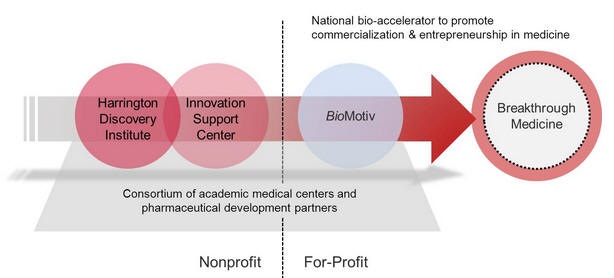

武田薬品、米Bio Motiv社と戦略的提携締結

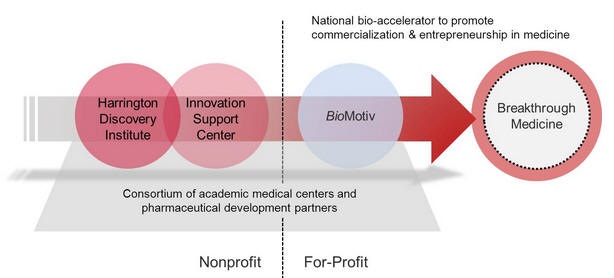

武田薬品工業と米国BioMotiv社(本社・オハイオ州クリーブランド)は25日、武田薬品がBioMotiv社に対して戦略的投資を行い、革新的な新薬候補物質の同定・開発の強化に向け提携することを決定したと発表した。

Bio Motiv社は、Harringtonプロジェクトに携わり、新薬の研究開発が中心のベンチャー企業。

Harringtonプロジェクトは、非営利団体 Harrington Discovery Institute 及びBioMotivが携わる250百万米ドル規模の米国国家プロジェクトで、2012年発足。

本プロジェクトの目的は、全米で最も画期的かつ評価の高い研究機関および疾患財団が行う革新的な新薬候補物質の同定や開発に投資し、医療の発展を加速させること。

Physician-scientist(臨床および基礎医学に精通している医師)による創薬探索研究にフォーカスしたユニークな取り組み。

武田薬品は、初期投資として5年間に合計25億円を拠出する。

この投資には、BioMotiv社が有する免疫・炎症および代謝性・循環器疾患領域のプログラムに関する独占的権利が含まれている。

ーーー

Harrington Project

The Harrington Project for Discovery &

Development is a $250 million national initiative to support the

discovery and development of therapeutic 治療

breakthroughs by physician-scientists臨床および基礎医学に精通している医師.

The Project is a new and powerful national model that addresses a set of

major challenges in advancing medicine. The Project includes three,

aligned components.

-

The Harrington Discovery Institute,

a non-profit initiative dedicated to physician-scientists, enabling them

to transform their extensive, cross-cutting knowledge derived from

real-life practice and research into therapies that improve

patients’ lives significantly more than the current standard of care.

Through an annual competition, the Institute selects a group of national

scholars whose projects are grant funded for advancing their

discoveries. The Institute, centered at University Hospitals in

Cleveland, is led by Dr. Jonathan Stamler and guided by a nationally

renowned advisory board, all of whom are physician-scientist innovators.

-

The national

Innovation Support Center, also

a non-profit initiative, which provides mentorship, resource

connections, and business support to assist physician-scientists. The

Center, which is guided by experienced industry and investment

professionals, develops relationships between inventors and industry

experts and entrepreneurs to prepare their discoveries for advancement

to commercialization.

-

BioMotiv, a for-profit

accelerator, designed to specifically advance breakthrough discoveries

into medicines through an innovative business model.

BioMotiv is the mission-driven accelerator associated with The

Harrington Project for Discovery & Development, a national

initiative centered at University Hospitals Case Medical Center in

Cleveland. The company’s focus is accelerating breakthrough

discoveries from research institutions into therapeutics for

patients.

BioMotiv is advancing a portfolio of discoveries into new medicines

through an innovative model that efficiently aligns capital and

collaborations for the benefit of inventors and investors, and

ultimately physicians and patients. Technology platform and

compound opportunities are sourced through relationships with

research institutions, disease foundations, and industry. The

company is interested in all disease areas and types of

therapeutics—small molecules, antibodies, proteins, cell therapies,

and nucleotides. BioMotiv seeks opportunities from pre-clinical to

early-clinical stages of development; the company will also consider

drug repurposing opportunities.

The company leverages a capable and connected team and advisors for

the development, funding, active management, and partnering of its

portfolio of therapeutic products. Products are advanced to the

point of clinical proof-of-concept and then partnered for further

development.

The Project’s ambitious scope, open approach and mission-driven culture

are aimed at overcoming deficiencies of the past decades that have

burdened physician-scientists discoveries, created barriers for

promising discoveries, and contributed to a long-term decline in new

medicine approvals. Together, the Harrington Project for Discovery &

Development’s aligned set of mission-driven organizations supports the

nation’s corps of physician-scientists, transforms drug development from

research institutes, and creates a robust biotech development platform

for the benefit of patients and society.

Harrington Discovery Institute is a nonprofit initiative of University

Hospitals in Cleveland. This initiative is designed to facilitate

development of physician-scientist discoveries.

2015年04月17日 京都大学iPS細胞研究所(CiRA)/武田薬品工業

京都大学iPS細胞研究所(CiRA)と武田薬品のiPS細胞研究に関する10年間の共同研究契約締結について

京都大学iPS細胞研究所 (CiRA)と武田薬品工業は、このたび、心不全、糖尿病、神経疾患などにおけるiPS細胞技術の臨床応用に向けた共同研究の実施に関する契約を締結しましたのでお知らせします。T-CiRA(Takeda-CiRA

Joint Program for iPS Cell

Applications)と称する本提携により、iPS細胞技術を用いた創薬研究や細胞治療に関する複数の研究プロジェクトが実施されることになります。iPS細胞の発見者で、ノーベル賞受賞者である山中伸弥CiRA所長が研究全体を指揮し、武田薬品は長期にわたる研究費用の提供と研究の運営に対する助言を行い、藤沢市に所在する湘南研究所内の研究設備を提供します。

iPS細胞技術は医療の未来に画期的な変革をもたらす可能性があり、その応用は創薬研究、細胞治療、薬物安全性評価など多岐にわたります。CiRA

と武田薬品は10年間にわたり、CiRAが主導する研究プログラムを共同で実施することになります。本提携は、莫大な時間と労力を要するiPS細胞技術の研究と臨床応用に大きく貢献するものと期待されています。

CiRA所長の山中伸弥は、「日本を代表する製薬企業の武田薬品工業株式会社と10年にわたる共同研究契約が締結できましたことは、iPS細胞技術を用いた医療応用を実現する上で大きな力になります。武田薬品のご協力に心から感謝申し上げます。この提携を通して、多くの方々に関わる病気のみならず、稀少疾患など、さまざまな疾患の治療法開発に貢献してまいります」と述べています。

武田薬品代表取締役社長CEOのChristophe Weberは、「このたび、iPS細胞に特化した先駆的な中核研究機関として世界をリードするCiRAと提携できることを嬉しく思います。本提携を通じ、当社は、日本の再興戦略の一翼を担うiPS細胞技術の応用について、CiRAの研究を長期にわたり支援してまいります。武田薬品とCiRAの共同研究を通じ、新薬や細胞治療など、いち早く患者さんのニーズを満たす革新的な治療が届けられることを願っています」と述べています。

本提携は、日本が国家プロジェクトとして推進するiPS細胞技術の臨床応用の方向性と合致します。武田薬品は湘南研究所内の研究設備、および10年間で200億円の提携費用を提供します。武田薬品はさらに、10年間で120億円以上に相当する研究支援(施設、設備、武田薬品の研究者など、さまざまな研究支援)を提供します。研究人員は全体で100名程度を予定しており、武田薬品湘南研究所を拠点として、グローバルで新たに採用する人員も含み、武田薬品およびCiRAよりそれぞれ50名程度が共同研究に従事します。また、本提携においては、武田薬品の化合物ライブラリーなど特別な研究資産も用いられます。

当初の研究分野として可能性の高いものには心不全、糖尿病、精神神経疾患、がん免疫療法などが挙げられており、共同研究の進展に伴い、新たなプロジェクトが追加される見込みです。共同研究が軌道に乗った段階では、10件前後のプロジェクトが同時進行することになります。

米国における2型糖尿病治療剤「アクトス®」に起因する膀胱がんを主張する 製造物責任訴訟の和解に向けた合意について

当社と当社の100%子会社である武田ファーマシューティカルズUSA

Inc.(TPUSA)は、米国時間4月28日、米国における2型糖尿病治療剤「アクトス®」(一般名:ピオグリタゾン塩酸塩)について米国で提起されている製造物責任訴訟に関し、その大多数を解決する和解に向けた合意に至りましたのでお知らせします。当社は、和解金、本和解に参加しない訴訟の費用、他の関連訴訟の費用として、2015年3月期第4四半期に27億米ドル(3,241億円)を引当計上する予定です。本和解は、現在の原告およびクレーム提起者の95%がその受け入れを選択した場合に有効となり、その割合に達した際に、当社は23.7億米ドルを和解基金に支払います。現在の原告およびクレーム提起者の97%以上がその受け入れを選択した場合、和解基金への支払い金額は24億米ドルになります。

当社は、本訴訟における原告側の主張には根拠がないものと考えており、当社の法的責任を認めるものではありません。また当社は、アクトスに関し責任ある対応をしてきたと確信しており、アクトスが良好なリスク/ベネフィットプロファイルを有する2型糖尿病治療剤であると確信しています。今回、当社は和解を選択することを決定しましたが、当社のアクトスに対する考えに変わりはありません。当社は、米国および日本やその他の国々で糖尿病治療の選択肢として引き続きアクトスを提供いたします。ピオグリタゾン製品は現在、米国、日本、欧州の数ヶ国、オーストラリア、ブラジル、カナダ、ロシアなど95ヶ国で承認されています。

本和解により、当社財務上の不確実性が低減されるとともに、大多数のアクトス製造物責任訴訟の解決に向けて確かな道筋が拓かれることになります。本和解により、当社は世界中の患者さんのために革新的な治療薬の開発に一層注力することが可能となります。

本和解において、所定の条件を満たす現在の原告およびクレーム提起者は、本基金から支払いを受けることになります。なお、本和解による当社の配当支払能力への影響はありません。

当社は、14年間以上にわたるアクトスの臨床成績および使用実績から得られた豊富なデータに基づき、アクトスは良好なリスク/ベネフィットプロファイルを有する治療薬であると確信しています。

米国におけるワクチン事業拠点のボストン/ケンブリッジ地域への統合について

当社は、このたび、Vaccine Business

Unitについて、ワクチン事業のさらなる成長およびノロウイルスワクチン、デング熱ワクチン、季節性インフルエンザワクチンなどの重要なワクチンの開発加速に向け、グローバルおよびリージョナル拠点を設置し、米国におけるワクチン事業運営を統合することをお知らせします。

今後、米国マサチューセッツ州ボストン/ケンブリッジ地域とスイス・チューリッヒが、国外における当社のVaccine Business

Unitのグローバル拠点となります。また、シンガポールとブラジルは、引き続き同ユニットのリージョナル拠点として、さらに山口県光市、米国ノースカロライナ州ダーラム、ドイツ・ジンゲンは、同ユニットの製造拠点として機能します。

米国では、製造以外の全てのワクチン事業運営の拠点を新たなグローバル拠点であるボストン/ケンブリッジ地域に移します。これにより、Vaccine

Business

Unit内のコミュニケーションおよび連携が強化されるとともに、ケンブリッジにおける当社研究開発のプレゼンスをワクチン事業においても活かすことができます。また、ボストン/ケンブリッジ地域の優れたバイオベンチャーや製薬企業、優秀な人材にアクセスすることも可能となります。

本体制の発足に伴い、2012年にLigoCyte社買収により獲得した米国モンタナ州ボーズマン、2013年にInviragen社買収により獲得した米国ウィスコンシン州マディソン、米国コロラド州フォートコリンズの3つの拠点を閉鎖します。また、現在米国イリノイ州ディアフィールドにある

Vaccine Business

Unitの本部機能をボストン/ケンブリッジ地域に移します。この移転は2年をかけて実施し、2017年半ばに完了する予定です。

当社のVaccine Business Unitプレジデント Rajeev Venkayyaは、「当社はノロウイルスワクチン、デング熱ワクチン、季節性インフルエンザワクチンなど、世界中の人々の命を救う革新的なワクチンの開発に全力で取り組んでまいります。当社は、ボーズマン、フォートコリンズ、マディソン、ディアフィールドを拠点とした事業運営体制において、デング熱ワクチンとノロウイルスワクチンの後期臨床試験への移行に成功しました。今回の拠点統合により、臨床第3相試験で必要とされる効率的かつ、卓越した事業運営が可能となるとともに、当社は、これら有望なワクチンのグローバルでの製品化に向け、準備を進めてまいります」と述べています。

以上

<Vaccine

Business Unitについて>

当社は、人々の健康を守るため、日本で60年以上にわたりワクチンをお届けしています。当社は、2012年1月にワクチン事業部門を設立し、本拠を米国イリノイ州ディアフィールドに置いています。現在、当ユニットは、デング熱やノロウイルスなどワクチンが存在しない領域における世界で最も重要な課題に対するワクチンの開発に注力しています。

Nanotherapeutics社とのインフルエンザワクチンの販売権および他のワクチン開発のための

製造技術利用権の拡大に関する契約締結について

武田薬品工業と Nanotherapeutics

Inc.(本社:米国、フロリダ州アラチューア、以下「Nanotherapeutics社」)は、この度、Nanotherapeutics社が

Baxalta(旧バクスターインターナショナルインク バイオサイエンス部門)から買収したワクチン製造の細胞培養技術であるVero cell

technology

ヴェロ細胞培養技術に関し、販売権および本技術の利用権の拡大に関する契約を締結しましたのでお知らせします。なお、本契約に関する経済条件は開示していません。

2010

年、武田薬品とバクスター社は、日本におけるパンデミックおよび季節性インフルエンザワクチンの開発に関する技術を、バクスター社から武田薬品に独占的に許諾するライセンス契約を締結しました。武田薬品のパンデミックインフルエンザに対する細胞培養インフルエンザワクチン(H5N1およびプロトタイプ)は、この製造技術を用いて開発され、2014年3月、日本において製造販売承認を取得しました。武田薬品は、現在、日本で同様の製造技術を用い、季節性インフルエンザに対する細胞培養インフルエンザワクチン(TAK-850)を開発しています。

この度の武田薬品とNanotherapeutics社との契約締結により、バクスター社との当初契約に基づく武田薬品の将来の対価の支払義務は無くなります。また、武田薬品は、日本に加え日本以外の特定の地域においてヴェロ細胞培養技術を用いたパンデミックおよび季節性インフルエンザワクチンの開発・販売権を新たに獲得し、インフルエンザ以外のワクチン開発においてもヴェロ細胞培養技術および関連試料の利用が可能となります。

武田薬品Vaccine Business Unitの PresidentであるRajeev Venkayyaは、「Nanotherapeutics社との契約により、当社のパンデミックおよび季節性インフルエンザワクチンを日本に加えてその他の地域にもお届けできる機会をつくれたことを、大変嬉しく思います。今回の契約は、当社のワクチン事業および世界の公衆衛生におけるアンメットニーズを満たすワクチンを出来るだけ多くの人たちに届けるという当社のコミットメントを強化するものです」と述べています。

Nanotherapeutics 社のPresident 兼 CEOであるJames Taltonは、「ヴェロ細胞培養技術の買収は、我々の中核技術や製品ポートフォリオを強化し充実させるうえできわめて意義のあるものです。当社はこの度、グローバル製薬企業である武田薬品と、ワクチンパイプラインを更に拡充するための技術利用に関して提携できることを大変喜んでおり、本技術を用いた既承認および開発後期段階の製品を有する武田薬品と協力してまいります」と述べています。

<Nanotherapeutics社について>

米国フロリダ州アラチューアを本拠地とするNanotherapeutics社は、開発と製造に特化した総合バイオ製薬企業です。前臨床および臨床開発、剤型の最適化、バイオ医薬品および医療機器のGMP製造における専門性を有しています。Nanotherapeutics社が保有している基盤技術は、低分子から蛋白質およびワクチンにいたる全ての医薬品に利用することが可能です。

<ヴェロ細胞培養技術について>

2014 年12月9日、バクスター社は、ヴェロ細胞培養の所有権および、チェコ共和国のボフミルにある製造設備を含む関連資産をNanotherapeutics

社へ売却することに合意したと発表しました。ヴェロ細胞培養技術は、ワクチン製造における革新的な細胞培養技術です。Nanotherapeutics社との契約においては、H5N1、H1N1および季節性インフルエンザワクチンを含む本技術に関連する全ての資産が対象となっています。また、本契約では、ロスリバーウイルス、チクングニア熱およびウエストナイル熱ワクチンの探索プログラムも含まれています。

---

2014年9月10日

バクスターインターナショナルインクは、2015年半ばに株式公開を予定する新たなバイオ医薬品の株式公開の名称がBaxalta

Incorporatedとなることを発表しました。

---

December 15, 2014

Baxter to Divest Vero Cell Vaccines Platform

to Nanotherapeutics

Baxter International Inc. today

announced that it has entered into a definitive agreement to sell its

proprietary Vero cell technology and related

assets, including its production facility in Bohumil, Czech

Republic, to Nanotherapeutics, Inc.

Financial details were not disclosed.

The Vero cell platform is an advanced,

cell-based technology for vaccines production. The agreement with

Nanotherapeutics includes all assets related to the platform, including

vaccines for H5N1, H1N1 and seasonal influenza. The agreement also

includes investigational vaccine programs for Ross River virus,

Chikungunya disease and West Nile virus.

In recent weeks, the company has also

completed the sale of its commercial vaccines business and related

manufacturing facilities to Pfizer Inc.

"The divestiture of the vaccines

franchise will allow Baxter BioScience to enhance focus in core

therapeutic areas of hematology, oncology and immunology, as it prepares

to become an independent biopharmaceutical company," said Ludwig Hantson,

Ph.D., president of Baxter BioScience. "In addition, these transactions

provide flexibility to direct resources toward strategic priorities that

will drive future growth."

Baxter's financial results for 2014

reflect the operating results from its vaccines franchise as

discontinued operations.

About Baxter BioScience

Baxter BioScience is a leading provider of therapeutic

treatments that save, sustain and improve the lives of people with rare

conditions, chronic diseases or limited treatment options. Supported by

advanced technical and manufacturing expertise, Baxter BioScience has a

broad pipeline built on a legacy of innovation in bleeding disorders and

immunology and is expanding to address emerging opportunities in niche

areas of oncology as well as technology platforms such as biosimilars.

About Baxter International Inc.

Baxter International Inc., through its subsidiaries,

develops, manufactures and markets products that save and sustain the

lives of people with hemophilia, immune disorders, cancer, infectious

diseases, kidney disease, trauma and other chronic and acute medical

conditions. As a global, diversified healthcare company, Baxter applies

a unique combination of expertise in medical devices, pharmaceuticals

and biotechnology to create products that advance patient care

worldwide.

2015年11月30日 Teva Pharmaceutical / 武田薬品

テバ社と武田薬品による日本における合弁会社設立に関する基本合意契約締結について

Teva Pharmaceutical Industries

Ltd.(本社:イスラエル ペタハ・ティクバ、以下「テバ社」)と武田薬品工業は、本日、日本で両社による合弁会社を設立する基本合意契約を締結しましたのでお知らせします。

日本で長年にわたり研究開発型の製薬企業として日本をリードしてきた武田薬品と、世界トップ10に入る製薬企業でジェネリック医薬品におけるグローバルリーダーであるテバ社が戦略的に提携することにより、新会社は、日本の患者さんと医療関係者の皆さまの幅広いニーズ、およびますます高まるジェネリック医薬品の重要性に対応してまいります。

日本におけるジェネリック医薬品市場は、世界で最も伸びている市場の一つであり、高品質な医薬品をより適切な価格で安定的に提供してもらいたいという患者さんのニーズと医療費抑制策の推進といった社会的要請によって、引き続き高い伸長が見込まれています。新会社は、日本における武田薬品の企業ブランドや強固な流通網と、テバ社のサプライ・チェーンや製造ネットワーク、グローバルな販売力や事業基盤、研究開発に関する専門知識とを組み合わせることにより、日本政府の方針に沿った、数多くの患者さんに貢献するビジネスを推進してまいります。

新会社は、必要な法規制上の許認可を経て、2016年4月以降の発足を予定しており、日本におけるテバ社の高品質なジェネリック医薬品と武田薬品の特許期間が満了した医療用医薬品を患者さんや医療関係者の方々にお届けしてまいります。新会社において、テバ社と武田薬品の出資比率は、51%対49%となり、取締役、CEO、経営幹部を有する独立した会社として運営されます。基本合意契約に関するその他の詳細は開示していません。新会社は2016年4月以降の発足予定のため、武田薬品およびテバ社の2015年度業績への重大な影響はありません。

武田薬品の取締役 ジャパンファーマビジネスユニット

プレジデントの岩﨑真人は、「日本における新たなビジネスのスタートに向けて、テバ社とパートナーシップを組めることを心より嬉しく思います。当社は、新会社のビジネスをサポートするとともに、革新的な新薬の提供を通じて医療のイノベーションに貢献し、引き続き日本の製薬業界におけるリーディングカンパニーとして成長を遂げてまいります」と述べています。

テバ社Global Generic Medicinesの社長兼CEOであるSiggi Olafssonは、「新会社は、テバ社のバリューチェーン全般にわたる強固なジェネリック医薬品プラットフォームやポートフォリオおよび品質と、日本における武田薬品のトップブランドとしてのプレゼンスや流通網を兼ね備えます。この、他に類を見ない両社の強みの融合は、急速に成長する日本のジェネリック医薬品市場をリードするにふさわしいポジションに新会社を位置づけるものであり、遅くとも2020年度末までにジェネリック医薬品の数量シェア80%を達成するという日本政府の目標にも沿うものです。また、この取り組みは、当社が日本の患者さんを長期にわたって支援することに加え、伸長する主要市場におけるプレゼンスを高め、長期にわたる持続的な成長を遂げるという当社の戦略の達成において極めて重要な役割を果たすものと考えています」と述べています。

<テバ社について>

Teva Pharmaceutical Industries Ltd.(以下「テバ社」、NYSE: TEVA)は、業界をリードするグローバル製薬企業のひとつで、患者さんを中心に考えた質の高いヘルスケアソリューションを、日々、数多くの患者さんに提供しています。テバ社は、本社をイスラエルに置く世界最大のジェネリック医薬品企業であり、1,000を超える化合物からほぼすべての疾患領域にわたり幅広くジェネリック医薬品を提供しています。専門疾患領域では、疼痛を含む中枢神経系疾患の革新的治療薬で世界トップクラスのポジションにあり、呼吸器系疾患領域においても強固なポートフォリオを有しています。テバ社は、ジェネリック医薬品と専門疾患領域における知見を融合してグローバルでの研究開発に活用しており、医薬品の開発と医療機器やサービス、技術を組み合わせ、患者さんのアンメットニーズに対応する新たな方法の創出に努めています。2014年の売上高は203億USドルでした。

詳細についてはウェブサイト(http://www.tevapharm.com)をご覧ください。

<武田薬品について>

武田薬品は、研究開発型の世界的製薬企業を目指して、自社研究開発を強化するとともに、ライフサイクルマネジメントの推進、導入・アライアンスの積極展開を通じて研究開発パイプラインの充実を図り、ミッションである『優れた医薬品の創出を通じて人々の健康と医療の未来に貢献する』の実現に努めています。詳細についてはhttp://www.takeda.co.jp/をご覧ください。

日本におけるコンシューマーヘルスケア事業に関する100%子会社の設立について

当社は、このたび、国内を中心としたコンシューマーヘルスケア事業のさらなる成長を目指し、当社のジャパンコンシューマーヘルスケアビジネスユニット(以下「JCHBU」)事業の分社化に向けて100%子会社「武田コンシューマーヘルスケア株式会社」(以下「新会社」)を設立しますのでお知らせいたします。当社は、新会社を設立した後、当社のJCHBU事業を吸収分割により新会社に承継させ、新会社は2017年4月から営業を開始する予定です。

当社のJCHBUは、「アリナミン」「ベンザ」をはじめとする一般用医薬品や健康食品「緑の習慣」(ユーグレナ:和名ミドリムシ含有の健康補助食品)を中心に持続的な成長を実現している当社のビジネスユニットです。今後予定されている分社化により、新会社は、コンシューマーヘルスケア市場においてより機動的なビジネスモデルを構築し、当該市場における環境変化に迅速に対応することで当該事業の成長をさらに加速させてまいります。

当社 代表取締役社長CEOのChristophe

Weberは、「当社の国内におけるコンシューマーヘルスケア事業は、当社にとって依然として重要であり、引き続き当該事業に取り組んでまいります。当社は、新会社の設立により当該事業をさらに成長させ、お客様の健康に一層貢献してまいります」と述べています。

当社 JCHBUプレジデントの杉本雅史は、「お客様の健康志向の高まりに伴い、お客様のニーズは多様化しており、将来のコンシューマーヘルスケア市場においては、そのようなニーズへの即応が極めて重要になると考えています。JCHBU事業の分社化により、当該ビジネスユニットは様々なビジネスチャンスを得ることで迅速にニーズに対応することが可能となります。今後も、アリナミンやベンザといったブランドを通じ、お客様の健康寿命の延伸に貢献するとともに、日本を中心としたアジア地域におけるコンシューマーヘルスケア市場においてリーディングカンパニーを目指してまいります。そして、新会社のさらなる成長を通じ、引き続き当社業績に貢献してまいります」と述べています。

当該新会社設立が当社の2016年3月期の連結業績に与える影響はありません。新会社およびJCHBU事業の吸収分割の詳細につきましては、確定次第、お知らせいたします。

<新会社の概要(予定)>

|

(1) 名 称 |

武田コンシューマーヘルスケア株式会社 |

|

(2) 所在地 |

大阪府大阪市 |

|

(3) 代表者の役職・氏名 |

代表取締役社長 杉本雅史 |

|

(4) 主な事業内容 |

医薬品、医薬部外品、医療機器、計量器、化粧品、食品、飲料品、食品添加物等の製造および販売 |

|

(5) 設立時資本金 |

1,000万円 |

|

(6) 設 立 |

2016年4月 |

|

(7) 開 業 |

2017年4月 |

|

(8) 発行済株式総数 |

100株 |

|

(9) 決算期 |

3月31日 |

|

(10) 大株主および持株比率 |

武田薬品工業 100% |

以上

2016/5/27

武田の買収提案、カナダ製薬大手が拒否 米紙報道

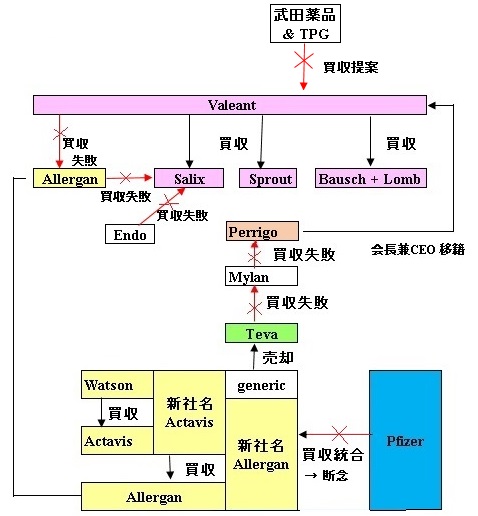

武田薬品工業がカナダの製薬大手、Valeant

Pharmaceuticalsに買収を提案し、拒否されていたことがわかった。米紙ウォール・ストリート・ジャーナル(電子版)が26日、報じた。両社は現在、交渉していないという。

報道によると、武田は今春、米投資ファンドTPGと共同で買収を提案した。具体的な買収価格を提示する段階には至っていなかった。

バリアントの売上高は約100億ドル(約1兆1000億円)。昨年以降、会計疑惑が発覚して株価が急落、経営立て直しを進めている。

武田は、この件に関して「コメントできない」としている。バリアント買収は実現しなかったものの、積極的なM&A戦略で成長を目指す武田の経営戦略が改めて鮮明になった。

May 26, 2016 WSJ

Valeant Rejected Joint Takeover Approach

From Takeda, TPG

Valeant Pharmaceuticals International Inc. received a joint takeover

approach this spring from Japan’s Takeda

Pharmaceutical Co. and private-equity firm TPG

that the beleaguered drugmaker rejected, according to people familiar with

the matter.

The approach came a month or two ago, before

Valeant named Joseph Papa as its new chief executive, and didn’t include a

firm price, the people said, adding that there are no current talks. The

board is seeking to give Mr. Papa, who was hired in late April, time to

chart a course for the company, the people said.

At the time of the advance, Valeant was buffeted by an accounting scandal

and questions over its debt load, and was seeking a replacement for Michael

Pearson as chief executive. The stock had fallen by some 90%, slicing the

company’s market capitalization to around $10 billion—a level from which it

has yet to recover.

The turmoil led to pressure on Valeant from analysts and investors to sell

noncore assets, which the company has said it is exploring. It has now

received inquiries about a variety of assets, but the offer for the whole

company was unique, some of the people said.

The approach shows the value that some of Valeant’s businesses still have

and suggests a deal for the entire company at some point isn’t out of the

question.

As part of the approach, Takeda would take the

business of Salix Pharmaceuticals, which treats stomach disorders

like traveler’s diarrhea and irritable bowel syndrome, or IBS, some of the

people said. TPG would take much of the rest, they said.

Valeant won a bidding contest for Salix last year by paying about $11

billion. Takeda, Japan’s largest drugmaker by revenue, was one of the

bidders in that auction, people familiar with the matter have said.

Takeda sells gastrointestinal, oncology and central-nervous-system products.

A deal with Valeant would give Takeda access to Xifaxan, a drug for IBS.

Valeant has high hopes for the drug, predicting it could have $1 billion in

sales this year.

IBS is a priority for the Japanese drugmaker. In March, Takeda’s U.S. unit

said it was reorganizing to focus on treating such gastrointestinal

disorders along with a few other conditions.

By adding gastrointestinal drugs, Takeda could better leverage its sales

force, which already sells products like its fast-growing ulcerative-colitis

drug Entyvio.

The company is best known for its Actos diabetes drug. Last year, Takeda

agreed to pay up to $2.4 billion to settle U.S. suits charging that it hid

the cancer risk of Actos.

Takeda’s largest deal ever was its 2011 purchase of Nycomed for around $14

billion.

TPG, which is perhaps best-known these days for investments in hot

technology startups such as Airbnb Inc., has a number of health-care

holdings in its portfolio including Alder BioPharmaceuticals and a stake in

Endo International PLC.

米国政府より最大3億1,200万米ドルの助成を受けてジカ熱ワクチンを開発

1947年にウガンダのZika

forestのアカゲザルから初めて分離され、ヒトからは1968年にナイジェリアで行われた研究の中で分離された。

- 世界保健機関(WHO)は、2016年2月1日、ジカ(Zika)熱について「国際的に懸念される公衆衛生上の緊急事態」であると宣言

- 2017年の臨床第1相試験開始に向けた前臨床研究、ワクチン製造および臨床第1相試験などに対し、1,980万米ドルを助成

- 米国保健福祉省の一部門である生物医学先端研究開発局(BARDA)との提携は、最も困難な新興感染症に取り組むグローバルな提携およびイノベーションの力を示唆

当社は、このたび、米国生物医学先端研究開発局(Biomedical Advanced

Research and Development Authority:BARDA)より、米国や世界中の流行地域でのジカ熱への取り組みを支援すべく、ワクチン開発の助成先として選定されましたのでお知らせします。臨床第1相試験までのワクチン開発の費用として、米国保健福祉省の事前準備対応次官補局(Assistant

Secretary for Preparedness and Response:ASPR)の一部門であるBARDAより、最初の助成金として1,980万米ドルが交付されます。本ワクチンの臨床第3相試験実施および米国での生物学的製剤承認申請(BLA)にかかるオプション権をASPR/BARDAが行使した場合、助成金は最大で3億1,200万米ドルになる可能性があります。

2016年

2月1日、世界保健機関(WHO)は、ジカ熱の流行について「国際的に懸念される公衆衛生上の緊急事態」であると宣言しました。続く2月8日、米国疾病対策センター(CDC)は、ジカ熱への取り組みを最も重要度・緊急度の高いレベル1に引き上げました。現在、ジカ熱に対するワクチンや治療薬は存在せず、妊娠中に感染すると、胎児に小頭症と呼ばれる重大な先天性異常や他の重篤な脳障害を引き起こす恐れがあります。最新の研究によると、神経系の希少疾患であるギラン・バレー症候群とジカ熱に強い関連がみられることが報告されています。しかし、ジカウイルス感染者でギラン・バレー症候群に罹患するのはごく一部であり、感染者の多くが無症状、あるいは数日から1週間程度続く軽度の症状しか出現しません。近年、ジカウイルスは、米国など60ヶ国以上に広がっています。

当社コーポレート・オフィサー Vaccine Business Unit PresidentのRajeev Venkayyaは、「ジカ熱という緊急事態は、政府、保健当局、医療・科学関係者、企業などによる迅速な対応が必要とされ、解決のためには協力が不可欠です。当社は、BARDAと連携し、新興感染症に対するワクチン開発を通じて世界レベルの専門性・能力を高めるとともに、当社の優秀なチームおよび日本の光工場のさらなる発展を目指します。ジカ熱ワクチンの開発が、デング熱ワクチン、ノロウイルスワクチン、パンデミックインフルエンザワクチンに関する日本政府との連携、先日公表したポリオ撲滅に向けたビル&メリンダ・ゲイツ財団との提携といった当社の取り組みの中に加わります。ジカ熱ワクチン開発への取り組みを通じ、ジカ熱の脅威に最もさらされている方々をはじめとする世界中の人々の健康にさらに貢献してまいります」と述べています。

G7伊勢志摩サミットで安倍首相が表明したように、日本政府は感染症対策に取り組んでおり、当社は、内閣官房と本提携への日本の当局の参加の可能性について協議しています。当社は、ASPR/BARDAおよび日本政府とさらなる機会の追求に向けて連携してまいります。

BARDAとの契約に基づき、当社はアジュバント入り全粒子不活化ジカ熱ワクチンを開発します。初期の目的は、ワクチンを開発・製造し米国食品医薬品局(FDA)へ提出する臨床試験実施申請資料(IND)に含める非臨床試験を完了し、臨床第1相試験を実施することです。ジカ熱ワクチンの製造は、日本の光工場で行う予定です。

アジュバントとは、薬物の作用を増強する目的で併用される物質・成分の総称。抗原と同時に投与することで液性免疫、細胞性免疫能を高める。

<当社のワクチンに対する取り組みについて>

ワクチンは、毎年200万人以上の生命を救い、公衆衛生に劇的な変化をもたらしました。当社は70年にわたり、人々の健康を守るため日本でワクチンを供給してきました。現在、当社のグローバルワクチンビジネスは、デング熱、ノロウイルスやポリオなど、世界で最も大きな課題となっている感染症に対し、最先端の取り組みを行っています。当社はワクチン開発、製造およびマーケットアクセスに関する豊富な実績と深い知識を有しており、世界で最も緊急性の高い公衆衛生ニーズに対応すべく、パイプラインの充実に努めてまいります。

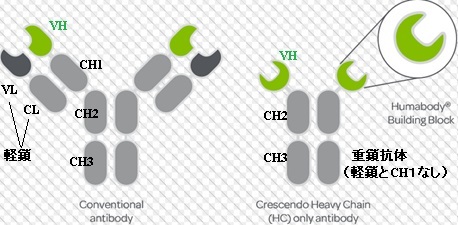

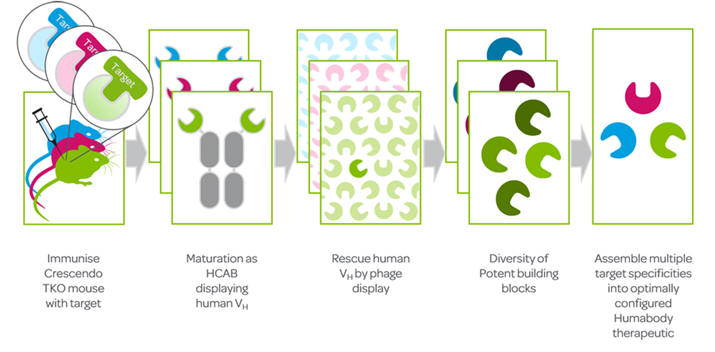

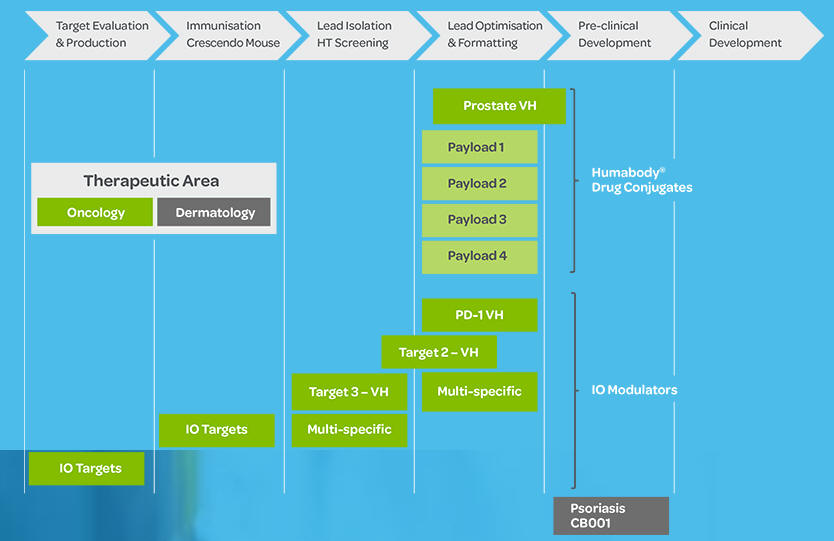

Crescendo社と武田薬品によるHumabody®に関する提携について

-

腫瘍標的抗体薬物複合体およびがん免疫調節薬の開発に対して武田薬品がCrescendo社に合計で最大7億9000万米ドルを出資 -

武田薬品工業とHumabody®に基づく創薬・開発企業であるCrescendo

Biologics Limitedは、このたび、アンメットメディカルニーズの高いがん領域におけるHumabodyを用いた治療薬の創製、開発および販売に関して、グローバルでの戦略的提携およびライセンス契約を締結しましたので、お知らせします。

Crescendo社は今後、独自の遺伝子改変プラットフォームと工学的専門性を活かし、武田薬品が選定した複数の標的に対するHumabody製剤(Humabody抗体薬物複合体およびがん免疫調節薬)を創製するとともに、その設計最適化を行います。

武田薬品Chief Medical and Scientific OfficerのAndy

Plumpは、「当社は、Crescendo社ならびに同社の他に類を見ない、小分子かつカスタマイズ可能なHumabody製剤を開発する革新的な技術に、大きな可能性を感じています。本提携はがんの治癒を目指す当社にとって極めて重要であり、当社は、Crescendo社の技術を活用することにより、次世代の、高度なモジュール構成のがん分子標的治療薬を開発することが可能になります」と述べています。

Crescendo社のCEOであるPeter

Packは、「武田薬品との提携はCrescendo社にとって極めて大きな一歩です。この提携によって、当社の遺伝子改変プラットフォームと、小さくて特徴的なHumabody製剤を迅速に作製・設計する能力が実証されることになるでしょう。業界をリードするグローバル製薬会社である武田薬品は、がん領域における突出した専門性を有しており、患者さんに革新的な新薬をお届けしています。当社にとって初めてとなる今回の大規模提携を通じて、当社は革新的なHumabody製剤候補のパイプラインをさらに拡充し、開発を加速させてまいります」と述べています。

本契約に基づき、Crescendo社は、契約一時金、出資金、研究費、前臨床開発費として、最大で合計3,600万米ドルを受け取る権利を有し、武田薬品は、本提携に伴うHumabody製剤の開発権と販売権を取得します。

また、Crescendo社は、臨床開発、承認申請、販売の各段階において、最大で合計7億5,400万米ドルを受け取る権利とともに、武田薬品から売上に応じたロイヤリティを受け取る権利を有します。

<Crescendo社について>

Crescendo社は、がん領域における強力で非常に特徴的なHumabody製剤の創出・開発を行うバイオ医薬品会社です。Humabodyは、同社が特許を取得しているプラットフォーム技術であり、信頼性と生物活性の高い完全ヒト型のVHドメインをベースにしています。Crescendo社は、独自開発あるいは戦略的パートナーシップにより、Humabody抗体薬物複合体および多重特異性がん免疫調節薬などの新規性の高い特徴的な新薬のパイプラインを構築しています。同社のプラットフォーム技術は、独自の遺伝子改変マウス(特許取得済)を中心とするもので、マウス生体内でのヒト型VHドメインをもつ重鎖抗体への変換を可能とし、各Humabodyの親和性や生物物理学特徴を自然に最適化することができます。Humabodyは、モノクローナル抗体と異なり、費用対効果の高い小分子製剤であることによる利点と、新規の二重/多重特異性製剤を作製する上でモジュール性が高く迅速に使える工学的アプローチを兼ね備えたユニークな技術です。Crescendo社は英国ケンブリッジを拠点とし、Sofinnova

Partners社、Imperial Innovations社、Astellas Venture Management社、EMBL

Ventures社などの優良投資家からの出資を受けています。

Crescendo is also in receipt of an equity investment from

Astellas Venture Management (AVM) to support

the discovery and development of novel Humabody therapeutics directed at

immune checkpoint inhibitors, a highly promising target class for new cancer

immunotherapeutics and an area of strong strategic interest for AVM as a

corporate venture capital arm for Astellas Pharma Inc.

<Humabody®について>

Humabodyは、分子サイズが極めて小さく活性の高い新規タンパク製剤であり、完全ヒト型のVHドメインをベースにしています。Humabodyは、その優れた生物物理学的特性により、迅速かつ効率的に多様な二重/多重特異性Humabody製剤候補を作製・スクリーニングできることから、新しい生物学と作用機序への道を切り開いてきました。Crescendo社は、Humabodyの遺伝子改変プラットフォーム(特許取得済)を用いて、Humabody抗体薬物複合体および多重特異性がん免疫調節薬における次世代のがん治療薬パイプラインを拡充しています。

また、戦略的パートナーシップを通じてHumabody技術を検証するとともに、Humabody製剤の特性について、独自あるいはパートナーと共同で臨床における実証を進めています。Humabody抗体薬物複合体は、均一で部位特異的なリンカーと毒性ペイロードを用いて作製されているため、特異性が高く、標準的な抗体薬物複合体と比べて毒性プロファイルが優れています。

また、分子サイズが非常に小さく、二重/多重特異性を持たせることや半減期を調節することが可能であることから、高用量で短期集中的に治療する“high

dose, hit hard and

leave”手法により、標準的な抗体薬物複合体よりも優れた治療指数をもたらします。さらに、Crescendo社は、設計をカスタマイズすることにより、チェックポイント阻害などの複数の機序を標的にし、免疫賦活化経路を活性化するとともに、抗原提示を促進し、免疫抑制的な腫瘍微小環境を解除するような新たな多重特異性がん免疫調節薬の研究開発も行っています。

一般的な抗体は、2本の軽鎖と2本の重鎖、軽鎖と重鎖は免疫グロブリンドメインにより構成され、軽鎖は2つ(VL、CL)、重鎖は4つ(VH,

CH1, CH2, CH3)のドメインからできています。

Unlike nearly

all of the competing alternative antibody-based

formats, Humabodies do not

require any hetero-dimerisation (2量体)of heavy

and light chains.

As such, we can quickly create an almost

limitless number of mono- and multi-specific

constructs capable of engaging therapeutically

valuable targets in a way that is fundamentally

different than those using whole antibodies,

thereby unlocking novel biology.

In

combination with Crescendo’s in-house

engineering expertise, this means that we are

able to rapidly assemble an almost limitless

number of bespoke multivalent and multi-specific

configurations of Humabody building blocks. We

can use this to efficiently identify optimal

formats for engaging therapeutically valuable

targets in a way that is fundamentally different

than those using whole antibodies.

Humabody®

products are a novel class of small, robust and

potent protein therapeutics based on fully human VH

domain building blocks (Humabody VH).

Compared to

antibodies, Humabodies have differentiated

pharmacological properties. They are small (e.g. 36

kDa for a trispecific Humabody) and can rapidly

penetrate and accumulate in tissue/tumours whilst

clearing quickly from circulation to minimise

systemic toxicity. Their modular configuration means

that they can be readily modified and customised

such as extending their half-life to match a

relevant therapeutic treatment regime.

Unlike nearly all of

the competing alternative antibody-based formats,

Humabodies do not require any hetero-dimerisation of

heavy and light chains. As such, the monovalent

Humabody building blocks can be rapidly configured

into an almost limitless number of mono- and

multi-specific formats capable of engaging two or

more epitopes simultaneously (on one or more

targets) or into Humabody Drug Conjugates (HDCs)

that combine highly specific targeting with the cell

killing ability of cytotoxic drugs.

Their small physical

size (VH domains are only just a quarter

of the size of Fab fragments) and robust nature

provide advantages for tissue and tumour

penetration, multiple routes of delivery as well as

good CMC properties.

The

unprecedented biophysical properties and small

size of the Humabody VH domains make

them ideal building blocks for developing novel,

differentiated Humabody therapeutics.

Humabody VH are

monovalent, small in size and possess highly

superior biophysical properties. These features

make them ideal building blocks for developing a

broad range of highly differentiated mono- and

multi-specific Humabody therapeutics.

和光純薬工業株式の富士フイルムへの譲渡について

当社は、2016年12月15日開催の取締役会において、当社の連結子会社である和光純薬工業株式の譲渡に向け、富士フイルムが2017年2月下旬から実施する予定の公開買付けに応募する旨の契約を同社と締結することについて決議し、同日、本応募契約を締結しましたのでお知らせします。

本件は、富士フイルム、和光純薬ならびに当社にとって、各社の戦略的方向性に合致するものです。当社は、2017年度の連結損益計算書において、和光純薬株式の株式売却益(税引前)約1,000億円(譲渡価額1,985億円)を計上する見込みです。

1.

本公開買付けへの応募の理由

和光純薬は、1922年に当社の化学薬品部門を母体として設立されて以来、「科学技術の振興と学術研究の進展に寄与し、人々の豊かな暮らしに貢献する」との一貫した経営理念のもと、最先端分野の研究ニーズに応えうる総合試薬メーカーとして高品位の製品を開発・製造してきました。現在では、和光純薬のコア・コンピタンスである独自の技術力を活かして、「試薬事業」をはじめ「化成品事業」「臨床検査薬事業」を柱とし、研究者・医療関係者ならびに産業界の幅広い要請に応えています。

当社は現在、グローバル製薬企業として持続的な成長の実現に向け、重点疾患領域である「オンコロジー(がん)」「消化器系疾患領域」「中枢神経系疾患領域」ならびに「ワクチン」への研究開発資源の重点的な配分を通じてイノベーションを推進することで、革新的な新薬の創出を目指しています。このような状況のもと、当社は、和光純薬の今後の事業発展を慎重に検討した結果、和光純薬と長年の資本関係・取引関係を有し、「ヘルスケア」及び「高機能材料」を中長期的な成長の柱とする富士フイルムのサポートのもと事業成長を加速していくことが和光純薬のより一層の発展に繋がると考え、富士フイルムへの和光純薬株式の譲渡に向け、富士フイルムとの間で本応募契約を締結しました。なお、和光純薬は、2016年12月15日開催の同社取締役会において、本公開買付けに賛同の意見を表明するとともに、和光純薬の株主の皆様に対して、本公開買付けへの応募を推奨する旨の決議をしております。

和光純薬の概要

| (1)名称 |

和光純薬工業株式会社 |

| (2)所在地 |

大阪市中央区道修町三丁目1番2号 |

| (3)代表者の役職・氏名 |

代表取締役社長 小畠 伸三 |

| (4)事業内容 |

試薬、化成品及び臨床検査薬の製造・販売 |

| (5)資本金 |

2,340百万円(2016年9月30日現在) |

| (6)設立年月日 |

1922年6月5日 |

(7)大株主及び

持株比率 1

(2016年9月30日現在) |

武田薬品工業株式会社 |

69.42% |

| 富士フイルム株式会社 |

9.50% |

| 和光純薬従業員持株会 |

1.68% |

|

(9)当該会社の最近3年間の連結経営成績及び連結財政状態 |

| 決 算 期 |

2014年3月期 |

2015年3月期 |