ブログ 化学業界の話題 knakのデータベースから 目次

これは下記のブログを月ごとにまとめたものです。

最新分は https://blog.knak.jp/

2010/12/1 BP、アルゼンチンのPan American Energy の持株をBridas Corporationに売却

BPは11月28日、アルゼンチン最大の原油輸出企業のPan American Energyの持株(60%)を、残り40%を保有するBridas Corporationに売却する契約を締結したと発表した。

Bridasは対価として70.6億ドルを現金で支払う。うち35.3億ドルを前払いとして12月に2回に分けて支払い、残りを2011年前半に予定される取引完了時に支払う。

売却は2011年末までに300億ドル分の資産を売却するとした本年6月のBPの計画の一部である。本件売却までに既に合計140億ドルの売却の契約を締結している。今回の取引を含めると、210億ドルとなる。

2010/7/22 BP、北米とエジプトの石油資産をアパッチに売却 70億ドル 2010/8/5 BP、コロンビアの石油関連資産を売却 19億ドル 2010/9/2 BP、マレーシアのエチレン、ポリエチレンJV持分をペトロナスに売却 363百万ドル 2010/10/22 BP、ベネズエラとベトナムの川上事業を売却 18億ドル 2010/10/25 BP、メキシコ湾の4油田の権益を丸紅に売却 650百万ドル

BPではパキスタンのガス田の売却先を探しており、他に、アラスカ油田とアルジェリアの権益の売却を検討している。

BPとApache はBPの米アラスカ州Prudhoe Bayの油田権益の半分を含む資産を120億ドルで売却する交渉を行っていると伝えられていた。

関係者によると、プルドー湾の油田権益については、資産価値の評価や現在および将来に法的責任を問われた場合の対応などをめぐり、7月18日に交渉が暗礁に乗り上げたという。

この結果、上記の通り、Apache に対し、総額70億ドルで、テキサス州とニューメキシコ州南東部にまたがるパーミアン盆地の油田、西カナダの天然ガス、及びエジプトの西砂漠油田とEast Badr El-din 油田を売却した。付記

BPは12月14日、ほとんど全てのパキスタンの権益を中国のUnited Energy Group Limited (連合能源集団)に775百万ドルで売却する契約を締結した。

売却するのは同国南部のSindh provinceの9つのブロックと、アラビア海の4つの海上ブロックのすべての資産。

現在の生産量は原油換算日量35千バレルで、原油が日量10千バレル、ガスが2億standard cubic feet。連合能源集団は香港上場の投資持株会社で、原油・ガスの生産を行っている。

ーーー

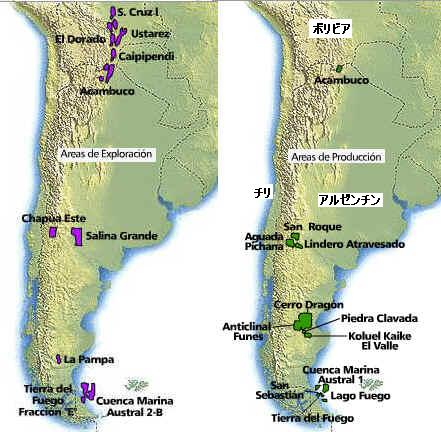

Pan American Energyは南米最南端(Southern Cone)地域で原油・ガスの開発、生産を行っている。事業の中心はアルゼンチンで、同地で第二位のメーカー。他に、ボリビアとチリで活動している。

ボリビアの子会社PAE

E&P Boliviaは今回の取引には含まれていない。

2009年末時点での同社の確認埋蔵量のうちのBP持分(60%)は917百万バレル(原油換算)で、生産量のうちのBP持分は日量143千バレル(同)となっている。

Pan American EnergyはBPが60%、Bridas Corporationが40%を所有する。

Bridas CorporationはアルゼンチンのCarlos Bulgheroni氏傘下のBridas Energy Holdings の子会社であったが、2010年3月に中国のCNOOCがBridasの株式50%を31億ドルで購入、現在は、Bridas Energy Holdingsが50%、CNOOCが50%となっている。

中国勢の海外進出は急で、CNOOCは本年3月のBridasへの出資でPan American Energyの20%を得たが、1年も経たずに50%まで所有を引上げることとなる。

Bridas Energy HoldingsとCNOOCは必要資金の70%(24.7億ドルずつ、計49.4億ドル)を負担する。残り21.2億ドルは借り入れるか、又は両社からの追加支出で賄う。

ーーー

BPは原油流出事故の費用の確保のため、優先度の低い事業の売却を進める一方、新しい権益の確保も行っている。

同社は11月26日、インドネシアのパプア州の北アラフラ石油・ガスの権益を取得したことを発表した。

2010/12/2 BASFとIneos、スチレン事業を統合

BASFとIneosは11月30日、両社のスチレン、PS、ABS、SBC、その他スチレン系コポリマーとそのブレンドの事業を新しい50/50 JVのStyrolutionに統合すると発表した。

独禁法の審査を受けてJVを設立する。

付記

両社は2011年5月27日にJV契約を締結した。

2011年10月1日に営業開始した。

BASFは10月7日、スチレン系ポリマー事業を戦略的に発展させるため、Styrolution社を設立すると発表した。

分社は、2011年1月1日に完了する予定で、将来の同事業の売却に備えるものであった。

今回、両社の事業統合に先駆け、予定通り分社化を行う。

BASFは2007年7月に、利益率が低く、原料の動向に左右されるコモディティからの離脱を狙って、スチレン事業の「戦略的な選択肢」を検討していることを発表、その後、事業の売却先を探していた。

2010/10/11 BASF、スチレン系ポリマー事業を別会社Styrolutionに移管

Ineosはスチレン系事業をNova Chemicalsとの50/50JVのIneos Novaで行っているが、Novaは11月12日にIneosとの間で、Ineos Nova のNova持分をIneosに売却する交渉に入ったことを明らかにしている。

2009年7月にアブダビ国営の投資会社 IPIC(International Petroleum Investment

Company )がNovaを買収したが、これは新しい株主のIPICの方針によるものと見られる。

今回のJVはIneos NovaのNova持分の買収を前提としている。

2010/11/22 Nova Chemicals、Ineos Novaから撤退

新しいJVの設立後、BASFとIneosはIneos Novaの事業を含めたスチレン系事業をStyrolutionに移管する。

なお、発泡ポリスチレンは取引から除き、両社ともこの事業を自社に残す。

発泡ポリスチレン用のLudwigshafen のSM/PS事業と、南京のBASF-YPCのSM/PS事業はBASFに残る。

2010年ベースで、新しいStyrolution の売上高は50億ユーロを超える。

BASFは事業価値の差額を受け取ることとなるが、詳細は明らかにされない。

ーーー

BASFの拠出する事業

対象製品

Commodities SM

PS

ABS

SBS (スチレン・ブタジエン・スチレンブロック共重合体)コポリマー Luran® (SAN) :スチレン/アクリロニトリル コポリマー

Luran® HH (AMSAN):α-Methylstyrene-acrylonitrile copolymers

Luran® S (ASA):styrene acrylonitrile copolymers that have been impact-modified with acrylic ester rubber

Terblend® N (ABS/PA):ABS/Polyamide 6

Terluran® HH (ABS-High Heat):modified ABS that meets the requirements for thermally stressed components

Terlux® (MABS):Methyl methacrylate-acrylonitrile- butadiene-styrene-polymer

Styroflex® (SBS): Styrene/butadiene block copolymer

対象外製品

発泡ポリスチレン 発泡ポリスチレン用のLudwigshafen のSM/PS事業 南京のBASF-YPCのSM/PS事業

(旧 Yangzi-BASF Styrenics )SM 120千トン

PS 200

EPS 52

対象工場

ドイツ Ludwigshafen, Schwarzheide PS能力 540千トン

(2009年80千トン減)ベルギー Antwerp 韓国 Ulsan PS 250千トン、EPS 80千トン、ABS 250千トン

(SM 320千トンは2009年にSK Energy に売却)インド Dahej メキシコ Altamira

従業員 1,460 人

2010年売上高 30億ユーロ以上

ーーー

Ineosの拠出する事業

Ineos ABS

ドイツ Cologne スペイン Tarragona

(付記 独禁法当局指示で除外、売却)インド Vadodara タイ Map Ta Phut Lanxessから買収 能力:730千トン Ineos Nova SM/PS

SM

千トンPS

千トンEPS

(対象外)Sarnia, Ontario 430 Indian Orchard, MA 165 Channahon, Illinois 410 Decatur, AL 193 Bayport, TX 770 Texas City, TX 455 (北米合計) (1,655) (768) Trelleborg, Sweden 85 Breda, The Netherlands 90 90 Marl, Germany 180 85 Wingles, France 200 100 Ribecourt, France 90 (欧州合計) (555) (365) 総合計 1,655 1,323 365 Ineos SM ドイツ Marl

エチルベンゼン 550千トン、SM 380千トン

従業員 合計2200人

2010年売上高 20億ユーロ

Ineosは当初、2005年にBASFの米国・カナダのPS事業を買収。

その後、BPからInnoveneを買収したのに伴い、NovaとInnovene の欧州の 50/50JVのNOVA InnoveneをIneos Novaとし、両社の北米事業をJVに統合した。

今回の統合でBASFの昔の米・加のPS事業が戻ることとなる。

ーーー

なお、BASFと並ぶスチレン系の大手であったダウも6月に、スチレン系事業のスタイロンを投資会社Bain Capital

Partnersに売却している。

(ダウはスタイロン7.5%を出資)

2010/6/18 ダウ、スチレン系事業売却完了

2010/12/3 Abu Dhabi Crude Oil Pipeline 完成

アラブ首長国連邦のアブダビから原油を直接インド洋に輸送するAbu Dhabi Crude Oil Pipelineが完成した。

12月に試運転を開始、世界の原油輸出の1/5が毎日通過するHormuz Straitをバイパスして原油を輸送する。

UAEのアル・ハミリ石油相は 2012年1月9日、Abu Dhabi Crude Oil Pipelineが6月にも稼動を開始する見通しを示した。

アブダビ政府系ファンドのInternational

Petroleum Investment Company (IPIC)が2008年から建設を進めてきたもので、アブダビ南西のHabshan(Abu Dhabiの陸上原油の半分以上を集める拠点)からUAE東部のFujairah港まで370kmを結び、UAEの原油生産量の約7割に相当する日量150万バレルのMurban 原油を輸送する。

48インチのパイプライン、Fujairahのメインターミナル、海上の積込設備、その他からなる。

IPICではFujairahでの製油所も検討している。

パイプラインはオアシス都市Al Ainの西を通る370kmで、

カタールからUAEに天然ガス輸送するDolphin海底パイプラインの長さを超える。

投資額は120億ディルハム(32.7億ドル)。

パイプラインの建設では、ILF Consulting Engineers がプロジェクトマネジャーとなり、コントラクターに中国石油工程建設公司(China Petroleum Engineering and Construction Corp.)が選ばれた。

パイプ(合計225千トン)は住友商事、ドイツのSalzgitter Mannesmann International 、インドのJindal Group の3社に分割発注された。

ーーー

サウジ原油の一部はペルシャ湾以外から出荷されるが、UAEやオマーン以外の湾岸諸国の原油は全て、ホルムズ湾を通って輸出されている。

ホルムズ海峡は最も狭い場所で幅33キロで、日本向けだけで年間1千隻以上のタンカーが通過する。

イランは、核疑惑で米国から攻撃された場合、ホルムズ湾を封鎖すると何度も言明している。

UAEや他の湾岸諸国は、原油輸出の通過を確保するため、ホルムズ湾をバイパスすることを検討してきた。.

中国財務部は11月30日、来年春のシーズンの国内の肥料供給を確保するため、12月から肥料の輸出に110%の輸出税を課することを発表した。

新しい輸出税は一時的な増税の35%と特別関税75%からなる。

これまでは 7%(但し価格が

1トン2,300元を超える部分については100%)の輸出関税が課せられることになっていた。

これを110%とする。

今回の新しい関税の対象は、尿素、リン酸水素2アンモニウムとリン酸アンモニウム及びその混合物。

財政部は、今回の関税引き上げは、肥料輸出を抑制し、国内の肥料供給を確実にし、国内の農産品の急激な価格上昇を調整するためとしている。

ーーー

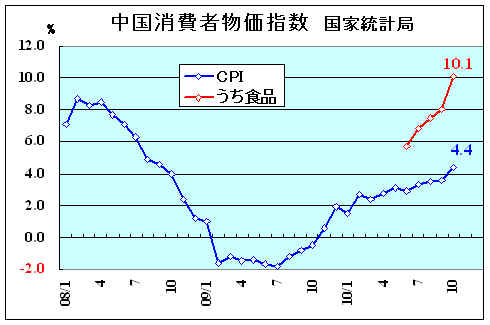

中国では消費者物価指数が上昇しているが、特に食品、農産品の値上がりが大きい。

このため、中国国務院は11月19日、高騰する物価の抑制に向け、農産物の増産や流通コストの低減など16項目からなる緊急対策を発表した。

2010/11/19 中国の消費者物価指数アップ

今回の肥料の輸出税は、農産物の増産のため、国内向け肥料を確保するもの。

中国では今秋から省エネルギー目標を達成するために電力を大量消費する企業向けの電力供給を制限している。

これまでは生産量減少による価格上昇を容認していたが、農作物の値上げを無視できないため、肥料会社などへの電力供給制限の解除に踏み切った。また、製糖会社への電力制限も解除する。

化学肥料の尿素の10~11月の国内生産量は前年同期比で約2割減り、価格が約3割上昇した。

農作物の総費用に占める肥料の比率は2割を占めるため、肥料会社への供給制限を中止する。

ーーー

肥料の3要素のうち、窒素を除くリン酸とカリウムは産地が偏在しており、上位3国のシェアが6割近い。

2009年の生産量、埋蔵量は以下の通り。(U.S. Geological Survey)

| リン鉱石 | カリ | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

: |

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

リン鉱石の経済埋蔵量の過半がモロッコに集中。

塩化カリの経済埋蔵量の過半がカナダに集中。

米国はすでに1990年代後半からリン鉱石の輸出を徐々に止め始めたとされ、資源の囲い込みを図る動きが見える。

ーーー

BHP Billitonは8月18日にカナダのPotash Corporation of Saskatchewan Inc. に対し、1株130ドルでの全株のTOBを行うと発表した。

China Daily は、カリは中国にとって重要であるため、Sinochem子会社で、PotashCorp が22%を出資する中国の肥料輸入販売会社SinofertがBHPに対抗してPotashCorpの買収を図る可能性があると報じた。

最終的にはSinochemは対抗TOBを諦め、カナダ政府がBHPによる買収を拒否したため、BHPも11月15日、敵対的TOB提案の取り下げを発表した。

2010/8/23 BHP Billiton、カナダのPotashCorpに敵対的TOB

ーーー

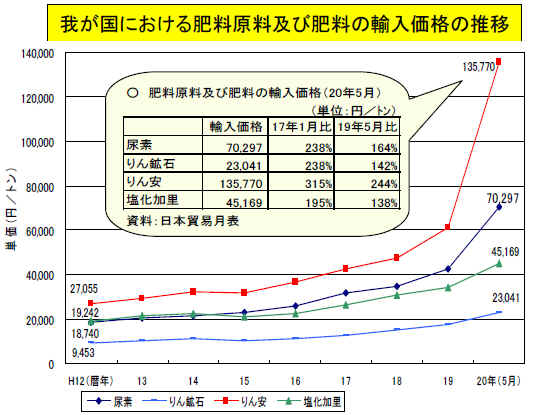

我が国は、肥料原料のほとんどを海外に依存しているが、輸入国は限られている。

我が国の肥料原料及び肥料の輸入先を国別に見ると、

尿素は中国(51%)、マレーシア(39%)及びカタール(10%)、

りん鉱石は中国(38%)、ヨルダン(21%)、モロッコ(18%)及び南アフリカ(17%)、

塩化加里はカナダ(71%)及びロシア(16%)で大宗を占める。〔2008/7 農林水産省生産局〕

肥料原料の価格は最近上昇している。〔同上〕

中国の輸出税が110%になると、中国からの輸出は止まり、他のソースに集中するため、価格は更に上がる。

各国が戦略物品として囲い込みを始めた場合、価格の問題にとどまらず、レアアースの場合のようになる可能性も出てきた。

2010/12/4 韓米自由貿易協定(FTA)追加交渉が妥結

韓米自由貿易協定(FTA)追加交渉が12月3日妥結した。

両国政府は今後、合意事項を条文化し、各国で批准手続きを踏むことになる。

付記

米上下両院は2011年10月12日、韓国及び、コロンビア、パナマとのFTAの実施法案を賛成多数で可決した。

オバマ大統領の署名で法案が成立し、米側の批准手続きが完了する。韓国側の批准を待ち、来年1月に発効する見通し。

韓国とEUの自由貿易協定(FTA)は2011年7月1日に発効している。

ーーー

米国と韓国の自由貿易協定(FTA)締結交渉は2007年4月2日妥結した。

2007/4/4 米韓FTA妥結

しかし、米国内で反対が強く、この協定は批准されていない。

ところが、本年7月の韓国・EUのFTA妥結(10月6日調印)を受け、米国でもムードが変わってきた。

オバマ米大統領は、「11月のソウルG20首脳会議までに韓国と実務協議を行い、履行法律案を議会に提出したい」と述べた。

このため、争点を話し合うための通産相会議が11月8日からソウルの外交通商部で行われたが、自動車と牛肉問題で合意に達せず、決裂した。

2010/11/12 米韓FTA協議、決裂

李大統領は「時間が必要だ」と述べ、交渉は決裂していないと強調。オバマ大統領も「担当者に数週間以内の妥結を指示した」と早期の最終決着を目指す意向を表明していた。

今回の合意を受け、両国政府は来年初めにも議会での批准手続きを開始する見通し。

米国側は争点となっていた自動車分野の規定の見直しで、反対していた米フォード・モーターや米民主・共和両党議員らの支持を取り付けたため、今回は承認されるものと見られている。

但し、米国産牛肉の輸入範囲を「生後30ヶ月以上」にも拡大する件は今回の合意から外されたため、ボーカス米上院財政委員長(民主、モンタナ州)は、「韓国が米国産牛肉の輸入に大きな障害を築いている問題に対処していないことに深く失望した」との声明を発表し、不満を示した。

韓国とEUは10月6日、自由貿易協定(FTA)の締結で正式署名しており、2011年7月1日に発効する見通し。

韓国は更に、チリ、シンガポール、欧州自由貿易連合(EFTA=スイス、ノルウェー、リヒテンシュタイン、アイスランド)、ASEAN10ヵ国、インドの国と地域との間でFTAを締結しており、欧州―東アジア―米国をつなぐ「東アジアのFTAハブ」として、浮上する基盤を整えた。

李明博大統領は12月4日朝、国民向けの声明文で、「韓国は米国、EU、ASEAN・インドという世界の3大貿易圏とFTAを締結した世界唯一の国になる」と述べた。

今後、日本企業は欧米への輸出で韓国企業と比べ大きなハンディを負うこととなる。

ーーー

両国は

・米国の韓国産自動車関税撤廃期間の延長

・自動車セーフガード

・自動車部品関税払い戻し上限制の導入

・韓国の米国産自動車安全基準自己認証の拡大--などをめぐり、かけ引きが行ってきた。

今回、米国は牛肉問題はFTAと別の問題とする韓国の主張を受け入れた。

その代わり、韓国は自動車で大きな妥協を行った。

米国での韓国製自動車の関税撤廃ペースを遅らせ、非関税障壁とされた安全基準、燃費基準でも妥協した。

付記

韓国内の反発に対応して、韓国政府は12月5日に交渉結果を発表し、韓国側が得た成果を強調した。・米産豚肉(「冷凍その他」)に対する関税撤廃開始時期を2014年から2016年に2年間先延ばし。

・医薬品の許可・特許連係義務の履行を3年間猶予

・米国内支社に派遣され た韓国企業社員に対するビザ(L-1)の有効期限を延長

主な争点と結果は以下の通り。

・自動車関税:

米国の関税(韓国製自動車)

当初 改正 乗用車

現行関税率 2.5%3000cc以下(全体の90%) 直ちに撤廃 5年目まで2.5%の現行関税を維持。

その後、 関税を撤廃3000cc超 3年で関税撤廃 ピックアップトラック

現行関税率 25%直ちに引き下げ開始、

10年で関税撤廃8年目まで維持し、

10年目までに段階的に廃止。電気自動車、ハイブリッド

現行関税率 8%10年目に撤廃 直ちに4%に引き下げ

5年目までに段階的に廃止。韓国の関税(米国製自動車)

当初 改正 乗用車

現行関税率 8%即時撤廃 直ちに4%とし、5年目に全廃 ピックアップトラック

現行関税率 10%即時撤廃 即時撤廃 電気自動車、ハイブリッド 10年目に撤廃 5年目までに段階的に廃止

電気自動車、ハイブリッドカーの関税撤廃期間短縮は、オバマ大統領の米国のグリーン技術推進のゴール達成のため。

・韓国の米国製自動車の非関税障壁

当初 改正 米国メーカーが自主的に自動車の安全性を

認証する制度の適用範囲年間6500台未満 25千台と当初の4倍近く

(米の当初要求は1万台未満)2015年までに自動車の平均燃費目標

(1リットル当たり17km)の例外年間販売台数1000台未満 2007年合意の基準より119%改善された場合

基準達成とみなす。自動車関連の新しい規定導入 適応することができるように12ヶ月の猶予期間を置く

ーーー

施行されれば、5年以内に工業製品や消費財の95%以上の関税を撤廃することとなる。

オバマ大統領は、米国の輸出額は110億ドル増え、米国内で7万人以上の雇用増につながるとの見通しを示した。

「画期的な合意。5年間で米国の輸出を倍増させる政府目標への大きな一歩だ。米国と韓国の同盟を深化させ、米国のアジア・太平洋地域でのリーダーシップを強化する」と指摘した。

李明博大統領は12月4日、米韓FTAの閣僚級の再交渉による合意内容を承認し、「輸出が大きく伸び、経済は再び飛躍する機会を迎える。米韓FTAは両国に非常に大きな経済的利益をもたらす」と述べた。

原油価格が上昇している。

12月2日のNY原油先物は前日比1.25ドル高の88.00ドル/バレルとなり、2008年10月上旬以来の高値となった。

3日は更に上昇、終値は89.19ドルとなった。年初来の平均は78.8ドル。

米欧の株価が急反発したことに追随した。(グラフのように、最近は原油価格と株価が連動している。)

また、為替市場でドル安が進んだため、ドル建て資産である原油に投機資金が流入した。

これに合わせて、日本の原油価格、ナフサ価格も上昇した。

12月3日にはドバイ原油は87.50ドル/バレル、ナフサは850ドル/トンと、いずれも2008年の価格急落以来の最高値を記録した。

最近の輸入ナフサ価格は以下の通りとなっている。

| 7月 | 42,352 | 円/kl | |

| 8月 | 39,972 | ||

| 9月 | 39,715 | ||

| 平均 | 40,705 | 第3四半期 国産ナフサ基準価格 @42,700 | |

| 10月 | 40,685 |

11月、12月の輸入価格は更に上昇する。

中国政府は12月1日、これまで中国企業だけに課してきた「都市維持建設税」と「教育費付加制度」を外国企業からも徴収する措置を施行した。

外資に対する優遇策を縮小する政策の一環で、今回の措置で国内企業と外国企業に対する税制上の取り扱いは対等となる。

国務院は10月21日、「国内外資企業および個人の都市維持建設税および教育費付加制度統一に関する通知」(国発〔2010〕35号) でこれを通知した。

都市維持建設税は、都市のインフラ整備に充てる資金を確保するためのもので、教育費付加制度は、教育振興の資金を集めるためのもの。これまで外国企業は免除されていた。

企業の支払う(増値税+消費税+営業税)の合計額に下記の税率をかけた金額を納めることになる。

都市維持建設税 教育費付加 市区 7% 3% 県城・鎮 5% その他 1%

北京にある大手日系企業は「1割強の課税強化となり、年間約100万元(約1250万円)の増税になる」と説明。日本円換算で年1億円を超える新たな税負担を求められる企業もあるとの見方もでている。

---

中国政府はこれまで、外資系企業から資金と技術を得るために税制面も優遇してきたが、2008年に外資系企業の法人税率を国内企業並みに引き上げるなど徐々に外資優遇税制を撤廃してきた。

2008年 1月 外資系と中国企業の法人税率を段階的に同じにする「企業所得税法」施行

2008/1/4 中国、新企業所得税法施行労働者の権利を強化する「労働契約法」施行

2007/7/3 中国、労働契約法を可決8月 外資系企業による中国企業買収の規制を強化する「独占禁止法」施行

2008/8/4 中国、独占禁止法施行2009年 11月 政府調達で自国製品を優遇する「国家自主開発製品認定制度」の導入を通知

2009/6/29 中国の現状 最後の部分2010年 12月 外資系企業には免除していた都市維持建設税と教育費付加制度を内外無差別化

今回の措置で国内外企業の税制上の扱いは同等となる。

新華社は「外資が“超国民待遇”を受ける時代は終わった」と強調した。

消費市場の巨大化や生産拠点の集積を背景に「優遇策を取り除いても外資は逃げないという自信の表れ」(国際金融筋)でもある。

ーーー

「都市維持建設税」と「教育費付加制度」はいずれも、企業の支払う(増値税+消費税+営業税)に対して課せられる。

増値税(原則17%)

増値税の納付額は、日本の消費税と同様、売上税額から仕入税額(専用インボイス記載額)を控除した差額。

但し、日本と異なり、固定資産の仕入税額控除は認められない。輸出品については課税されない。

これの仕入れ税額は全額ではなく、輸出価格に還付税率を乗じたものが還付される。

輸出還付税率は、中国政府の産業政策や貿易摩擦対策、国内の需給動向等を勘案して、輸出管理政策のツールとして、毎年変更されている。

仕入れ税額との差額は輸出業者の負担となる。2006/9/26 中国、輸出増値税リベート変更

2007/6/28 中国、輸出抑制のため輸出増値税還付率を引き下げ その他

消費税

嗜好品と呼ばれる特定の物品の生産に課される。

・過度な消費をすると健康・社会、環境に悪い影響を与えると考えられている商品

(煙草、酒、爆竹、花火等)

・贅沢品、非生活必需用品(化粧品、アクセサリー等)

・大量エネルギーを消耗する商品、高級商品(乗用車、バイク等)

・再生できない石油類商品(ガソリン、軽油等)

・財政的に意義のある物(タイヤ、リンス等)

営業税

中国国内においてなされる労務役務の提供、無形資産取引、不動産取引、建設等を対象とした流通税のひとつ。

増値税の対象となる加工、修理補修、組立労務の提供は除く。増値税の課税対象は主として(有形)商品で、営業税の課税対象は主として労務・サービス。

増値税は「売上」と「仕入」の「差額」に対して課税となるが、営業税は「売上」に対して課税される。税率

運送業、建築業 3%

金融保険業、サービス業、不動産販売等 5%

娯楽業(クラブ、バー、ゴルフ等) 20%

2010/12/8 インド政府、Bhopal事故補償で13億ドルの追加請求

インドの司法長官はBhopal事故(1984年12月3日発生)の記念日に当たる12月3日、Dow Chemicalに犠牲者に対する10億ドル以上の支払いをさせるよう求めて、インド最高裁に対して申立を行った。

被害者とその支援者は長年にわたり追加補償と責任者の厳罰を求めて運動を続けてきた。

インド政府は6月のUCCの元役員(インド人)に対する甘い判決への国民の(ひき逃げと同じかとの)怒りに対応して、閣僚委員会を設置した。

インド政府は6月24日遅くに、1984年のBhopal事件に関して、Manmohan Singh首相が指名した閣僚委員会が出した方針案を承認した。

犠牲者への賠償を追加し、Dow Chemical の責任を追及し、Union Carbideの当時の会長のWarren Andersonの引渡を米国に求めるもの。2010/6/30 インド政府、ボパール事件で新方針

申立では死亡者と負傷者の人数を修正し、当時の補償の元になった計算が完全に間違っていることが分かったとし、追加の12.7億ドルの支払いを求めた。

当時、政府は事故の3日以内の死亡者を3,500人としたが、今回、5,295人に修正した。

(国営の Indian Council of Medical Research は3日以内の死亡者を8,000~10,000人とし、1994年までに25,000人が事故の影響で死んだとみている。)

しかし、運動家は申立はシンボリックなもので、実際にダウに請求する手段はないとしている。

今も障害をもって生まれる子供がおり、被害者の治療のために直ちに、もっと多くの金が必要だとし、今回の措置はうわべだけのもので、政府として、誠実なやり方ではないと批判している。

UCCを買収したDow Chemicalは責任を否定、UCCが1989年にインド政府との間で470百万ドルの支払いで決着した10年も後に買収したとしている。

事故を起こしたUnion Carbide India Limited (UCIL)はUnion Carbideが50.9%、インドの24,000人の株主が残り49.1%を保有していた。

UCCは保険金額の350百万ドルの支払いを提案、インド政府は33億ドルを要求したが、1989年に保険金額+金利の470百万ドルの支払いで決着した。

インド最高裁は1994年にUCCの50.9%の持株売却を承認、製茶業の Williamson Magor GroupのMcLeod Russel (India) Ltdが買収し、社名をEveready Industries India に改称した。事故当時、UCILは従業員10,000人で、5部門に分かれ、殺虫剤のほか、バッテリー、カーボン製品、溶接設備、プラスチック、工業薬品などを製造していた。

Eveready Industries Indiaとなった時の主たる製品は乾電池であったが、その後、袋入りの紅茶(3つのブランド)を売り出した。

LAVAブランドで、乾電池と懐中電灯を中近東、北アフリカ、西アジア、メキシコ、米国などで販売している。

ーーー

2001年にDowがUCCを買収した。

今回の要求の内訳は以下の通り。

| 1989年の損害賠償の見直し | Rs. 5,786 crore | 当時の金でRs.

675.96 croreを追加 主に当時の計算での死亡者、負傷者の人数を見直し それを、その後のルピー切り下げ、金利、物価等を勘案 |

| Relief and Rehabilitation | Rs. 1743 crore | インド政府支払い分 'the polluter pays' principleによる。 |

| 環境悪化対策 | Rs. 316 crore | インド政府推定 |

| 合計 | Rs. 7,845 crore | croreは千万。1Rs≒0.02218$ |

| ドル換算 | 1,740百万ドル | |

| 既支払額 | 470百万ドル | |

| 差引き | 1,270百万ドル |

なお、異なるインフレ指数などにより、請求額は666百万ドルから13億ドルまで、いくつかがある。

この申立は最高裁の3人の上級裁判官が審議し、レビューするかどうかを決定する。

| 参考 | 2008/6/25 | Bhopal 事件のその後 |

| 2009/6/23 | 米議員、ダウにBhopal 事件被害者の救済を要請 | |

| 2010/6/9 | Bhopal 事件でインド人元役員等8人に有罪判決 | |

| 2010/6/30 | インド政府、ボパール事件で新方針 |

付記

Dowは12月8日、次のような抗議の声明を発表した。

DowはUCCとUnion Carbide Indiaの行為に対し責任がなく、今回のインド政府のやり方は間違っている。

これは、法に遵い、ビジネスにオープンというインドのイメージを損なうものだ。もし、インドがビジネスにオープンであると見られたいなら、国の法的な約束を無効には出来ない。

インド政府は、自らがUCCと交渉し、結んだ契約、何度も検討し、最高裁の承認を得た最終解決策の契約を無効にしようとしている。

2010/12/9 Rio Tinto、中国企業と相次ぎ提携

Rio Tintoは12月3日、中国アルミ業公司(Chinalco)との間で中国で鉱物探査を行うための合弁会社を設立する覚書を締結した。

来年上期に事業を開始する。先ず、3~5箇所の大規模地域で探査を行い、その後、探査地域を増やす。

Chinalcoが51%、Rio Tintoが49%を出資する。

ーーー

Chinalco と米国のAlcoa は2008年2月、英国Rio

Tintoの株式の12%を141億ドルで取得した。

Rio Tinto 全体への出資比率は9%となる。

2008/2/8 中国アルミとアルコア、Rio Tinto に出資

2008年8月に豪州の財務相は中国アルミがRio Tinto の英国本社の株を14.99%(全体の11%)まで買収することを承認している。

Rio Tinto は2009年2月、Chinalcoから現金で195億ドルの出資を受けると発表した。

Rio は2007年のアルキャン買収に伴い抱えた389億ドルの負債を軽減することを狙った。

2009/2/13 中国アルミがRio Tintoに出資、鉱山利権を取得

しかし、Rio Tinto は6月5日、中国アルミの出資取り止めを発表した。

中国勢の豪州進出が相次ぎ、これに不安を感じる反対派と中国との関係強化を図る賛成派が互いを攻撃し、政治問題化した。

資金市場の変動や、Rio Tinto の株主や利害関係者の意見などを背景に、Rio Tinto とChinalco は契約の変更の交渉を行った。

かなりの進展を見たが、最終的に契約変更に至らず、この結果、Rio Tinto 取締役会は株主に対する本契約の推奨を取り消し、契約を解消することとした。

これに対し、中国側は猛反発した。

2009/6/6 中国アルミのRio Tinto への出資 取り止め

7月5日にRio Tinto の上海事務所の社員4名が上海の国家安全局に拘束され、本年3月に重刑に処された。

2010/3/31 中国、Rio Tinto 社員に重刑

出資問題で両社の関係は悪化したかとみられたが、その後も協力関係は続いている。

Rio Tinto は2009年10月、モンゴル政府との間でモンゴ ル南部のOyu Tolgoi 銅・ 金鉱山開発のための投資契約を締結したが、Rioはこの計画 をすすめるため、Chinalco と 交渉を行っていると伝えられた。〔未定〕

2009/11/28 Rio Tinto、モンゴルの鉱山開発で中国アルミと提携か?

Rio TintoとChinalcoは本年7月、ギニアの Simandou鉄鉱石開発でJVを設立する契約を締結した。

2010/3/26 Rio Tinto とChinalco、ギニアの鉄鉱石開発でJV

ーーー

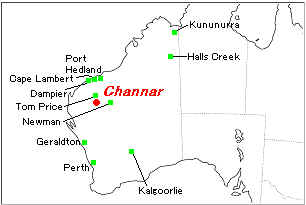

Rio Tinto は同じ12月3日、中国中鋼集団(Sinosteel) との間の西豪州Pilbara地区のChannar鉱山JVを延長し、生産する鉄鉱石を50百万トン追加すると発表した。

Channar鉱山JVはRio Tintoの完全子会社Hamersley Ironが60%、Sinosteelが40%出資するJV。

Channar鉱山は西オーストラリア州のPilbara地域の都市Tom Priceの南、Paraburdoo鉄鉱山の近隣にある。

鉄鉱石は近隣のParaburdoo鉱山の処理施設へ運ばれる。

当初のJV契約は1987年に締結された。中国による豪州の鉱業への最初の大投資で、両国政府の強い支持を受けた。

JVの期間中に200百万トンのハイグレードの鉄鉱石を産出するもの。

1990年1月1日に生産を開始、初年度に350万トンを産出、1998年に目標の10百万トンに達した。2005年までに131百万トンを産出している。Rioが運営を担当し、産出した全量はSinosteel を通して中国市場で販売される。

現在の年10百万トンのペースでは2012年の第1四半期に当初の契約の200百万トンに到達する。

今回、JVの延長により、Sinosteel は更に50百万トンを引き取ることとなる。

今回の契約に合わせ、両社は戦略的協力枠組み契約を締結した。

Channar鉱山及びその周辺で、新たな鉄鉱山での協力又は共同開発を目指す。

ーーー

別途、Rio

Tintoは、中国のダイヤモンドの卸売業者の周大福(Chow Tai Fook)との間で戦略的パートナー契約を締結した。

中国で既存のブライダル市場とは別に、ファッション宝石市場を開発する。

Rioはダイヤモンドの大メーカーで、周大福は中国のダイヤモンドのデザイン、製造、販売で力を持っている。

Rioでは、中国のミドルクラスの急拡大とファッションで他人と差を付けようとする行動が需要拡大を進めると見ている。

2010/12/10 オリンパス、米Stryker Biotechの骨形成タンパク質「OP-1」の資産購入

オリンパスは12月7日、米国に新会社Olympus Biotechを設立し、Stryker Biotechが保有する骨形成タンパク質「Osteogenic Protein-1:OP-1」に関わる開発・製造・販売のうち骨領域に関わる資産を購入すると発表した。

オリンパスは従来より、下記の通り、様々な再生医療の研究開発やビジネスに取り組んでいるが、今回の新会社の設立および「OP-1」の資産購入は、これを、より本格的に、グローバルに展開するもの。

Stryker Biotechは、骨形成タンパク質(BMP)の一つの骨形成因子「OP-1」を開発し、グローバルに事業を展開している。

FDAよりHumanitarian Device Exemptions (HDE) を取得し、長間骨骨折用ならびに腰椎固定用に「OP-1」が使用されている。また、欧州、豪州やカナダでも、販売承認を得て販売を行っている。

「OP-1」は、「骨伝導能」(骨内に埋入し骨が結合して一体となる機能:人工骨にもある)と、人工骨には備わっておらず自家骨と同様の「骨誘導能」(骨がない筋肉内などに埋入したとき、骨が形成される機能)とを備えており、整形外科分野における骨補填材市場を大きく成長させていくと期待されている。

今回、設立するOlympus Biotechでは、Stryker Biotechの骨領域の「OP-1」関連の資産を取得し、オリンパスグループが既に所有する生体材料や再生医療関連技術との組み合わせによる最適化を行い、「OP-1」関連製品の販売拡大と適用拡大を目指す。

さらに、科研製薬との提携による欧米におけるbFGF(塩基性線維芽細胞成長因子)の創傷治癒ビジネスや、既に生体材料ビジネスを展開するオリンパステルモバイオマテリアル社とのシナジーを追求しながら、更なる整形外科および再生医療の発展に貢献していくとしている。

ーーー

Stryker Biotechは1936年にミシガン州の整形外科医Dr. Homer Strykerが、医療器具が患者のニーズに合っていないと考え、体の向きが変えられるようにベッドを回転させ"Turning Frame"を考案、1941年に会社を設立した。

2009年の売上高は67.23億ドルで、世界の12大医療技術会社の1つになった。

成形外科分野(人工膝関節、人工股関節、人工肩関節など)が56億ドルで83%を占める。

日本には日本ストライカーがある。

ーーー

オリンパスの事業は多岐にわたる。

オリンパスは1999年から生体に吸収されながら自らの骨に置換する独自の特性を持つβ-TCPを材料と した「骨補填材オスフェリオン」を販売したが、2002年11月に培養骨・多検体自動細胞培養装置の販売を行い、骨の再生医療事業に参入した。

2004年にこれら生体材料事業、再生医療事業および関連製品の研究開発、製造、販売に特化した100%子会社「オリンパス バイオマテリアルを設立した。

同社は2005年に住友大阪セメントが製造し、住友製薬が販売する骨補填材の事業部門を譲り受けた。

オリンパスとテルモは2007年に、生体材料と再生医療を事業とするオリンパスバイオマテリアルにテルモのコラーゲン事業を統合し、生体材料事業を展開することで合意し、オリンパス

バイオマテリアルにテルモが33.4%出資し、オリンパス

テルモ バイオマテリアルに改称した。

現在、骨補填材「オスフェリオン」や「ボーンセラム」、人工皮膚「テルダーミス真皮欠損用グラフト」などを整形外科市場に提供している。

オリンパスと科研製薬は2009年11月、線維芽細胞成長因子「bFGF」(細胞の増殖や分化の調節を行っている蛋白質の一種)について、創傷治癒分野の欧米での開発・製造・販売権に関するライセンス契約を締結した。

科研製薬は遺伝子組み換え技術で製造したbFGFを用いて、再生医療医薬品の研究開発を進めており、2001年に世界初のヒトbFGF製剤「フィブラストスプレー」を発売、歯科領域ではサンスターにこの権利を導出している。

オリンパスは、科研製薬のデータや技術を活用し創傷治癒分野で製品化を目指す。

オリンパスは2005年12月に米国でCytori Therapeuticsとの50/50JVのOlympus-Cytori, Inc.を設立、再生医療向けの新装置である脂肪由来細胞群分離装置の開発に着手した。

オリンパスが培ってきた医療機器開発・製造技術と、Cytoriが持つ“脂肪組織から細胞を抽出する技術”を融合させ、次世代の脂肪由来細胞群分離装置の早期開発・製造、及び適用領域におけるアプリケーションの確立を含めた“脂肪由来細胞群を用いた再生医療のビジネス化”を加速することを目的としている。

オリンパスは2006年8月、Cytori から約1,100万ドル相当の株式を追加取得した。

Cytori 本体への投資を拡大することにより、JVの役割である次世代の脂肪由来細胞群分離装置の早期開発・製造にとどまらず、オリンパスが上記装置を販売することも視野に入れた“脂肪由来細胞群を用いた再生医療のビジネス化”を加速する。なお、アステラス製薬は12月8日、Cytori Therapeuticsとの間で体性幹細胞の難病治療への応用可能性を評価するために、戦略的株式投資契約を締結したと発表した。

アステラス製薬は、新たに発行されるCytori の普通株式約143万株を現金10百万ドルで取得、同社技術を肝臓疾患の治療目的に使用するための全世界を対象とした研究・開発・商業化に関する提携に対する第一契約権(期間:2年)などを取得する。

両社は最先端の再生医薬領域で提携する可能性を今後探っていく。

| 参考 | 2010/2/22 | 富士フイルム 医薬品開発・販売に本格参入 | |

| 2010/9/3 | 富士フイルム、ジャパン・ティッシュ・エンジニアリングと資本提携 |

2010/12/11 ゴムコンパウンドメーカーHEXPOL、同業のExcel Polymersを買収

スウェーデンに本拠を置くゴムコンパウンドメーカーのHEXPOLは11月30日に同業のExcel Polymersの買収を完了したと発表した。

Lion Chemical Capitalから買収したもので、買収価格は現金で212.5百万ドル。

HEXPOLでは、この買収でゴムコンパウンドの世界リーダーとなるとともに、特にコスト面でシナジー効果が期待できるとしている。

ーーー

HEXPOLの事業は2つに分かれる。2009年の売上高では前者が77%、後者が23%となっている。

(1) HEXPOL Compounding

(2) HEXPOL Engineered

Products

プレート式熱交換器用ガスケット、フォークリフト用ポリウレタン車輪、ゴム押出製品

従業員は2200人で、中国、スリランカ、米国、スウェーデンに拠点を持つ。

ーーー

Excel PolymersはLion Chemical Capital とACI Capital が2004年にPolyOneから北米のゴムコンパウンド事業を買収して改称した。

PolyOneは2000年に塩ビ樹脂及び塩ビコンパウンドメーカーのGeon (1993年にGoodrichからスピンオフ)とコンパウンドメーカーのM.A. Hanna が合併して出来た会社。

同社は2003年10月に、将来のコア事業はグローバルな樹脂コンパウンドとマスターバッチ事業であるとし、これに入らないゴムコンパウンド等の事業を売却する方針を出した。

ーーー

Lion Chemical Capitalは2005年9月にDSM Copolymer Inc.のSBR事業を買収し、Lion Copolymer, LLCと改称した。

Lion Chemical Capital は2006年にChemturaのEPDMとゴム薬事業(中国のChemtura-CNCCC Danyang Chemical の持分を含む)とオゾン劣化防止剤事業を買収し、EPDMはLion Copolymerに統合した。

翌年、契約を変更し、中国のJV持分とオゾン劣化防止剤事業は返却した。

Lion Copolymerは2010年10月、Acrylonitrile-styrene-butadiene terpolymer (NSBR)の導入を発表した。

これにより、Lion Chemical Capital は、SBR、EPDM、を揃えることとなった。

2006/11/14 合成ゴム会社 Lion Copolymer, LLC

但し、Lion Chemical Capital はゴム薬についてはLion Copolymerに統合せず、Excel Polymersのままとしていた。

今回の売却に当たり、同社ではExcel Polymersはコア事業ではないとしている。付記

Lion Copolymerは2013年末に115千トンのエマルジョンプラントを停止した。

2014年3月にSBR、NBR事業を新設のEast West Copolymer, LLCに譲渡した。他方、EPDMについては、2007年の取得後、35千トンの増設をしているが、更に60-80千トンの増設を決めている。増設後の能力は200千トン以上となる。

SBR売却後の同社の事業はEPDM( Royalene® )と特殊液体EPDM(Trilene®)のみ。

なお、Lion Chemical Capital とHuntsman一族が化学関連投資会社を統合し、Huntsman-Lion Capitalとしている。

Excel Polymers は2006年に中国に三井物産とのゴムコンパウンド製造のJVを設立した。

社名は EXLP

Global (Foshan) Co., Ltd. で、Excel が 61%、三井物産が

39% 出資する。広東省の順徳科学技術産業団地に年産

23千トンの天然ゴム、合成ゴムのコンパウンド工場を建設する。

2006/12/9 ニュースのその後

同社は2007年7月に英国のコンパウンド会社British Vitaから特殊ゴム加工のVita-Calenderを買収、同年秋にはChase Elastomer UKの特殊ゴム加工事業を買収している。

ーーー

HEXPOLのExcel Polymers買収により、同社のゴムコンパウンド事業は以下の通り拡大する。

| HEXPOL | |||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||

| Excel Polymers | |||||||||||||||||||||||||||||||||||||||

|

|||||||||||||||||||||||||||||||||||||||

2010/12/13 法人税率引き下げとナフサ課税 (続き)

法人税率の5%引き下げの約 2兆円の財源として石化原料用ナフサの免税措置の縮小・見直し案が取り上げられた。

2010/11/3 法人税率引き下げとナフサ課税

この案は消えた模様だが、財源が不足し、法人税率の5%引き下げが危うくなっている。

12月12日の閣僚協議でも、野田財務相は「財源がなければ下げ幅は5%未満にすべき」という考えを変えず、5%の引き下げを主張するほかの閣僚との間で意見が対立した。

付記

菅直人首相は13日夜、焦点となっている法人税率の引き下げについて、国と地方をあわせた実効税率(40.69%)を5%幅引き下げるよう、野田務相や玄葉国家戦略相に指示した。企業の税負担を減らすことで首相が掲げる「経済成長と雇用拡大」につなげる。

実効税率を5%幅引き下げると、税収は国と地方合わせて1兆5千億円程度減る。政府税調は、減収分を企業向けの減税措置の縮小などによる増税でできるだ け穴埋めしたい考えだが、「繰り越し欠損金」や減価償却制度の見直しなど、企業増税で捻出できる財源は6500億円にとどまり、企業にとっては、差し引きで「実質減税」となる。

ーーー

経済評論家の池田信夫氏が12月10日のブログ「日本の法人税率は高いか」で、6月24日付の赤旗の記事を引用しているが、そのなかにナフサ免税に関し、以下のような、誤解を生じかねさせない記載がある。

法人税率の引き下げをめぐる論争が大詰めを迎えた。財務省は租税特別措置の削減を交換条件にしようとしているが、日本経団連は強く抵抗している。他方、赤旗は「日本の法人税率は高くない」と、次のような調査結果を示している。どれが正しいのだろうか?

正しいのは赤旗である。経常利益の上位100社というバイアスはあるが、日本の法人税がいかに歪んでいるかをよく示している。ニューズウィークでも書いたように、日本の大企業に対する実効税率は、租税特別措置(租特)を入れると必ずしも高くない。法人税収(国・地方)の9.7兆円に対して租特は5.9兆円もあり、国の歳入に占める法人税収の比率は5.5%で先進国では低いほうだ。

ソニーやパナソニックの税率が低いのは海外法人に利益を分散しているためだが、住友化学が16.6%しか税金を払っていないのは、ナフサの租特が原因だ。これは3.7兆円も免税されており、税調でも1兆円ぐらい減らしてはという話が出たが、日本経団連が「石油製品が値上がりしてもいいのか」と反対して見送りになった。しかし環境税が議論になっているときに、こういう「負の炭素税」を残すのはおかしいのではないか。

同氏は追記やコメントで記事の補正をしている。

赤旗の集計は単純に法人税額を本社(単体)の税引き前利益で割ったも のと思われます。これでは海外法人の利益のように二重課税として控除すべき項目と、租特のような特例措置が混同されるので正確ではないが、日本の法人税に 抜け穴が多いという共産党の主張は正しい。

ナフサの租特は法人税ではないので、赤旗の記事は不正確だ。ただ共産党は、ソニーの海外法人の利益も住友化学のナフサの利益も「課税されるべき利益」として計算していると思われる。

日本の法人税率は、本則では高いので、引き下げが必要です。税率を下げて租特には手をつけるなという財界の主張は老人エゴで、租特を削減して税率を下げるのが本筋。

ナフサについては、共産党の集計は租特を「本来の負担」として計算しているので、こういう税率になっているのだと思います。これについては「原料費には課税すべきでない」とか「課税している国はない」というのが財界の主張ですが、これは揮発油税の暫定税率と同じで、むしろ炭素税として恒久的に課税すべきです。

今回の税制改正を単なる法人税率論争に終わらせず、抜け穴だらけでスパゲティ化している税制を簡素化する突破口にしてはどうでしょうか。

最後の結論は賛成だが、この補正でも問題点が残っている。

1)ナフサの利益

ナフサの減免分は石化会社の利益にはならず、需要家に還元され、最終的に国民全部が恩恵を受けている。

世界中で原料ナフサは課税されていないため、石化製品の国際価格は非課税ベースで形成されている。

このため、日本の石化製品の価格も、ナフサの課税がない水準で決まっており、ナフサ特措は会社の利益になっていない。

従って、本来、法人税の対象になるものではない。

記事ではナフサの特措は3.7兆円とあるが、日本のエチレンセンター全体の連結営業損益が最も儲かった2006年でも4,000億円を下回っている。

逆に、もし3.7兆円を課税されれば、日本のメーカーだけがそれを転嫁することはできず(もしやれば輸入品に置き換わる)、各社はほぼ確実に破たんする。

その意味では、法人税収(国・地方)の9.7兆円に対する租特も、5.9兆円ではなく、2.2兆円である。

(これには赤字の繰り越しや研究費の税額控除などが含まれ、今後の議論の対象となる)

2)配当の非課税

同氏は海外法人の配当を上げているが、国内子会社からの配当も同様である。

海外法人からの受取配当は2009年4月から非課税となった。

それまでは、海外の税率が低い場合、国内税率との差が課税された。

(開発途上国の海外企業誘致のための免税については、払ったとみなす「みなし外国税額控除」がある。)国内については、25%以上の子会社等の場合、配当が全額非課税となる。

いずれも子会社で税金を払っているため、二重課税を避けるもの。

赤旗は「海外進出を進めている多国籍企業には外国税額控除などの優遇措置があり、40%の税率は骨抜きにされています」とし、二重課税防止を「優遇措置」としている。

住友化学の税率が低いのは、このためである。

赤旗と同様、2003~09年度の同社の決算を分析すると以下のようになる。(単位:百万円)

税引前損益累計 (a) 250,105 受取配当累計 (b) 209,820 受取配当除外 損益累計 (c=a-b) 40,285 支払法人税等累計 (d) 41,417 表面税率 (d/a) 16.6% 実質税率 (d/c) 102.8%

表面税率は赤旗の言う通り16.6%であるが、受取配当を除くと100%を超える。

実際には海外子会社の配当は以前は一部課税されており、厳密な計算ではない。

また、税金計算では、租特の研究費の税額控除や赤字の繰り越しのほか、交際費・寄付金の課税など、いろいろの調整がある。

住友化学は自社の利益が非常に少なく(ナフサの利益がないことを示す)、子会社等からの配当が大きい。

同社自身の税金は41,417百万円となっているが、子会社の大日本住友製薬(2005年9月までは住友製薬)は同期間で88,254百万円の税金を払っている。(住友化学の持株比率は50.22%)

連結決算をみると、支払法人税等の累計は239,243百万円、表面税率は36.6%で、税引間損益から受取配当と持分法損益(税引き後の損益の持分が加算されている)を除いたものでみると44.2%となる。

このため、住友化学全体でみると、税金の支払額は多く、税率はむしろ高い。

表面税率が低いのは、決してナフサの利益のせいではない。

2010/12/14 豊田通商、インドでレアアース製造工場建設、住商は米マウンテン・パス鉱山に出資

豊田通商は12月8日、インド子会社のToyotsu Rare Earths Orissa (TREO)が、インド国営のIndian Rare Earths(IRE) と信越化学の協力のもとに、インド・オリッサ州でレアアース酸化物の製造工場を建設する計画を推進していることを明らかにした。

豊田通商は数年前より、産業技術総合研究所や石油天然ガス・金属鉱物資源機構(JOGMEC)と幅広く連携し、世界中のレアアース資源ポテンシャルについて調査を実施してきたが、そうした過程の中で、インド・オリッサ州に着目し、関係者各位と協議を進めてきた。

IREは、インド原子力庁傘下企業で、原子力発電推進のため、海岸の漂砂鉱床より採掘・選鉱されたモナザイト鉱石から燃料(ウラン・トリ ウム)を抽出している。

その抽出後に副産物として混合塩化希土も産出しており、今回のレアアース製造工場は、その混合塩化希土を原材料としてレアアースの酸化物を製造するもの。

IREは、ウラン、トリウムの抽出のほか、イルメナイト(チタン鉄鉱)、ルチル、ジルコン、シリマナイト(珪線石)、ガーネット及びレアアースのセリウム、ランタン、ネオジムを主成分とする燐酸塩鉱物のモナザイトの6つの天然石と、モナザイトから抽出したレアアースを販売している。

早ければ2011年初め頃より工場の着工を開始し、同年末に生産開始する。

2012年より年間約3,000~4,000トンを確保できる見込み。

信越化学は、工場への技術支援および製品の引き取りを決定している。

また、信越化学、IRE、JOGMECは、TREOへの投資を検討している。

本年10月25日には、日・印首脳会談が開催され、レアアースとレアメタルの開発や再利用に向け、日・印両国が協力することで一致し、共同声明が出されている。

「両首脳は、将来の産業にとってのレアアース及びレアメタルの重要性を認識し、レアアース及びレアメタルの開発、リサイクル及び再利用や代替品の研究及び開発における両国間の協力を追求することを決定した。」

----

付記

本計画は2013年秋に動き出すことになった。

両社は2013年の早い時期に生産を始める計画だったが、インド政府が国営企業と外国企業の取引を重視して「不当に安い価格で契約しないでほしい」と主張。市場価格より高い価格で輸出するように要請、日本側は「割高だと採算割れする」と折り合わず、交渉は難航した。

2013年5月末の日印首脳会談で、安倍首相がシン首相に「今年秋までの生産開始を期待している」と直接要請。シン首相は「インドは数カ月のうちに生産が始まることを期待している」と応じ、共同生産への道筋がついた。

なお、ウラン採掘後の残存物からのレアアース回収事業については、住友商事が中央アジアのカザフスタンで国営原子力会社と合弁企業を設立しており、東芝も同様の事業をカザフで計画している。

2010/10/5 レアアース、米・豪・カザフなど生産拡大 の最後

ーーー

豊田通商は2008年12月、レアアースの専門商社である和光物産の全株式を取得し、豊通レアアースに改称した。

また、金属資源部を新たに設置し、レアアースを含む希少金属の安定供給に本格的に取り組んでいる。

和光物産は1954年に、日本のレア・アース製品の市場を開拓し発展させるため、設立された。

同社は1956年にIndian Rare Earths(IRE) とレアアースの長期協定を締結、更に1961年にはIREのレア・アース製品の極東総代理店になっている。

豊田通商は、この和光物産を買収することで、インド産レアアースの商権・販売チャンネルを譲り受けた。

Toyotsu Rare Earths Orissaはレアアース酸化物の製造販売のため2009年10月に設立された。

豊田通商は、ベ トナムにおいても、採掘権を持つベトナム国営鉱物公社と、ハノイ市の西北に位置するドンパオ・レアアース鉱山開発に関するJV(日本側49%)を設立した。2011年より年間5千トンを生産する。

この鉱山は石油天然ガス・金属鉱物資源機構(JOGMEC)が探査したもの。

ーーー

住友商事は米国のMountain Pass鉱山の再開を準備中のMolycorp, Inc に投融資する。

来年2月に、Molycorpの普通株を100百万ドル購入、別途、30百万ドルを低利で融資し、2017年まで希土類の供給を受ける長期契約を結ぶ。

Molycorpは7月に1株14ドルで公募増資を行ったが、中国のレアアース輸出停止で株価は2倍以上となった。

今回のニュースで3%アップし、31.7ドルになった。

Molycorp はMountain Pass鉱山の生産を年内にも一部再開し、2012年末までには新精製設備を完成させ、約2万トンを生産する。

住商からの資金はこのための投資に使用する。

Molycorp は住友商事に既存の設備から年に2,500トンのセリウムとランタン、250トンの酸化ジジミウム(ネオジムとプラセオジムの混合物)を供給し、新しい最新鋭の精製設備完成後は年3,000トンのセリウムとランタン、250トンの酸化ジジミウムを供給する。

同鉱山は1998年に排水問題で分離工程を停止、2002年に環境規制と中国品の低価格攻勢により採鉱を停止した。

その後は過去に採掘した鉱石の精製を行っている。

2008年にこの鉱山の再開のためMolycorp が設立され、Chevronから鉱山を買収、2009年から、過去に採掘した鉱石の精製を開始した。

"Mine-to-Magnets"

戦略を立て、永久磁石の製造にも乗り出している。

2010/10/5 レアアース、米・豪・カザフなど生産拡大

住友商事は石油天然ガス・金属鉱物資源機構(JOGMEC)に資金援助を求める。

付記

Molycorpは12月13日、新設備建設のための最後の認可を取得したと発表した。カリフォルニア州魚類鳥獣部から河床変更協定の認可を得た。

投資額531百万ドルのレアアースのmine-to-magnetsサプライチェーン建設の起工式は来年1月2日に行われ、2012年末にフル稼働の予定。付記

日立金属は12月21日、Molycorpとの間で、ネオジム磁石用合金とネオジム磁石を生産する2つの合弁会社の設立に向けて検討を開始することに合意したと発表した。

この合弁会社の設立により、日立金属とMolycorpは、米国内における鉱山からマグネットまでのサプライチェーン("Mine-to-Magnets" )を構築し、HEV・EV、風力発電、産業用モーター向け磁石の拡大する需要に着実に対応することを目指す。

2010年12月に合弁会社設立に向けたフィージビリティスタディーを開始、2011年第1四半期に合弁会社の設立を合意する予定。

参考 2010/11/25 双日、レアアースの供給・拡張プロジェクトで豪州Lynasと戦略的提携の基本合意

2010/12/15 Siam Cement、PTT Chemical 持株を売却

Siam Cement は12月8日、同社の持つPTT Chemicalの株式 20.02%のうち、15.6%を約11億米ドルで売却することを明らかにした。

売却資金を国内外の自社のコア事業の拡張と買収に充てる。

なお、残りの4.42%は持ち続ける。

過去の経緯から出資をしているが、PTT Chemicalは実質、国有石油ガス会社のPTTの会社であり、Siam Cement はマイナリティ株主で経営に参加していないため、売却を決めた。

PTT Chemicalは2005年12月に、タイのオレフィンメーカー、National Petrochemical Corp. (NPC) とThai Olefins (TOC)が合併して誕生した。

NPCとTOCには国有石油ガス会社のPTTとSiam Cement が、それぞれ出資していた。

当初、Siam Cement グループは石化誘導品だけでオレフィンは持っておらず、オレフィンメーカーの両社に出資した。

その後、最後発としてRayong Olefins を設立し、オレフィンにも進出した。

このため、Siam CementグループはPTT Chemicalの株主ではあるが、オレフィンから誘導品まで、PTT Chemicalと競合関係にある。

タイにはこのほか、IRPC Public Company (当初名 Thai Petrochemical Industry:TPI)がオレフィンを製造している。

合併はPTTの方針によるもので、PTTが株式の50.03%を保有し、同社の連結子会社となった。

現在のPTT出資比率は49.16%だが、第三位株主は2.81%のHMC Polymersであり、実質的にPTTの子会社である。

両社の出資関係は以下の通り。

NPC TOC 合併

→PTT Chemical 当初 現在 PTT 38% 49% 50.03% 49.16% Siam Cement 35% 7% 21.79% 20.02%→売却15.6%

保有 4.42%

PTT Chemicalは国有石油ガス会社PTTの石油化学部門として、自らエチレンやPEの設備を持つとともに、PTTの元子会社を傘下に持っている。

100%子会社

社名 製品 能力

千トンBangkok Polyethylene HDPE 250 PTT Polyethylene エチレン 1,000 LDPE 300 LLDPE 400 Thai Styrenics PS 90 三菱化学のHMT Polystyrene

のプラント買収TOC Glycol EO 85 MEG 423 Thai Ethanolamines Ethanolamine 50 Thai Oleochemicals Methyl ester 200 Fatty alcohol 100 Glycerin 31 Thai Fatty Alcohol Fatty alcohol 100 関連会社

出資比率 JV相手 製品 能力

千トンThai Ethoxylate 50% Cognis Fatty alcohol ethoxylate 50 PTT Phenol 30% PTT 40%

Aromatics (Thailand) 30%Phenol 200 Aceton 124 BPA 150 三菱化学技術 Vinythai 20% Solvay 49.99%

PTT Chemical 24.98%

Charoen Pokphand 11.87%ソーダ 266 VCM 400 PVC 280 Epichlorohydrin 100 菜種油→バイオディーゼルの

副生グリセリンを原料HMC Polymers 0 PTT 40%

LyondellBasell

Bangkok BankPP 455 2006年にPTT本体が出資

Siam Cement も石油化学で傘下に下記の子会社やJVを持ち、多くの分野で競合していた。

製品 能力

千トン子会社 : Rayong Olefins エチレン 800 プロピレン 400 Thai Polyethylene LDPE 100 LLDPE 120 HDPE 580 Thai Polypropylene PP 320 ダウとのJV Siam Polyethylene LLDPE 300 Siam Polystyrene PS 150 Siam Styrene Monomer SM 320 Siam Synthetic Latex Pacific Plastics (Thailand) Polyether Polyol 25 2007/11 ダウ100%に Synthetic Latex 20 三井化学とのJV Siam Mitsui PTA PTA 1,400 三井 49%、Siam 49% Grand Siam Composites PPコンパウンド 84 三井 48.2%、Siam 46.2% Thai PET Resin PET Resin 100 三井 40%、東レ 40%、Siam 20% その他JV Thai MMA MMAモノマー 90

(+90)三菱レイヨン50.01%、

Siam 46%ブチルメタクリレート 10 Thai MFC 日本カーバイド 海外JV(Indonesia) PT. TPC Indo Plastic & Chemicals

(旧称 Siam Maspion Polymers)Siam TPC 100%

(Thai Plastic & Chemicals 40% / Siam Cement 60%)

新第一塩ビが技術輸出関係会社 Thai Plastic & Chemicals VCM 545 Siam 44.24 % PVC 540 Paste PVC 35

ダウは2008年6月、サイアムセメントとの合弁会社のSCG-Dow がタイで過酸化水素法PO工場の建設に着手したと発表した。生産能力は年産39万トンと世界規模。同時にプロピレングリコールも生産する。稼動開始は2011年の予定。

過酸化水素(HP)は、ダウとソルベイが設立する合弁会社が、隣接地に新工場を建設する。2008/6/16 Dow、タイで過酸化水素法PO工場建設

なお、ダウは2006年10月、タイでサイアムセメントとのナフサクラッカーJV計画を進めると発表した。

11億ドルを投じてRayongに新しいナフサクラッカーを建設するもので、能力はエチレン90万トン、プロピレン80万トン。

サイアムが67%、ダウは33%出資する。2010年稼動を目指すとしていた。しかし、その後、本件についての発表はない。

2006/10/24 ダウ、アジア進出を促進

PTT Chemical Group と株主のSiam Cement のグループとの競合状況は以下の通り。

エチレン

エチレン プロピレン 旧 TOC 915 360 旧 NPC 461 127 PTT Chemical 計 1,376 487

→ 512PTT Polyethylene 1,000 PTT Chemical Group 計 2,376 512 Rayong Olefins 800 400 Siam Cement Group 計 800 400

合成樹脂

LDPE LLDPE HDPE/

LLDPEHDPE PP PS PTT Chemical (旧NPC) 250

(+50)BPE (Bangkok Polyethylene) 250

(+250)PTT Polyethylene 300 400 HMC Polymers 455 Thai Styrenics 90 PTT Chemical Group 計 300 400 500

(+300)455 90 Thai Polyethylene 100 120 580 Siam Polyethylene 300 Thai Polypropylene 320 Siam Polystyrene 150 Siam Cement Group 計 100 300 120 580 320 150

参考

| 2006/6/8 | タイの石油化学の現状 | |

| 2006/10/6 | タイで年産100万トンエチレン建設 |

最新情報は https://knak.cocolog-nifty.com/blog/