日本とアジアの石油化学の現状その他を、各社のホームページや新聞雑誌情報を基にまとめた個人のデータベースです。 他のページへ トップページ エチレン ナフサ価格 PE PP PS SM ABS PVC VCM PC エンプラ EO PO フェノール MMA 合成ゴム その他石化業界 その他化学及び周辺業界 事業統合に対する公取委判断 中国市場 |

富山和彦 企業再生への国家の関与と競争政策

公正取引委員会 相談事例

2002/3 「事業者団体の活動に関する主要相談事例」(83事例) 発表

PP価格カルテル問題

刑事告発とりやめ

→ 審決

日本ポリケム、チッソに対する課徴金納付命令に係る審判開始決定 状況

→ 審決

http://snk.jftc.go.jp/pdfdocs/H190619H15J01000022_.pdfサンアロマーに課徴金5097万円支払いの審決

第85条 次の各号のいずれかに該当する訴訟については、第一審の裁判権は、東京高等裁判所に属する。

1.公正取引委員会の審決に係る行政事件訴訟法第3条第1項に規定する抗告訴訟行政事件訴訟法第3条第1項 : 「抗告訴訟」とは、行政庁の公権力の行使に関する不服の訴訟をいう。

協賛金を強要 山陽マルナカに課徴金2.2億円 改正独禁法で初適用

その他 過去の公取委の国際カルテル摘発例

METI 「競争法コンプライアンス体制に関する研究会報告書」 EU、米の課徴金、禁固刑の例

EU slaps tariffs on US biodiesel

公取委、亜鉛めっき鋼板のカルテルで3社を来週に告発 公取委発表 日経社説 6名を追加告発

2008/9/18 マイクロソフトに対する審判審決

ライセンシーに対し、「特許侵害を理由に訴訟を起こさない」ことを誓約させる「非係争条項」

Microsoftは応諾を拒否する声明を発表 (非係争条項の効力は限定されたもの)

Toray Industries to Pay U.S. for Price Fixing on Carbon Fiber Materials

ガス用フレキシブル管及びガス用フレキシブル管継手の製造販売業者に対する排除措置命令及び課徴金納付命令

韓国公取委が法令改正を推進 技術開発によるコスト削減も「価格乱用」に

2008/5 公取委 塩ビ管のカルテル疑惑 刑事告発を断念

ガス用ポリエチレン管及び同継手の製造販売業者に対する排除措置命令及び課徴金納付命令

公取委、マリンホースカルテルの疑いで、ブリヂストンと横浜ゴム立ち入り

米司法省、marine hose カルテル容疑でブリヂストン部長ら逮捕 判決

2007/12 送油ホース国際カルテル 外国4社に排除命令

2008/2/22 マリンホースの製造販売業者に対する排除措置命令及び課徴金納付命令

韓国 価格談合の石油化学10社に課徴金1051億ウォン (HDPE,PP) LDPEで課徴金

塩化ビニル樹脂向けモディファイヤーの製造販売業者に対する勧告

公取委は2009年11月9日、両案件について審判審決を行い、三菱レイヨンとカネカに対しては排除命令、クレハに対しては2億6,849万円の課徴金納付命令を認めた。

モディファイヤー製品販売に関する米国連邦地裁における集団民事訴訟の和解

米司法省がカネカのモディファイアー価格カルテル問題調査打ち切り

2009/3 EU、MBSカルテルで異議告知書

日本企業を含む海外の独禁法事件 米国罰金順位(2001年)

ソルビン酸価格カルテル

防カビ剤ダイセル、上野製薬、日本合成 チッソ免責 リジンカルテル 詳細 味の素、協和発酵(DOJ発表) メチオニンカルテル 日本曹達 Aventis 免責 塩化コリン 三井物産 ビタミン剤 武田薬品、第一製薬、エーザイ

(DOJ発表)武田薬品 個人免責 化学調味料 味の素 (DOJ発表) 武田薬品 免責 グルコン酸ナトリウム

(industrial cleaner)藤沢薬品 (DOJ発表) (EU)藤沢 協力で80%減額 BASF, Roche, Sanofi-Aventis Win Appeal Over Customers' Vitamin-Cartel Suit

OFT reaches early resolution agreements in tobacco case

Germany's cartel watchdog to fine cosmetics, fragrance firms for price-fixing, collusion

EU、三菱電機など10社に電力用ガス絶縁開閉装置カルテルで制裁金1200億円命令

EU fines Otis, four other elevator makers for price-fixing

米司法省、marine hose カルテル容疑でブリヂストン部長ら逮捕

EUによる2007年のカルテル制裁

対象分野 主な対象企業 制裁金額

(百万ユーロ)日本企業

対応送電設備 三菱電機、東芝、日立製作所、独・シーメンス 751 提訴 エレベーター 三菱電機、米・オーチス 992 受け入れ ビール 蘭・ハイネケン 274 ファスナー YKKグループ、独・プリム 329 提訴 アスファルト 西・レプソル 184 業務用ビデオテープ ソニー、富士フィルム、日立マクセル 75 建築用板ガラス 旭硝子、日本板硝子、仏・サンゴバン 487 クロロプレンゴム 電気化学、東ソー 243

EU fines producers of chloroprene rubber Euro 243.2 million

EU Court Raises BASF Antitrust Fine in Vitamin Case

EU fines synthetic rubber producers Euro 34.2 million for price fixing cartel

米司法省、シャープなど日韓台3社に液晶カルテルで罰金555億円

参考 EU MMA Glass

Auto Suppliers Under U.S. Antitrust Investigation

古河電工、自動車用ワイヤーハーネス・カルテルに関する米国司法省との合意

EU fines producers of CRT glass € 128 million in fourth cartel settlement

2009/2 独禁法改正案きょう閣議決定

2008/3 独禁法改正案 閣議決定

2008/1 公取委、不服審判を廃止 2年後メド

2007/12 独禁法の審判制度問題点

2007/11 経団連 独禁法の抜本改正に向けた提言

2007/10 公取委 独禁法改正で基本方針

2007/6 独禁法改正で懇談会 提言

2007/4 日本版免責制度の衝撃

2007/3 企業合併審査 新指針の運用開始

2007/2 公取委、合併審査ガイドラインの改正案公表

2006/12 談合「自首」企業、国交省は処分 公取委との違い明らかに

2006/12 合併審査、シェア基準撤廃 公取委案

2006/11 公取委の合併審査 基準緩和圧力高まる

2006/7 基本問題懇談会

「独占禁止法における違反抑止制度の在り方等に関する論点整理」 & 資料

2006/6 公取委、合併審査見直し 米国型の寡占度基準視野

2006/5/19 「競争政策研究会報告書」

2006/4/25

自治体など発注のし尿・汚泥処理施設工事を巡る談合事件で、公取委は25日、

クボタなどプラントメーカー6社を独占禁止法違反(不当な取引制限)容疑で家宅捜索した。

改正独禁法で導入された犯則調査権に基づく初めての強制調査

2006/3/28 水門工事談合:「自白」で課徴金減免を初適用 公取委

2006/1/4 改正独禁法が施行、談合・違反の自主申告で課徴金減免 審判手続等

2005/10/6 公取委 談合申告者告発せず

課徴金の減免申請を行う事業者について

「当該違反行為に係る事件についての調査開始日以後において,当該違反行為をしていた者でないこと」

(改正法第7条の2第7項第2 号)という要件に関して,

公正取引委員会が「例えば,課徴金減免制度の適用に当たって取締役会等で違反行為を行わない旨の

意思決定を行った上で,公正取引委員会に申請を行う場合には,改正法が定める『当該違反行為をしていた

者でないこと』との要件を充足するものとすることを考えている」

2004/10 独禁法改正案 臨時国会に提出 公取委、成立へ譲歩

2004/7 独禁法課徴金で火花 経団連が改正対案、 OECDが提言へ

2004/3 「企業結合審査に関する独占禁止法の運用指針」(原案)の公表

http://www2.jftc.go.jp/pressrelease/04.march/040323.pdf

2004/1 公取委、独禁法課徴金上げで刑事罰金分減額案

2003/12 法律改正の基本的考え方

2003/10 公取委強化へ独禁法改正案

2003/8 カルテル摘発、国際協定

2003/1 公取委が指針 産業再生法企業 審査早め合併しやすく

2002/12 産業再生法企業 合併・統合の審査短縮

2002/12 「事前相談制度」の見直し策を発表

事業統合に対する公正取引委員会判断

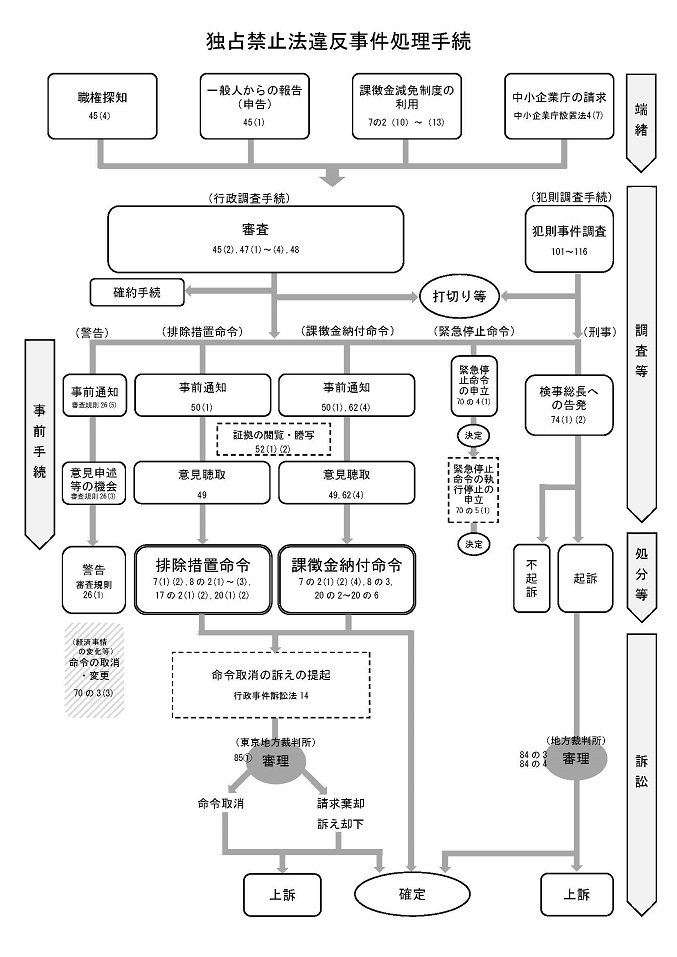

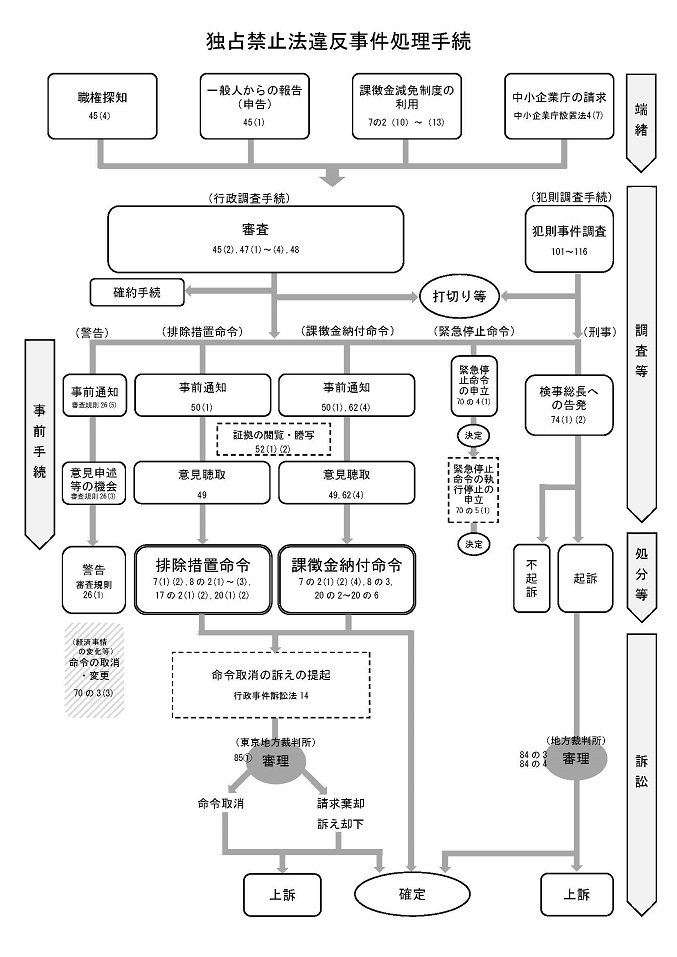

審査審判手続の流れ https://www.jftc.go.jp/dk/seido/sinsa.html

http://www.jftc.go.jp/dokusen/3/dantai-jirei.pdf

27 安全規格の制定及び認証 [団体ガイドライン7 (2 ),7 -4 ]

相談者 ビニル建材メーカーの団体(平成10 年度)団体が,ビニル建装材の安全性と環境問題への対応に配慮しつつ,需要者のニーズにこたえる商品性の高い製品を製造することを目的として,新しいD 規格を制定し,その使用を会員に限定することは,独占禁止法上問題ない。

31 環境対策のために特定顔料の使用を自粛すること [団体ガイドライン7 -6 ]

相談者 ポリ袋等の製造業者の団体(平成7 年度)団体として,環境対策等の目的から茶色及び黄色系のレジ袋の製造を自粛することとし,併せて,ユーザー団体に対して,使用自粛について理解を求めることは,独占禁止法上問題ない。

46 防ベンゼン等の大気中排出量抑制に関する自主基準の作成

相談者 化学工業を営む事業者の団体(平成8 年度)団体が,自己責任のもとに排出の抑制と削減に取り組むことを基本方針とした品目ごとのリスク管理計画を策定することは,独占禁止法上問題ない。

48 ポリ袋等の工場休止を伴う夏休みの奨励 [団体ガイドライン8 -5 ]

相談者 ポリ袋等の製造業者の団体(平成4 年度)団体が,従業員の夏休みに関する目標を設定し,会員に,旧盆前後の工場休止による実施を呼びかけることは,独占禁止法上問題ない。

なお,夏期休業に関連して,団体として生産調整を行うことは独占禁止法上問題となる。

54 原料の購入価格等についての情報交換 [団体ガイドライン9 -1 ]

相談者 塗料の製造業者の団体(平成6 年度)団体が,各会員に対する値上げ又は値下げ要求の内容についての情報収集・提供を行うことは,独占禁止法上問題となる。

55 生産数量や需要動向に関する情報提供 [団体ガイドライン9 -1 ,9 -4 ]

相談者 チタン製造業者の団体(平成11 年度)団体が,会員からスポンジチタン及び展伸材の生産・出荷実績について情報を収集し需要見通しと併せて公表することは,独占禁止法上問題となるおそれがある。

60 需要動向に関する情報提供 [団体ガイドライン9 -7 ]

相談者 接着剤製造業者の団体(平成10 年度)団体が,接着剤の需要見通しについて,概括的な将来の需要見通しを作成して提供することは,独占禁止法上問題ない。

67 リサイクルセンターの設立と運営資金の調達 [団体ガイドライン11 (2 )]

相談者 強化プラスチック製造業者等の団体(平成11 年度)団体が,廃強化プラスチックのリサイクルセンターの運営費用の調達方法として強化プラスチックの原材料の販売価格に一定の金額を上乗せするよう決定することは,独占禁止法上問題となる。

日本経済新聞 2002/10/10

独禁法違反 課徴金、大幅上げ

公取委 2004年度メド、対象拡大

少額にとどまっている課徴金額を大幅に引き上げるとともに、課徴金の対象となる違反事項を現在の価格カルテルと入札談合以外にも拡大する。

(日本経済新聞 2002/2/17)

事業提携に指針作成へ 公取委、企業再編を後押し

公正取引委員会は事業提携に関する独占禁止法の包括的なガイドライン(指針)を2003年春にも作成する。独禁法に抵触しない提携を明確にして企業の事業再編を後押しする。

事業提携に関するガイドラインは米国が2000年春に公表済み。

(2001/11/8

公正取引委員会 発表)

日本鋼管株式会社及び川崎製鉄株式会社の持株会社の設立による事業統合について

公正取引委員会は,日本鋼管株式会社(以下「NKK」という。)及び川崎製鉄株式会社(以下「川崎製鉄」という。)から,両社が予定している持株会社の設立による事業統合について事前相談があったので,その検討を行ってきた。

当委員会は,相談があった内容に関する当事会社の説明を前提とすれば,本件統合は独占禁止法の規定に違反するおそれはないものと認められる旨,当事会社に回答を行った。

1 本件統合の概要

本件は,NKKと川崎製鉄が,最近における需要業界の世界規模での再編,グローバル調達の拡大等の事業環境の変化に対応するため,国際水準の競争力の実現等を目的として,平成14年10月に両社の親会社となる持株会社を設立し,さらに,平成15年4月に両社を事業別会社に再編することにより事業の統合を行うことを予定しているものである。

2 鉄鋼業界の現状

我が国の鉄鋼生産量(粗鋼ベース)は,近年,年間1億トン前後で推移している。鋼材価格はバブル崩壊以降低下傾向にある。輸入については,1980年代以降,韓国,中国等アジアの鉄鋼メーカーの成長に加え,円高の影響もあり急増したところ,最近では国内価格の低迷もあり,低下傾向にあるものの,粗鋼ベースで国内出荷量のほぼ1割前後のシェアを占めている。

3 独占禁止法上の考え方

| (1)一定の取引分野 | |||

| 」 | 本件においては,当事会社が共に製造販売している鋼材の品種ごとの製造販売分野に一定の取引分野が成立すると判断した。 | ||

| (2)競争への影響の検討 | |||

| 上記(1)で画定した取引分野ごとに検討を行ったが,本件事業統合後の販売数量シェア,順位等に基づき,特に,無方向性電磁鋼板(シェア約35%,順位第2位),容器用鋼板(同約35%,第1位),配管用鋼管(同約45%,第1位)及び高抗張力鋼(同約35%,第2位)の各品種の取引分野について,重点的に検討を行った。 | |||

| (3)競争への影響 | |||

| 上記4品種については,本件統合後の販売数量シェア及び順位は上記(2)のとおりとなる。しかしながら,以下の事情を総合的に勘案すれば,本件統合により,これら4品種の取引分野のいずれにおいても競争を実質的に制限することとはならず,上記(1)で画定したこれら4品種を含むいずれの取引分野においても競争を実質的に制限することとはならないと判断した。 | |||

| ア 無方向性電磁鋼板について | |||

| 本件事業統合後の販売数量シェアが約35%となり,また,順位が第2位となるが,以下の事実が認められた。 | |||

| (ア) | シェア50%弱の首位事業者を含む有力な競争業者が複数存在する。 | ||

| (イ) | ユーザーはほとんどが大手電気機械メーカーであるところ,近年,製造拠点を海外へシフトするとともに,無方向性電磁鋼板を現地メーカーから調達するケースも増加している。このような状況の下,アジア製品の品質の向上等もあり,今後,輸入比率が上昇する蓋然性は高い。また,アジア製品の輸入を検討しているとするユーザーも存在する。 | ||

| (ウ) | ユーザーは,鉄鋼メーカー間で品質差はないため,複数の鉄鋼メーカーから調達する方針を採っている。ユーザーは,価格交渉においては,より低い価格を提示したメーカーからの調達シェアを増加させるとの方針を採るなど低廉な価格での調達を重視しており,また,自社の海外製造拠点における我が国の鉄鋼メーカーからの調達価格及びアジアの鉄鋼メーカーからの調達価格などを交渉の材料としている。 このように,ユーザーの価格交渉力は強く,無方向性電磁鋼板の価格は低下している。 |

||

| イ 容器用鋼板について | |||

| 本件事業統合後の販売数量シェアが約35%となり,また,順位が第1位となるが,以下の事実が認められた。 | |||

(ア) |

シェア約35%及び約25%の有力な競争業者が存在する。 | ||

| (イ) | 容器用鋼板の用途の過半を占めるスティール缶については,競合品であるアルミ缶,小容量ペットボトルに代替されてきており,スティール缶の素材である容器用鋼板の販売数量は減少している。 | ||

| (ウ) | 容器用鋼板のうち,一般缶及び18リットル缶向けのものについては輸入品も使用され,輸入量も増加している。 | ||

| (エ) | ユーザーは製缶メーカーであり,スティール缶のほか,その競合品であるアルミ缶及び小容量ペットボトルも製造していることから価格交渉力が強い。また,鉄鋼メーカー間で品質差はないため,複数の鉄鋼メーカーから調達する方針を採っている。価格交渉においては,容器用鋼板の用途であるスティール缶の価格のみならず,その競合品であるアルミ缶の価格も参考にして交渉が行われている。また,一般缶及び18リットル缶向けについては,輸入品の価格も交渉材料とされている。 このように,ユーザーの価格交渉力は強く,スティール缶から小容量ペットボトル等への代替もあり,容器用鋼板の価格は低下している。 |

||

| ウ 配管用鋼管について | |||

| 本件事業統合後の販売数量シェアが約45%となり,また,順位が第1位となるが,以下の事実が認められた。 | |||

| (ア) | シェア25%強の有力な競争業者が複数存在する。 | ||

| (イ) | 配管用鋼管の販売数量の約8割を占める中低圧用配管用鋼管については,競合品である樹脂管に代替されてきており,販売数量は減少している。 また,鉄鋼メーカー間で品質差がないことに加え,中低圧用配管用鋼管やその競合品である樹脂管については市況が存在していることから,中低圧用配管用鋼管を取り扱う卸売業者はこれらの市況を価格交渉の材料の一つとして鉄鋼メーカーと交渉している。このようなことから,中低圧用配管用鋼管の価格は低下している。 |

||

| (ウ) | 配管用鋼管のうち,高圧用配管用鋼管については,そのユーザーは,価格交渉力の強い造船会社,プラントメーカー及びガス会社であることに加え,鉄鋼メーカー間で品質差がないため,ユーザーは複数の鉄鋼メーカーから調達する方針を採っている。 また,ユーザーの中には,競争入札による調達を行うとともに,具体的な数字を提示して鉄鋼メーカーにコストダウンを求めている者もある。 このように,ユーザーの価格交渉力は強く,高圧用配管用鋼管の価格は低下している。 |

||

| エ 高抗張力鋼について | |||

| 本件事業統合後の販売数量シェアが約35%となり,また,順位が第2位となるが,以下の事実が認められた。 | |||

| (ア) | シェア45%強の首位事業者を含む有力な事業者が複数存在する。 | ||

| (イ) | ユーザーは,価格交渉力の強い自動車メーカーやゼネコンなどであり,鉄鋼メーカー間で品質差がないため,複数の鉄鋼メーカーから調達する方針を採っている。 ユーザーは,価格交渉においては,より低い価格を提示した鉄鋼メーカーへの調達シェアを増加させるとの方針を採るなど低廉な価格での調達を重視している。 このように,ユーザーの価格交渉力は強く,高抗張力鋼の価格は低下している。 |

||

| (ウ) | 最近では,ユーザーの側において,コスト削減を図るため,大量購入を背景とした鉄鋼メーカーの選別を強める動きが顕著になっており,この結果,鉄鋼メーカーへの競争圧力が増大している。また,今後,自動車用の高抗張力鋼にターゲットを絞るなど独自の販売戦略を一層強化していくとする鉄鋼メーカーも存在する。 | ||

住友金属工業(株)及び三菱マテリアル(株)によるシリコンウエハー事業の統合について

公正取引委員会は,住友金属工業(株)(以下「住友金属」という。)及び三菱マテリアル(株)(以下「三菱マテリアル」という。)から,両社が平成14年1月を目途に予定しているシリコンウエハーに係る事業の統合について事前相談があったので,その検討を行ってきた。

当委員会は,相談があった内容に関する当事会社の説明を前提とすれば,本件統合は独占禁止法の規定に違反するおそれはないものと認められる旨,当事会社に回答を行った。

1 本件の概要

| (1) | 本件は,住友金属,三菱マテリアル及びその100%子会社である三菱マテリアルシリコン(株) (以下「三菱MS」という。)が,経営資源の効率的利用等を目的として,次世代の300mmシリコンウエハー(以下「300mmウエハー」という。)を含め,両社のシリコンウエハー事業全体を統合しようとするものである。 |

(注) 住友金属,三菱マテリアル及び三菱MSは,平成11年3月,共同出資会社である㈱シリコン・ユナイテッド・マニュファクチュアリング(以下「SUMCO 」という。)を設立し,シリコンウエハーのうち次世代の300mmウエハーについて,技術開発及び試作品用生産設備の管理・運営を共同で行っている。

| (2) | シリコンウエハーとは,半導体回路の基板となる円盤状の材料であり,ユーザーである半導体メーカーがこれを加工・切断して,ダイオード,トランジスタ,IC(集積回路),LSI(大規模集積回路)などの電子機器用のシリコンチップにしている。 現在のシリコンウエハーは,直径が150mm及び200mmのものが主力であるが,将来的には,200mmシリコンウエハーの2倍強のチップを生産でき,かつ,生産コストを大幅に削減できる300mmウエハーが主力となると見られており,現在,シリコンウエハーメーカー各社は,主に,ユーザーである半導体メーカー向けの試験用として300mmウエハーを生産している。 |

|

| 2 独占禁止法上の考え方 | ||

| (1) | 一定の取引分野 | |

| 本件においては,シリコンウエハーの製造・販売について,一定の取引分野が成立すると判断した。 | ||

| (2) | 競争への影響 | |

| 当事会社のシリコンウエハーの国内における販売金額シェアを合算すると約30%となり,その順位が第1位となる。 しかしながら,以下の事情を総合的に勘案すれば,本件統合により,(1)で画定した取引分野における競争を実質的に制限することとはならないと判断した。 |

||

| ア | 販売金額シェアで10%を超す競争業者が複数存在し,そのうち1社は20%を超す競争業者であること。また,複数の海外の有力メーカーが国内に参入し,生産拠点を持っていること | |

| イ | ユーザーは大手半導体メーカー等であり,その価格交渉力は強く,シリコンウエハー価格も年々下落傾向にあること | |

| ウ | ユーザーは,競争的価格での購入等を目的として,複数のメーカーからシリコンウエハーを購入していること | |

三井化学株式会社及び武田薬品工業株式会社によるウレタン事業等の統合について

平成13年2月27日

公

正 取 引 委 員 会

公正取引委員会は,三井化学株式会社(以下「三井化学」という。)及び武田薬品工業株式会社(以下「武田薬品」という。)から,両社が平成13年4月を目途に予定しているウレタン原料及びウレタンの誘導品等に係る事業統合について事前相談があったので,その検討を行ってきた。

本件統合については,軟質ウレタンフォーム等の原料であるTDIの製造・販売分野における競争への影響について独占禁止法上の問題点を指摘したところ,当事会社から,後記の問題解消措置を講ずる旨の申出があった。

当委員会は,相談があった内容に関する当事会社の説明及び当事会社が講じることとしている問題解消措置を前提とすれば,本件統合は独占禁止法の規定に違反するおそれはないものと認められる旨,当事会社に回答を行った。

1 本件統合の概要

本件は,三井化学と武田薬品が,欧米企業の競争力強化に対抗するため,両社の事業を統合することにより収益力を強化するとともに,生産,物流及び販売におけるコスト削減等を図ることを目的として共同出資会社を設立し,両社のウレタン事業を統合することを予定しているものである。

武田薬品は,共同出資会社の営業開始5年後には,当該共同出資会社の持分全株式を三井化学に譲渡することとしている。

2 独占禁止法上の考え方

(1)一定の取引分野

本件においては,統合の対象であるウレタン原料ごとに一定の取引分野が成立すると判断した。

(2)競争への影響

上記(1)で画定した取引分野のうち,競争への影響が大きいと考えられる軟質ウレタンフォーム等の原料であるTDIの製造・販売分野についての検討結果は次のとおりである。

ア 市場シェア本件統合により,TDIに係る両社の販売数量シェアが60%弱でその順位が第1位となる上,上位3社の累積集中度が約90%となる。また,当事会社のTDIの生産能力シェアが80%程度となる。

イ 競争業者の状況

TDI市場においては,販売数量シェアで10%を超える競争業者が2社存在する。

また,国内メーカーのTDI生産の稼働率は高いところ,生産数量の7割程度を輸出している当事会社に比べ,国内の競争業者の輸出比率は低いことから,競争業者が現在の販売数量以上に国内に供給する余力は少ない。ウ 輸入

輸入については,近年ではほとんど実績はない。

また,ユーザーが輸入をするためには,港湾地区のタンクが必要であるところ,これを自ら手当てするとなると相当量の輸入をする必要があることから,大手ユーザーを除けばユーザーが自ら輸入を行う環境が十分には整っていない。エ ユーザーの状況等

TDIはメーカー間に品質差がないところ,ユーザーである大手ウレタンフォームメーカー等は複数メーカーから購入している。

また,ユーザーは,海外市況や原料であるナフサの価格動向等を踏まえ,メーカーと価格交渉を行っている。

(3)問題点の指摘及び当事会社の対応

| ア | 当委員会は,上記の状況を踏まえた場合,TDIの製造・販売分野について,一定の取引分野における競争を実質的に制限することとなるおそれがある旨の問題点を当事会社に対し指摘したところ,当事会社からは,次の問題解消措置を講ずる旨の申出があった。 | ||

| (ア) | 国内市場の十数パーセントに相当する7,000トンのTDIについて,2年以内に長期的生産受委託契約を締結することにより,コストベースでの引取権を競争業者に提供する。 | ||

| (イ) | 当事会社が保有する港湾地区のタンクをユーザー等の希望に応じ提供する。 | ||

| イ | 当委員会は,当事会社の問題解消措置が講じられた場合,ユーザーが複数購買を行っている状況の下で,競争業者が当該引取権分の供給力を増加させることにより,国内市場における当事会社に対する競争力が強化されること,また,アジア地区等においてTDIプラントの新増設が計画されているといった状況から,タンクの提供を受けることによって輸入が容易となることが期待できることを踏まえれば,本件統合により,一定の取引分野における競争を実質的に制限することとはならないものと判断した。 | ||

三井武田ケミカル(株)の営業開始について

http://www.takeda.co.jp/press/01031501j.htm

≪合弁会社の概要≫

1. 会社名 : 三井武田ケミカル株式会社 (MITSUI TAKEDA CHEMICALS,INC.) 2. 資本金 200億円 (三井化学:51%、武田薬品工業:49%) 3. 設立・営業開始 2001年4月1日 4. 本社 東京都千代田区霞が関三丁目2番5号 5. 主要な役員 社 長:西野 建一

(現武田薬品工業 取締役 化学品カンパニー プレジデント)

副社長:吉田 浩二

(現三井化学 取締役 ウレタン事業部長)6. 事業内容 ウレタン原料、ウレタン樹脂、複合材料、有機酸の研究、製造及び販売 7. 事業所 支店 :大阪、名古屋

工場 :鹿島、清水、名古屋、徳山、大牟田

研究所:袖ヶ浦、藤沢、大阪8. 売上高 約1,200億円(2001年度見込み) 9. 従業員数 約1,000名(営業開始時)

日立電線株式会社及び住友電気工業株式会社による電力用電線事業の統合について

公正取引委員会は,日立電線株式会社(以下「日立電線」という。)及び住友電気工業株式会社(以下「住友電工」という。)から,両社が平成13年10月を目途に予定している電力用電線に係る事業統合のための共同出資会社の設立について事前相談があったので,その検討を行ってきた。

本件統合については,電力用電線の製造・販売分野における競争への影響について独占禁止法上の問題点を指摘したところ,当事会社から,電力会社等に対する販売事業については,引き続き,両社がそれぞれ行うこととする旨の申出があった。

当委員会は,相談があった内容に関する当事会社の説明及び当委員会からの問題点の指摘を踏まえた統合内容を前提とすれば,本件統合は独占禁止法の規定に違反するおそれはないものと認められる旨,当事会社に回答を行った。

1 本件統合の概要

本件は,日立電線と住友電工が,電力用電線の需要の減少等に対応するため,高圧用の電力用電線事業の合理化・効率化を推進し,安定した事業基盤の確保を図るために共同出資会社を設立し,両社の電力用電線事業の統合を図ることを予定しているものである。

2 独占禁止法上の考え方

(1)一定の取引分野

電力用電線は,送電用電線と配電用電線に分類され,送電用電線は,さらに,鋼心アルミより線(以下「ACSR」という。),光ファイバー複合架空地線(以下「OPGW」という。)等の架空送電線と高圧・超高圧電力用電線に分類されるところ,本件においては,電線の製造方法,性能,用途等から,ACSR,OPGW,66kV以上の高圧・超高圧電力用電線及び中・低圧の配電用電線のそれぞれの製造・販売について,一定の取引分野が成立すると判断した。

(2)競争への影響

ア 市場シェア

本件統合により,送電用電線の各市場における両社の出荷数量シェアが,いずれも40%前後となり,その順位が第1位となることに加えて,上位3社の累積シェアが7割から8割程度となる。

配電用電線については,当事会社の合算シェアが約35%で,その順位が第1位となるが,シェアが10%を超える有力な事業者が複数存在するほか,国内には電線メーカーが多数存在する。

イ 輸入及びユーザー等の状況

電力用電線の主要なユーザーは電力会社であるところ,輸入については,低圧の配電用電線等について一部行われているものの,超高圧の電力用電線については電線自体の購入と敷設工事が一括して発注されていること等から,電力用電線全体では1%程度と低い割合にとどまっている。

(3)問題点の指摘及び当事会社の対応

当委員会は,上記の状況を踏まえた場合,(1)で画定した取引分野のうち,送電用電線の各市場について,一定の取引分野における競争を実質的に制限することとなるおそれがある旨,当事会社に対し問題点を指摘したところ,当事会社からは,電力用電線の研究開発及び生産については統合の対象とするが,電力会社等に対する販売事業については,引き続き,両社がそれぞれ行うこととする旨の申出があった。

当委員会は,当事会社による当委員会からの問題点の指摘を踏まえた統合内容及び電力会社がコスト抑制の観点から電力用電線の購入に当たり価格志向を強めてきている等の最近の市場環境を踏まえた場合,本件統合により,一定の取引分野における競争を実質的に制限することとはならないものと判断した。

(2000/12/8 公正取引委員会発表)

日本製紙株式会社及び大昭和製紙株式会社の持株会社の設立による事業統合について

公正取引委員会は,日本製紙株式会社(以下「日本製紙」という。)及び大昭和製紙株式会社(以下「大昭和製紙」という。)から,両社が平成13年3月30日に予定している持株会社の設立による事業統合について事前相談があったので,その検討を行ってきた。

本件統合については,当委員会が紙の製造・販売分野における競争への影響について独占禁止法上の問題点を指摘したところ,当事会社から,後記の問題解消措置を採る旨の申出があった。

当委員会は,相談があった内容に関する当事会社の説明及び当事会社が採ることとする措置を前提とすれば,本件統合は独占禁止法の規定に違反するおそれはないものと認められる旨,当事会社に回答を行った。

1 本件統合の概要

本件は,日本製紙と大昭和製紙が,情報・通信技術の革新に基づく紙需要の変化,経済のグローバル化による国際競争の激化等に対応するため,平成13年3月30日,両社の親会社となる共同持株会社を設立して事業の統合を行うことを予定しているものである。

2 独占禁止法上の考え方

(1)一定の取引分野

紙は,製造設備の面においては,同一の抄紙機で各種の紙を製造できるものの,ユーザー側からすると,個別の品種ごとにそれぞれの用途に合わせた品質・機能を有していることから,本件統合においては,紙全体で一定の取引分野が成立するとともに,上級印刷紙,コート紙といった個別品種ごとにも検討する必要があるものと判断した。

(2)競争への影響

ア 市場シェア

本件統合により,当事会社グループ全体のシェアは,紙市場全体において,約32%で,その順位が第1位となり,また,印刷情報用紙全体において,約35%で,その順位が第1位となるところ,上記(1)で画定した市場のうち,本件統合により,新聞巻取紙,上級印刷紙,微塗工印刷用紙,コート紙,軽量コート紙,PPC用紙等の紙の主要品種の分野において,合算の生産数量シェアが30%ないし40%を超え,また,当事会社と第2位メーカーとの2社の累積シェアが6割前後ないしこれを超えることとなる。

イ 価格改定行動

メーカーの価格改定行動について,これまでの状況をみると,当事会社を含む上位メーカーが値上げを行い,他のメーカーはこれに追随するとの実態がみられる。

ウ ユーザー等の状況

メーカー・代理店から紙を購入する卸商及びユーザーについてみると,新聞社や大手印刷業者などの大口ユーザーがあるものの,中小の卸商や印刷業者も多く,これら中小の卸商及びユーザーは,購入ロットが小さいことから価格交渉力が強いとはいえない。また,出版社は,定期刊行物等に用いられる定期品については,安定供給を重視する上,一度決まった銘柄を変更することはほとんどなく,価格の変化に応じて取引先を変更するような取引実態にはない。

エ 輸入

輸入については,例えば,印刷情報用紙についてみると,平成8年頃には需要動向から輸入数量は60万トンを超えたが,その後は減少傾向となり,平成11年には,国内の生産量約1100万トンに対して,21万トン程度にとどまっていたところ,最近の状況では,IT関連の需要が旺盛なことから,インドネシア等からの輸入数量が増加している実態がみられ,国内の需給及び価格の状況によっては,ある程度輸入品が増加するといった一定の相関関係が認められる。

オ 流通

紙の流通市場においては,当事会社を含め上位メーカーが大手代理店等に出資している実態がみられる。

カ その他

新聞巻取紙及びPPC用紙については,当事会社以外にも複数の有力メーカーが存在することに加えて,購買力の高いユーザーが複数購買を行っていること,輸入品の競争圧力が働きやすいといった状況が認められる。

(3)問題点の指摘

上記の状況を踏まえ,当委員会は,当事会社に対し,以下のとおり問題点の指摘を行った。

ア 本件統合が競争に及ぼす影響

本件統合により,上級印刷紙,微塗工印刷用紙,コート紙,軽量コート紙等の紙の主要な品種の分野において,当事会社の市場支配力の形成及び市場の寡占化の進展による当事会社を含めた上位メーカーの協調的行動が懸念され,競争が実質的に制限されることとなるおそれがある。

イ 流通分野への影響

紙の流通市場においては,当事会社を含め上位メーカーが大手代理店に出資している実態がみられることから,流通段階における競争がメーカー段階の競争に影響を及ぼすことが十分に期待できない状況にある。

(4)当事会社の申し出た措置

上記の指摘に対し,当事会社からは,本件統合後においても,紙の分野における市場構造が引き続き競争的なものとなるようにするため,第三者に対する事業の譲渡等の抜本的な措置を講じるとして,以下のような問題解消措置の申出があった。

ア 生産分野における問題解消措置

需要の拡大が見込まれるコート紙,上級印刷紙等の印刷情報用紙の主要品種を対象として,当事会社グループ全体の紙の生産数量590万トンの8%強の年産50万トン相当の生産設備及び営業を3年以内を目途に第三者に譲渡する。

イ 流通分野における問題解消措置

紙の流通分野において,紙の取扱シェアの大きい大手代理店3社に対する出資比率を引き下げる。

(5)当委員会の判断

ア 生産分野について

当事会社から申出のあったコート紙,上級印刷紙等の年産50万トン相当の設備及び営業の第三者への譲渡が実行された場合,両社の印刷情報用紙全体におけるシェアは,約35%から30%程度となるとともに,第2位メーカーとの格差も5%程度となる。

また,当事会社から譲渡対象として申出のあったコート紙,上級印刷紙等は,今後も市場が拡大すると見込まれるとともに,市況品であり,その価格動向が他の品種の価格動向に及ぼす影響が大きい品種である。

さらに,最近の市場を取り巻く環境の変化として,大手商社や代理店が輸入紙を取り扱うようになってきており,PPC用紙をはじめインドネシア等からの輸入数量も増加してきている。ユーザー側においても,安定供給が保証されれば輸入品を取り扱いたいとする印刷業者や出版社も多い。

以上の事情を総合的に勘案した場合,当事会社から申出のあった問題解消措置が着実に実行されれば,一定の取引分野における競争が実質的に制限されることとはならないものと考えられる。

イ 流通分野について

流通分野における問題解消措置については,大手代理店への出資比率が引き下げられることとなれば,流通段階における競争がメーカー段階の競争を促進することが期待できるものと考えられる。

3 今後の対応

上記の当事会社の措置及び最近の市場を取り巻く環境の変化を踏まえた場合,当事会社から申出のあった措置が着実に実行されれば,本件統合により,一定の取引分野における競争を実質的に制限することとはならないものと判断した。

今後,当委員会は,紙の市場の競争状況を含め,当事会社の問題解消措置の履行状 況を十分に把握していくこととする。

エクソンとモービルの統合について

公正取引委員会は,米国のエクソン・コーポレーション(EXXON

CORPORATION,以下「エクソン」という。)とモービル・コーポレーション(MOBIL

CORPORATION,以下「モービル」という。)が本年秋以降を目途に予定している両社の統合について,国内の精製会社,元売会社等に対する原油の販売分野及び石油製品の販売分野における競争への影響について当事会社及びその日本法人等から提出された資料等に基づき検討を行ってきたところ,本件統合は独占禁止法の規定に違反するおそれはないと判断した。

(注)昨年の独占禁止法の改正(本年1月1日施行)により,外国会社同士の合併等であっても,我が国の一定の取引分野における競争を実質的に制限することとなる場合には,規制の対象となることとなった。

1 本件の概要

本件は,米国の石油業者であるエクソンとモービルが,石油産業における厳しい環境変化を踏まえ,経営資源を結集し,一層の効率化を図ること等を目的として統合しようとするものである。

両当事会社は,世界各地において原油の発掘及び生産並びに石油の精製及び販売を行っており,国内においても当事会社の日本法人(結合関係にある会社を含む。以下「当事会社グループ」という(別紙参照)。)は,石油の精製を行い,これにより得られる石油製品を特約店等の流通業者等に販売している。

当事会社グループが共通して取り扱っている石油製品としては,ガソリン,灯油,軽油,ジェット燃料油,A重油,C重油,潤滑油,ナフサ,アスファルト等がある。

2 独占禁止法上の考え方

(1)一定の取引分野

ア 商品範囲

本件においては,国内の精製会社,元売会社等に対する原油の販売分野について一定の取引分野が成立すると判断した。

また,国内における石油製品の販売については,石油製品全体の販売で一定の取引分野が成立するとともに,前記1に掲げる各石油製品については,その用途がそれぞれ異なることから,各石油製品ごとの販売分野について一定の取引分野が成立すると判断した。イ 地理的範囲

石油元売会社は,当事会社グループを含めそのほとんどが全国の流通業者等に石油製品を販売していることから,全国における各石油製品の販売分野について一定の取引分野が成立すると判断した。

加えて,ガソリン,灯油及び軽油については,基本的には,石油元売会社が各都道府県の地域における小売市況を参考に仕切価格を設定していることから,各都道府県における販売分野についても一定の取引分野が成立すると判断した。

また,アスファルトについては,ブロック(北海道,東北,関東,中部,近畿,中国,四国,九州及び沖縄)ごとに価格が形成されていること,アスファルトは温度が下がると固まってしまうために長時間の輸送が困難であり,ブロック内での輸送が中心であることから,各ブロック単位における販売分野についても一定の取引分野が成立すると判断した。

(2)競争への影響

以下の事情を総合的に勘案すれば,本件統合により,(1)において画定したいずれの取引分野においても,競争を実質的に制限することとはならないと判断される。

ア 国内の精製会社,元売会社等に対する原油の販売分野当事会社は,世界的に事業展開しているいわゆるメジャーであり,原油の採掘及び生産を含め総合的事業能力が高いと考えられるが,国内の精製会社,元売会社等は原油のほとんどを海外から輸入しているところ,国内の精製会社,元売会社等に対する原油の販売分野における当事会社の販売シェアは約十数%であり,当事会社グループ以外の精製会社,元売会社等は,主としてUAE,サウジアラビア等の産油国国営会社から原油を購入しているほか,当事会社以外のメジャーからも購入を行っている。

イ 石油製品の販売分野について

(ア)石油製品全体について当事会社グループの石油製品全体の販売シェアを合算すると20%弱かつ第2位となる。

しかしながら,販売シェアが約25%かつ第1位の競争業者のほか他のメジャーの日本法人など有力な競争業者が複数存在している。

また,平成8年に「特定石油製品輸入暫定措置法」が廃止されたことにより,元売会社以外による石油製品の輸入が容易になり,商社及び大口ユーザーの一部が輸入を開始していることから,輸入の拡大の可能性が認められ,輸入を石油製品の販売分野の競争を促進する要因として評価できるようになっている。(イ)各石油製品について

全国又は地域において,当事会社グループの合算した販売シェアが25%を超え,第1位となるものはガソリン,灯油,軽油及びアスファルトである。

①ガソリン,灯油及び軽油

ガソリン,灯油及び軽油のそれぞれについて,当事会社グループの合算した販売シェアは,全国で20%前後かつ第2位となる。また,地域的にみた場合,いくつかの県において25%超かつ第1位になり,一部にはシェア30%を超す地域もある。

しかしながら,上記の各石油製品とも,全国の販売シェアが約25%かつ第1位の競争業者のほか有力な競争業者が複数存在し,ほとんどの元売会社は全国で事業展開をしていることから,各都道府県における販売シェアは固定的なものではないと考えられる。さらに,小売段階での競争が活発に行われており,これが元売会社間の競争を促すと考えられるとともに,輸入も容易になってきている。

②アスファルト

当事会社グループの合算した販売シェアは,近畿地方及び沖縄県においてシェア25%超かつ第1位となるが,近畿地方においては販売シェア20%程度の有力な競争業者が複数存在し,また,沖縄県においては,本件統合によるシェアの増加分はない。

(日刊総合化学 1997/4/10)

公正取引委員会 独禁法に抵触せずと結論

三井石化、三井東圧の10月合併に問題なし

両社の合併に関する問題

シェアを合算すると15%以上で、第1位となる7品目(別表参照)

| ① | ポリプロピレン(PP)では、用途について一部ポリエチレン(PE);ポリスチレン(PS)等の合成樹脂と部分的に代替関係にあるが、基本的に物性及び用途が異なる |

| ② | アセトンは、用途の25%を占める溶剤等の分野で酢酸エチルやメチルエチルケトン(MEK)と代替関係にあるものの、価格及び基本的な特性が異なる |

| ③ | フェノール、アニリン、ビスフェノールA及びターシヤルブチルアルコール(TBA)は、直接競合または代替関係にある製品は見当たらない。とくにフェノールはキュメン法とトルエン法、アニリンについてはニトロベンゼン法とハルコン法という異なる製法はあるものの、製品の品質及び価格差はない。したがって、これら製品ごとに一定の取引分野が成立すると判断した |

| ④ | アルファーメチルスチン(AMS)は、用途の大半を占めるABS樹脂の耐熱向上剤の分野では、フェニルマレイド(PMI)と代替関係にあり、PMIを含めた取引分野における競争についても検討する必要があると判断した一としている。 |

-------------------------

(日刊ケミカルニュース 1997/4/14-15)

『この人にきく』 テーマ

三井両社の合併と審査基準

公取委経済取引局企業結合課長 鵜瀞恵子氏

| ー | 「25%基準」を超えたと、大きな反響を呼んでいますが。 | |

| 鵜瀞 : | 25%を超えたことは何回もある。超えていても問題ないとして通してきたことは珍しくない。 | |

| ー | 「25%基準」とは何か、それが理解されていないのでは。 | |

| 鵜瀞 | 25%というのば違法性判断基準ではなく、選別基準でしかない。 | |

(化学工業日報 1996/7/24)

三菱化学/奇美実業 ABS販売提携解消

三菱化学と日本合成ゴムのABS事業統合が10月からスタートするのにともない、独禁法に抵触することから両社の関係の見直しを余儀なくされた

(化研フォーカス 1996/9/20)

◇日本のABS樹脂市場に外資攻勢を誘発した独禁法政策を問う

それは日本合成ゴムと三菱化学の事業統合から発生した

三菱化学と奇美実業の関係は、既に10年以上に及んでおり・・・

今回、日本合成ゴムとABS事業で提携した結果、その市場シェアがシェア25%条項に抵触するとして、三菱化学が保有する奇美実業の株式を手放すよう勧告した。

公正取引委員会は、日本合成ゴムと三菱化学のABS樹脂事業の集約化で、国内の生産シェアが25%を超えることについては、ある程度理解したが、台湾の巨大ABS企業との資本提携が、相乗的にその影響を大きくする恐れがあると判断したことは明らか

公取委 企業統合事例 1995/6

住友化学工業㈱、日本ゼオン㈱及びサン・アロー化学㈱による塩化ビニル樹脂事業の統合

(平成7年4月営業譲受け届出受理)

| 1.概要 | ||

| : | 本件は、塩化ビニル樹脂の共同販売会社の一つである第一塩ビ販売株式会社(以下「第一塩ビ販売」という。)グループ4社のうち住友化学工業株式会社、日本ゼオン株式会社及びサン・アロー化学株式会社(株式会社トクヤマの100%出資会社)の3社(以下「3社」という。なお、他の1社は第一塩ビ販売から離脱する。)が、コストの低減と国際競争力の確保等を目的として、塩化ビニル樹脂事業を統合(第一塩ビ販売を母体として塩化ビニル樹脂の製造・販売・研究開発を一体的に行う会社とし、3社がそれぞれの塩化ビニル樹脂事業を譲渡)するものである。 | |

| 2.一定の取引分野 | ||

| 塩化ビニル樹脂は、サスペンジョン、ペースト及ぴコポリマーの3種類に大別されるが | ||

| ① | サスペンジョン、ペースト及ぴコポリマーは、いずれも塩化ビニルモノマーを重合して得られる熱可塑性樹脂であって、重合度等に違いがあるにすぎないこと | |

| ② | 塩化ビニル樹脂は、種々の塩化ビニル製品の原料として用いられるが、フィルムシート、床材、壁紙等については、サスペンジョン、ペースト及ぴコポリマーのいずれもが使用されていること | |

| ③ | サスペンジョンは主として小品種大量生産用途に使用され、押出し・圧延設備を使って加工するのに対し、ペーストは多品種少量生産用途に使用され、塗布設備を使って加工するのに適しているという違いはあるものの、ペーストは軟質塩化ビニル製品を製造するための一つのグレードとして位置付けられており、需要者は加工形態・ロットにより使い分けているにすぎないこと | |

| ④ | 海外、国内ともに通常「塩ビ」という弩合には、サスペンジョン、ペースト及びコポリマーを包含していること一 | |

| 等から、本件においては、サスペンジョン、ペースト及ぴコポリマーを合わせた塩化ビニル樹脂全体の販売分野に「一定の取引分野」が成立すると判断したが、念のため、本件統合により出荷数量シェアが高くなるペーストの販売分野にも「一定の取引分野」が成立するとみて、ぺ-ストの販売分野における競争への影響についても検討した。 | ||

| (注)サスペンジョン、ペースト及びコボリマーの異同は、次の通りである。 | ||

| ▽ | サスペンション=塩化ビニルモノマーを重合して得られる熱可塑性樹脂であって、粒径が100ミクロン程度の粒状樹脂であり、主として押出し、圧延等の汎用樹脂加工に用いられる。 | |

| ▽ | ペースト=塩化ビニルモノマーを重合して得られる熱可塑性樹脂であって、粒径が1ミクロン程度の粒状樹脂であり、可塑剤と混用して塗布などのペースト加工に用いられる。 | |

| :▽ | コポリマ=塩化ビニルモノマーと酢酸ビニル等とを共重合して得られる熱可塑性樹脂であり、低温加工などに用いられる。 | |

| 3.問題点及び考慮事項 | ||

| (一)問題点 | ||

| 本件統合により、塩化ビニル樹脂全体の販売分野についてみると、3社の出荷数量シェアは16.1%であるが、ペーストの販売分野についてみると、3社(但しうち1社はペ-ストを製造していない。)の生産能力シェア及び出荷数量シェアは40%を超え、国内におけるペーストのメーカーは5社から4社となる。 | ||

| (二)考慮事項 | ||

| ア | 塩化ビニル樹脂全体= 塩化ビニル樹脂全体の販売分野についてみると、3社の出荷数量シェアは16.1%であり、他の塩化ビニル樹脂の共同販売会社との対比においてはもとより、競争メーカーとの対比でも著しく優位な地位にはない。 |

|

| イ | ペースト= ペーストの販売分野についてみても、国内における他の競争メーカー3社のペーストの生産能力シェアは、1社が約30%であり、他の2社がいずれも10%超であり、有力な競争者とみられる。 さらに、ぺ-ストについては、従来は、需要が多品種少量であること、壁紙用のペーストの需要者などから品質面での要求が多いことから、海外品の影響をあまり受けなかったが、最近になって海外品の売り込みが強くなってきており、原価引き下げを目的として比較的品質差の少ない床材用を中心にして輸入の増加が見込まれる。加えて、生産設備の新増設が行われたタイ及び韓国などからの輸入圧力が強まると見込まれる。 また、ペーストに対してはサスペンジョンのうち高重合度サスペンジョンが極めて有効な代替品として機能する。 |

|

| 4.本件の処理 | ||

| 上記の点を総合的に勘案すると、本件営業譲受けによって直ちに一定の取引分野における競争を実質的に制限することとなるとはいえないと判断した。 | ||

化学工業日報 1997/6/18

企業結合で判断事例10件公表

公取委 三井石化・住化のL-L新会社など

三井石化と住友化学の共同出資によるL-LDP生産会社である「日本エボリュー」

新会社の生産能力を単純に合算するとLDPEで31.5%、L-LDPEで42.6%ものシェア

①LDPEメーカーである両社が新工場の建設に際して提携するもので、あくまでも部分的な結合

②販売面での協調関係が醸成される恐れは小さい

③LDPE,L-LDPEそれぞれの分野に、生産能力シェアで20%を超える競争事業者が存在する

「ただちに競争を制限することとはいえない」と判断。

Chemnet Tokyo 2001/6/13

公取委のポリプロ勧告に3社応諾、4社は拒否

業界7社の対応分かれる

勧告を「応諾」

日本ポリケム、グランドポリマー、チッソの3社

「拒否」

住友化学、出光石油化学、サンアロマー、トクヤマの4社(勧告理由を不服)

公取委では今後直ちに応諾した3社に対して審決の手続き →日本ポリケム、チッソは審判手続き請求

応じない4社には審判開始手続き

http://www.jftc.go.jp/info/sinpan.htm

平成13年(判)第15号独禁法違反審判事件

平成15年9月25日木曜日 (第10回) 弁 論

平成15年12月1日月曜日 (第11回) 参考人審訊

平成15年(判)第22号23号課徴金納付命令審判事件 日本ポリケム/チッソ

平成15年11月11日火曜日 (第3回) 弁 論

平成16年 1月16日金曜日 (第4回) 弁 論

(2001/6/29 公正取引委員会 発表)

出光石油化学株式会社ほか3名に対する審判開始決定について

| 1 | 公正取引委員会は,平成13年6月27日,出光石油化学株式会社,住友化学工業株式会社,サンアロマー株式会社及び株式会社トクヤマに対し,独占禁止法第49条第1項の規定に基づき,審判開始決定を行った。 審判開始決定の内容は,別添の審判開始決定書(平成13年(判)第15号(写し))のとおりである。 本件は,平成13年5月30日に行った勧告(平成13年(勧)第7号)について,出光石油化学株式会社ほか3名がこれを応諾しなかったので,審判開始決定を行ったものである。 |

|

| 2 | 第1回審判期日及び場所 | |

| (1)期日 | 平成13年9月12日(水)午前11時 | |

| (2)場所 | 公正取引委員会審判廷(中央合同庁舎第6号館B棟19階) | |

平成13年(判)第15号

審判開始決定書

東京都墨田区横網一丁目6番1号

被審人 出光石油化学株式会社

同代表者 代表取締役 山 本 侑

大阪市中央区北浜四丁目5番33号

被審人 住友化学工業株式会社

同代表者 代表取締役 米 倉 弘 昌

東京都文京区後楽二丁目3番21号

被審人 サンアロマー株式会社

同代表者 代表取締役

カール・スカウリング

山口県徳山市御影町1番1号

被審人 株式会社トクヤマ

同代表者 代表取締役 三 浦 勇 一

公正取引委員会は,上記の者らに対し,私的独占の禁止及び公正取引の確保に関する法律(以下「独占禁止法」という。)第49条第1項の規定に基づき,審判手続を開始する。

第1 事実

| 1 | (1) | 被審人出光石油化学株式会社,同住友化学工業株式会社,同サンアロマー株式会社(モンテル・エスディーケイ・サンライズ株式会社が平成13年1月1日に商号変更したもの)及び同株式会社トクヤマの4社(以下「被審人4社」という。)は,それぞれ肩書地に本店を置き,ポリプロピレンの製造販売業を営む者である。 |

| (2) | 日本ポリケム株式会社(以下「日本ポリケム」という。)は,東京都千代田区有楽町一丁目10番1号に,株式会社グランドポリマー(以下「グランドポリマー」という。)は,東京都中央区京橋一丁目18番1号に,チッソ株式会社(以下「チッソ」という。)は,大阪市北区中之島三丁目6番32号に,それぞれ本店を置き,ポリプロピレンの製造販売業を営む者である。 | |

| (3) | 被審人4社並びに日本ポリケム,グランドポリマー及びチッソの3社(以下「3社」という。)の国内におけるポリプロピレンの販売量の合計は,我が国における同製品の総販売量のほとんどを占めている。 国内におけるポリプロピレンの販売分野において第1位及び第2位の地位にある日本ポリケム及びグランドポリマーの2社のポリプロピレンの販売量の合計は,我が国における同製品の総販売量の半分近くを占めている。 |

|

| (4) | ポリプロピレンは,ナフサから誘導される合成樹脂であり,その用途は,電気製品,電子部品,フィルム,コンテナ,自動車部品,日用品等広範囲に及び,我が国において,最も消費量が多い合成樹脂である。 | |

| (5) | 被審人4社及び3社は,ポリプロピレンを,それぞれ直接又は販売業者を通じて需要者に販売している。販売業者を通じて販売している場合も,販売価格については被審人4社及び3社が直接又は販売業者を通じて需要者と交渉して定めており,その価格から販売業者の口銭を差し引いたものを自らの販売価格としている。 なお,被審人4社及び3社は,自動車製造業者,自動車部品製造業者等一部の需要者との間で,あらかじめ,ポリプロピレンの販売価格を原料であるナフサの価格(以下「ナフサ価格」という。)に連動して設定する旨の契約を締結している(以下,このような価格設定方式を「ナフサリンク方式」という。)。 |

|

| (6) | 被審人4社及び3社は,石油化学製品の製造業者を会員とし,石油化学工業の健全な発達と国民経済の発展に寄与することを目的として設立された石油化学工業協会の会員であり,同協会のポリプロピレン委員会の下部機関であるポリプロピレン委員会企画調査小委員会に被審人4社及び3社の営業部長級の者が出席している。 | |

| (7) | 被審人4社及び3社は,かねてから,各社の営業部長級の者による会合(以下「部長会」という。)を開催してポリプロピレンの販売に関する種々の情報交換を行い,ナフサ価格の上昇が予測される場合には,ポリプロピレンの販売価格の引上げについて検討するとともに,ナフサ価格の上昇を理由としてポリプロピレンの販売価格の引上げを行ってきた。被審人4社及び3社は,平成11年11月ころ以降,主として石油化学工業協会ポリプロピレン委員会企画調査小委員会が開催される際を利用して部長会を開催していた。 | |

| 2 | (1) | 被審人4社及び3社は,平成12年1月に入ってもナフサ価格が上昇していたことから,同月21日ころ,同年2月7日ころ及び同月21日ころに開催した部長会において,その都度,同年4月以降のナフサ価格の見通しについて情報交換するとともに,同年4月以降のポリプロピレン(ナフサリンク方式により販売価格を設定しているものを除く。以下第1において同じ。)の販売価格の引上げについて,各社の意思の合致を得るべく検討を行っていたところ,同年3月6日ころ,東京都千代田区所在の石油化学工業協会会議室で開催した部長会において,同年4月以降のナフサ価格が,ポリプロピレンの販売価格を1キログラム当たり10円引き上げることを打ち出すことが可能な水準となる見通しであるとして,ポリプロピレンの販売価格を引き上げることで各社の意見が一致し,もって,同年4月以降,ポリプロピレンの需要者向け販売価格を1キログラム当たり10円を目途に引き上げることを合意した。 次いで,被審人4社及び3社は,平成12年3月17日ころ日本ポリケム本社会議室において開催した部長会等において,各社におけるポリプロピレンの販売価格引上げについて,社内手続の進ちょく状況,引上げ額,実施日及び対外発表の時期をそれぞれ表明すること等により前記の合意を確認した。 さらに,被審人4社及び3社は,同部長会等において,ポリプロピレンの販売価格の引上げをより確実に行うため,各社が価格引上げ交渉を分担し,責任を持って価格を引き上げる大手の需要者(以下「責任分担ユーザー」という。)を取り決めることとし,各社において選択した案を次回の部長会に持ち寄ることとした。 |

| (2) | 被審人4社及び3社は,平成12年3月27日ころ,東京都中央区所在の飲食店「天山」において開催した部長会において,各社が持ち寄った案に基づき各社の責任分担ユーザーを取り決めるとともに,これらに対する価格引上げ交渉をそれぞれが責任を持って行うこととした。 | |

| (3) | 被審人4社及び3社は,前記(1)及び(2)に基づき,それぞれ平成12年3月中旬ないし4月上旬以降,取引先販売業者及び需要者に対しポリプロピレンの販売価格を引き上げる旨通知し,責任分担ユーザー等の需要者との間で,直接又は販売業者を通じて価格引上げ交渉を行うとともに,同年4月以降開催した部長会において,責任分担ユーザー等の需要者に対する価格引上げ交渉の進ちょく状況について情報交換し,引き続き価格引上げ交渉を継続することを確認していた。その際,被審人4社及び3社は,1キログラム当たり10円を目途に価格引上げ交渉を継続するものの,交渉が難航している需要者に対しては交渉の早期決着を図るため,実質1キログラム当たり5円の価格引上げで需要者との間の交渉を決着させてもやむを得ないこととした。 | |

| 3 | 被審人4社及び3社は,前記2により,平成12年4月以降,ポリプロピレンの販売価格を引き上げていた。 | |

| 4 | 本件について,平成12年5月30日,当委員会が独占禁止法の規定に基づき審査を開始したところ,チッソは同年9月5日ころ,日本ポリケムは同月7日ころ,グランドポリマーは同月22日ころ,それぞれ,前記2(1)の合意から離脱する旨等を前記2の行為に参加した他の各社に文書により通知し,それぞれ,前記2の行為から離脱した。日本ポリケムは,これに加え,平成12年10月25日ころまでに,自社の取引先販売業者及び需要者に対し,前記2の行為から離脱した旨通知している。これらにより,前記2の合意は事実上消滅したものと認められる。 |

第2 法令の適用

前記事実によれば,被審人4社及び3社は,共同して,前記第1の2に記載するポリプロピレンの販売価格の引上げを決定することにより,公共の利益に反して,我が国におけるポリプロピレンの販売分野における競争を実質的に制限していたものであって,これは,独占禁止法第2条第6項に規定する不当な取引制限に該当し,独占禁止法第3条の規定に違反するものである。

日刊ケミカルニュース 1998/8/5

☆公取委、旭化成-三菱化のPS事業統合承認

「国際競争激化」など考慮、新会社10月発足

公取委

「世界的な大競争時代の下、欧米諸国でも競争政策の適用は国際市場における激しい競争を意識したものに変化しており、大規模な企業結合を積極的に容認している」

「独禁法の機能を保ちつつ、企業がより自由に経済活動を行うことができることが重要」

2006/4/28

日本経済新聞

カネカ 米司法省が調査打ち切り

米司法省から25日付けで、塩化ビニール樹脂などの強化に使う添加剤「モディファイアー」をめぐる価格カルテル問題について調査打ち切りが通告されたと27日発表した。課徴金などのリスクがなくなり、併せて提起されていた民事訴訟も収束に向かう見通しという。

日本経済新聞 2006/8/19 北越製紙も

王子による北越統合「独禁法に違反」

公取委へ上申書 大王製紙

王子グループと北越のシェアを合わせると白板紙で約60%。塗工紙でも40%超となる。

2006/08/18 大王製紙

公正取引委員会への上申書提出について

当社は、公正取引委員会に対し、8月1日(火)「王子製紙による北越製紙への敵対的TOBに関する当社の基本的見解」を提出していました。本日(18日)「王子製紙の北越製紙に対するTOBによる経営統合」が成立すれば、種々の取引分野において独占禁止法第10条に違反することから、正式に同委員会に上申書を提出しました。

上申書の骨子は次のとおりです。

| 1. | 北越製紙の主力商品である印刷・情報用紙及び白板紙について、公正取引委員会の企業結合に関するガイドラインによれば、本件 経営統合により市場において著しい競争制限が生じるので、独占禁止法に違反することは明らかである。 |

| 2. | 製紙業界は現状において、すでに少数の有力メーカーによる高度な寡占化・複占化が進み、閉鎖的な業界となっている。本件統合により、白板紙及び塗工紙・微塗工紙のみならず紙全体において「独占的状態」に極めて接近した寡占(複占)状態が形成されてしまう。 |

| 3. | 紙商品の販売及び配送を担う代理店・卸商の多くが、複数メーカーの製品販売の共通代理店であることから、その取扱いシェアの高いメーカーが代理店・卸商を実質的に支配する。本件経営統合により王子製紙が各代理店・卸商での取扱いシェアを高めることで流通に対する支配力が一層強化され、他メーカー品の販売を阻害する市場構造が更に進む。 |

なお、当社は業界第3位メーカーとしての立場のみならず、北越製紙等から白板紙を購入している需要家としての立場から、今回、公正取引委員会に上申書を提出したものです。

<品種別の王子製紙他のメーカー別生産シェア> (単位:%)

| 印 刷 用 紙 | 情報用紙 | 白 板 紙 | |||||||

| 非塗工 | 塗 工 | 微塗工 | 塗工・ 微塗工計 |

小 計 | マニラボール | 白ボール | 小 計 | ||

王子製紙グループ |

26.8 |

32.5 |

36.3 |

33.4 |

30.6 |

26.2 |

31.9 |

49.5 |

42.6 |

北越製紙 |

9.3 |

11.4 |

4.6 |

9.8 |

9.6 |

1.2 |

26.9 |

12.8 |

18.3 |

王子+北越 |

36.1 |

43.9 |

40.9 |

43.2 |

40.2 |

27.4 |

58.8 |

62.3 |

60.9 |

日本製紙グループ |

27.8 |

29.1 |

39.5 |

31.6 |

30.0 |

46.0 |

26.0 |

11.5 |

17.2 |

上記の合計 |

63.9 |

73.0 |

80.4 |

74.8 |

70.2 |

73.4 |

84.8 |

73.8 |

78.1 |

「王子の提案は独禁法上問題」北越、公取委に上申書

王子製紙からの経営統合提案を拒否している北越製紙が、「統合は独占禁止法上の問題がある」などとする上申書を公正取引委員会に提出していたことが22日わかった。

北越によると、提出は17日付。上申書で北越は、両社が統合すれば、ティッシュペーパーの箱などに使われる白板紙や印刷・情報用紙の市場占有率(シェア)が高まり、価格支配力が強くなりすぎると主張している。また、北越が新潟工場で計画している新製紙機の設置を見直すよう、王子が繰り返し圧力をかけてきたとして、この点も調査を求めたという。